著者: YBB Capital 研究員 Zeke

序文

CoinGecko のデータによると、現在、ステーブルコインの市場価値の総額は 2,000 億米ドルを超えています。昨年このトラックについて言及したときと比較すると、市場全体の価値はほぼ 2 倍となり、史上最高値を超えています。私はかつて、ステーブルコインを暗号化の世界のキーリンクに例えました。安定した価値の保管方法として、ステーブルコインはさまざまなオンチェーンアクティビティの主要なエントリポイントとして機能します。現在、ステーブルコインは現実世界に参入し始めており、小売決済、企業間取引(B2B)、国際送金において従来の銀行を超えた財務効率を実証しています。アジア、アフリカ、ラテンアメリカなどの新興市場では、ステーブルコインの利用価値が徐々に反映されており、第三世界の国々の住民は政府の不安定によって引き起こされる高通貨インフレに効果的に対処できるようになりました。世界的な金融活動をサポートし、世界最先端の仮想サービス (オンライン教育、エンターテイメント、クラウド コンピューティング、AI 製品など) を購読できます。

新興市場に参入し、従来の決済に挑戦することがステーブルコインの次のステップです。近い将来、ステーブルコインのコンプライアンスと導入の加速は不可避となり、AIの急速な発展もステーブルコイン(コンピューティングパワーの購入、サブスクリプションサービス)の需要をさらに強化するでしょう。過去 2 年間の開発と比較して、唯一変わっていないのは、Tether と Circle が依然としてこの分野で高い優位性を維持しており、より多くのスタートアップ プロジェクトが技術の上流と下流に注目し始めているということです。ステーブルコイン。しかし、私たちが今日話そうとしているのは、やはりステーブルコインの発行者であり、この非常に複雑な1,000億のトラックの次の役を担うことができるのは誰でしょうか。

1. トレンドの進化

以前、ステーブルコインの分類について言及したとき、私たちは一般的にステーブルコインを次の 3 つのカテゴリに分類しました。

法定通貨担保ステーブルコイン: このタイプのステーブルコインは、法定通貨 (米ドルやユーロなど) を準備金として裏付けられており、通常 1:1 の比率で発行されます。たとえば、各 USDT または USDC は、発行者の銀行口座に保管されている 1 ドルに相当します。このタイプのステーブルコインは比較的シンプルで単純であるという特徴があり、理論的には高度な価格安定性を提供できます。

過剰担保されたステーブルコイン: これらのステーブルコインは、より揮発性が高く流動性の高い他の高品質暗号資産 (ETH、BTC など) を過剰担保することによって作成されます。潜在的な価格変動のリスクに対処するために、これらのステーブルコインは多くの場合、より高い担保比率を必要とします。つまり、担保の価値が鋳造されたステーブルコインの価値を大幅に上回る必要があります。代表的な例としては、Dai、Frax などが挙げられます。

アルゴリズムステーブルコイン: その供給と流通はアルゴリズムによって完全に規制されており、このアルゴリズムは通貨の需要と供給を制御し、ステーブルコインの価格を基準通貨 (通常は米ドル) に固定するように設計されています。一般的に、価格が上昇すると、アルゴリズムはより多くのコインを発行し、価格が下落すると、市場でより多くのコインを買い戻します。その代表格がUST(Lunaの安定通貨)です。

UST崩壊後の数年間、ステーブルコインの開発は主にイーサリアムLSTを中心としたマイクロイノベーションに焦点を当て、さまざまなリスクバランスを通じていくつかの過剰担保ステーブルコインを構築しました。 「安定」という言葉については、誰もそれを再び言及しませんでした。しかし、今年初めのEthenaの登場により、ステーブルコインは徐々に、高品質な資産と低リスクの財務管理を組み合わせるという新たな発展の方向性を決定し、より高い利回りを通じて多くのユーザーを魅了し、比較的強固なステーブルコイン市場構造には新たなチャンスがあり、虎の口から餌を掴むチャンスがあり、以下に挙げた 3 つのプロジェクトはすべてこの方向に当てはまります。

2.エテナ

Ethena は、Terra Luna の崩壊以来、急速に成長している非通貨裏付けのステーブルコイン プロジェクトであり、そのネイティブ ステーブルコイン USDe は Dai を上回り、55 億米ドルの取引高で一時的に 3 位にランクされています。プロジェクトの全体的なアイデアは、イーサリアムとビットコイン担保のデルタヘッジに基づいており、USDe の安定は、Cex の担保価値に相当するイーサリアムとビットコインの空売りを通じて実現されます。 これは、USDe の価値に対する価格変動の影響を相殺するように設計されたリスクヘッジ戦略です。 両方の価格が上昇すると、ショートポジションは損失を被りますが、担保の価値も増加して損失が相殺されます。また、その逆も同様です。運用プロセス全体は店頭決済サービスプロバイダーに依存しています。つまり、プロトコル資産は複数の外部エンティティでホストされています。このプロジェクトには主な収入源が 3 つあります。

イーサリアム誓約収入: ユーザーが誓約した LST により、イーサリアム誓約報酬が生成されます。

ヘッジ取引収益: Ethena Labs のヘッジ取引はファンディング レートまたはベーシス スプレッドを生成する場合があります。

Liquid Stables の固定報酬:USDC または他の取引所の他のステーブルコインの形で Coinbase に配置し、入金利息を獲得します。

言い換えれば、USDe の本質は、パッケージ化された Cex の低リスク定量的ヘッジ戦略金融商品です。Ethena は、3 つの魅力点に基づいて、市場が良好な場合、最大数十ポイントの変動年率収益率を提供できます。流動性は優れており (現在 27%)、当時のアンカー プロトコル (Terra の分散型銀行) の APY 20% よりも高くなっています。これは固定の年率収益率ではありませんが、安定通貨プロジェクトとしては依然として非常に誇張されています。この場合、エテナはルナと同じくらい危険ですか?

理論的に言えば、エテナの最大のリスクはセックスと監護権の雷雨から来るが、このブラックスワンの状況は予測不可能である。別のリスクを考慮する必要があります。USDe の大規模な償還には、十分な数の取引相手の存在が必要です。Ethena の急速な成長から判断すると、この状況は不可能ではありません。ユーザーはすぐにUSDeを売却し、流通市場価格の乖離を引き起こしました。価格を回復するために、プロトコルはUSDeを買い戻すためにポジションを閉じ、スポット担保を売却する必要があり、そのプロセス全体が変動損失を実際の損失に変換し、最終的に悪循環全体を強化する可能性があります。 "1" もちろん、この確率は UST 単層バリア破壊の確率よりもはるかに小さく、影響はそれほど深刻ではありませんが、リスクは依然として存在します。

Ethena も年半ばに長い谷を経験しましたが、収益は大幅に減少し、その設計ロジックが疑問視されましたが、確かにシステミックリスクはありませんでした。このラウンドのステーブルコインの主要な革新として、Ethena はオンチェーンと Cex を統合する設計ロジックを提供し、主要ネットワークの合併によってもたらされた多数の LST 資産を取引所に導入し、強気市場では不足する流動性を確保します。との交換を提供し、多くの報酬と新しい血を提供しました。このプロジェクトは、折衷的ですが非常に興味深い設計アイデアであり、良好な安全性を維持しながら高い利益を達成します。将来的には、オーダーブック Dex の台頭とより成熟したチェーン抽象化により、このアイデアに基づいて完全に分散化されたステーブルコインを実装する機会があるだろうか?

3. いつもの

Usual は、フランスのマクロン大統領の顧問でもあった元フランス国会議員のピエール・ペルソン氏によって作成された RWA ステーブルコイン プロジェクトです。 Binance Launchpoolローンチのニュースの影響もあり、このプロジェクトの人気は最近大幅に上昇しており、TVLも数千万ドルから約7億ドルに急上昇しています。プロジェクトのネイティブ ステーブルコイン USD0 は、USDT や USDC とは異なり、ユーザーは法定通貨を同等の仮想通貨に交換するのではなく、法定通貨を同等の米国国債に交換するという、1 対 1 の準備システムを採用しています。テザーによって得られた収益を共有するプロジェクトです。

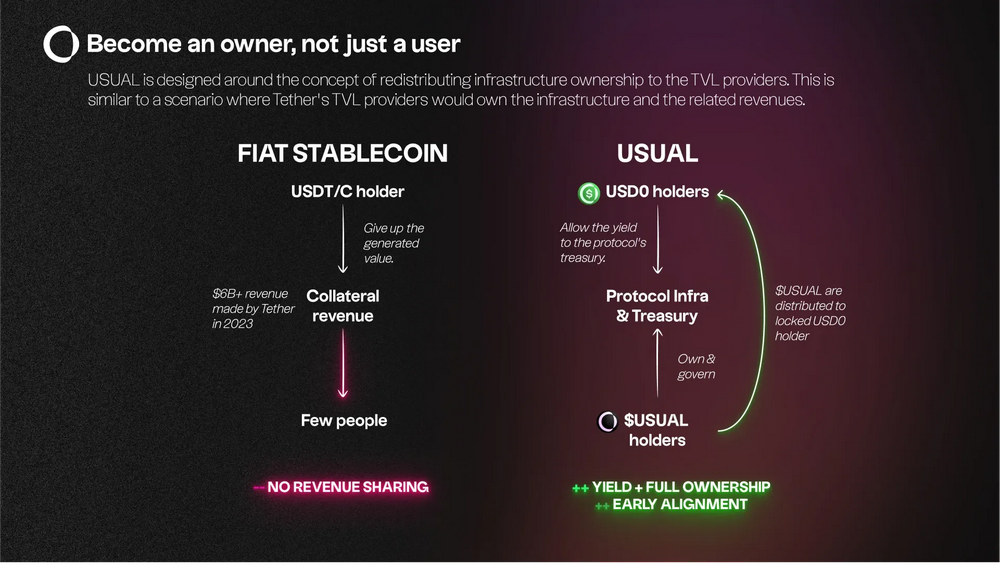

上図に示すように、左側は従来の法定通貨担保ステーブルコインの動作ロジックです。テザーを例にとると、ユーザーは法定通貨を USDT にキャストするプロセスに一切の関心を受け取りません。テザーの法定通貨は、ある意味「白いオオカミ」とみなすこともできます。同社は低リスクの金融商品(主に米国債)を多額の法定通貨で購入しており、昨年だけでその収益は62億ドルに達し、最終的にはこれらの利益を高リスク分野に投資に移した。 , 寝ながらお金を稼ぎます。

右側は、Usual の動作ロジックです。その中心的なコンセプトは、Beyond An Owner, Not Just A User (単なるユーザーではなく所有者になる) です。プロジェクトの設計もこのコンセプトに基づいており、インフラストラクチャを再発明します。所有権は Total Locked Value (TVL) プロバイダーに割り当てられます。つまり、ユーザーの法定通貨は超短期米国国債の RWA に変換され、実装プロセス全体が USYC を通じて実行されます (USYC は によって提供されます)。ハッシュノート運営に関して、同社は現在、DRW のパートナーによってサポートされている大手オンチェーン機関投資家資産管理会社の 1 つであり、最終収益はプロトコルの財務省に送られ、プロトコル トークン所有者によって所有および管理されます。

そのプロトコル トークン USUAL トークンは、ロックされた USD0 保有者に配布され (ロックされた USD0 は USD0++ に変換されます)、収益分配と早期調整を実現します。このロックイン期間は 4 年と長く、これは一部の米国中期国債の償還期間と一致していることに注目する価値があります (米国の中長期国債の期間は通常 2 年から 10 年です)。 。

Usualの利点は、ステーブルコイン上のテザーやサークルなどの中央集権的な組織の支配を打ち破りながら資本効率を維持し、収入を均等に分配することです。しかし、ロックアップ期間が長く、通貨圏と比べて収益率が相対的に低いため、短期的には小売業の場合、エテナの大規模な成長を達成するのは難しいかもしれません。投資家にとって、魅力は通常のトークンの価値に集中する可能性があります。長期的には、USD0 にはより多くの利点があります。第一に、米国の銀行口座を持たない他国の国民が米国国債ポートフォリオに投資しやすくなります。第二に、裏付けとなる資産がより充実しており、全体の規模が大きくなる可能性があります。第三に、分散型ガバナンス手法は、ステーブルコインがそれほど簡単に凍結されないことを意味し、これは非取引ユーザーにとってより好ましいことになります。

4. f(x)プロトコル V2

f(x)Protocol は、Aladdindao の現在のコア製品です。このプロジェクトについては、昨年の記事で詳しく紹介しました。上記の 2 つのスター プロジェクトと比較すると、f(x)Protocol はあまり有名ではありません。複雑な設計は、攻撃が容易である、資本効率が低い、取引コストが高い、ユーザーアクセスが複雑であるなど、多くの欠陥ももたらします。しかし、私はこのプロジェクトが23年間の弱気相場の中で生まれた最も注目すべきステーブルコインプロジェクトであると今でも思っています。ここでプロジェクトについて簡単に紹介します。 (詳細はf(x)Protocol v1のホワイトペーパーを参照してください)

V1 バージョンでは、f(x)Protocol は「フローティング ステーブルコイン」と呼ばれる概念を作成しました。これは、原資産 stETH を fETH と xETH に分解するものです。 fETHは「変動ステーブルコイン」であり、その価値は固定されておらず、イーサリアム(ETH)価格のわずかな変動に追従します。 xETHは、ETH価格変動のほとんどを吸収するレバレッジETHロングポジションです。これは、xETH保有者がより多くの市場リスクと報酬を負担することを意味しますが、同時にfETHの価値を安定させるのにも役立ち、fETHを比較的安定させます。今年の初めに、このアイデアに従って、リバランスプールが設計されました。この枠組み内では、米ドルに固定された流動性の高いステーブルコインが 1 つだけあります。それが fxUSD です。他のすべての安定したレバレッジ ペアの安定したデリバティブ トークンは独立した流動性を持たなくなり、代わりにリバランス プールまたは fxUSD の裏付けの一部としてのみ存在できます。

LSD のバスケット: fxUSD は、stETH、sfrxETH などの複数の流動担保デリバティブ (LSD) によってサポートされています。各 LSD には独自の安定化/活用ペア メカニズムがあります。

鋳造と交換: ユーザーが fxUSD を鋳造したい場合、LSD を提供するか、対応するリバランス プールからステーブルコインを引き出すことができます。このプロセスでは、LSD を使用してその LSD の安定したデリバティブが鋳造され、その後、fxUSD リザーブに入金されます。同様に、ユーザーは fxUSD を LSD に戻すこともできます。

したがって、簡単に言えば、このプロジェクトは Ethena と初期のヘッジ ステーブルコインの超複雑なバージョンとみなすこともできます。ただし、オンチェーン シナリオでは、バランスとヘッジのプロセスが非常に複雑です。まず、変動の分割、次にさまざまなバランス調整メカニズムとレバレッジのマージンが、ユーザーのアクセスにプラスの魅力を上回ってマイナスの影響を及ぼしています。 V2 バージョンでは、レバレッジによって引き起こされる複雑さを排除し、fxUSD をより適切にサポートすることに全体の設計の重点が置かれました。このバージョンでは、このコンポーネントは本質的に高レバレッジ取引ツール、つまり代替不可能なツールとして導入されました。は、ベータ値が高い(つまり、市場価格の変化に対する感度が高い)、レバレッジを活用したロングポジション商品です。この機能により、ユーザーは個別の清算や資金調達手数料の支払いを心配することなく、オンチェーンでハイレバレッジ取引を実行できるようになり、その利点は明らかです。

固定レバレッジ比率: xPOSITION は固定レバレッジ比率を提供し、市場変動によってユーザーの当初証拠金を増やす必要はなく、レバレッジ比率の変更によって予期せぬ清算が発生することもありません。

清算リスクなし: 従来のレバレッジ取引プラットフォームでは、市場の激しい変動によりユーザーのポジションが強制的に清算される可能性がありますが、f(x) プロトコル V2 の設計によりこれが回避されます。

資金調達手数料の免除: 通常、レバレッジを使用すると、資産の借入時に発生する利息など、追加の資金調達コストがかかります。ただし、xPOSITION ではユーザーがこれらの手数料を支払う必要がないため、全体的な取引コストが削減されます。

新しい安定したプールでは、ユーザーはワンクリックでUSDCまたはfxUSDを入金し、プロトコルの安定性のための流動性サポートを提供できます。 V1 バージョンのステーブル プールとは異なり、V2 バージョンのステーブル プールは USDC と fxUSD の間のアンカーとして機能し、参加者は fxUSD-USDC AMM プールで価格裁定取引を行うことができ、fxUSD の安定性の実現を支援します。プロトコル全体の収入源は、ポジションのオープン、クローズ、清算、リバランス、ファンディング手数料、担保収入に基づいています。

このプロジェクトは現在、ステーブルコインとしては数少ない非過担保型かつ完全に分散化されたステーブルコインプロジェクトの 1 つであり、ステーブルコインのミニマリスト設計の前提を満たしていません。安心して始められます。極端な市況では、ランが発生したときのさまざまな抵抗バリアのフレームワーク設計もユーザーの利益を損なう可能性があります。しかし、このプロジェクトの目標は、確かに、トップの暗号資産に裏付けられたネイティブの分散型ステーブルコインであるステーブルコインに対するすべての暗号学者の究極のビジョンと一致しています。

結論

ステーブルコインは常に軍事戦略家にとって戦場であり、仮想通貨への参入障壁が非常に高いトラックでもある 昨年の記事「瀕死の状況に陥っても安定してイノベーションを止めない」 で簡単に紹介した。ステーブルコインの過去と現在、そしてもっと興味深い分散型の非スーパーステーブルコインが登場することを期待しています。 1 年半が経過した今、この方向に取り組んでいるスタートアップ プロジェクトは f(x)Protocol 以外にはありません。少なくとも、より理想的なものを選択できるのは、Ethena と Usual です。 Web3 用のステーブルコインの追加。

参考記事

1.マリオが Web3 を考察: Ethena の成功の理由とデススパイラルのリスクについての詳細な分析

2. fxUSD: 基本と基本