原文作者:Zack Skelly、Chris Ahsing,Dragonfly

原文編譯:Meteor,ChainCatcher

編按:加密產業發展迅速,但薪酬似乎對多數用戶來說似乎一直是個謎,無外乎是因為加密產業的複雜金融屬性,薪酬不僅是個人薪資的發放,或還包括代幣獎勵、股權獎勵等多種方式,Dragonfly 編寫了2023 年加密領域薪酬報告,數據基於49 家加密公司,統計維度包括薪資、股權和代幣薪資範圍、創始人薪資、生活成本(COL)調整薪資、支付方式、代幣發行、股權/ 代幣計算方法等。

更清楚的薪資報告可以幫助更多人對Web3產生興趣,也能側面為大家展示加密領域的競爭格局與發展方向。 ChainCatcher 整理並編譯了該報告如下(原文分9 部分,整理為8 部分):

美國公司提供的薪酬高於國際(非美國)公司

與國際公司相比,美國公司在幾乎所有同職位和資歷級別都提供更高的薪資。平均而言,美國公司薪資多出13%,股權和代幣薪資上漲30%。

與其他職位相比,國際公司的產品設計師的股權和代幣薪酬更符合美國公司的情況;

國際公司的產品經理職位在所有職位中的股權薪酬普遍較高;

與美國公司的職位相比,國際公司的GTM 職位在高階主管/董事層級的薪酬和股權較高;

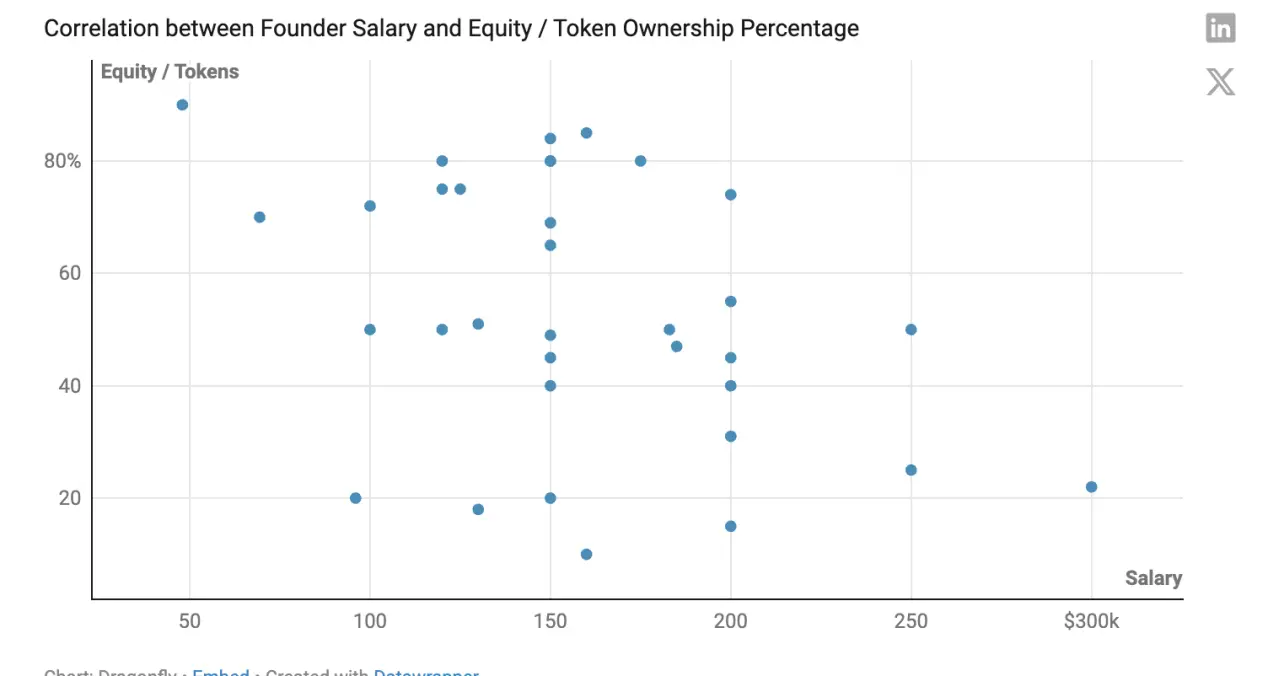

在種子輪和A 輪融資的公司中,美國公司創辦人的薪水略高,股權/ 代幣所有權也多

隨著公司進行更多融資,如上圖所示,創辦人的薪水增加,而股權/代幣所有權會隨之降低,原因大概是因為股權稀釋。大多數創辦人報告的B 輪薪酬低於中位數。

由於缺乏Pre-seed、B 輪和C 輪階段的國際公司數據,很難對美國和國際公司創辦人進行比較。不過,相較於種子期和A 輪融資時,美國創辦人的薪酬普遍略高,但所有權更大。在種子階段尤其如此。

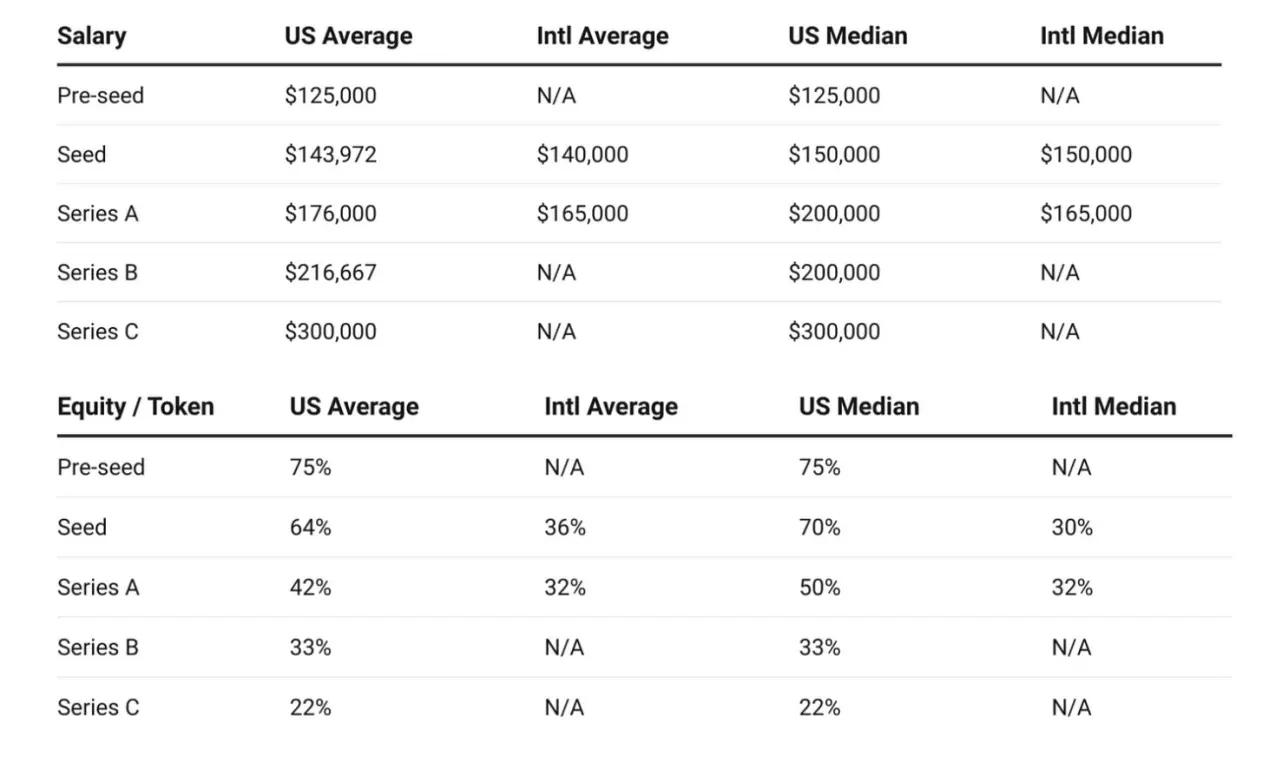

大多數公司不會根據生活成本(COL)調整薪資,但隨著公司的發展,這種情況正在改善

大多數公司不會根據生活成本調整薪資。但隨著公司的發展,根據COL 調整薪資的可能性會越來越大。

目前公司進行薪酬調整會根據兩種方式進行:一是根據當地市場價格進行調整,這種方式很受歡迎;二是在分層的地理框架內進行調整。公司將從特定(通常競爭激烈)地區的薪酬基準開始,並根據地理層級(主要市區的半徑制定)按一定比例調整每個人的薪酬,旨在平衡地區的內部薪酬公平與外部競爭力。

出於對世界不同地區整體購買力的公平考慮,團隊也可能決定不進行COL 調整;對於沒有進行調整的公司,通常公司員工的薪酬與其為企業創造的價值相關,多勞多得,這類公司在招募速度和吸引人才方面很具競爭優勢。

但這種現狀也正在改善,假設未來將看到更多的解決方案,例如公司將從生活成本調整轉向勞動成本調整。生活成本是根據所在地區的費率調整薪酬,而勞動成本是根據所在地區的職位需求調整薪酬。目前還沒有足夠的行業數據進行勞動成本調整(尤其是在crypto 領域,很多地區沒有職位需求),但許多薪酬專家和數據提供者正在考慮這種模式。

只在國內招募員工的美國公司不太可能根據COL 進行調整,對於在國際上招募的美國公司來說,一半進行調整,一半不進行調整。所有國際公司都在美國外招募員工,大多數公司都不會根據COL 的情況進行薪酬調整。

處於融資的後期階段的公司往往會減少在美國以外地區的招募。然而,這項分析中的大多數受訪者都來自美國。

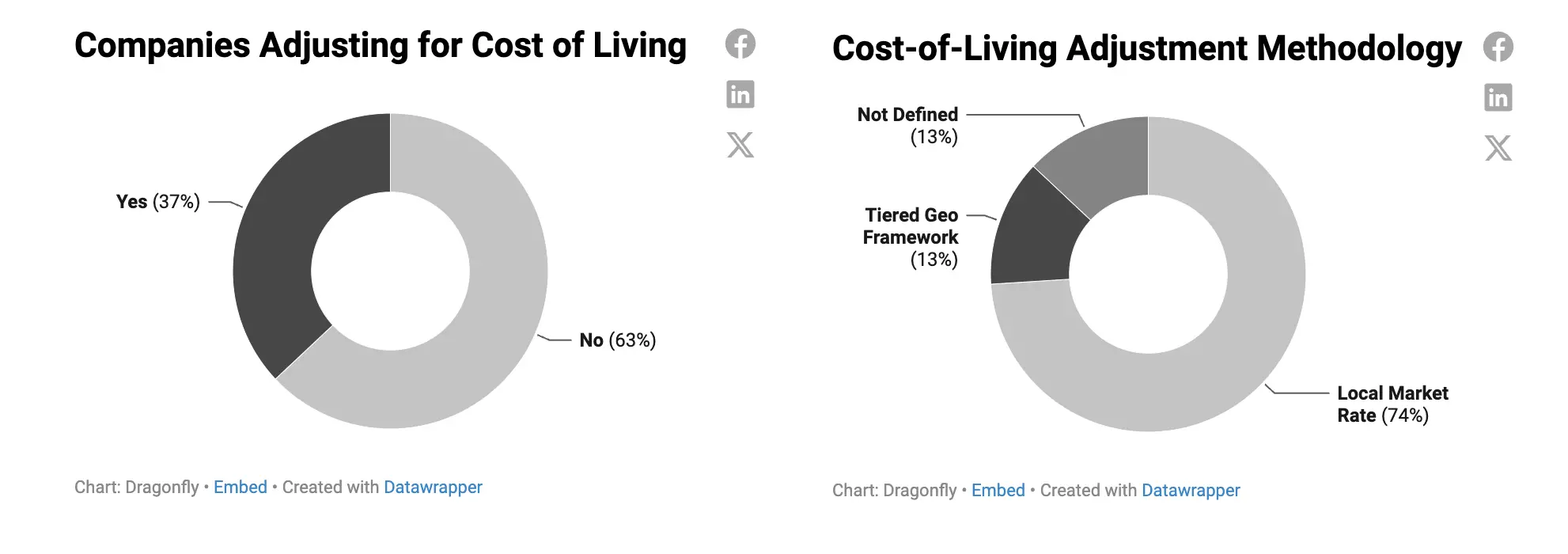

大多數情況下,公司以法幣向員工支付工資。國際公司在加密貨幣支付方面處於領先地位

大多數情況下,公司都會採用法幣支付。國際公司在加密支付方面處於領先地位(如USDC),總部位於美國的公司更有可能透過crypto 承包商而不是直接發給員工。

大多數公司通常使用crypto 進行國際支付,以簡化跨境交易、減輕匯率波動和/或利用某些司法管轄區的稅務考量。對於在銀行基礎設施有限或需要隱私的地區擁有員工的團隊來說,這種方法也很有用,例如擁有匿名貢獻者的公司。

隨著加密法規以及付費員工和承包商之間的法律區別的發展,全球薪資提供者(如Liquifi)正在透過將合規性納入其服務並在本地支援加密交易來簡化採用過程。

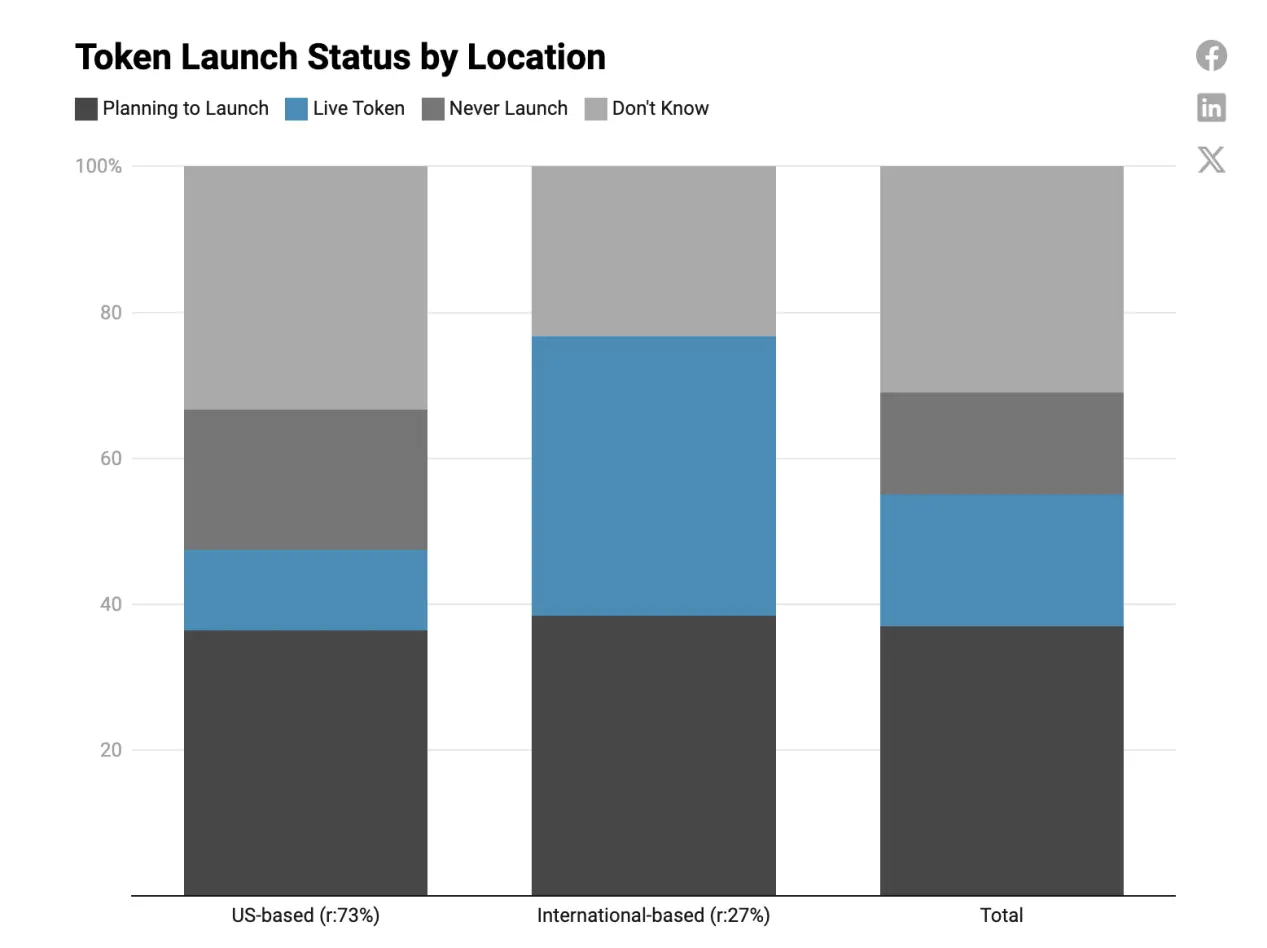

國際公司比美國公司更有可能發行代幣

國際公司更有可能發行代幣,已有代幣或計劃發行代幣的比例更高。總部位於美國的公司(或鑑於監管環境),更多團隊選擇完全不發行代幣。

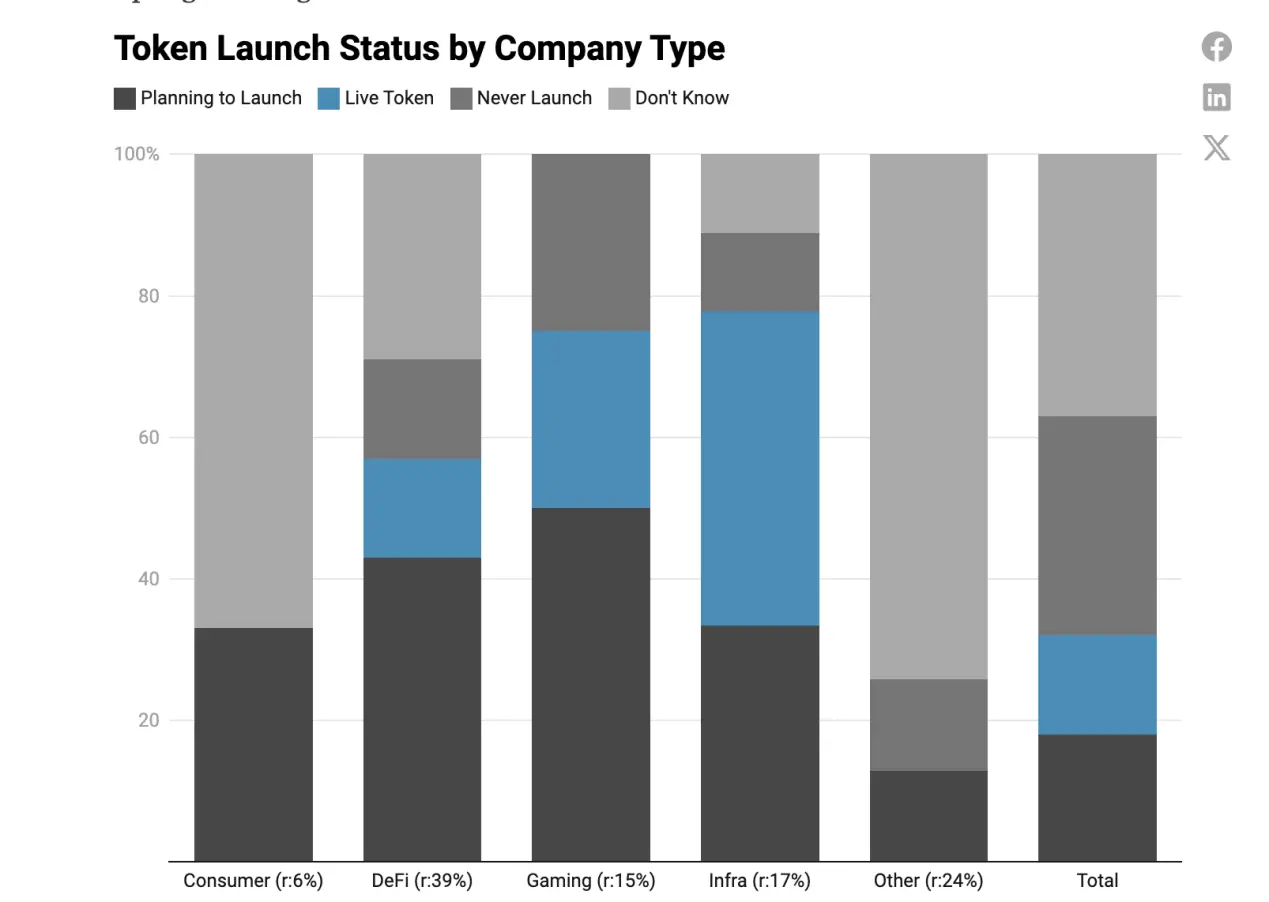

基礎設施公司最有可能發行代幣

總體而言,基礎設施公司在代幣採用方面處於領先地位,超過四分之三的公司已有或計劃發行代幣。這些公司可能會使用代幣作為基礎貨幣(尤其是L1 和L2)。遊戲類公司也會發行代幣,因遊戲原生代幣在遊戲內資產、代幣、獎勵、激勵以及治理方面越來越重要。 DeFi 領域也會發行代幣,代幣是其治理、質押和獎勵模式不可或缺的一部分。專注於消費者的公司通常會將代幣整合到更傳統的商業模式中,「其他」類別公司具有很大的不確定性。

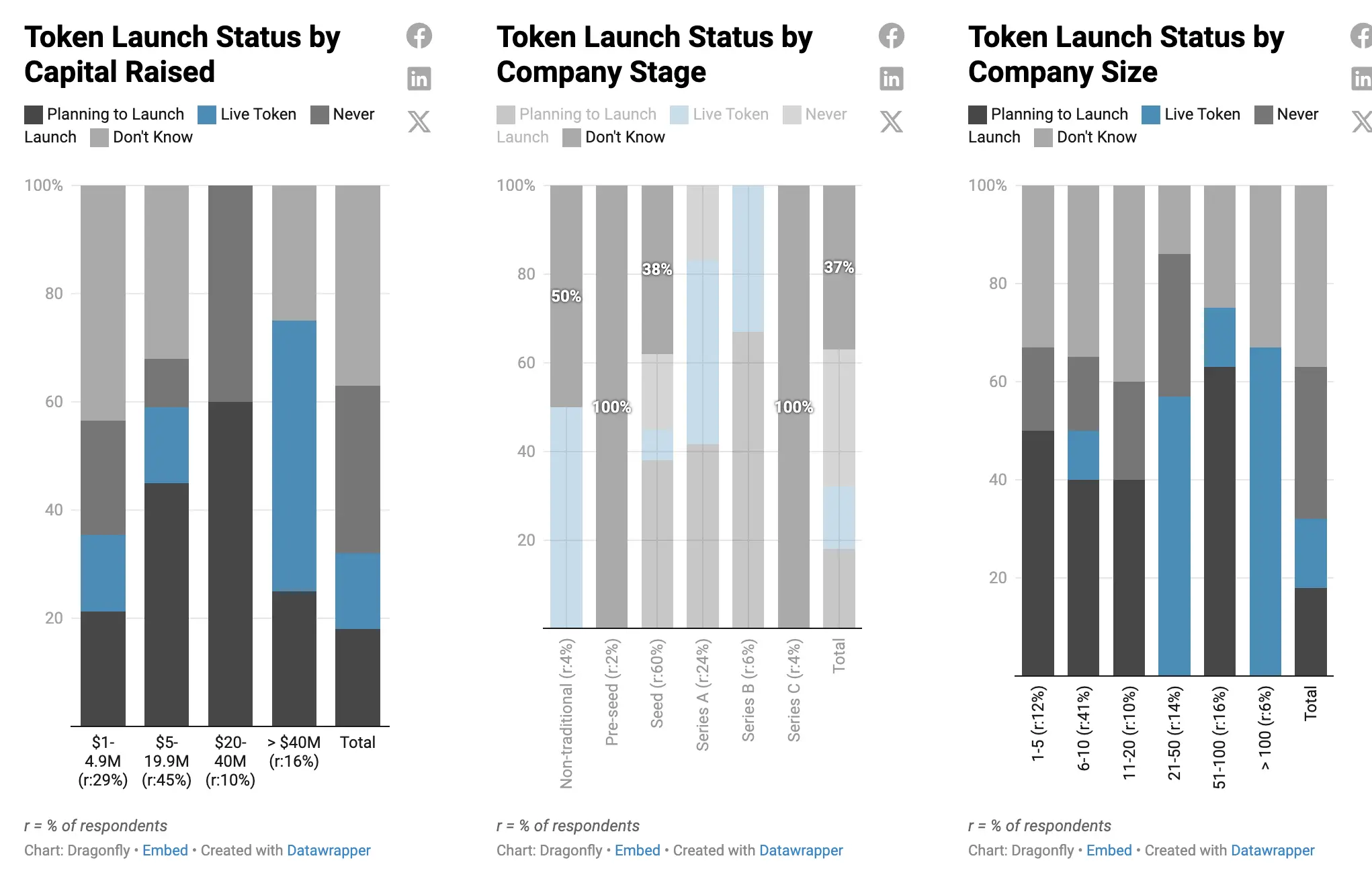

儘管數據上表明,隨著公司在融資規模、階段和公司規模的發展,它們更有可能規劃和推出代幣,但這些因素並不是決定發行代幣的主要原因。

小型新創公司,尤其是處於種子輪期間且擁有190 萬至490 萬美元資金的新創公司,對代幣化很感興趣,但很少有公司這麼早就會發行代幣。隨著公司員工的增加和獲得更多資金,在A輪和B輪中會表現出明顯的發幣計畫。

融資規模在2,000 萬至4,000 萬美元之間的公司是個例外,因為它們有著代幣發行計劃,但沒有一家公司發行過代幣。

對於資金超過4,000 萬美元、員工超過100 人的大公司來說,發行代幣的比例要高得多。一般到了C 輪融資階段就會出現明確的發幣計劃,並思考代幣如何適用於已經成熟的產品,或考慮在新專案/創投中使用代幣。

75% 融資超過4000萬美元的公司(報道中最高的融資級別)專注於基礎設施開發,這部分公司本質上需要大量資本,並經常在其產品中整合代幣。

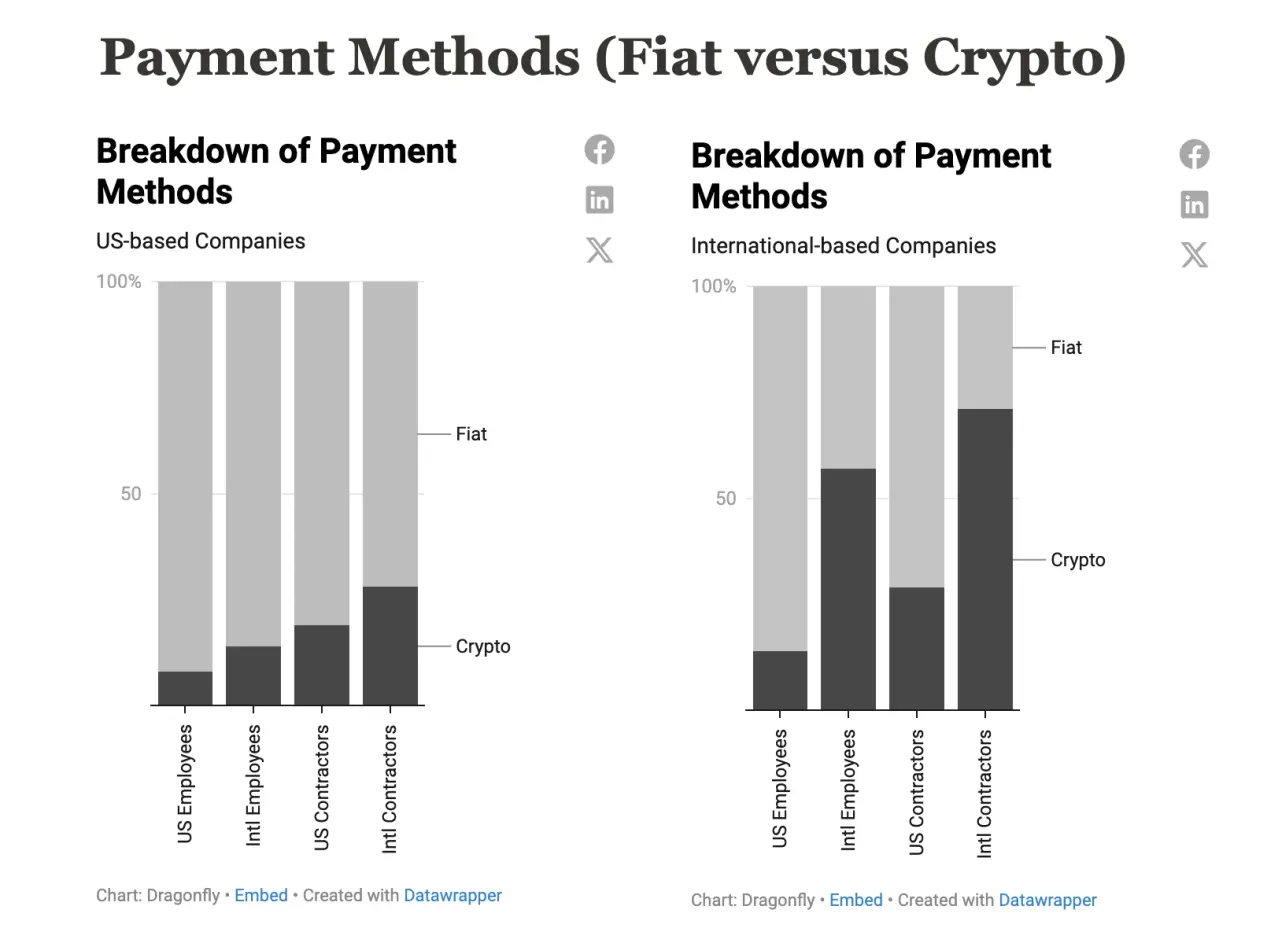

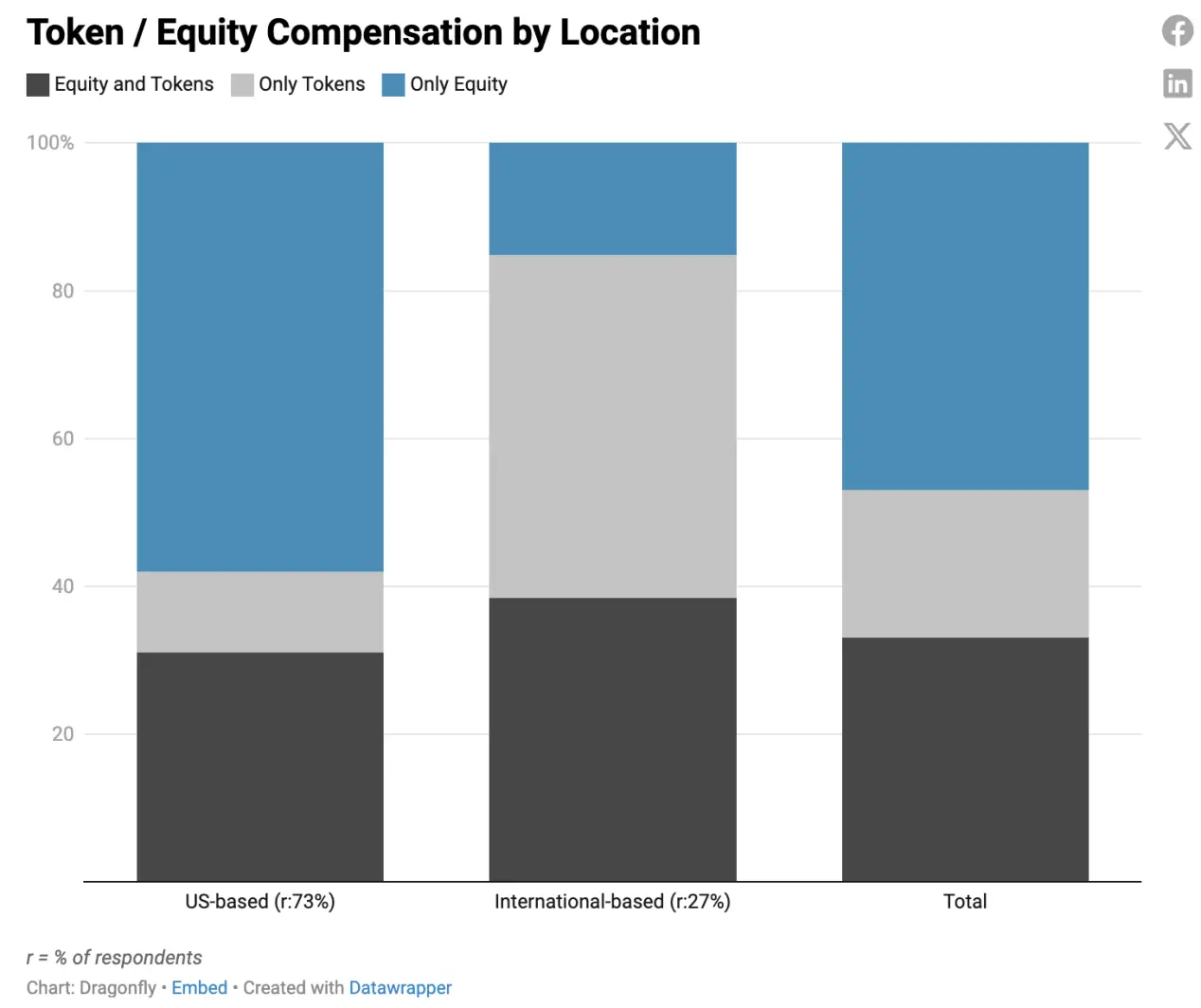

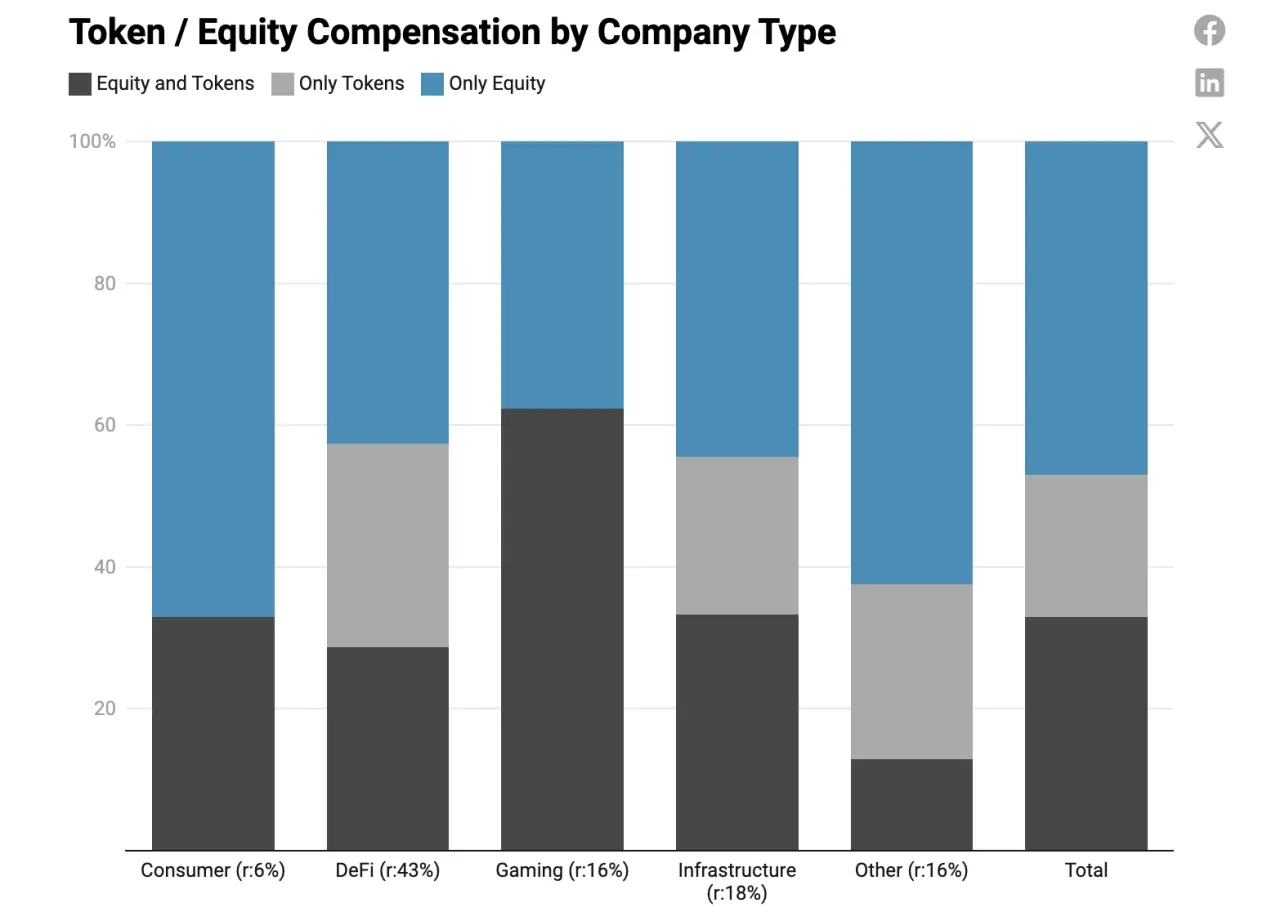

近一半的公司只支付股權

公司通常提供薪酬是股權、代幣或兩者的某種組合。在規劃薪酬或評估報價時,對創辦人和員工來說,考慮公司如何以及在哪裡累積價值至關重要,無論是代幣還是股權。

將近一半的公司只支付股權。不過大多數表示未來可能推出代幣的公司只提供股權,所有目前擁有代幣的項目都提供代幣作為薪酬的一部分。

一定比例的美國和國際公司提供股權和代幣的組合作為薪酬;其偏好有所不同:更多的美國公司只提供股權,更多的國際公司只提供代幣(總體而言,國際公司似乎更傾向於代幣)。

許多報告數據顯示,隨著時間推移越來越少的公司提供代幣紅利。

儘管基礎設施公司最有可能已有或計劃發行代幣,但大多數基礎設施公司僅發行股權,而非僅發行代幣或兩者兼有。

DeFi 領域也遵循類似的趨勢,但其薪酬模式則更加平衡。

遊戲公司表現出對提供股權和代幣的強烈偏好,值得注意的是,沒有遊戲公司只提供代幣。

所有消費者和「其他」公司要么不確定是否會發行代幣,要么最終不打算發行代幣,因此大部分公司只提供股權。

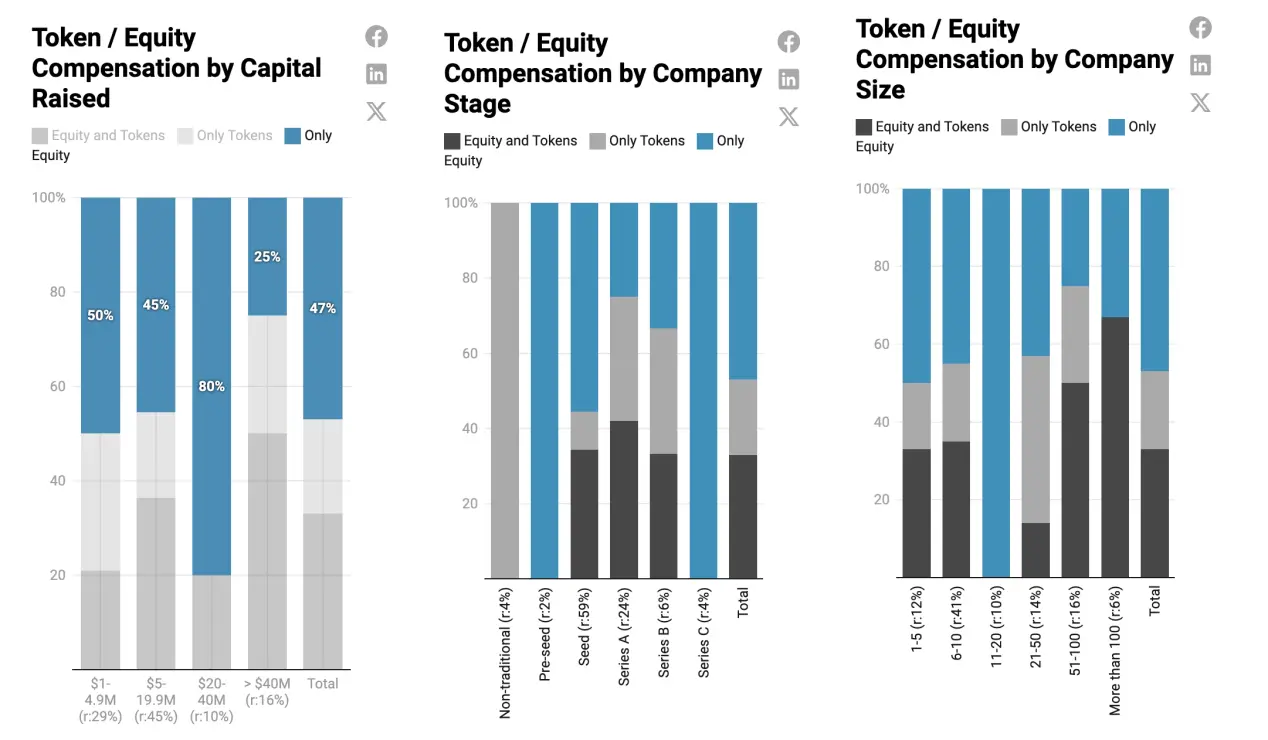

在考慮融資、公司階段和公司規模時,早期新創公司大量使用股權,隨著公司繼續籌集更多實質種子輪資金,薪酬策略也變得多樣化。

在Pre-seed 階段,我們看到公司只提供股權(所有受調查的Pre-seed 輪公司尚未確定是否推出代幣)。

少數籌集了190 萬至490 萬美元種子期資金的公司仍以股權為主。

融資500 萬至1,990 萬美元的公司通常仍處於種子輪階段,員工超過10 人。越來越多的這類公司開始提供代幣薪酬,並開始更頻繁地提供股權和代幣的混合薪酬。其次,隨著員工數量的增加,公司通常更有可能同時提供股權和代幣。

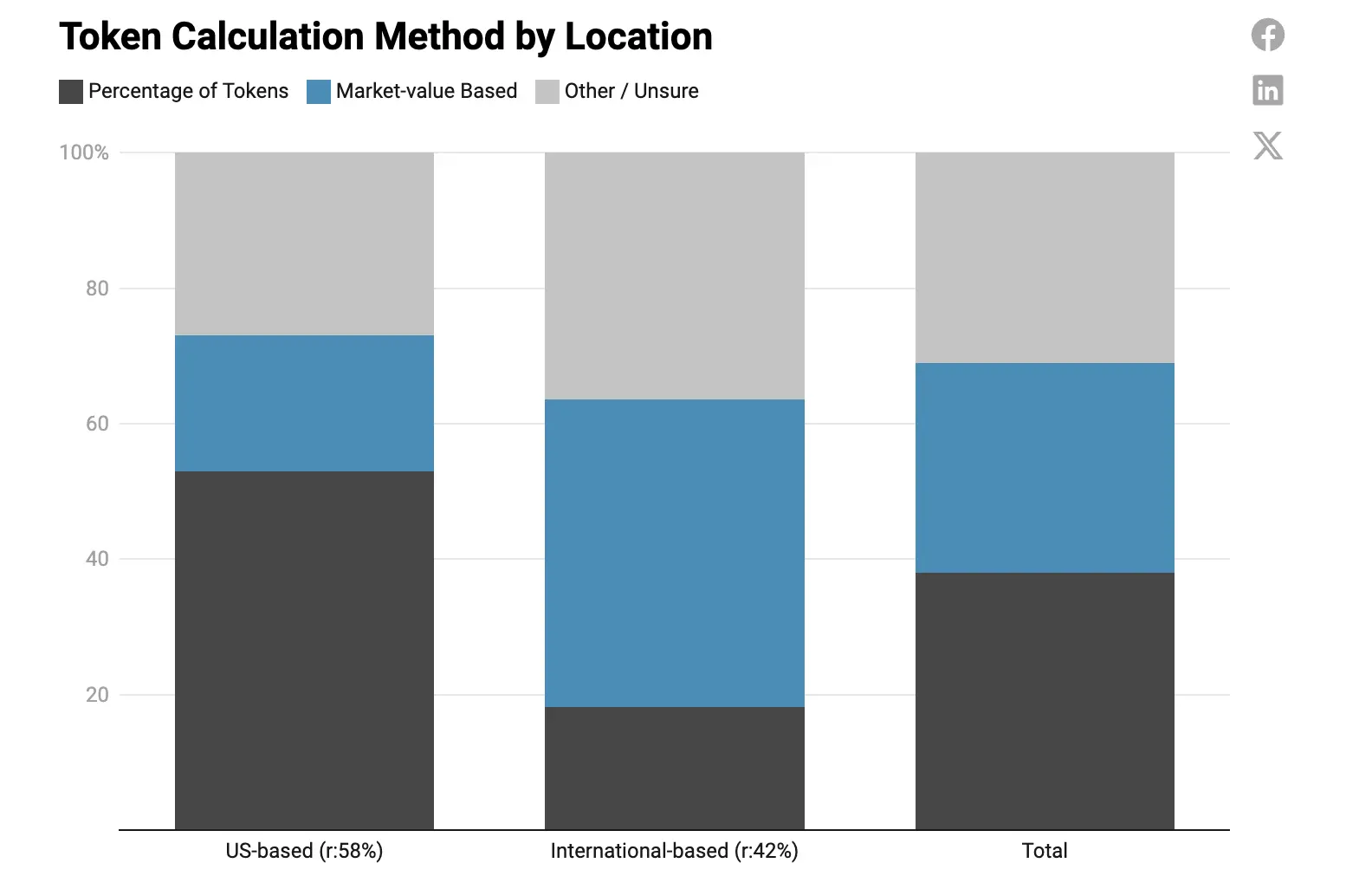

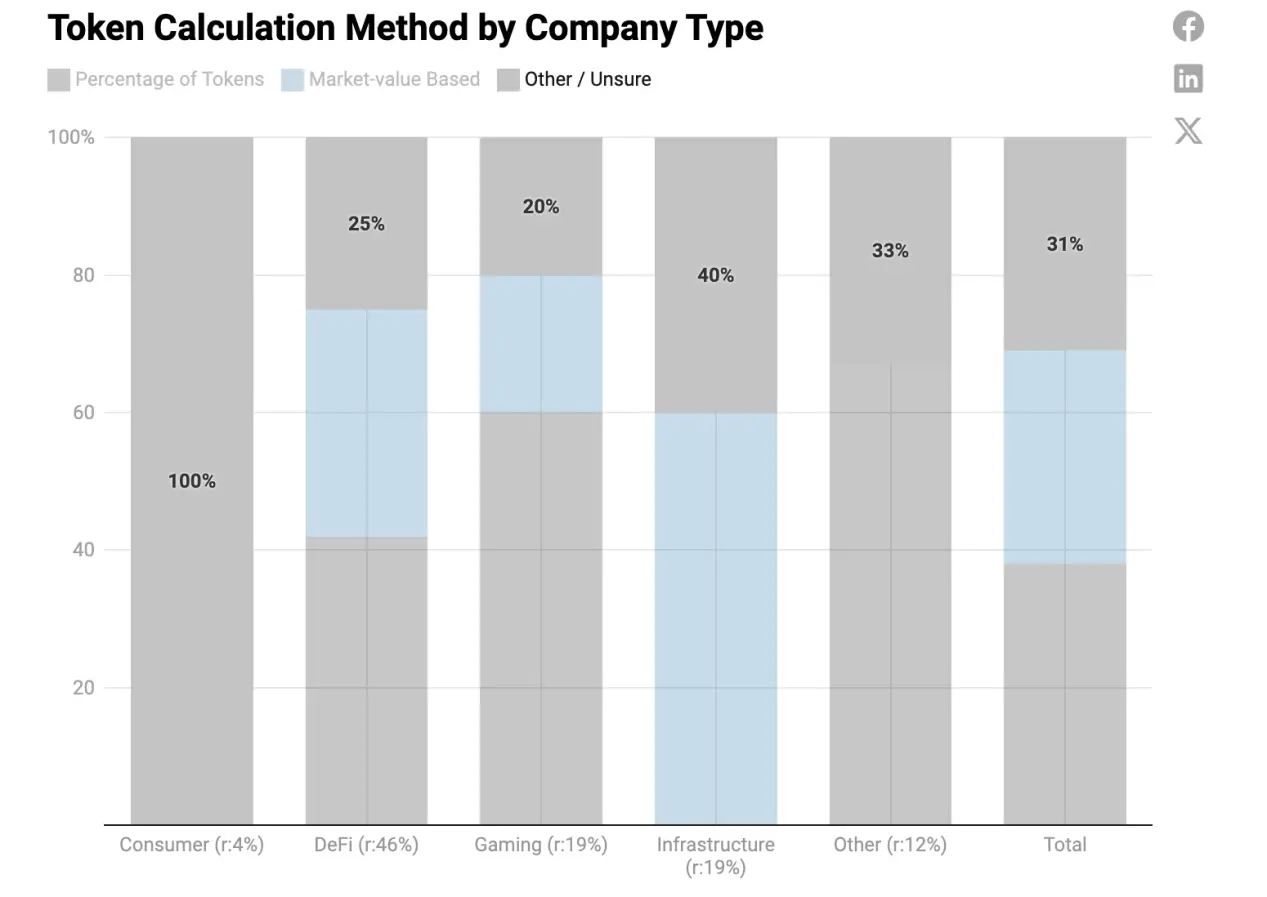

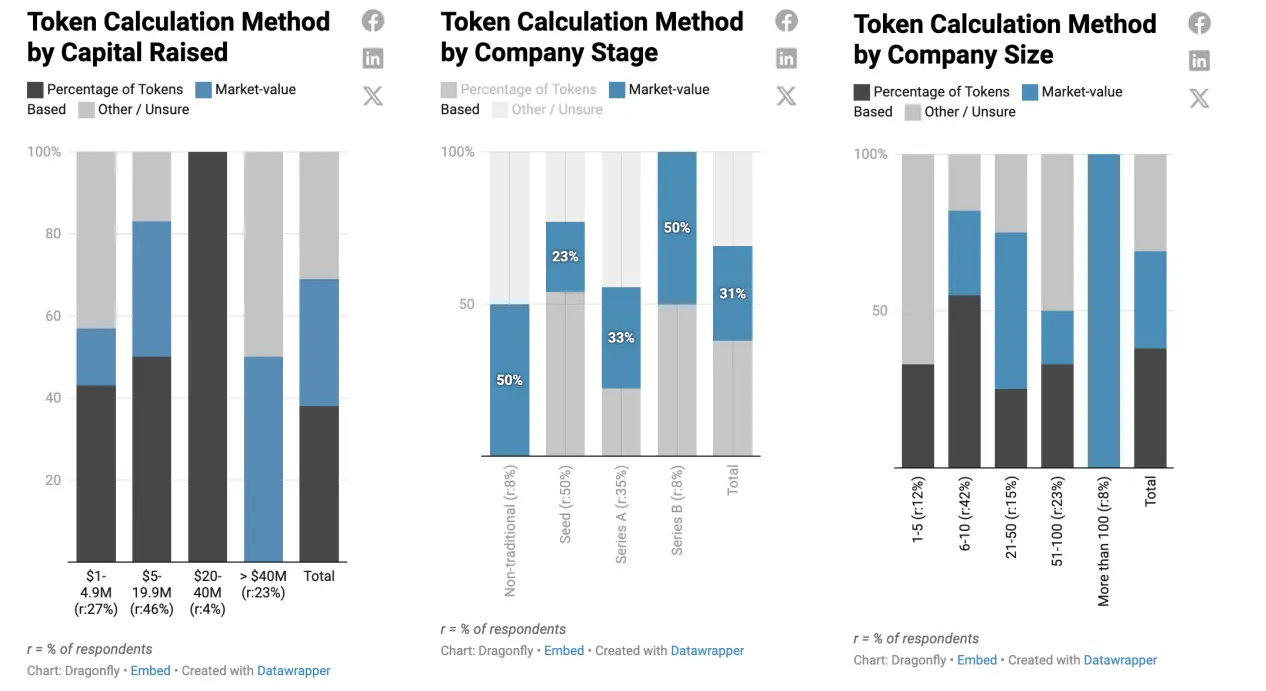

大多數公司使用「代幣百分比」方法來計算代幣價格,更多公司在後期融資階段使用基於市場價值(FMV)的方法

目前大多數團隊更喜歡也是最常見的方法: 擁有代幣的團隊採用基於市場價值(FMV)的方法,首先確定向員工提供的總美元價值。然後,根據計算、授予或歸屬時的公平市價計算要授予的代幣數量,但或因代幣波動,這類方法缺乏穩定性。

沒有代幣的團隊最常見的方式是根據股權分配比例提供未來代幣。另一種方法是對代幣的完全稀釋價值進行市值計算,該價值由獲得未來代幣股權的創投公司決定。鑑於創投的代幣價格是固定的,這為薪酬提供了一個公平的基礎,直到代幣公開發行。

代幣百分比法試圖模擬傳統新創公司如何計算基於股權的獎勵。這種方式考慮到市場波動並減輕員工薪酬不平等,同時最大限度地減少不必要的代幣稀釋並保護員工薪酬的公平權益。

有效的代幣百分比方法可以採用與股權相同的方式,並根據特定於代幣的波動進行調整,最終授予固定代幣池的百分比。

目前來看,大多數公司都會採用以市值為基礎的薪酬方法,美國公司更傾向使用「代幣百分比」的薪酬方法。

「其他」方法可能包括年度獎金、基於績效獎金的結構、採用股權和代幣之間的浮動比例以及其他。

遊戲和「其他」公司更有可能使用「代幣百分比」方法,而基礎設施更有傾向使用基於市值的方法。

更多公司在後期融資階段採用基於市值的方法,因其籌集了更多資金。種子輪公司和融資額不超過4,000 萬美元的公司主要使用代幣百分比法。從A 輪開始,基於市值的計算變得更受歡迎,尤其是在擁有21-50 名員工的公司中,在B 輪和擁有100 多名員工的公司中更為常見。融資超過4000 萬美元的公司傾向於使用基於市值的計算和其他不太明確的方法的平衡組合。

最後,分析報告是基於2023 年對49 家投資組合公司進行的調查結果而出。基於現有數據並反映趨勢而非確定的產業標準,這份報告具指示性而非結論性。

希望這份報告能清楚展現產業趨勢,讓任何設定、談判或試圖了解薪資的人都能了解這些,無論是招募團隊、求職者或產業觀察者。

原文連結