作者:David

在比特幣現貨ETF 將出結果的前夕,本週的加密市場經歷了一場閃崩插針。

而在恐慌之後,LDO 和ARB 等以太坊生態代幣迅速反彈,一些市值更小的以太坊L2 如Metis 等甚至觸及更高點位,反而從另一個角度說明當前市場資金對以太坊生態的看好。

但L2 們已經集體拉升,流動性質押中的項目又大多只有Beta 收益,圍繞以太坊生態,還有哪些敘事可以佈局?

不要忘記另一個宏大卻又尚未完全兌現的催化劑——再質押和EigenLayer。

基於流動性質押衍生出的再質押(Re-Staking) ,在資本永遠尋求效率和收益的渴求中,逐漸演化出了流動性質押代幣(LST)的套娃版本——流動性再質押代幣(LRT)。

在CEX 之外,近期某些LRT 概念相關的代幣們已經迎來了不錯的漲幅。

聽起來有些似曾相識,卻又不完全理解其中的邏輯?

本期內容,我們將幫助大家快速理解再質押和LRT 的邏輯,並深入挖掘那些市值較低或是尚未發布Token 的項目們。

複習再質押與流動性套娃

再質押並不是一個新概念。

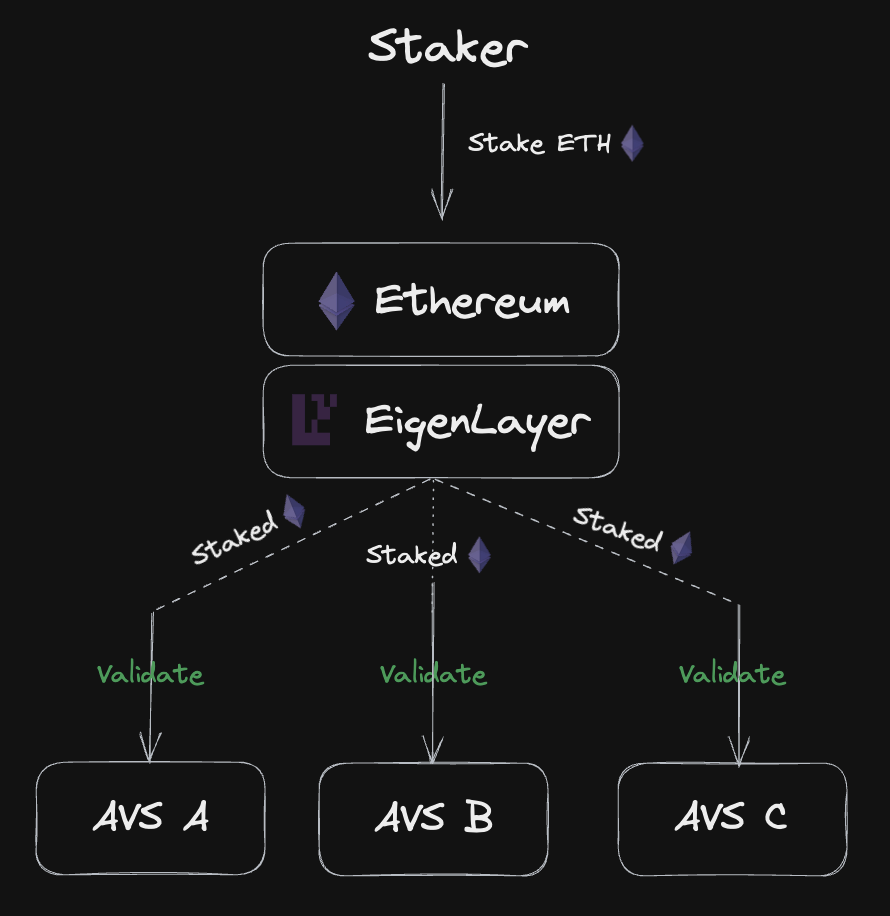

早在去年6 月,EigenLayer 就在以太坊上引入了"再質押"概念。它允許用戶將已經質押的以太坊或流動性質押代幣(LST)進行再質押,以此對各種以太坊上的去中心化服務提供額外的安全保障,並為自己賺取額外的獎勵。

在此並不重複介紹EigenLayer 的技術原理,並默認各位讀者對其有一定的了解。

相反,如果你不糾結EigenLayer 內部的技術細節,反而更容易理解流動性質押和再質押的邏輯:

說穿了就是:

- 對以太坊來說,質押維護安全,再質押維護更多安全;

- 而對投資來說,質押找收益,再質押要找更多收益。

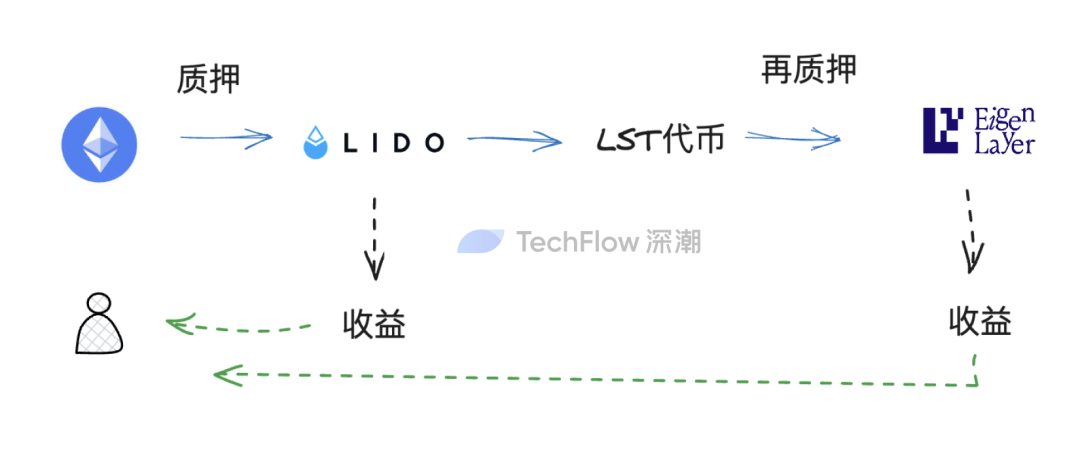

那麼僅從投資角度出發,當前這個找收益的方法具體又是怎麼實現的呢?下圖是一個極簡版本的理解:

1.我有ETH,將ETH 質押給LSD 服務提供方,例如Lido;

2.我得到LST(流動性質押代幣),例如stETH;

3.我將stETH 重新質押到EigenLayer 中;

4.第1 步和第3 步我能獲得收益。

很顯然,在EigenLayer 出現之前,我手上的LST 僅能獲取一種收益;有了EigenLayer 後,我多獲得了一層收益,理論上不虧。

但在上面成熟的再質押流程中,有一個關鍵問題:流動性被套死了。

你的LST 被再質押到EigenLayer 中,也就失去了將LST 投入其他地方產生收益的機會。

EigenLayer 作為一個再質押層,會因為你質押的投入而返回給你收益,但不會賦予你持幣時同等的流動性。

在加密市場這個講求資本效率的環境中,流動性永不睡眠。投機導向實際上並不接受代幣的流動性被完全鎖定在一個地方而無法擴展。

因此,當前這套透過「質押-再質押」找收益的邏輯,並非完美。

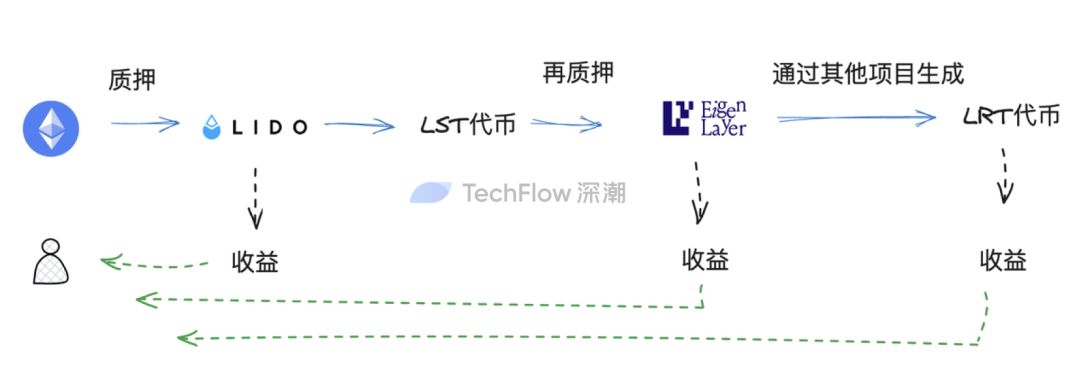

為了讓代幣獲得更多的流動性和機會,LRT(流動性再質押代幣)應運而生。實際上LRT 的原理非常容易理解,用一個很通俗的類比來說就是:

抵押憑證。

我有ETH,就能透過流動性質押換出LST(stETH)。此時這個stETH 實際上是一個抵押憑證,用於證明“我確實質押了ETH”,但我手上的原始資產只有ETH 本身。

同樣的,我如果有LST,就能透過再質押換出一個新的抵押憑證,用來證明「我確實再質押了stETH",但我手上的原始資產還是只有ETH 本身。

本質上,這個新的抵押憑證就是LRT,也就是流動性再質押代幣。你可以拿這個新的憑證去做更多的財務操作,例如抵押和借貸等,以解決再質押中流動性鎖死的局面。

如果還是無法理解原理,不妨想像一個有三層玩偶的套娃。

用ETH 可以套出LST,而用LST 可以套出LRT。當你手上擁有三層套娃時,你可以用這三個玩偶分別去做不同的事情(質押、再質押、其他生息手段),套娃每套一層,你就多了一層用流動性博取收益的機會。

那麼,當以太坊重新受到關注,如何解決EigenLayer 再質押中資本效率問題,就可能演化出LRT 的新敘事。

哪些相關項目值得關注?

當前市場上與LRT 相關,試圖解決資本效率問題的項目已經開始被注意到,並且其中的一些已經取得了非常好的價格表現。

但從投研角度出發,我們並不傾向於介紹已經被完全價格發現的項目,例如SSV 等。因此在接下來嘗試尋找的項目更偏向以下兩類:

- 有代幣且市值較低

- 無代幣

有代幣的低市值項目

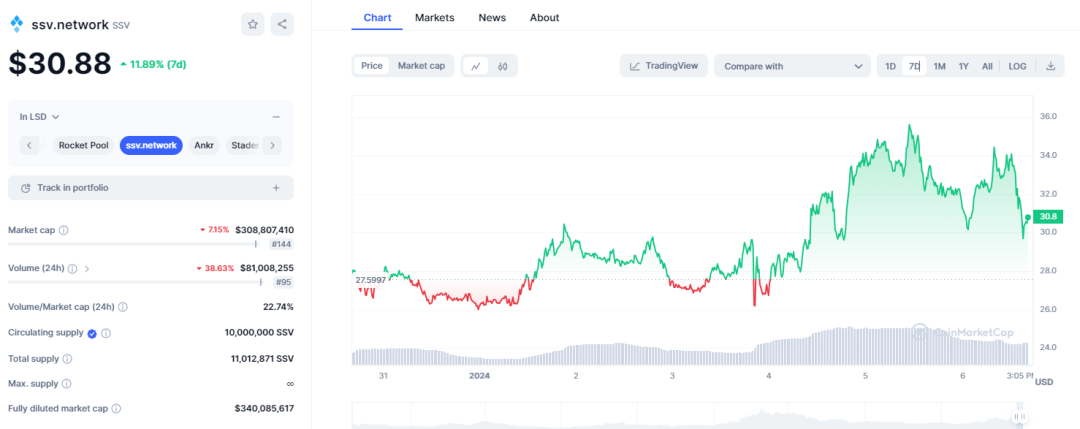

SSV Network($SSV):流動性質押計畫的無縫再就業

之前的流動性質押項目能做質押生意,就能做再質押的生意,算是一種專業對口的無縫再就業。

這個邏輯在SSV上體現得非常明顯。

1 月4 日,SSV 在推特上宣布其開始進軍再質押業務,允許將EigenLayer 的驗證者的職責分散到SSV,利用SSV 的分散式和非託管特性來增強其驗證者的性能和安全性。這個過程不僅增加了驗證者操作的彈性和分佈性,而且還提高了容錯性和效能,最終為使用者帶來更多的效益和更高的安全保障。

同時,用戶也可以在質押的ETH 資產之上獲取額外獎勵。

值得一提的是,SSV 的再質押節點非常的分佈式,目前可以聯合ANKR/Forbole/Dragon Stake/Shard Labs 這4 個節點進行再質押服務。

但是,SSV 代幣在最近一周的漲幅並不明顯。考慮到其已經在流動性質押賽道為人所知,且進行再質押業務屬於專業對口,3 億左右的市值算不上特別高,後續仍可以期待再質押敘事下的表現。

Restake Finance($RSTK):EigenLayer 上的第一個模組化流動性再質押協議

從該專案的名字就可以看到,Restake Finance 專注於做EigenLayer 再質押相關的業務。

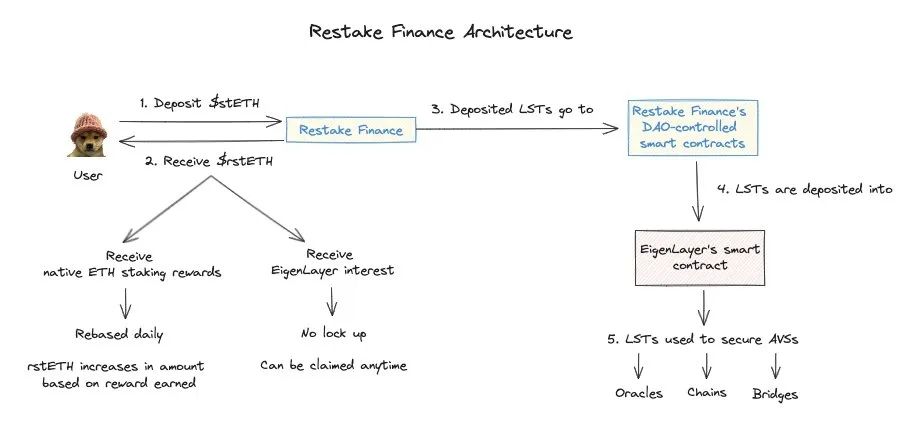

在理解上文LRT 運作邏輯的基礎上,Restake Finance 的業務就變得非常易懂:

- 使用者將流動性質押產生的LST 存入Restake Finance;

- 專案幫助使用者的LST 存入EigenLayer,並允許使用者產生reaked ETH(rstETH)作為再質押憑證;

- 用戶拿著rstETH再去各種DeFi中賺取收益,同時也會獲得EigenLayer獎勵的積分(考慮到EigenLayer還沒發幣)

圖源:推特用戶@jinglingcookies

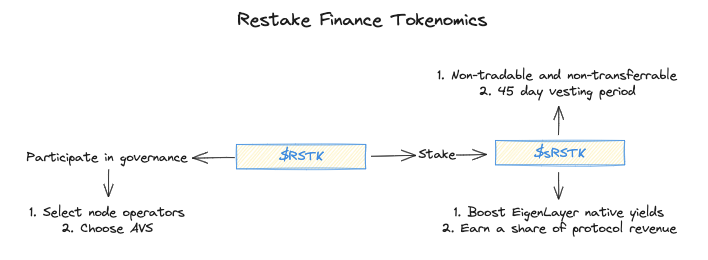

同時,專案自己的原生代幣叫做RSTK,建構在以太坊上,總結來看具有治理、質押和增加收益的作用:

治理:

- $RSTK 持有者可能參與到節點運營商和AVSs 的選拔過程中,等於參與了以太坊相關組件安全性的保障;

增加收益:

- $RSTK 可以質押,以增加EigenLayer 原生產出的收益。 Restake Finance 平台累積的EigenLayer 再質押獎勵的5% 將分給質押者,同時賺取Restake 協議本身收入的份額。

- 質押$RSTK 會收到$sRSTK,這些代幣用於追蹤用戶的治理權和收入分享權,不能進行交易或轉移。如果用戶想要贖回他們的$RSTK,則存在一個45 天的解鎖期。

- 作為EigenLayer 成功的代理:$RSTK 被設計為EigenLayer 成功的代理。隨著更多AVS 的加入,EigenLayer 的更廣泛採用,以及更高的收益和更多的協議收入,將會增加$RSTK 的價值。

圖源:推特用戶@jinglingcookies

整體來看代幣作用的設計沒有太多新意,更多是經典的圍繞質押獲取額外收益而展開。

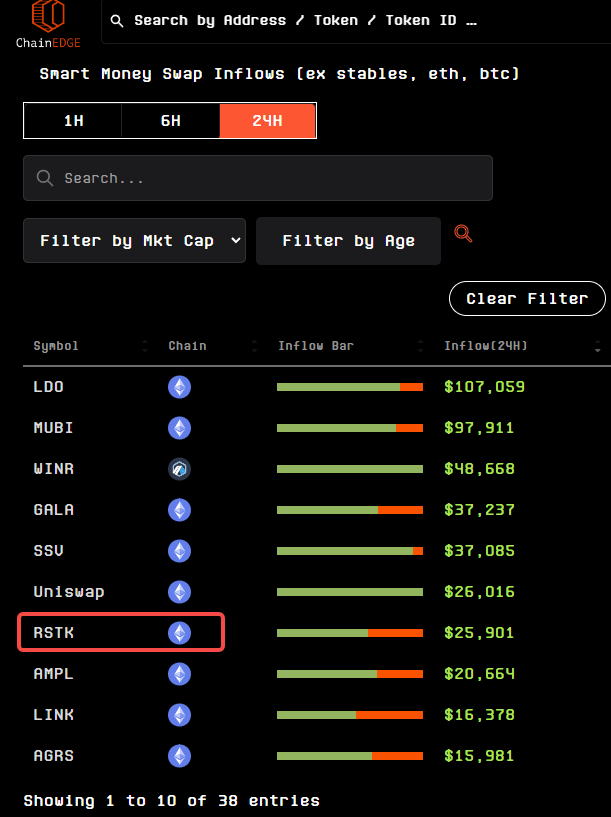

但在代幣表現上,RSTK 近期迎來了高光時刻。

從12 月20 日開盤,截止發稿時RSTK 上漲接近20 倍左右;但其市值僅3800 萬美金,且根據筆者觀察最近一周每天都有聰明錢購入數量不等的RSTK。

那麼RSTK 是否被低估了?

考慮到SSV Network 也開始做再質押相關業務,而其目前市值為3.3 億美金。如果再質押業務成為成熟流動性質押項目「無縫再就業」的一種主流選擇,那麼這大概意味著RSTK 距離成熟項目的市值尚有10 倍左右的空間;而如果直接用LDO 進行比較則空間較大,但考慮到LDO 的龍頭地位,專注於LSD 的主業已有較大優勢,這樣的比較並不實際。

因此筆者認為,從長期來看當前LRT敘事中可以押注的、有代幣的新項目並不多,LSD項目無縫再就業最多算Beta收益,RSTK這類從一開始就做再質押的項目反而更值得關注。

但短期內,受制於比特幣ETF 的不確定性,市場極度變化的可能性增加,從投研角度來看,等到石頭落地尋找平穩的入場點會是更好的選擇。

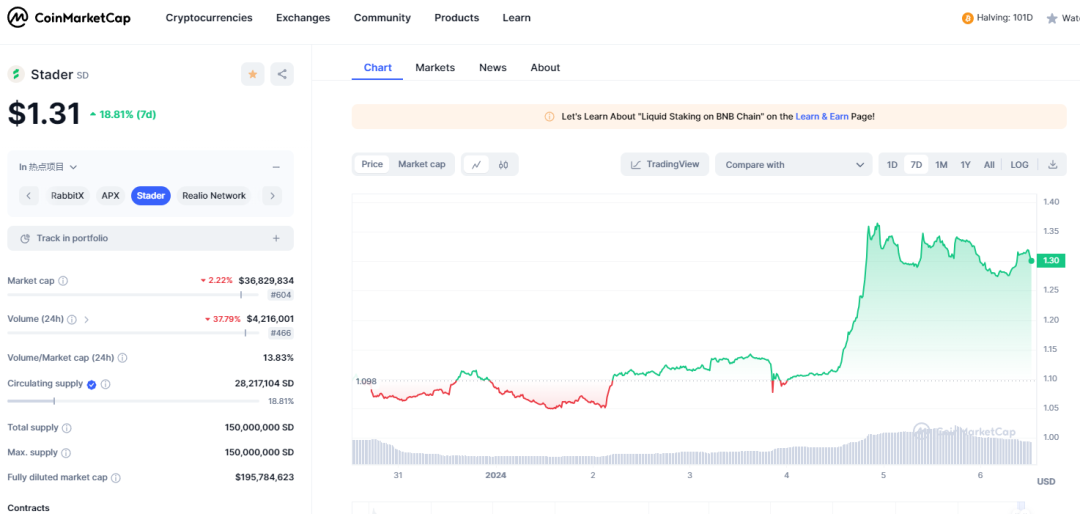

Stader Labs X KelpDAO ($SD): 扶持新組織進行再質押

Stader Labs 不算老面孔,早在去年上海昇級帶來的流動性質押敘事中就嶄露頭角。不過Stader 的特點是支持多鏈質押,從其官網上可以看到不只以太坊,同時支援多種L1 和L2 的質押。

而這個多面手,做起LRT 再質押業務也十分順滑。

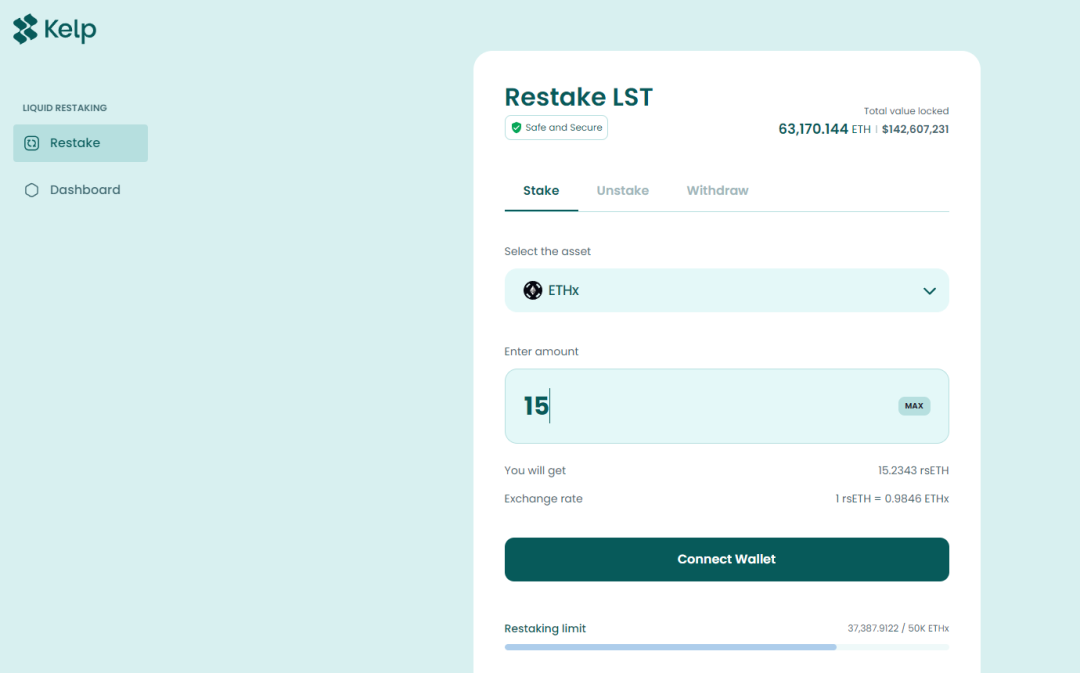

Stader 同時扶持了一個名為Kelp DAO 的組織,專注於做流動性再質押。而業務模式也與Restake Finance 大同小異:

將stETH 等LST 存入Kelp 協議中,能夠換取rsETH 代幣,隨後使用rsETH 去做更多獲取收益的操作。同時,由於與EigenLayer 聯動,也意味著用戶再質押既能獲取EigenLayer 積分,也能套出流動性使用LRT 去生息,同時享有LST 的生息收益。

在代幣方面,由於Kelp DAO 目前沒有代幣,因此有明牌關聯的Stader Labs 的代幣SD 則可以成為關注對象。

SD 最近一週迎來20%左右的漲幅,市值與RSTK接近,同在3,500 萬左右的區間內。

但與RSTK 不同的是,SD 屬於老幣新炒,獲得再質押敘事後迎來新表現;同時考慮到Kelp DAO 才是再做直接業務,但沒有發幣,後續或許也可以期待SD 代幣與Kelp 發幣的連動效應,如空投等。

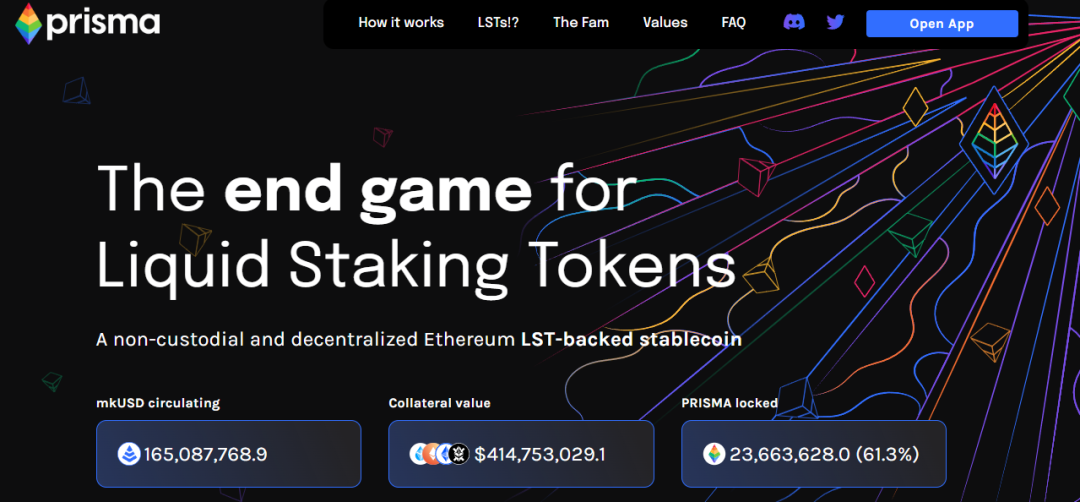

Prisma($PRISMA):不完全與LRT 有關,LSDFi 的另一種選擇

上述兩個有代幣的項目均是直接圍繞EigenLayer做解放流動性的文章,但實際上解放代幣流動性的方式不只有這一種。

市場上仍有另外一種思路,即不直接與EigenLayer掛鉤,透過自己的資源來釋放流動性產生收益。代表項目為Prisma。

嚴格意義上該專案並不是LRT,而更多的像LSDFi。

Prisma 在半年前走進大眾視野,當時能夠引起關注的點在於其投資和背書陣容過於豪華:

專案得到了Curve Finance、Convex Finance、Swell Network 和CoingeckoFinance 等多個專案創始人的聯合背書,以及Frax Finance、Conic Finance、Tetranode、OK Venture、Llama Airforce、GBV、Agnostic Fund、Ankr Founders、MCEG、Eric Chen等一線知名專案方參投。

雖然沒有公佈融資金額,可以說是基本將頂級DeFi 專案網了個遍。

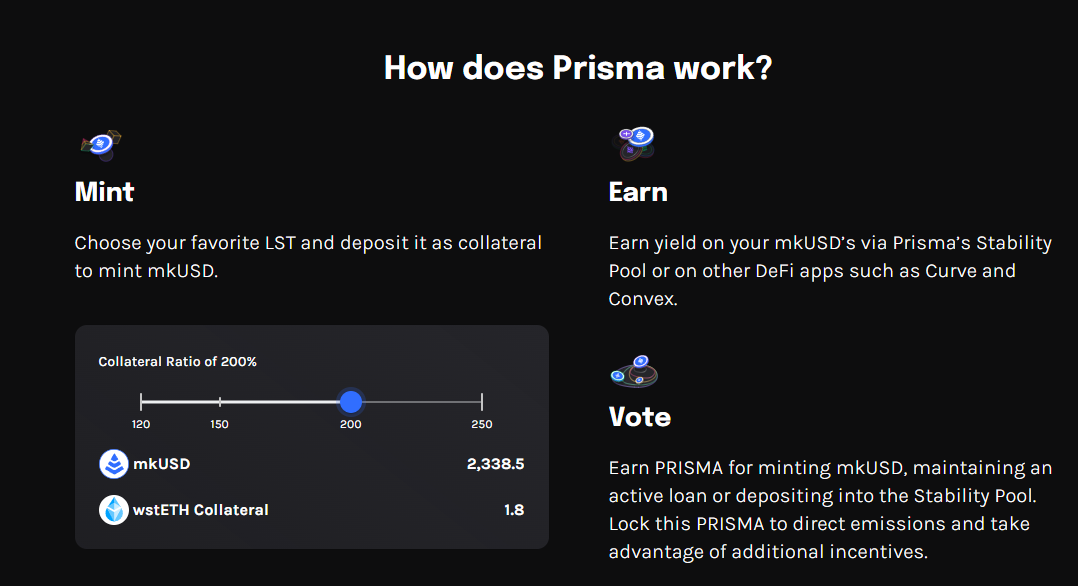

而Prisma 釋放LST 流動性的方式是:

- 將LST 存入Prisma 協議

- Mint 名為mkUSD 的穩定幣

- 透過mkUSD 在不同的DeFi 協議中進行質押挖礦、借貸等行為產生收益,釋放LST 的流動性

在代幣方面,PRISMA 在最近一個月內歷經沉浮,高低點之間有1 倍以上的振幅,價格非常不穩定,但在最近一周內也有過不錯的漲幅。

與之相對的是代幣僅有1700 萬左右的市值,極其容易受到消息面影響而導致快速拉升或下墜。

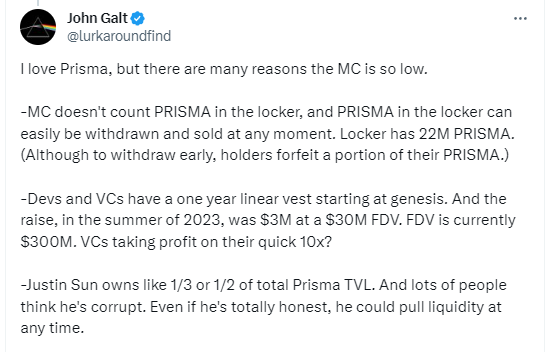

考慮到豪華的背書陣容,為何目前專案的市值如此之低? LSDFi 的敘事具備某種吸引力,但這並不完全意味著專案被低估,反而需要考慮以下幾個點:

- PRISMA 的流通市值未將鎖倉代幣考慮在內,專案裡約有2,200 萬PRISMA 沒有被計算;

- 鎖倉代幣可以隨時取出拋壓到市場,也可能對價格產生影響;

- 根據推特用戶@lurkaroundfind 提示,孫哥擁有PRISMA TVL 總量的1/3 到1/2,也是一個不穩定因素。

但不穩定+小市值,反而意味著一定的操作機會。

整體上看來PRISMA 市值很小,但背書豪華且踩中LSDFi 敘事,後續轉移做LRT 沒有特別大的遷移成本,不排除藉著敘事搞事情的可能。

建議合理的操作應該是對其進行小倉位配置,以博取波段Pump & Dump 中的收益。

Picca Network($PICA):駛向Solana 的流動性再質押

如果覺得圍繞以太坊的流動性再質押敘事中的項目過於擁擠,一個可行的B 計劃是在熱門的Solana 生態中找相同敘事的標的。

符合這個尋找條件的標的目前有Picasso Network。

專案本身旨在支援多個L1,主要促進Polkadot、Kusama 和Cosmos 等生態系統間的跨生態系統區塊鏈通訊(IBC),並擴展到其他網路如Ethereum 和Solana。

但是,該計畫目前瞄準了Solana生態上流動性再質押賽道的空白,試圖透過IBC能力讓Solana生態實現再質押。

在具體執行上,Picasso 正在推出一個Restaking Vault 計劃,刨去技術細節,你可以將Picasso 粗略地理解成一個Solana 上的EigenLayer。其實現的方式大致如下:

- 透過Picasso 的Solana<>IBC 連接,提供一個面向Solana的驗證器;

- 使用者可以將Solana 流動性質押物品(如Marinade/Jito/Orca/Blaze)上的mSOL/jSOL/Orca LP/bSOL 等LST 代幣重新質押到驗證器中;

- 在保護網路安全的同時,賺取再質押收益。

一個潛在的機會點是,Solana 的流動性質押率不及ETH,數據顯示大概仍有8%左右的SOL 未被質押,這在利好流動性質押的同時,也利好流動性再質押。

鑑於Solana 的流動性質押項目之前迎來過普漲, 以太坊的再質押敘事如果抬頭,市場資金或許也會同樣再一次外溢到Solana 的相同敘事上。

在代幣上,Picasso 的在最近一周迎來了接近一倍的漲幅,市值來到1 億美金左右,相對於前述的幾個以太坊上的流動性再質押項目而言,市值偏高;但考慮到其IBC 特性,主要業務也不隻流動性再質押,因此其市值不能完全與以太坊上的類似項目進行比較。

考慮到Solana 生態在最近一周中並沒有以太坊相關項目表現亮眼,因此Picasso 可以作為一個投資組合中的備選項,並配合觀察資金流到Solana 之後再做操作。

無代幣的潛力項目

除了上述項目之外,還有一些LRT賽道的項目目前並沒有代幣,但同樣在再質押上動作頻頻。

由於篇幅原因,在此僅進行簡單羅列和描述,有興趣的讀者可以自行查閱計畫社媒和官網了解更多資訊。

Puffer Finance:透過原生再質押降低驗證器門檻

EigenLayer 對一般的以太坊再質押對節點提出了32 個ETH 門檻的要求,達到該要求才能運行AVS。

Puffer 的再質押功能是將這個門檻降到2 ETH 以下,試圖吸引小型節點們。

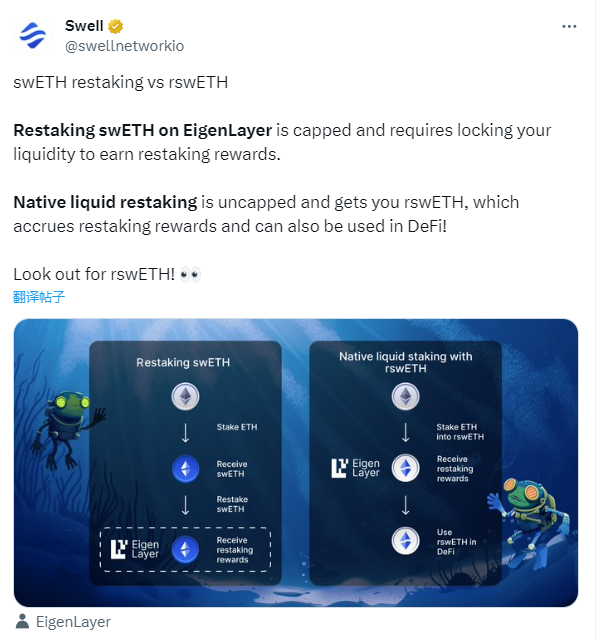

Swell :流動性質押到再質押,博取積分空投

Swell 之前在以太坊做流動性質押,最近宣布了再質押功能,可以將ETH 存入換出rswETH。

考慮到Swell 暫未發幣,之前LSD 可以換積分,現在參與再質押同樣可以增加積分機會。

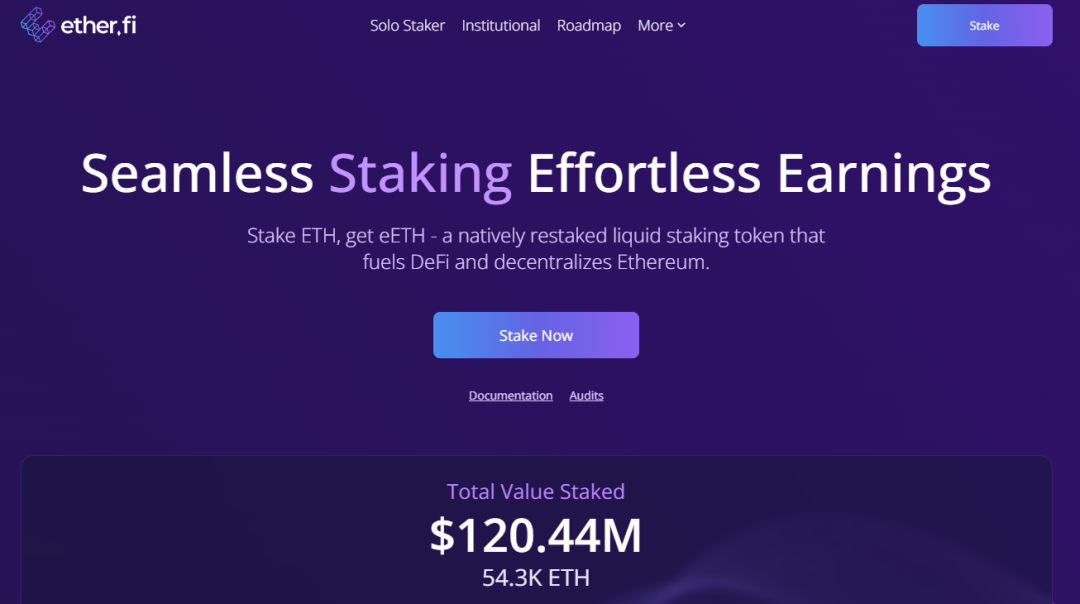

ether.fi:提供無縫再質押體驗

該項目與Swell 和Puffer 在功能上大同小異,目前總質押TVL 已經來到了1.2 億美金左右。

除上述之外,篇幅所限仍有一些項目未列出。但如果LRT 夠火熱,相信在這些未發幣項目還會積極行銷,吸引用戶進行再質押,被大家發現也只是時間問題。

總結

最後,在研究計畫的過程中筆者也在思考,流動性再質押,算是一種進步嗎?

從以太坊角度看,它確實透過EigenLayer,進一步確保了不同項目的安全。

但從實際利益出發,它更像是一種為流動性創造的投機槓桿。槓桿的意思是指,原始資產還是只有一份,但是透過代幣的映射和權益的鎖定,可以透過原始的ETH 不斷上槓桿套娃,出現多份衍生性憑證。

往好了說,這些衍生性商品憑證在順風局中極大的盤活了流動性,更有利於市場投機行為;

但往壞了說,發布衍生品的各個協議因為流動性而互相連接,持有A 可以藉出B,借出B 可以盤活C。一旦A 協定本身出了問題(駭客攻擊或自我作惡)且體量較大,造成的風險也是連續的。

順風娃娃上槓桿,逆風全作鳥獸散。

以太坊打開了一塊開闊地,而EigenLayer 則像是在開闊地上建造了一圈跑道;而對於渴求收益、勇於冒險的流動性來說,給他們一個在跑道上跑起來的理由再好不過。

流動性永不眠,取悅流動性就是加密市場永恆的敘事主題。