原文作者:Delphi Digital

原文編譯:Luffy,Foresight News

DeFi 借貸產業一直低迷,主要原因在於複雜的多元資產借貸池和治理驅動的專案決策。我們的最新報告探討了一種新型借貸產品—模組化借貸的潛力,揭示了其特徵、設計和影響。

DeFi 借貸現狀

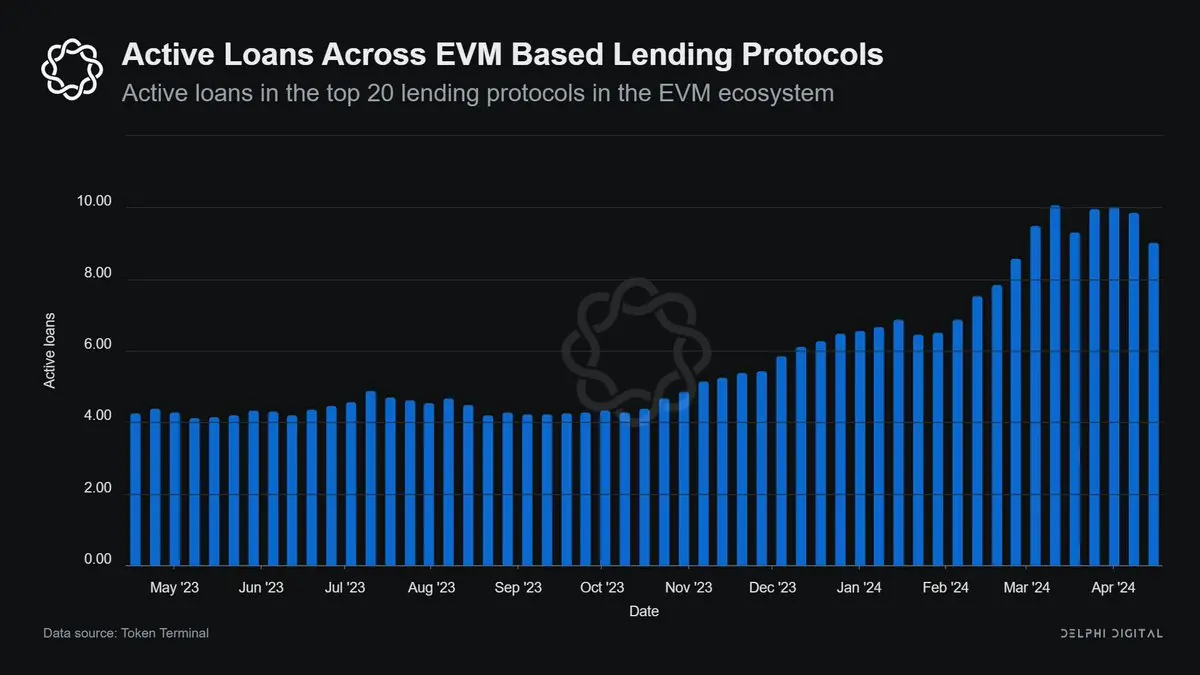

DeFi 借貸協議再次活躍起來,借款量年增了近250%,從2023 年第一季的33 億美元成長到2024 年第一季的115 億美元。

同時,將更多長尾資產列入抵押品白名單的需求也在增加。然而,添加新資產會顯著增加資產池的風險,從而阻礙了借貸協議對更多抵押資產的支持。

為了管理附加風險,借貸協議需要採用存款/ 借款上限、保守的貸款價值比( LTV ) 和高額清算罰款等風險管理工具。同時,孤立的借貸池提供了資產選擇的靈活性,但卻存在流動性分散和資本效率低下的問題。

DeFi 借貸從創新中復甦,從純粹的「無需許可」借貸轉向「模組化」借貸。 「模組化」借貸迎合了更廣泛的資產基礎需求,並允許客製化風險敞口。

模組化借貸平台的核心在於:

· 基礎層處理功能與邏輯

· 抽象層和聚合層確保使用者友善地存取協定功能,而不會增加複雜性

模組化借貸平台的目標是:具有模組化架構的基礎層原語,強調靈活性、適應性並鼓勵以最終用戶為中心的產品創新。

在向模組化借貸轉變的過程中,有兩個主要協議值得關注: Morpho Labs 與Euler Finance 。

以下將重點介紹這兩個協定的獨特功能。我們深入探討了模組化借貸超越DeFi 貨幣市場所需的權衡、所有獨特功能、改進以及條件。

Morpho

Morpho 最初是作為借貸協議的改進者推出,成功成為了以太坊上第三大借貸平台,存款超過10 億美元。

Morpho 開發模組化借貸市場的解決方案由兩個獨立的產品組成: Morpho Blue 和Meta Morpho 。

Morpho 的流動性放大

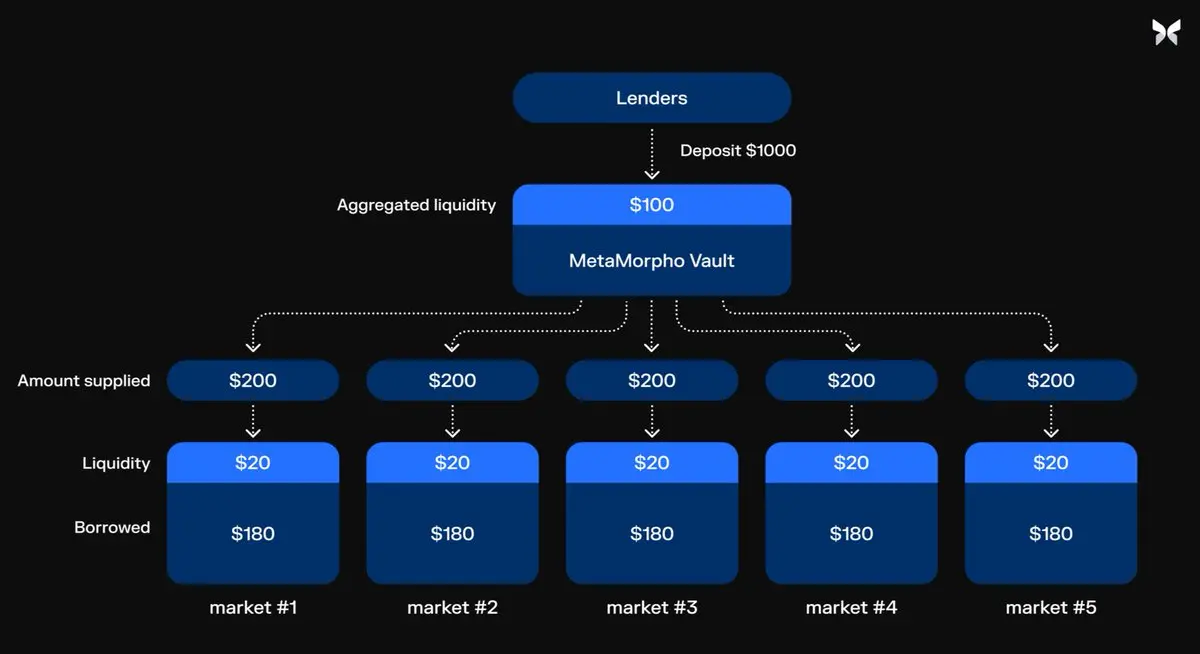

在Morpho Blue 之前,流動性分散是孤立借貸市場的主要詬病。但Morpho 團隊透過借貸池和保險庫兩個層面的聚合解決了這個挑戰。

重新聚集流動性

透過MetaMorpho 保險庫向孤立市場放貸可避免流動性分散。每個市場的流動性在保險庫層級聚集,為使用者提供與多資產借貸池相當的提款流動性,同時保持市場獨立。

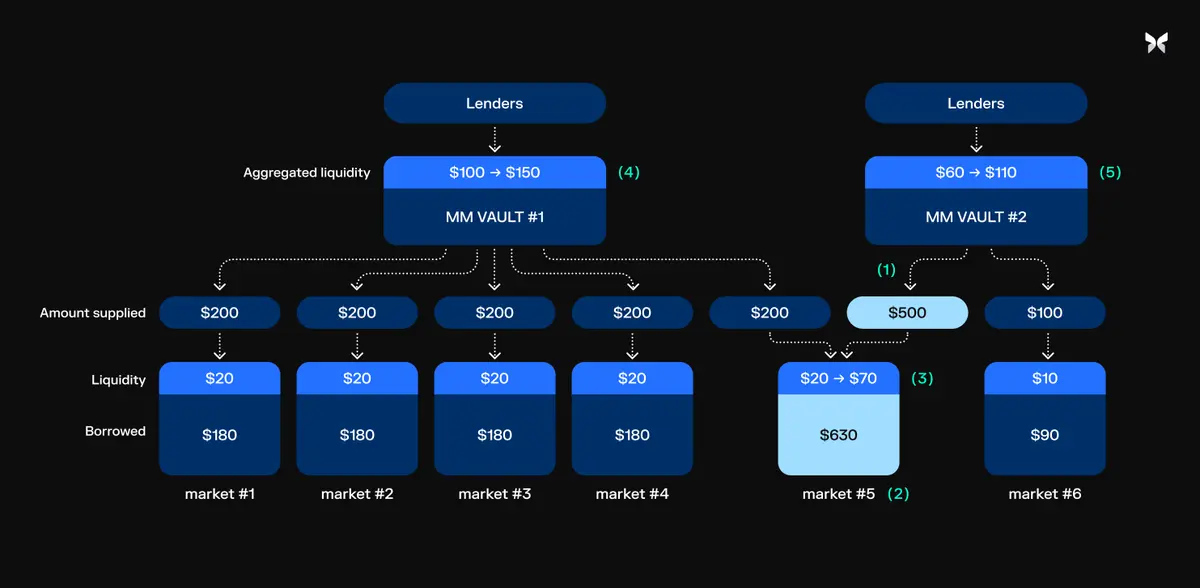

共享模式擴大了借貸池之外的流動性

Meta Morpho 保險庫增強了貸款人的流動性狀況,使其優於單一貸款池。每個保險庫的流動性都集中在Morpho Blue 上,向同一市場貸款的任何人都能受益。

保險庫顯著增強了貸方的流動性。隨著存款在Blue 上聚集,後續用戶將資金存入同一市場,增加了用戶及其保險庫的提款資金,釋放了額外的流動性。

Euler

Euler V1 透過支援非主流代幣和無需許可平台改變了DeFi 借貸。由於2023 年閃電貸攻擊導致其損失超過1.95 億美元, Euler V1 被淘汰。

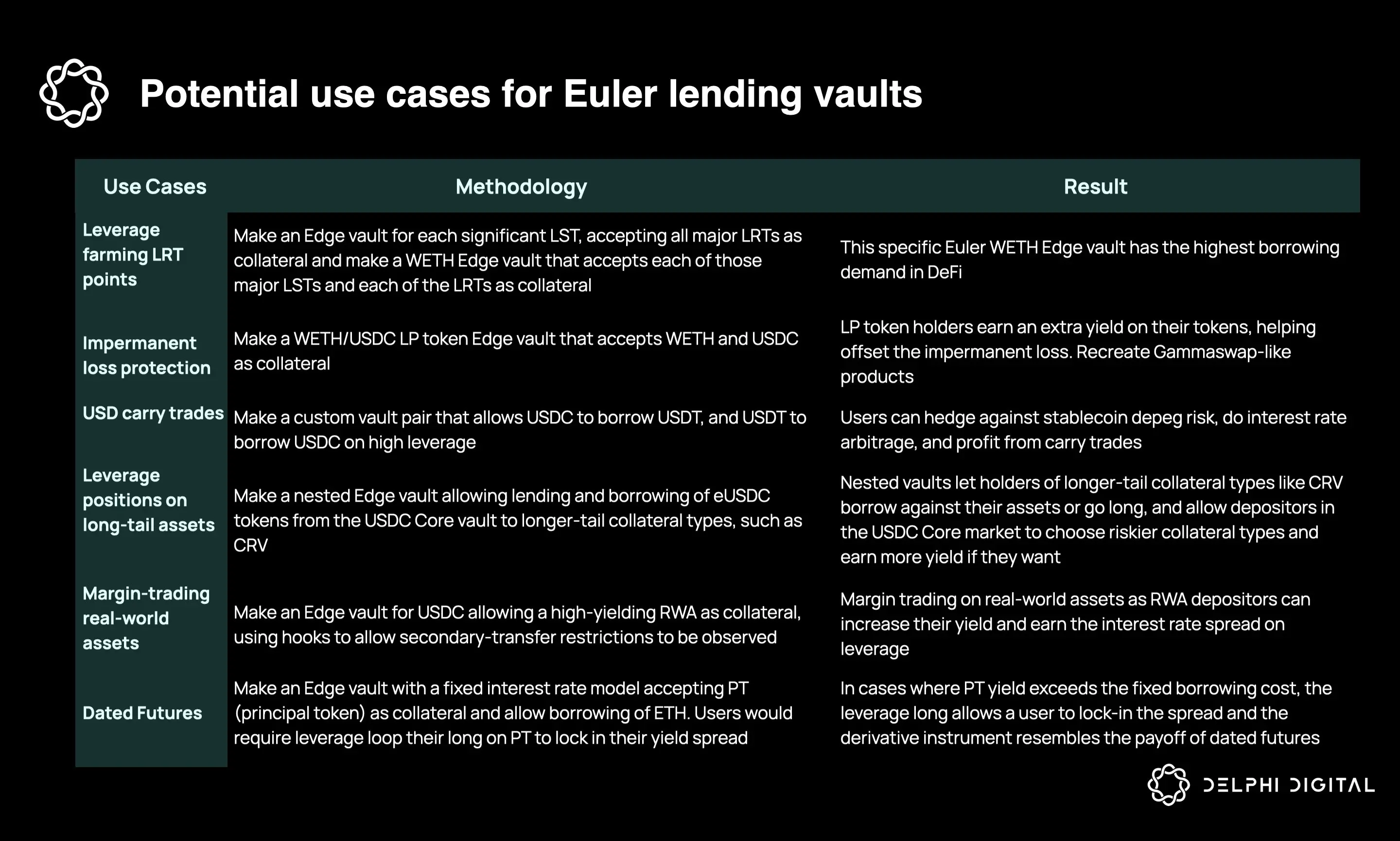

Euler V2 是一種適應性更強的模組化借貸原語,包括:

(1) Euler Vault Kit ( EVK ):允許無許可部署和客製化借貸保險庫。

(2) 以太坊保險庫連接器( EVC ):使保險庫能夠連接和交互,增強靈活性和功能性。

Euler V2 將於今年推出,我們好奇它要花多長時間才能在競爭激烈的DeFi 借貸市場站穩腳跟。

以下是Euler V2 使用案例的概述,重點介紹了使用Euler V2 的模組化架構可以實現的獨特DeFi 產品。

Morpho 和Euler 對比

將Morpho 和Euler 放在一起比較,可以發現它們的主要區別,這是不同設計選擇的結果。這兩個項目都設計了機制來實現類似的最終目標,即較低的清算罰款、更容易的獎勵分配和壞帳核算。

Morpho 的解決方案僅限於孤立的借貸市場、單一的清算機制,並且主要用於ERC -20 代幣的借貸。

相反, Euler V2 支援使用多資產池借貸,允許自訂清算邏輯,並旨在成為所有類型的可替代和不可替代代幣借貸的基礎層。