作者:蔣海波,PANews

MakerDAO在北京時間8月7日凌晨正式將DSR(DAI存款利率)以短期補貼的方式提高到8%。由於Maker在RWA中的投入已超過20億美元,目前只有大約20%的DAI存在DSR合約中獲得利息,因此給予DSR更高的短期補貼並不會使Maker陷入虧損。但此舉也使Maker的盈利預期下降,可能也表明Maker的增長進入瓶頸期,下文PANews將對該事件背景、經過和影響進行解讀。

PSM中的穩定幣儲備不足

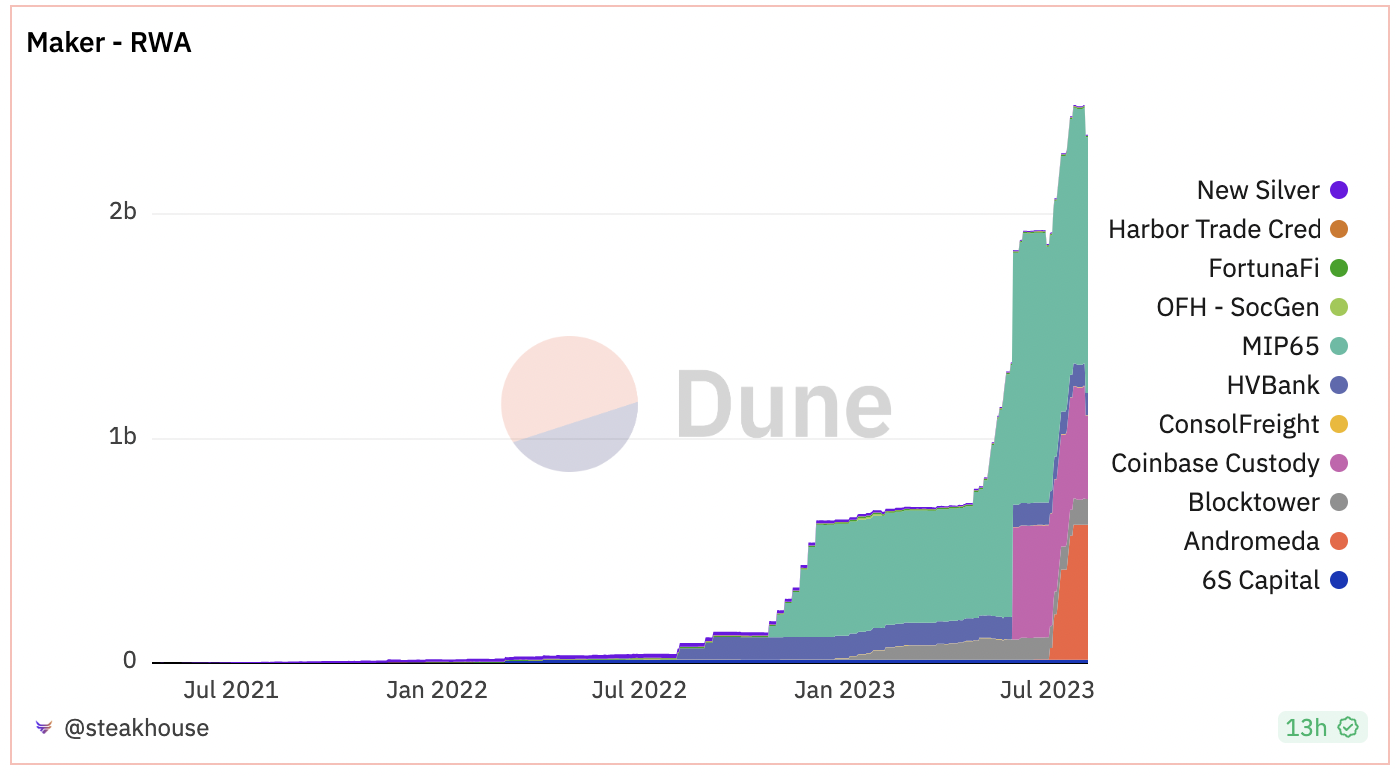

隨著DAI發行量的下降和在RWA上投入的增加,Maker錨定穩定模塊(PSM)中的穩定幣儲備不斷下降。根據@SteakFi在Dune整理的數據,Maker在RWA中的投入已經達到23.5億美元。

其中PSM中的USDC是DAI的主要退出流動性,根據Etherscan及DeBank數據, Maker:PSM-USDC-A合約中的儲備資產價值從最高值時的55億美元,下降至8月3日的1.8億美元。如果流動性耗盡,DAI不能贖回為USDC,將影響用戶對DAI和Maker的信心。

這一情況在我們之前的文章中也有提到,參考閱讀: 《解讀MakerDAO發展現狀:預期利潤大增,回購規則可能調整為協議捕獲價值》。

而若能使用一定的激勵措施吸引更多資金用USDC鑄造DAI,Maker將USDC換成美元購買美債,在這過程中將部分收益分配給DSR中的DAI存款者,則有望實現Maker的增長飛輪。於是,一個提高DAI存款收益的提案誕生了,該方案是一個短期激勵措施,還需觀察激勵結束後的資金留存情況。

由Rune主導,無人反對的投票

7月19日,MakerDAO聯合創始人Rune Christensen在論壇中發起了快速實施“增強型DSR”的討論。文中提到,增強型DSR(Enhanced Dai Savings Rate,EDSR)是一個在DSR利用率較低時,早期引導階段臨時增加用戶可用的有效DSR系統。 ESDR將是一種一次性的、單向臨時機制,會隨著時間的推移而減小。現階段需要增加對DAI和DSR的需求,以確保會有更多的用戶群體在以後參與到SubDAO的挖礦和其它Endgame的產品中。

7月24日,實施EDSR的提案開始進行民意調查投票,其中讚成率99.93%,棄權率0.07%,無人反對。

8月2日,該提案和提高Spark債務上限等提案一起進入執行投票階段。最終在8月4日通過,並從北京時間8月7日凌晨開始生效。

按照以前的設計,DSR是由美債收益率決定的,即在美債收益率的基礎上為Maker預留部分利潤。而此次直接將DSR提高至8%,已經高出可以獲得的美債收益率。由於可幫助Maker獲得收益的DAI(DAI的發行量-PSM中的穩定幣儲備)遠高於DSR中的DAI存款,因此這種做法並不會使Maker陷入虧損。

但該做法也會大幅降低Maker的短期盈利預期,可能使MKR持有人的利益受損。該提案在名義調查階段無人反對,表明Rune當前在Maker中的話語權佔絕對主導地位,而在此之前,風投機構a16z已經全數賣出了所持有的MKR。

提高DSR的潛在影響

在此之前,DSR基本已經成為主要穩定幣在主要DeFi協議中的最高收益來源。本次引入EDSR的激進做法將給Maker帶來一些影響。

1、DAI發行量上升

根據Makerburn的數據,由於EDSR的實施,DAI的發行量結束了長期的減少階段,重新開始回升。僅從8月7日下午觀察到的數據,DAI的發行量在過去一天增長了2億。

2、短期預期收益下降,P/E上升

由於DSR的提高以及更多的資金參與,Maker在DSR上的支出大幅上升,預期年化利潤從8月6日的8429萬美元降至6182萬美元。 P/E也上升至21.15,與6月末的P/E 8.43相比上升一倍有餘。

3、可能使其它藉貸協議的穩定幣存款收益上升

Maker將DSR提高到8%,在Aave等借貸協議中存入DAI的用戶可能贖回並存至DSR。而USDT、USDC等其它穩定幣的存款者也可能換成DAI存入DSR。

4、可能加劇USDC的需求

由於最方便的獲得DAI的方式即通過PSM用USDC 1:1鑄造,1inch等聚合器也集成了該方案。不持有DAI,又希望用穩定幣鑄造的用戶可能會需要購買USDC,增加對USDC的需求,USDC的價格也在8月7日達到1.002 USDT。

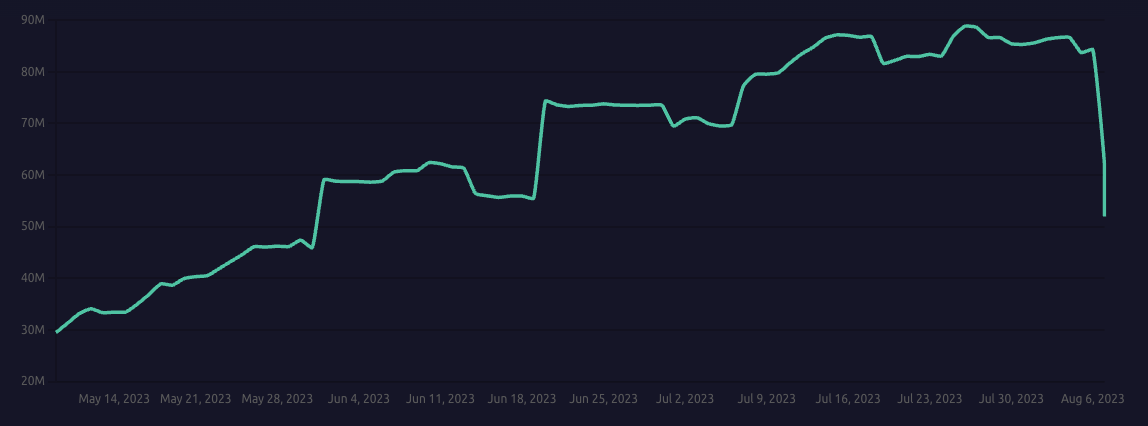

5、PSM餘額上升

根據上述DeBank數據,PSM:USDC合約中的儲備金餘額從8月5日的2.8億美元上升至目前的3.5億美元。 Makerburn數據顯示,過去24小時,PSM:USDC中的餘額增加5600萬美元,即過去24小時通過PSM:USDC鑄造的DAI為5600萬。

考慮到EDSR剛開始實施,以上趨勢應當還會持續,但重要的是在EDSR結束之後會有多少資金仍然留在協議中。若能吸引來更多資金,增加DAI的發行量,則有望為後續的SubDAO和Endgame帶來更多資金。但若參與的都是短期內的套利資金,則僅會使Maker浪費掉部分資金。

其它

基於wstETH的套利策略

由於之前wstETH抵押鑄造DAI的最低穩定費率和DSR相同,抵押wstETH鑄造DAI,並將DAI存入DSR的做法沒有套利空間,僅會面臨抵押品被清算的風險,提高DSR帶來了新的套利空間。神魚@bitfish1在推特分享了一種套利策略,首先將ETH質押成wstETH,再將wstETH在Maker中抵押鑄造DAI,最後將DAI存入DSR合約。既可以獲得ETH的質押收益,又因為DSR上的DAI存款收益高於鑄造DAI的穩定費率,可以額外獲得這部分差值,即額外賺取了來自Maker的補貼。

DAI的新增發行量統計

按目前數據,過去24小時DAI的發行量增加約2億,通過wstETH-B鑄造的DAI增加5000萬,通過D3M(Spark)鑄造的DAI增加5790萬(提高Spark債務上限的提案也剛生效),通過PSM:USDC鑄造的DAI增加5600萬,其餘的通過ETH-C、WBTC-A、stETH-A等鑄造。主要來源還是加密貨幣的抵押鑄造,可見確實有大量套利資金存在。後續需要觀察Spark和其它SubDAO的實施情況,如果不能帶來高於鑄造DAI所需穩定費率的收益,那這部分資金可能逃離。

Spark前端審查的爭議

MakerDAO官網的Use Dai鏈接可直接跳轉到Spark網站,可在Spark上質押DAI。而Spark會對用戶的錢包地址和IP地址進行審核,美國、中國及其它限制地方的用戶均不能使用,部分使用VPN的用戶也會被檢測到,引起了很多對去中心化的討論。但考慮到Maker持有大量的RWA抵押品,需要滿足合規要求,這種做法也可以接受。被限制的用戶也可以考慮Chai等DSR的封裝產品。