作者:蒋海波,PANews

MakerDAO在北京时间8月7日凌晨正式将DSR(DAI存款利率)以短期补贴的方式提高到8%。由于Maker在RWA中的投入已超过20亿美元,目前只有大约20%的DAI存在DSR合约中获得利息,因此给予DSR更高的短期补贴并不会使Maker陷入亏损。但此举也使Maker的盈利预期下降,可能也表明Maker的增长进入瓶颈期,下文PANews将对该事件背景、经过和影响进行解读。

PSM中的稳定币储备不足

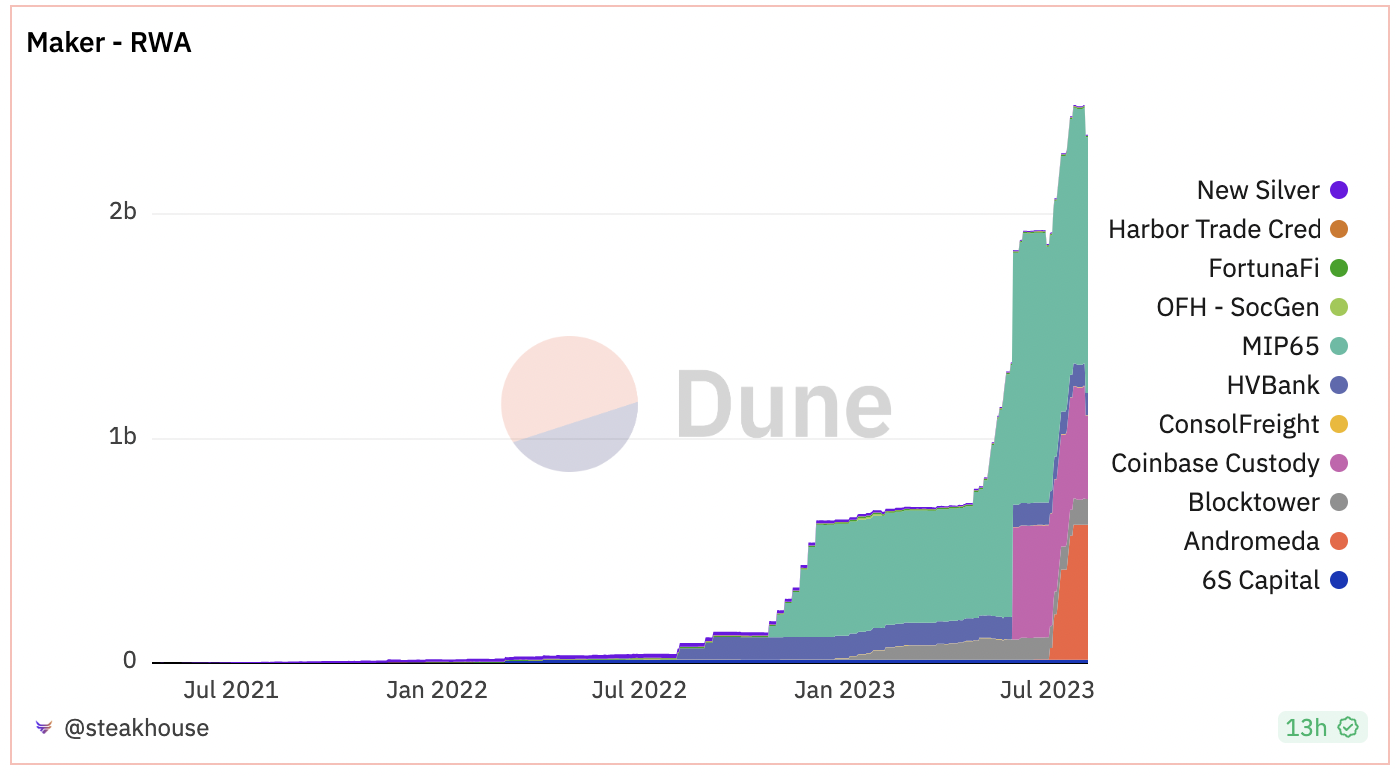

随着DAI发行量的下降和在RWA上投入的增加,Maker锚定稳定模块(PSM)中的稳定币储备不断下降。根据@SteakFi 在Dune整理的数据,Maker在RWA中的投入已经达到23.5亿美元。

其中PSM中的USDC是DAI的主要退出流动性,根据Etherscan及DeBank数据,Maker:PSM-USDC-A合约中的储备资产价值从最高值时的55亿美元,下降至8月3日的1.8亿美元。如果流动性耗尽,DAI不能赎回为USDC,将影响用户对DAI和Maker的信心。

这一情况在我们之前的文章中也有提到,参考阅读:《解读MakerDAO发展现状:预期利润大增,回购规则可能调整为协议捕获价值》。

而若能使用一定的激励措施吸引更多资金用USDC铸造DAI,Maker将USDC换成美元购买美债,在这过程中将部分收益分配给DSR中的DAI存款者,则有望实现Maker的增长飞轮。于是,一个提高DAI存款收益的提案诞生了,该方案是一个短期激励措施,还需观察激励结束后的资金留存情况。

由Rune主导,无人反对的投票

7月19日,MakerDAO联合创始人Rune Christensen在论坛中发起了快速实施“增强型DSR”的讨论。文中提到,增强型DSR(Enhanced Dai Savings Rate,EDSR)是一个在DSR利用率较低时,早期引导阶段临时增加用户可用的有效DSR系统。ESDR将是一种一次性的、单向临时机制,会随着时间的推移而减小。现阶段需要增加对DAI和DSR的需求,以确保会有更多的用户群体在以后参与到SubDAO的挖矿和其它Endgame的产品中。

7月24日,实施EDSR的提案开始进行民意调查投票,其中赞成率99.93%,弃权率0.07%,无人反对。

8月2日,该提案和提高Spark债务上限等提案一起进入执行投票阶段。最终在8月4日通过,并从北京时间8月7日凌晨开始生效。

按照以前的设计,DSR是由美债收益率决定的,即在美债收益率的基础上为Maker预留部分利润。而此次直接将DSR提高至8%,已经高出可以获得的美债收益率。由于可帮助Maker获得收益的DAI(DAI的发行量-PSM中的稳定币储备)远高于DSR中的DAI存款,因此这种做法并不会使Maker陷入亏损。

但该做法也会大幅降低Maker的短期盈利预期,可能使MKR持有人的利益受损。该提案在名义调查阶段无人反对,表明Rune当前在Maker中的话语权占绝对主导地位,而在此之前,风投机构a16z已经全数卖出了所持有的MKR。

提高DSR的潜在影响

在此之前,DSR基本已经成为主要稳定币在主要DeFi协议中的最高收益来源。本次引入EDSR的激进做法将给Maker带来一些影响。

1、DAI发行量上升

根据Makerburn的数据,由于EDSR的实施,DAI的发行量结束了长期的减少阶段,重新开始回升。仅从8月7日下午观察到的数据,DAI的发行量在过去一天增长了2亿。

2、短期预期收益下降,P/E上升

由于DSR的提高以及更多的资金参与,Maker在DSR上的支出大幅上升,预期年化利润从8月6日的8429万美元降至6182万美元。P/E也上升至21.15,与6月末的P/E 8.43相比上升一倍有余。

3、可能使其它借贷协议的稳定币存款收益上升

Maker将DSR提高到8%,在Aave等借贷协议中存入DAI的用户可能赎回并存至DSR。而USDT、USDC等其它稳定币的存款者也可能换成DAI存入DSR。

4、可能加剧USDC的需求

由于最方便的获得DAI的方式即通过PSM用USDC 1:1铸造,1inch等聚合器也集成了该方案。不持有DAI,又希望用稳定币铸造的用户可能会需要购买USDC,增加对USDC的需求,USDC的价格也在8月7日达到1.002 USDT。

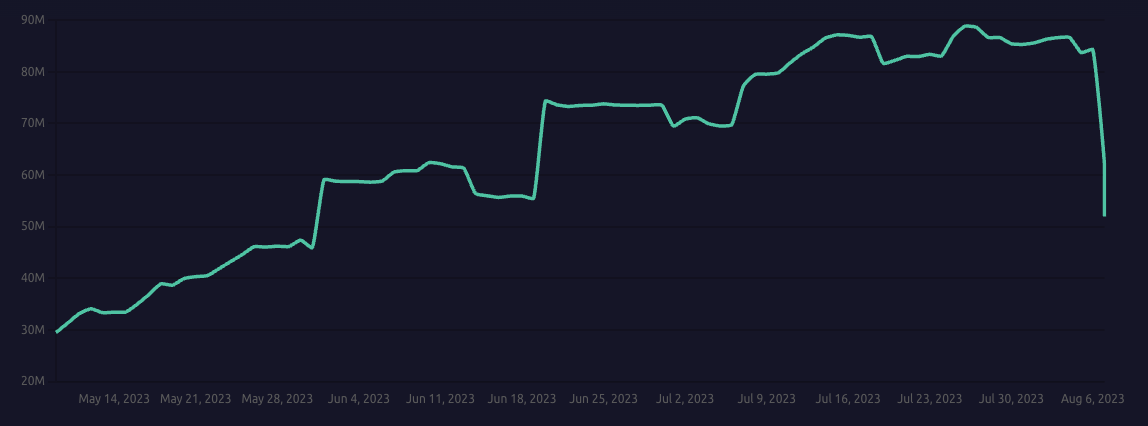

5、PSM余额上升

根据上述DeBank数据,PSM:USDC合约中的储备金余额从8月5日的2.8亿美元上升至目前的3.5亿美元。Makerburn数据显示,过去24小时,PSM:USDC中的余额增加5600万美元,即过去24小时通过PSM:USDC铸造的DAI为5600万。

考虑到EDSR刚开始实施,以上趋势应当还会持续,但重要的是在EDSR结束之后会有多少资金仍然留在协议中。若能吸引来更多资金,增加DAI的发行量,则有望为后续的SubDAO和Endgame带来更多资金。但若参与的都是短期内的套利资金,则仅会使Maker浪费掉部分资金。

其它

基于wstETH的套利策略

由于之前wstETH抵押铸造DAI的最低稳定费率和DSR相同,抵押wstETH铸造DAI,并将DAI存入DSR的做法没有套利空间,仅会面临抵押品被清算的风险,提高DSR带来了新的套利空间。神鱼@bitfish1 在推特分享了一种套利策略,首先将ETH质押成wstETH,再将wstETH在Maker中抵押铸造DAI,最后将DAI存入DSR合约。既可以获得ETH的质押收益,又因为DSR上的DAI存款收益高于铸造DAI的稳定费率,可以额外获得这部分差值,即额外赚取了来自Maker的补贴。

DAI的新增发行量统计

按目前数据,过去24小时DAI的发行量增加约2亿,通过wstETH-B铸造的DAI增加5000万,通过D3M(Spark)铸造的DAI增加5790万(提高Spark债务上限的提案也刚生效),通过PSM:USDC铸造的DAI增加5600万,其余的通过ETH-C、WBTC-A、stETH-A等铸造。主要来源还是加密货币的抵押铸造,可见确实有大量套利资金存在。后续需要观察Spark和其它SubDAO的实施情况,如果不能带来高于铸造DAI所需稳定费率的收益,那这部分资金可能逃离。

Spark前端审查的争议

MakerDAO官网的Use Dai链接可直接跳转到Spark网站,可在Spark上质押DAI。而Spark会对用户的钱包地址和IP地址进行审核,美国、中国及其它限制地方的用户均不能使用,部分使用VPN的用户也会被检测到,引起了很多对去中心化的讨论。但考虑到Maker持有大量的RWA抵押品,需要满足合规要求,这种做法也可以接受。被限制的用户也可以考虑Chai等DSR的封装产品。