作者:Lisa@SnapFiners DAO、Yao@SnapFiners DAO、嗷嗷@SnapFingers DAO、LiHui@LUCIDA、George@LUCIDA、ZnQ_626@LUCIDA

原文標題及鏈接:三年大牛市,21條頭部公鏈大盤點

引言

以太坊的巨大成功讓智能合約公鏈成為資本競相追逐的聖杯。目前以太坊仍然是智能合約公鏈裡最大、最重要的平台,但由於性能低和費用高,大量應用不適合在以太坊上運行。

新公鏈憑藉性能和費用優勢承接了這些以太坊外溢的需求。尤其在2021 年牛市行情中,大量應用湧現,新公鏈生態相繼爆發,從BNB Chain 到Polygon,再到Solana,同時Avalanche、Fantom、Terra 生態也有大幅增長。正如Vitalik Buterin 在推特上發表的論斷“未來將是多鏈的(Multi-Chain)”,這輪牛市公鏈的增長范式或許對未來的“多鏈”格局有些許啟示。

一、2020 年-2022 年大牛市公鏈市場表現

公鍊是加密市場的基礎設施,也是最重要的組成部分。本文所討論的公鏈包括:智能合約平台和跨鏈平台,總共21 條。除了Ethereum,其他選取樣本及分類如下。樣本選取的標準是市值前100,已建立起自己的生態,具有一定的關注度。

LUCIDA 公鏈指數成分

為了後續分析,我們同樣做了數據清洗和預處理的工作。

1.1 公鏈價格指數的製訂

21 條公鏈的價格變化多端、漲跌不一,為了讓大家更容易觀察賽道的整體表現,我們以加權算法製成了公鏈指數(Chain_Index)。

公鏈指數(Chain_Index)的具體算法如下:

當日公鏈指數價格= ∑ 當日標的資產收盤價* 當日標的權重係數

當日標的權重係數= 標的資產過去30日日均成交金額/ ∑ 樣本內標的資產過去30日日均成交金額

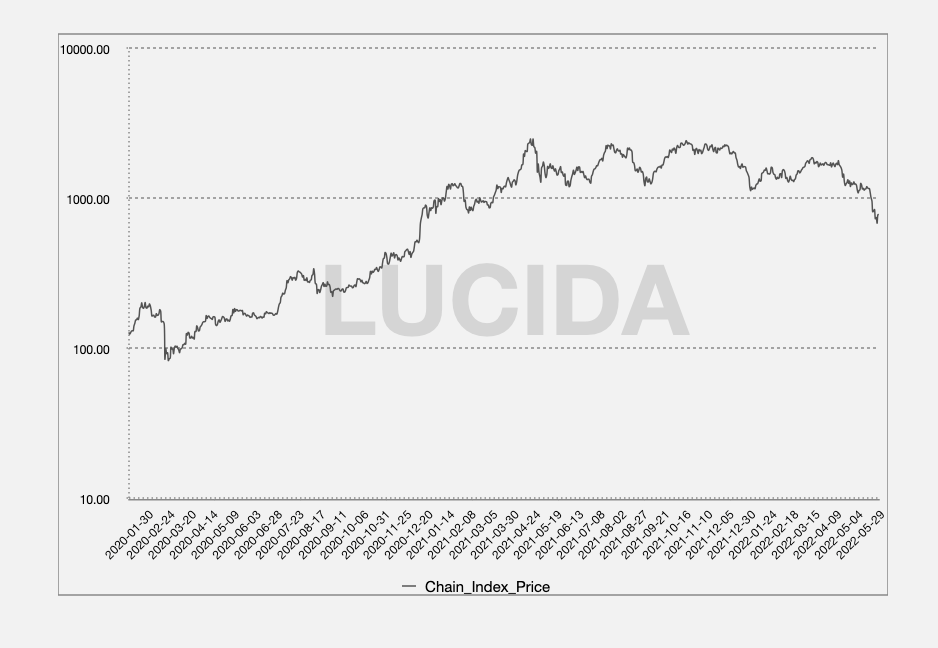

為了更方便地觀察公鏈賽道整體情況,我們將公鏈指數價格製成了圖表,並將坐標軸改成了對數坐標軸。

LUCIDA 公鏈價格指數

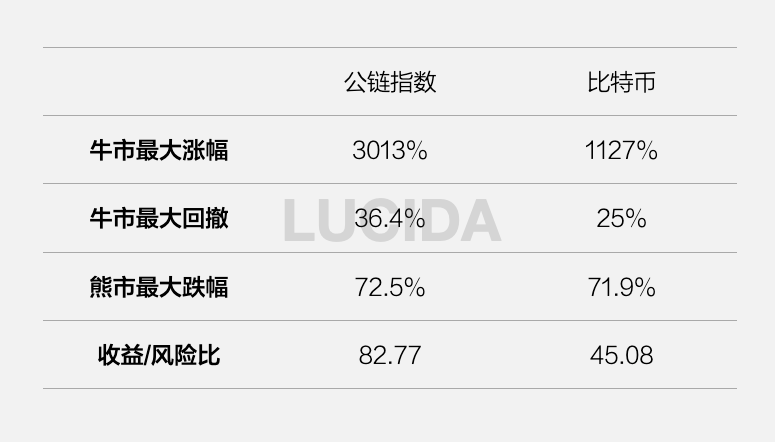

1.2 公鏈賽道在牛市擁有更好的超額收益與收益風險比

在本輪牛市中,公鏈指數的最大漲幅為3013%,最低點出現在2020 年3 月16 日,也就是312 暴跌之後,最高點出現在2021 年5 月11 日。

公鏈指數的最大回撤為36.4%,發生在2021 年2 月18 日-2021 年2 月28 日期間。

公鏈指數的熊市最大跌幅(截止至數據獲取日2022 年6 月20 日)為72.5%。

如果我們用最大漲幅、最大回撤、熊市最大跌幅去對比同期比特幣的表現,會發現公鏈賽道整體比比特幣擁有更好的收益風險比。並且,截止目前,公鏈賽道在熊市中並沒有表現出超跌的情況,所以公鏈在熊市的防守性也並不比比特幣差。 (但假設熊市持續,不排除公鏈補跌的可能)。

公鏈指數與比特幣對比

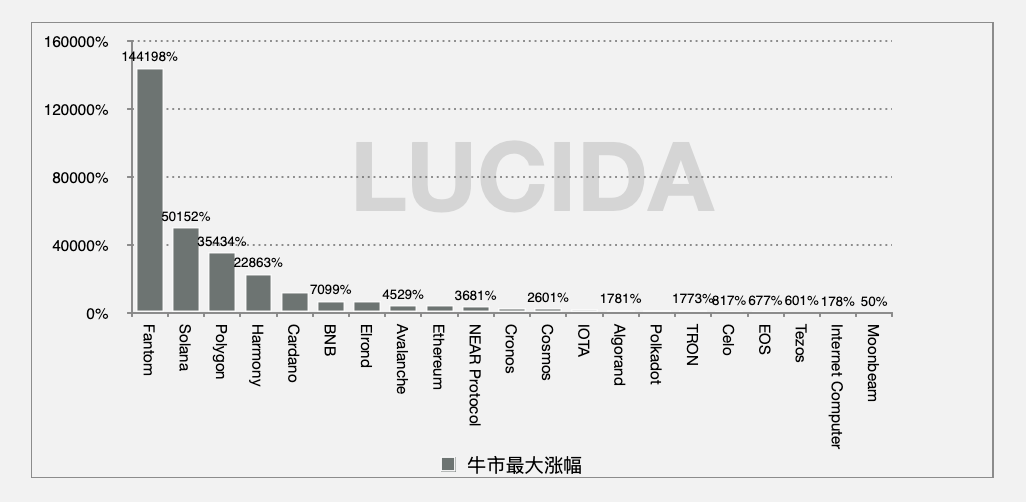

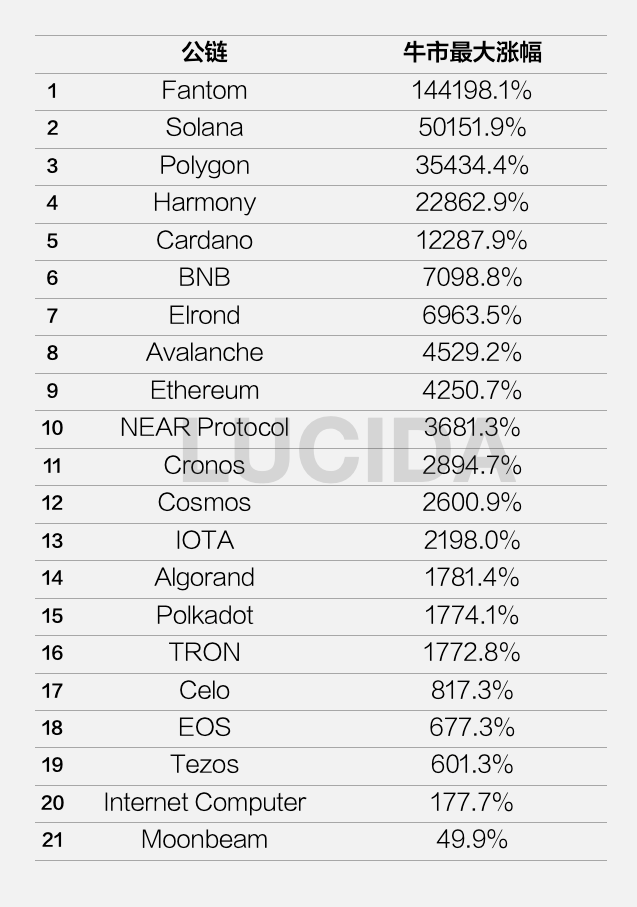

1.3 各公鏈的最大漲幅走勢分化嚴重:有千倍漲幅,也有上市即高點

接下來,LUCIDA 對這21 條公鏈做一下單獨的數據分析。先看收益部分。

21 條公鏈牛市最大漲幅柱狀圖

21 條公鏈牛市最大漲幅

上圖是牛市背景下,21 條公鏈的最大漲幅。第一名是Fantom(FTM),達到了144198%,其次是Solana,最大漲幅為50152%。

LUCIDA 還發現,公鏈賽道的最大漲幅分佈是很分散的:

第一梯隊百倍漲幅:Fantom 144198%、Solana 50151% 、Polygon 35434%、Harmony 22862% 、 Cardano 12287%

第二梯隊:以Binance、Avalanche、Ethereum 為代表,最大漲幅在100 倍以內。

第三梯隊:以Internet Computer 與Moonbeam 為代表,上市即高點。

所以,LUCIDA 認為投資公鏈需要認真挑選,不然很可能被深深套牢。

1.4 各公鏈最大回撤為60%,持續2 個月,BNB 是最抗跌的公鏈

說完了收益分佈,再來看看風險的部分。

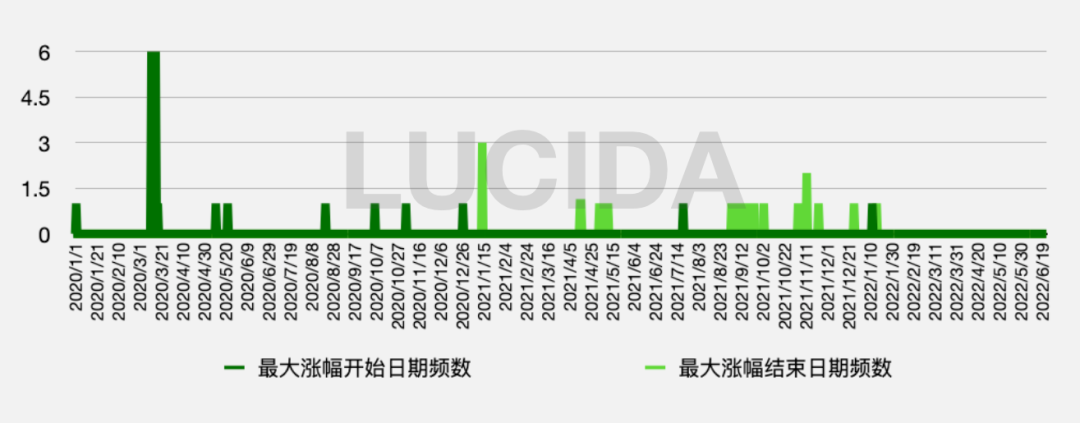

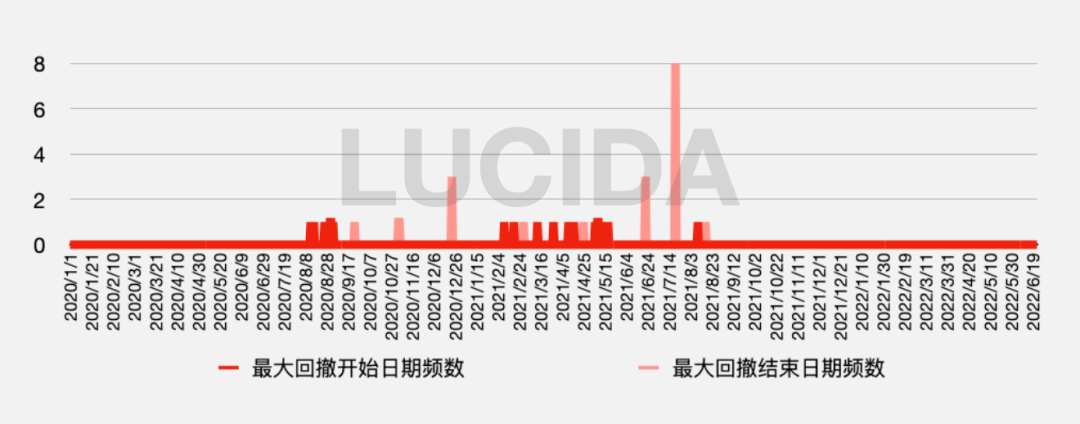

下面綠色的圖是21 條公鏈最大漲幅的時間分佈情況;絕大部分公鏈在2020 年3月-8月開始上漲,並在2021 年9 月-12 月陸續見頂,平均上漲週期為467天。

下面紅色的圖是21 條公鏈最大回撤的時間分佈情況;絕大部分公鏈在2021 年2 月-5 月發生最大回撤,並在2021 年6 月-8 月企穩反彈,平均回撤週期為69 天,平均回撤幅度為59.9%。

值得一提的是,BNB 的最大回撤只有36.9%,並且只持續了9 天就收復了跌幅,堪稱牛市最抗跌的公鏈。

二、2020 年-2022 年牛市公鏈賽道發展格局

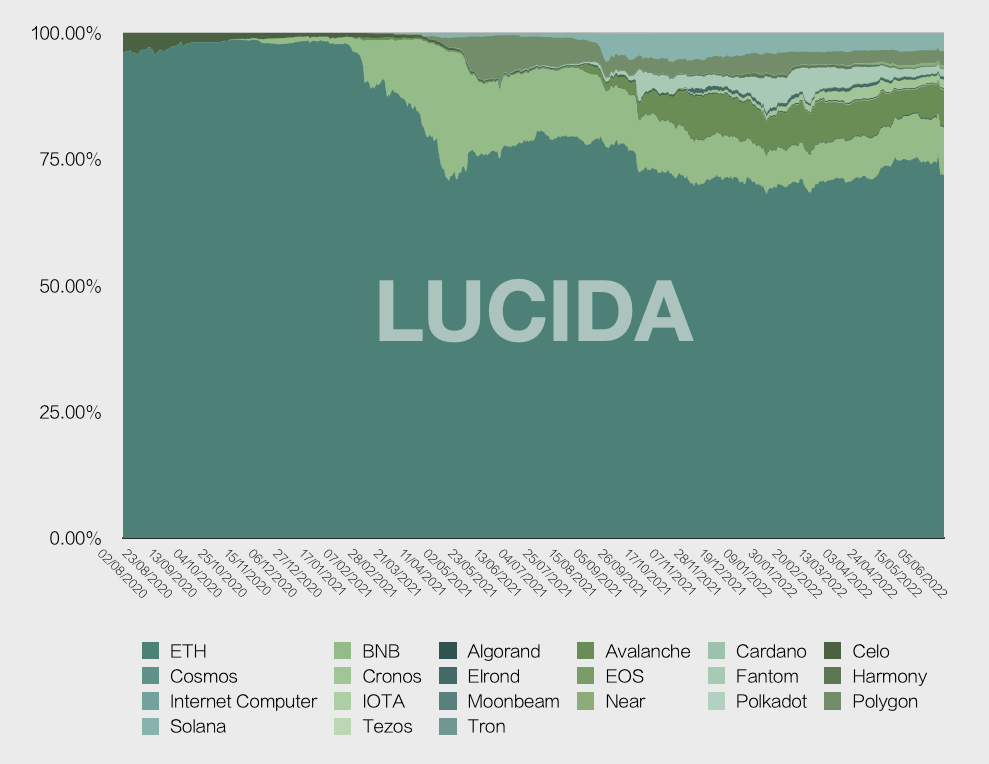

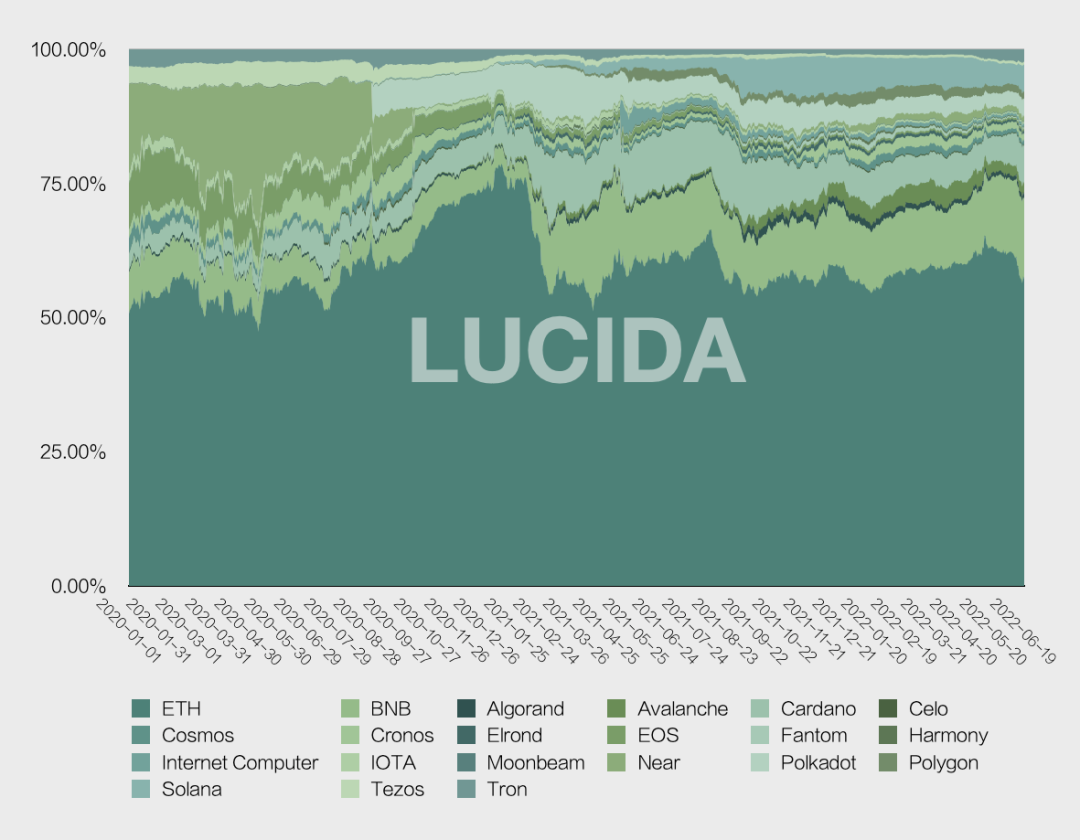

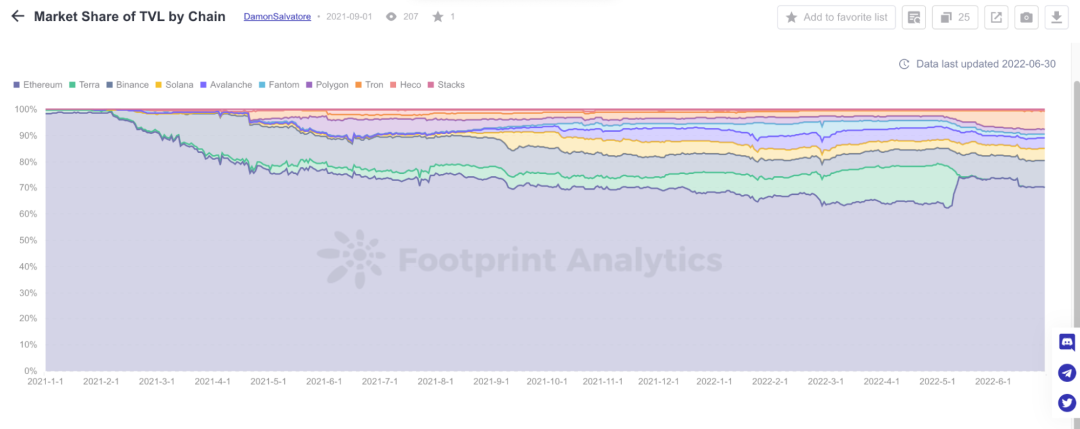

說完了賽道整體表現,LUCIDA再來梳理一下賽道內的格局。公鏈賽道中,Ethereum 是當中無愧的龍頭,一直保持著超過50% 的佔有率。但是,如果我們以TVL 佔比與市值佔比去拆解公鏈賽道,會發現些有趣的事。

從2021 年2 月開始,Ethereum 的TVL 佔比突然降低,BNB 鏈突然崛起,並且在BNB 鏈的帶動下,Polygon、Solana、Tron、Avalanche 等公鏈一同擠壓著Ethereum 統治地位。

各大公鏈TVL 佔比堆疊圖

市值統計上看,2021 年2 月開始,Ethereum 的市值佔比驟降同樣明顯。

各大公鏈市值佔比堆疊圖

注:以上數據來自DefiLiama,該平台未提供Internet Computer、IOTA、Polkadot 的TVL 數據,並且TVL 數據僅從2020 年8 月開始,對TVL 佔比的定量計算會略有影響,但應該不影響文本的定性分析。

三、2021 年牛市公鏈爆發的邏輯

3.1 DeFi 造成以太坊的過分擁擠

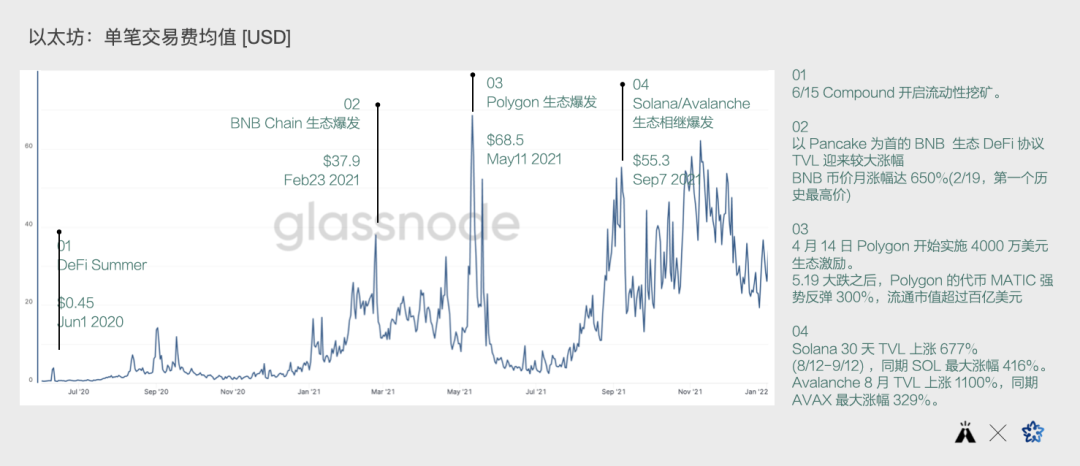

2020 年6 月DeFi Summer 後,以太坊交互需求大幅提升,導致以太坊Gas 飆升。 Compound 推出的流動性挖礦引爆了DeFi,7 月以食物命名的代幣挖礦席捲了整個加密領域,高收益徹底點燃了整個加密世界的激情,儘管高收益未能持續,經歷一輪洗禮的DeFi 在第四季度再次崛起。年底時不但大量新項目上線,同時原有頭部項目動態更加頻繁。

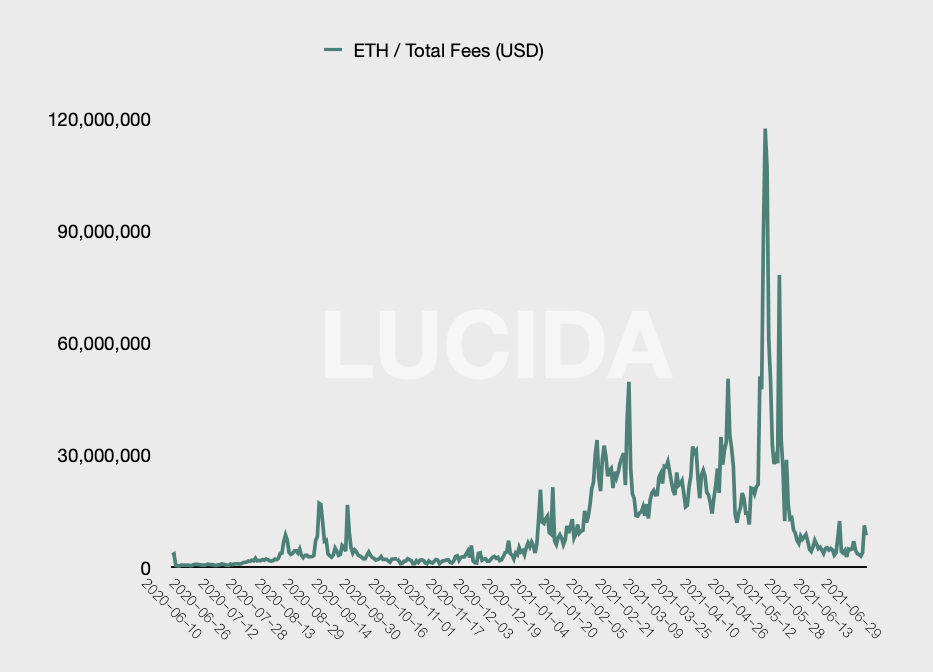

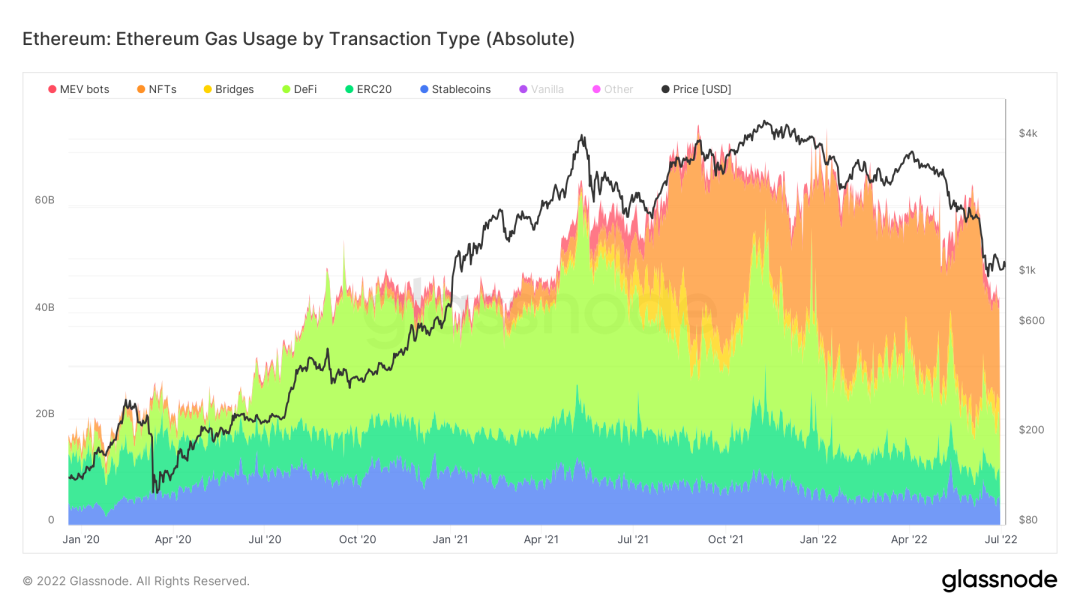

伴隨DeFi 繁榮,以太坊每日Gas 費從44.7 萬美元增長至4955 萬美元,上漲了100 餘倍( 2020 年6 月-2021 年2 月),其中佔比最高、增長最快的交易來自DeFi。

以太坊Gas 費總額

以太坊Gas 費用佔比

3.2 BNB Chain 第一個抓住公鏈賽道的機會

以太坊Gas 居高不下,DeFi 造富效應如火如荼,巨大的需求給了新公鏈追趕的機會,第一個抓住這個機會的是BSC(後更名為BNB Chain),它於2020 年9 月正式發布,隨後幣安宣布成立1 億美元種子基金扶持BNB 鏈上的DeFi 項目方及開發者,進一步支持CeFi 和DeFi 生態協同。 2021 年2 月2 日,上線 5 個月的BNB chain 迎來了里程碑的一刻——100 萬個獨立地址。 2 月9 日,BNB chain 鏈上轉賬次數超過160 萬,超過了以太坊鏈上轉賬次數的132 萬。

BNB 鏈通過兼容EVM,承接了以太坊外溢的需求,又通過採用BNB 代幣參與項目打新,對BNB chain 生態賦能。 2021 年2 月,BNB 鏈DeFi 生態的爆發和BNB 行情形成相互促進的呼應作用。

3.3 Polygon、Fantom、Harmony、Avalanche 等公鏈採用激勵機制促進發展

隨後4-5 月爆發的Polygon 同樣兼容EVM,和BNB 鏈用BNB 代幣賦能的方式不同,Polygon 在4 月底啟動了1.5 億美元的激勵基金,其中4000 萬美元流動性挖礦激勵計劃直接引入以太坊頭部DeFi 協議Aave,2 個月時間,TVL 最高上漲68 倍。

生態激勵成為後續公鏈發展生態的標配。 2021 年9 月、10 月,Fantom、Harmony、Avalanche(1.8 億美元)、Celo 和NEAR 相繼推出激勵計劃。一些公鏈選擇兼容EVM,如前文提到的BNB 鏈、Polygon,此外還有Avalanche、Harmony、 Fantom。兼容EVM 能更好的引流以太坊生態。

3.4 Solana “輕技術、重生態”的策略,實現彎道超車

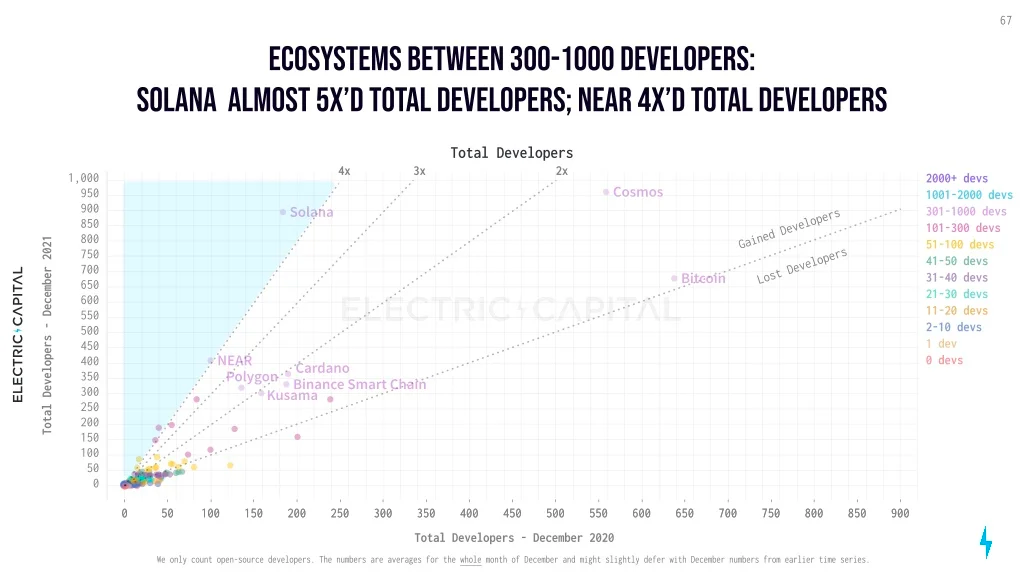

Solana 是公鏈代幣漲幅第一梯隊,它的崛起得益於輕技術、重生態的策略。相比Avalanche、Algorand 等知名PoS 公鏈,Solana 選擇了較為中心化的技術方案,這使得技術實現難度大大降低,能夠快速推出滿足需求。為了使生態繁榮,Solana 團隊及其投資人採取了一系列激勵措施以激勵用戶體驗他們的平台,例如引入流動性挖礦,為開發者提供補貼,舉辦黑客馬拉松,提供捐款資金等等。

如下圖所示,Solana 鏈吸引了眾多開發者。 2021 年,Solana 生態的開發者數量及增長速度均在前列。

2021 年各公鏈開發者數量較2020 年增長倍數

3.5 NFT 再次引爆公鏈需求

2020 年下半年到2021 年第一季度,NFT是最大的公鏈需求來源。

2021 年第二季度,NFT 接棒DeFi 成為第二個帶來大量交易需求的應用領域。隨著各路明星的加入,NFT 開始傳播、出圈,大量投資人及項目湧現,NFT 的交易規模不斷擴大。以太坊作為第一公鏈,在資金、開發者數量、生態規模上都具有絕對優勢,因而擁有最多NFT 項目。同時,其他公鏈的NFT 賽道也在迅猛發展。例如Solana 鏈,2021 年5 月市場低迷時其NFT 交易量甚至逆勢上漲。目前成為僅次於以太坊的第二大NFT 生態。

3.6 公鏈輪動邏輯的具體原因

本輪牛市公鏈爆發是由應用層繁榮及以太坊擴展性不足帶來的。公鏈輪動邏輯總結起來有如下幾個原因:

DeFi 繁榮造成以太坊Gas 費過高以及擁堵,這一局面延續至2021 年,NFT、GameFi 的輪動繁榮,持續給公鏈擴展性提出要求。

牛市期間各類應用的巨大需求,使得技術落地快、資金雄厚的公鏈能夠佔領先機,吸引各類應用加入生態。

不同公鏈資源禀賦不同,即便同樣使用“兼容EVM/跨鏈橋+生態激勵”這一通用公式,具體的策略也不盡相同。 BNB 鍊和Solana 使用平台幣賦能,Polygon 引入以太坊頭部DeFi 協議。

EVM 兼容能更快享受以太坊成果,包括Fork 協議和開發者。

3.7 Cosmos 與Polkadot 的技術難、落地慢是影響漲幅的原因之一

這裡面的反例就是Cosmos 和Polkadot,他們並沒有享受太多這次牛市帶來的好處,首先是公鏈技術難度高、落地慢,然後是和以太坊兼容性不夠好,需要另外建立跨鏈橋去和以太坊連接。

LUCIDA 認為,這也能解釋為什麼前文統計的“1.3 各公鏈的最大漲幅”中,Cosmos 和Polkadot 的最大漲幅僅位列12 和15。

四、公鏈的護城河

經過一輪牛市的洗禮,新公鏈吸引了開發者和用戶,也建立其了自己的基礎設施和應用生態。如V 神所說,未來會是多鍊格局,那麼各公鏈在這輪牛市過後建立其了什麼樣的護城河。

4.1 以太坊

以太坊在加密市場上市值排名第二,市值長期佔比位於17% - 22%,對於整個加密市場意義重大。 《2022 年第一季度以太坊生態報告》中數據顯示,以太坊穩定運行的DApp 數量4011 個,智能合約7220 餘個。

以太坊是護城河最高的公鏈,網絡去中心化程度和安全性較高,用戶量大、開發者數量多。基礎設施完善(錢包、預言機、開發者工具),應用種類豐富,已形成網絡效應,具備創新土壤,一直以來引領了區塊鏈應用潮流:

2015 年底,以太坊提出ERC20 標準,最終直接帶來由2017 年lCO 發行引起的牛市。 2017 年,智能合約的發行讓區塊鏈技術邊界有所擴展,區塊鏈作為底層技術進入主流視野。這輪行情中,以太坊市值排名第二奠定了基礎,並帶動了其他智能合約平台及基礎設施板塊估值;ETH 生態內,DAPP 數量爆發,NFT、鏈遊、分叉幣板塊上漲效應明顯, ETH 初步成為山寨幣市場的錨定目標。

該週期中,加密貨幣總市值最高達3 萬億美元,以太坊網絡的交易量超過3.6 萬億美元。以太坊市值佔比從2021 年初的11% 上漲至20% 左右。這輪行情中,以太坊生態中的板塊輪動包括DeFi (DEX、AMM、流動性挖礦、抵押借貸)、NFT、Meme、GameFi、元宇宙等。

加密市場小周期中,除了NFT、DeFi 熱點的延續,市場對公鏈估值邏輯的重構推升了公鏈上升行情。

以上歷程中,以太坊生態中每輪週期出現的項目都會在熊市中經歷洗牌,僅10%-20% 的項目生存並發展壯大,成為下一個週期中的重要藍籌項目、常用基礎設施。

儘管多鏈趨勢下,以太坊網絡上的總鎖倉價值(TVL)份額有所稀釋,二層擴容方案的落地。在新公鏈不斷分流以太坊的開發者、用戶、應用的情況下,以太坊自身通過EIP-1559 升級降低了GAS 波動以及ETH 的增發速度,為Optimism、Arbitrum、dYdX 等在內的多個L2協議拉開了舞台帷幕。

4.2 BNB Chain

BSC 於2020 年9 月正式上線。 BSC 的TVL 在2021 年第二季度突破150 億美元大關後不久,由於BNB 及其衍生產品(如CAKE 和XVS)的價格大幅上漲,其TVL 在十天內翻了一番以上,達到350 億美元。

5.19 加密市場大跌之後,BSC 成為黑客最活躍的攻擊平台,連續發生6 起攻擊事件,閃電貸是最主要的攻擊手法,損失金額普遍較大,幣價短時受到極大影響。隨著一系列負面催化劑衝擊市場,包括損失2 億美元的Venus 清算事件和價值4500 萬美元的PancakeBunny 閃電貸攻擊事件,創下歷史新高所產生的欣快感很快消失了。漏洞利用的增加耗盡了用戶的信心,並導致代幣價格和TVL 暴跌。從2021年3月起至9月,平均TVL 市場份額保持在15% 左右。

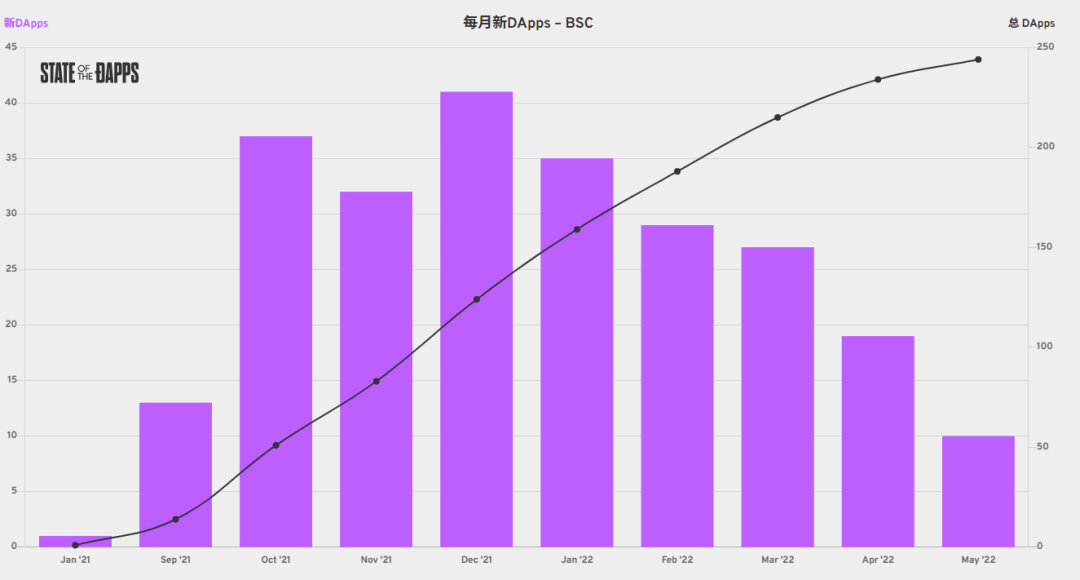

BNB 鏈月度新增dAPP 數量

BNB 鏈的優勢在於有擁有龐大的用戶群,還有Binance 的資金、技術、人力等資源支持。缺陷在於網絡高度中心化,生態嚴重依賴以太坊開發者社區。

4.3 Solana

Solana 協議主網Beta 版於2020 年3 月推出。截止目前,Solana 鏈上的項目將近2700,涵蓋DeFi 、錢包、NFT 、基礎設施、去中心化遊戲等8 個主要領域以及穩定幣、DEX 、衍生品等十五個細分領域。

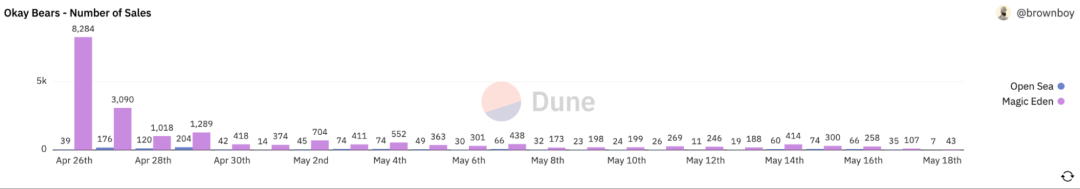

Solana 已發展出了較為完整的NFT 生態基礎,比如項目工具、交易市場。 Magic Eden 是一個基於Solana 的NFT 交易市場。其在開發初期選擇了非EVM 的Solana 進行建設,正是看重其高性能優勢,並且集中發力在遊戲垂直領域。目前交易量占到整個Solana 生態的 97% 以上。值得注意的是,Opensea 此前僅支持以太坊,在今年四月開始支持Solana ,但是其頭部項目Okay Bears 的絕大部份交易仍然是在Magic Eden 完成。

由於Solana 網絡費用收入相對較低,除非dAPP 和使用量增加或費用提高,否則可能無法支持基於現金流的估值模式。和BNB 鏈類似,Solana 網絡中心化程度也非常高。隨著用戶規模擴大,Solana 網絡所顯現的持續不穩定性,並已經有多次宕機,停止出塊的事件發生。從去年到今年,Solana 連續多次超長時間宕機,在不斷的事故中,大家也開始懷疑Solana 的創新機制其實並沒有真正解決“不可能三角”,而僅僅是保全了“效率”而犧牲了“安全”。

結語

公鏈代幣的市場表現既具有爆發性,又有很好的抗風險性,是資產配置中非常重要的板塊。從這一輪牛市的公鏈輪動爆發來看,儘管以太坊有先發優勢,但公鍊格局還未成定數。不論是通過生態激勵,更好的連接以太坊,或是引入爆款級應用,公鏈都能迅速佔領市場份額。在公鏈正式上線或生態爆發之前早早透支預期的公鏈市場表現稍差,可以看出公鍊是由需求驅動的領域。

這一輪牛市公鏈受益於DeFi、NFT 應用爆發以及以太坊處理能力不足,誰能提供新應用所需的性能支持和資金支持,就能快速發展。這個邏輯預計在下一周期會稍有所不同,原因是經過市場沉澱,穿越牛熊優質的應用會佔領更多市場,相應這些應用所在的公鏈就會因此受益。