作者:蔣海波,PANews

Aave一直是整個DeFi生態中最主要的借貸協議之一,其中Aave V2在上一輪牛市期間起到了不可磨滅的作用,但近期數據顯示Aave V3正在超過V2,或許在不久的將來Aave V2也會像V1一樣退出歷史舞台。穩定幣GHO是Aave在今年推出的另一項重要產品,但GHO的表現並不理想,缺少應用場景,價格長期低於1美元,為此Aave準備了多項措施準備解決這個問題。

Aave V3超過V2,V3保持高成長速度

Aave始於2017年的ETHLend,2018年更名為Aave,2019年在以太坊上部署了最初版本的智能合約並推出了Aave V1,2020年底推出了Aave V2,2022年3月推出了Aave V3。從上個牛市以來,Aave V2就是Aave的主要產品,也是整個DeFi生態最主要的借貸協議之一。

但Aave V2還是存在一些缺陷,如不能限制每個流動性池的借貸數量,一種資產的風險可能對整個協議產生風險。先前Curve創始人Michael Egorov在其中抵押了過多的CRV借入穩定幣,無論是Michael Egorov還是他的對手方,一旦頭寸被清算,市場上都沒有足夠多的流動性,也讓Aave實際產生過壞賬。

雖然從Aave V3推出以來,V2版本的TVL正在逐漸下降,V3版本的TVL增加,但始終是V2版本佔據主導地位。在今年9月份,Aave V3上線一年半後,這一局面終於迎來轉變,Aave V3的TVL超過了V2版本。

Aave V3支持跨鏈借貸、以高效模式提高資金利用率、支持隔離資產的借貸、能設定借款和存款的上限、更新了清算機制、可提供多種獎勵代幣等。 Aave V3也幫助Aave在多鏈生態的佈局上站穩了腳步,V3版本的地位也日益牢固。

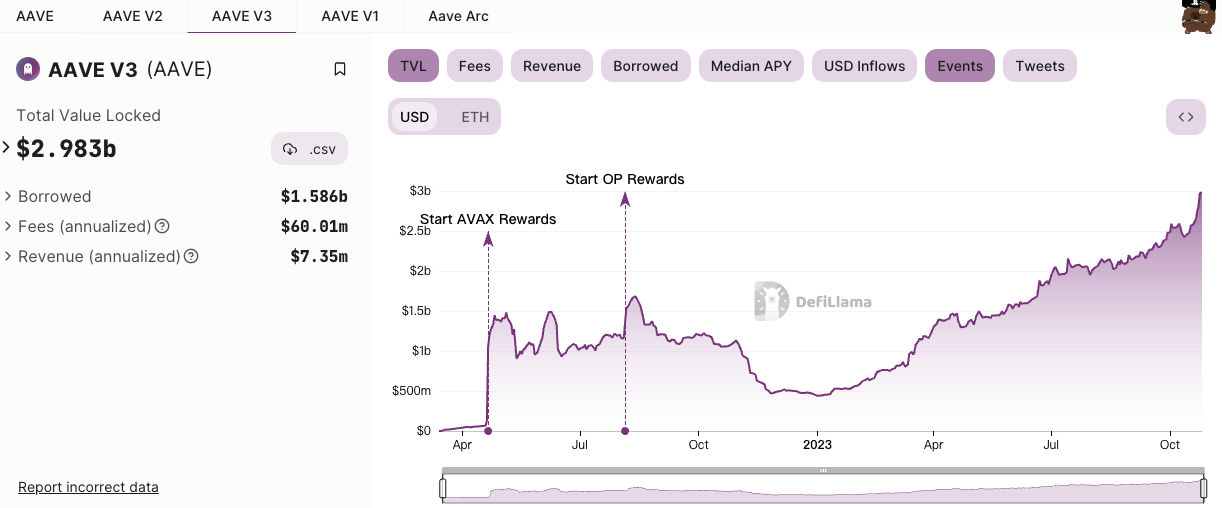

如下圖所示,今年以來,Aave V3從年初以來一直維持了穩定的成長速度,TVL從4.4億美元成長至目前(2023年10月25日)的29.8億美元。

GHO需求不足,價格輕微脫錨

在做好通用的借貸協議之外,Aave還在今年7月推出了自己的原生穩定幣,支持用多種存款作為抵押品借入GHO,可能為協議帶來新的收入和成長點。和MakerDAO的DAI一樣,從Aave中抵押借GHO需要支付利息,但在Aave安全模組中質押AAVE代幣的用戶可以享有利息折扣。 Aave創始人Stani在9月底稱,約有30%的GHO以折扣的利息鑄造。

截至10月25日,GHO的發行量上限為3,500萬,目前已發行2,654萬。由於需要設定各種風險參數,也正是在Aave V3成熟之後才有了GHO出現的機會,可根據GHO穩定幣的使用情況,由治理調整發行量上限。

和Curve的crvUSD等穩定幣相比,GHO並沒有足夠多的應用場景。 Aave並非DEX,在為GHO吸引流動性方面的能力有限。在所有頭部DeFi專案發行的去中心化穩定幣中,GHO的表現似乎相對較差。

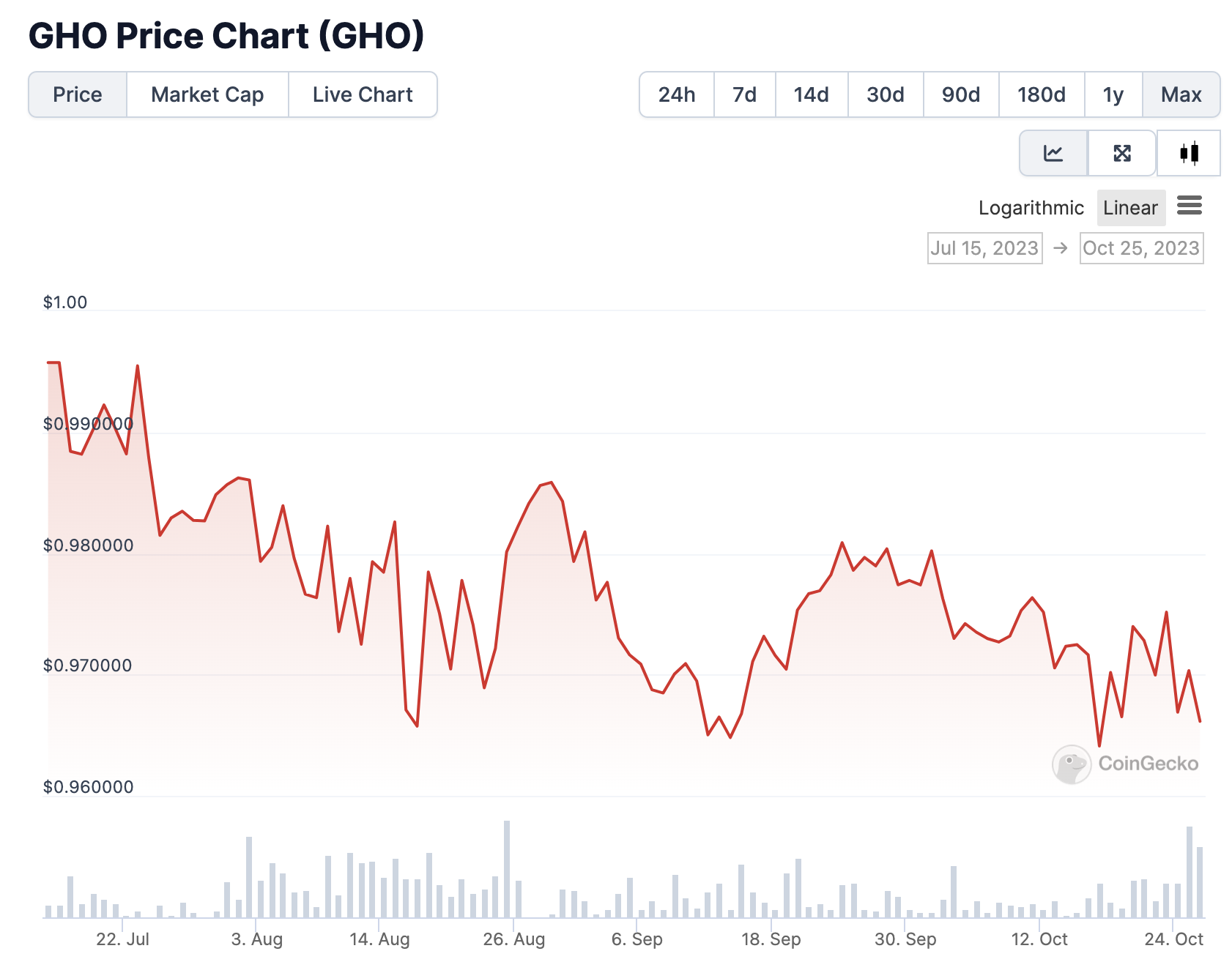

GHO雖然是超額抵押的,但並沒有一套機制能讓GHO的價格錨定到1美元。從價格來看,自發行以來,GHO的價格一直低於1美元,且有越走越低的趨勢。根據CoinGecko數據,目前GHO價格在0.967美元附近,有超過3%的負溢價。

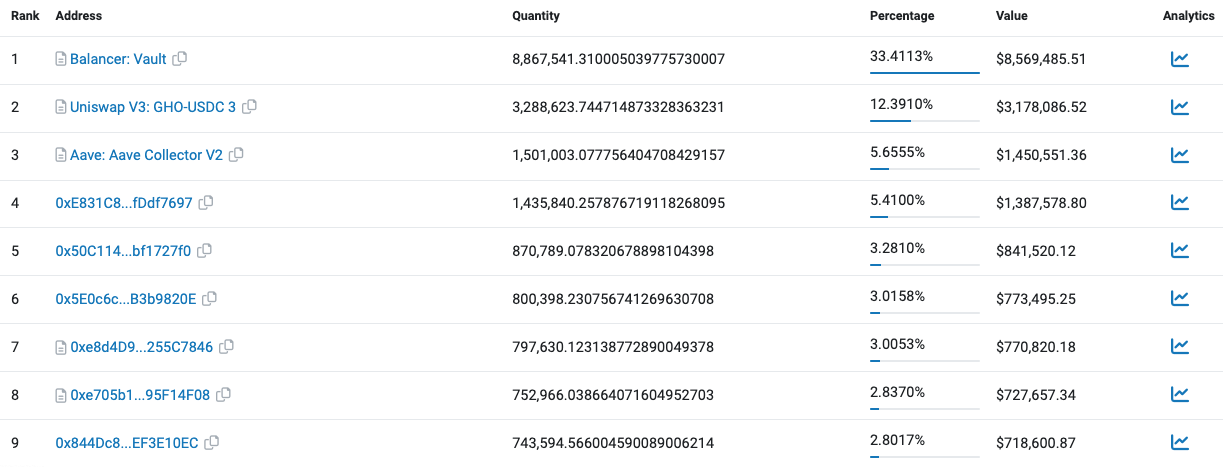

從Etherscan的鏈資料來看,GHO最多的去處是Balancer和Uniswap這兩個DEX,兩者分別佔現在GHO發行量的33.4%和12.4%。

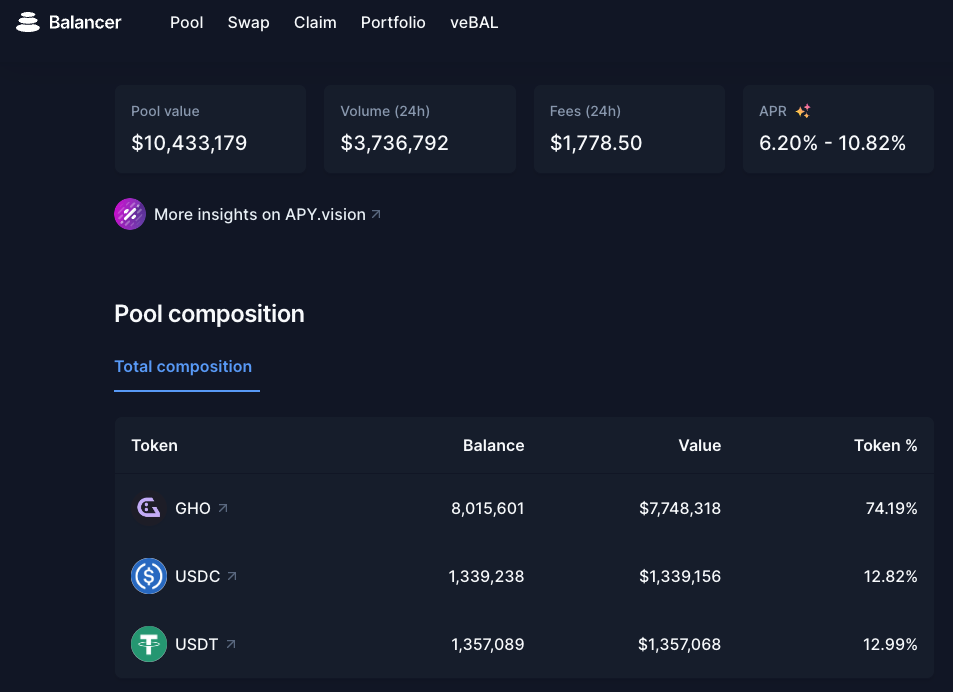

Balancer流動性池顯示,GHO的流動性在GHO/USDC/USDT池中,但三者的比例已嚴重偏離,GHO的比值佔74.19%,USDC和USDT分別只有12.82%和12.99%。說明GHO需求不足,很多用戶鑄造GHO後在市場上拋售。

多措施增強GHO流動性以及與美元的錨定

面對GHO需求不足、價格脫鉤的問題,Aave準備了多種解決方案。

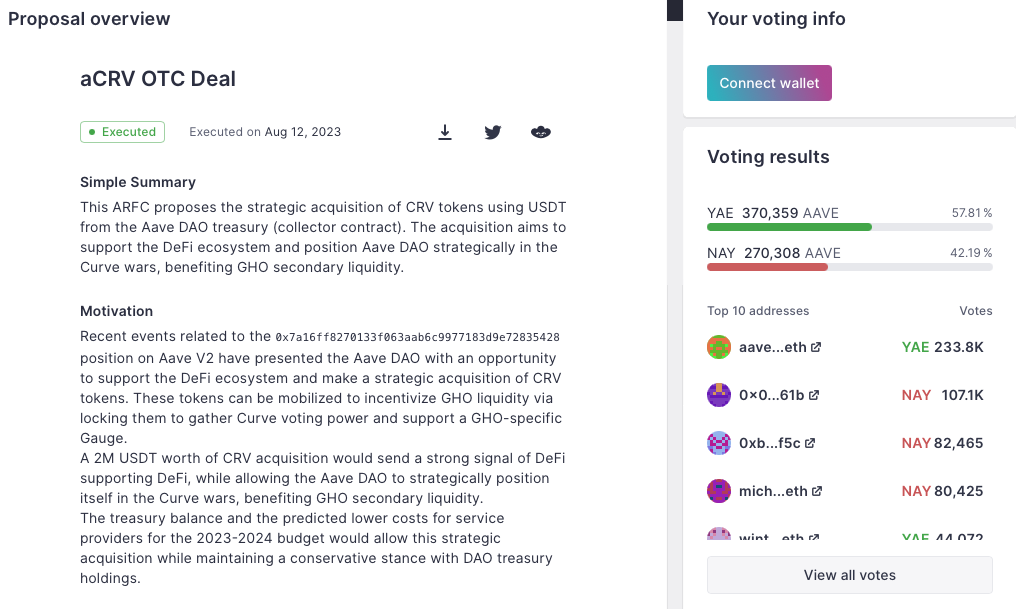

8月份,當Curve創始人的抵押借貸頭寸面臨清算,準備以OTC方式折價出售CRV代幣時,Aave發起提案,用200萬美元購買了500萬CRV。雖然該提案爭議較大,贊成率只有57.81%,但還是通過。這將使Aave DAO能夠策略性地開始佈局“Curve War”,可以在Curve上為GHO吸引流動性。

10月4日,Aave公佈了8月份的Aave grant項目,包括DeFi研究平台Dojo、開發Turbo GHO Vault的Sommelier、使用Aave開發Delta中性策略的CIAN、主動管理抵押債務的Altitude、DeFi資產風險參數模擬器DeFi Simulator、Aave RFPs和服務提供者ToS、為Aave提供綜合報告的Revelo Intel、開發了區塊鏈和DeFi課程的Laval University 。這些項目都在圍繞Aave進行開發或採取措施加強GHO的採用。

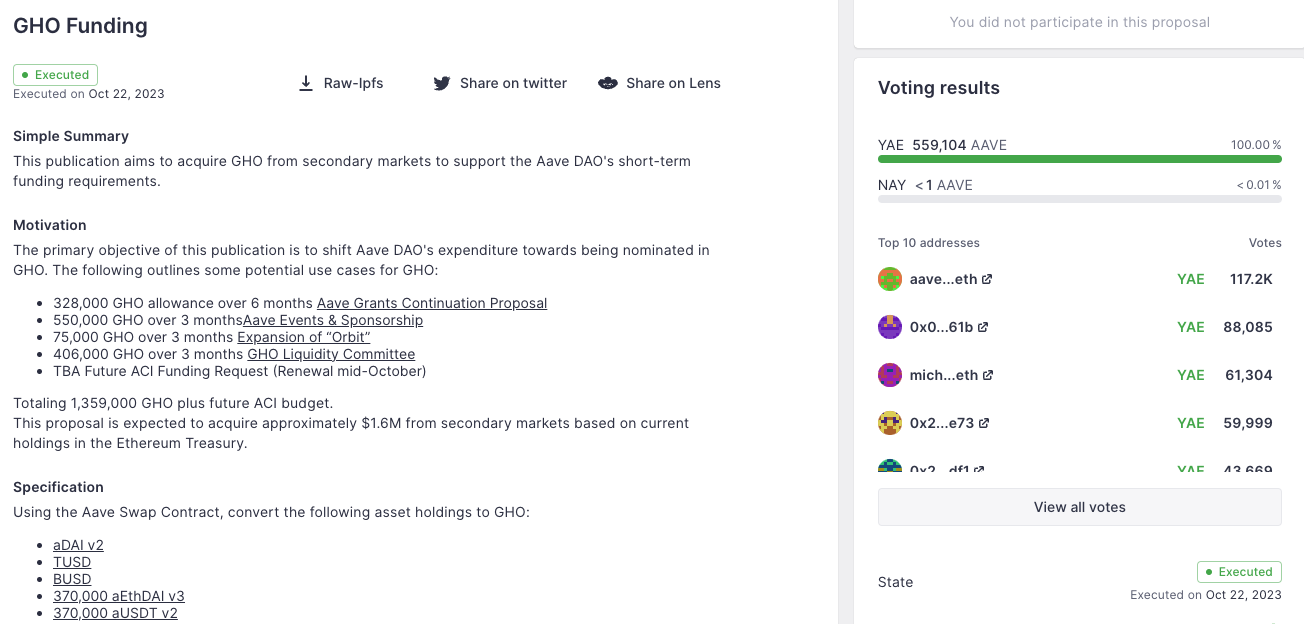

10月22日,Aave執行了一項提案,從Aave DAO中支出aDAI v2、TUSD、BUSD、aEthDAI v3、aUSDT v2購買GHO。預計總共從二級市場獲得160萬美元的資金,獲得的GHO將用於Aave補助、活動、贊助,以及GHO流動性委員會的工作等。

10月23日,Aave執行了將GHO借款利率從2.5%提高到3%的提案,目的是為了加強GHO和美元的掛鉤,以及增加協議從GHO產生的收入。

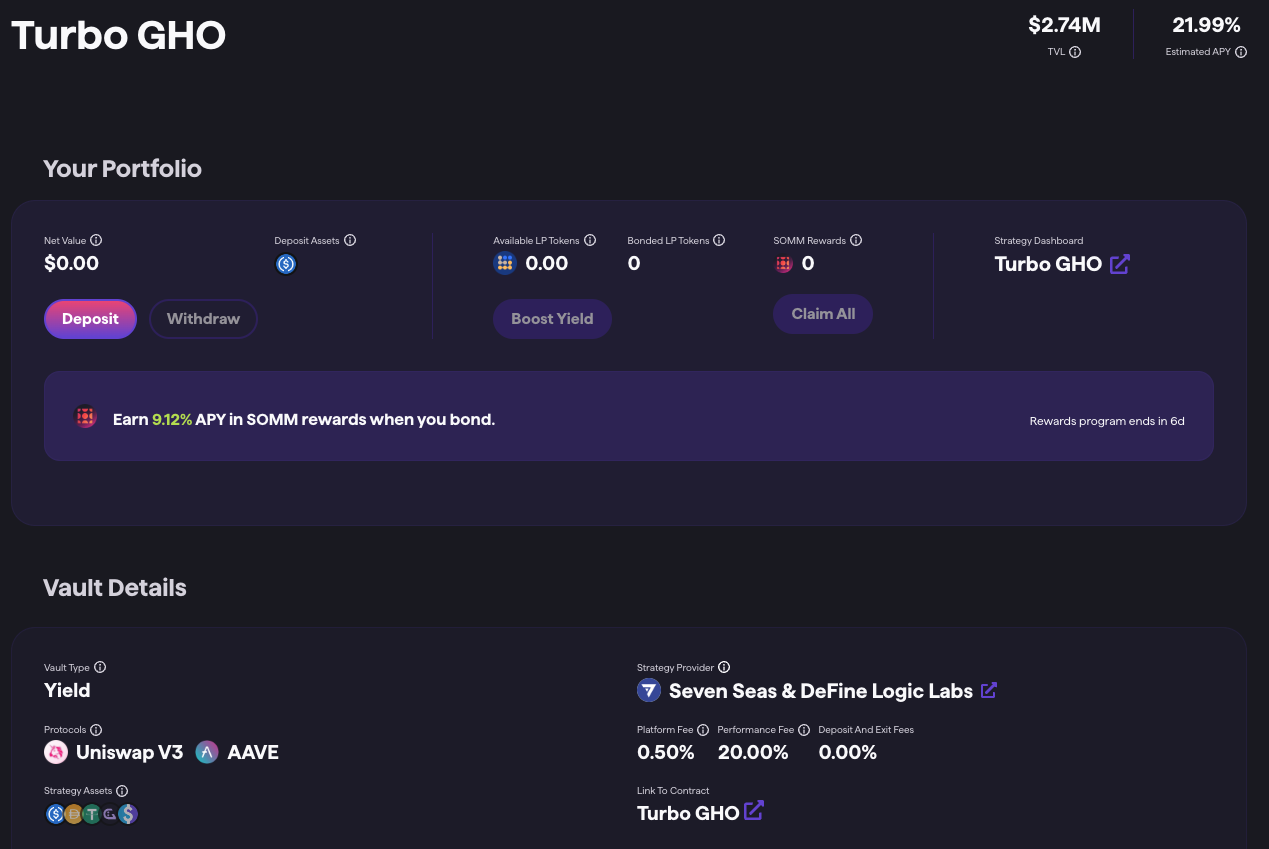

同樣在10月23日,GHO流動性委員會在Sommelier Finance上推出為期3個月的激勵計劃,以增強GHO的流動性並加強GHO和美元的掛鉤,Turbo GHO的用戶可以同時獲得GHO和SOMM獎勵。 Turbo GHO是一個多策略Vault,會將資金用於在Uniswap v3上提供GHO/USDC的流動性等操作。

從Sommelier Finance官網看,目前該策略的收益率約為21.99%,其中9.12%為SOMM獎勵、9.89%為GHO獎勵,剩下部分可能來自該策略產生的實際收益。

但目前GHO的價格仍未恢復。 Curve上雖然有crvUSD/GHO的流動性池,但只有21萬美元的流動性,也沒有開通激勵。如果Aave能夠將CRV代幣利用起來,在Curve上吸引流動性可能會更佳。 Frax也在GHO上線時就發起提案將Curve GHO/FRAXBP加入FXS gauge,如果兩者能夠合作,也是增強流動性的一種措施。

小結

Aave V3推出了多種新的功能,也幫助Aave在多鏈生態中佔據了市場,在推出一年半以來,V3版本的TVL終於超過了V2,可能為Aave帶來新的契機。

7月份,Aave推出了另一項重要產品,自己的原生穩定幣GHO。但GHO一直保持負溢價,為此Aave也準備了多種措施來增強GHO的流動性和與美元的錨定。

此外,Aave和GHO最近還有一些進展,包括在App頁面整合ParaSwap來提供交易功能,可在Mt Pelerin上用法幣購買GHO或將GHO兌換為法幣等。