作者:@lazyvillager1,加密Kol

編譯:zhouzhou,BlockBeats

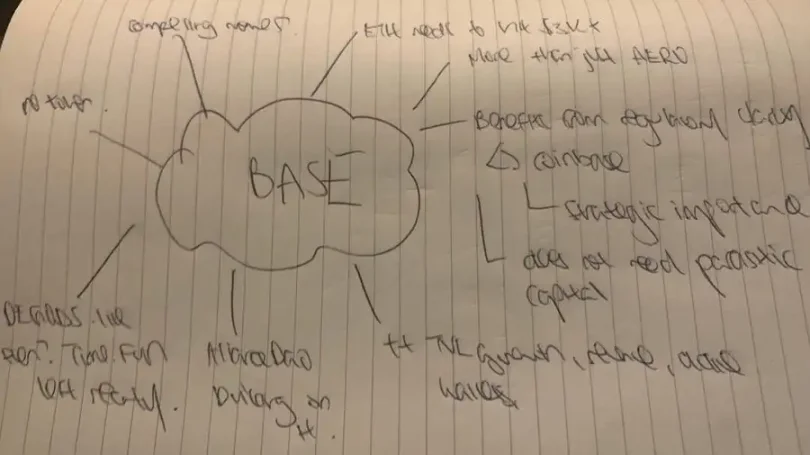

編按:自川普勝選以來,COIN 和BTC 上漲顯著,但作者更偏向ETH,並看好Base L2 生態系統的發展。 Base 預計將在競爭中脫穎而出,吸引MEME、消費者dApp 和更多鏈上活動。 ETH 仍是數位資產的核心,而Base 作為Coinbase 的鏈上槓桿,受益於Coinbase 的資源和支持,具備稀缺性和創新性,能在長遠吸引用戶,不依賴傳統代幣激勵。 Base 生態系的活躍度及TVL 持續成長,證明在ETH-L2 中極具潛力。

以下為原文內容(為便於閱讀理解,原文內容有所整編):

未來發展的基本判斷

自11 月5 日川普勝選以來,COIN 和BTC 一路領漲,分別上漲了70% 和16%。我個人仍然偏向ETH,基於我在10 月寫過的關於MEME 幣的主題我認為多個優勢因素正在為Base L2 生態系統匯聚:

1.「贏得」與其他L2,甚至ETH 主網的競爭,成為首選生態系統,以容納MEME、消費者dApp 及吸引註意力

2. 與SOL 的「全功能」綜合賭場模式並駕齊驅,作為頂尖的EVM 相容生態系統展開競爭

我的核心觀點很簡單,ETH 依然是數位資產生態系統的關鍵中心,至今所有衍生項目都依賴兩個核心原則來推動網路效應:

a.「底層」幣種相對其競爭對手必須具備強勁表現;

b.「底層」幣種必須具備「稀缺性」

因此,在這場吸引註意力的競爭中,大多數情況下,你實際上是選擇某個幣種(即便這只是簡化的一種方式)來體現其優勢。在接下來的幾週內(這一趨勢已開始),CT 社群將討論為何某個幣種可能勝出(例如SOL 的對手,或MEME 幣)或某些支持某幣種的應用為何可能獲勝(如實用型代幣、DeFi 治理等)。

而我想提出的是,從今天起,一個更具風險調整優勢的選擇是押注在沒有幣種的生態系統。在我看來,Base 的組織方式為其持續採用創造了最強的潛力,而雙刃劍之處在於,它可能依賴於ETH 的再度崛起。

不過,鑑於我認為目前ETH 的潛力被低估了——如果/ 當未來幾週BTC、ETH 和SOL 之間的相對價值提升時,就必然需要一個“蓄水池”來承接這些新產生和循環的財富。

我認為Base 有望贏得這一地位

- Base 上的「水龍頭」互聯性在今年得到了極大提升,卻未得到足夠重視。

- Base 對COIN 具有重要的策略價值,且擁有實際的資產負債表來提供支援。

- Base 今年經過了許多考驗,表現相當出色。

我已相應地調整了我的佈局,並將在接下來的推文中詳細討論我的邏輯和在將鏈上流量重新引導至Base 這個我認為最具活力的“遊樂場”時涉及的風險與緩解措施。

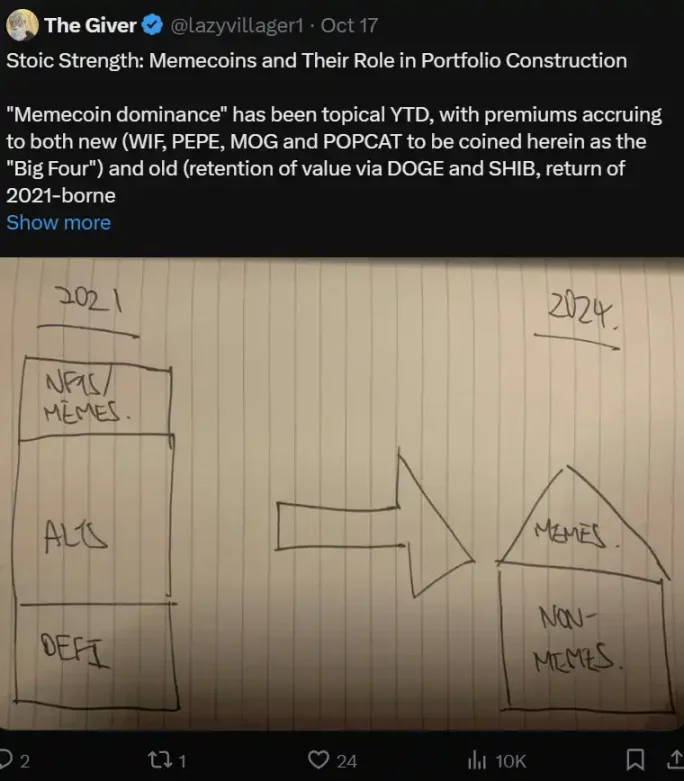

memecoin 及其通常成功的環境

關鍵在於低市值的memecoin 通常提供不相關的回報,而鏈上活動通常會在重大不確定性前後升溫。

反思主要資產的強勢及其對鏈上活動的推動作用

基於上述觀點,我認為接下來的幾週內,鏈上活動將呈現出非常強勁的表現。

主要資產表現支持了這一趨勢——買盤主要透過現貨驅動,ETH 和BTC 的未平倉合約(OI)大多已重置至選舉前水平,融資利率的攀升主要源於缺乏新的空頭建立(以及最近幾天突破的水平——空頭爆倉金額已達到10 億美元,這是今年的最高值),而非過度槓桿的使用。

因此,基於現有價格區間有支撐的觀點,我認為鏈上活動將成為場外資金、新資金和再循環資金的匯集之地。在過去一周內創造的資金,與選舉前3-4 週的資金形成對比。後者見證了融資和未平倉合約的大幅攀升,但除了BTC 之外,其他資產難以真正吸引我所稱的「僱傭軍資金」。

過去一周內的資金流動不僅廣泛地在BTC 之外的資產中出現(所有選擇的資產全球範圍內都普遍上漲),甚至包括DOGE——這是一個非常重要的指標,反映了這些“買家”的特質:願意使用槓桿、願意投機且24 小時交易。這些買家不受限於美國的交易時段,這與BTC 在10 月的上漲類似。

在這種價格環境下我們還不到一週──市場的錯位現象顯著:資本需要時間來評估這些資金是否是非理性的還是實質的。在此期間,能夠在邊際上大幅波動的項目應會產生最顯著的重新評級效果。

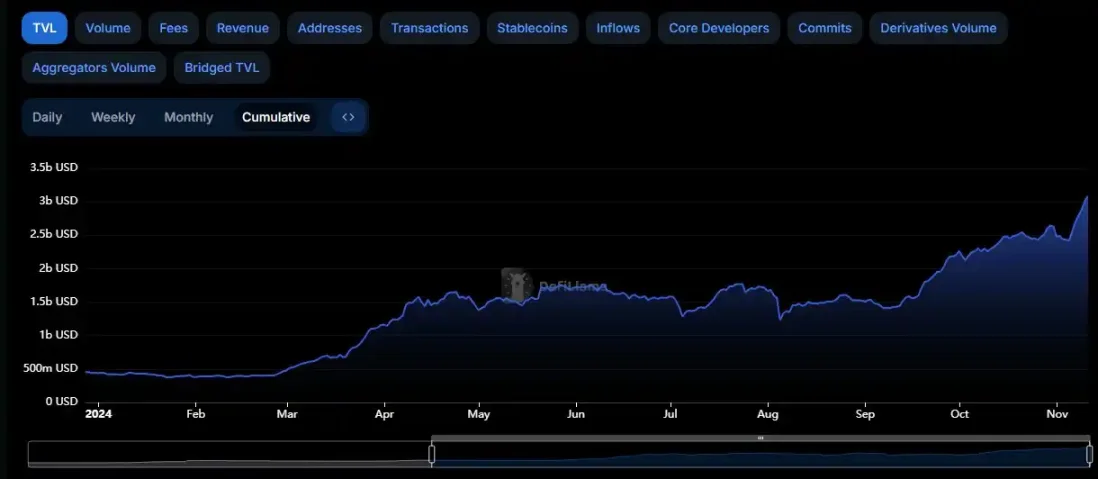

Base 已經在「贏」——儘管它沒有發行代幣

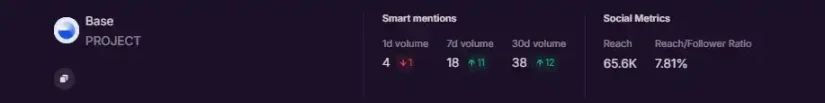

Base 可能是目前最被誤解的生態系統之一,由於其特殊的建構方式Base 缺乏典型的加密原生投資者/KOL 來管理和傳播訊息。然而,從各項指標來看,Base 正在「贏」。 Base 吸引的關注度與其用戶/ 錢包/TVL 成長的比例可能是目前所有項目中最不成比例的。

請看下圖,這是elfa ai 對Base 的關注度捕捉,在集體提及方面,過去7 天內在CT 上的約18 次提及,比ARB 的低10 倍,且大致相當於STARKNET、BLAST 和OP 的提及次數。

它是唯一一個TVL 在全年持續成長的ETH-L2,儘管沒有像其他L2 那樣設定用戶激勵(如BLAST GOLD)。在TVL 達30 億美元的情況下,其TVL 甚至超過了ARB(ARB 託管了非常受歡迎的HyperliquidX,後者擁有約10 億美元的TVL)。

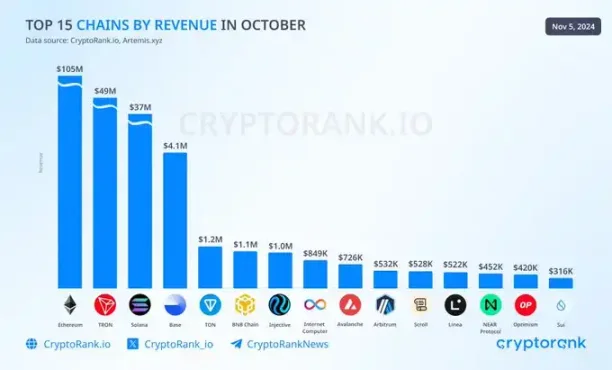

在10 月份,Base 在發展中的生態系統中也創下了最高的收入(這是一個TRON 下滑而Base 和ETH 增長的月份)。目前,Base 還擁有最多的獨立活躍錢包和交易數(實際數據可能需謹慎對待,但這是我們可以繪製的唯一圖片)。

Base 讓人聯想到去年第四季的SOL——一個在關注度較低時吸引建造者的環境。

Base 顛覆並打破了傳統的L1/L2 操作模式

傳統的操作模式通常如下:

1. 有一個生態系統的構思,理想情況下要有獨特的變體(更快、更可靠、更去中心化、更易於構建、更信任less 等)

2. 幾乎以零估值將代幣贈送來籌集資金(通常是向有最佳關係和資源的公司進行)

3. 在建構的同時,與dApp 開發者建立聯繫——每個區塊鏈通常會尋找一個本地的「銀行」,因此可能會有某種類型的借貸協議以及交易協議。開發者透過代幣獎勵來獲得報酬,以便進行鏈上開發。

4. 透過積分/ 代幣獎勵計畫吸引用戶,用戶存入/ 質押穩定的資本,以獲得收益獎勵。

5. 用戶/ 新增的TVL 為創始團隊提供了一個基礎,可以向新一輪投資者籌集資金,並以更高的估值進行第二輪融資——並指出用戶/ 資金的流入。

6. 區塊鏈啟動後,用戶首先透過非鎖倉代幣獲得獎勵;而投資者和團隊成員則需透過鎖倉代幣來等待。 (但比例大得多)

7. 借貸協議通常與做市商和投資者建立合作關係,以透過承諾收益來存放和維持鏈上的資本。

8. 漸漸地,希望是透過某些指標(如互聯互通、易用性、生態系的豐富度等)讓有機資本流入並留存-從而減少或消除對稀釋資本的需求。

9. 創始團隊透過代幣支付早期支持者和員工-這個時代幣其實就成了免費的開銷(用來支付供應商)。理想情況下,生態系統透過序列化收入來支持鏈的永續發展。

這一模式已經成熟,且正在顛覆,HyperliquidX 成為不依賴傳統方式進行啟動和忽視大部分上述措施的最典型例子。

今年,這種資本籌集方式在多個環節顯然失敗了,痛點集中在:

·挖礦激勵機制通常非常不明確,一旦資本被鎖倉,它就變成了「人質」,這使得團隊可以不顧後果並追溯性地改變條款。

·投資者/ 團隊成員可以質押鎖倉代幣——這使得即使原始鎖倉代幣沒有流動性,質押獎勵仍然可以在TGE(代幣生成事件)時出售,嚴重稀釋了零售投資者。

·新資本非常昂貴(在加密領域的機會成本極高),因此如果沒有大幅稀釋或操控供應量,用戶非常功利,一旦獎勵分配完畢,他們通常會選擇離開。

為什麼Base 更有可能取得更大的成功?

Base 不僅僅是一個L2,它是Coinbase 的鏈上槓桿——Coinbase 透過川普的勝選所帶來的監管審查減輕(即政策環境的改善)而獲得了這個機會。

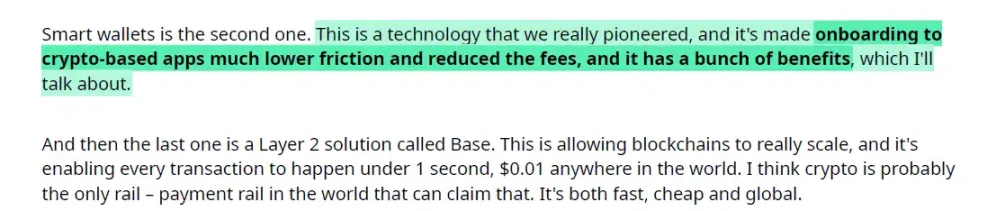

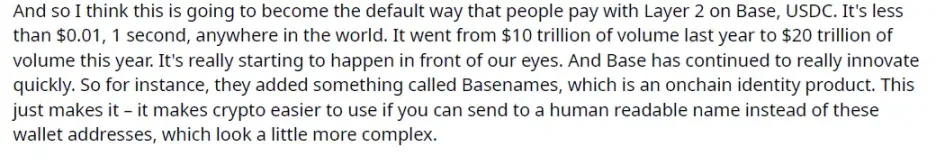

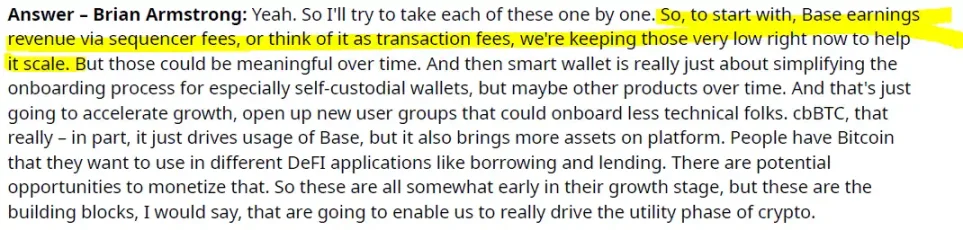

換句話說,Base 不打算透過我上面提到的傳統「胖尾」方式獲勝,那是什麼意思呢?以下是來自Coinbase 第三季電話會議的摘錄,展示了團隊如何看待Base:

Base 是(以下僅為部分內容):

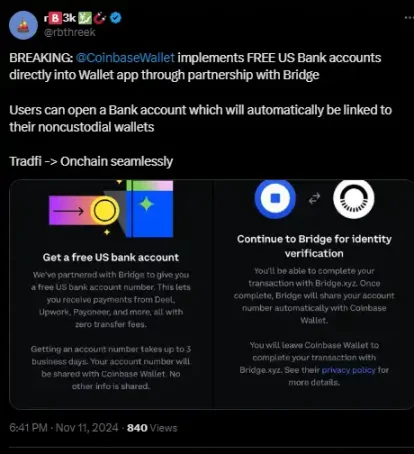

1. 與CIRCLE 的協同作用測試平台,以及智慧錢包的開發。 Coinbase 可以即時收集數據,全面打造一個真正獨立的「伊甸園」生態系統(即:i. 吸引用戶,ii. 無縫引導,iii. 透過使用通行金鑰而非傳統的秘密短語記錄來設定智慧錢包, iv. 提供一個用於投機的「遊樂場」)

2. 隨著Coinbase 轉型為定期服務型業務(例如透過Coinbase One 訂閱等),而不是依賴波動大的交易手續費,團隊的願景是長期吸引最多的零售用戶,而不是在短期內盡可能多地收取費用。

後者正是每個區塊鏈所遵循的提取性價值捕獲模式的縮影——由於代幣的創造及其固有的性質。透過將生態系統與代幣分離,Base 能夠採取更長遠的視角來「獲勝」。換句話說,Base 未來賺錢的唯一方式(因為COIN 已經作為股權存在)就是透過讓應用程式和使用者支付「租金」。

最重要的一點是:

Base 與其他區塊鏈項目的最大區別在於它得到了一個擁有真實資產負債表的企業支持。其他任何生態系統,至少在某個時刻,都是由有金融誘因的對手方支撐的,這些對手方尋求回報。而這些對手方本身並不擁有無限資本。

一旦獲得回報,這些支持(無論是財務上的還是社區上的)就會撤離。因此,其他生態系統都有一個生命週期,或者說有一個時間限制,新的支援資金最終會停止進入,產品就只能獨自應對。你會在接下來的12 到16 個月內看到一些生態系統已經開始掙扎(例如:關閉平台)。

而Base <> Coinbase 的情況可能並非如此。如果Base 停止獲得支持,意味著Coinbase 的一個重要部分已經失敗(也意味著整體策略願景的失敗)。由於Coinbase 本身透過「價格所在」的方式創造流量和收入,我們可以推測,Base 可能獲得的是一種「常青」資金支持。

Base 證明了自己的韌性

Base 最初是作為Friend Tech 的基礎平台出現的(當時基本上是一個空殼,功能選項有限)。自那以後,它經歷了以下幾個重要階段:

1. 應用程式遷移,例如timedotfun。請查看jessepollak 的回應:連結。這是一種非常積極的態度和支持精神,理解每條鏈都有其獨特的價值。

2. 唯一成功孵化出另一個L2 的專案-degentokenBase。 DEGEN 在今年稍早的一個週末獲得的關注,迅速將其估值推升至6 億美元,與apecoin 本月的自建和崛起相媲美。

3. 唯一能像SOLANA 一樣容納AI 相關應用的鏈-VIRTUAL,在今年10 月的AI 與memecoin 熱潮中,從0 到5 億美元。

在我看來,沒有其他生態系統能夠承受如此程度的關注,並驅動如此規模的資本流入。因此,問題是:如果其他生態系統能做到這一點,為什麼它們沒有做到?因此,Base 顯然展示了支持新穎且有趣的項目/ 應用的能力,遠超簡單的收益循環或借貸應用。

以下是其他一些例子:

- warpcast

- BlueSocialApp

- OnchainKit

- liberoverse

- Sofamon xyz

- BetBase xyz

- dreamcoinswow

- ethxy

這不是一個詳盡的列表,也不是對這裡提到的任何名稱的背書,而只是展示了自從Base 上次迭代以來,尤其是在Friend Tech 時代(當時這些應用大多數還沒有正式推出)後,Base上建立的極具多樣性的創意項目的一個快照。

在被認為是價值底部的時刻購買

在Base 上獲利,本質上是在押注整個生態的成功,甚至是作為Coinbase 的一個代理。沒有單一的代幣能集中需求,因此,真正的網路效應可以在整體上實現。

目前,Base 上的大多數代幣都處於週期低點——並且我不會提供任何代幣名稱或推薦,但可以看到一些圖表示例,這些是我隨機選擇的。

因此,我認為Base 是最具吸引力的資本投入位置,因為你實際上是在押注兩個方面——而這與槓桿作用或精明的代幣選擇無關:

1.ETH 穩定並找到一個能提供鏈上需求的底部(我之前已經討論過),

2.ETH 的贏家希望在某個地方回收利潤。

考慮到主網路(MN)上缺乏有機選項(這些選項已轉移到L2 上)以及NFT 市場今年需求不振,我押注這些關注和資金將集中在Base 上。

總結來說-只要ETH 保持火熱,Base 也要保持熱度。