原文:《效率與公平的博弈遊戲:Chronos協議核心機制分析》

作者:Go2Mars Research

流動性是金融的基石,無論是股市、房地產還是Defi,流動性都是檢驗其市場好壞的關鍵指標之一。在Defi市場中,流動性與公平性之間的博弈自始至終都在進行著,如何平衡好兩者的關係,類似的難題我們也在上世紀八十年代經歷過一次。

只是今夕不同於往昔,在Defi中我們可以使用的金融工具更為多元,遊戲機制更為靈活。

因此本文將以傳統去中心化交易所(DEX)為切入點,以Chronos交易所為研究標的,詳細拆解一下Chronos是如何利用ve(3,3)模型參與到這場效率與公平的博弈遊戲之中的。

傳統DEX:流動性優化的初次嘗試

如何處理好Defi市場的流動性與公平性,第一批去中心化交易所早年間已經實踐過一些卓有成效的嘗試探索,以當前Defi市場中的頭部DEX交易所Uniswap為例。

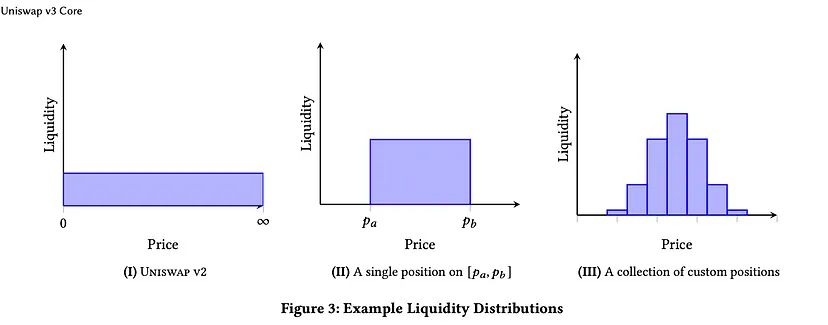

在Uniswap V2 池中,流動性沿著xy=k 的不變曲線均勻分佈。然而,大多數交易活動在任何給定時間都發生在特定範圍內,導致xy=k 曲線其他部分的流動性未得到充分利用。

為了盡可能發揮市場流動空間的價值,Uniswap V3將流動性集中在了特定交易量中更加活躍的區間之內。雖然該機制可以提高資本效率,並讓流動性提供者(LP)獲得更高的流動性回報。

但效率與公平之間的關係協調並不是這麼輕易就能解決的,更高的流動性代表著更大的代幣效用流失。

Uniswap V3 的集中流動性模型要求LP 積極管理自己的頭寸,因為他們必須調整價格區間以優化回報。由於新幣價格波動較大,LP需要經常調整價格區間。這會產生巨大的資本風險,這不僅會增加區塊鏈管理的流動性成本,也意味著LP們需要被動放棄他們自身所擁有的定價權益——

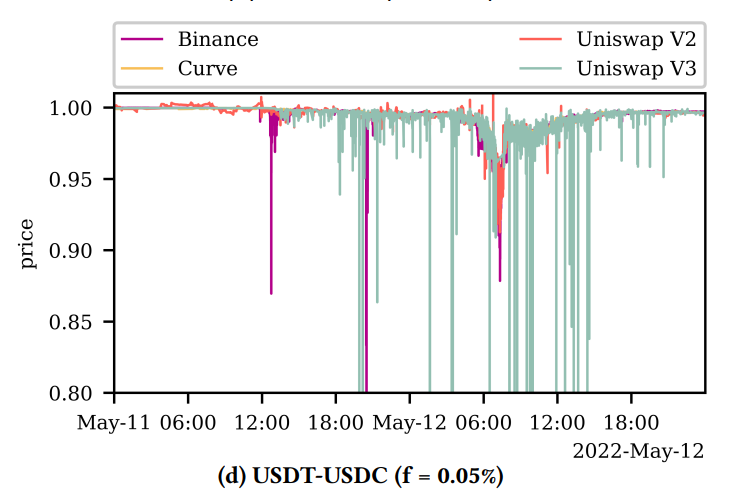

- 極端市場條件下的系統故障:集中流動性模型在市場高度波動期間可能無法發揮最佳作用;例如,相比於V2版本,Uniswap V3在Luna危機時刻無法正常運行。

- 高准入門檻:對於發行初始代幣的項目方來說,V3 的流動性管理門檻對於新項目推出的長尾資產池來說太高了

- 潛在損失風險放大:集中的流動性通過將資金集中在特定的交易範圍內來充當“槓桿”。這意味著該範圍內的潛在利潤和流動性被放大,但資產交易超出該範圍時的潛在損失也會被放大。

Ve(3,3)模型:洞悉人性的金融飛輪

基於四大交易主體的流動性增長飛輪

相比於上述的veCRV模型,ve(3,3)模型對於公平性與效率性的理解則顯得更為深刻。為了便於讀者進行理解,我們先來梳理一下DEX經濟體內存在的四個參與主體:

- 交易者:可類比為股票市場中的投資交易者。交易者從流動性池中進行代幣A 到代幣B 的互換,同時在互換過程中需要支付相應的交易費用(手續費)。

- 流動性提供者(LP):可類比為股票市場中的企業股東。 LP會將他們的閒置代幣放入流動性資金池中,以此接收代幣排放。作為TOKEN 排放的交換,通過交易賺取的所有交易費用都會發送給投票給該特定流動資金池的veTOKEN 選民。

- 協議:項目需要流動性,以便用戶可以購買他們的代幣。為了激勵流動性提供者,項目可以賄賂計量器以激勵veTOKEN 選民投票給他們的LP 對。 (收入#2)。協議也被高度激勵去獲取他們自己的veTOKEN 來引導排放作為他們流動性需求的長期解決方案,這樣他們就不必永遠保持賄賂指標。

- veTOKEN 選民:可類比為股票市場中的監管者。選民通過每週對儀表進行投票來管理TOKEN 排放。他們被激勵投票選出最經濟的礦池,以最大化他們的收入,因為他們從他們投票的礦池中收取費用+賄賂。

而Ve(3,3)模型的飛輪,大致可分為三個步驟:

第一步:LP投入閒置代幣,市場流動性提升。 LP將閒置代幣(資金)放入流動性資金池中,從而為整個市場帶來潤滑作用,市場交易量上升,為市場交易所提供服務的協議工作量也上升,而活躍的市場也意味著更高的幣價。

第二步:交易量提升促進veToken選民收益提升。流動性增強所導致的交易數量激增,在有限的交易“算力”中意味著交易費用的同步上升,因此veToken選民所能獲得的交易費用的抽成也更多。

第三步:優質市場吸引更多外部投資者,市場完成正向循環。良好的市場環境下,更多的外部投資者被吸引,選擇將手中的閒置代幣置換為鎖倉代幣,市場幣價得到進一步支撐。另一方面,由於LP的收益與幣價是強相關的,幣價越高LP收益越高,因此LP將會有更多閒置代幣放入流動性資金池中,二次循環開始。

流動性與公平性的二次強化:“賄賂”與“通脹”

在ve(3,3)模型中,還存在兩個重要的促進市場流動性與公平性的規則機制: “賄賂”與通貨膨脹。

為了促進市場流動性,在原有的飛輪基礎之上,ve(3,3)模型還加入了一個有趣的“賄賂”機制——LP可以拿出自己的一部分收益來“賄賂”veToken的選民,以此來引導選民將自己的礦池作為最經濟的那一個,從而吸引更多外部投資者的進入。這種明面上的“賄賂”更是進一步促進了整體市場流動性的提升。

在流動性之外,ve(3,3)模型還引入了通貨膨脹機制——前期投入的代幣越多,則通貨膨脹後所增值的收益也越多。通貨膨脹是治理再分配的漸進過程,隨著時間的推移,將有利於那些對社區和市場更忠誠的人。

在我們使用Solidly 模型的案例中,忠誠度表現為TOKEN 的持續積累和veTOKEN 的鎖定。這允許項目以有效成本維持鏈上流動性並保持飛輪旋轉。

除此之外,通貨膨脹機制的優勢還有:

1. 分散投票權並允許新參與者(項目)進入經濟並通過賄賂或veTOKEN 應計獲得公平的投票份額。

2. 通過激勵項目不斷積累更多veTOKEN 來維持其排放份額,從而創造對TOKEN 的總需求。

3. 確保veTOKEN 選民嚴格將他們的資金(選票)用在最有生產力的礦池上。不這樣做將意味著他們是輸家。

4. 通過向流動性提供者提供足夠的補償來維持ve(3,3)飛輪。

通脹之後的二次分配:100%Rebase Ratio機制

通貨膨脹機制雖強化了veToken選民的個人收益,但同時也稀釋他們的投票權利,而100%Rebase Ratio機制的存在,便是抑制這類稀釋的又一次創新嘗試。

Rebase ratio:即減輕通貨膨脹對ve token locker權益稀釋的程度,數學上可以計算為每個週期激勵排放後所佔總vetoken的比例與排放前佔總vetoken比例之比,達到上限100%時通貨膨脹完全不能稀釋現有locker權益。

該模型旨在通過在每個時期按發射的令牌數量的比例向他們分配額外的veTOKEN 來維持veTOKEN 持有者的所有權地位。

同時ve(3,3)也設置了相關的稀釋上限。上限反稀釋旨在在早期採用激勵和長期項目健康之間取得平衡。該模型提供100% 的反稀釋,直到達到30% 的鎖定率,之後rebase ratio隨著鎖定率的增加而降低。

雖然理論上聽起來很吸引人,但100% rebase ratio模型會帶來一些負面影響。

1. 投票權集中:隨著時間的推移,這種模式會導致早期用戶投票權不健康地集中,因為他們會繼續積累代幣而不會被稀釋。

2. 對新參與者的抑制:投票權的集中使得新參與者越來越難以進入生態系統,從而降低了競爭力和市場准入性。

3. 通脹壓力:通過將通脹從流動性提供者重新分配給veTOKEN 持有者,該模型引入了不必要的通脹,從而降低了購買和鎖定代幣的價值。

veTOKEN 越多,每個veTOKEN 獲得的收入就越少,因此購買新的TOKEN 發行量以進行鎖定和投票的價值會降低。這是飛輪的一個關鍵部分,它會因過度重新定位而損壞。

Chronos的改進:0 Rebase Ratio與maNFT

0 Rebase Ratio

Chronos 團隊確定零變基模型是項目持久穩定性和可持續性的最佳方法。該模型不僅確保為所有參與者提供最有利的經濟激勵,而且還吸引了新的協議並減輕了早期採用者之間的供應集中化。

但同時協議也意識到早期veCHR代幣鎖定這具有一定風險,因此因此為了在不損害項目長期可持續性的情況下獎勵早期採用者,Chronos 已預留5% 的$CHR 初始供應(250 萬代幣)作為空投獎勵對於鎖定超過1,500 $CHR 兩年的用戶。這些用戶將獲得其鎖定頭寸的20% 作為獎勵$veCHR NFT。

ma(Maturity-Adjusted)NFT

雖然ve(3,3)已經在吸引代幣流動性方面發揮了很大作用,但它們在長期保持流動性方面效果較差,尋求最佳投資回報的LP仍然受到高APR 的驅動。

隨著APR 從一個epoch到下一個epoch的變化,流動性提供者只需將他們的資金轉移到產生最高回報的資金池中。流動性不是“粘性的”——它不會長時間停留在一個地方——這些波動使得協議很難準確預測他們的流動性需求是什麼——以及他們需要提供什麼激勵——以幫助他們達到他們的目標。

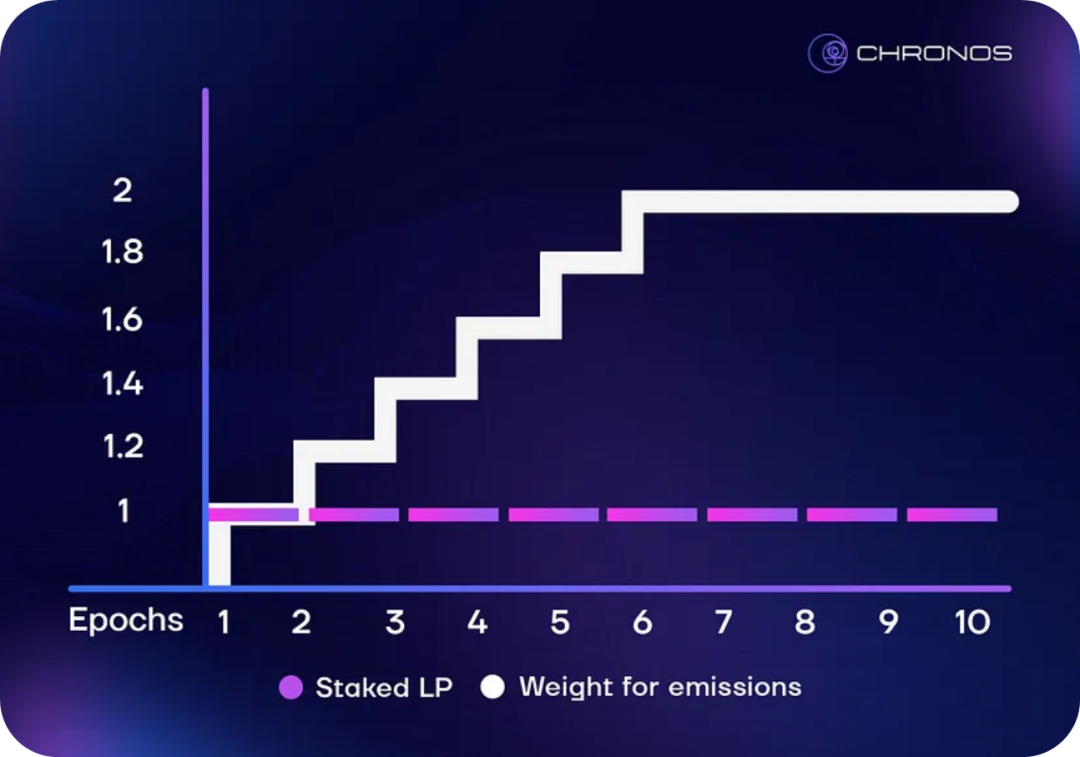

Chronos 上的流動性供應與其他ve(3,3) DEX 上的工作方式相同。用戶存入流動性以接收LP 代幣,質押這些代幣可獲得$CHR 獎勵。在Reliquary 中抵押他們的LP 後,用戶將收到一個特殊的NFT(稱為maNFT),它跟踪LP抵押的代幣的時間以及數量,以及自LP提供流動性以來已經過去的時間。

隨著LP抵押時間的增加,對於每個週期對LP的激勵倍數隨之增加。

Chronos選擇了一條線性曲線以確保新的LP 存款人仍將獲得公平份額的獎勵,這些獎勵將隨著他們在Chronos 的時間增長而同步增長。它還在6 週內達到最大值,以確保非常早且長期持有的LP 頭寸不會因收取大量費用而使資金池失去平衡,而新進入者則一無所獲。

在maNFT 頭寸可以在成熟狀態下出售的市場中,該流動性頭寸的價值將超過其基礎內容的總和。通過使用隨著時間增加提高激勵倍數的方式,Chronos協議將流動性引入了時間價值,從而在長期時間維度上對流動性進行了規範。

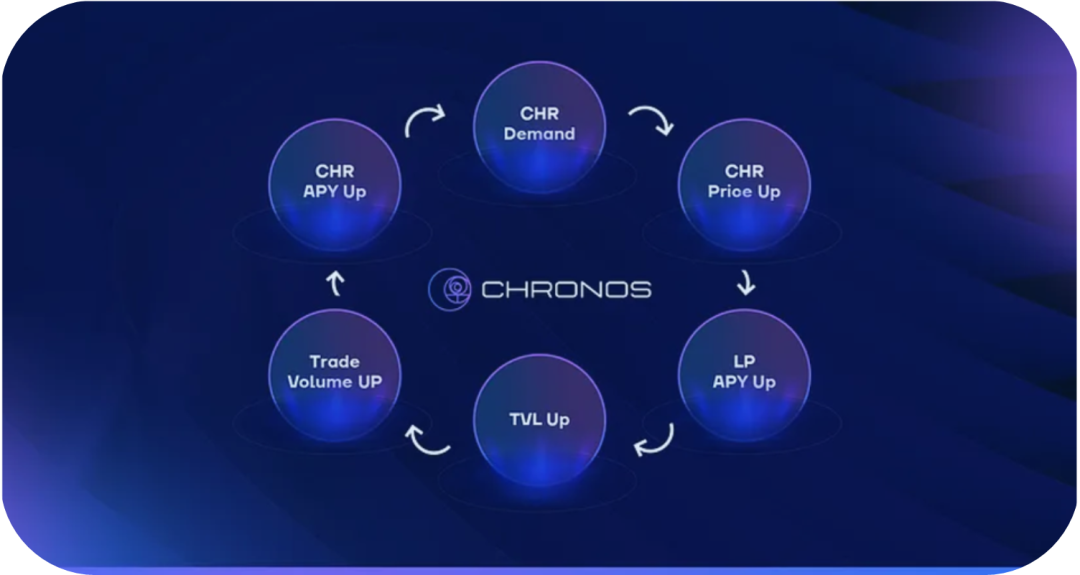

創新的最終形態:Chronos飛輪

當CHR 價格下跌時,會出現支持該飛輪的逆週期效應,導致veCHR APR 增加。具有相同收入的較低價格會導致較高的APR,從而使CHR 成為更具吸引力的投資。最終,買家將抓住這個定價機會,穩定CHR 的價格,讓飛輪繼續旋轉。

之前的ve(3,3) 項目在市場波動期間都面臨著維持飛輪的困難。當DEX 代幣價格下跌時,隨著APR 降低,流動性往往會被抽走。在DEX代幣下跌、TVL出逃的情況下,想要穩定DEX代幣的價格,重新啟動飛輪,難度很大。

Chronos 引入了成熟度調整有限合夥人的概念,能夠對流動性在時間維度上進行管理,減少流動性的出逃。

Summary

Chronos通過採用成熟度調整的LP模型,通過在其LP頭寸中引入時間價值成分,使流動性提供者從中獲益。同時,該模型通過創造更粘性和更穩定的總鎖定價值(TVL)來支持協議,從而更好地支持$CHR的發行。

對於協議而言,它將受益於持續的、可預測的流動性。資本將不太可能在每個時期從一個資金池轉移到另一個資金池,以追求最高的年化收益率(APR)。流動性提供者現在需要在短期激勵和長期盈利潛力之間更加慎重地權衡他們的選擇。此外,項目還可以通過直接從二級市場購買成熟的LP頭寸——maNFT來增加協議擁有的流動性。

對於流動性提供者,隨著時間的推移,他們將從收益倍數的提高中受益,並且有可能在二級市場上以溢價出售成熟的流動性頭寸。

對於$veCHR持有者,他們在賄選方面的收益將會增加。由於短期內LP的流動性存在較高的機會成本,希望獲得初始流動性的項目方需要在賄選方面投入更多資金。這將進一步促使項目方將更多的激勵引向自己的流動性池以吸引LP。此外,由於TVL波動較小,他們可以期待更穩定的交易費用收入流。

在Chronos協議中,將流動性提供者(LP)的頭寸——maNFT視為一種具有標的收益、隨時間推移價值逐漸增長的特殊金融工具,我們有理由相信,在這個基礎上形成的二級衍生產品很快就會問世。這些衍生協議可能會包含各種創新性的功能,為市場參與者帶來更為多樣化和豐富的投資和交易選擇。

在未來,二級衍生協議可能會以各種形式出現,例如期權、期貨、互換合約等。這些金融工具有可能對LP頭寸進行進一步的組合和分割,以滿足投資者在風險管理、套利、投資組合多樣化等方面的需求。與此同時,這些新興的金融產品也可能會吸引更多的資金湧入市場,從而提高市場的流動性和交易活躍度。

作為市場研究者和觀察者,我們將密切關注DEFI領域的發展動態,旨在及時了解市場變化和新興趨勢。在這個快速發展的市場中,我們將致力於深入研究各種創新性產品的運作機制和風險特點,以便幫助讀者更好地理解這些現象。

參考文獻:

[1]Case Study: Why ve(3,3) Needs Sticky Liquidity

[2]The Pillars of Chronos Pt. 3— Understanding the Chronos Flywheel

[3]The Pillars of Chronos Pt. 2— Introducing Maturity-Adjusted LPs

[4]Solidly Deep Dive Pt.1: Economics, Inflation, Rebasing, Sustainability

[5]Solidly Deep Dive Pt.2: Concentrated Liquidity and ve(3,3) vs. Uniswap

免責聲明:本文僅供研究參考,不構成任何投資建議或推薦。本文介紹的項目機制僅代表作者個人觀點,與本文作者或本平台無任何利益相關。區塊鍊和數字貨幣投資存在極高的市場風險、政策風險、技術風險等多種不確定因素,二級市場代幣價格波動劇烈,投資者應謹慎決策,獨立承擔投資風險。本文作者或本平台對投資者因使用本文所提供的信息而造成的任何損失概不負責。