開篇

Defiance Capital的Arthur及其他幾位知名人士正在暗示DeFi的潛在復甦。最近,分析師@tradetheflow_分享了一篇有力的論述,說明了DeFi 2.0反彈可能即將到來的原因。以下是他強調的主要推動因素的簡要概述:

- DeFi顯著進化,帶來了更好的可擴展性、改進的安全性以及諸如RWA(真實世界資產)代幣化和鏈上信貸產品等創新用例。

- 總鎖倉價值(TVL)自2023年10月以來幾乎翻了三倍,去中心化交易所(DEX)的交易量相較於中心化交易所持續成長。

- 大玩家如BlackRock和PayPal正透過代幣化基金和穩定幣進入市場,顯示主流接受度的提升。

- 最近的降息提升了流動性,使得DeFi收益率相較於傳統投資更具吸引力。

- DeFi如今更加成熟、安全,已為下一波成長做好準備。

在更廣泛的經濟環境中,Jerome Powell的50個基點的降息可能標誌著轉捩點。 M2供應量再次上升,比特幣緊跟著過去週期的趨勢,暗示可能開始一場拋物線式的牛市。

有些人警告稱,激進的降息往往預示著經濟衰退,持續的地緣政治緊張局勢仍然是個擔憂。儘管這些風險是真實存在的,但我們今天保持積極態度。這場反彈感覺不同,似乎正在為一場可能讓許多人感到驚訝的獨特上漲做準備。

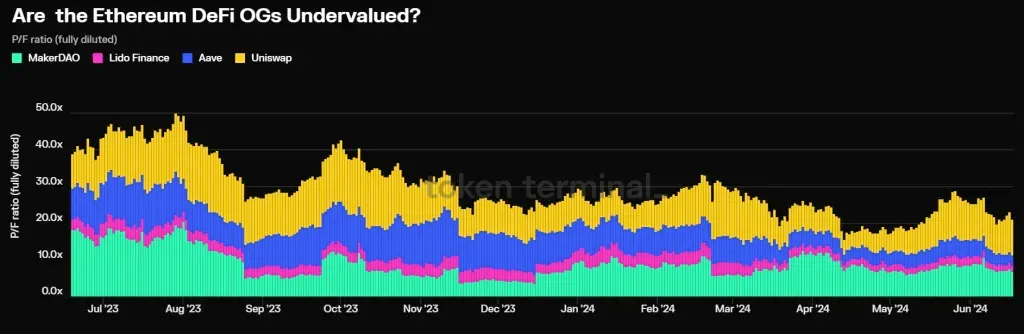

鑑於我們經歷了長期的熊市,目前可以合理地認為DeFi估值受到壓制,暗示這一領域可能被低估了。在本文中,我們將仔細審視AAVE的地位,並評估其在DeFi強勢復甦中的潛在角色。

Aave:準備爆發了嗎?

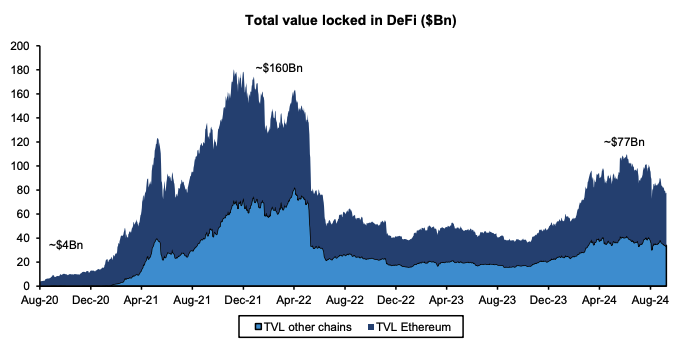

DeFi的TVL已從2022年的低點大幅反彈,成長了兩倍多,達到770億美元。然而,儘管有這項恢復,目前的TVL仍比2021年的高峰(約1,540億美元)低50%。這表明,儘管該領域的興趣在增加,DeFi估值仍遠低於上一輪牛市的巔峰。

Source: Bernstein

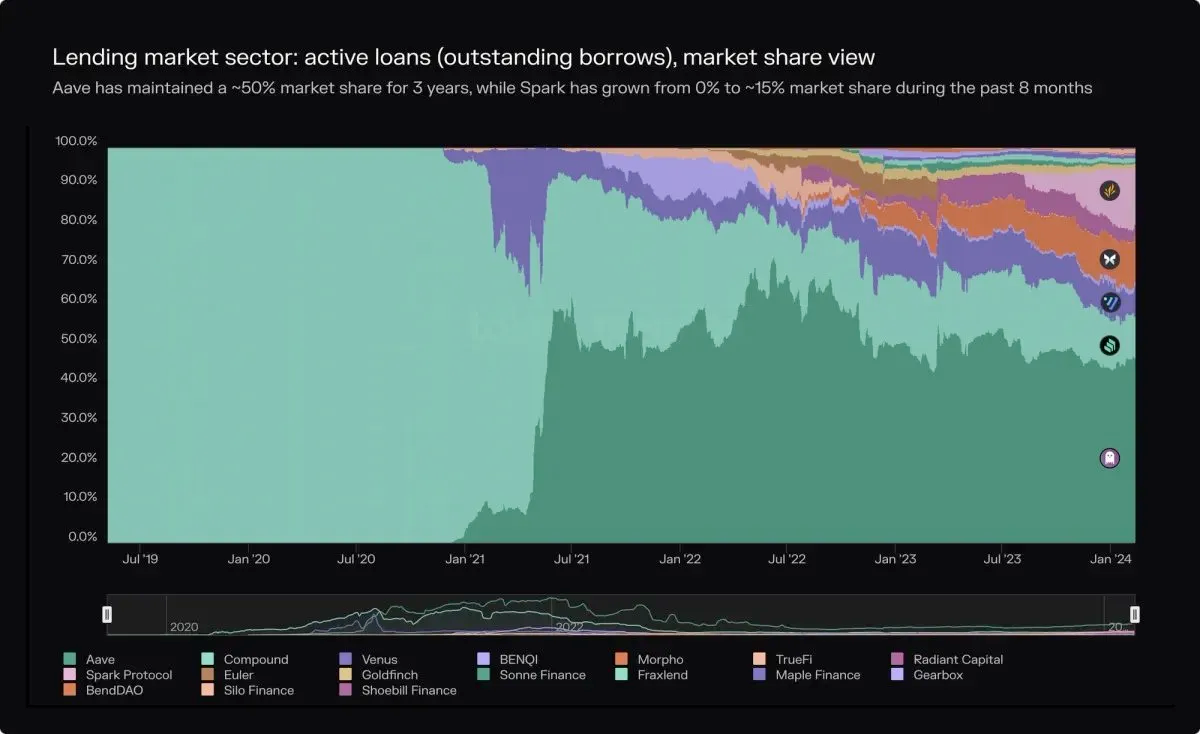

1. 市場領導與活動

Aave是DeFi領域的領導者之一,讓用戶無需中介即可藉貸加密貨幣。最初作為ETHLend於2017年推出,並於2018年更名為Aave,該平台在2020年的DeFi繁榮中獲得了動力,並在過去三年中佔據了DeFi借貸市場的50%以上的份額。其成功的驅動力在於持續的升級和新產品的推出,例如GHO穩定幣,以及增強安全性的4億美元“保護傘安全模組” 。 「買入並分發」計劃透過創造穩定的買入壓力進一步支持了長期的代幣成長。

Source: Token Terminal

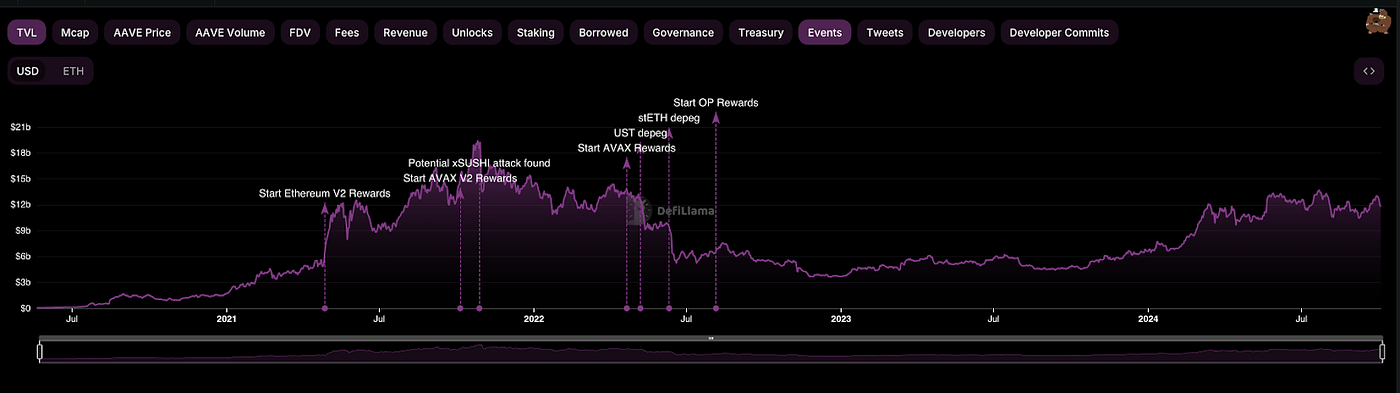

在2024年,Aave的TVL達到了130億美元,顯示了強勁的用戶採納率和對平台日益增強的信心。 GHO穩定幣的推出也增加了其收入來源,而最近向非EVM鏈如Aptos的擴展則拓寬了其市場範圍。

Source: DeFiLlama

Source: X

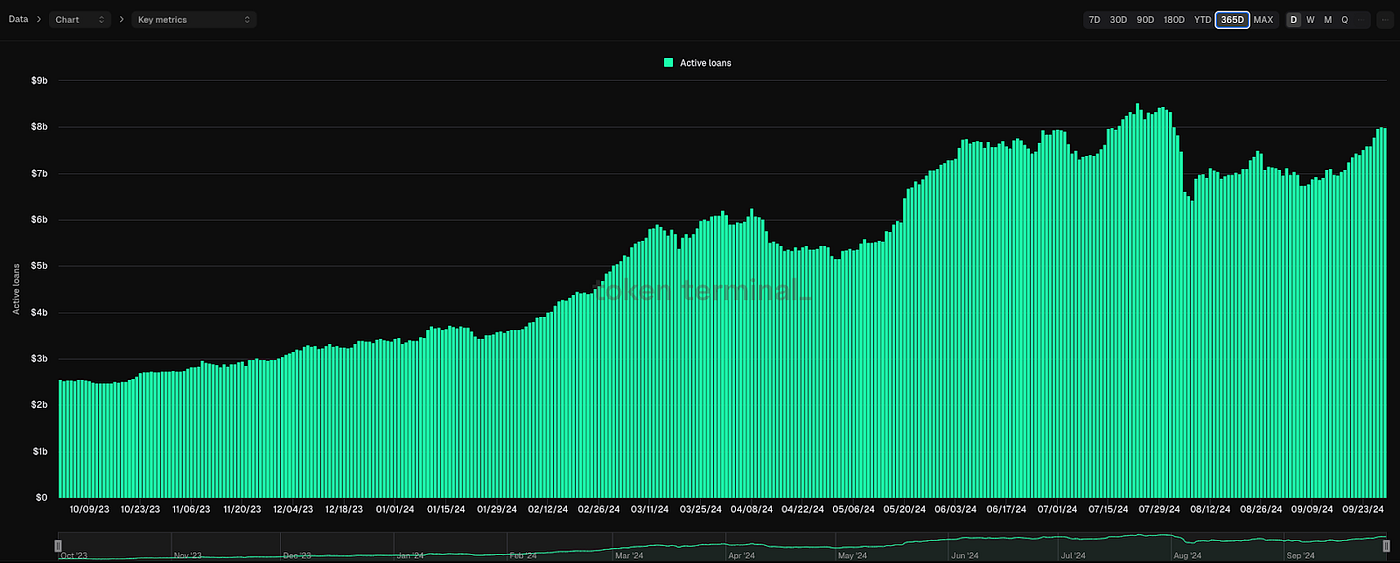

Aave的活躍貸款最近也有所增加。截至最新更新,Aave的活躍貸款為74億美元,顯著成長,鞏固了其在DeFi借貸市場的主導地位。這個成長得益於其代幣經濟學的近期調整,減少了AAVE代幣的通膨壓力,並將收入轉向穩定幣的質押者,使該協議對貸方更具吸引力。

2. 低估與累積潛力

儘管Aave佔據主導地位,但Aave及其他DeFi計畫仍顯得被低估。幾個月前,Michael Nadeau解釋了Aave的價格與費用(P/F)比率為2.8倍,年收入為2.4億美元。鑑於其93%的代幣供應已經流通,Aave相比其他項目可能面臨較少的拋售壓力,在經歷了2.5年的盤整期後有可能迎來一波反彈。最近的突破暗示Aave可能正處於新的上升趨勢的早期階段,使其成為長期累積的有吸引力資產。這項技術走勢,加上其堅實的基本面,支持了其潛在價格恢復的論據,尤其是當DeFi專案再次獲得關注時。

Source: @MichaelNadeau

Source: TradingView

3. 機構興趣

機構興趣最近,機構對Aave的興趣主要受其推出的Aave Arc驅動,Aave Arc是專為受監管金融機構設計的許可型DeFi產品。目前,該平台可供超過30家白名單公司訪問,包括CoinShares、Wintermute和Galaxy Digital。透過提供一個合規的環境進行數位資產的借貸,Aave Arc旨在彌合傳統金融與DeFi之間的鴻溝,提供高收益機會的同時滿足監管標準。

此外,Bernstein正式將Aave 添加到其數位資產組合中,取代了GMX和Synthetix。隨著潛在的美國降息臨近,較低的傳統利率將減少美元貨幣市場基金提供的收益,使DeFi的高收益相比之下更具吸引力,進而提高需求。

今年ETH ETF的推出也可能為DeFi帶來大量資金流入,Aave由於其在以太坊借貸市場的強勢存在,預計將成為主要受益者,吸引來自機構投資者的新資本。

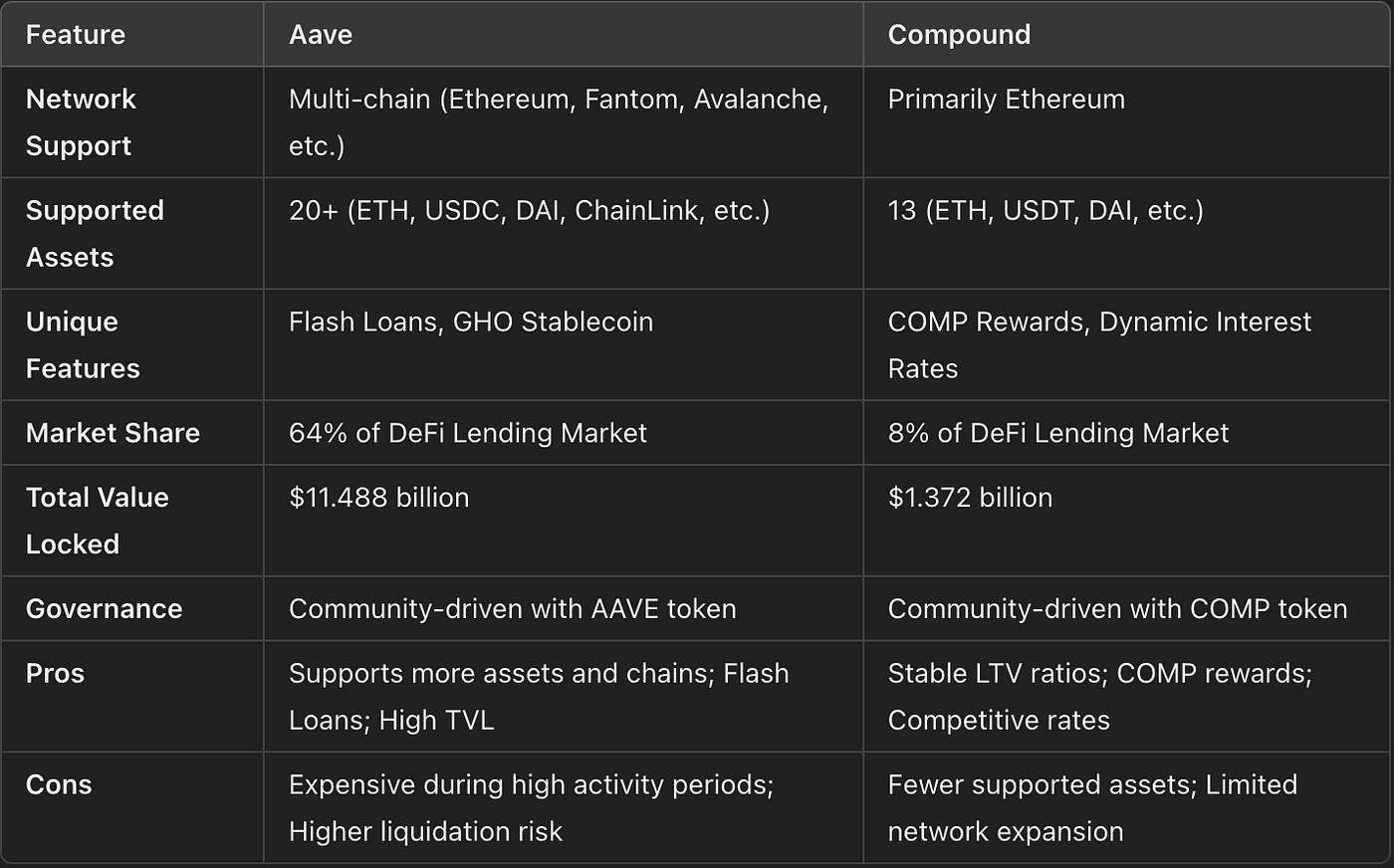

4. 競爭優勢

與Compound等競爭對手相比,Aave以其多鏈能力和更廣泛的資產支援而脫穎而出。儘管Compound主要在以太坊上運營,但Aave在Polygon、Avalanche和Fantom等網路上也有存在,覆蓋面更廣,費用更低,交易速度更快,對用戶更具吸引力。

此外,Aave支援更廣泛的抵押品類型,從傳統加密貨幣到代幣化資產和質押衍生品。這種多樣化的提供,再加上閃電貸款和GHO穩定幣等功能,幫助Aave捕捉了DeFi市場中更大的份額,並保持了其在藉貸領域的主導地位。

5. 即將推出的催化劑

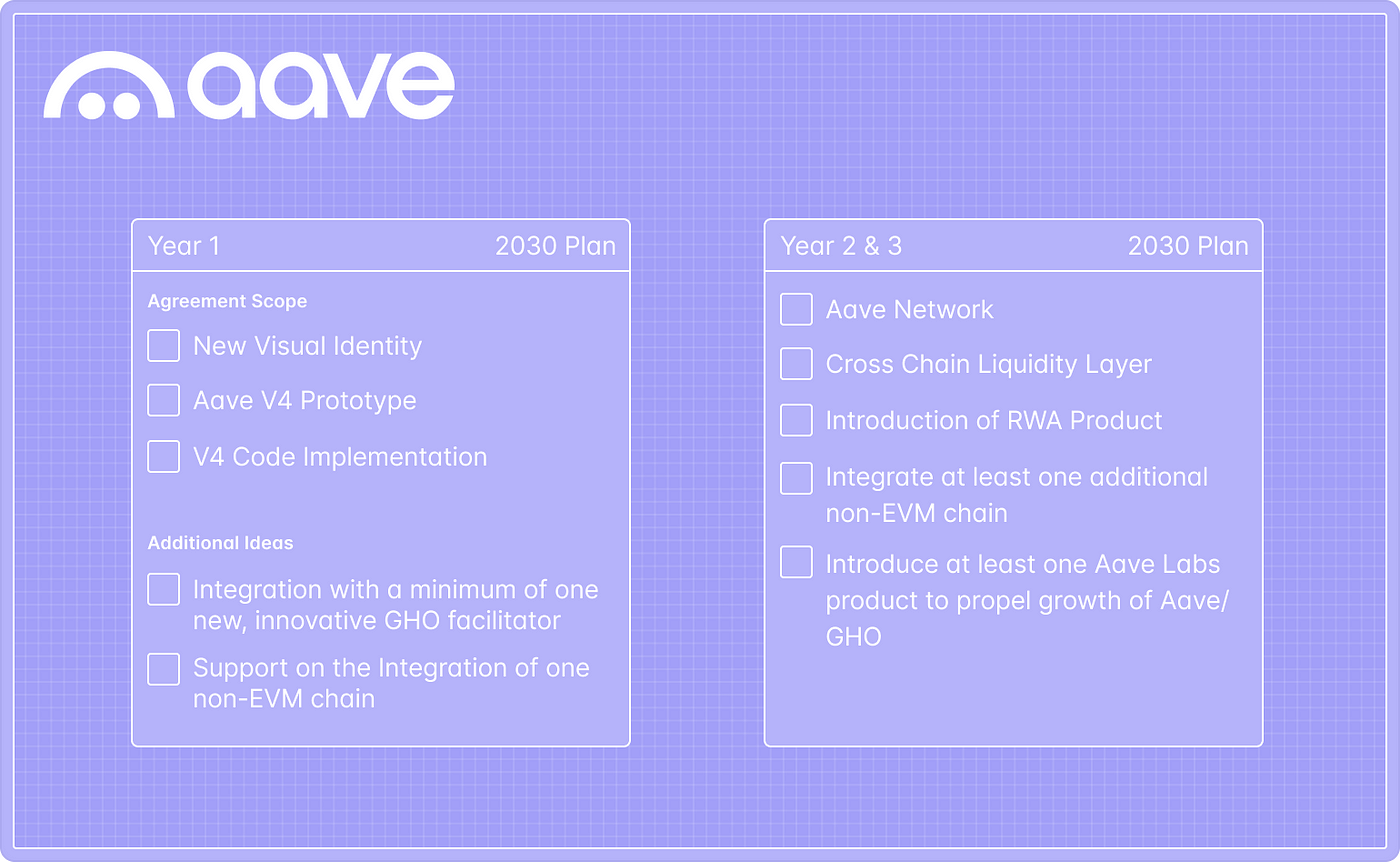

即將到來的催化劑Aave 2030是Aave Labs的戰略提案,旨在將協議擴展到以太坊之外,並在未來幾年內引入新功能。關鍵目標包括:

- 多鏈擴展:Aave旨在支援非EVM鏈並擴展其存在,建立一個網路不可知的跨鏈DeFi平台。這將允許用戶在不同的區塊鏈生態系統中存取Aave的服務,增強流動性並提高用戶採納率。

- Aave V4升級:引進真實世界資產整合、更高的資本效率和改進的治理工具。透過將真實世界資產與其原生穩定幣GHO集成,Aave旨在多樣化其抵押品基礎,為其借貸服務提供更多的穩定性。這項措施可能會吸引更多的用戶和機構,尤其是那些尋找更安全、以真實世界為基礎的金融產品的用戶。

- 主動的資金模型:與以往的回顧性資金模式不同,Aave提出了一項主動的預算模型用於其2030計劃,提前設定了明確的分配和目標。初始預算包括1500萬GHO和25,000 stkAAVE,用於研究、開發和安全審計。

Source: AAVE

Aave的總體目標是到2030年建立一個可持續的、跨鏈的、合規的DeFi生態系統,能夠適應市場動態變化,並作為零售和機構用戶的核心基礎設施。

看漲的基本面因素

- Aave控制67%的DeFi借貸市場,管理74億美元的活躍貸款,使其在DeFi借貸成長中處於有利地位。

- Aave在多個區塊鏈上活躍(Arbitrum、Avalanche、Base、BNB Chain、Fantom、Optimism和Polygon),並計劃擴展到Aptos等鏈,吸引更多用戶和流動性。

- Aave的GHO穩定幣正在獲得吸引力,增加了平台收入,使其收入更加多樣化和穩定。

- Aave Arc專為機構投資者設計,讓他們以合規的方式參與DeFi,幫助Aave吸引大量的傳統金融流入。

- ETH ETF的潛在推出和利率降低可能吸引更多資金流入DeFi,為Aave帶來大幅提升其TVL的機會。

看跌的基本面因素

- Aave在DeFi借貸市場中佔有較大份額,但這種高集中度意味著任何技術問題、智慧合約漏洞或針對Aave的監管行動可能對整個產業產生不成比例的巨大影響。

- 儘管GHO的成長令人鼓舞,但如果其採用放緩或競爭對手的穩定幣獲得吸引力,這可能會損害Aave的收入,並削弱其在DeFi領域的競爭優勢。

- 全球經濟衰退將減少流入風險資產(如加密貨幣)的資金,並限制DeFi平台上的借貸活動,減少平台收入和TVL。

- 不斷升級的地緣政治風險可能增加不確定性和市場波動,使投資者不願參與DeFi。

- 儘管目前來看,限制性法規的威脅似乎不太緊迫,但如果全球較不友善的加密貨幣政府或候選人上台,仍然是一個潛在的擔憂。對穩定幣、借貸協議或DeFi活動的更嚴格規定可能會削弱信心並減少像Aave這樣的平台上的活動,特別是在美國和歐盟等關鍵市場。密切關注即將到來的選舉和政策轉變對於評估此風險至關重要。