原文:《5 Crypto Sectors Flashing Bullish Signs》by Ben Giove

编译:深潮 TechFlow

2023 年的开局颇具戏剧性。银行危机、对中心化交易所的打压以及似乎无穷无尽的监管恐慌——每天都会受到一条新的坏消息的冲击。

然而,加密货币市场已经摆脱了这些担忧。比特币和以太坊在今年的前几个月飙升了 69.1%和 57.8%,分别表现优异,超过了全球所有其他主要资产类别。此外,加密货币内的多个领域仍然显示出强劲的增长迹象。

历史上,持续的加密货币牛市不仅仅是由比特币和以太坊的升值推动,更是由应用程序催化的,例如 2016-2017 年智能合约和 ICO 的兴起,以及 2020-2021 年的 DeFi/NFT 等触发区块空间需求的使用案例。

今天哪些垂直领域正在闪烁着看涨信号,并显示出进入主流市场的强烈迹象?让我们继续深入探讨:

流动性质押

流动性质押衍生品(LSD)最近非常流行,因为我们即将迎来“上海”升级,这个备受期待的以太坊升级,定于 4 月 12 日启动,并可实现 ETH 质押的提款。尽管“上海”还未实施,但 LSD 存款已经在今年迄今为止激增了 21.3%,从 490 万增至 600 万。

短期内,“上海”升级对 ETH 价格的影响尚不清楚。然而,更为确定的是,通过消除技术实施风险,“上海”升级很可能会引发一个“质押超级周期”,这是指在接下来几年中,ETH 质押率将从目前的 15%上升到靠近 PoS 网络平均水平约 60%的水平。

对这一质押超级周期的预期已导致 LSD 发行商的治理代币「如 Lido(LDO)、Rocket Pool(RPL)、StakeWise(SWISE)、Frax(FXS)和 Stader(SD)等」大幅上涨,因为市场预计它们将捕捉到这些资金流入。

此外,提供质押基础设施的资产也从 LSD 的增长中受益,例如 SSV Network,这是一种分布式验证技术(DVT)协议,以及一个流动性贿赂市场运营商RedactedCartel(BTRFLY),传闻中它也将进军 LSD 领域。

随着存款数量的增加,LSD 应该会看到其收入额的显著增长,因为 ETH 价格上涨将导致其收入以 ETH 计量的价值提高。

NFT-Fi

NFT-Fi(NFT 的 DeFi)是另一个在 2023 年显著增长的领域,已经开始动摇该领域的竞争动态。

随着 Blur 的崛起,NFT 市场格局在 2023 年发生了巨大变化。Blur 凭借创新的激励计划和代币发行,超过 OpenSea 成为该领域的领先市场和集成器。尽管一些人对其可持续性存在疑问,但 Blur 已经为 NFT 生态系统注入了相当大的流动性,像 BAYC这样的受欢迎收藏品总竞拍价值已超过 6190 万美元。

其他市场,如 SudoSwap 和 Caviar 等 AMM,也提供了深入资产类别流动性的创新解决方案,尽管它们尚未在市场上有显著的影响。

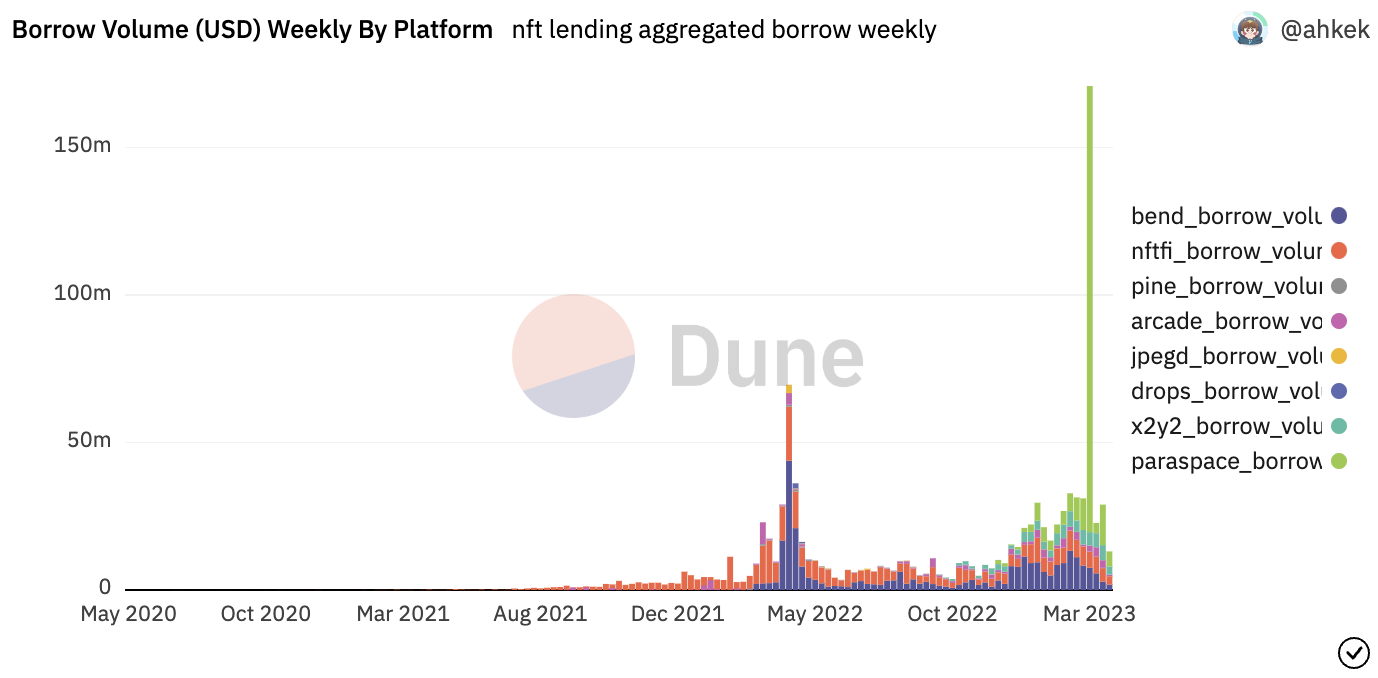

借贷是 NFT-Fi 的另一个子行业,已经经历了显著的增长。

2023 年第一季度的贷款发放额从 9540 万美元激增至 4.365 亿美元(环比增长 357.5%),这在很大程度上是由于 NFTfi、Arcade 和 BendDAO 等平台的增长,它们为 NFT 交易者提供了获得流动性或借高杠杆的方式。

尽管 NFT 价格以 ETH 计价今年初仅微幅上涨-Nansen 的蓝筹 10 指数仅上涨了 8.5%——但这种NFT-Fi推动的流动性和杠杆增加应该会在长期内带来回报,因为这将导致资产类别市场结构成熟。随着对JPEG和游戏等替代用例的兴趣增加,NFT-Fi应该会继续增长。

永续 DEX

永续 DEX(用户可以交易永续期货合约,即没有到期日的期货合约)被许多人视为 FTX 倒闭后的大赢家,很多人希望加密货币最受欢迎的衍生品类型的交易活动能够转移到链上。

尽管中心化交易所仍占据主导地位,但永续合约 DEX 在市场反弹时已经实现了显著增长。根据 Token Terminal 的数据,与 2022 年第四季度相比,仅有永续合约 DEX 的交易量在 2023 年第一季度同比增长了 77.3%,从 9260 亿美元增至 1.643 万亿美元。

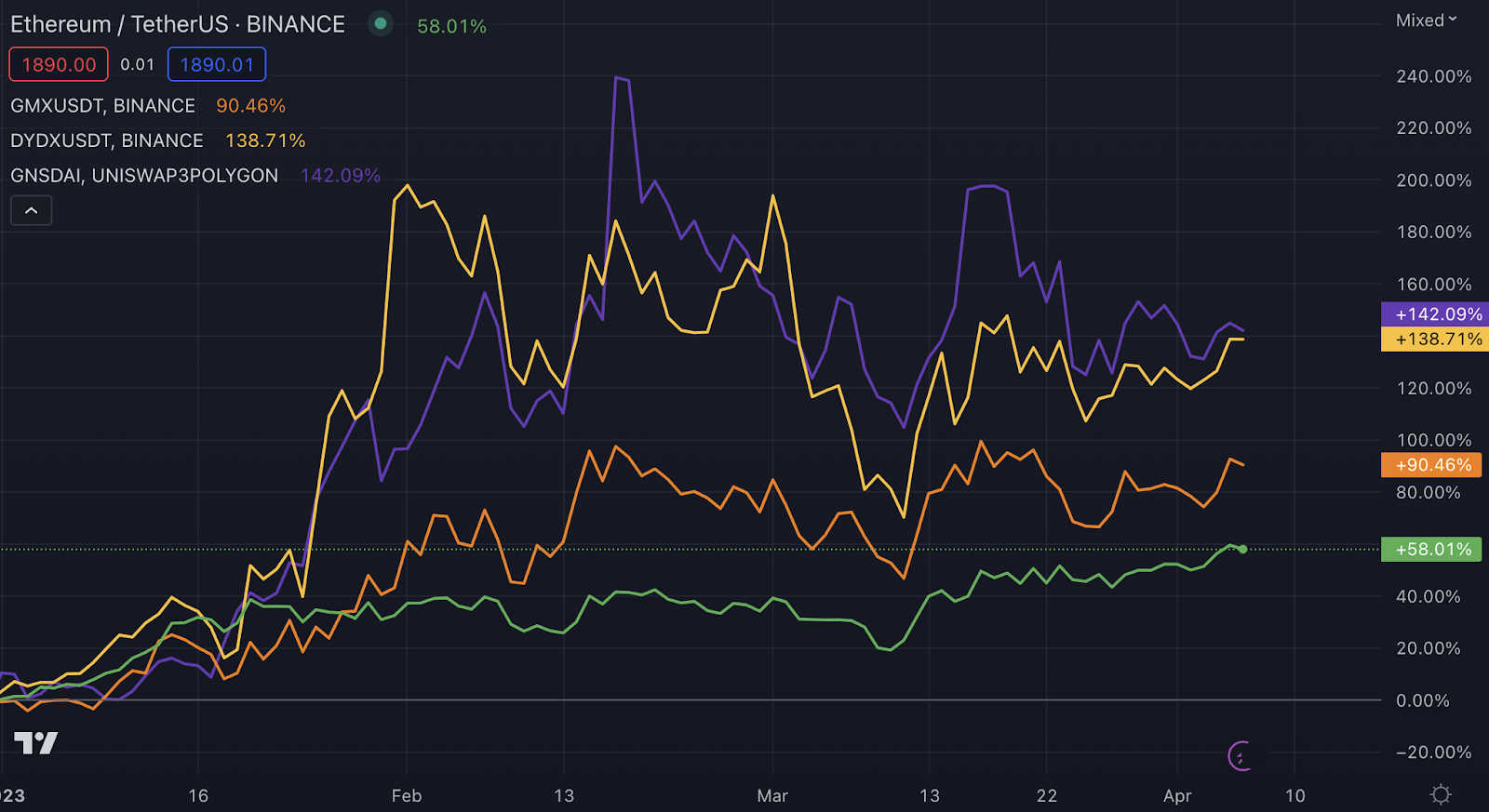

这种增长导致了许多优秀的永续合约协议治理代币的表现优于 ETH,例如 dYdX(DYDX)、GMX(GMX)、Gains Network(GNS)和 Kwenta(KWENTA)等 DEX。

如果价格继续稳定下来,而且流动性重新回到市场,这些 DEX 看起来将在未来几个月继续增长。此外,尤其是 GMX、GNS 和 KWENTA,它们应该会受益于 Layer 2 的采用率增加以及 ARB 和 OP 激励的普及。如果正确使用,这些代币应该能够加深流动性,并刺激这些平台的交易活动。

游戏

游戏是加密货币中最有可能吸引新用户和资本的用例之一。

尽管它没有得到这个列表中其他垂直领域的关注,但该行业在 2023 年迄今为止表现出了强大的潜力,类似 MAGIC、IMX、RON 和 GALA 等游戏代币今年迄今表现优异,超过了 ETH。

游戏行业内有许多积极的催化剂,可能对这种表现做出了贡献,例如在 Treasure 的情况下的 Arbitrum 代币发行、Immutable 宣布 zkEVM、RON 质押的启动等。

其他事件,如游戏开发者大会(GDC)和 Epic Games 宣布支持 20 个具有加密元素的游戏,也可能为该行业的增长热情做出了贡献。

随着备受期待的游戏推出,如卡牌游戏 Parallel、自动战斗 RPG Illuvium、第一人称射击游戏 Deaddrop 和 Shrapnel 以及全链上 MMO 游戏 Realm 和 Influence 将继续在 2023 年推出其发行版,并且未来的比赛和 UX 改进(如账户抽象)都有望在未来几个月内帮助游戏行业继续缓慢而稳步地发展。

On-Chain Treasuries(链上国债)

On-Chain Treasuries是另一个正在崛起的 DeFi 领域,与此前的 DeFi 夏季类似,都是在零利率环境下开始的。当时,以双倍、三倍、四倍或甚至五倍计价的回报率成为了资本饥渴世界中的一片绿洲。虽然这些回报率是一种幻象,并最终被证明是不可持续的,但它们还是吸引了大量资本涌入 DeFi 试图实现这些回报。

如今,DeFi 面临着相反的问题,Meatspace 中的美国国债的利率已经超过了最安全协议的农场收益(风险调整后)。此外,像 USDT、USDC 和 DAI 这样的大型稳定币不向持有者支付任何利息,增加了链上持有现金的机会成本。

出现了几种解决方案来解决这个问题,例如 Ondo Finance(最近还有 Open Eden)提供了从 DeFi 内部访问代币化的美国国债的方法。

尽管访问这些产品需要跨过 KYC/AML 的障碍,并且仅限于高净值投资者,但它们仍然找到了产品市场适配性。Ondo 的 OUSG 已经吸引了 6520 万美元的 TVL。

如果利率保持在 0%以上,稳定币继续不提供收益,代币化国债市场可能会继续其迅猛增长轨迹,并渗透到全球最大的金融市场之一。

结论

有许多加密货币领域值得密切关注。流动抵押、加密游戏、NFT-Fi、永续 DEX 和链上国债等只是一些表现出有前途的子行业,在 2023 年初显示了增长迹象。

今年才刚刚开始,市场的走势还不确定-很多事情会发生变化。但是,现在是开始关注这些领域的时候了,加密货币即将再次变得有趣起来。