作者| Blackrock

出品|白話區塊鏈

貝萊德(BlackRock)作為全球最大的資產管理公司之一,對比特幣及其他加密資產的態度愈發積極,從在年初積極申請推動比特幣現貨ETF到佔據比特幣現貨ETF份額的主導地位,其對加密貨幣市場的認可不言而喻。昨天又發布一份9頁長的白皮書,詳細闡述了比特幣作為主要加密資產的獨特地位,闡釋了比特幣在全球範圍內的獨特價值和意義。

以下為精簡版:

比特幣是「風險資產」還是「避險資產」?這是用戶在首次投資比特幣時最常提出的問題之一。我們認為,比特幣的獨特性質使其不適合以傳統金融框架來評估,且其長期報酬驅動因素與其他投資組合的報酬來源基本上無關。

儘管比特幣具有波動性,並且在短期內與股票市場出現過一定的連動(尤其是在美國美元實際利率或流動性發生劇烈變化時),但比特幣與股票和債券的長期相關性較低,其長期歷史回報顯著高於所有主要資產類別。

從長期來看,我們認為,比特幣的採納驅動因素可能與大多數傳統金融資產所受的全球宏觀因素大相逕庭,甚至在某些方面正好相反。本文將對此進行詳細闡述。

01.為什麼比特幣重要?

首先,我們需要從根本上理解是什麼賦予了比特幣其重要性。自2009年誕生以來,比特幣成為了第一個被全球廣泛採用的網路原生貨幣工具。它的技術創新創造了一種數位原生、全球化、稀缺、去中心化且無需許可的貨幣形式。正是這些屬性,這些特性使比特幣在貨幣領域取得了突破,它解決了歷史上長期困擾貨幣的難題:

1)比特幣透過硬編碼將供應量上限設定為2100萬枚,這意味著它不會輕易貶值。

2)它的全球化、數位原生性質意味著它可以以幾乎即時、幾乎零成本的方式在全球範圍內傳輸,打破了跨越政治邊界轉移價值所固有的屏障。

3)其去中心化、無需許可的特性,使其成為世界上第一個真正開放准入的貨幣體系。

儘管自從比特幣取得突破以來,其他加密資產也相繼創建出來,並在許多情況下追求更廣泛的應用場景,但全球範圍內,只有加密頭部資產比特幣達成了全球共識。正是這一點,使比特幣在加密資產領域獨樹一幟,成為全球貨幣替代品和具備可信稀缺性的資產。

02.比特幣達到1兆美元市值的路徑

儘管比特幣迄今取得了顯著的增長並在全球範圍內被廣泛採用,但它是否最終會發展成為一種廣泛的價值儲存手段或全球支付資產仍不確定,其不斷變化的市場價值也反映了這種不確定性。

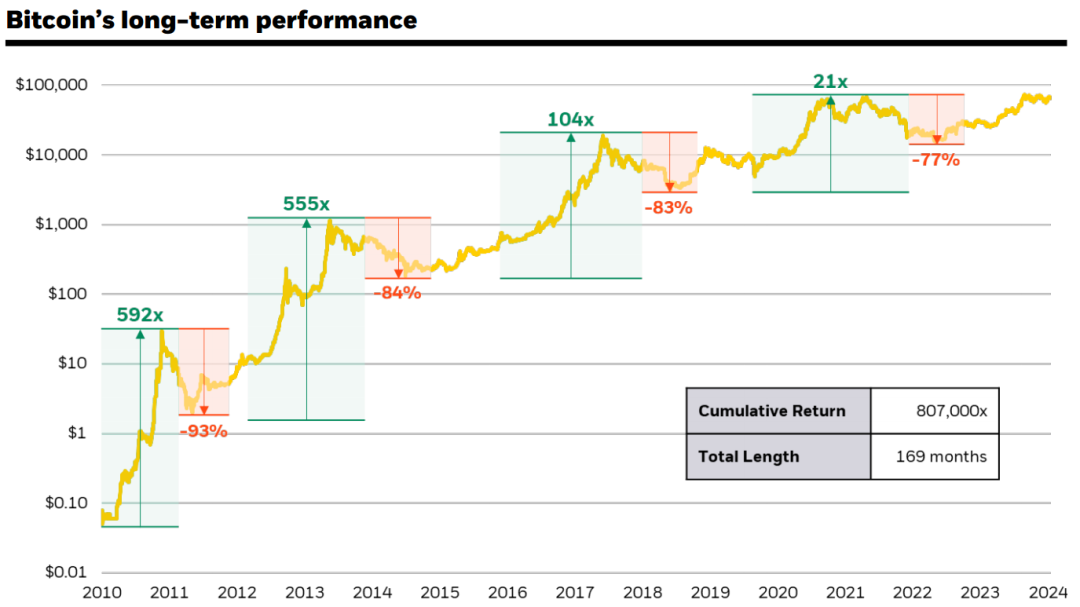

在過去的10年中,比特幣有7年的表現超過了所有主要資產類別,年化報酬率超過100%。即便如此,比特幣在其他3年裡卻是表現最差的資產,並且出現了四次超過50%的大幅回撤。然而,經過這些歷史週期的考驗,比特幣展現了從大幅回撤中恢復並創下新高的能力,儘管這些週期往往伴隨著長時間的熊市。

比特幣價格的這些波動,部分反映了其隨著時間推移逐步成為全球貨幣替代品的前景。

該數據展示了比特幣從2010年7月19日至2024年7月31日的價格走勢,其中起始日期標誌著首個比特幣交易所Mt. Gox的推出。

來源:彭博比特幣現貨價格,截至2024年7月31日。

03、與宏觀變數無關的資產

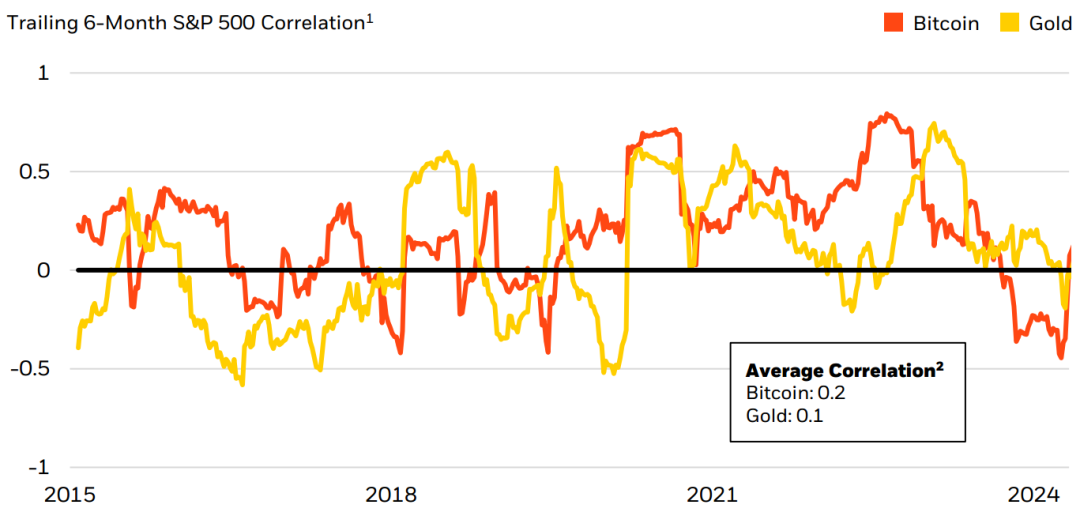

比特幣與其他宏觀變數的基本關聯較少,這也解釋了它與股票及其他「風險資產」長期平均相關性較低的原因。儘管在一些短暫的時期內,比特幣的相關性有所上升——尤其是在美元實際利率或流動性突然變化時——但這些情況都屬於短期現象,未能形成明確的長期統計上顯著的相關性關係。

1)比特幣與美國股票的歷史相關性較低,並經歷了幾個脫節期

從上圖可以看出:

A、比特幣與黃金每週報酬率與標普500指數的6個月滯後相關性,數據涵蓋時間為2015年1月1日至2024年7月31日。資料來源:彭博比特幣現貨價格、彭博黃金現貨價格、標準普爾全球及貝萊德計算,截至2024年7月31日。

B、比特幣與黃金每週報酬率與標普500指數的平均6個月延遲相關性,數據涵蓋時間為2015年1月1日至2024年7月31日。

比特幣作為首個去中心化、非主權的貨幣替代品,它沒有傳統的對手方風險,不依賴任何中心化系統,也不受任何單一國家的經濟狀況驅動。這些特性使其在根本上與某些關鍵宏觀風險因素(如銀行體系危機、主權債務危機、貨幣貶值、地緣政治動盪以及其他國家特定的政治和經濟風險)大體上脫離關係。

從長期來看,比特幣的採用路徑可能由全球貨幣不穩定性、地緣政治不和諧、美國財政可持續性和美國政治穩定性等擔憂的波動程度所驅動。

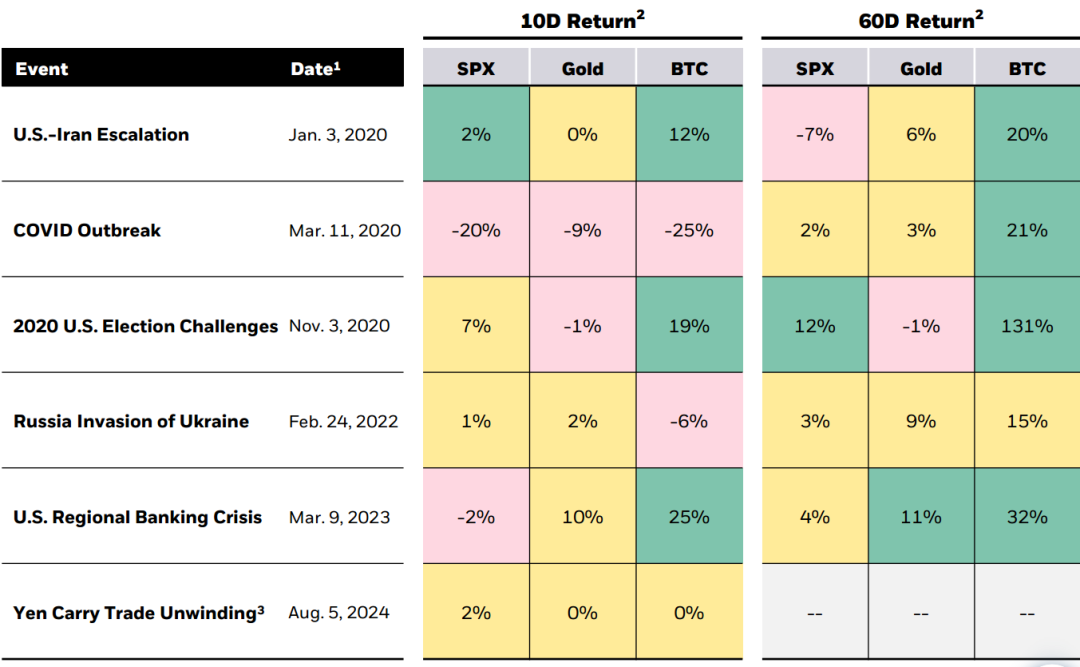

由於這些屬性,比特幣被一些投資者視為恐慌時期的一種“避險資產”,尤其是在過去五年中一些最具破壞性的全球事件中。值得注意的是,在這些事件中,比特幣在初期表現出短暫的負面反應,然後隨即回升。在我們看來,這些短期交易反應,往往難以從基本面解釋,可能歸因於以下幾個因素:

A、比特幣作為一種全天候交易且幾乎即時結算的資產,在傳統市場流動性緊張,特別是在周末期間,表現出高度的可出售性。

B、比特幣及加密資產市場仍處於相對不成熟階段,投資人對比特幣的理解也不斷發展。

在大多數情況下,包括最近2024年8月5日的全球市場拋售,比特幣在幾天或幾週內回升至之前的水平,並且在許多情況下進一步上漲,因為市場開始認可這些破壞性事件對比特幣基本面的正面潛在影響。

2)S&P 500、黃金和比特幣在重大地緣政治事件中的表現

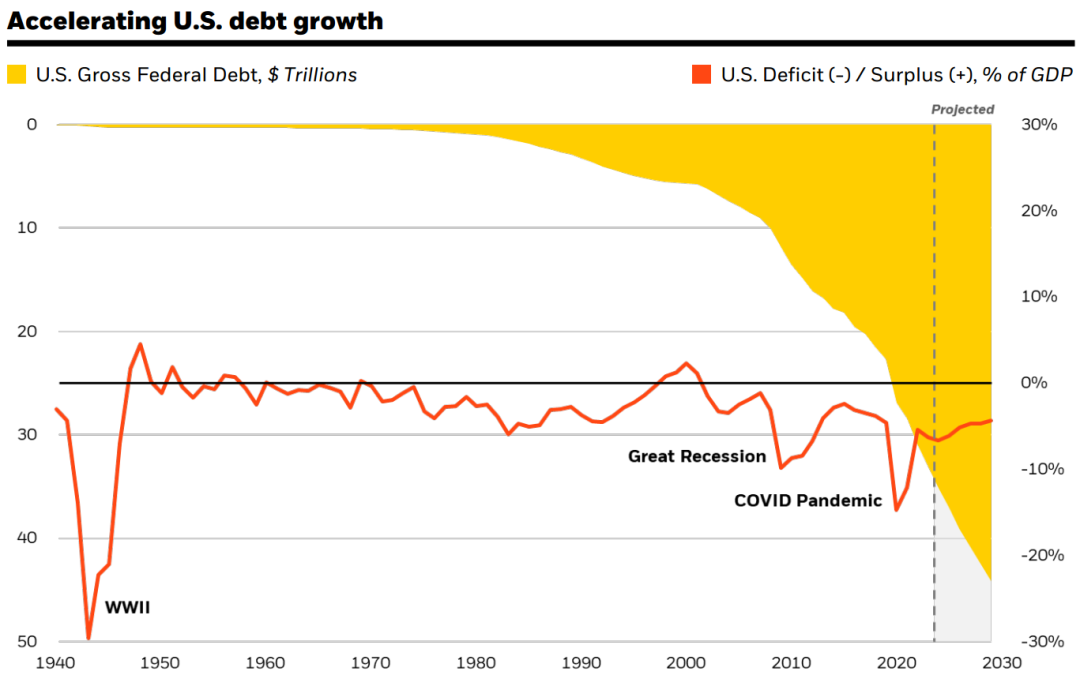

3)美國債務動態再次引起關注

在這種背景下,美國及全球對美國聯邦赤字和債務狀況的擔憂,增加了對比特幣作為潛在替代儲備資產的興趣,以對沖可能影響美元的未來事件。這種趨勢似乎也在其他債務累積顯著的國家中顯現出來。根據我們的市場經驗,這解釋了近期機構對比特幣興趣廣泛增加的一個重要原因。

黃色部分:美國聯邦債務總額/兆美元

紅線:美國赤字(-)/盈餘(+)佔GDP的百分比

04.比特幣仍然是高風險資產

儘管先前的分析顯示比特幣的某些特徵,但這並不改變比特幣作為獨立資產仍然具有很高風險的事實。作為一種新興技術,比特幣仍處於全面普及使用的早期階段,未來是否能成為全球支付資產或價值儲存工具尚未確定。此外,比特幣還經歷了劇烈的波動,並面臨諸如監管挑戰、普及路徑的不確定性以及生態系統仍不成熟等多種風險。

然而,關鍵在於這些風險是比特幣特有的,而非傳統投資資產普遍存在。因此,單純的「風險偏好」與「風險厭惡」框架對比特幣來說可能不適用。

從投資組合的角度來看,這就是為什麼比特幣在適度配置時能起到多樣化的作用,而當持倉規模較大時,其高波動性會顯著增加投資組合的風險。

05、小結

儘管比特幣在短期內曾與股票和其他「風險資產」出現過聯動,但從長期來看,其基本驅動因素與大多數傳統投資資產存在明顯的差異,在許多情況下甚至是相反的。

隨著全球投資界面臨日益加劇的地緣政治緊張局勢、對美國債務和赤字狀況的擔憂以及全球範圍內的政治不穩定,比特幣可能被視為一種獨特的資產,可以對沖投資組合中其他資產可能面臨的一些財政、貨幣和地緣政治風險。