最近,交易所們在錢包賽道上動作頻頻,熊市build 的意味愈發濃烈。

8 月10 日,Web3 多鏈錢包BitKeep 完成品牌升級,更名為Bitget Wallet。此前,Bitget 交易所向其追加投資3000 萬美元,成為控股股東;

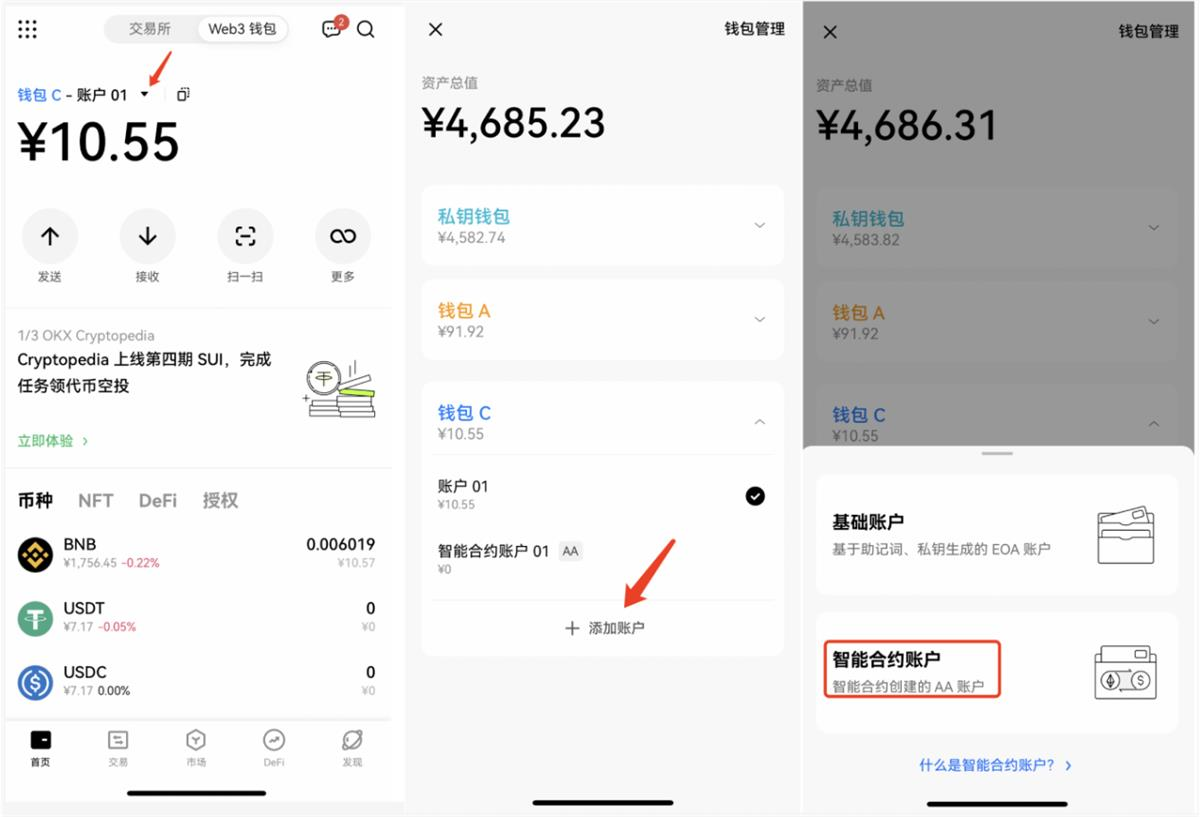

而在一周前,OKX 宣布推出AA智能合約錢包,也在眾多CEX中帶頭將賬戶抽象進行了落地。

無論是投資收購還是自主研發,CEX們在錢包上的投入顯而易見。注意,這並不是傳統CEX上的託管錢包,而是用戶可以完全自主掌控的錢包,並帶上了CEX的品牌。

多年以前,筆者作為老韭菜並沒有感知到非託管錢包的流行。充錢、買幣、賣幣,提錢...似乎CEX才是整個加密世界的流量入口,錢包則更像一個提走資產的出口。

而在越來越強調去中心化、鏈上熱點日益分散的今天,"交互"重新賦予了錢包作為流量入口的可能性;另外賬戶抽象的出現,也更多的讓人期待明天錢包以更友好的姿態,獲取圈外流量的可能性。

當CEX們開始卷錢包,熊市幣價風平浪靜的水面下,暗潮正在湧動:

爭奪流量,才是跨越週期的永恆主題。

在Web3,基礎設施即流量入口

在我們身處的互聯網裡,一個基本的共識是:應用掌控著流量的入口。

例如微信公眾號上的一篇文章可以變成一個爆款的10W+閱讀,這個過程中你只需要操心內容本身是否有吸引力,不用怕沒有觀眾。潛在的觀眾就是所有的微信用戶,應用本身就手握巨大的流量池。

而如果我們把時間往前推個10-20年,事情並非總是如此。

在2G或3G時代,掌握流量密碼的是基礎設施提供者,即電信運營商。運營商辛苦的做網絡舖網線搞通訊,也順帶推出了VAS(Value Added Service):彩鈴、彩信、小遊戲和手機報...所有的業務都從我運營商這裡走,並且用話費來支付服務。

這些業務對於新一代年輕人來說稍顯陌生,但在當時一切看起來都順理成章:

基礎設施提供方一次大投入搞基建,再通過邊際成本幾乎為0的話費+增值服務慢慢收回成本,考慮到龐大的用戶量,基本上是穩定盈利的生意。

是不是有點CEX那味了?

一次大投入建設交易所的交易系統,輔以持續運維和迭代,再通過掙交易手續費(現貨/合約)來收回成本。有了基本盤之後,再來拓展更多的服務和領域。

在10年以前,CEX是妥妥的加密世界流量主入口,甚至沒有之一。

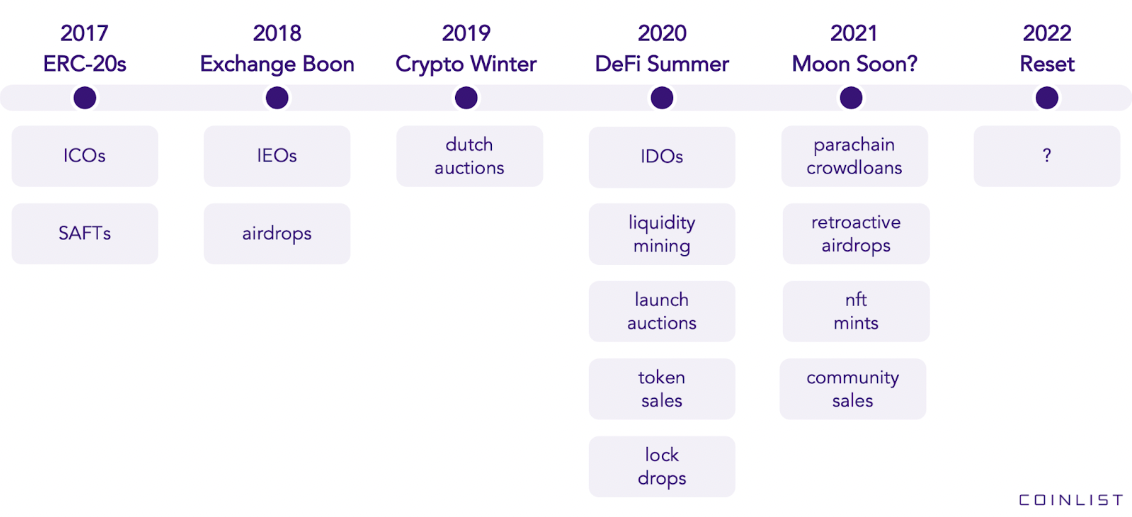

6年前,ICO模式興起,用戶可以用錢包資產直接訪問某個智能合約來獲得代幣;

5年前,加密貓出現;幾乎同年,Opensea成立,隨後NFT炒作浪潮到來,用戶可以通過錢包訪問平台來交易NFT;

3年前,Compound首推流動性挖礦,引爆DeFi之夏,用戶可以直接和DApps交互,獲取代幣收益...

不要忘記,由於Web3的流量自帶交易屬性,哪裡有有利可圖的交易,哪裡就有流量。

而錢包作為任何交易的第一基礎設施,在變更的敘事和範式轉換中,逐漸提高了自己流量入口的地位。同時也造就了2019年成立的metamask的成功。

而在這個過程裡,CEX們稍顯後知後覺。加密世界早期的流量霸主,在鏈上熱點頻出、NFT崛起的發展過程中,流量開始被切分,一如當年的電信運營商被微信和支付寶們切分流量。

於是CEX們也開始做IEO、做錢包、建NFT平台、支持BRC-20、為流動性質押或者挖礦提供更便捷的入口...一切變得順理成章。

保住業務的基本盤,同時在鏈上熱點的變更中,跟上節奏去爭奪流量入口,並且利用已經積累的交易用戶量優勢,給自己的非託管錢包和其他業務導流。

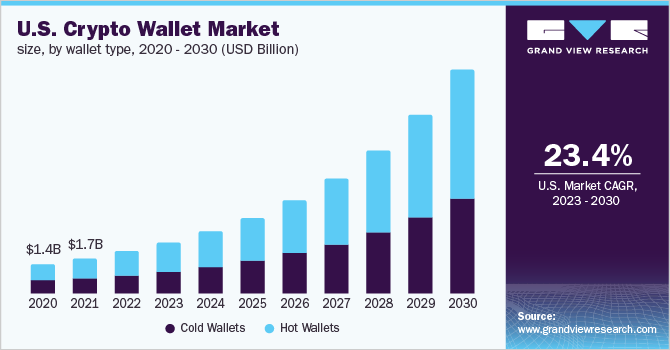

來自grandviewresearch的數據顯示,截至2022 年8 月,全球加密錢包用戶數量從2021 年8 月的7632 萬用戶達到8402 萬;2022 年全球加密錢包市場規模為84.2 億美元,預計從2023 年到2030 年將以24.8% 的複合年增長率(CAGR) 增長。

面對這個體量,即使不精確計算該數據中的錢包用戶和CEX開戶用戶中的重疊,僅看市場規模和增長率,CEX們紛紛入局錢包建設也是非常合理的選擇。

能獲取更多流量,何樂而不為?

站在後天看明天

在20年前,電信運營商是通訊和增值服務的主入口。但後來的事我們都見證了,3G之後移動互聯網崛起,上層應用百花齊放,流量被各類垂直應用切分,運營商這個紅極一時的基礎設施提供商,漸漸淪為了下層管道--只修路,但收不到更多的來自流量的過路費。

歷史不會簡單重複,但總是押著相同的韻腳。

幣圈一天,人間一年。在DEX崛起、全球監管壓力和敘事快速變化的外部環境中,CEX會不會也擔心流量和掉隊的問題?

答案自然是肯定的。目前CEX做錢包,和自建的公鏈打通、賦能自家的平台幣、提供與鏈上app相似的體驗和服務,至多能做到"不掉隊"。

但要變成領隊,則需要站在後天看明天。

加密市場如果有明天,尋求用戶大規模採用肯定是繞不開的話題;而如何更好的佈局謀劃大規模採用,從技術上來說,賬戶抽象、ERC-4337和智能合約錢包等趨勢已經逐漸顯現。

而某些L2,如Starknet,已經逐漸開始只支持AA賬戶,而不支持EOA。

雖然從今天來看,大部分的場景下,也沒到非智能合約錢包不可的局面,更不用說用AA後gas費誰來出的問題。其可編程、批量操作和非主鏈gas的種種優勢特性,更像是一種面向未來的鋪墊:

即大規模採用之後的錢包和交互體驗,應該是這個樣子。

所以筆者認為,交易所們是站在後天的視角上提前佈局錢包,是競爭趨勢,也是行業食物鏈上游的頂級嗅覺。

例如OKX在當前時間點發布智能合約錢包,從整體市場環境來看並不好。同時,如果仔細體驗你也會發現,OKX的智能合約錢包入口其實藏的相對較深,也沒有直接露出。

但如果面向未來考慮,在市場低位穩態時先推出,再快速迭代和小規模試錯,等到市場情況反轉時,產品體驗可能也就打磨的差不多了,在面對好行情湧入的更多流量時,自然底氣也會更足。

交易所們吃了之前"人有我無"的虧,必然會在這個階段"人有我優"。收購也好,自研也罷,錢包這個流量入口不能丟,結合自己的業務也有玩出花的潛力。

另外,換個思路想,如果真的有mass adoption,你用這個錢包也是用,用那個錢包也是用。對圈外普通新用戶來說,品牌背書、激勵活動、使用體驗上的考量,遠高於CEX和DEX之爭,更不會陷入"CEX不中心化所以我不用"的原教旨主義中,因此CEX在具有資金和規模優勢的條件下,或許還可以在下一波浪潮來臨時後發製人。

畢竟,他的第一款錢包,何必是Metamask。

在一場關於流量爭奪的永恆之戰中,用戶體驗永遠都會是贏家。