作者: Alex

編譯:0x711,BlockBeats

GMX 是Arbitrum 上的一個DeFi 協議,允許流動性提供者(LP)存入資金並為永續合約交易者提供槓桿。 GMX 的LP 作為每筆交易的對手方,通過收取交易費用和提供槓桿資金來賺錢。 ByteTrade Lab 有一篇文章詳細介紹了其機制。

協議收入將按照70/30 比例分給LPs 和GMX Token 持有者。據https://stats.gmx.io 信息,自其2021 年8 月運行以來,協議已產生接近1 億美元的淨利潤。

在當前市場環境下,無需許可協議中的LPs 是如何獲得如此高的被動收益的呢?

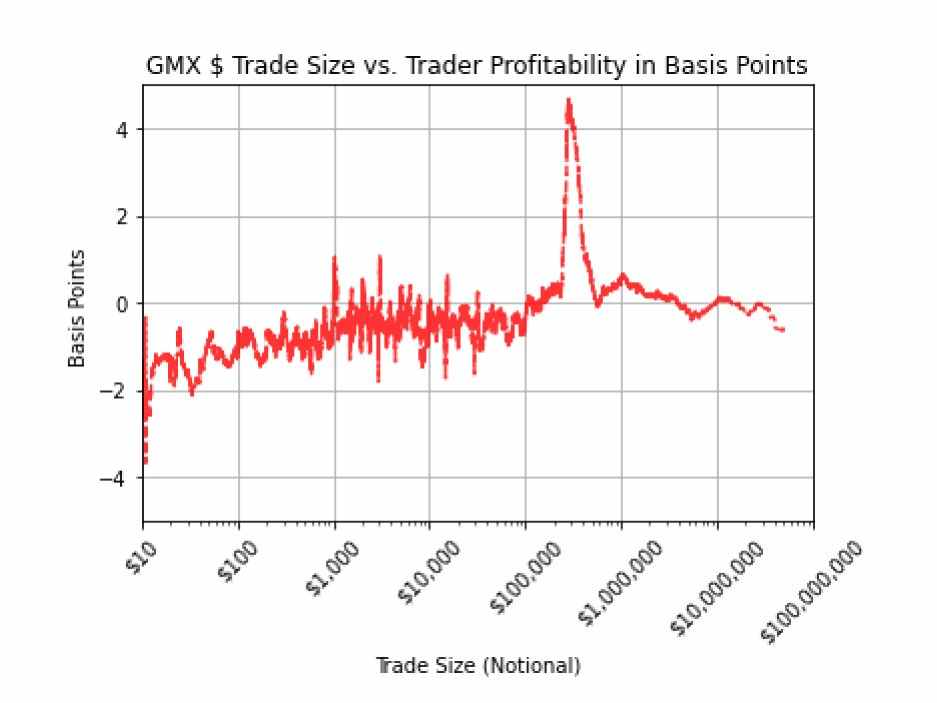

本文分析了2021 年12 月以來所有GMX 交易的「markouts」(markout 是使用未來價格的交易的未實現損益)以衡量訂單流毒性。 (有毒訂單流是指知情交易,可以理解為知情交易者比做市商有價格預測和訂單操作優勢,從而使得做市商與其成交後短期收益期望為負。)研究結果表明,GMX 的交易員非常無害,在扣除費用後的1 分鐘加價中損失高達11 個基點。

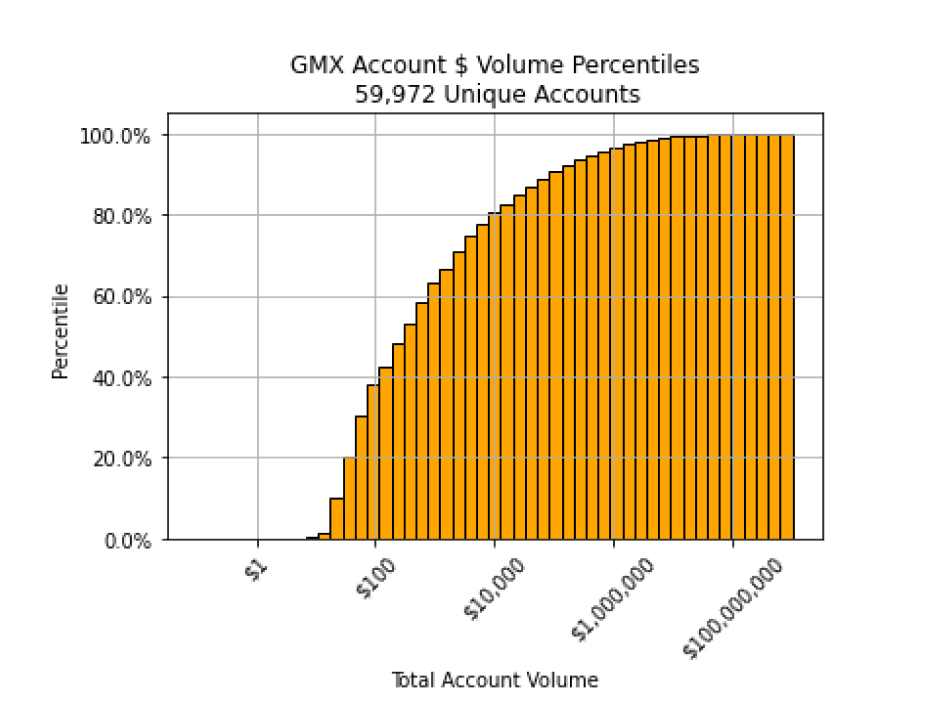

GMX 擁有6 萬獨立用戶,其賬戶交易額的中位數為350 美元,賬戶平均交易額為100 萬美元。如圖所示,毒性隨著交易規模的增加而增加,但幅度很小。此外,去除費用前的大額交易對協議也沒有毒性。

GMX 顯然在被動散戶LP 和散戶交易者之間找到了平衡點,從而產生了穩定的收入流。在此之前,DeFi 中AMM 中的被動散戶LP 幾乎永遠無法大規模獲勝。那麼GMX 是如何做到的呢?

GMX 依靠價格預言機來引導價格發現,這提高了價格發現的效率。這與Uniswap 為保持交易價格和公平價格一致而向EV 妥協不同。

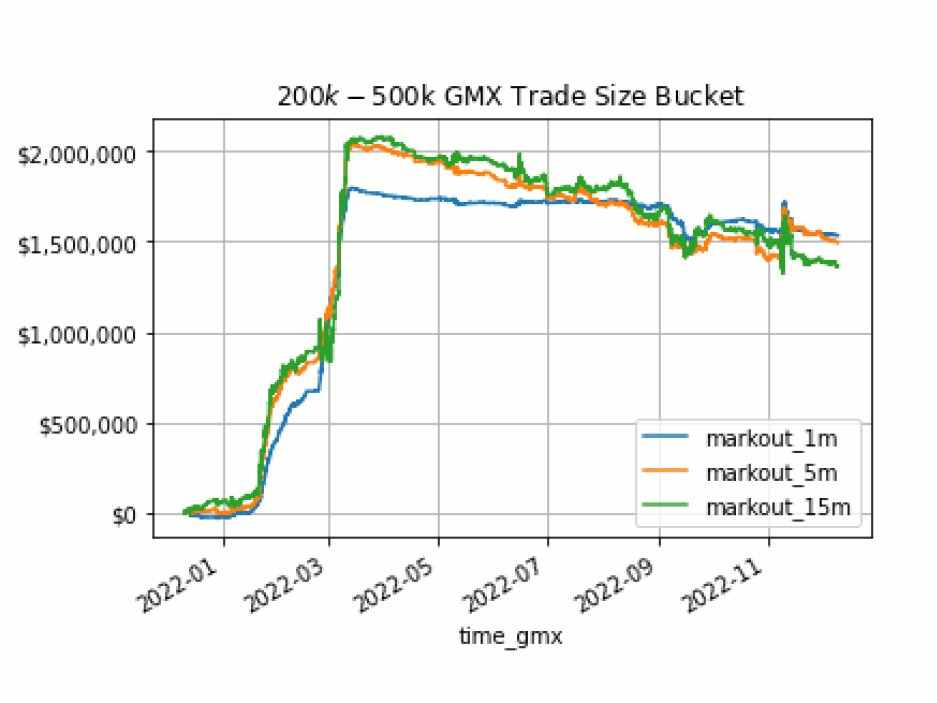

GMX 交易分兩筆轉賬進行,這相當於設置了5 秒緩衝帶,以此減輕套利者在預言機更新前進行搶跑交易的影響。這一變化於4 月推出,大大減少了直接套利活動的數量。這是一個簡單而有效的改變。如圖所示,套利交易在此設置生效後得到了有效遏制。

GMX 交易費用相當高,協議捕獲10 個基點,稱為滑點成本。像BTC/ETH 這種賬面流動性充足的LP,可對於較小訂單獲得較大收益。同時,滲透性營銷活動和有效的推薦計劃吸引了穩定的散戶交易者。這些機制通過將散戶與套利者區分開來幫助LP。預言機、緩衝帶、較大交易成本和有效的營銷活動將散戶交易者從鯊魚中過濾出來。

GMX 的商業模式類似於封裝美國股票的全棧散戶交易業務。他一方面像Robinhood 一樣讓散戶交易員參與進來(零滑點是新的零佣金交易),另一方面像Citadel Securities 一樣為市場提供流動性。

GMX 有一個漂亮的商業模式。該協議使散戶交易流民主化,協議LP 和GMX 持有者可以像高頻交易做市商和Ken Griffin(知名對沖經理,Citadel Investment Group 創始人)一樣獲取利潤。

那麼是否應該看好並參與GMX

目前該協議收入約為4000 萬美元,同時其FDV 為4.5 億美元。 FDV 與收入比為11 倍。

或許應該考慮以下幾個因素:

1. 散戶交易市場的景氣程度

以Virtu 作為標杆,作為全球最大高頻做市商,其市場份額約占美國散戶交易量的25%。其市盈率較低(約為5-6),因為散戶交易變化無常且競爭激烈的市場增加了結構性alpha 衰減的風險。隨著敘事和激勵措施的變化,散戶交易量波動較大。模仿者和競爭對手竊取市場份額並導致流動性供應過剩,這在DeFi 領域中很常見。

此外,眾所周知,為保持散戶交易者興趣而進行的營銷活動和促銷活動成本高昂。這點從Robinhood 就可見一斑。

2. 漏洞攻擊和可擴展性問題

價格預言機是一把雙刃劍。它們擅長引導有效的市場內價格發現,但其同時存在增長容量上限和潛在漏洞的可能。

此處值得指出的是,通過CEX 操縱預言機價格以在GMX 上進行攻擊的成本高得離譜。 9 月份在Avalanche 上的攻擊中,算上交易費和滑點,黑客可能是虧損的。

本文作者通過簡單的進行市場模擬建模,推算出對ETH 進行20 個基點的價格操縱(包含GMX 套利費用)將花費約2000 萬美元。

機構級的參與者可以在交易時藉助其體量對GMX 進行攻擊。

假設:ZhuSu 想在其新基金中買入1 億美元ETH。他提前在GMX 上0 滑點做多ETH,然後去Binance 進行買入操作。在這種情況下,ZhuSu 可以在GMX 上獲得1-2% 的利潤。

GMX 通過引入更嚴格的OI 限制解決了這個問題。這並不能完全解決問題並權衡了可擴展性。 OI 限制在AUM 的30-40% 意味著資本效率低下。邊際GLP 鑄造不會增加流動性並稀釋現有LP 的收益率。

3.Arbitrum 空投

ARB 是全年最受期待的空投之一。 GMX 作為Arbitrum 上的主要協議,深度參與GMX 對未來空投的影響不言而喻。如果Arbitrum 以100 億美元的估值進行2% 的空投意味著Arbitrum 交易者可能獲得2 億美元,這足以覆蓋他們的交易損失。當然這只是猜測。

GMX 找到了明確的PMF(Product Market Fit,指產品和市場達到最佳的契合點),並建立了令人羨慕的收入模式。它的成功引發了一些關於DeFi 應該是什麼以及我們作為一個社區應該朝著什麼方向發展的存在性問題。