作者:Charles Yu

編譯:Luccy,BlockBeats

編按:在接下來的兩個十年裡,千禧世代將因為財產繼承成為主要受益者,到2030 年,他們對加密貨幣的採用或接受率至少高出3 倍。

Galaxy Digital 研究員Charles Yu 透過對美國財富的轉移情況進行深入分析,聚焦於嬰兒潮世代向千禧世代的大規模財富傳承。從傳統的金融體系轉向加密貨幣,不僅反映了千禧世代與年長世代在投資行為和價值觀上的分歧,也為加密貨幣市場帶來了新的機會和挑戰。文章深入解讀了年輕一代對加密貨幣的偏好,以及這一趨勢可能對市場產生的深遠影響。

Charles Yu 也指出,雖然「大規模財富轉移」並不能解決年輕一代面臨的所有金融問題,但它標誌著一種權力和財富的交替,為數位原生世代提供了更多的自主權。

在未來的幾十年裡,老一輩將向他們的子女傳承數萬億美元的金錢和資產,這將大大改變美國財富的模式。這些年輕的「數位原住民」世代在投資行為上與他們的父輩有著截然不同的偏好,其中包括對比特幣和加密貨幣更高的投資意願。

核心要點

千禧世代即將迎來有史以來最大規模的財富傳承。儘管嬰兒潮世代和較年長的世代只占美國成年人口的三分之一不到,但卻共同擁有美國家庭財富的三分之二(96 兆美元),是千禧世代及更年輕一代財富的11 倍以上。在接下來的兩個十年裡,Cerulli Associates 估計將有84.4 兆美元的財富轉移從嬰兒潮世代和更年長的一代流向年輕一代,而千禧世代將成為主要受益者。 Coldwell Banker 估計,到2030 年,千禧世代的財富將比這個十年初增加5 倍,主要原因是繼承。

千禧世代和Z 世代在加密貨幣方面明顯不同於較年長的世代,更傾向於選擇加密貨幣。千禧世代和Z 世代是第一批數位原住民,相較於他們的父母和祖父母,他們在種族、教育和社會意識方面更加多元化。受到多次經濟衰退、高昂的住房成本和沈重的債務負擔的影響,這些年輕一代更願意接受替代性的金融體系和投資,包括加密貨幣。許多調查衡量各世代中加密貨幣採用情況的發現,與嬰兒潮世代相比,這些年輕世代對加密貨幣的採用或接受率至少高出3 倍。

財富轉移至這些對加密貨幣友善的人手中可能導致對比特幣和其他加密資產的需求顯著增加。如果大規模財富轉移(The Great Wealth)今天發生,我們估計根據年輕一代對該技術更高的接受率相對於嬰兒潮一代,將有額外的1600 億美元至2250 億美元流入加密市場。由於預計嬰兒潮世代及更年長一代的大部分財富將在2045 年之前傳給年輕一代,我們的估算表明,財富轉移的影響可能導致未來20 年內加密市場每天增加2,000 萬至2,800 萬美元的購買壓力。

儘管財富轉移可能無法解決千禧世代及下一代的所有財務問題。預計只有很小一部分人口會受到任何繼承。財富轉移可能不會流向那些最有望從繼承中獲益的低收入群體。對於那些期待繼承的人來說,由於壽命更長和醫療費用更高、不良的財務規劃、支出重心的轉移以及更少的福利,實際轉移的財富金額可能會低於預期。

然而,財富/權力轉變為年輕一代的人口結構是不可避免的,這對加密貨幣來說是個好兆頭。即使大規模財富轉移不能有實質地解決千禧世代的財務負擔,由嬰兒潮世代向年輕一代的交接將對社會和政治產生深遠的影響——所有這些都對美國加密貨幣的進一步採用和未來發展產生了正面的影響。

大規模財富轉移

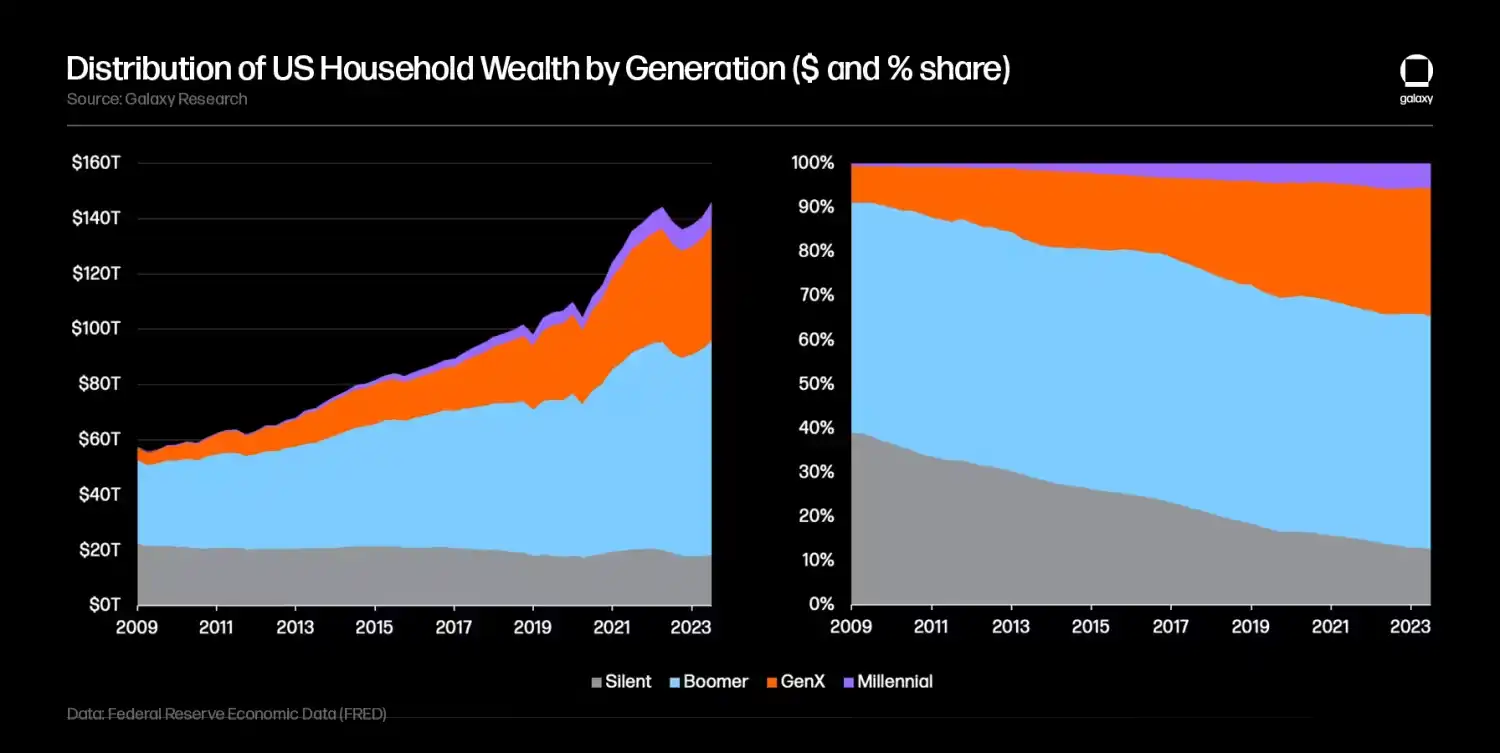

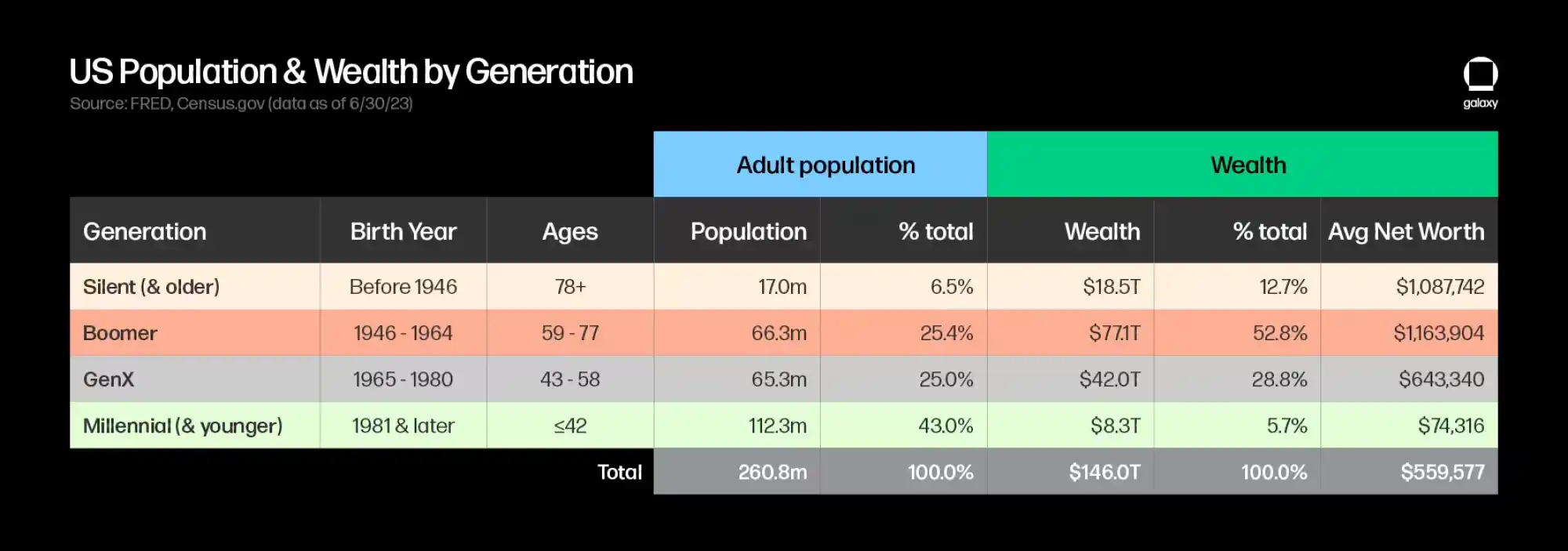

根據聯準會的消費者財務狀況調查,截至2023 年第二季度,美國家庭財富總額達到了146 兆美元。在這總額中,嬰兒潮世代及更年長的一代(出生於1964 年及之前)共同持有95.6 兆美元,即約占美國總財富的三分之二,儘管這群人僅佔成年人口的三分之一以下。

近年來,千禧世代超過嬰兒潮世代成為美國人口最多的一代。儘管在人口規模上佔優勢,千禧世代及更年輕的一代(包括Z 世代)總共持有8.3 兆美元(佔總財富的約5.7%),這相當於嬰兒潮世代及更年長一代持有的金額的大約11.5 倍,或每人持有的金額大約少15.5 倍。

在未來的兩十年中,千禧世代被設定為許多人所稱之為『大規模財富轉移』的主要受益者,其中老一代將數萬億美元的財富傳給他們的子女。

Cerulli Associates 預測,透過2045 年,透過轉移的財富總額將達到84.4 兆美元,其中73.6 兆美元(總額的87%)將傳承給繼承人,剩下的11.9 兆美元(總額的13%)將捐贈給慈善機構。嬰兒潮世代(年齡59-77 歲)預計將轉移53 兆美元(總轉移額的63%),而沉默的世代(目前年齡78 歲以上)預計將在未來十年內主要轉移約16 兆美元(總額的19%)。 Coldwell Banker 估計,到2030 年,千禧世代將持有的財富將是這個十年初的5 倍,主要歸因於傳承的繼承。

世代分歧

認識到這些不同群體之間的關鍵差異,並識別代際趨勢,為那些希望了解用戶行為和偏好、利用市場機會或評估政策決策影響的個人、投資者、企業和政策制定者提供了寶貴的見解。

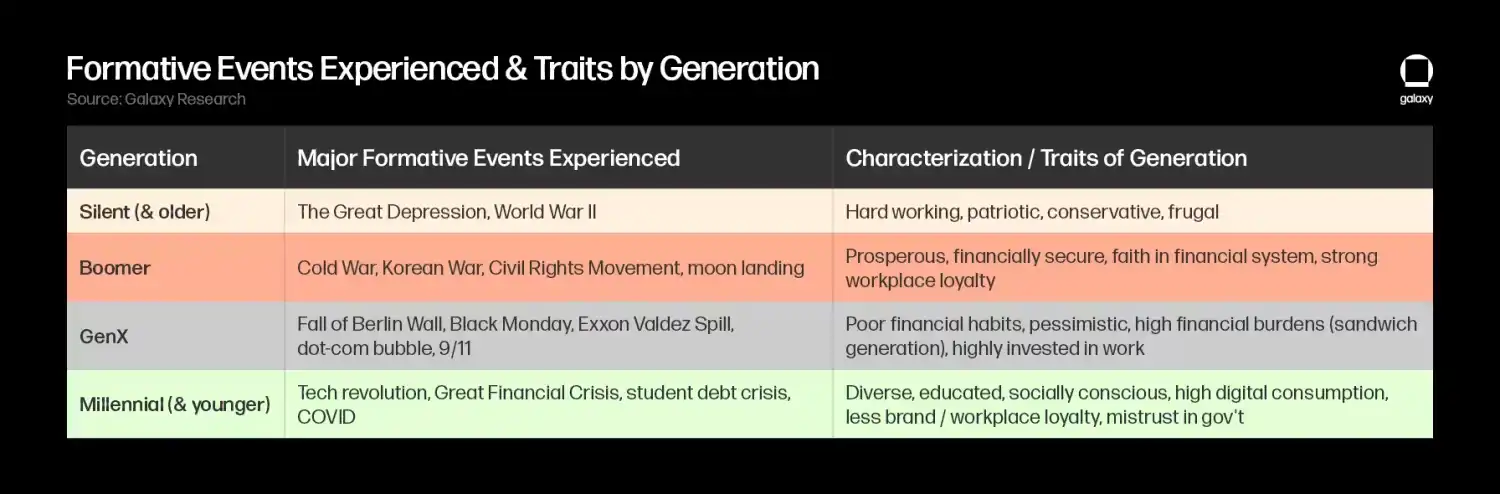

每一代的個體在成長過程中經歷了一系列重大有影響力的事件和挑戰,這些事件幫助塑造了他們的人生原則和優先事項。作為年輕成年人,沉默的一代經歷了二戰;嬰兒潮一代經歷了二戰後的全球衝突以及民權和反文化運動;X 一代經歷了柏林牆的倒塌、70 年代和80 年代的顯著通貨膨脹以及互聯網泡沫;千禧世代經歷了大蕭條並發起了佔領華爾街運動;Z 世代在經歷了COVID 時代後開始進入職場。這些重大的成長事件影響了我們與世界互動的方式,包括對工作和投資偏好的態度。

在我們上面的表格中,我們列出了每一代在形成時期的幾個關鍵發展,以及每個群體的某些特徵和價值觀。這些大多數世代的特徵和特質與每一代成長所處的全球政治和社會經濟狀況(例如戰爭、資本市場、就業市場、住房等)有關,而其他一些可能是技術進步或中央銀行和決策者無法控制的其他趨勢的結果(例如資訊取得增加、技術和媒體的可用性、全球化)。

千禧世代和Z 世代因為是第一批在網路旁成長的人而脫穎而出,被稱為第一批「數位原住民」。與老一輩相比,他們在種族上更為多元化,受教育程度更高,更具社會意識。年輕人和老年人之間也存在著世代差距。今天,老一輩通常認為年輕一代懶惰、傲慢、物質主義和敏感。相反,年輕一代可能認為老一輩與時代脫節、固執、狹隘。

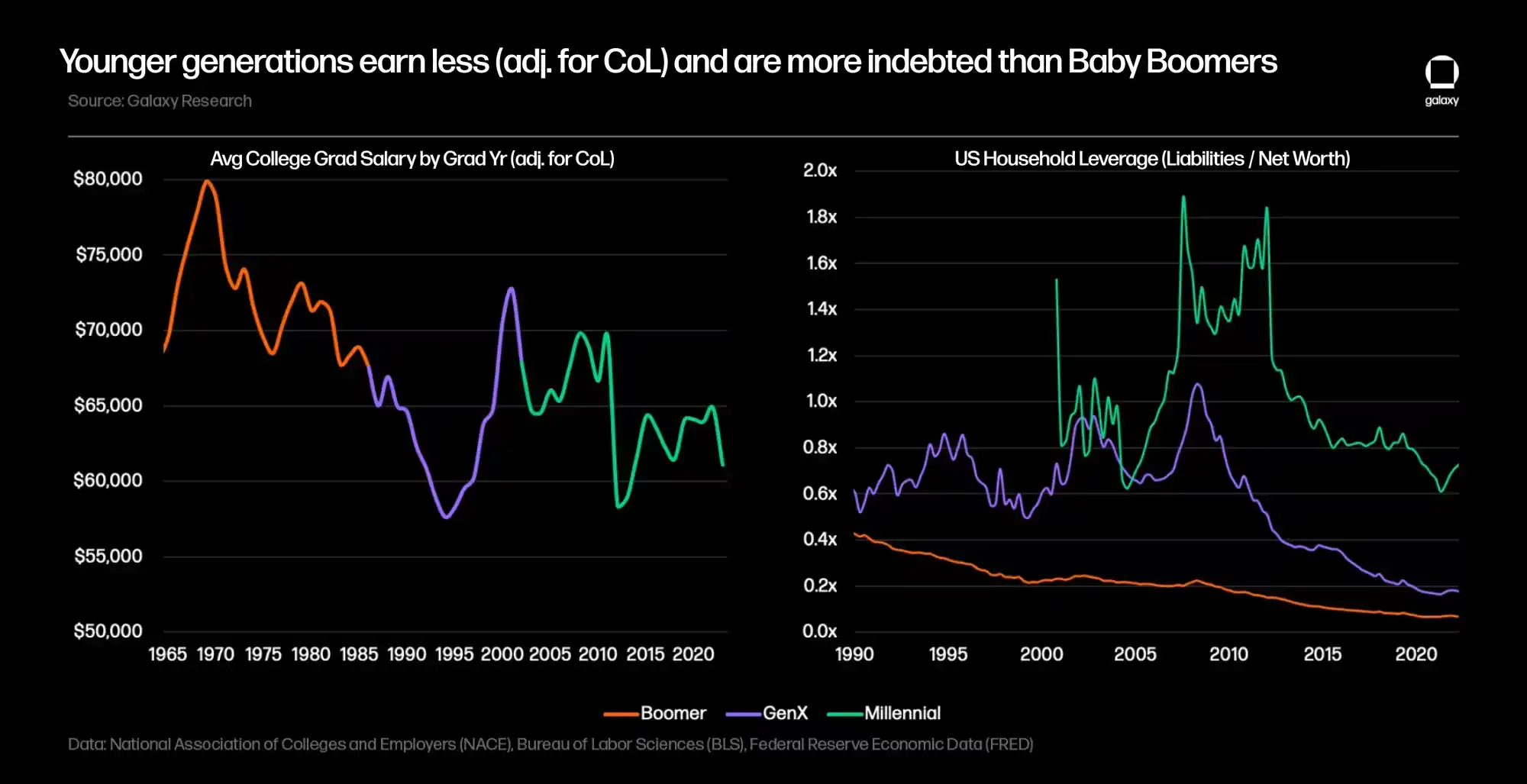

關於這些建議,雙方的優缺點無疑是有爭議的,但千禧世代和更年輕的一代無可否認地不得不應對一些老一代在類似年齡時沒有經歷過的獨特財務困境和挑戰——他們不僅在早期成年時經歷了兩次主要經濟衰退,也面臨更高的教育成本(和學生貸款)以及住房成本,這影響了他們的儲蓄和財富:

· 對於千禧世代和Z 世代而言,學生貸款是一個比起X 世代和嬰兒潮世代更為嚴峻的問題。不僅不上大學的成本不斷上升,而且教育成本已經顯著增加,超過了收入成長,導致年輕一代的學生貸款水準擴大。從1982 年到2022 年,參加四年制大學的平均成本從11,840 美元上漲到30,031 美元(40 年漲幅153%)。在2008 年至2022 年的15 年中,學生貸款債務在過去的15 年中增加了163%,達到了1.74 兆美元,截至2023 年第三季度,聯邦學生貸款借款人數量增加了45%,達到了4350 萬美國人,每位畢業生的平均學生貸款債務增加了33%,達到了37,650 美元。與嬰兒潮世代在30 歲時相比,千禧世代在同齡時更有可能有一些學生貸款(約40% 對比20% 左右),並且他們面臨的經濟負擔是債務的四倍(債務收入比為40% 對比10%)。

· 住房成本對年輕一代而言在相對基礎上同樣變得更加昂貴(主要有利於嬰兒潮世代的財富,因為房地產資產的價值增加)。在過去的40 年中,住房變得更加不可負擔,因為中位新房價格超過了中位家庭收入,導致未償還的抵押貸款債務擴大,並減緩了千禧一代與之前一代相比的自有住房率(過去兩年的利率上調進一步影響了住房的可負擔性)。千禧世代的自有入住率落後於老一代:2022 年,30 歲時43% 的千禧世代擁有自己的房屋,而嬰兒潮世代在同齡時的擁有率為52%。

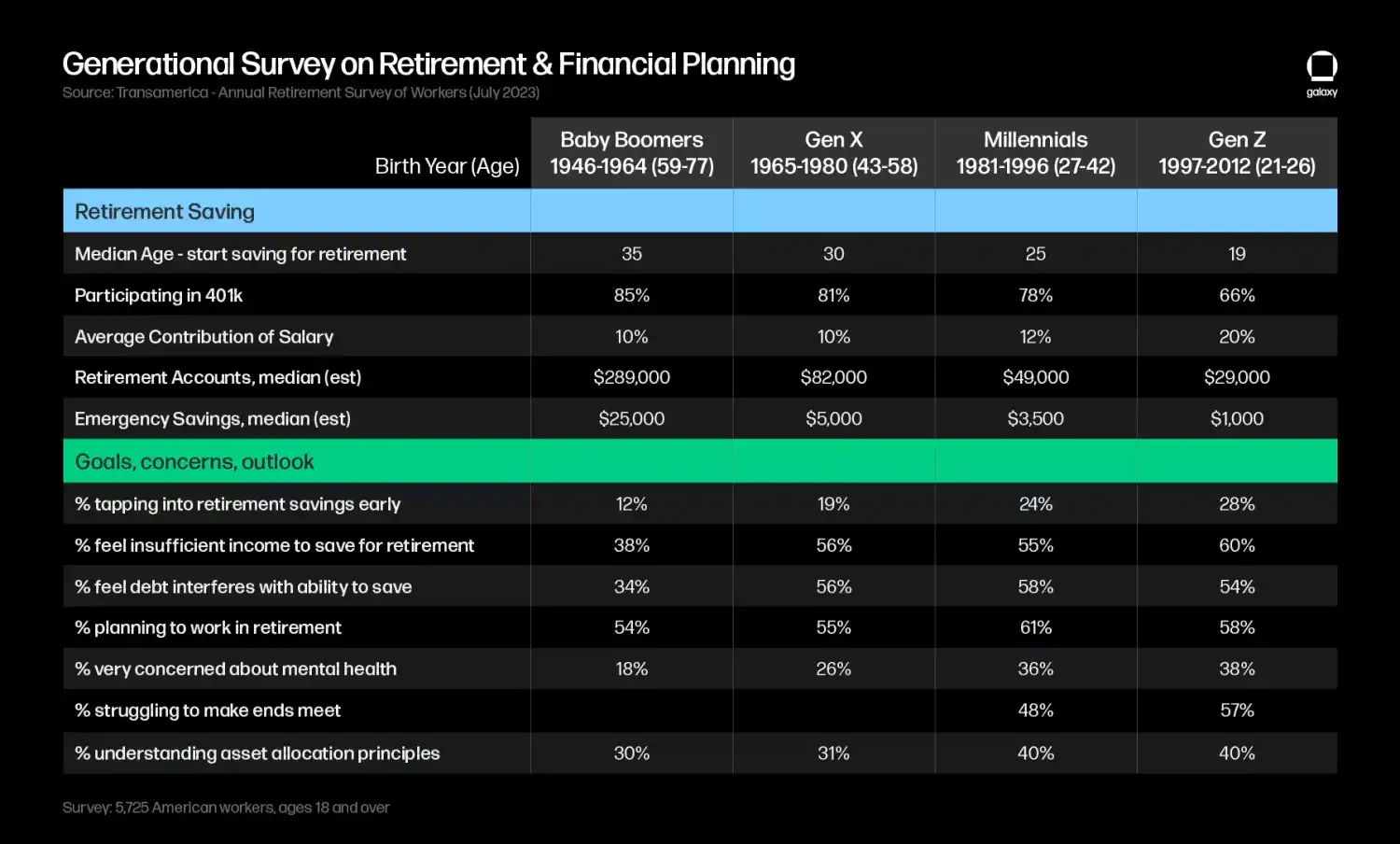

這些經濟挑戰對千禧世代的淨財富與收入之比產生了負面影響,導致他們在類似年齡時投資或儲蓄的能力和傾向落後於嬰兒潮世代。更高的債務水平可能會推遲投資的開始年齡和儲蓄的金額,並且還可能對年輕一代的風險行為產生影響。此外,傳統的退休收入來源已經從社會安全和確定性退休金轉向了確定性繳費計劃(即401(k) 計劃),這將儲蓄和投資管理的負擔轉嫁給了員工。千禧世代將成為大多數人在沒有確定性退休金計畫的情況下退休的第一代,而社會安全可能不再是可靠的退休收入來源。因此,根據Transamerica Institute 的調查,提前動用退休儲蓄——即貸款、提前提款、困境提款——在年輕一代中變得更為普遍。調查也發現,年輕一代更關注自己的心理健康和儲蓄退休的能力。

對不同世代間加密貨幣的態度與採用情況

傳統金融系統為嬰兒潮世代服務得很好——他們享受了相對較高的收入、低廉的生活成本以及許多經濟繁榮的年頭,而這與千禧世代和更年輕一代相比。因此,研究顯示,他們更有可能對金融體系抱持更多信心並選擇維持現狀。

相反,許多千禧世代和較年輕一代的個體對金融體系感到幻滅,認為這個體系未能像為他們的父母和祖父母那樣滿足他們的需求。特別是在2008 年金融危機之後,引起了通貨膨脹擔憂和對機構信任下降,這些數位原生的群體自然更願意接受替代的金融體系和投資。與老一輩相比,他們更有可能使用非傳統的數位化券商應用程式和智慧顧問,而且在科技、ESG、社會影響和替代投資方面,他們的投資偏好更高。

因此,自然而然地,擁有一個在銀行和政府控制之外使用數位原生貨幣的替代金融體系的想法引起了這一人群的共鳴。比特幣和加密貨幣的吸引力與年輕一代的價值觀一致,是一種數位優先、可存取、無需許可、注重隱私、始終在線的獨立個人財務方法。

比特幣/加密貨幣按世代劃分的採用率

Coinbase 估計有5,200 萬美國人擁有加密貨幣(約五分之一的成年人),其中千禧世代的擁有率最高(45%),Gen Z 為(39%)。調查結果與Pew 研究的結果有些相似,後者發現50 歲以上的成年人中,有8% 曾經投資、交易或使用過加密貨幣,而30-49 歲的人中有25%,18-29 歲的人中有28%,顯示年輕一代的採用水準比50 歲以上的人高3 倍。

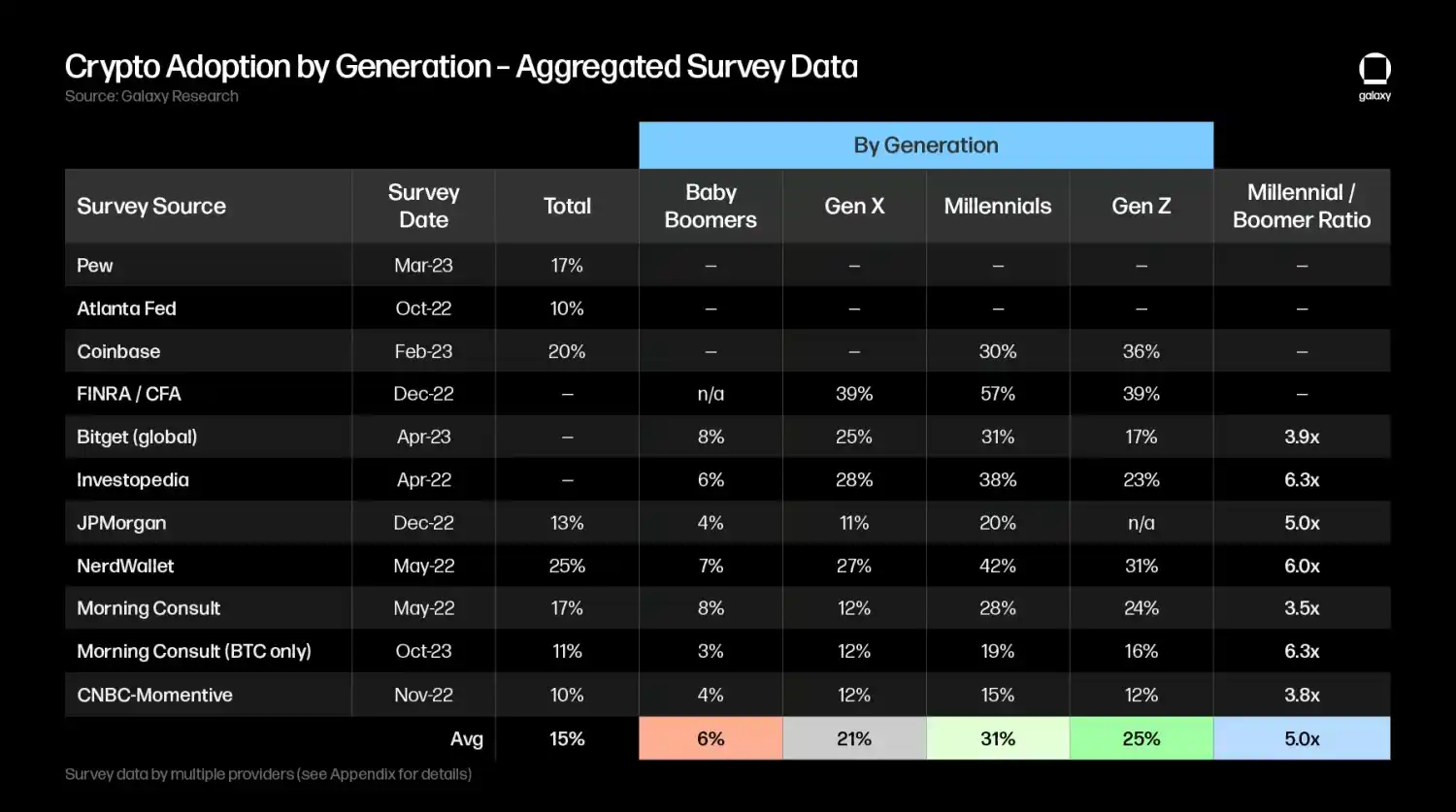

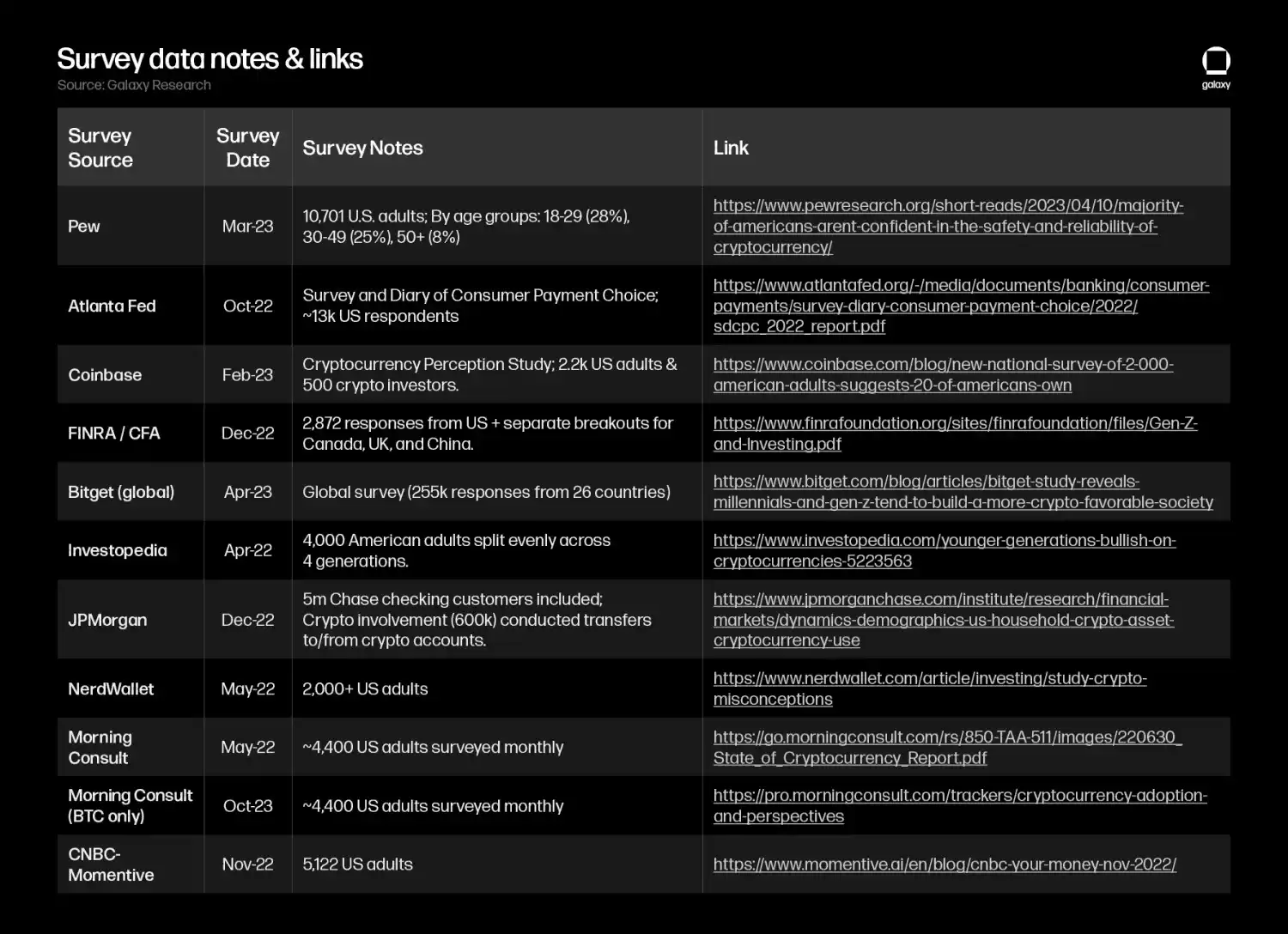

其他追蹤不同世代間加密貨幣採用的調查有稍微不同的估算,但每一個都得出了類似的發現:千禧世代的加密貨幣採用率是嬰兒潮世代的幾倍,平均為下表所包括的調查中的5.0 倍(附錄中包含每個調查的詳細資訊和連結):

其他值得注意的調查結果:

· 加密貨幣的採用者往往是受過較高教育和具有較高財務素養水準的個體。一項對加密貨幣採用的實證研究發現,「主觀財務素養水平較高的個體更容易察覺使用加密貨幣的收益,並表現出更高的使用意願。」一項Investopedia 調查發現,69% 的千禧世代報告對數位貨幣有中級到高級的理解,而嬰兒潮世代中這一比例為23%。

· 年輕一代與股票一樣喜歡加密貨幣,並在資產類別上有更大的配置。同一項Investopedia 調查發現,千禧世代更有可能投資於加密貨幣(38%)而不是股票(37%)。 FINRA/CFA 對FINRA 進行的一項調查發現,Gen Z 投資者最有可能首次投資加密貨幣(44%),然後是個別股票(32%)和共同基金(21%)。 FINRA/CFA 的研究還發現,Gen Z 報告在加密貨幣上的中位數投資為1,000 美元,約為他們中位數總投資持倉的四分之一,為4,000 美元。 BNY Mellon 的一項調查分別發現,「下一代」相對於北美家族辦公室的平均配置,將其平均投資組合的5% 用於加密貨幣,而家族辦公室的平均配置僅為1%。

· 對加密貨幣的立場可能是影響選民決策的關鍵主題。千禧世代和Gen Z 成年人目前佔選民年齡人口的約40%,到2028 年將成為美國選民中的大多數。 Coinbase 的一項調查發現,44% 的千禧世代認為政治人物和決策者應該支持加密貨幣/區塊鏈。在擁有5,200 萬加密貨幣的人中,55% 表示可能會在2024 年為支持加密貨幣的候選人投票,其中千禧世代佔比最高,為78%,超過了X 世代(71%),Gen Z (69%)和嬰兒潮世代(51%)。

因此,在所有這些世代調查中,無論如何表述,千禧世代和Gen Z 比嬰兒潮世代更有可能成為加密貨幣的支持者。因此,將財富從老一輩轉移到這個對加密貨幣友善的人群手中可能導致更多資金流入比特幣和更廣泛的加密資產類別。

大規模財富轉移對比特幣/加密貨幣的影響

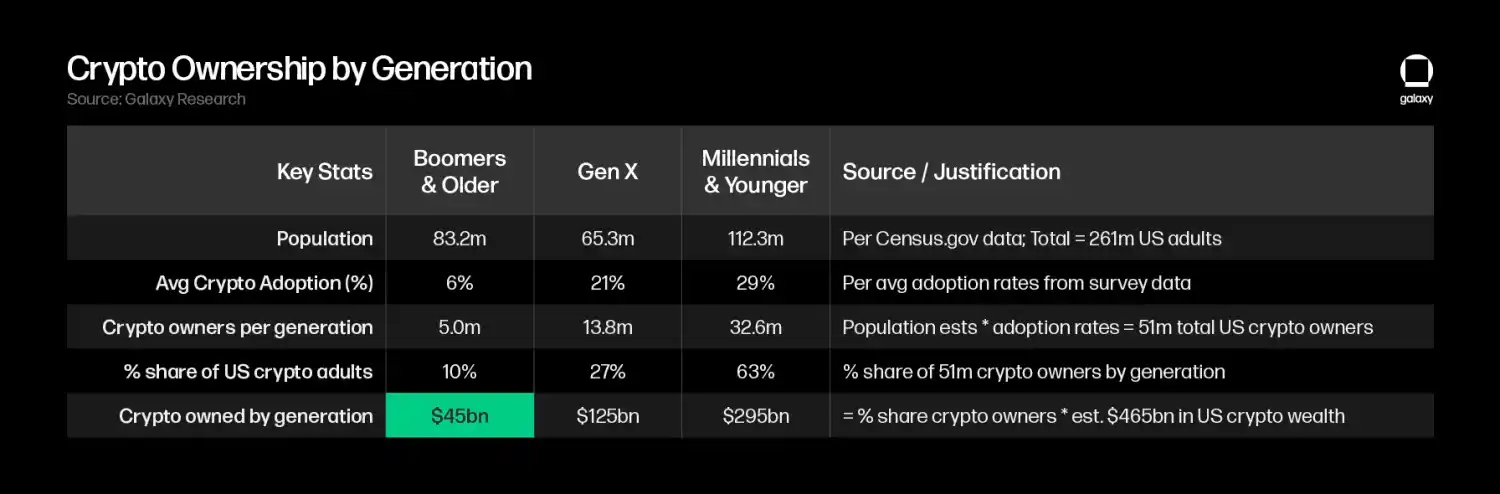

截至2023 年11 月27 日,加密市場的價值約為1.5 兆美元。假設其分佈與美國在全球財富中的比例相似(31%),我們估計美國的加密市場價值約為4,650 億美元。

如果我們將來自調查的每代平均加密採用率應用於人口普查的人口數據,我們估計總共有5,100 萬美國人擁有加密貨幣(與Coinbase 估計的5,200 萬相符),其中嬰兒潮世代和老一代占美國加密人口的約10%(而X 世代佔27%,千禧世代及以下佔63%)。假設美國加密財富的估計4,650 億美元平均分佈,我們估計嬰兒潮世代和老一代目前持有約450 億美元的加密財富。

如果Great Wealth Transfer 今天發生,我們估計會有額外的1,600 億至2,250 億美元流入加密市場,隨著財富流入更受年輕一代歡迎的加密領域。這個假設建立在年輕一代相對於嬰兒潮世代擁有3.5 倍至5 倍的更高採用率上(基於調查數據的平均值,以3.5 倍的X 世代/嬰兒潮比率作為我們範圍的下限,以5倍的千禧世代倍數作為上限),而這被等同於年輕一代的加密財富將比嬰兒潮世代目前持有的多3.5 倍至5 倍。

由於嬰兒潮世代及老一輩持有的大部分財富預計將在2045 年前傳給年輕一代,我們的估計表明,財富轉移的影響可能在未來20 年內為加密市場每日帶來2,000 萬至2,800 萬美元的額外購買壓力。

請注意,所描述的這種方法可能低估了財富轉移對加密市場的影響,因為它使用嬰兒潮一代持有的加密財富的粗略估算作為基準數據,這本質上意味著雖然加密採用率增加,但在加密資產上投資的傾向保持不變。相反,更有可能發生的情況是,由於千禧世代及以下通常將更大比例的可投資財富分配給加密資產,而不是傳統金融資產,包括股票和債券,將出現附加的乘數效應。

這種方法也意味著保守,因為它對今天的加密偏好和財富潛力採取了靜態視角,沒有考慮到今天年輕一代更高的收入潛力,也沒有包括投資回報隨時間的複利增長效應。隨著基礎設施和應用層的不斷發展,以及技術潛力隨時間證明的潛在好處,加密的接受率和採用率應該會繼續增長。

對大規模財富轉移的財務影響的預期有所緩和

雖然一些經濟學家估計財富轉移將使千禧世代的整體財富增加5-10 倍,這可能會顯著改善經濟困境中的年輕一代的財務狀況,並引發經濟(加密)繁榮,但有幾個原因使人相信財富轉移的影響可能要小得多:

· 預計將轉移的大部分財富由少數富裕家庭持有。如果嬰兒潮世代及更年長一代持有的總財富轉移到其餘約2.5 億美國人手中,每人將達到約38 萬美元,這可能輕鬆解決年輕一代的所有現有債務。然而,財富轉移將不會均勻分佈——Cerulli 估計,總體轉移量中預計將有42%(35.8 兆美元)來自高淨值和超高淨值家庭,它們總共只佔所有家庭的1.5%。賓州大學對歷史上的繼承進行的研究發現,收入分配前5% 的家庭收到的繼承金額是底部80% 的家庭的4 倍到12 倍。此外,在任何給定的五年期間收到繼承的可能性僅為7.4%,而在較高收入群體中,這一機率會增加。

· 對於期望繼承的人來說,實際傳承下來的財富可能低於他們的預期。聯準會的一項研究發現,在過去三年收到繼承的人估計他們平均會收到72,200 美元(實際平均收到46,200 美元),存在著預期繼承財富與實際繼承財富之間的差距。對於底部50% 的財富人群來說,這種差距更為顯著,因為他們估計平均會收到29,400 美元(實際平均收到9,700 美元)。在「巨額財富轉移」方面,安聯信用社的一項調查發現,52% 的千禧世代期望繼承的人表示他們期望至少能繼承35 萬美元,而計劃留下繼承的嬰兒潮一代中有55 % 表示他們將傳承不到25 萬美元。

· 隨著壽命的延長和退休金/福利的減少,嬰兒潮世代更花在自己身上。富達的一項研究發現,65 歲的退休夫婦可以預期在退休期間支付30 萬美元的醫療和醫療費用(自2002 年以來增加了88%)。科文特里的一項研究發現,85% 的退休者將自己的財務安全和健康放在首位,超過75% 的受訪退休者計劃不留下任何繼承。

· 歷史上前幾次世代財富的傳承事件導致了更大的財富不平等。美國勞工統計局(BLS)關於先前代際財富傳承事件的研究報告(追蹤1989 年至2007 年的繼承情況)發現幾乎沒有證據表明存在繼承激增- 繼承和贈與在淨資產中的比例平均為19% ,延續了一個呈下降趨勢的趨勢,這表明隨著時間的推移,繼承和贈與在家庭財富累積中所佔比例較小。

因此,任何期望財富轉移會立即帶來經濟繁榮以償還所有債務的千禧世代都應該適度降低期望,並做好其他準備。從老一輩傳承下來的大部分財富不太可能流向最需要繼承的低收入族群。儘管如此,任何繼承金額仍然可以改善個人的財務狀況,並提供更大的投資能力,而比特幣和其他加密資產可能會成為主要受益者。

展望

嬰兒潮世代在二戰後經歷了繁榮的經濟成長,深刻地改變了整個美國社會。然而,他們與千禧世代和更年輕的一代之間存在著明顯的世代分歧,後者面臨著比他們老一輩更大的經濟壓力。除了巨大的財富差距之外,數位原生代的社會價值觀也截然不同,特別是在對科技的接受程度、社會意識以及對機構的信任方面。這使得這些群體更願意接受比特幣和加密貨幣等替代性金融系統。

隨著嬰兒潮世代中最後一批人步入退休,千禧世代將成為「大規模財富轉移」的主要受益者,這一過程將透過繼承使年長一代傳承近100 兆美元的財富。儘管「大規模財富轉移」可能無法解決年輕一代面臨的所有不斷膨脹的債務問題,但它代表著一場實質性的人口變革,將增強數位原生人口更強烈的加密傾向。隨著時間的推移和年齡的增長,加密貨幣可能會迎來更多的資金流入,並找到通往更廣泛採用的更支持的道路。

附錄:調查數據