作者:NP Hard 推特:@ xingpt

在加密貨幣產業,對於技術類型的項目,我們常常需要區分短期敘事和長期價值,來辨別什麼樣類型的項目是屬於炒作類的泡沫資產,什麼樣的項目是技術上有長期價值的,當然好的項目也可以兼具熱門敘事與長期價值,而炒作類的泡沫資產並不是毫無價值。

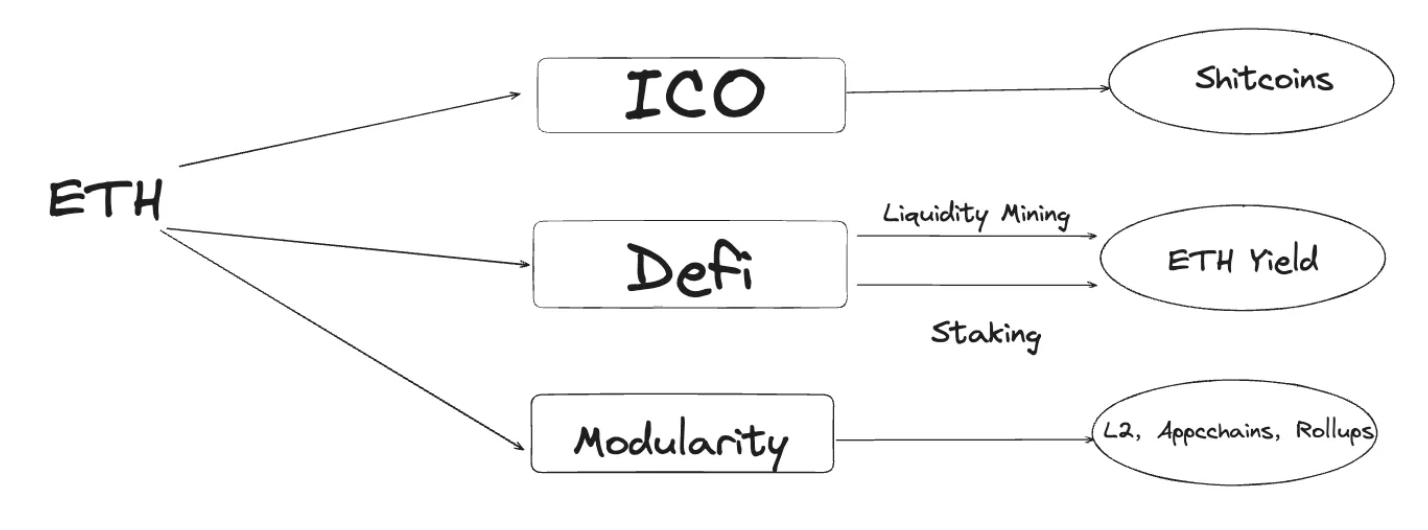

這篇文章主要論述未來比特幣生態的炒作邏輯,但在此之前,我們先來借鑒在炒作之路上走的最成功的以太坊是如何發展其敘事的。

IC0 - 製造公平但無用的資產

以太坊在初出茅廬之時,需要找到一個獨立於比特幣和衍生幣種的獨立定位,即可以支持智能合約來讓運行各種應用,第一個類型的應用便是ICO,強調公平的代幣發射,即募集ETH,給用戶項目的以太坊格式erc20代幣,由於新幣的低市值造成價格早期暴漲,而因此爆發以太坊第一個資產炒作狂熱——ICO熱潮。

儘管從當今回顧,99%的ICO項目已沒有任何價值,但ICO類資產的炒作讓以太坊坐實了應用發射平台的產品定位,後來也被包裝為聽起來更酷炫的「世界電腦」。

DeFi 與NFT

以太坊在18,19年經歷沉淪後,上一輪20-22年的牛市主要經歷了兩輪主流的炒作:一是DeFi類的資產,其底層產品邏輯是使用以太坊本幣ETH來做** 「鏟子」**,在各類借貸,DEX,衍生性商品等協議中提供ETH流動性,來換取專案代幣。有別於ICO,ETH不再作為投資本金,而是作為抵押物,給用戶的體驗是:我可以免費獲得新的代幣,利用用戶的「白嫖」心裡來快速搶佔用戶。

但類似ICO一樣售賣無用資產的模式仍然藉由NFT的炒作延續了下來,NFT符合幾大特徵:“無用” - 有更大的炒作空間,”低流通低市值“ - 前期參與者能夠獲得巨大收益,”公平“ - 除白名單用戶,每個人均有參與機會。 (註:這裡不去討論NFT和ICO在文化傳播屬性上的差別,只探討資產炒作上的相似之處。)

Meme

儘管Shib和動物園行情開啟了meme的玩法,但直到Pepe系列的出現,Meme才成為一個單獨的賽道,但meme當前問題是很難容納多個大市值項目,只有1-2個龍頭能夠到1B以上的市值,因此要帶動以太坊本身市值的上漲動力還不夠。

我們從同樣的角度,也可以觀察到這輪ETH表現不如預期的原因,缺乏類似NFT可以出售的低流動性資產,也沒有作為**“鏟子”的功能,**Arb/OP/Stark等等不會給你存ETH挖Layer2本幣的機會,只有Manta,Blast這種個例,restaking挖出來的幣上限又達不到公鏈Layer2的市值,因此ETH本輪走弱。對於ETH,表現搶眼的例如Celestia,就透過模組化的敘事將「鏟子」屬性發揮到了極致。而在「垃圾」資產這方面,Solana也捧出了諸如Bonk,Wif等漲幅巨大的Meme,同時Sol生態諸多類似Pyth,Jupiter,Jito的空投,也讓SOL有了些許「鏟子」屬性。

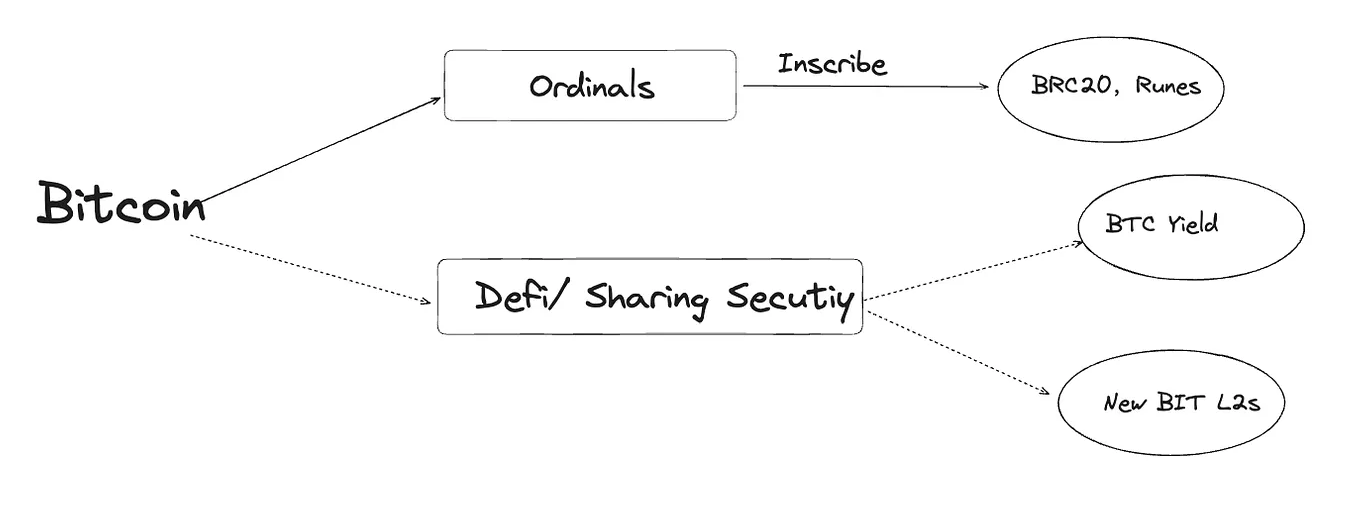

對於比特幣生態,本輪市場週期中最大的變化銘文,也是比特幣上首次直接發行「垃圾」資產,並且兼具低流通、公平分發、低市值的屬性。問題是,後銘文時代的比特幣還能怎麼玩?

順著上述將比特幣當作「鏟子」的邏輯,這裡提出幾個猜想。

質押比特幣生息

比特幣生態龍頭之一的專案Babylon提供BTC Staking,想透過在比特幣網路實現Slashing將比特幣permissionless地staking保障發行的cosmos公鏈安全性。將比特幣作為底層生息資產和用比特幣網路保障公鏈安全,這兩個敘事都足夠吸引人,因此Babylon在一級市場大殺四方受到各大VC追捧,但是實際上要讓比特幣發揮鏟子作用,還需要兩個條件:一是用Babylon協議挖出的Po S幣價值足夠高,數量足夠多;二是透過Babylon協議質押的比特幣也滿足一定體量,TVL太低的話,比特幣網絡保障安全的敘事就不成立。兩個條件都需要頂級的BD資源去推動,而且是需要同時在比特幣生態和Cosmos生態兩髮力,難度不小。想效法Babylon的專案需要考慮清楚,自己有沒有融資過億美金的能力。

質押比特幣挖礦

質押比特幣挖礦是許多新興比特幣Layer2採用的冷啟動方式,如BSquare,MerlinChain等等;但對比特幣holder來說,有兩個顯著的問題,一是安全性,比特幣透過跨鏈橋存入二層網路中,需要信任二層網路合約與節點的安全性,相對比特幣網路安全性有明顯降級;二是操作不便,與Celestia這種本身就是Cosmos based鏈不同,用戶質押一次TIA可以獲得多個專案空投,而比特幣二層的挖礦需要用戶在不同的協議間閃轉騰挪,對用戶來說體驗不友好,也多了很多操作風險。

而另一個挑戰也是收益的問題,作為鏟子挖出來的鏈本身價值幾何也很值得考量,如果沒有年化10%甚至20%以上的收益,很難吸引比特幣大戶冒著風險去挖新鏈的代幣。

因此,這種模式的項目方一來需要先發製人,盡可能早地搶佔有限的比特幣大戶中的高風險偏好者(which is not a high percentage), 又需要盡可能地提升本幣的價值,包括上所,拉生態計畫等等,都更利好有幣圈創業經驗或資產運作經驗的計畫。

用比特幣做融資發行「垃圾」資產

「垃圾」資產之所以看似「無用」卻有人買單,是因為其非常創新的敘事方法,銘文的敘事講的是比特幣的復興,NFT玩的是文化出圈,目前來看符文(Runes )的鋪墊最為充分,創始人是Ordinals的Casey,並且各種類似RSIC的社區玩法不斷出現。 Merlin的專案方RCSV曾發行的BRC420藍盒子可以說是從發行新資產出發,以炒作資產為核心,最後回歸更大的基礎設施故事的典型。

其他各類新出的比特幣二層公鍊和類似Babylon的跨生態公鏈,可能不僅僅要思考如何做一個更去中心化更安全的二層公鏈(作為正統項目的敘事基礎),在發鏈前也應該規劃如何創造新的資產類別,如何更創新的公平分送資產,而不僅僅是吸納用戶手中的比特幣來airdrop這麼簡單。

那麼如何「包裝」一個完美的比特幣生態基礎設施項目?

首先,我們希望能讓比特幣用戶無需信任地質押在我們的協議中,無需動用冷錢包資金轉賬,使用類似比特幣原生底層驗證邏輯,類似Bitcoin Convenant,DLC等;

其次,我們希望質押所獲得的利息或新的資產,能夠要麼以某種方式換回比特幣,在比特幣本位看來產生一個相當具有吸引力的年化收益;

對於degen們,新發行的資產有相對公平的參與方式,能夠相對限制大戶的資金優勢,獎勵早期的社區小群體核心用戶,這個主題我在上一篇文章( https://www.noweb3.ai /p/dapp)也有相關的闡述。

最後,盡可能參與開源社群建設,貢獻比特幣的基礎開發工具和文檔,給開源社群獎勵等等,回饋社群是獲得正統性的重要非技術手段,甚至比技術手段本身更重要。