什麼是貨幣市場?

什麼是貨幣市場?貨幣市場是一個允許人們把一種貨幣換成另一種貨幣的全球市場。

如果你曾經去過香港或者澳門旅遊,就一定會提前去中國銀行或者到機場的自動提款機裡,把錢包裡的人民幣兌換成港幣或者澳門的葡幣。

你到中國銀行大廳時,會發現一塊顯示不同貨幣匯率的屏幕。

看到“英鎊”,你也許會驚嘆:“哇!我100人民幣才能換到10塊9的英鎊,我怎麼這窮!!!”

當你在做這些事的時候,你實際上已經參與了貨幣市場——你把一種貨幣兌換成了另一種貨幣。假設你正準備去英國留學,那麼從貨幣市場的角度上看,你剛剛賣出了人民幣,買進了英鎊。

在放聖誕假回國的時候,你想要把你手上的英鎊現鈔換成人民幣當零錢花花,這時你會發現貨幣兌換的匯率變了。

正是這些匯率的改變使得你在貨幣市場中賺錢。

貨幣市場,有時也叫“貨幣“或“FX“,是世界上最大的金融市場。

和貨幣市場每天5.6萬億美元的交易量相比,紐約證券交易所(NYSE)交易量顯得有點微不足道了。而滬深股市的總成交量也才破萬億人民幣。足可見貨幣市場體量之龐大。

貨幣市場的交易量和紐約證券交易所的交易量對比就好像“哥斯拉”和成年藍鯨的體型差異。

5.6萬億美元的交易量包含了整個貨幣市場,但是散戶交易者每天的交易量只佔了5.6萬億美元的5%~6%,也就是3000~4000億美元。

除了體量大之外,貨幣市場的另一個特點是幾乎不休市。貨幣市場每天24小時、每週5天都在進行著交易,只在周末休市。

所以不同於股票和債券市場,貨幣市場在工作日下班後是不關閉的。只是交易的場所轉移到了世界各地不同的金融中心。

貨幣市場的一天從悉尼開始,然後轉移到東京、倫敦、法蘭克福,最後是紐約,然後在悉尼再次開始交易。

貨幣市場交易什麼?

貨幣市場交易什麼?最簡單的答案是:錢。

因為在貨幣市場,你不買任何實際的商品,所以貨幣交易會比較難以理解。對比一下在一個特定的國家買股票。貨幣的價格通常是市場對經濟體當前和未來的健康狀況的直接反映。在貨幣交易中,當你購買一種貨幣,例如歐元,你實際上是在購買“歐盟經濟的股票”。當你買入了歐元,你是站在歐盟經濟發展狀況良好,並且未來會更好的立場上。當你把“經濟體的股票”重新賣給市場的時候,你就能獲得利潤。

一般來說,一個貨幣對於另一個貨幣的匯率是兩個國家經濟狀況對比的反映。

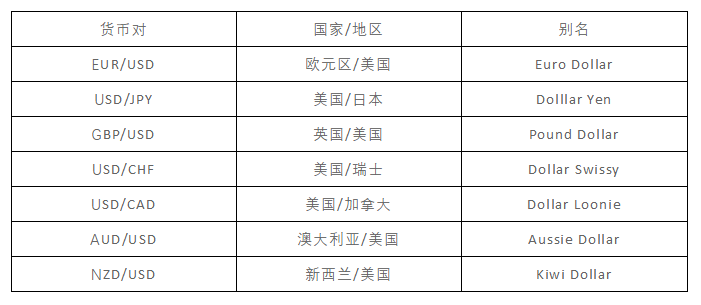

主流貨幣

雖然市場上有很多貨幣可供交易,但作為一個新手交易者,你可能需要從主流的貨幣開始交易。

主流的貨幣有美元USD、歐元EUR、日元JPY、英鎊GBP、瑞士法郎CHF、加拿大元CAD、澳元AUD和新西蘭元NZD。

貨幣的縮寫一般來說由三個字母組成,前兩個字母代表國家的名字,第三個字母代表貨幣的名字。以新西蘭元NZD為例,NZ代表了新西蘭New Zealand,而D代表元Dollar。類似的,人民幣的國際法定符號CNY,CN代表了中華人民共和國的簡寫CHINA,而Y代表元Yuan。是不是很簡單呢?

其中有意思的是,美元除了叫US Dollar,還有很多別名: buck、greenbacks、bones、benjis、benjamins、cheddar、paper、loot、scrilla、cheese、bread、moolah、dead presidents和cash money。在秘魯,美元還有一個別名,就是Coco,這是喬治·華盛頓的小名。

買賣貨幣對

貨幣交易是在買入一種貨幣的同時賣出另一種貨幣。貨幣通過經紀商或交易商進行成對的交易,例如歐元和美元(EUR/USD),或是英鎊和日元(GBP/JPY)。

當你在貨幣市場交易的時候,你買入和賣出的都是貨幣對。

想像一下,每一對貨幣都處於“拉鋸戰”中,每一種貨幣都站在自己的一邊,匯率根據當前哪種貨幣更強勢而波動。

主流貨幣對

下面這些貨幣對視為“主流的”。這些貨幣對包含了美元,並且是流動性最好的和交易量最多的。

主要交叉盤貨幣對以及次要貨幣對

交叉盤貨幣對即不包含美元的貨幣對。主流的交叉盤貨幣對也被認為是“次要的”。

主要的交叉盤貨幣對一般是包含歐元、日元和英鎊的貨幣對。例如:

歐元交叉盤貨幣對有:EUR/CHF、EUR/GBP、EUR/CAD、EUR/AUD、EUR/NZD、EUR/SEK、EUR/NOK,其中SEK和NOK分別是瑞典克朗和挪威克朗。

日元交叉盤貨幣對有:EUR/JPY、GBP/JPY、CHF/JPY、CAD/JPY、AUD/JPY、NZD/JPY。

英鎊交叉盤貨幣對有:GBP/CHF、GBP/AUD、GBP/CAD、GBP/NZD。

其他的交叉盤貨幣對:AUD/CHF、AUD/CAD、AUD/NZD、CAD/CHF、NZD/CHF、NZD/CAD。

非主流貨幣對

非主流貨幣對是由一種主流貨幣和新興經濟體(如巴西、墨西哥、匈牙利)的貨幣組成。非主流貨幣對的交易量沒有主流貨幣對或主要的交叉盤貨幣對那麼大,因此非主流貨幣對的交易成本通常更大。

以下是一些非主流貨幣對:

這些非主流貨幣對的點差可能是EUR/USD或USD/JPY的兩到三倍,所以如果要交易這些貨幣對,記住把高昂的點差考慮進去。

G10貨幣

G10貨幣是世界上交易量最多的貨幣,同時也是流動性最好的貨幣。

G10貨幣分別是美元、歐元、英鎊、日元、澳元、紐元、加元、瑞郎、挪威克朗、瑞典克朗和丹麥克朗。

BRIICS(金磚六國)

BRIICS是五大新興經濟體(巴西、俄羅斯、印度、印度尼西亞、中國和南非)的縮寫。最初,前四個國家被歸為“金磚四國”(BRIC或BRICs)。金磚四國是高盛為當今新興經濟體命名的一個術語。而BRIICS是OECD(經合組織)使用的術語,把印度尼西亞和南非加了進來。金磚六國的貨幣代碼分別是BRL、RUB、INR、IDR、CNY和ZAR。

貨幣市場規模和流動性

不同於紐約證券交易所(NYSE)和倫敦證券交易所(LSE)等金融市場,貨幣市場既沒有物理的場所,也沒有中央結算系統。

貨幣市場被視為場外交易(OTC)或“銀行間”市場,因為整個市場是在銀行間的電子網絡中連續24小時運行的。

這意味著貨幣市場遍布全球,沒有固定的交易所。只要你有網絡,任何地方都可以進行交易!

貨幣場外交易市場是迄今為止世界上最大、最受歡迎的金融市場,在全球範圍內眾多個人和組織間進行交易。

場外交易的交易者根據交易條件、價格的吸引力和交易對手的聲譽來決定和誰交易。

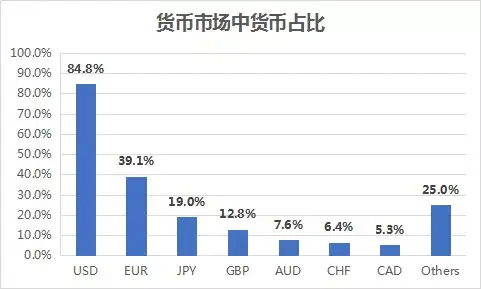

根據2010年的數據,下圖顯示了七種交易最活躍的貨幣:

你可能會好奇百分比之和達到了200%,那是因為每筆交易都涉及兩種貨幣,所以每種貨幣所佔百分比的總和是200%,而不是100%。

美元是交易量最大的貨幣,佔所有交易的84.8%;歐元第二,佔39.1%;日元第三,佔19.0%。如你所見,大多數主流貨幣都佔據了榜單前列。

你或許注意到了我們多次提到了美元。由於美元是每個主流貨幣對的一半,主流貨幣對交易又占到了所有交易的75%,所有必須關注美元。

事實上,根據國際貨幣基金組織(IMF)的數據,美元約佔世界官方貨幣儲備的64%!因為幾乎所有的投資者、企業和央行都擁有美元,所以他們必須關注美元。

下面是幾條美元在貨幣市場佔據中心地位的原因:

美國經濟是世界上最大的經濟體;

美元是世界儲備貨幣;

美國擁有世界上最大、流動性最強的金融市場;

美國有一個穩定的政治體系;

美國是世界上唯一的軍事超級大國;

美元是許多跨境貨幣的兌換媒介。

另外,石油是以美元計價的,所以美元也叫“石油美元”(petrodollars)。如果墨西哥想從沙特阿拉伯購買石油,只能用美元購買;如果墨西哥沒有美元,它必須先賣掉比索,然後再購買美元。

在貨幣市場,雖然商業和金融交易是交易總量的一部分,但是大多數交易是屬於投機交易。換言之,大部分交易來自於根據日內價格變動進行買賣的交易員。投機者帶來的交易量超過總交易量的90%。

貨幣市場的巨大規模意味著流動性(指在任何特定時間發生的交易量)極高,這使得任何人買賣貨幣都非常容易。從交易者的角度來看,流動性非常重要,因為它決定了特定時間段內價格變化的難易程度。像貨幣這樣流動性大的市場,大額的交易對價格或價格行為的影響就比較小。

雖然貨幣市場的流動性很強,但市場深度可能會根據不同貨幣對和一天中不同的時間而變化。

交易貨幣的不同方式

由於貨幣市場規模大、有利可圖,交易員們想出了很多不同的方法來對貨幣進行投資或是投機。

其中最流行的是貨幣現貨、貨幣期貨、貨幣期權和貨幣ETF。

貨幣期貨

期貨是在未來某一天以特定價格購買或出售某項資產的合約。貨幣期貨最早是在1972年由芝加哥商品交易所(CME)推出的。由於期貨合約是標準化的合約,而且在交易所集中進行交易,所以市場是非常透明和規範的。這意味著市場價格和其他相關信息都是可以被獲取的。

貨幣期權

期權是一種金融工具,它賦予買方在期權到期日以特定價格購買或出售資產的權利。

如果一個交易者出售了一個期權,那麼他或她將不得不在到期日以特定價格購買或出售期權對應的資產。

和期貨一樣,期權也在芝加哥商品交易所(CME)、國際證券交易所(ISE)和費城證券交易所(PHLX)等交易所進行交易。

貨幣期權有一個比較明顯的缺點,就是某些期權的交易時間有限,流動性不如期貨或現貨市場大。

貨幣ETF

交易型開放式指數基金(ETF),也叫交易所交易基金,是貨幣市場最年輕的成員。它是一種在交易所上市交易的,基金份額可變的開放式基金。

ETF的優點是投資者既可以向基金管理公司申購或贖回基金份額,同時,又可以像封閉式基金一樣在二級市場上按市場價格買賣ETF份額。但是申購贖回必須以一籃子標的資產換取基金份額或者以基金份額換回一籃子標的資產。

貨幣ETF提供單一貨幣或一籃子貨幣的風險敞口。投資者可以像購買股票一樣購買和交易這些ETF。

與貨幣期權一樣,交易貨幣ETF的限制是,市場不會24小時開放。此外,交易ETF還需支付交易佣金和其他交易成本。

貨幣現貨市場

在現貨市場,貨幣是以當前的市場價格立即成交或“現貨”交割。貨幣現貨市場具有高流動性和24小時可交易的特點。通過經紀商,普通人可以很容易參與到貨幣現貨市場,開立賬戶最少只需要50美元。除此之外,大多數經紀商都會提供免費圖表、新聞和研究報告。

誰在交易貨幣?

從貨幣兌換商到銀行,到對沖基金經理人,再到我們普通居民——每個人都參與了貨幣市場!

全球貨幣市場結構

為了方便比較,首先,讓我們看看大家都比較熟悉的一個市場:股市。

股市的市場結構就像這個樣子:

就其本質而言,股市往往顯得很有獨占性。它有一個固定的場所,一套專門控制價格的系統。所有的交易必須通過這個系統。因此,價格可以很容易地改變,使得這套系統能夠獲益而不是交易者獲益。

那這是怎麼做到的呢?

在股市中,系統不得不執行其客戶的訂單。但如果賣家的數量突然超過了買家的數量,因為系統不得不執行這些訂單,所以,賣家就多了一堆沒有買家要的股票。為了避免這種情況發生,系統就擴大價差或者增加交易成本,來阻止賣家進入市場。換句話說,系統可以操縱報價來滿足其需求。

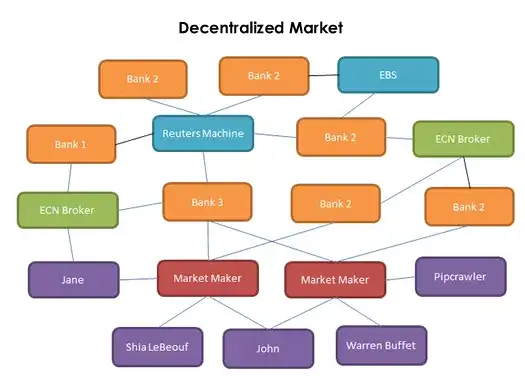

貨幣現貨交易是分散的

與股票交易或者期貨交易不同的是,你不需要通過像上證交易所、紐交所那樣只需要固定的價格就可以集中交易。在貨幣市場中,任何時候對於給定貨幣都沒有固定的價格,這就意味著來自不同貨幣交易上的報價會有所不同。

一開始可能會覺得應接不暇,但這就是貨幣市場最讚的地方!

市場如此巨大,經紀商之間的競爭非常激烈,幾乎每次都能獲得最優的價格。試問,誰不喜歡優惠的價格呢?

此外,在貨幣交易中最happy的事情就是你可以在任何地方做到這一點。這點就像是交換零食一樣,你想要一整塊巧克力,所以你可以找到最好的交易條件。

你的同事可能會用他的巧克力還你手裡的一袋餅乾,但是你的老鐵會直接把這個巧克力送給你。

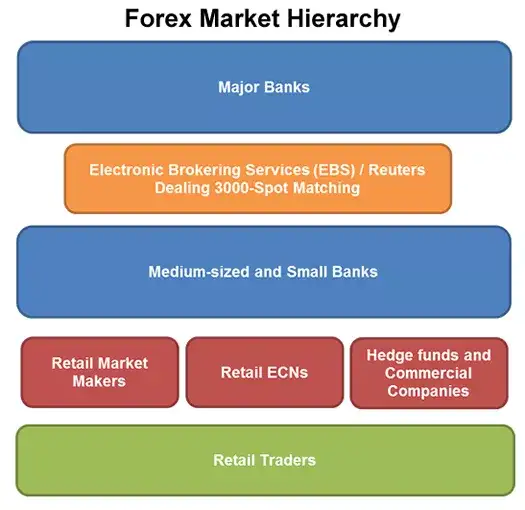

貨幣市場的層級

即使貨幣市場是分散的,但它也不是完全得混亂!

貨幣市場的參與者們組成了一個層級。為了更好的理解這個層級,我們來看一個簡單的例子:

在貨幣市場階梯的最頂端是銀行間市場。該市場的參與者由世界上最大的銀行和一些規模較小的銀行組成,直接相互交易或通過電子經紀服務(EBS)或路透社交易以電子方式進行交易。

EBS和路透社交易這兩家公司之間的競爭就像是可口可樂和百事可樂一樣。

它們一直在為客戶而戰,並不斷努力爭取市場份額。雖然兩家公司都提供大多數貨幣對,但一些貨幣對的流動性比另一種貨幣對更具流動性。

對於EBS平台來說,歐元/美元,美元/日元,歐元/日元,歐元/瑞士法郎和美元/瑞士法郎更具流動性。同時,對路透社平台而言,英鎊/美元,歐元/英鎊,美元/加元,澳元/美元和新西蘭元/美元更具流動性。

作為銀行間市場的一部分,所有銀行都可以看到彼此提供的報價,但這並不一定意味著任何人都可以以這些報價進行交易。

與平時生活一樣,報價在很大程度上取決於交易方之間建立的信用關係。比如說“友情”價,“客戶”價,或者“前男友”價。

這就像在銀行要求貸款一樣。你的信譽和聲譽越好,利率越高,就可以獲得越多的貸款。

接下來的是對沖基金,商業公司,零售做市商和零售ECN。由於這些機構與銀行間市場的參與者沒有緊密的信用關係,他們必須通過商業銀行進行交易。這意味著他們的報價會略高於銀行間市場的報價。

在階梯的最底層是散戶交易者。過去,我們這些小老百姓很難接觸貨幣市場,但由於互聯網,電子交易和零售經紀人的出現,貨幣交易的門檻都被削弱了。這讓我們有機會與那些大佬一起玩,並且還能薅羊毛。

Forex市場參與者

現在你已經了解了Forex市場的整體結構,讓我們深入研究一下這些人是誰。你必須了解現貨Forex市場的性質以及誰是主要的Forex市場參與者。

20世紀90年代末以前,只有“大佬們”才玩得起這個遊戲。最初的要求是,只要你有大約一到五千萬美元的起始資金,你才可以進行交易。

Forex原本打算被銀行家和大型機構使用,而不是我們的“小人物”。

然而,由於互聯網的興起,在線Forex經紀商現在能夠向像我們這樣的“散戶”交易者提供交易賬戶。

現在,讓我們來看看主要的Forex市場參與者:

超級銀行

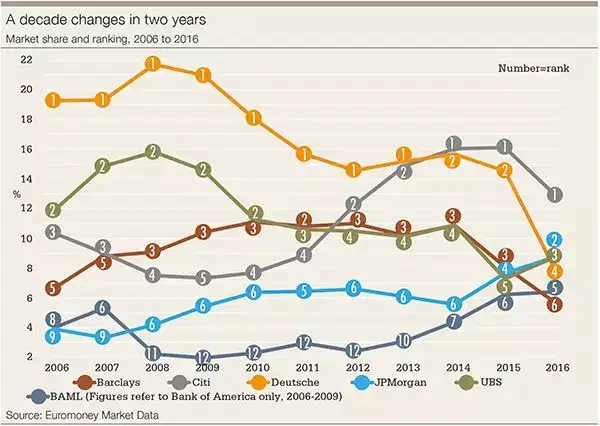

由於Forex現貨市場是分散的,所以超級銀行就是能決定匯率的銀行里最大的一個。根據貨幣的供求情況,它們通常提供給我們都喜歡(或討厭)的買/賣差價。其中一些超級銀行包括花旗銀行、摩根大通、瑞士銀行、巴克萊、德意志銀行和匯豐銀行。所以我們可以說銀行間市場就是Forex市場。

大型商業公司

公司以開展業務為目的參與Forex市場。例如,蘋果公司必須要把美元兌換成日元才能從日本購買電子元器件。由於它們交易量遠小於銀行間市場,因此這種類型的市場參與者通常會與商業銀行進行交易。大公司之間的併購(M&A)也可能造成貨幣匯率波動,在國際跨境併購中,涉及許多貨幣對的話,也可能會推動價格走勢。

政府和中央銀行

歐洲中央銀行,英格蘭銀行和美聯儲等政府和中央銀行也經常參與Forex市場。就像公司一樣,國家政府會參與Forex市場的運營,國際貿易支付和處理Forex儲備的一系列活動。與此同時,央行在調整利率以控制通脹時會影響Forex市場。通過這種手段,它們可以影響貨幣估值。還有一些情況是,當中央銀行想要調整匯率時,可以直接或口頭地干預Forex市場。有時候,央行認為他們的貨幣價格太高或太低,因此他們開始大規模的賣出/買入操作來改變匯率。

投機者

作為所有交易量的近90%,Forex市場參與者的投機者有各種形狀和大小。有些人有錢多,有些人錢少,但所有人只是為了賺大錢這一個目標。

了解Forex的歷史

二戰結束後,整個世界正在經歷太多的混亂,以至於西方國家認為有必要建立一個穩定全球經濟的體系。 “ 布雷頓森林體系”的協議規定了美元兌黃金的匯率。這允許所有其他貨幣與美元掛鉤。這種情況穩定了一段時間,但隨著世界主要經濟體開始以不同的速度變化和增長,該系統的規則很快就變得過時,並出現了局限性。

到1971年,布雷頓森林協議被廢除,取而代之的是不同的貨幣估值系統。由於美國處於主導地位,貨幣市場演變為自由浮動貨幣市場,匯率由供需決定。起初,很難制定公平的匯率,但技術和通信的發展最終使事情變得更容易。

步入20世紀90年代,由於計算機和互聯網的蓬勃發展,銀行開始創建自己的交易平台。這些平台旨在將實時報價流式傳輸給客戶,以便他們可以立即執行交易。同時,一些智能商業營銷機器為個體交易者引入了互聯網交易平台。這些實體被稱為“零售Forex經紀商”,通過允許較小的交易規模使個人易於交易。與標準交易規模為100萬單位(一手)的銀行間市場不同,零售經紀人允許個人交易少至1000單位(一微型手)。

零售Forex經紀商

在過去,只有大投機者和高資本投資基金才能交易貨幣,但多虧了零售Forex經紀商和互聯網,情況就不再如此。幾乎沒有任何門檻,任何人都可以聯繫經紀人,開立賬戶,存入一些錢,並“葛優躺”在家中交易Forex。

經紀人基本上有兩種形式:

做市商(MM): “製造”或設定自己的出價並自行詢問價格。

電子通信網絡(ECN):他們使用最佳報價,並向銀行間市場的不同機構索取價格。

做市商

假設你想去法國吃蝸牛。為了讓你能在法國進行交易,你需要首先通過銀行或當地外幣兌換處獲得一些歐元。為了他們採取交易,你必須同意以他們設定的價格兌換你的本國貨幣歐元。就像在所有商業交易中一樣。在這種情況下,它以買/賣差價的形式出現。

例如,如果銀行的歐元/美元購買價格(買入價)為1.2000,其賣出價(買入價)為1.2002,那麼買賣價差為0.0002。雖然看起來很小,但當你每天談論數百萬這些Forex交易時,它確實會為做市商創造巨額利潤!

你可以說做市商是Forex市場的基本組成部分。做市商基本上通過將批發商的大合同規模“重新包裝”成一口大小來提供流動性。如果沒有它們,普通人將很難進行Forex交易。

電子通訊網絡商

電子通信網絡就是交易平台,可以按照規定的價格自動匹配客戶的買賣訂單。這些聲明的價格來自不同的做市商,銀行,甚至是使用ECN的其他交易商。無論何時進行某個賣出或買入訂單,都會達到最佳買入/賣出價格。

由於交易者能夠設定自己的價格,ECN經紀人通常會為你所從事的交易收取非常小的佣金。小差價和小額佣金的結合通常會使ECN經紀商的交易成本更低。