本文將探討:

a) 我們如何辨別MicroStrategy (MSTR) 的價值,這是一家在加密貨幣領域處於獨特情況的公司,以及價值投資者如何運作的基礎知識。

b) 無論是否考慮到MSTR 對比特幣的大量投資,投資MSTR 的主要機會成本是擁有等量的比特幣。因此,為什麼現在以比特幣計價比以美元計價更有意義。

c) 為什麼比特幣的定價方法在未來可能變得越來越重要。

眾所周知,MicroStrategy是一家現在在比特幣中佔有重要地位的公司。 2020 年8 月,他們宣布將採用比特幣作為其主要的國庫儲備資產。他們將整個公司的資金轉換為比特幣,並繼續將自由現金流轉換為比特幣。隨後還有兩個可轉換債券發行,其收益也全部購買為比特幣。最近一次是在2021 年6 月,它們發行了更多不可轉換債券,使用所得款項購買了更多的比特幣。

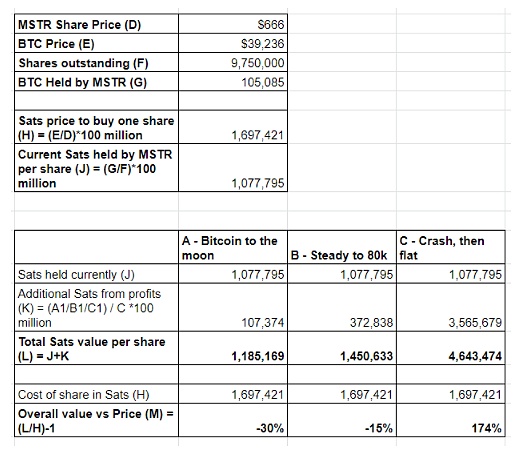

根據MicroStrategy 官網披露的數據,公司目前總持倉的比特幣數量為105,085 枚,總價值約為41億美元(以每枚硬幣26,080 美元的平均價格購買)。而MSTR 的股價目前為$666,公司總價值約為65億美元。在以下兩個方面,他們的情況是在其他公司中是不可比擬的:

他們持有的比特幣占公司價值或市值的百分比

公司的整體規模。

換句話說,相對於公司規模,其他大公司(例如特斯拉)持有的比特幣比例要小得多,而其他高比例的持有公司的規模要比它小得多。

從2020 年8 月左右開始,我們開始看到比特幣被添加到幾個上市公司的資產負債表中。而MicroStrategy就是這樣的一家公司。這就是為什麼你經常聽到MicroStrategy被描述為代理比特幣ETF。但是,由於他們未來可能會持續購買BTC,因此這種情況可能更具動態性。這就是為什麼要研究傳統價值投資者如何評估它們的原因。

“我持有比特幣的時間是……永遠。”

傳統基於美元的估值

首先股票市場主要以美元計價的方式對MSTR 進行估值。畢竟,股價是以美元計價的,而利潤是以美元計算的。

對於不熟悉的人,下面我將解釋如何逐步形成這種類型的估值。

MSTR 的利潤相對穩定,近年來並沒有顯著增長。像這樣的公司估值最傳統的方法是將所有預計未來利潤的現值相加,然後加入除此之外的任何其他相關資產(比特幣)。

我們所說的現值是什麼意思? 10 年後收到的100 美元不像現在的100 美元那麼有價值,因此我們需要通過利率對未來利潤進行貼現以得出現在的價值。

例如,我們可能會在10 年內將100 美元估值為:100 美元/ 1.0122 ^ 10 = 88.60 美元

這裡使用的利率是美國國債的10 年期收益率,被視為美元的“無風險”收益率。國債被認為幾乎沒有風險,因為一旦出現這種情況,美聯儲可以創造更多的美元來償還債務。

換句話說,如果我們在10 年後想要100 美元,我們現在可以投資88.60 美元來回報它。相反,我們可以說10 年後支付100 美元的前景現在對我們來說“價值”88.60 美元。然後我們可以每年重複這個計算來“貼現”所有預期的未來利潤,並將它們加起來。這種估值方法特別類似於對支付股息的公司進行估值,因為這些利潤作為現金流支付給股東。它也與評估債券的方法非常相似。

碰巧的是,從歷史上看,MicroStrategy 並沒有將利潤作為股息支付,而是在資產負債表上積累了大量現金,這也是Michael Saylor 首先考慮比特幣的原因。無論股息是實際派發、列入資產負債表,還是再投資於業務,產生利潤的潛在能力是價值投資的基礎。

實際上,分析師在計算股票估值時使用比無風險利率高得多的利率。所使用的整體利率可能反映相關期間的無風險國庫利率加上額外的“股權風險溢價”。後者反映了一個事實,即未來利潤的實現遠不如美國國債的名義回報,後者被視為無風險。這個溢價是非常主觀的,但可能每年約為5-6%。平均為美國股票。

總而言之,目前65億美元的MSTR 市值反映了當前價值41億美元的比特幣持有量,加上所有未來利潤的貼現總和的現值,以及其他因素。這些可能包括市場對MSTR 的任何正或負溢價,以及對已發行可轉換債券的調整,以決定這些債券是否可能在未來日期轉換為股權。

2021 年6 月,MicroStrategy宣布發行新的債券,這是MSTR 處於動態狀態並在機會出現時獲得更多比特幣的另一個印證。最新發行的債券不可轉換。它現在已經被用來購買更多的比特幣,但會降低他們將未來利潤轉換為比特幣的能力,因為他們將不得不優先支付這些債券票息。為了說明這一點,該債券為5 億美元,年利率為6.125%,因此該公司每年將不得不支付約3,060 萬美元來支付利息。

基於比特幣的估值

我認為現在以美元計價MSTR 的傳統方式存在一些小問題。它與購買MicroStrategy 股票的“機會成本”有關。

每次我們投資一項資產時,我們都會放棄在其他地方使用這筆錢——這被稱為機會成本。但是,我們還能在哪裡持有這筆錢呢?現在任何人都無法在不相信他們持有的大量比特幣作為長期投資的情況下投資MSTR。可以說,投資MicroStrategy 主要是放棄對比特幣本身的“無風險”投資,否則他們可以持有。合乎邏輯的結果是嘗試用比特幣為MSTR 定價!在這樣做的過程中,評估MSTR 投資是否“值得”投資比特幣,而不是其風險。

值得注意的是,有些利益相關者允許他們接觸比特幣的唯一方式是購買MSTR 等公司的股票。雖然這對某些人來說可能很重要,但讓我們暫時假設其他情況。

那麼我們如何用比特幣給MSTR 定價呢?起點很簡單:MicroStrategy 目前持有105,085 個比特幣。

然後我們需要加上他們未來可能積累的所有比特幣的現值。這顯然是棘手的部分,因為利潤是以美元計算的,所以我們必須估計以美元計算的比特幣價格會如何隨著時間的推移而變動。我們還必須估計公司未來的利潤(和以前一樣)。

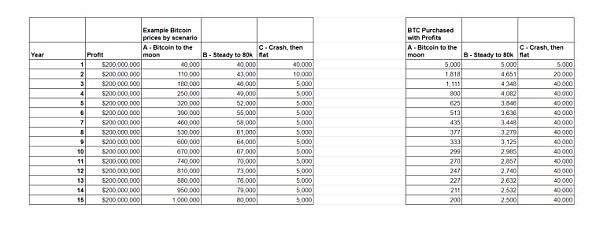

這篇文章更側重於概念而不是實踐,因為我沒有用精確的數據進行建模。然而,我已經編造了一些可預測的場景來說明。關於轉換為比特幣的利潤,我們假設MicroStrategy每個季度將價值4000 萬美元的利潤轉換為比特幣,並且這種情況持續了15 年。

我們將如何折現這些利潤?持有BTC 並不能提供無風險回報,因此我們不必使用上述國債利率——我們實際上使用了0%。

但是,上面提到的股權風險溢價部分應該仍然存在。這再次反映了在這種情況下進行股權投資的不確定性,而不是簡單地持有比特幣。

最後,我們需要轉換為BTC 的價格。我認為任何隨機分析都是不可能正確的!為簡單起見,讓我們應用未來15 年的三個“可能發生”的場景進行說明:

a) “價格起飛”——比特幣在15 年內達到每比特幣100 萬美元。

b) “緩慢而穩定”——實現每年低於5% 的增長,在15 年內達到每個比特幣80,000 美元。

c) “虛假黎明”——今年之後迅速回落至每比特幣5,000 美元並保持在這個水平,從那時起只有鐵桿的長期持有者支持。

下面的圖片表示:理論上,在每種情況下MicroStrategy每年可能購買多少BTC。

那麼我們如何評估今天對MSTR 的比特幣投資?

為簡單起見,讓我們考慮MSTR 的一股,並嘗試根據MSTR 現在持有的比特幣以及轉換為比特幣的未來利潤來評估這股比特幣的價值。

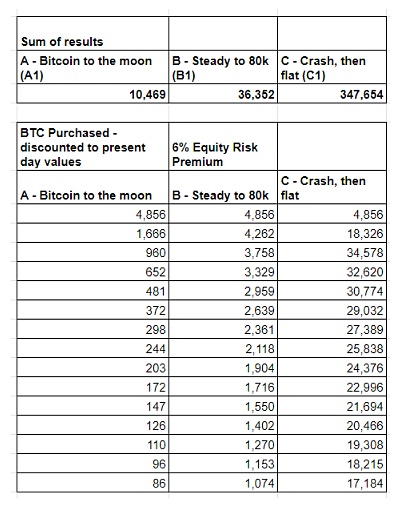

然後,我們需要對上表中額外的未來BTC 購買進行折扣,並將它們的總和添加到此。所以:

我們在每個場景中以粗略的利率轉換了假設的年度美元利潤(見上圖);

僅使用股權風險溢價貼現以獲得未來比特幣購買的現值(見下圖);

添加MSTR 持有的現有比特幣。

將這些相加然後提供在每種情況下未來MicroStrategy購買比特幣的估計。

問題是:“如果我們將一個比特幣投資於MSTR 股票,當我們對這些股票進行比特幣估值時,我們會獲得正回報嗎?”

如上圖所示,當我們將一股MSTR 可能產生的比特幣的整體價值與比特幣的當前價格進行比較時,我們看到以下回報-

a) -30%

b) -15%

c) +174%

根據場景A,將比特幣投資到MSTR 可能很慘。情景B 接近標準,而情景C 實際上在BTC 方面看起來是一個不錯的回報。

當您考慮這些結果時,最引人注目的事情變得顯而易見。比特幣在15 年期間的表現越差,以BTC 估值時,投資MSTR 看起來就越好!這是因為MSTR 將以其賺取的美元利潤以較低的比特幣價格獲得更多BTC。

非常感謝Twitter 上@YATReviews 的早期評論,他指出這一結果與將MSTR 視為“比特幣紅利證券”是一致的。對於以美元計價的普通股票,當股價較低時,它們的股利(如果一致)實際上可以證明更強大的複合財富,因為這些股利購買了更多的股票。

另一點需要注意的是,如果BTC 在未來幾年表現非常好,在目前的業務規模下,MSTR 可能不會在增加其持有量方面動搖太多(見情景A,其中僅增加約10%比特幣被添加到當前持有的未來利潤中))。

風險提示:如前所述,目前已發行的可轉換為股權的可轉換債券並沒有計提。我的理解是,第一次報價的160 萬股的轉換率為398 美元;一個簡單的方法是將這些包括在估值中的股份數量中。第二次發行價為1,432 美元,因此價格更複雜。我會喜歡任何關於包含它們的簡單方法的反饋。此外,還有最近一次從2021 年6 月開始發行的“直接”債券,該債券不可轉換。雖然我們假設由於每年3000 萬美元的息票支付而轉換為比特幣的利潤略低,但我們也應該考慮到在到期時償還5 億美元的本金。

最後的想法

為什麼這種將估值方法更改為比特幣價值可能會被證明是相關的?

Preston Pysh此前曾對此發表過評論。想像一下,我們將進入一個以比特幣計價的世界,在這個世界中,比特幣繼續升值,越來越多的公司在其資產負債表上持有比特幣。

持有比特幣的個人仍然會進行投資,但前提是這些投資的潛力超過了僅持有比特幣的機會成本。這可能會導致“價值”股票再次表現良好,因為產生利潤的實體可以在其資產負債表中增加更多的比特幣。相反,不產生自由現金流的公司則不能,因此它們以比特幣定價時的估值可能會更低。

可以說,目前投資增長型股票的趨勢是因為每個人都有相當高的時間偏好——因此沒有那麼重視未來的股息。比特幣減少了時間偏好,因此可能會改變這一點。為了讓這個概念真正引起共鳴,未來的利潤將在比特幣中實現(或至少很容易估值)。目前,只有真正的比特幣礦工才能進行這種類型的計算,但即使是他們也有以法幣計價的成本。

(文章來源於Bitcoinmagazine,中文由白澤研究院編譯)