以太坊網絡的實用性推動著ETH 價值的增長。

本文謹代表作者個人觀點,不代表火星財經立場,該內容旨在傳遞更多市場信息,不構成任何投資建議。

撰文:Bankless 創始人Ryan Sean Adams

編譯:Unitimes_David

現在不是2017年,我們並不是在牛市。

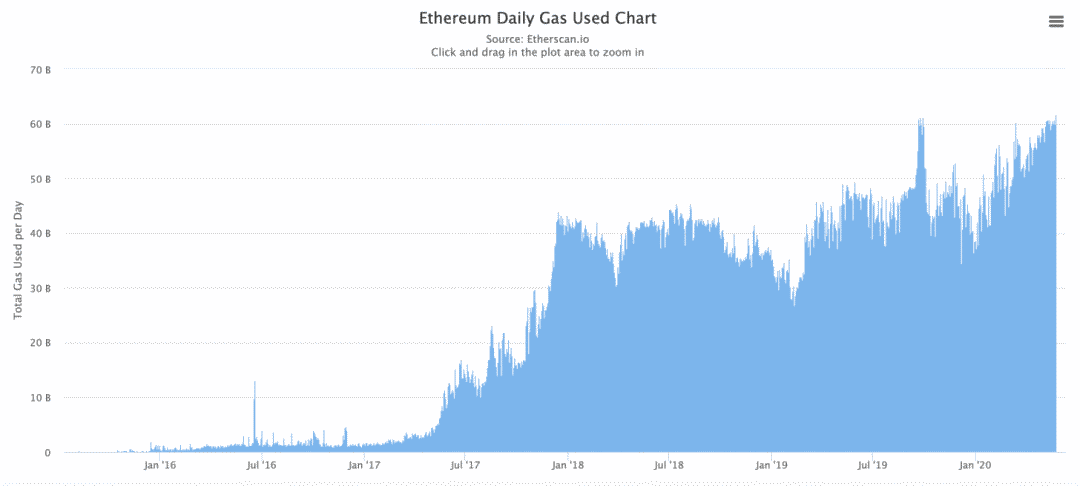

但以太坊的使用率已經達到歷史新高。

*以太坊日Gas 使用量趨勢

以太坊網絡上的每筆交易都需要使用Gas,包括發送ETH、發送代幣或者在Compound 上存儲資金等都是如此。因此,以太坊網絡的日Gas 消耗量達到歷史新高,這意味著該網絡的使用比以往任何時候都要多。

為何ETH的價格沒有達到歷史新高?

需要記住的是,原生資產並不是網絡本身。對以太坊區塊空間的需求不同於對ETH 資產的需求。這是兩種不同的商品:

1. ETH 資產:一種稀缺性商品貨幣,當前流通量約為1.1 億枚,由智能合約執行的算法發行;

2. 以太坊區塊:一種由以太坊網絡生產的作為交易結算空間的稀缺性商品,每天生產大約6,000 個區塊。以gas 計算,當前每個區塊包含近1,000 萬gwei[1]。

雖然以太坊區塊確實需要以ETH 的方式支付gas 費用(這與美國納稅需要使用美元是一樣的),但除了區塊空間需求帶來的相對較小的ETH 需求壓力,還有其他更大的ETH 需求來源(正如對美元的大量需求並不是主要來源於納稅需求)。這就是為何這兩者存在差異的原因。

過去30 天時間裡,對以太坊區塊的需求[2]主要來源於:

1. 代幣:比如USDT 消耗了價值160 萬美元的gas 費用)

2.DeFi :比如,dYdX、Kyber、IDEX、Uniswap 和0x 等累計消耗了價值超50 萬美元的gas 費用)

3. 龐氏騙局:比如一個俄羅斯龐氏騙局 MMM 消耗了價值超50 萬美元的Gas 費用)

而在過去30 天時間裡,對ETH 資產的需求主要來源於:

1. 將之作為價值存儲手段的投機 (比如作為非主權貨幣而買入和持有ETH)

2. 作為抵押品資產 (比如使用ETH 作為DAI 的抵押品)

3. 流動性交易對 (比如在Uniswap 中使用ETH 交易對)

4. 交易媒介 (比如使用ETH 來購買GU 遊戲卡)

5. 用於支付Gas 費用 (使用ETH 來支付gas 交易費)

每天用於支付Gas 費用的ETH 僅價值約20 萬美元。

ETH 價格與區塊費用之間有相關性嗎?

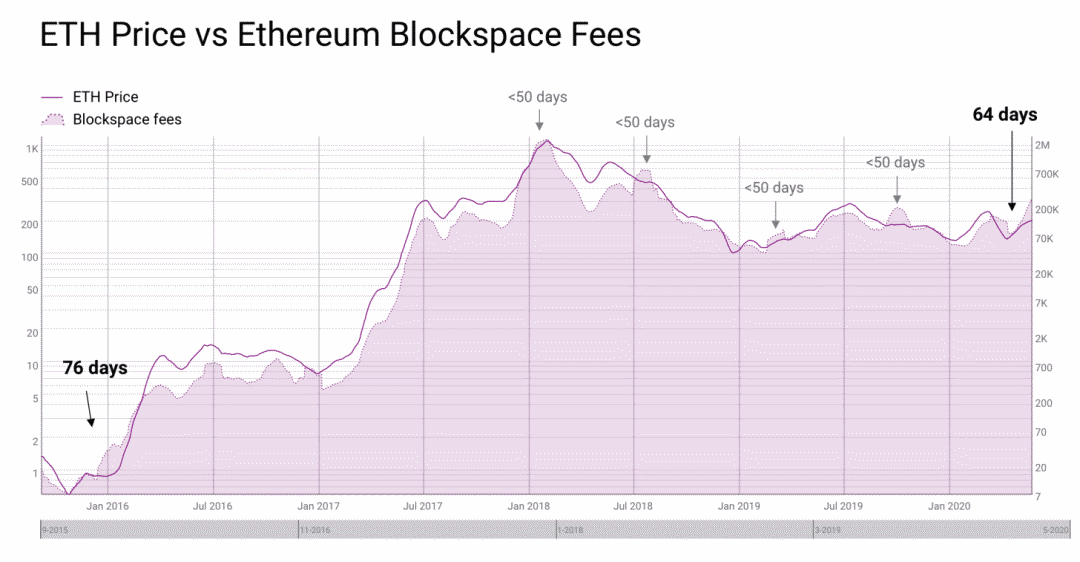

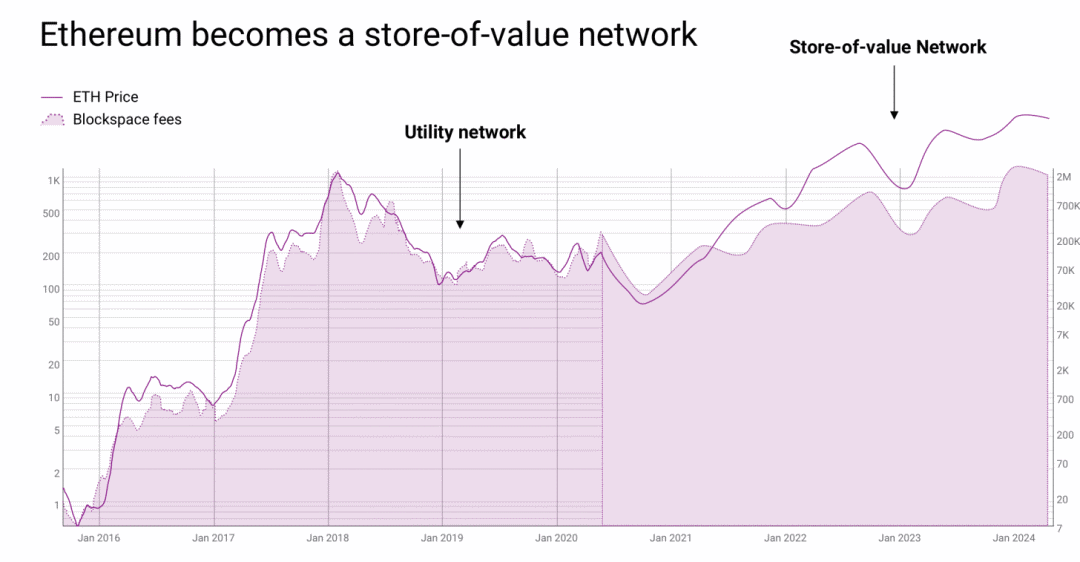

話雖如此,ETH 資產的價格與以太坊區塊的價格(即區塊Gas 費) 之間有著很強的歷史相關性。此外,我們似乎正處於少數幾個區塊費用的上漲快於ETH 價格的時期之一。見下圖:

*上圖:實線表示ETH 的歷史價格趨勢;淺紫色區域表示以太坊區塊空間費用的變化趨勢。可以看出兩者之間存在很高的相關性。

當前這個時期,如果要使相關性回歸均值,要么ETH 的價格必須上漲,要么區塊空間費用必須下降。

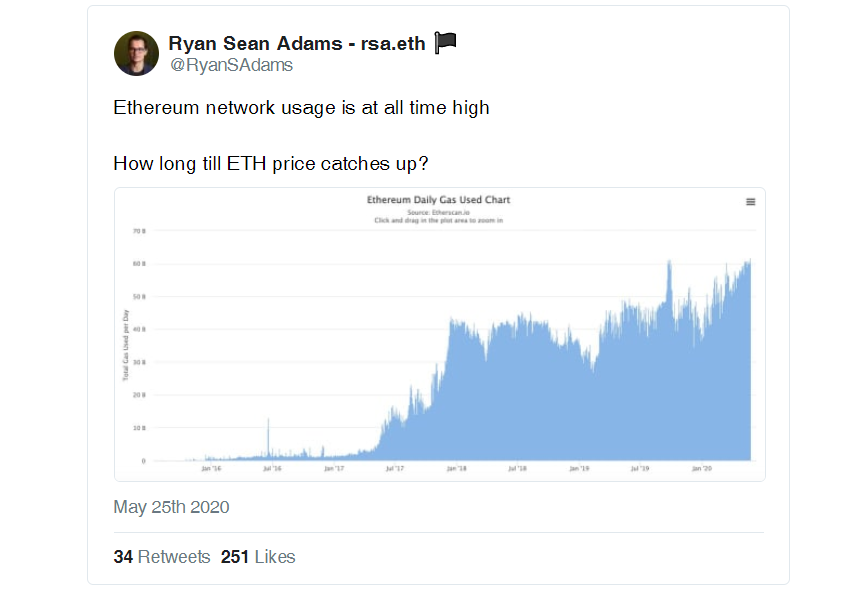

這是我發布這條推文的一半原因:

我預計以太坊網絡的高使用量將在中期內推高ETH 的價格。這就是歷史上曾發生的事情。這是ETH 價值和稀缺性機制的設計方式,即以太坊網絡的實用性推動著ETH 價值的增長。

未來ETH需求將會赶超太坊區塊空間需求

但這只是故事的一半。

我將更進一步加以說明。

我預計ETH 需求的增長不僅是為了趕上以太坊區塊空間的需求,而且會超過後者,因為在未來幾年,ETH 將成為公認的價值儲備資產。

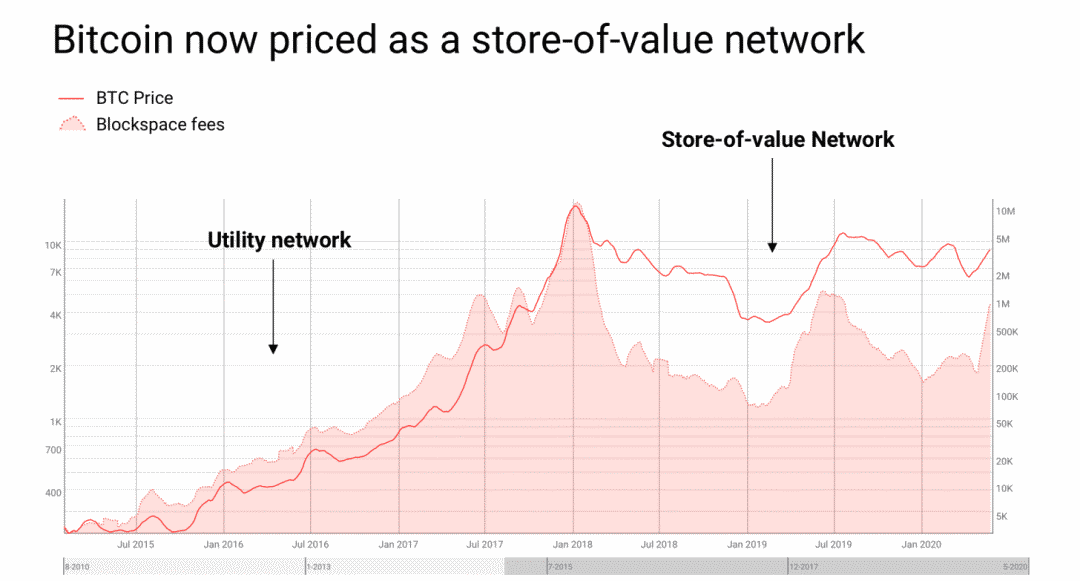

*上圖:BTC 的歷史價格(紅線) 與比特幣區塊空間費用(紅色區域) 的變化趨勢。

我們見證了比特幣已經走上了這條路(見上圖)。在過去5 年裡,比特幣的故事[3]從一個點對點的實用性支付網絡變成了BTC 儲備資產的價值存儲網絡。你可以從上圖中BTC 價格對比區塊空間費用的溢價看出這一點。

我們尚未在以太坊看到同樣的轉變,但我相信這種轉變正在來的路上— ETH 已經被視為一種商品和經濟帶寬,ETH 被鎖定在DeFi 中,ETH staking (質押) 機制將啟動,且ETH 的發行政策被固化。

你是否感覺到這種變化帶來的震動?

今天的敘事是以太坊作為實用性網絡;而明天的敘事將是以太坊作為實用性網絡和ETH 作為非主權價值存儲方式。見下圖:

認為這不可能發生的人會讓我想到那些曾說過比特幣是一場騙局的摩根大通CEO (順便說一句,說過這句話的人現在正為Coinbase 提供銀行服務)

如果我是對的,那麼這意味著ETH 被雙重低估了。

首先,ETH 作為實用性網絡的價值被低估了。

其次,ETH 作為非主權價值存儲手段的價值被低估了。

感覺像是再次回到了2016 年。