作者 | IDEG研究團隊

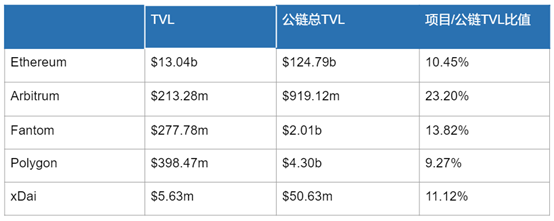

近一周以來,Curve的鎖倉量再次超過AAVE成為Defi世界中鎖倉量最高的項目,截至9月27號,鎖倉量超過137億美元。此外Curve也已經將業務拓展至5個智能合約平台上,並且能佔據所在公鏈大概10%至20%的鎖倉量,這也讓Curve成為了Defi世界名副其實的基石項目。

Curve在不同公鏈鎖倉量數據(來源:https://defillama.com/home)

本文希望從項目機制以及運營情況這兩個方面重新介紹一下Curve,並以此來分析Curve V2更新以來的發展狀況。 (下文中提到的穩定資產交易指的是預期價格相等的資產的交易,而非穩定資產交易指的是預期價格不相等的資產交易。)

項目機制

AMM數學原理

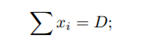

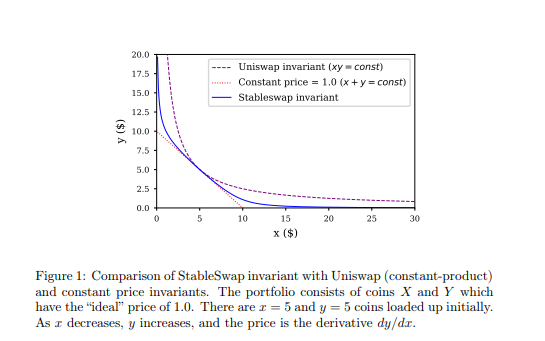

Curve創始人MichaelEgorov於2019年11月發布了Curve V1的白皮書,首次推出了聚焦於穩定幣交易的自動做市數學模型-StableSwapinvariant function。在介紹這個模型之前,首先回顧一下兩個基礎的自動做市方式:恆定和方程以及恆定乘積方程。 (xi為各資產在資金池中的數量)

使用恆定和方程時,價格不會隨著交易而改變,會一直保持穩定,但是一旦價格偏離太大,資金池流動性會被抽空。因此恆定和公式只適合預期價格永遠不變的資產組,並且做市的策略就是將所有資金為一個固定價格提供流動性。

恆定乘積方程就是類似UniswapV2的AMM模型,只是將二維方程推向多維度,該模型做市策略就是將流動分散在所有價格上。如果將該自動做市模型運用於穩定資產交易,那麼因為每種資產數量相等都為D/n,所以恆定乘積為D/n的n次方。

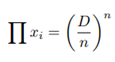

Curve 為穩定資產交易設計了StableSwap invariant function,介於之前介紹兩條線之間。當係數χ趨近於正無窮時,StableSwap invariant function趨近於和恆定公式;當係數χ趨近於0時,StableSwap invariant function趨近於乘積恆定公式。因此將χ設為一個動態係數:

當價格遠離價格平衡點(預期價格點)時,χ趨向於0,StableSwapinvariant function也就近似於恆定乘積方程;當價格靠近價格平衡點時,χ趨向於係數A,StableSwap invariant function也就近似於恆定和方程。因此相比普通的乘積恆定公式,Curve 的StableSwap模型在“價格均衡點”附近區域有超低滑點和聚集流動性的優勢(如下圖所示)。值得注意的是,該模型有一個重要假設:各資產的價格應該穩定在一個水平。

三種自動做市模型比較(二維)(來源:https://curve.fi/files/stableswap-paper.pdf)

Curve在今年六月份的時候完成了V2升級,旨在通過對V1的自動做市模型StableSwap進行改進使其適應非穩定資產的交易如:USDT,wBTC和ETH。主要更新內容包括:(1)V1版本的流動性過於集中,不適用於非穩定交易對,對該模型進行改進,調整流動性集中度。 (2)使用內部預言機的Repegging機制。

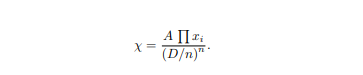

因為要利用V1的模型交易非穩定的資產,而V1有一個重要假設:各資產價格相同,所以在V2模型中將各資產的balance作為模型中的xi,在價格相對穩定時,各資產balance是相等的。而池中代幣數量通過價格向量P與balance掛鉤:

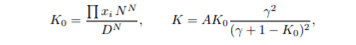

當P0設為1時,向量P即代表所有資產對於第0個資產的價格。在此基礎上,Curve推出了V2自動做市模型Crypto invariant function:

和V1模型不同之處在於係數K:

Crypto invariant function 就脫胎自StableSwap invariant function,其中A*K0就是StableSwap invariant function中的係數χ。如下圖所示,當價格趨近平衡狀態時,K0趨向於1,Cryptoinvariant function也就趨近於Stable Swap invariant function,因此在價格平衡點,流動性較為聚集。當價格遠離平衡狀態時,K0趨向於很小的正數(即γ),Cryptoinvariant function也就會趨近於新構造的恆定乘積公式(下圖中更靠近原點的虛線),防止價格波動大導致流動性快速枯竭。

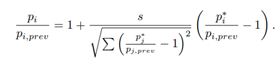

Crypto invariant function決定的是balance的變化量,要想得到具體交易個數就要除以向量P,P初始設為平衡點時的價格,可是當交易不斷變化,向量P需要不斷更新。因此V2推出價格Repegging機制,主要包括以下三部分:

1)內部預言機,使用內部指數移動平均(EMA) 價格預言機,來獲得一個最新的價格水平P*(t表示上一次價格更新至今的時間,T1/2為計算EMA的時間間隔的一半) :

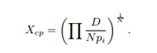

2)閾值控制機制,使用一個度量constant product的變量Xcp:

當Xcp突破一個閾值,就會更新向量P。

3)價格向量P更新,使用以下公式更新價格:

更新價格之後可以重新計算D來決定一條新的價格曲線,同時根據Crypto invariant function的特性,流動性將被聚集到新的價格周圍。

提供流動性機制

流動性提供者可以在V1資金池中存入單一資產或者多種資產,取出時也一樣。以下圖為例,如果你在池中存入1000 DAI,你將獲得46.1 DAI、314.5 USDC、490.2 USDT 和149.2 TUSD。因此流動性提供者擁有對這四種資產的風險敞口,並且各敞口大小隨池中資產比例決定。為引導穩定資產資金池回歸到平衡狀態,當存入池中佔比較少的資產(價格較貴)時流動性提供者會得到存款獎勵,當取出池中佔比最多的資產(價格較低)時流動性提供者也會得到取款獎勵。

穩定幣資金池來源:https://resources.curve.fi/base-features/understanding-curve)

流動性提供者也可以獲得資金池產生的一半的交易費用,如果將LP代幣繼續質押進Gauge還可以獲得相應CRV獎勵。在V1資金池的交易費用是0.04%,這也被認為是以太坊上穩定幣交易性價比最高的方式。

V2的提供流動性機制和V1是一樣的,存入和取出時可以選擇一種資產或者多種資產。而V2資金池收取的交易費用從0.04% 到0.4% 不等。費用水平會根據當前價格與內部預言機價格的接近程度而有所不同,並且該費用比率會在每筆交易發生後更新。

代幣經濟

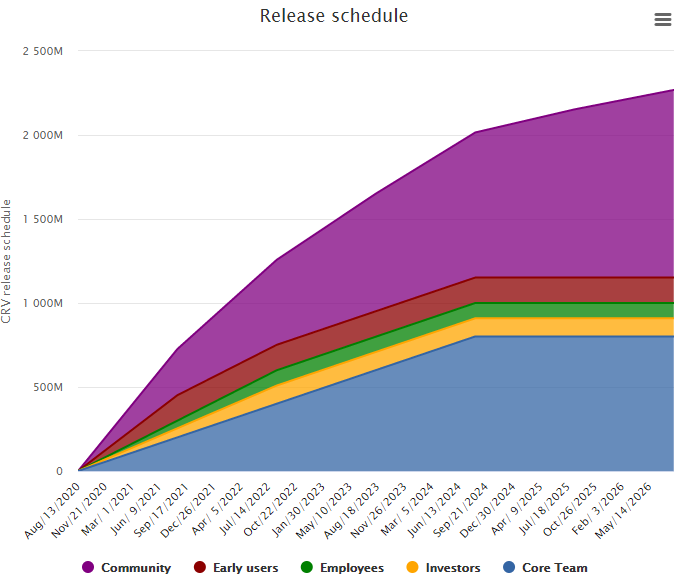

Curve擁有一套設計精巧的代幣經濟。 Curve的治理代幣是CRV,發行總量約為30.3億枚,其中:62%分發給流動性提供者;30%分發給股東並在2-4年內線性解鎖;3%分發給僱員並在在2 年內線性解鎖;5%作為社區儲備。釋放計劃如下圖所示,到2026年五月預計釋放22億枚,超過總發行量三分之二。

CRV代幣發放計劃(來源:https://resources.curve.fi/base-features/understanding-crv)

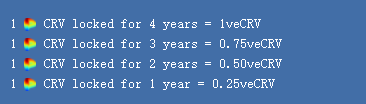

單純持有CRV代幣並沒有收益,但CRV持有者可以通過將CRV鎖倉到Curve協議獲取veCRV來享受代幣的治理功能和協議獎勵。獲得veCRV數量與質押時間的關係如下圖所示:

veCRV獲得方式(來源:https://resources.curve.fi/base-features/understanding-crv)

質押CRV獲得veCRV後,veCRV持有者可以在提供流動性時獲得最高至2.5倍的CRV獎勵,並且協議產生的交易費用的50%也會發放給veCRV持有者。此外veCRV持有者還享有投票的權利,可以對不同的CurveDAO提案和資金池參數進行投票,其中最重要的是可以通過Gauge投票機制來分配CRV流動性獎勵。 Curve協議根據各資金池獲得的veCRV投票量來決定Gauge 比重,即各自資金池獲得CRV流動性獎勵比重。 Gauge比重每週重新計算一次,用戶每10天可以改變一次投票。該機制也吸引到了眾多穩定資產運營商來質押CRV來獲得投票權,為自己資產的資金池吸引更多流動性獎勵,這也是CRV質押率比較高的原因。

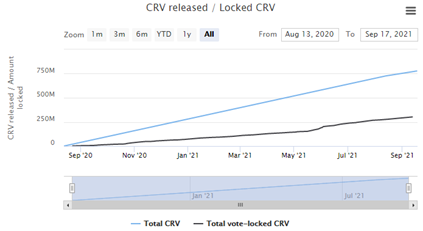

CRV釋放規模和鎖定規模(來源:https://resources.curve.fi/base-features/understanding-crv)

目前CRV發行量約為7億6千萬枚,而所在Curve協議中鎖住的CRV約有3億枚,佔約40%,並且平均鎖倉時間為3.65年,這表明多數CRV質押者選擇質押4年來獲得最多的veCRV。

運營分析

2021年5月Uniswap推出v3版本,希望能夠提供更窄的滑點以及更高的資金使用效率。在UniswapV3上,用戶能夠選擇給特定價格範圍提供流動性。流動性提供者因此可以選擇為穩定幣對平衡價格附近的價格區間提供流動性,因此使用Uniswap V3交易穩定幣時產生的滑點將縮小。

而一個月之後,Curve緊隨Uniswap完成自己的V2更新。雖然沒有像UniswapV3更新時那般引起轟動,但這也是Curve拓展自己業務版圖的重要一步。完成V2升級後,Curve也開始支持非穩定資產的交易。這兩家專注於不同領域的DEX巨頭,似乎同時開始向對方的業務領域發起進攻。三個多月過去了,本文將從穩定資產交易,非穩定資產交易以及代幣估值水平這三個方面來與Uniswap進行對比,來發現Curve目前的運營情況。

穩定資產交易

穩定資產交易還是Curve目前最核心的業務,目前在以太坊42個資金池中,40個都是交易穩定對價資產的資金池。其中26個資金池是與美元價格掛鉤,7個資金池是與BTC價格掛鉤,4個資金池與ETH價格掛鉤。穩定資產資金池承載的24小時交易量超過項目24小時總交易量的80%,鎖倉量更是超過了項目總鎖倉量的90%。

選取Curve中最大的穩定資金池3Pool與Uniswap V3對應的穩定幣資金池進行對比,從交易量來看, Uniswap V3已經和Curve處於同一個水平之上。考慮到Curve擁有更大的鎖倉量,和Uniswap V3相比,Curve的資金使用率相對較低。從另一方面來說,Curve實現了其低交易費用低滑點的承諾,並且巨大的鎖倉量也給Curve帶來承載巨額資金交易的能力。

此外Curve也和Yearn合作,開發了Pool factory功能,允許任何人配置Metapool。 Metapool允許一個代幣與另一個底層基礎池進行交易,如[GUSD,[3POOL]],該資金池資產即包括GUSD和3Pool的LP代幣3CRV。這樣既能支持了新資產的交易,也沒有侵占原來資產的流動性。新配製的資金池需要設定兩個參數:(1)交易費用,範圍為0.04%至1%;(2)參數A,Curve團隊會幫助設定這個參數。

非穩定資產交易

Curve在完成V2升級後也開始支持非穩定資產的交易,但是其規模很小,特別是支持交易的資產種類還很少。目前在以太坊上只有兩個支持非穩定資產的資金池- tricrypto和tricrypto2,只支持USDT,wBTC和WETH三種資產的交易。

將tricrypto2池和Uniswap V3所涉及的資金池進行比較,Curve已擁有更多的鎖倉量和更低的交易費用,並且24h交易量也接近了UniswapV3對應資金池的水平。從這tricrypto2這個資金池來看,Curve在非穩定資產,至少在USDT,wBTC和WETH這三種資產的數據已經和UniswapV3處於一個水平之上了,但是Curve在非穩定資產交易中支持的資產還是太少,如果想在這個領域與UniswapV3競爭,必須將更多的主流資產引入其V2模式之中。

估值分析

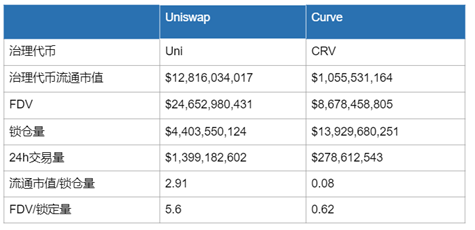

值得注意的是,超過40%質押在協議中的CRV未算在代幣流通量中,也導致Curve流通市值較低的原因。但即使算上這40%代幣,CRV的流通市值以及FDV都遠遠落後於Uni。運營數據方面,Curve擁有更高的鎖倉量,而Uniswap擁有更高的交易量。通過流通市值或者FDV與鎖倉量的比值來看,與Uniswap相比,Curve的流通市值與FDV相對被低估。

而將兩家DEX的市銷率(P/S ratio)進行對比發現,Curve估值水平較高。 Curve項目年化總收益大幅落後於Uniswap,其盈利能力受其運營模式和交易量的限制遠遠遜色於Uniswap。

總結

從Curve運營數據來看,Curve擁有Defi世界中最大的鎖倉量,證明了其對大資金的吸引力。對比Uniswap,Curve的交易量和收入受到其聚焦於穩定幣交易的運營模式和低交易費用的局限處於一個較低水平。但是V2升級之後,tricrypto2資金池的運營數據也已顯示在非穩定資產領域,Curve也擁有了和UniswapV3競爭的實力。

從CurveV2更新的自動做市機制來看,Curve走上與UniswapV3截然不同的道路。 Uniswap V3 給予了流動性提供者最大的靈活性,流動性提供者可以自己選擇提供流動性的價格範圍。不同於UniswapV3,CurveV2的自動做市模型可以根據內置預言機的餵價自動調整流動性聚集範圍,而無需流動性提供者自己重新部署流動性區間。此種設計對個人投資者更加友好,不需要流動性提供者自己制定複雜的做市策略。

總的來說目前Curve還是在穩定資產交易領域有著明顯的競爭優勢,但是在V2更新之後對於非穩定資產交易仍處於一個摸索的過程中。可以預見到的是隨著Curve和Uniswap這兩個DEX巨頭的業務範圍不斷重合,勢必會帶來更大的競爭。