OCC是美國各銀行的最大監管機構,其全稱為Office of the Comptroller of the Currency,它於1月4日表示:

它允許銀行成為區塊鏈節點以及使用穩定幣進行結算,也就是說,OCC許可其銀行將公鏈作為結算基礎設施。

(OCC對銀行業使用公鏈設施的解釋,SOURCE:OCC)

以太坊的機會

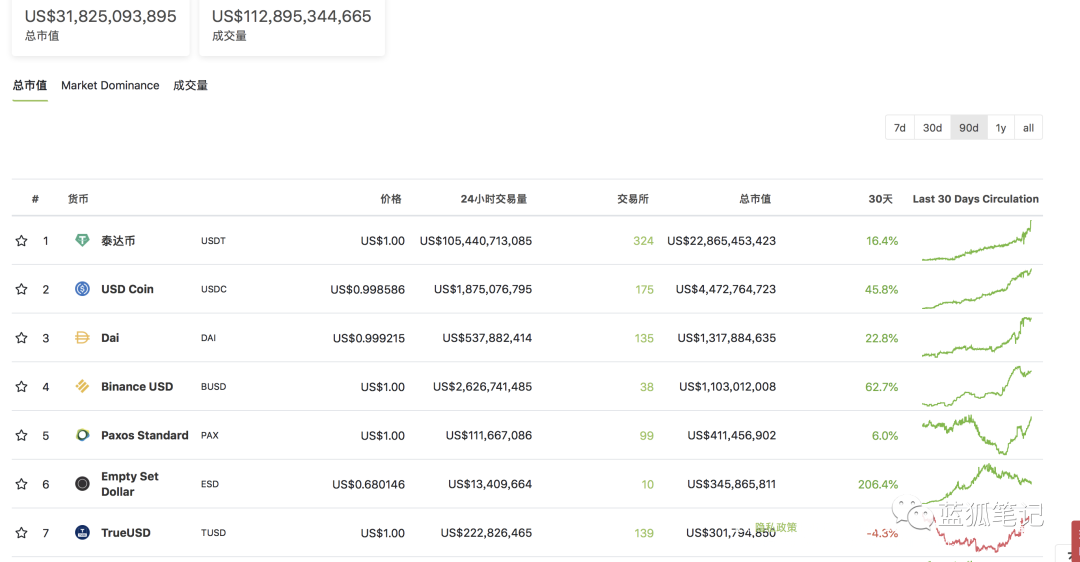

OCC並沒有說明銀行應該採用哪些公鏈基礎設施,成為哪些公鏈節點。在所有智能合約鏈中,就目前而言,以太坊是穩定幣的最大結算層。目前穩定幣整體市值超過300億美元,其中絕大部分穩定幣都運行在以太坊上。

(穩定幣整體市值超過300億美元,SOURCE:Coingecko)

雖然當前以太坊轉賬費用極高,但它有一個優點是安全。

而安全是傳統銀行最關心的方面。

傳統的銀行系統存在單點失敗等問題,每年銀行都要耗費巨大的人力和物力來保護其安全,防止被攻擊。

這是一筆非常巨大的成本。

不僅成本巨大,而且還做不到足夠的安全。如果銀行成為以太坊公鏈的節點,通過以太坊進行結算,則可以極大降低其運營成本,也更加安全。這些對於銀行來說都有一定的吸引力。

當然,以太坊目前極其擁堵,在其上面實現大規模的金融活動是不現實的,例如支付、借貸、投資等。因為它的費用實在太高,處理速度過於緩慢,一天大約只能處理120多萬個交易,完全沒有辦法滿足主流人群的需求。

這也就是引出了第二個話題:以太坊的layer 2。

以太坊的layer 2和跨鏈DeFi的機會

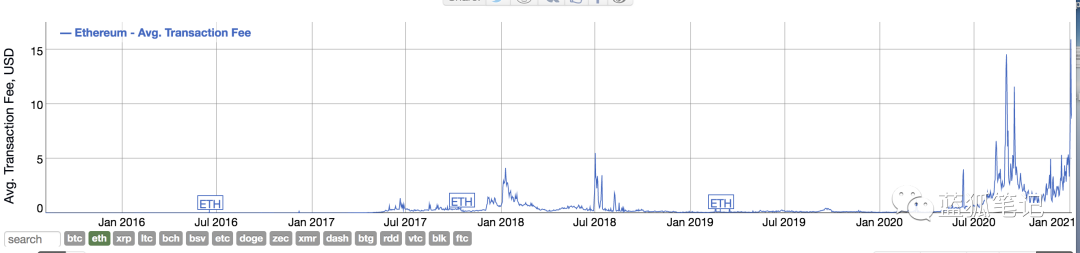

這幾天的gas費用是瘋狂的,擁堵時以太坊的gas價格甚至接近500Gwei,發送ETH接近10美元,在Uniswap和Sushiswap交易可能需要高達50多美元以上的手續費,而參與挖礦(如YFI )手續費甚至更高。 1月4日以太坊平均交易費用高達15.957美元,這是極其昂貴的交易費用。

(以太坊交易費用從DeFi爆發以來居高不下,SOURCE:Bitinfocharts)

如果銀行要在以太坊上發行穩定幣或使用穩定幣進行支付、儲蓄、借貸、投資等活動,目前的吞吐量完全不現實,費用也極其昂貴。因此,以太坊的Layer 2方案,如Rollups等的實踐就日益重要。

可以預見,2021年加密領域最重要的現象之一就是DeFi項目大幅採用layer 2技術。例如Synthetix在採用Optimism的layer 2技術,而據說Uniswap和Chainlink也將採用該技術。如果三大DeFi巨頭相繼使用,這可能讓它在短中期內成為重要的layer2基礎設施。長期來說,各種Layer2技術只是DeFi項目實現自身更好用戶體驗的解決方案,Uniswap們也會根據實際的情況不斷迭代,因此,哪種Layer2技術會最終勝出估計還需要大約半年到一年的時間才能初現端倪。就長期而言,

藍狐筆記更看好Zk-rollups系列的Layer2解決方案。

Optimism計劃於2021年1月15日發布初步的主網,Synthetix將是首個實驗其方案的DeFi項目,由於OVM(Optimistic Virtual Machine)跟EVM(Ethereum Vitual Machine)兼容,因此可以將Synthetix的智能合約移植至OVM,且無須花費大的成本。

目前ZK rollups方面,Loopring和Zkswap也正在測試基於ZK rollups技術的DEX。

此外,隨著跨鏈DeFi(如波卡等)的發展,它也可以在一定程度上緩解以太坊的擁堵問題。

成為未來世界上最大結算層的可能性

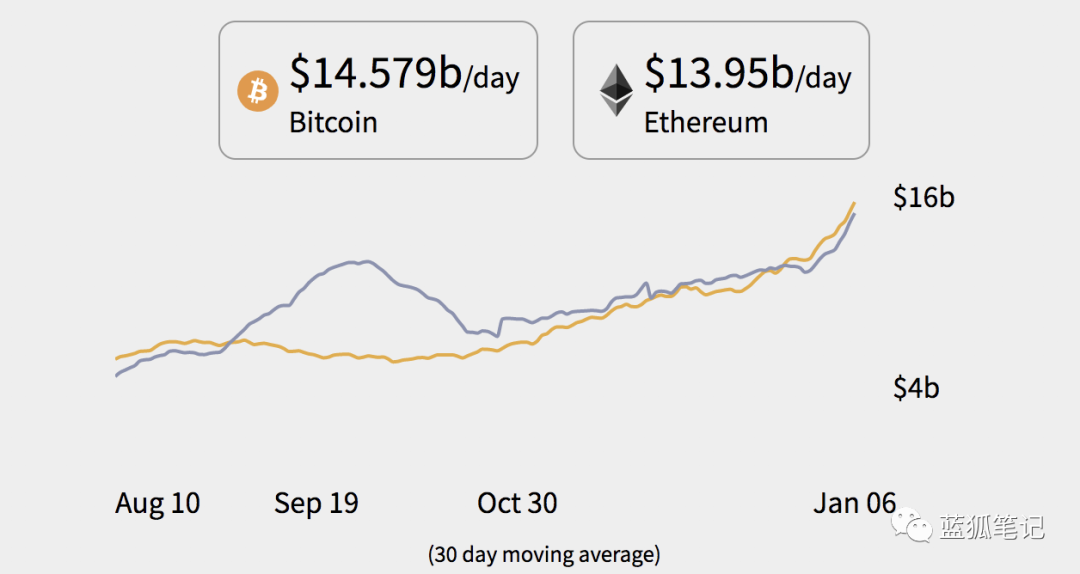

(比特幣和以太坊每天的鏈上交易額,SOURCE:Bitinfocharts)

短期看,由於比特幣價格的持續升高,其結算價值會跟以太坊呈現交替上升的狀態。但長遠看,由於穩定幣的持續推出,由於傳統銀行的逐漸進入,由於Layer2的發展,最重要的是DeFi和傳統金融在以太坊上的活動越來越多,其規模越來越大,以太坊有可能會超越比特幣成為世界上最大的加密結算層,且隨著時間的發展,也可能演化成為世界上最大的結算層。

一旦以太坊上承載幾十萬億甚至幾百萬億美元的資產,它不僅容納比特幣、穩定幣以及其他公鏈資產(如波卡),也容納傳統的資產(合成資產),如能實現,以太坊有機會成為人類歷史上有史以來最大的金融基礎設施,並由此成為世界上最大的結算層。

而ETH作為承載未來可能的世界上最大結算層安全的基石,作為承載未來世界上最大結算層的燃料,它的需求規模也隨之上升。當然,這一天的到來並非一蹴而就,在成為世界上最大結算層的路上,以太坊還會經歷更多的挫折,也並非一定就能實現,它需要更多人的建設,讓以太坊成為更安全和更具可擴展性的基礎設施。