本文來自 美聯儲官網federalreserve

原文作者| Jess Cheng、Angela N Lawson、Paul Wong

譯者| Moni

出品 | Odaily星球日報(ID:o-daily)

貨幣是一種以信任為基礎的社會和法律結構,但現在,貨幣的概念已經發生演變。

1914 年,美聯儲首次發行紙幣,也開創了一個全新的貨幣時代。

現在,人們開始套利一種新形式的央行貨幣,與實物現金完全不同,它就是——央行數字貨幣。

“貨幣”能否成功,關鍵在於它是否可以被視為安全、穩定和可靠的工具:

現金、央行存款和潛在的央行數字貨幣都是中央銀行負債;銀行賬戶中的資金是商業銀行負債;零售儲值卡上的餘額是發卡行負債。

但是大多數人並不認為貨幣是銀行或其他實體的負債和義務,人們關心的不是“貨幣如何記錄在某個分類賬上”這種細節問題,而是“貨幣”是否可以安全可靠地用於今天和明天的購買交易。就現階段而言,絕大多數人認為貨幣能保持其全部價值,銀行內部資金是安全的,並且企業會兌現商業信用——從這個角度看,央行數字貨幣可以提供安全可靠的另一種貨幣形式。

近年來,隨著全球穩定幣的推出、科技巨頭們進軍支付市場、以及一些國家啟動央行數字貨幣原型設計,美聯儲對數字貨幣的興趣已大大增加。尤其是在新冠病毒疫情期間,美聯儲發現傳統零售支付市場效率低下,無法較好地完成經濟刺激資金分配任務,而數字貨幣的優勢則愈發明顯。

美聯儲認為,如果美國確定支持“基於通用目的的央行數字貨幣”(general-purpose CBDC),必須滿足五個必要的先決條件:

明確的政策目標;廣泛的利益相關者;健全的法律框架;有力的技術支撐;完善的市場準備。

下面,就讓星球君(微信:o-daily)和大家一起深入了解一下美聯儲如何看待這五個先決條件。

1、明確的政策目標

引用央行數字貨幣的基本要素,就是了解發行央行數字貨幣的目的究竟是什麼?包括:

央行數字貨幣可以在什麼地方使用?央行數字貨幣該如何使用?央行數字貨幣可以提供什麼潛在價值?

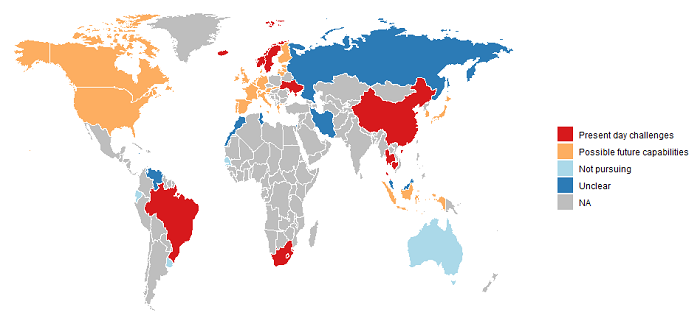

各國中央銀行對數字貨幣的研究和實驗興趣差異也很大,主要分為兩種態度:

有的中央銀行希望使用央行數字貨幣應對當前貨幣調整;有的中央銀行希望使用央行數字貨幣探索未來支付能力。

對於美國而言,無論央行數字貨幣的具體目標是什麼,都應該與美聯儲提供安全性和高效率的支付系統、以及貨幣和金融問題的長期目標保持一致。

2、廣泛的利益相關者支持

建立央行數字貨幣需要公共行業和私營行業眾多利益相關者投入、參與和支持,儘管不太可能滿足所有人需求,但至少需要在包容性和普遍性方面達成共識。美聯儲認為,央行數字貨幣的主要利益相關者包括:

政府機構終端用戶金融機構技術服務提供商基礎設施提供商學術界標準制定組織

考慮到所涉及的各種利益、以及在系統設計、生態開發等方面需要作出大量複雜決策,央行數字貨幣想要在美國獲得所有利益相關這的廣泛支持可能需要較長時間。那麼,這些主要利益相關者在央行數字貨幣中需要扮演什麼角色呢?

政府機構——對於促進引入央行數字貨幣所需的法律和社會變革,政府支持的作用至關重要,政府立法和行政部門將需要做出影響央行數字貨幣設計和實施的重要決定,例如:

約定美聯儲發行通用央行數字貨幣的權限;規範中央銀行與公眾之間關係;探討潛在立法變更;明確合同法、隱私權和消費者保護,包括與稅收、公共支出、假冒和欺詐、反洗錢和網絡安全有關的問題。

終端用戶——在央行數字貨幣的設計和測試過程中,必須考慮不同年齡、地理位置、支付習慣和金融知識的終端用戶,並重點研究下面三個問題:

人們如何通過智能卡、智能手機、指紋、虹膜掃描或其他方式使用央行數字貨幣?終端用戶為什麼要選擇央行數字貨幣,而不是其他支付方式?在考慮可能需要通過保護消費者和分配損失進行權衡時,終端用戶會承擔多少責任?

美聯儲還需要與個人和企業合作,並諮詢消費者團體、社區組織和商業協會,以深入了解央行數字貨幣實際用例。

金融機構——引入央行數字貨幣可能會導致市場結構和動態發生重大變化,甚至可能會影響商業銀行的存款、銀行信貸以及更廣泛的金融體系。當然,所有這一切都取決於央行數字貨幣特徵及其實施方式,如果合理髮行,對銀行也得乾擾可能很小、甚至沒有。對於金融機構來說,不管是政策性銀行、社區銀行、互聯網銀行,還是其他各種類型的非銀行金融公司,都需要告知政策制定者自己可能遭受到的潛在影響、收益、注意事項和政策要求。

技術和基礎架構提供商——技術和基礎設施公司在當今市場中扮演著重要角色,潛在的央行數字貨幣可以採用許多不同形式,隨著將數字技術引入到法定貨幣中,可能還會加快“新晉技術和基礎架構提供商”——包括大型科技公司和金融科技公司——探索支付和其他金融服務領域,繼而有效解決央行數字貨幣設計、互操作性、市場結構和市場採用率的問題。

其他利益相關者——其他利益相關者包括學術機構、智囊團、標準組織和國際社區,他們可以為央行數字貨幣提供信息和支持:學術機構和智囊團可以提供決策指導,標準組織可以通過定義術語、制定分類標準以及創建規格和標準以支持更廣泛的生態系統。

3、健全的法律框架

美聯儲在美國金融體系中的主要作用是捍衛公眾對貨幣的信心,因此發行央行數字貨幣的關鍵前提是具備健全的法律框架,使通用央行數字貨幣和更廣泛的市場用戶能夠確信其用於轉移價值的工具非常堅固、可靠、運行平穩且安全,而且還具有明確的付款規則和保護措施。任何裂痕都會削弱公眾對央行數字貨幣的信任,想要建立這樣一個健全法律框架的關鍵,需要確定以下幾方面:

明確法律授權,比如發行通用央行數字貨幣是否與美聯儲在中央銀行法(即《聯邦儲備法》(FRA))中所規定的授權、職能和權力相一致。法定貨幣狀態,明確美聯儲發行的所有貨幣都是解決債權人“債務”的有效合法付款方式。遵守反洗錢規則、打擊資助恐怖主義行為和應對逃避制裁的行為,降低央行數字貨幣被用於非法活動的風險。隱私,以及保護個人數據。法律角色和責任,中央銀行可能需要擔負起與公眾相關的角色和責任。

4、有力的技術支撐

技術將部分影響數字貨幣的設計和功能,在某些情況下,基於特定央行數字貨幣設計的業務和運營要求可能需要開發新技術,比如需要根據經濟規模的增長而增加央行數字貨幣交易吞吐能力、滿足脫機交易、支持安全硬件等,因此需要在系統完整性、運營魯棒性和操作彈性三個核心方面進行大量技術開發和評估工作。

下面將詳細分析央行數字貨幣基礎技術的三個關鍵方面:

系統完整性:央行數字貨幣必須能以不受損害的方式按預期方式運行,並且不受未經授權的操縱,主要包括:

有能力提供安全有效的資產轉移;準確保存記錄,擁有有效的防偽措施以及強大的欺詐檢測能力;能夠管理和防止未經授權的訪問、使用、破壞、修改或破壞,以提供系統機密性、完整性和可用性的能力;認真執行強大的信息安全控制措施,以保護信息資產。

運營魯棒性:央行數字貨幣必須具有在一系列操作條件下正確可靠運行的能力,主要包括:

提供即時結算和連續24小時/ 7天的可用性;提供靈活和適應性強的技術,以便可以根據需要更改安排;應充分考慮到生態系統的運行穩健性,而不僅僅考慮安排經營者的穩健性。

操作彈性:央行數字貨幣需要具有抵抗、吸收和消退的能力,主要包括:

如果需要互聯網連接,請充分考慮連接中斷的潛在影響;從人員、信息、系統、流程和設施的角度解決運營彈性;考慮端點到端點的彈性。

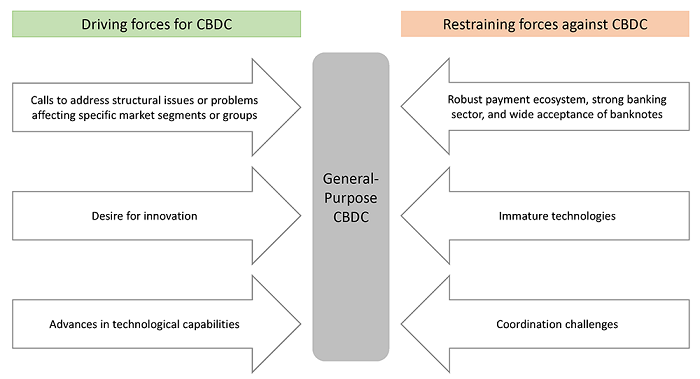

5、完善的市場準備

只有當市場準備就緒——終端用戶願意採用它(需求層)、生態系統可以隨時支持它(供給側),才是引入央行數字貨幣的最佳時機。評估市場準備情況通常需要了解可能支持或推動央行數字貨幣採用的條件,以及該系統的組成部分是否已準備好並完成有效協調。雖然市場準備就緒時間通常無法準確預測,但是可以通過調查、訪談、測試等方式了解市場進展情況。下圖展示了央行數字貨幣市場驅動力和抵抗力的幾個方面,或許可以被用作可參考的評估指標:

總結

在美國發行央行數字貨幣並非易事,需要考慮很多因素。

明確政策目標是指導央行數字貨幣設計的關鍵,同時還需要獲得廣泛利益相關者的支持,以實現必要的社會和法律變革,完善社會對貨幣的看法以及人們使用數字貨幣的方式。不僅如此,強大的法律框架需要為央行數字貨幣發行、分發、使用和銷毀提供依據,依靠穩定技術支持來確保其安全性和效率。最後,市場需要為廣泛接受和採用央行數字貨幣做好準備,所有這些先決條件其實都是相互聯繫的,但每個先決條件都需要花費大量時間才能實現。

正如美聯儲主席杰羅姆·鮑威爾(Jerome Powell)最近談到央行數字貨幣時所說的那樣,“央行數字貨幣還有很多工作要做。”