撰寫: grace

編譯:深潮TechFlow

關注Timeswap 一段時間的人已經知道它與AAVE 的區別,但我還是想為新人解釋一下。

- AAVE 是一個連續的、收益可變的產品。意思是,你可以在沒有到期日的情況下進行借貸,想想你的儲蓄賬戶。

- 而Timeswap 是固定期限、固定收益的產品,比如定期存款(FD)。

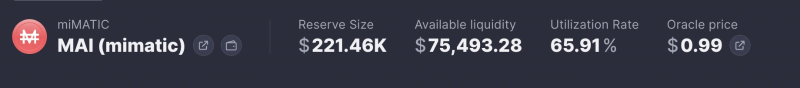

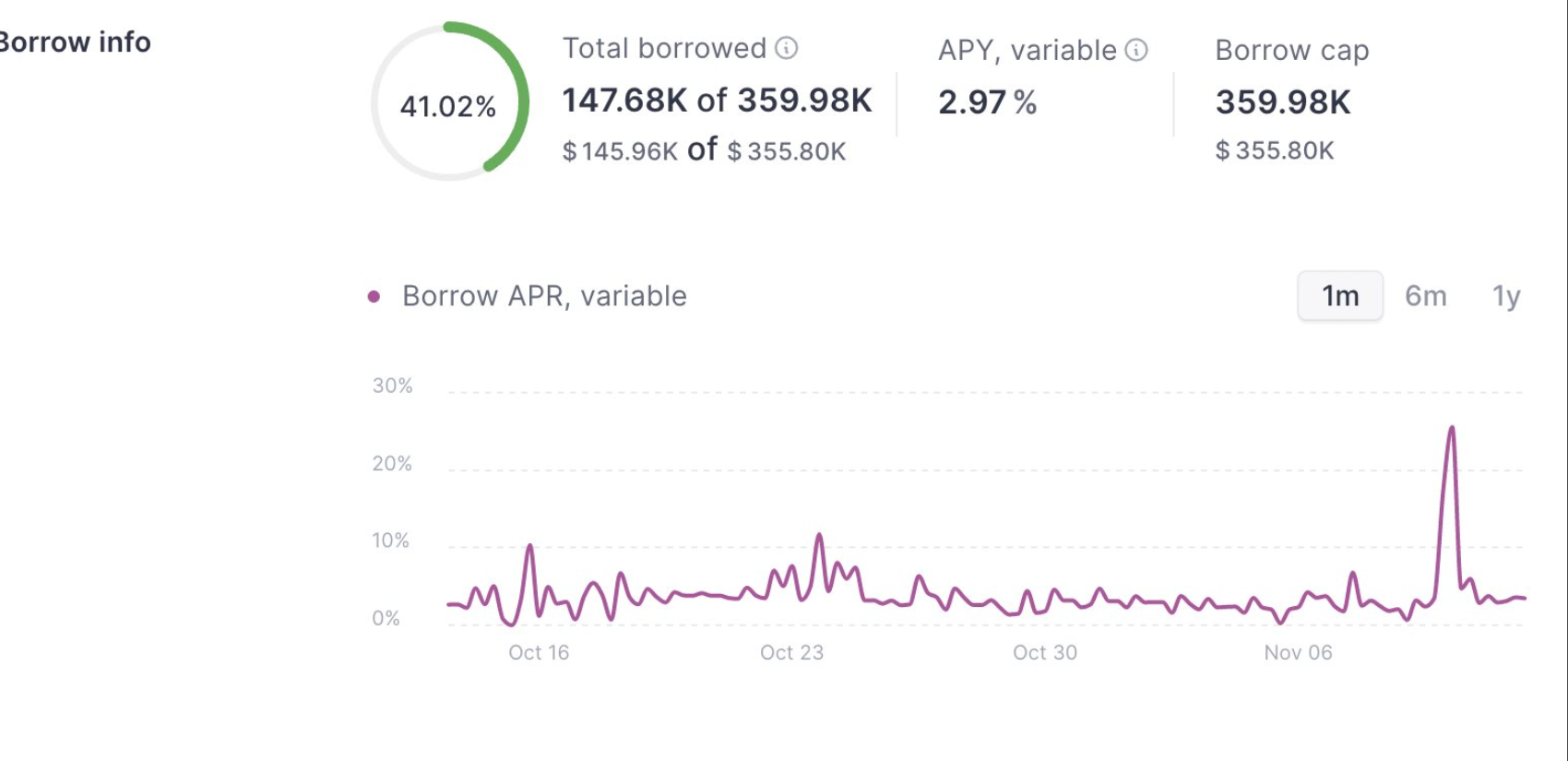

AAVE 有MAI,一個由Qi Dao 設計的去中心化穩定幣,可以用於借貸,Timeswap 也是如此。 MAI 可以在AAVE 上以3%的價格借入,由於利率不固定。它可能會根據利用率(借入/總借入) 而改變。

更高的利用率等於更高的利息,反之亦然。

借貸產生的根本原因是:槓桿,即在不實際出售任何東西的情況下購買的能力。因此,在利用槓桿的同時,考慮抵押品即資產鎖定也很重要。用更高級的話來說,這被稱為LTV(貸款與價值比率)。

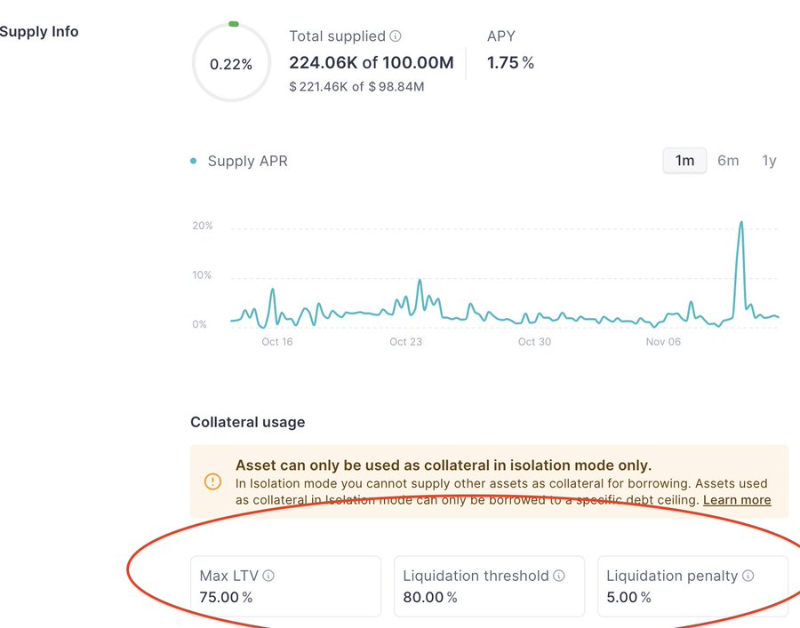

簡單地說,75%的LTV -> 抵押100 美元,借出75 美元。更高的LTV 就是更高的槓桿率,反之亦然。

AAVE 對MAI 有75%的LTV,投入價值100 美元的任何資產(ETH/USDC),就會獲得價值75 美元的MAI。

在我深入研究Timeswap 之前,重要的是看一下清算情況。

首先,AAVE 上的每筆貸款都必須有超額抵押(75 美元的債務有100 美元的抵押),因為這些產品並不驗證借款人的信用度,所以超額抵押是必不可少的。

沿著這個思路,如果說有一個不穩定的抵押品,並且它價值跌破了100 美元,那麼給予75 美元貸款的產品也必須保護其貸款人,防止借款人違約。

因此,在AAVE 的設計中嵌入了清算功能,如果借款人的抵押品低於某個閾值,該產品就會清算,即清算閾值。

如果價值100 美元的抵押品低於/達到80 美元,它就會被賣掉,以保護貸款人的75 美元存款。

回到Timeswap 中,貸款是不可清算的,即無論抵押物有多少,都不會被出售,因此沒有任何清算的門檻和懲罰。

Timeswap 的獨特之處在於,它使借款人能夠在貸款到期前償還,要么就是違約。

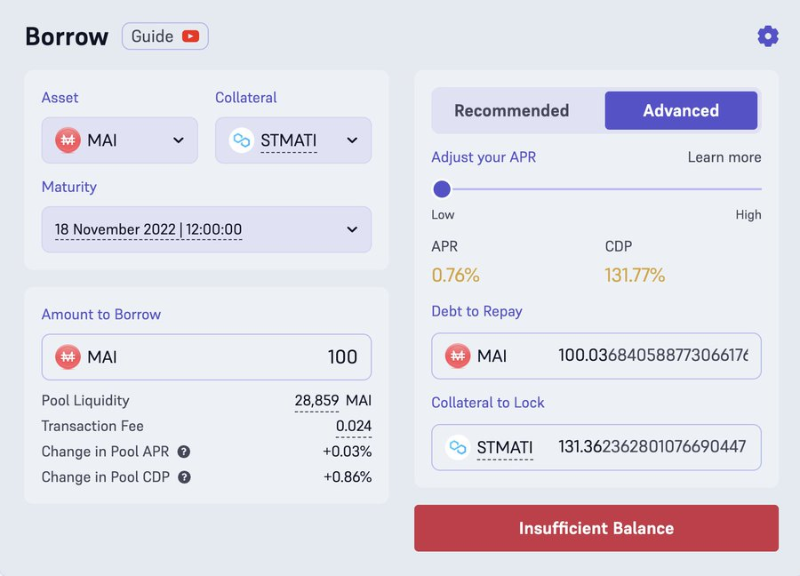

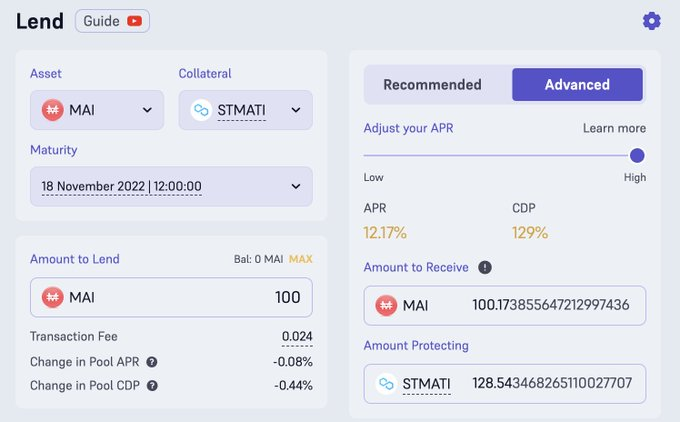

可以在Timeswap 上以低於1% 的APR 和132% CDP 借入MAI:價值100 美元的MAI 可以通過價值132 美元的抵押品借入,即stMATIC。

大致比較一下,Timeswap 的LTV(貸款價值)是75%(100/132),與AAVE 相同。最好的部分是:Timeswap 的LTV 根據借款需求而變化。

想想看,Timeswap 的借款人可以在Polygon 上以最低的利率借到盡可能多的MAI,而不用擔心抵押物在市場上下跌。

更重要的是,CDP/LTV 根據市場力量(供應和需求)而變化,與其他DeFi 貨幣市場不同。

從理論上講,健全的系統對每個參與者都好,在這種情況下,是貸款人和借款人。

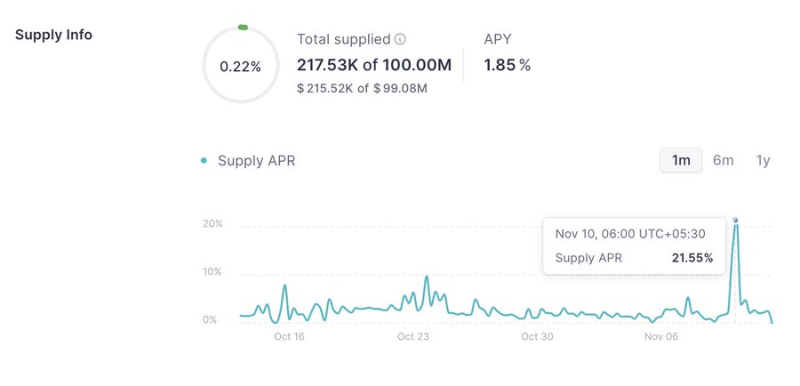

借貸是DeFi 中賺取真實收益的最佳形式之一,因此被許多用戶採用。

儘管目前在Timeswap 上的借出/借入資金將在未來6 天內到期,但它在MAI 上提供了甜蜜的、有機的、兩位數收益,是所有收益中最好的。

Timeswap 不是最好的DeFi 貨幣市場,但它是領先的。我認為通過時間限制來交換代幣,沒有什麼比更有安全感了。