本文属于老雅痞原创文章,转载规矩不变,给我们打声招呼~

转载请微信联系:yaoyaobigc,更多DAO、Web3、NFT、元宇宙资讯请关注FastDaily

导读

今日老雅痞共推送3篇文章。

都说比特币是很好的储值选择,真的如此吗?推荐阅读本文。另一种对立的观点,告诉你为什么比特币不是一种价值储存的方式。

第一条是对 Taki app的原创分析文章。Taki 挺有意思的,它可以通过点赞和评论来挣钱,也允许用户在平台上创建自己的token。也就是说,粉丝越多收入可能就越多。值得研究。

元宇宙可能先天就不是属于所有人的....如果你刚好患了不能兼容的病。推荐阅读第三条,关爱病友,期待有一天能够有解决方案。

RR丨编译

信息来源自substack ,略有修改,作者0xStacker

我在加密领域待了很长时间。2014年,我第一次购买加密货币是在一家名为btc-e的交易所,这家交易所后来因Mt Gox黑客攻击的洗钱行为而倒闭。在大多数人还没听说“区块链”这个词之前,我就已经是一个小小的替代币degen了。

我们谈论的是一个大学生的300美元的投资组合,它分散在了莱特币、点点币、羽毛币、域名币、黑币等资产上,其中大部分都归了零,或者在btc-e倒闭时丢失了。

快进到现在,我已经深入到加密领域,经营着加密图表SaaS业务,并曾在一家名为Token Metrics的加密研究公司负责研究工作。

所以,我不讨厌加密货币,也不讨厌比特币。我相信加密货币是未来的趋势。但在深入研究了代币模型之后,我改变了自己的观点,认为比特币在目前的状态下不是一种很好的价值储存方式。

我会简单地陈述我的观点,你可以选择接受或拒绝。如果你不同意,也不要感到难过。我主张自己进行研究和思考,而不是从YouTube和Twitter上回收谈话要点。

“比特币是一个泄露价值的开放系统,只不过被伪装成了保存价值的封闭系统。”

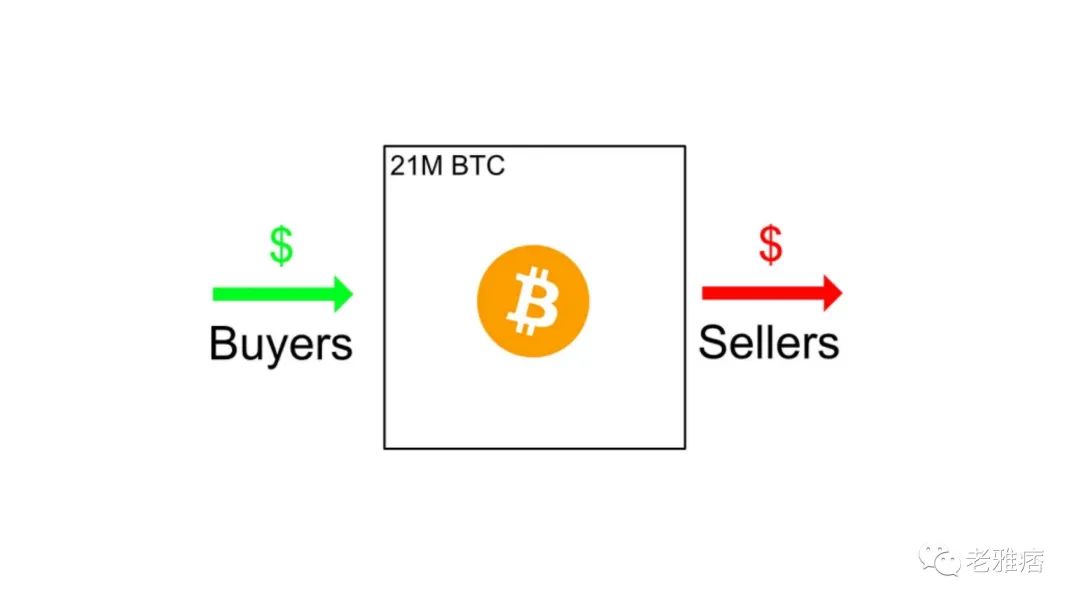

任何代币系统都可以被看作是一罐钱。每一种加密货币都是它自己的钱罐。当人们卖出时,他们是在把钱从罐子里拿出来。当人们购买时,他们是在把钱放进罐子里。

大多数人认为比特币系统是这样的:

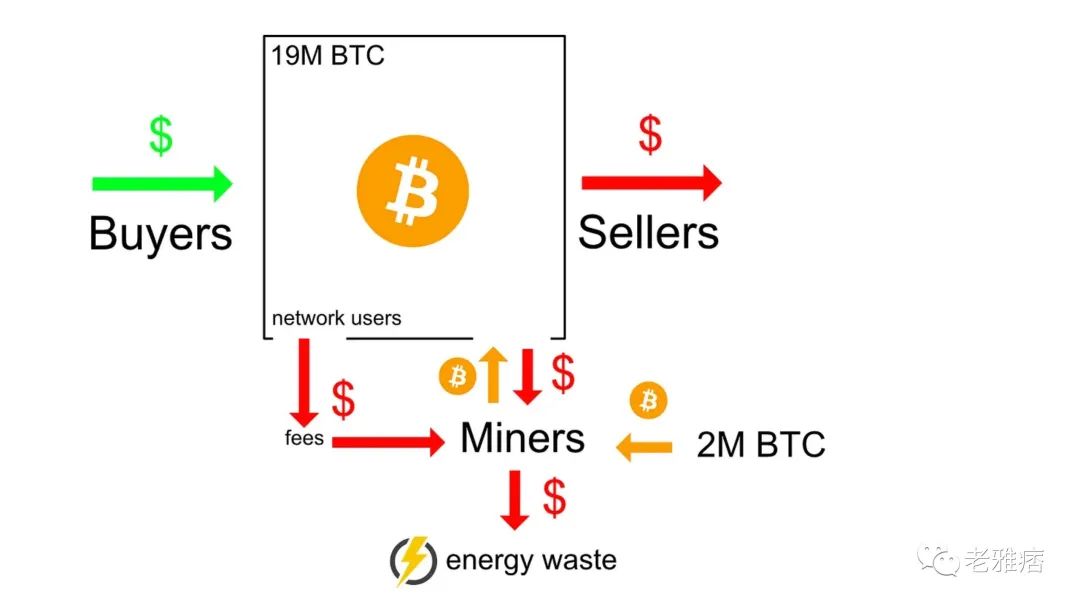

人们错误地认为,因为只可以有2100万枚比特币,所以这个系统是封闭的,不存在泄漏。在这个系统中,如果供应大于需求,价格就会上升。但BTC代币系统实际上是这样的:

在这个更准确的表述中,我们让矿工们通过两种方式从罐子中取出资金:交易费和出售他们的比特币挖矿奖励。后者从两个方面损害了BTC的价值。它稀释了比特币的流通供应,从而降低了比特币的价值,并从罐子中提取资金来支付能源成本。矿商从这个系统中提取的大部分资金都以能源成本的形式被永远消耗掉了,这意味着这些资金再也无法重新进入该系统。

这就是使用工作证明共识模式确保网络安全的成本。

截至目前,比特币的市值为5680亿美元。

保护这个价值5680亿美元的比特币网络需要多少能源?

根据剑桥大学的数据,大约是118.75 tWh。

今年早些时候,这一估计高达150twh,但让我们以目前118.75 tWh的估计为准。

换算成千瓦时,这是每年1187.5亿千瓦时。

美国是世界上最大的比特币挖矿国(超过35%的哈希率位于美国),每千瓦时的平均能源成本为商业11.78美分,住宅13.83美分。

好吧,11.78美分每千瓦时。但我们还是保守点,因为其他国家的电力可能更便宜。我们将使用尽可能低的数字,6.13美分,这是截至2022年3月美国最便宜地区(阿拉巴马州、肯塔基州、密西西比州、田纳西州)的工业平均价格。

6.13美分x 118,750,000,000千瓦时= 71.25亿美元

让我们运行一个场景矩阵,计算比特币网络安全的年度总成本:

这个方案模型仍然是保守的,因为我们把它的上限设定为了200 tWh,比剑桥的估算上限低了10%以上。

如果该网络的价值为5680亿美元,但每年的安全成本为71.25亿美元或更多,那么对于本应保值的东西来说,这是一个相当大的流出。

现在你们中的一些人已经在想,嘿,7.125/568每年只占1.25%。但这并不是市值的运作方式。这1.25%的系统流出并不一定意味着每年1.25%的价格下降。

目前5680亿美元的市值估值假设每个比特币的价值约为3万美元,但我们知道,目前流通的每个比特币不可能以3万美元的价格出售,因为在价格不下跌的情况下没有足够的流动性。实际上,比特币罐子中没有5680亿美元可以取出。实际上,可以取出的钱要少得多。

所以我们的分子是71.25亿美元,但我们的分母实际上比5680亿美元低得多,这意味着流出可能远大于1.25%。有多大?这很难说。

比特币看涨者喜欢谈论比特币的流动性供应因持有者增多而减少,但就价格影响而言,缺乏流动性对下行的不利影响与对上行的有利影响相同。

根据Glassnode的数据,(截至2022年4月)约63%的BTC供应在一年多的时间里没有移动。

因此,看起来我们的分母更接近于0.37 * 5680亿美元= 2100亿美元

7.125 / 210 = 3.4%

有意思。

所以比特币系统的这种能量泄漏不仅对价格有负面影响,它实际上是稀释循环供应的成本。

这里有一个对比,也许能帮助我们理清思路。据说Michael Saylor拥有129,218个比特币,价值约3,876,540,000美元(约39亿美元),假设比特币价格为3万美元。这大约是我们估计的71.25亿美元流出的一半。

所以现在想象一下,两个Michael Saylor每天在市场上倾销约700 BTC,或每年大约25万个BTC。这就是比特币网络运行的能源成本。谁来支付这些费用?不是矿工,他们是有利可图的。他们把钱传给比特币持有者。比特币持有者要为这种能源消耗导致的比特币贬值买单。

我们可以在这里回溯我们的估计的另一种方法是,已知目前每天可以挖掘约900个BTC(每天144个区块*每区块6.25 BTC)。我们之前的计算结果大致是,矿工每天平均可以卖出约700个BTC以支付成本,并保留其余200个BTC作为利润。

每天900个BTC*365天* 3万美元的比特币价格=约98.5亿美元

我们估计确保网络安全的能源成本是71.25亿美元,以3万美元的估值计算,挖掘BTC的年收入估计为98.5亿美元。矿工确实有设备等其他成本,但为了简单起见,我们忽略除能源成本以外的所有成本。

根据这些估计,我们的BTC均衡价格(矿工的收支平衡点)大约是22000美元。

每天900个BTC*365天*22000美元的BTC价格=约71.25亿美元

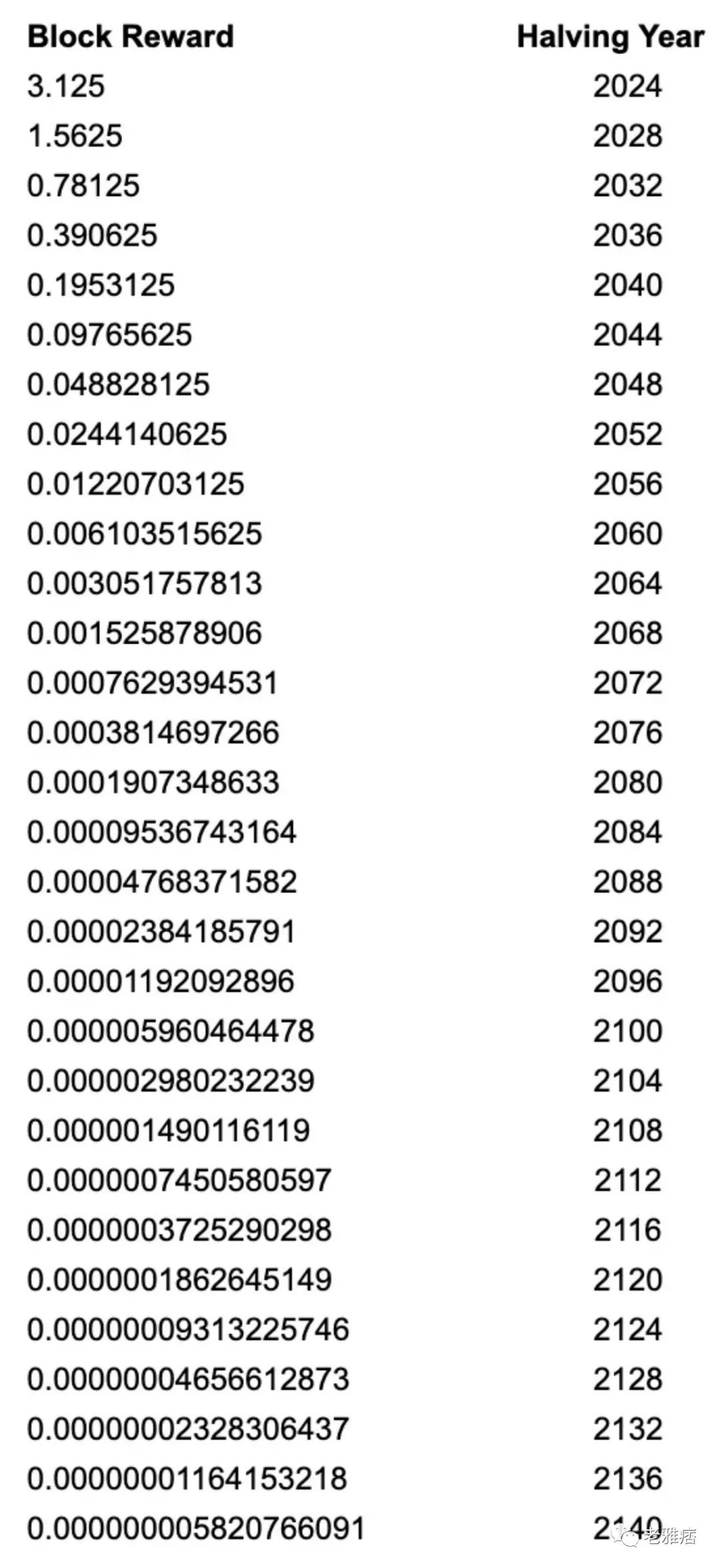

但比特币减半怎么办?比特币减半对于减少或修补71.25亿美元的漏洞毫无作用。在减半后,在相同的哈希率下,仍然需要花费大致相同的能源来保护网络。

“减半”只是将比特币的开采供应量减少50%,因此被称为“减半”。

因此,2024年3月之后,每天开采的比特币将从900比特币减少到450比特币。

因此,如果以目前的哈希率,每年要花费71.25亿美元的能源来确保网络的安全,BTC将不得达到4.4万美元的价格才能让矿工们实现能源收支平衡。请记住,每年仍然需要71.25亿美元来保护网络。而在下一个减半期(2028年),其价格最低将达到8.8万美元。

让我们再看一遍。

在当前的哈希率下,矿工在BTC价格为2.2万美元的情况下实现了能源支出的平衡。2024年减半后,以目前的哈希率,盈亏平衡点将上升到4.4万美元。如果BTC不能达到4.4万美元,矿工将无利可图,哈希率将不得不下降(矿工破产),以降低确保网络安全的成本,同时也降低了安全性。

如果你对power of 2有所了解,你就已经知道事情变得非常重大。如果我们放眼32次总减半,那么按照目前的哈希率,矿工进入最后一个减半的预估盈亏平衡点将是:

22,000美元*(2^27)=2,952,790,016,000美元/BTC

每个BTC 2,952,790,016,000美元 * 总共2100万个比特币 =

BTC市值62,008,590,336,000,000,000美元

区块奖励缩水如此之快,以至于在足够多的减半后,比特币最终需要以每枚2.95万亿美元的价格和62万兆美元的市值才能维持目前71.5亿美元/年的成本。

即使这些数字在某种程度上是现实的,你能想象仅以71.5亿美元/年的哈希率的情况下确保62万兆美元的市值吗?笑话。

这是在假设能源成本在未来120年里完全不增加的前提下得出的,而未来120年这肯定会增加。

因此,基本上BTC挖矿最终将变得非常无利可图,哈希率(网络安全)将会萎缩,除非它得到BTC交易费用的补贴。

但实际上谁在比特币网络上进行交易呢?没有人。而且我怀疑是否有人会真的进行交易。当涉及到所有的交易指标时,比特币是非常不可扩展的,其交易成本很高。

比特币网络每天约进行25万笔交易。

250,000 * 365 = 每年91,250,000笔交易

71.25亿美元/91,250,000 tx =每笔交易78美元。

目前,确保一笔比特币交易的能源开销为78美元。

比特币最初被设计成点对点的现金,然后当所有人都意识到它无法扩展时,价值储存的说法出现了。

但我们刚刚证明,由于71.25亿美元/年的流出和挖矿不可持续的长期事实,除非有交易费补贴,否则价值存储的说法是不成立的。这是一个恶性循环。

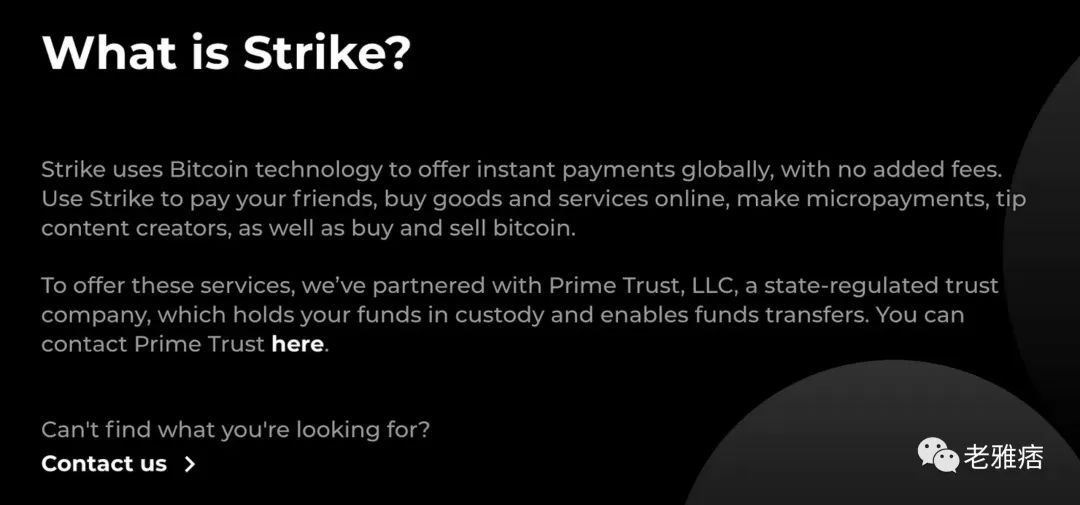

那么闪电网络呢?简而言之,从数学上讲,闪电网络只能通过Strike这样的中心化银行中心进行扩展,这完全违背了去中心化货币的目的。

是的,Strike是中心化的,它会保管你的比特币。以下直接摘自他们的网站:

那些高呼“not your keys, not your crypto”的比特币极端主义者,也正是那些乐于吹捧闪电网络是比特币扩展解决方案的极端主义者。

更不用说,闪电网络将交易从第1层比特币网络中剥离,而我们刚刚证明了比特币挖矿最终将需要从第1层网络上的交易中获得费用补贴。

让我们快进到接下来的几个减半周期,假设比特币的需求能够超过奖励减半的速度,这样比特币挖矿就能保持盈利。2036年,当每个区块的区块奖励为0.390625个比特币时,71.25亿美元的能源将需要比特币价格达35.2万美元。这看起来并不疯狂......直到你意识到比特币的市值将达到7.3万亿美元,而要获得7.3万亿美元网络的共识,只需要35.625亿美元(51%攻击)的年化能源成本。这看起来不太安全。特别是当大部分的哈希率随着时间的推移集中到能源成本最低的寒冷地区之后。

但如果到2036年,其价格远高于35.2万美元呢?我怀疑它不会。为什么?因为随着比特币价格的走高,更多的矿工被激励去挖BTC,从而增加了开采BTC所用的能源,从而将整个系统的能源泄漏增加到71.25亿美元以上,给BTC的价格带来更大的负面压力。

比特币的价格越高,系统就越难以抵御进一步的价格上涨。价值存储不应该有抵制价格升值的内在机制。它不是一个封闭的系统,而是一个有漏洞的系统。价值储存不应该有漏洞。

让我们总结一下:

比特币每年因能源成本而流失71.25亿美元,这意味着在比特币的价格考虑上涨之前,每年需要额外71.25亿美元的需求(新资金)。这笔账由矿工转给了BTC持有者。

从长远来看,确保网络安全的能源成本是不可持续的,因为BTC的价格必须每4年至少翻一番,才能使当前的哈希率对矿工有利可图。它最终将不得不由交易费来补贴,而这些费用将不足以适当地保护网络。

真的有那么糟糕吗?

抛开长期安全问题不谈,从长远来看,每年71.25亿美元的泄漏真有那么糟糕吗?难道我们不能通过增加需求来弥补它吗?如果比特币的价格下降,网络安全成本也会下降,对吧?

如果比特币是唯一的加密货币(有一段时间是这样的),它的系统不会那么糟糕。泄漏可能是换取去中心化的网络,让中心化实体不能冻结或阻止交易的一个合理的交易。

但不幸的是,对比特币来说,价格是是供求关系的一个函数。

比特币的价格要上涨,就必须有需求。需求意味着有新的人愿意将他们的钱投资到比特币作为一种“价值储存”。那么,当竞争进入这个领域,人们对去中心化的价值储存有不止一种选择时,猜猜会发生什么?他们会选择更好的选项。

这并不是说比特币的泄露有多糟糕。在那些没有泄漏的竞争对手面前出现了泄漏的事实才是糟糕的。

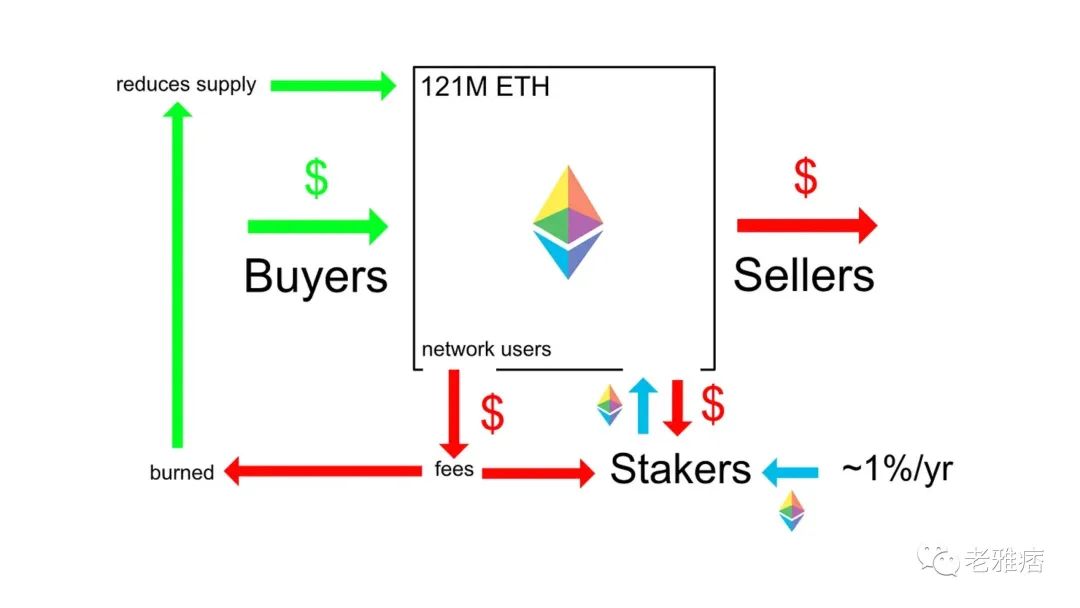

投资者会选择投资一个泄露价值的系统,还是一个旨在累积价值的系统(比如合并后的以太坊)呢?显然,他们会选择那些被设计成能累积价值的产品。

此外,比特币的能源需求将其最大的潜在需求或可寻址市场限制在了一个比非pow协议低得多的水平上。你可以选择同意或不同意许多有环境意识的投资者对比特币采取的立场,但你不能否认他们的存在。

不可否认的是,他们不愿意投资于消耗大量能源的协议,这意味着比特币的资金减少,对更节能协议的需求更大。

一个更好、更可扩展、泄漏更少的系统的竞争开始了。

工作证明在能源消耗方面存在严重的开销,这为非工作证明共识机制带来了巨大的竞争优势。

我不会深入研究工作证明与权益证明的细微差别,但当我们讨论这个话题时,我想谈谈工作证明支持者中最常见(也是最荒谬的)的论点之一。他们认为权益证明会让富人变得更富有,而事实上,工作证明的情况正是如此

如果你想要质押价值2000万美元的ETH,你可以运行一个验证器节点,委托它,或者购买一个像stETH这样的ETH衍生品,你将得到和其他人大致相同的apy。

任何有2000万美元投资比特币挖矿的人都将比只有1.5万美元投资比特币挖矿的人获得更高的投资回报率,因为他们将能够批量获得更便宜的能源,有能力搬迁到气候寒冷、能源更便宜的地方,并能获得挖矿设备的批量折扣价格。

那么,哪种加密货币最有可能从BTC那里抢走这种需求和市场份额呢?可能是以太坊,因为他们正在将系统从工作证明升级为权益证明,这将消除他们的能源开销。ETH在“价值储存”之外还有很多用途,但其合并后的价值累积代币系统实际上将使ETH成为一个巨大的价值储存。这是一个可产生价值的,具有最小泄漏的封闭系统:

以太坊的系统(合并后)泄漏最小。此外,以太坊系统旨在通过燃烧部分交易费用来缓慢减少供应,从而累积代币价值。这意味着其网络的使用对终端用户来说有点昂贵,但他们会通过燃烧部分供应使所有ETH的持有者受益。此外,由于没有大量的能源成本,网络验证者不必为了支付成本而出售流入的ETH供应。事实上,由于供给是通货紧缩的,他们有动机持有。

以太坊模式的明显弱点是,如果不存在费用消耗,网络交易的成本可能更低,这最终会降低在网络上进行交易的动机。这种权衡对以太坊网络上许多需要交易的DApp来说是一个负面因素,但对于作为价值储存的ETH来说却有巨大的积极影响。

以太坊远非完美,我也远非以太坊的最大主义者。我只是在比较代币模型,以证明比特币在未来几年将面临来自更强大的代币模型的竞争。

当投资者可以选择一个不泄漏价值,由于更环保而具有更高的需求潜力,并且具有通货紧缩的供应而导致其代币价值累积的代币系统时,他们为什么要选择在一个泄漏价值的代币系统中存储价值?

至少你必须承认,如果BTC能够在没有能源成本的情况下保持同样的安全水平,那么它将会好得多,但许多BTC 最大主义者试图将其作为一个特性,称能源消耗是支持比特币的基础。什么?是的,没错。有些人实际上认为比特币是“热力学支持的”。

这完全是无稽之谈。根本就没有这种事。就像世界上其他任何东西一样,比特币是由需求支撑的。需求消除,价格就会下降。

你想知道我怎么知道比特币没有热力学支持?如果你能在不牺牲安全性或去中心化的情况下消除高能耗,这对比特币来说将是一个净利好。

高能耗不是一个积极的特征。它是比特币工作证明共识机制的负面副产品。

比特币作为一个去中心化的协议确实有能力分叉并转向更节能的模式,然而,过去尝试分叉比特币以实现哪怕微小的改进的结果都令人失望。等到比特币被迫分叉的时候,我预计已经为时太晚,分叉的执行将使支持者分裂成两大阵营,从而进一步损害比特币的价值。

百视达有足够的资金和能力转向数字流媒体,但他们缺乏远见。他们实际上在2000年拒绝了以5000万美元收购Netflix的机会。

比特币到底是什么?

比特币是一个强大的品牌,它动员和团结了许多人在去中心化的事业下,反对破碎和不公平的传统金融体系。

我同意这一点。比特币是一次非凡的首次尝试,但如果我们第一次就成功了,那就太疯狂了。我想不出有哪一项技术没有随着时间的推移而不断改进。你愿意使用1988年的电脑吗?2014年的平板电脑?1932年的汽车?你会尝试乘坐有史以来第一架飞机飞越大西洋吗?当然不会。随着时间的推移,技术会变得越来越好。

如果比特币想要成功,它需要一条清晰的升级路径,而我认为它目前还没有。

比特币到底发生了什么?

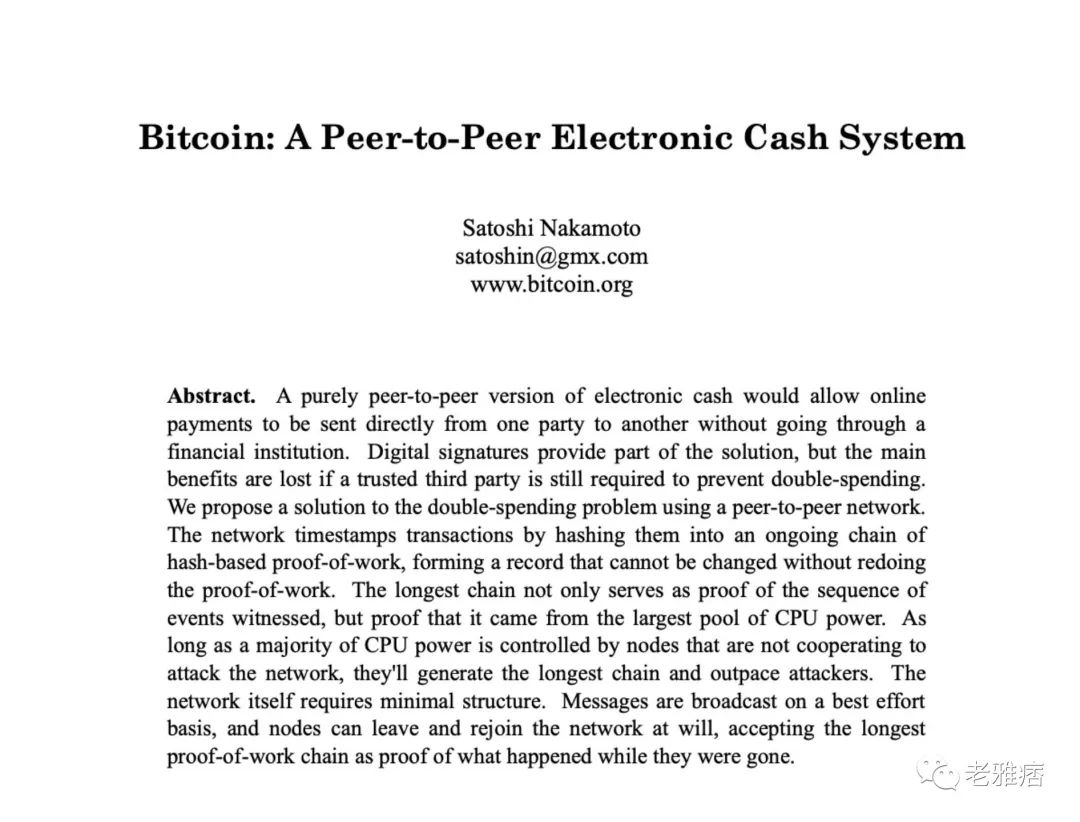

比特币最初被设计成点对点的数字现金。在白皮书的第一行是这么说的:

当早期的比特币支持者意识到比特币由于缺乏可扩展性而不是一种可行的数字现金解决方案时,他们转向了价值存储的叙事。但很明显,比特币不是一种很好的价值储存方式,它的设计初衷也不是作为一种价值储存方式。这种说法是后来编造出来的,目的是为比特币作为数字现金的缺点辩护,并吸引新的投资者。

比特币和任何投资一样,受益于需求的增加(新投资者的加入)。早期的比特币支持者被激励着向任何愿意倾听的人宣传比特币。

这一信息被重复了很多次,以至于比特币的需求上升,并导致了由奖励减半引发的大规模牛市。区块链技术吸引了如此多的资金和关注,以致于它形成了一个由不真正理解代币系统的larper和佯装的分析师领导的回音室。在我们生活的这个世界里,社交媒体把权力借给了那些拥有大量受众的人(通常是声音最大的人),而这些人并不总是很了解情况。然而,他们却大喊比特币是多么伟大,并对任何提出比特币合理问题的人避而远之,说着诸如“保持贫穷的乐趣”之类的话。

在LUNA和UST崩溃之前,Do Kwon也是这么说的。

不要在引擎盖下窥探。不要问问题。只要信任和相信。

这就是为什么LUNA能够在死亡螺旋之前成为前10名加密货币的原因。理性的声音被由贪婪和偏见驱使的大多数信徒所掩盖。我并不是说比特币会像UST和LUNA那样走向死亡螺旋,只是在比较社区中的相似性。

人们盲目崇拜神秘的中本聪,并一直认为他是如此天才,能够在第一次尝试时解决所有问题。这很奇怪也很尴尬。

那些了解比特币作为价值储存的缺点的人不敢说什么,因为其他加密货币市场与比特币密切相关。看到比特币表现良好符合整个加密货币市场的短期利益。然而,从长远来看,情况并非如此。

别演了。比特币不是一种好的价值储存方式。