作者:Algo Rhythmic

翻譯:白話區塊鏈

我的目標是提供一份全面介紹Solana 流動權益挖礦的介紹。想讓大家不僅了解什麼是流動權益挖礦以及如何進行,還要了解為什麼要這樣做。是什麼讓一個人早上起床時會對自己說:「今天我要把我的SOL 進行流動權益挖礦?來吧,加入我,我會帶你進入一個全新的世界。」

我也盡量將這篇相當長的文章結構化,這樣你就可以跳過某些部分,如果你已經對這個主題很熟悉的話

注意:本文重在科普,而非投資建議。

1.在Solana 進行Staking

在我們直接談論Liquid Staking 之前,讓我們先了解一下常規的Staking。在像Solana 這樣的委託權益證明(POS)網絡中,Staking 是將你的Token 委託給一個驗證者,該驗證者必須承諾忠實地驗證網絡上的交易,否則將面臨懲罰。這就是為什麼驗證者與網路使用者之間形成根本性一致的原因,沒有這種一致性,雙重支付、審查和其他各種濫用都有可能發生。當你進行「本地」Staking 時,你選擇一個特定的驗證者,並將你的Token 委託給他們。你可以透過一系列錢包軟體或使用Solana 命令列介面執行此操作。

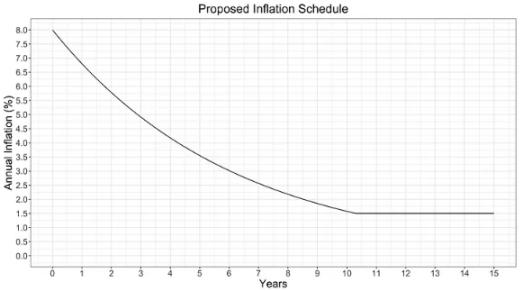

自2020 年2 月Solana 主網測試版推出以來,Solana 一直在遵循這個提議的通膨計劃:

當我寫這篇文章時,已經是2024 年2 月了,距離那次推出已經四年了,所以很容易看出目前的通膨率約為5%。精確的通膨量由三個參數控制:初始通膨率(8%)、通縮率(-15%)和長期通膨率(1.5%)。通膨率從8% 開始,每個時代邊界的年化基礎上以15% 的速度遞減,直到最終穩定在1.5%。這在未來可能會發生改變,但這是自推出以來觀察到的計劃。

通膨產生的SOL Token 歸誰所有?很簡單:權益挖礦者。這意味著每個時代,權益挖礦者都在以犧牲非權益挖礦者的方式增加他們對SOL Token 總量的相對所有權。實際上沒有發生更複雜的事情。如果所有的SOL 都被權益挖礦了,沒有人會增加他們的持有總價值。這導致Solana 網路的權益率很高;在撰寫本文時,大約有2/3 的SOL 被權益挖礦了。然而,流動權益挖礦的比例仍然較低。

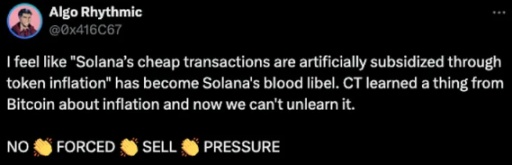

對於POW 的區塊鏈來說,驗證者承擔著高昂的設備和能源成本,這迫使他們僅僅為了達到成本平衡就必須出售一些(或可能全部)所獲得的Token。在像以太坊這樣的權益證明網路中,這些成本非常低,所以幾乎沒有任何賣出壓力。而在Solana 上,驗證者的營運費用略高於以太坊,因為驗證者必須作為共識的一部分執行交易,這會帶來成本,而驗證者設備的成本略高於以太坊,因為它需要比以太坊更高的性能。因此,與比特幣相比,驗證者的賣出壓力仍然非常低,但比以太坊稍高。

譯文:我覺得「Solana 的廉價交易是透過Token 通膨人為補貼的」已經成為Solana 的血腥誹謗。 CT 從比特幣中學到了一些關於通貨膨脹的知識,現在我們無法忘記它。沒有任何強買強賣的壓力

接下來讓我們來談談Liquid Staking 吧。

2、LSTs(Liquid Staked Tokens)和持續風險

在Solana 上有高額的誘因來進行Staking,以免被其他的權益挖礦者所稀釋,不去進行權益挖礦的少數原因之一是它會將你的資本鎖定在每個時代。透過流動權益挖礦,您將您的Token 貢獻給一個管理驗證者分配的權益的權益池,並將您已經將Token 承諾給池子的事實進行Token 化。這一舉動會向權益挖礦者返回一個代表該事實的新資產,並允許用戶以原始的權益挖礦SOL 兌換它。因此,在許多情況下,它可以被用作SOL 的功能等價物。

Solana 上最受歡迎的流動權益挖礦Token(簡稱LST)幾乎都是「帶獎勵」的Token。池子中的幾乎所有SOL 都被委託給了由池子操作員選擇的驗證者(有時減去一個小的緩衝區,以便快速兌換),因此池子中的這些委託SOL 會以更多SOL 的形式積累獎勵。因此,LST 的數量隨著時間不斷增加,但在每個時代它所代表的SOL 數量會增加,因此相對於SOL 的價格會上漲。另一種方法是「重新定基」,即LST 的持有者會獲得更多的流動Token,每個流動Token 都可以1:1(有延遲)兌換,但這在Solana 上並不常用。

在Solana 上,每個時代大約需要2.5 天。如果用戶想要取回原始的權益挖礦SOL,他們必須提交一個取回委託權益的請求,並等待時代結束,然後才能兌換。在傳統金融市場中,這被稱為承擔持續風險。您在打賭,將資本鎖定2.5 天的獎勵將超過您立即需要它的風險。從持續時間來看,2.5 天的風險要小得多,比起10 年期的美國國債。另一方面,總的來說,美國國債...比加密貨幣的波動性小。

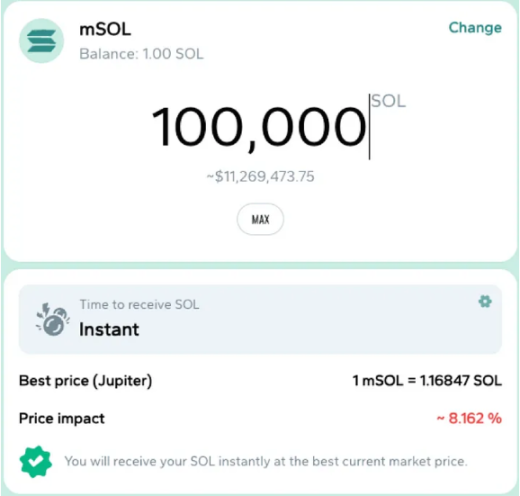

因此,當LSTs 的持有者想要獲取基礎的SOL Token 時,他們可以從Liquid Staking 協議控制的權益挖礦池中贖回它,選擇等待時代結束時它可以被底層池子解除委託,或者通過現有的流動性池在開放市場上將mSOL 交易成SOL。以下是Marinade Finance 的範例:

Marinade 使用Jupiter 去中心化交易聚合器來交易mSOL 以換取SOL。我進行了一些檢查,發現解除1 萬個mSOL 的委託會對價格產生0.01% 的影響,但當委託數量增至10 萬個mSOL 時,顯示的價格影響是10 萬(實際上我沒有這麼多mSOL ,但可以模擬),這是什麼意思呢?

這意味著如果你想解除委託並立即獲得SOL,你將獲得比等待時代結束再解除委託少8.162% 的SOL。上述價格影響是根據當前市場條件確定的,即取決於流動性的情況。如果重新檢查,這個數字可能會有所增減。這凸顯了有關LST 的一個重要事實。正如我之前提到的,它們可以在許多情境中充當SOL 的功能等價物,但它們之間也有著重要的區別之一就是:你會承擔一定程度的持續風險。如果你急需資金且需要大量,你將不得不接受較低的價格來獲得所需的資金。

一個簡單的例子可以幫助理解這一點。讓我們來看看發生在2023 年12 月12 日的「mSOL 脫鉤」事件。在短短20 分鐘內,一個錢包位址85b5jKkgSuopF3MUA9s4zsBhRANrererBLRx689PqTPA 在開放市場上透過9 筆交易將大約68536 個mSOL 兌換成SOL。這導致mSOL 的價格從約78 美元下跌到66 美元。以下是來自birdeye.so 的分析:

你可以看到價格相對迅速地恢復到之前的水平。為什麼會這樣呢?因為套利機器人和其他投機者察覺到了這個機會,並開始購買mSOL,因為他們並不需要在下一個時代使用這筆資金。基礎SOL 的價格實際上並沒有真正變化,所以他們本質上是在購買打折的SOL。

這種情況不僅限於mSOL,對每個LSTs 都適用(帶有一些我們稍後會探討的附加條件)。任何特定LST 的流動性都不可避免地會比SOL Token 的流動性低。然而,這主要是在你擁有大量流動權益挖礦的SOL 時需要擔心的問題。總的來說,擁有更多資金也意味著面臨更多的挑戰。

因此,這裡的教訓是,雖然流動權益挖礦Token 承擔了一些與常規權益挖礦SOL 相似的持續風險,但只有在市場上流動性不足時才會顯現出來。 LST 市場的流動性越強,持續風險的影響就越小。如果你的持股相對較小,你可能根本感受不到這種持續風險。儘管如此,了解Token 的流動性限制仍然是非常重要的。

3、LST 領導者及其激勵結構

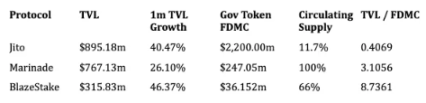

在Solana 上有三種總鎖定價值超過1 億美元的LST,突顯了不同的採用激勵方法:Jito(jitoSOL)、Marinade(mSOL)和BlazeStake(bSOL)。這顯然也可能會發生變化,但你可以在這裡看到大致的數字:

https://defillama.com/protocols/Liquid%20Staking/Solana

目前,Jito 處於第一位,因此我們將從它開始。

1)Jito 的價值主張

Jito 協議邀請質押者加入Solana 上賺取MEV 的行列,並提供鑄造JitoSOL 的獎勵。 JitoSOL 透過安全的SPL Stake Pool 實現,其驗證節點群組和MEV 分配最佳化。該協議透過Jito-Solana 用戶端支援高效的交易處理,並在Solana DeFi 中佔據重要地位。 JitoSOL 的使用可在不斷增長的Solana 生態系統中獲得積分,並提供競爭性的收益和性能,為社區提供獨特的質押體驗。

然而,一個真正的區別在於最大可提取價值(MEV)。簡而言之,MEV 允許交易員從交易中獲得價值,但Solana 的設計使MEV 更難提取。 Jito 透過修改Solana Labs 驗證者軟體,增加了驗證者接受有序交易的能力,並從中收費,從而為MEV 市場創造了更有秩序和更易訪問的環境。委託SOL 給Jito 的流動權益挖礦池可獲得這部分利潤。其他LST 也可以委託給運行Jito 修改驗證者軟體的驗證者,從中受益。

2)Marinade 的價值主張

Marinade 是Solana 上的第一個流動權益挖礦協議,它引領了該領域的最佳實踐。當你直接進行權益挖礦時,你需要選擇一個驗證者,但流動權益挖礦池會自動為你分配到多個驗證者,降低了風險。上個月,Marinade 提出了一個倡議,要求驗證者創建一個保險基金,以確保委託者的利益。此外,他們還推出了「定向權益」功能,讓挖礦者支援特定驗證者,並獲得額外激勵。 Marinade 的治理由MNDEToken 進行,持有者可以投票決定協議的運作方式,這Token 獨立於mSOL。現在他們正在進行一項活動,參與者可獲得額外MNDEToken 作為獎勵,以鼓勵他們支持協議的發展。

3)BlazeStake 的價值主張

BlazeStake 的主要差異點與BLZE 治理Token 相關聯。與MNDE 類似,BLZE 可用於投票決定激勵分配,但也具有獨立的價值。 BlazeStake 是一個相對年輕的項目,因此他們只分發了總供應量的約80% 的Token,而Marinade 則已完全分發了他們的Token,並且必須重新購買它們以創建MNDE Token 激勵。這取決於您的觀點和投資時間跨度,可能有好處也可能有壞處。 Jito 也有一個治理Token JTO,但目前尚未用於激勵與Jito 進行權益挖礦。讓我們快速比較一下在協議的TVL 中排名前三的治理Token,包括市值、流通供應量和成長趨勢:

數據截取於2024 年2 月16 日,源自Defillama、Coingecko 和Birdeye

BLZE 在總鎖定價值與治理Token 的全diluted 市值比率方面表現不錯。然而,需要注意幾個問題。首先,JTO 的FMDC 高是因為流通供應量較低,這可能導致FMDC 在短期內不太準確。其次,BLZE 只解鎖了2/3 的Token 供應,因此還有新的Token 將進入市場。若要了解解鎖的時間表,請參考此:https://twitter.com/solblaze_org/status/1688480225255161856。

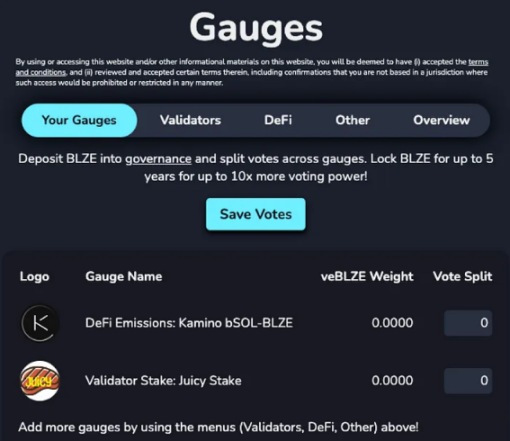

BLZE 有哪些用途讓它有價值呢?類似於MNDE,您可以透過投票支持特定的治理提案,以幫助bSOL 達成目標。然而,BlazeStake 採用了一種稱為權益量規的機制,讓使用者能夠更持續、更精細地控制。您可以選擇在Realms.today 的去中心化自治組織(DAO)中投票,將額外的權益定向到特定的驗證者,或將更多的BLZE 獎勵定向到DeFi 中的特定流動性池。 BLZE 持有者還可以將其BLZE 鎖定長達5 年,以增加在DAO 中的投票權。以下是權益量的截圖,顯示了存入DAO 後可以將投票定向到的一些範例選項。在LST 中,這些功能都是相當獨特的。

一些DeFi 協議要求您在其用戶介面內領取BLZE 獎勵,BLZE 獎勵將每兩週直接空投一次。您可以在rewards.solblaze.org 上查看您錢包目前的SolBlaze 得分。試圖透過偽造多個錢包來提高得分並沒有真正的優勢。基本公式是:您錢包中的1 個bSOL=1 分,您在支持的借代協議中的1 個bSOL=1.5 分,以及您在支持的bSOL 流動性提供倉位中的1 個bSOL=2 分。這大致與您使用資本承擔的風險相一致,因此,風險越大,獎勵越高是合理的。

另外值得注意的是,BlazeStake 提供了一個選項,可以將您的SOL 與他們稱為「自訂流動權益挖礦」的單一驗證者進行權益挖礦。與Marinade 不同,100% 的權益將直接分配給該驗證者。需要提醒的是,與Marinade 不同,Marinade 只將20% 的權益直接委託給您選擇的驗證者,剩餘的80% 則透過他們的委託策略演算法進行分配。 Marinade 在其文件中詳細說明了這一點,但在其使用者介面中並不立即顯現,我認為這有點不太理想。

BlazeStake 還有一些其他有趣的功能。他們提供了一個真正的SOL 水龍頭,意思是如果您錯誤地將所有SOL 鎖定在他們的平台上,並且沒有足夠的SOL 來支付解鎖交易費用,您可以使用該水龍頭來獲得一些SOL 以支付費用。這非常方便,因為您無需透過中心化交易平台引入新資金。此外,他們還提供一個簡單的Token 鑄造使用者介面,可讓您輕鬆建立一個SPL Token,並提供了一個RPC 狀態頁面和SOL Pay SDK。所有這些都是有益的功能,有助於推廣SOL 和流動權益挖礦的理念。

如果BlazeStake 的主要價值來自於其治理Token 的發行,那麼BLZE 的價格走勢就是推動價值的因素。 BLZE 的價格從2023 年11 月底開始上漲,並在0.002 到0.004 美元之間保持穩定,但根據上述數據,可能還有很大的上漲空間。如果它能夠像Marinade 一樣保持穩定,那麼還有2.8 倍的成長空間。

在我看來,BLZE 的估值應該與MNDE 相當,甚至更高。我不確定如何將JTO 的估值與其他兩者進行比較。我喜歡這個項目,他們在Solana 上的MEV 所做的事情在根本上是獨特的,我期待未來的新創新,但幾乎90% 的Token 供應仍然待發行,這似乎有些高。但完全稀釋的市值並不重要... 直到重要了。不管怎樣,我認為這三個項目相對於美元的升值機會都很好,因為這些流動權益挖礦協議正在創造價值。簡單的論點:流動權益挖礦好。

總結關於Solana 上三個最重要的流動權益挖礦協議的部分,它們都強調了Solana 分權化的好處。流動權益挖礦池會將權益分散到一個廣泛的驗證者集合中,而不是建立一個勝者通吃的情況。它們都公開宣傳自己的安全性。每個Liquid Staking 協議都存在智能合約風險,即智能合約在操作權益挖礦池時存在錯誤的風險,但它們都具有可信的安全意識。這些都是好事,但它們並沒有真正區分這三種方法,這就是為什麼我嘗試以上文中突出其獨特特徵的原因。

4.Sanctum 與無限流動權益挖礦未來

Solana 上還有許多其他的Liquid Staking 協議,而由於sanctum.so 正在努力推進的流動性支援池,這些協議數量即將大幅增加。他們的目標是透過接受所有流動權益挖礦協議,並提供SOL 交換服務,使任何一種流動權益挖礦協議盡可能具有流動性。他們收取的費用少於0.03%,通常為0.01%,基本上相當於為您承擔了時期風險。您可以立即用您的流動權益挖礦Token 換取SOL,而該池為此提供了一個緩衝區,將時期風險分散到了更廣泛的範圍內。

截至目前,聖所支持十二種不同的流動權益挖礦協議,但他們的目標是解決幾乎所有Liquid Staking 協議的流動性啟動問題。 Liquid Staking 協議的流動性僅取決於在Orca 和Radium 等協議的流動性池中可用的流動性,因此新的Liquid Staking 協議通常需要製定策略來提升流動性,以實現Liquid Staking 協議的承諾部分。 Sancrum 提供了一個巨大的額外緩衝區,使得新的和低市場份額的流動權益挖礦協議可以立即具有流動性。

截至目前,您可以使用Sanctum 立即兌換為SOL 的流動權益挖礦Token 包括:bSOL、cgntSOL、daoSOL、eSOL、jitoSOL、JSOL、laineSOL、LST(Marginfi 的流動權益挖礦Token)、mSOL、riskSOL、scnSOL 和礦礦) stSOL。

Sanctum 的通用LSTs 流動性池使得在Liquid Staking 領域進行更大規模的實驗成為可能。

5.如何進行Liquid Staking

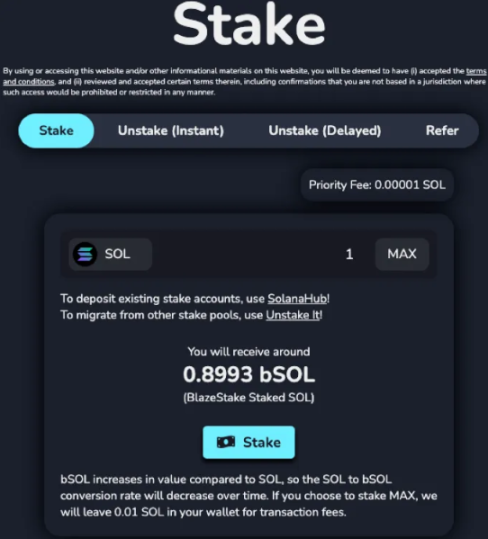

現在您已經了解了一些選項,讓我們簡要地了解如何操作。以bSOL 為例,只要到stake.solblaze.org,點選「Stake」選項卡,就會出現以下使用者介面。

請記住,與Solana 上的大多數LSTs 一樣,bSOL 也會產生收益,因此您收回的bSOL 少於您提交的SOL。不要被這嚇到。在圖像中,您可以看到0.8993 bSOL = 1 SOL。這是因為0.8993 bSOL 表示等於1 SOL 的BlazeStake 流動權益挖礦池的索賠,因此您不會損失任何價值。隨著流動權益挖礦池的SOL 持有量的成長,這個數字會繼續下降,這意味著您每個bSOL 所獲得的SOL 量將會繼續增加。目前1 bSOL = 1.11 SOL,而這個數字將隨著時間的推移而持續上升。

選擇金額,點擊按鈕,批准交易,然後完成。

6、LSTs 和DeFi

現在我們已經對LSTs 的工作原理有了相當好的理解,知道了LSTs 的選擇以及不同方法的好處,讓我們來看看DeFi 選項。這一切的目的在於將您的抵押貸款Token 變成流動性,以便您可以利用它做各種事情。

讓我們從一些相對簡單的東西開始,例如借代。

借貸

對於LST,您可以做的最簡單、風險最低的事情之一就是將其借出。 MarginFi、Solend 和Kamino 等平台允許用戶存入抵押品並借入他們選擇的其他資產。加密貨幣通常非常波動性,所有這些平台只提供超額抵押的借代部位。這意味著您的交易對手必須提供的抵押品價值比他們借入的資產更高。這通常是根據抵押品品質的評估而變化的。如果存入的抵押品價值跌破一定閾值,這些抵押品將被清算並用於償還借款人。

這種清算方式的規則有些複雜,不同的項目採取不同的方法。如果您將投入大量資金進行風險投資,那麼請務必了解這些規則。

通常,LST 的借代年化報酬率相對較低,因為需求不那麼高。由於已經抵押,最大、風險最低的收益機會已經被利用。儘管如此,您仍然可以透過相對安全的方式借出它,獲得一些額外的收益,或者可能透過借代獲得一些協議獎勵,因此這是一個值得考慮的選項。

Looping(循環)

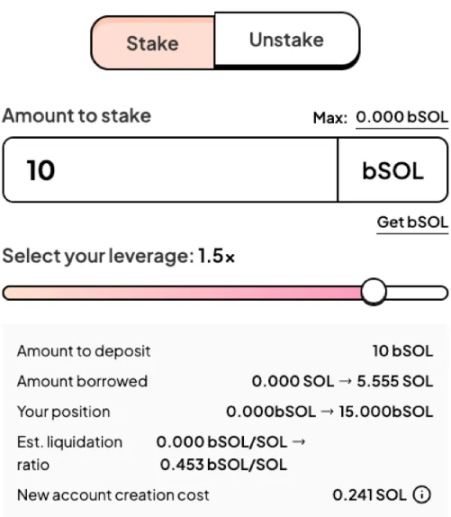

現在我們已經談論了借代,讓我們談談借代能夠實現的內容。假設您有10 個bSOL,目前宣傳的年化收益率為7.34%(請記住,這個數字會隨著每個時期的變化略有不同),再加上以BLZE 發行量的形式的0.81% 年化收益率(取決於BLZE 的價格)。您如何可以獲得更多收益?一種方法是將這些bSOL 存入借代協議中,借出更多的SOL,然後將該SOL 與BlazeStake 一起進行質押。 Drift Protocol 和Kamino Finance 提供了一個一鍵執行此操作的簡單產品,以及您可以配置的可變槓桿。您也可以透過類似Solend 的協定手動執行此操作。需要注意的重要變數是SOL 借代利率。這個利率越高,您的整體年化報酬率就越低。為什麼呢?因為您必須將其作為成本進行扣除。以下是來自Drift 的SuperStakeSOL UI 的快速範例。

在這個範例中,您使用10 個bSOL 作為抵押物借出5 個SOL。您必須支付0.6% 的年化利率來借出SOL,但您隨後可以再次將該SOL 與bSOL 一起質押,並再次獲得額外收益。只要藉代利率低於獎勵,這就是有意義的。請記住,您在這裡承擔了風險。主要風險是類似上文中提到的mSOL 的「脫鉤」事件。這在任何時候都可能發生,因為將其價值與SOL 相關聯的機制具有持續時間的成分。

提供流動性

透過提供流動性,另一種增加LST 收益的方式。支撐去中心化交易的是流動性池,它們使您能夠交換Token 對。如果有足夠多的這些池,您可以透過一個池列表透過跨池交換來交換任何資產。由於USDC 和SOL 通常具有最深的流動性,因此任何路線通常都會經過它們,例如,如果您想要將WIF 交換成WHALES,您可能會先將WIF 兌換成SOL,然後將SOL 兌換成WHALES。

池會為交換收取費用,這些費用將返還給流動性提供者(LP)。當交易保持平衡,WIF 兌換的數量與WHALES 兌換的數量相同時,價格保持穩定,而LP 只是提取費用。然而,這種費用之所以合理,是因為存在不穩定損失的風險。如果需求開始明顯向WHALES 傾斜,池中的WHALES 量將減少,而WIF 的數量將不斷增加,直到LP 們只持有WIF,而現在的WIF 價值比以前低。這種趨勢顯然可能反轉,這就是為什麼稱其為不穩定損失,但這是需要牢記的事情。

那麼,哪些流動性池對LST 是有吸引力的呢?首先,SOL-LST 池很受歡迎,因為它支援即時質押和解質押操作。其次,LST1-LST2 類型的池也很不錯,因為您持有兩個LST,它們都可以獲得正常的質押收益,同時還可以獲得一小部分交易費。您知道它們的價格應該高度相關,因為它們與SOL 價格相關(儘管不是錨定)。不穩定損失的風險很低。第三,對於更高風險、更高回報的選擇,您可能想要考慮允許您將LST 交換為其協議治理Token 的池,例如jitoSOL-JTO 或bSOL-BLZE。這些通常會透過額外的治理Token 獎勵來激勵,以確保有合理的流動性。

我無法強調了解流動性提供更多細微差別的重要性。不同的池在如何分配流動性以及LP 對此的控制方面存在差異。根據Token 相互交易的方式,不同的方法會更好或更差,因此您需要一個良好的心理模型,來了解價格行動將如何展開,因此,您希望將流動性放在池中以獲得一直保持良好結果。前兩個選項(SOL-LST、LST1-LST2),您的心理模型基本上是「它們將繼續高度相關」,這使得這一切非常簡單。如果您要比簡單的選項更深入地研究,我建議從很小的金額開始,並觀察價格行動如何展開。注意隨著資產交易,池中的平衡如何變化,費用如何積累,並決定是否值得更大的投資。

一些DeFi 協議,如Kamino,提供了自動管理LP 策略的保險庫,因此您無需做太多事情。它們配備了一個預先建立的策略,用於將資金投入它們遵循的流動性池中。在進行此操作之前,您應該了解它是什麼,但這意味著您不必手動進入池中並重新平衡您的範圍。當然,它們會收取一小筆費用。

貸款、循環和提供流動性的這三個組合併不會用完您在LST 上的選項,但我不想把這變成一篇論文。如果您還沒有嘗試過這三個選項中的所有選項,您可能希望在深入了解之前先嘗試一下。

7、結論

希望這篇文章能讓你對Solana 上的Liquid Staking 有一個堅實的了解。正目前Solana 上的LST 和DeFi 的未來很有潛力,而這個領域的創新速度也很驚人。

如果你在文章中發現了任何錯誤需要更正,或者你覺得我對某些事情的描述有誤,我很樂意接受回饋並考慮做出改變。

Solana 令人驚訝的地方在於,你幾乎可以用10 美元嘗試所有這些。如果你擔心涉及的風險以及是否足夠理解它們來嘗試這一切,你可以小心地開始,感受一下。唯一能評估你的風險偏好,以及是否值得嘗試任何給定機會的人,就是你自己。