撰文:Justina Lee,Muyao Shen & Ben Bartenstein

來源:Bloomberg Businessweek

編輯:南風

前言:Su Zhu 和Kyle Davies 曾把三箭資本(3AC) 變成了Crypto 領域最重要的對沖基金,但他們把所有賭注都押在了價格只會上漲上。

就在比特幣跌破4 萬美元的幾天前,在Su Zhu 的對沖基金三箭資本(Three Arrows Capital) 破產的兩個月前,他在巴哈馬坐下來接受采訪時,一隻沒穿鞋的腳盤在腿下。在這個已有10 餘年曆史的加密貨幣行業,作為一名傳奇般的投資者,他傳遞的信息與他放鬆的舉止相匹配。他在為FTX 交易所錄製的播客上面無表情地表示:“當非常絕望時,你可以開始買入。”“你不必跟著絕望走。”

上圖:Su Zhu,攝圖:Juliana Tan,《彭博商業周刊》

這種鋼鐵般的樂觀態度,在一個將拼寫錯誤的單詞“HODL”變成了永不出售的成熟口號的群體中很容易找到。但Su Zhu 並不僅僅是一個眼光敏銳的加密貨幣交易員。 Su Zhu 和他的校友Kyle Davies 一起經營著世界上最大的加密貨幣對沖基金之一——三箭資本(Three Arrows Capital,以下簡稱3AC)。該公司一度管理著數十億美元的資金,雖然這以華爾街的標準衡量遠非龐大,但在數字資產領域,它卻是重量級的。

不僅如此,Su Zhu 和Kyle Davies 還是加密貨幣市場錯綜複雜的網絡中不可或缺的一部分。他們的基金是一些知名加密初創公司的風險投資者,在某些情況下,還管理這些公司的金庫。該基金既是一些大型借貸機構的借款人(也即從這些借貸機構借款),也是其中一些借貸機構的股東。它還是其他一些新興基金的母公司。他們兩人都是很有影響力的人物,在Twitter 上總共有61 萬名粉絲,同時也是交易和介紹的經紀人。

上圖:Kyle Davies。攝圖:Opalesque TV/YouTube

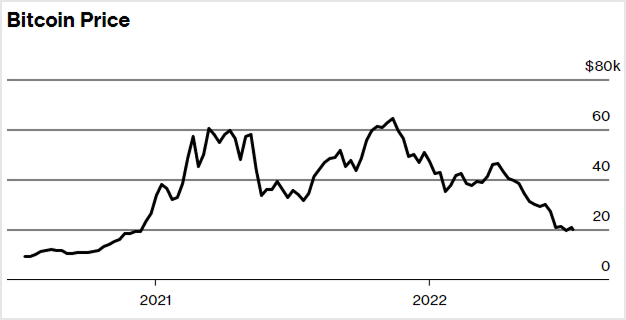

2018年底,Su Zhu 首次成名,他正確地斷言了上一輪“加密寒冬”的結束,當時比特幣價格下跌約80%。因此,當比特幣在今年從超過6.8 萬美元的峰值下跌,銀行利率上升導致投資者逃離風險資產時,他仍然保持樂觀。憑藉借來的資金,3AC 押注加密貨幣會反彈。然而,市場持續下跌,多米諾骨牌一個接一個地倒下,直到該基金成為最大的多米諾骨牌。今年6 月中旬,該公司開始錯過為其交易提供資金的公司的追加保證金通知,並於7 月1 日宣布破產,當時比特幣的交易價格跌到了低於2 萬美元。

上圖:比特幣歷史價格。圖源:Bloomberg

在7 月8 日提交給這起美國破產案的文件中,負責清算該基金的顧問表示,Su Zhu 和Kyle Davies 尚未與他們合作,且這兩位創始人也下落不明。針對這一指控,7 月12 日,Su Zhu 發推文表示,他們與清算人合作的“誠意”努力“遭到了誘導”(編者註:也即Su Zhu 表示清算人的指控是在誘導3AC 的客戶/債權人)。 Su Zhu、Kyle Davies 以及他們的律師沒有回應置評請求。

上圖:7月12日,Su Zhu 發布推文指責清算人的“誘導”行為

總部位於新加坡的基金3AC 的興衰與Crypto 的變化是同步的。最初對比特幣和以太幣等少數知名加密貨幣的投機,變成了一個相互依賴的行業,代幣之間相互關聯,加密企業像銀行一樣為儲戶提供兩位數的收益率,交易員通過借入大量資產來提高回報。這一基礎設施的快速增長推動了加密貨幣價格的上漲和3AC 的財富;當今年價格下跌時,3AC 破產了,甚至可能加速了Crypto 領域的下跌。儘管這個新的Crypto 生態系統非常複雜——諸多“智能合約”,大量的在線白皮書,以及令人興奮的去中心化金融(DeFi)——但事實證明,這仍然是對一個簡單想法的巨大押注,即數字貨幣永遠會有更多的買家,價格基本上會持續上漲。

此後,包括BlockFi 和Blockchain.com 在內的Crypto 交易平台已經披露了對3AC 的敞口。在加拿大上市的Voyager Ditital Ltd. 公司在3AC 拖欠了一筆超過6.5 億美元的貸款後破產。 Voyager 的客戶包括許多普通投資者,他們的Crypto 貨幣賬戶已被凍結,不太可能拿回所有資產。當音樂停止時,人們發現幾乎所有人都把錢借給了3AC。

加密貨幣以其透明性而著稱:交易記錄在公共區塊鏈數據庫中,許多交易由開源軟件規則管理。但就3AC 管理使用的巨額資金而言,借錢在很大程度上是關係層面上的問題,這與典型的對沖基金依賴於銀行家的信心的方式沒有太大區別。 3AC 從一些最大的加密貨幣借貸機構那裡借款,但沒有披露太多其財務信息。 Su Zhu 和Kyle Davies 的網絡形像是民粹主義億萬富翁(即關心普通民眾利益的億萬富翁),他們在推特上寫道:“順便說一句,只有嬰兒潮一代才會炒股。”但對於支持這一觀點的人來說,沒有人料到他們會做出如此瘋狂的賭注。一位不願透露姓名的交易公司高管表示,事實證明他們是“degens”,這是Crypto 領域的俚語,指墮落的賭徒,就像很多其他人一樣。

這兩位3AC 的創始人在進入Crypto 領域之前都有著從事傳統金融領域的背景。從馬薩諸塞州的精英寄宿學校菲利普斯學院(Phillips Academy) 和後來的哥倫比亞大學(Columbia) 畢業後,Su Zhu 和Kyle Davies 在東京的瑞士信貸集團(Credit Suisse Group AG) 從事衍生品交易。 2012 年,兩人25 歲左右,創立了自己的對沖基金;這家對沖基金規模很小,它通過利用了新興市場貨幣衍生品之間的價差來獲利,同時希望這些小利能在很多交易中累積起來。

隨著2016 年數字資產開始起飛,Su Zhu 和Kyle Davies 發現,新興的加密貨幣市場充斥著更多他們從貨幣合約中獲利的那種價差。在令人興奮的2021 年的某個時候,比特幣期貨的交易價格一度比購買比特幣“現貨”的價格高出50%。因此,3AC 賣出期貨,買入現貨,這正是華爾街利用價格的暫時脫節來獲利的典型做法。

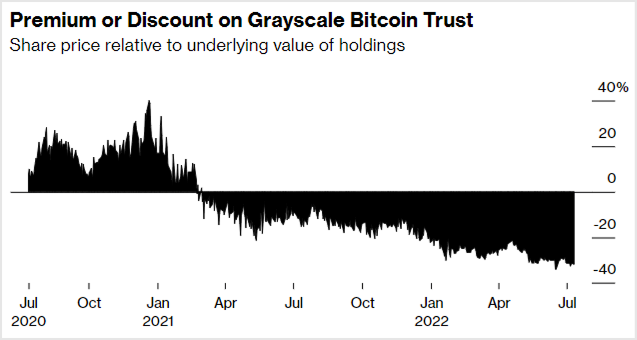

然後,一個更大的機會來了。灰度比特幣信託(Grayscale Bitcoin Trust,簡稱GBTC) 允許那些無法或不想直接持有比特幣的人購買這只投資比特幣的基金的股票。有一段時間,GBTC 是少數受美國監管的Crypto 產品之一,因此它擁有自己的市場。當時GBTC 非常受歡迎,其股票的交易價格相對於所持比特幣的價值存在持續溢價。

不過,對沖基金等大型投資者有辦法以低於普通交易員的價格買入GBTC 股票。灰度公司(Grayscale) 允許這些大型投資者直接將比特幣交給這個信託機構來購買GBTC 股票。一個簡單的賺錢方法是藉入比特幣,將其兌換為GBTC 股票,然後以溢價出售這些股票。在2020 年底提交的最後一份文件中,3AC 是GBTC 的最大持有者,當時3AC 持有的頭寸價值10 億美元。但這一策略存在一個障礙:每次直接從Grayscale 公司購買的GBTC 股票會被鎖定6 個月。

上圖:自2020年7月以來,灰度比特幣信託(GBTC) 的溢價或折扣。圖源:Bloomberg

從2021 年初開始,這種鎖定限製成為一個問題。由於面臨著來自類似產品的更激烈競爭,GBTC 的價格從溢價跌至折價——每股價值低於支撐它的比特幣價格。幾個月過去了,折價越來越大。據兩名匿名的交易公司高管表示,6 月初,經常為3AC 借款提供經紀服務的TPS Capital 公司試圖說服其他投機者搶購GBTC 股票。 TPS Capital 首席執行官Timothy Chan 表示,是3AC 提出的這項交易,並要求向客戶推薦。他說,當時他的公司還不知道3AC 有任何財務困難,而且,據他所知,這個提議被置若罔聞。

灰度交易只是3AC 的簡單策略之一。有一段時間,Crypto 世界充滿了奇怪的新套利機會,這些機會看起來像是老練的投資者捕獲意外之財的方式。在被稱為“去中心化金融” (DeFi) 的喧囂角落裡,這一方式似乎尤其正確。 DeFi 渴望在區塊鏈上建立一個華爾街的複製品——該領域囊括了吸納存款、交易、借貸和保險的所有功能,但監管較少。

為了改變世界,DeFi 初創公司需要讓人們將他們的加密代幣委託給它們。在銀行存款利率幾乎為零、安全債券收益不到2% 的時候,DeFi 平台以各種方式為儲戶創造了兩位數的收益率。與許多其他公司一樣,3AC 即藉款,又存款。

隨著加密貨幣價格的暴跌,DeFi 的衰落是殘酷的。 2022 年初最火的DeFi 協議是Anchor,它提供20% 的收益率。但要賺到這些錢,你必須持有TerraUSD (UST),這是一個名叫Do Kwon 的自大加密網紅憑空創造的代幣,UST 與他創造的另一種名為Luna 的代幣相關聯。這整個系統依賴於Luna 具有價值,在最好的時候,該系統假設未來所有人都使用Do Kwon 開發的技術來交易代幣和數字藝術。

這個未來對於3AC 和一大批Luna 追隨者來說來得還不夠快。 Kyle Davies 曾告訴《華爾街日報》,3AC 不僅在通過Anchor 獲得收益,還在今年2 月向Luna 投資了2 億美元。在其鼎盛時期,Luna 和UST 的總市值為600 億美元。但當Luna 的價格暴跌時,一切都蒸發了。

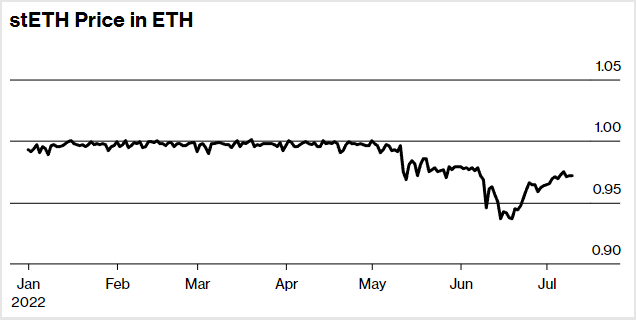

在那之後,恐慌情緒在加密貨幣領域蔓延開來。 3AC 還在一個名為Lido Finance 的流動性質押平台上投資ETH,試圖通過一種名為“質押” (Staking) 的方式產生收益。簡而言之,需要質押ETH 才能參與驗證區塊鏈交易。如果你同意長期鎖定你的ETH 代幣來支持這項活動,你可以在未來賺取更多ETH 作為獎勵。 Lido Finance 的創新之處在於,當儲戶的ETH 被鎖定時,他們會得到另一個可交易的代幣,稱為stETH。在今年的大部分時間裡,stETH 的交易價格一直與ETH 持平,但在Luna 崩盤後,由於交易員爭相退出stETH,stETH 價格下跌了7%。

上圖:2022 年以來,以ETH 計價的stETH 價格,圖源:Bloomberg

3AC 就是其中之一。根據數據提供商Nansen 的數據,6 月14 日,該公司僅在四筆交易中就從DeFi 借貸協議Aave 中撤走了其8 萬stETH (超過8400 萬美元) 的存款,並開始以更低的價格將其兌換回ETH。這是一種典型的金融危機動態:一旦價格下跌足夠多,人們就會絕望地逃離,即使是在虧損的情況下,從而推動價格進一步下跌。

Nickel Digital 的加密貨幣基金經理David Fauchier 表示:“我們在這段時間看到的是,所有這些活動沸騰起來了。這就是2008 年發生的事情。這是非常典型的流動性緊縮,但並沒有一個積極主動的央行介入採取任何行動。”

這些交易可以在公共區塊鏈上追踪到,任何稍微了解加密貨幣的人都可能進行了這些交易。但Su Zhu 和Kyle Davies 獲得(借入) 的資金是普通加密貨幣交易員無法獲得的:他們從大型數字資產借貸機構和富有的HODLers (加密貨幣堅定持有者) 那裡借款,並與摩根大通(JPMorgan Chase) 和美國銀行(Bank of America) 達成了經紀協議;他們還獲得了一些DeFi 項目的資金,且一家交易公司(即8 Block Capital) 指控他們挪用了該公司在3AC 持有的100 萬美元來追加保證金。

至少在一個案例中,3AC 可能拒絕了與向其提供貸款的借貸機構共享詳細信息。在提供加密貨幣儲蓄賬戶的Hodlnaut 公司透露的信息中,Kyle Davies 今年5 月通過經紀公司TPS Capital 尋求在不提供抵押品的情況下向Hodlnaut 借入加密貨幣。在Hodlnaut 公司列出了其要求之後,TPS Capital 表示3AC 沒有披露經審計的資產負債表,而是提供了一份資產淨值報表。也就是說,3AC 的資產淨值是自我宣稱的,且不包含其投資的細目。 Hodlnaut 公司表示沒有接受此次交易。

加密貨幣對沖基金Pangea fund Management 聯合創始人Ryan Watkins 表示:“3AC 的倒閉最讓我驚訝的是,他們最初是如何積累了這麼多槓桿的。正是由於缺乏透明度,3AC 才得以藉到這麼多錢,並在整個行業引發恐慌,因為沒有人知道誰對他們持有敞口,以及他們的情況有多糟糕。”

現在回想起來,3AC 一直是個謎。該基金本身位於英屬維爾京群島,且該公司在新加坡獲得了管理他人資金的許可。但Su Zhu 和Kyle Davies 一直堅稱,這筆賭注——據Kyle Davies 告訴《華爾街日報》的消息,總共30 億美元——完全是他們的。

讓事情變得更複雜的是,3AC 還推出了兩支風投子基金:負責DeFi 投資的DeFiance Capital 和負責數字藝術的Starry Night Capital。 DeFiance 有外部投資者,且其創始人堅持獨立運營,但這種結構讓它的未來充滿變數。據一位不願透露姓名的知情人士透露,鑑於3AC 的破產,該公司現在正在考慮其法律選擇。 3AC 與經紀公司TPS Capital 的關係也受到了審查。在業內,TPS Capital 被稱為3AC 的“場外交易”櫃檯,儘管它是一家獨立的公司,但Su Zhu 和Kyle Davies 持有其股份。上週,TPS Capital 公司發布了一份聲明,稱儘管兩家公司相互提供業務,並協調了3AC 的貸款,但其業務是不同的。

上圖:3AC 在新加坡的辦公室。攝圖:Suvashree Ghosh/Bloomberg

6 月30 日,新加坡金融管理局(Monetary Authority of Singapore) 以提供虛假信息和管理資產超過限額為由,對3AC 進行了譴責,但沒有處以罰款或其他處罰。在這場災難發生之前,3AC 正尋求遷往迪拜,那裡對加密行業非常歡迎。據知情人士透露,就在兩個月前,Su Zhu 和Kyle Davies 還在阿布扎比舉行的紅杉資本(Sequoia capital) 會議上會見了一些全球最大的風險投資公司和主權財富基金。一些人表示,這兩位3AC 的創始人在迪拜的一座辦公樓裡開了個辦公室,不過那塊招牌後來被拆除了,該大樓的一位發言人說,現在他們在那裡沒有辦公室。

隨著3AC 開始瓦解,Su Zhu 和Kyle Davies 曾會見了幾家Crypto 交易所的高管,討論救援的可能性——但沒有成功,知情人士說道。與全球經濟一樣,Crypto 市場正在經歷信貸週期的典型低迷。與現實世界中創業或購房貸款不同,對加密貨幣槓桿的需求幾乎完全來自投機者。最大的加密貨幣做市商之一Wintermute 的創始人Evgeny Gaevoy 表示:“我們都意識到,Crypto 與外部世界的聯繫比過去緊密得多。很多像3AC 這樣的中心化實體進一步加劇了這個週期的繁榮,它們讓所有的數字比原本的情況要高得多。”

3AC 的前員工表示,Kyle Davies 負責3AC 大部分的外部電話,而Su Zhu 是一個有想法的人。 Su Zhu 的主要論點是“超級週期”,即在區塊鏈上建立去中心化互聯網的技術革命所推動的價格持續上漲。 Su Zhu 喜歡用從封建中國到黑暗時代的歷史來描繪一條通往Crypto 主導地位的漫長道路。熟人說,即便是在私人晚宴和群聊中,這兩人也在為自己的樂觀信念辯護。一位當時與Kyle Davies 會面但沒有被授權接受媒體採訪的人士表示,今年5 月,Kyle Davies 還在談論用保證金購買比特幣和ETH。

風險基金蜻蜓資本(Dragonfly Capital) 的管理合夥人Haseeb Qureshi 表示:“我只是驚訝於他們對這個問題的看法是如此真誠,儘管他們以前是外匯交易員。”畢竟,外匯交易員應該習慣了價格的雙向波動。他繼續說道:“他們可能是愚蠢和誤入歧途,尤其是在這樣一個在宏觀壓力下搖搖不振的市場。但他們真的相信這些東西,你可以在他們的書中看到,對吧?如果你不相信,你就不會這樣去交易。”

在Crypto 世界對完美未來的憧憬中,一個沒有中心化交易所的未來,像3AC 這樣的崩潰是不應該發生的。當然,人們可能會賠錢,但每個人的資產持有情況都可以在區塊鏈上看到。聲譽是無關緊要的。如果賭注低於借貸機構的抵押品要求,將被無情地清算,沒有人會等著追加保證金的通知。有觀點認為,正是由於這些因素,最大的DeFi 借貸協議之一Aave 得以安然無恙地生存下來。

但這樣的未來似乎還很遙遠。事實證明,2022 年的Crypto 金融危機與以往任何一次金融危機都一樣:資產價格上漲導致過度信任,隨之而來的是信心的突然崩潰。今年5月,Su Zhu稱他的“超級週期”理論是“令人遺憾的錯誤”。今年5月,Su Zhu 稱他的“超級週期”理論是“令人遺憾的錯誤”。 6 月15 日,他在推特上表示,他和Kyle Davies “正在與相關方進行溝通,並全力致力於解決這一問題”。那時,Su Zhu 已經悄悄地從他的推特簡介中刪除了Luna 等協議的標籤。他的推特背景頭圖繼續保留:三個向上的箭頭,並附上文字“up only”。

**本文僅代表原作者觀點,不構成任何投資意見或建議。