黎明將至?

BTC 的反彈似乎有些出人意料。在 SEC 監管風波剛剛過去、而宏觀環境尚未改善的當下,投資者的樂觀情緒“理論上”並不應該在此時出現。不過,加密市場的投資者們對於利好消息已經等待得太久,而任何消息都可能是價格回升的催化劑。

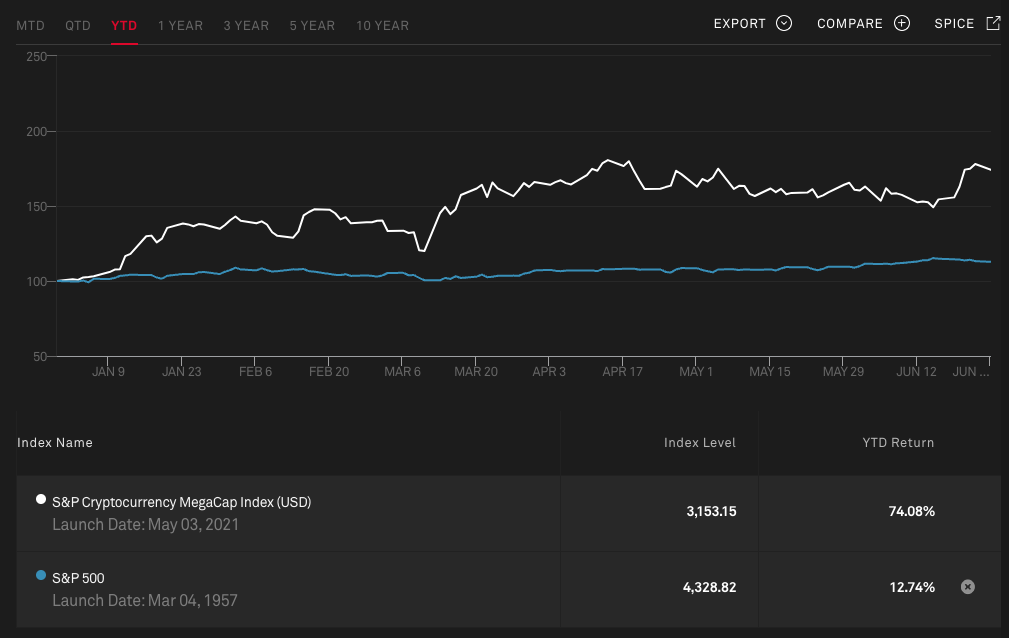

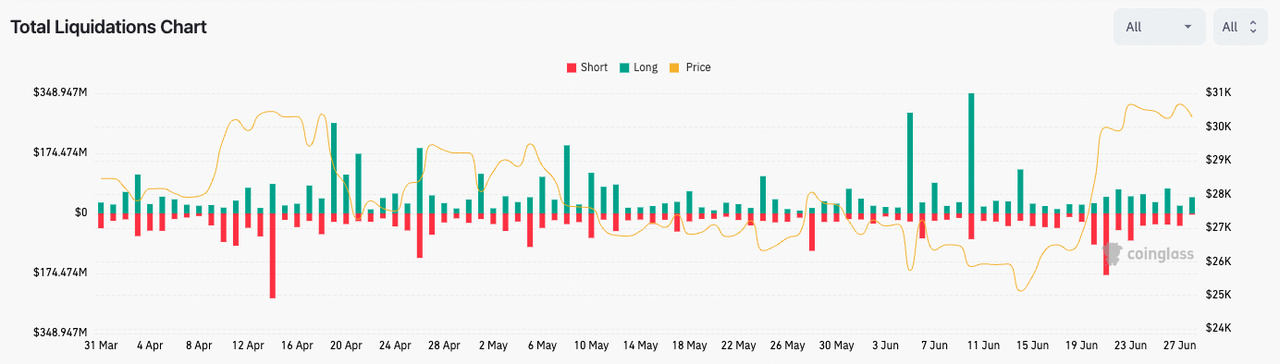

在低流動性下,推升價格並不需要太多成本;於是,在“巨頭們紛紛準備進軍加密市場”“ BTC 現貨 ETF 或將通過”等利好消息影響下,BTC 的價格迅速擡升。對於現貨持有者而言,簡單的囤幣策略爲他們帶來了超過持有 S&P500 多頭數倍的收益;而 Delta 1 多頭則由於長期以來的良好預期,在本輪上漲中亦獲利頗豐。即使對於空頭而言,由於看漲情緒的浸染,儘管被清算的倉位規模相較來說更大,但並未達到近3月以來的新高。

2023年至今 S&P 主流加密資產指數與 S&P 500 指數變動情況,截至2023年6月28日。來源:S&P Global

2023年第二季度加密市場 Delta 1 衍生品被清算規模變動,截至2023年6月28日。來源:Coinglass

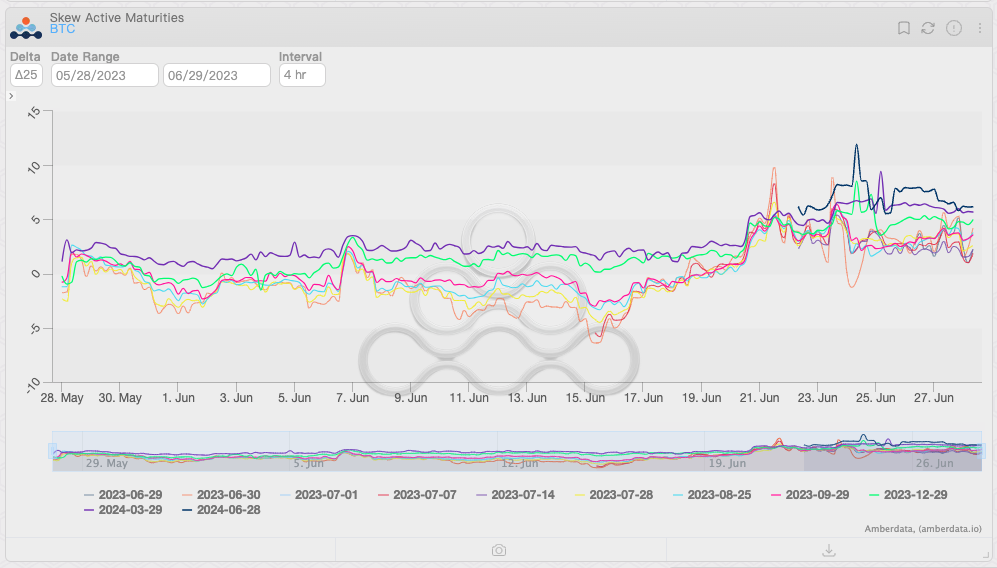

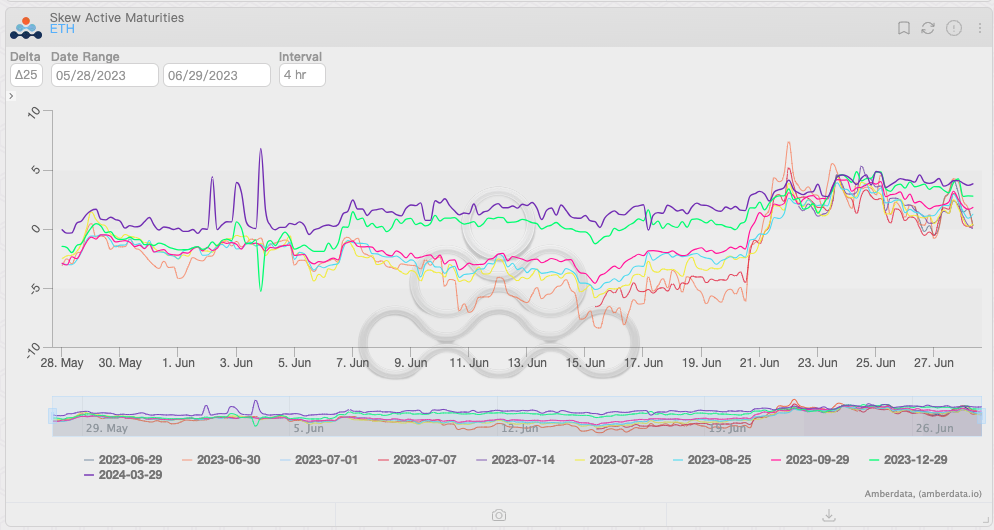

投資者的樂觀情緒亦涌入了期權市場。在價格上漲的驅動下,對於看漲期權的偏好推動了幾乎所有期限的 BTC 與 ETH 期權的偏度至0以上,尤以 BTC 更甚。而隨着價格的上漲,期權賣方成爲了加密市場中承壓最大的一個羣體:大量看漲期權變爲實值,這意味着他們必須跟隨價格上漲而不斷買入,以對衝價格變動風險——這使得期權賣方成爲了成爲價格上漲的催化劑。隨後,不少跟風的投資者進一步買入看漲期權,帶來了更高的對衝壓力與價格上漲推力。

不同期限 BTC 期權偏度變動情況,截至2023年6月28日。來源:Amberdata Derivatives

不同期限 ETH 期權偏度變動情況,截至2023年6月28日。來源:Amberdata Derivatives

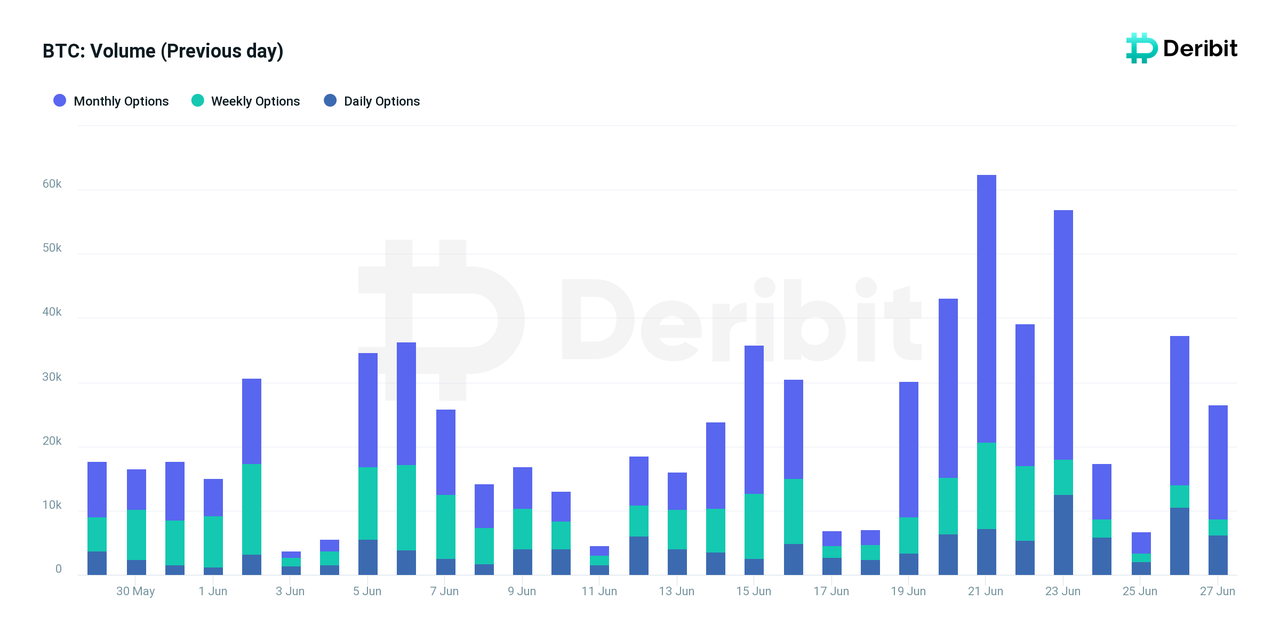

Deribit 交易所內 BTC 期權日成交變動情況,截至2023年6月28日。來源:Deribit Metrics

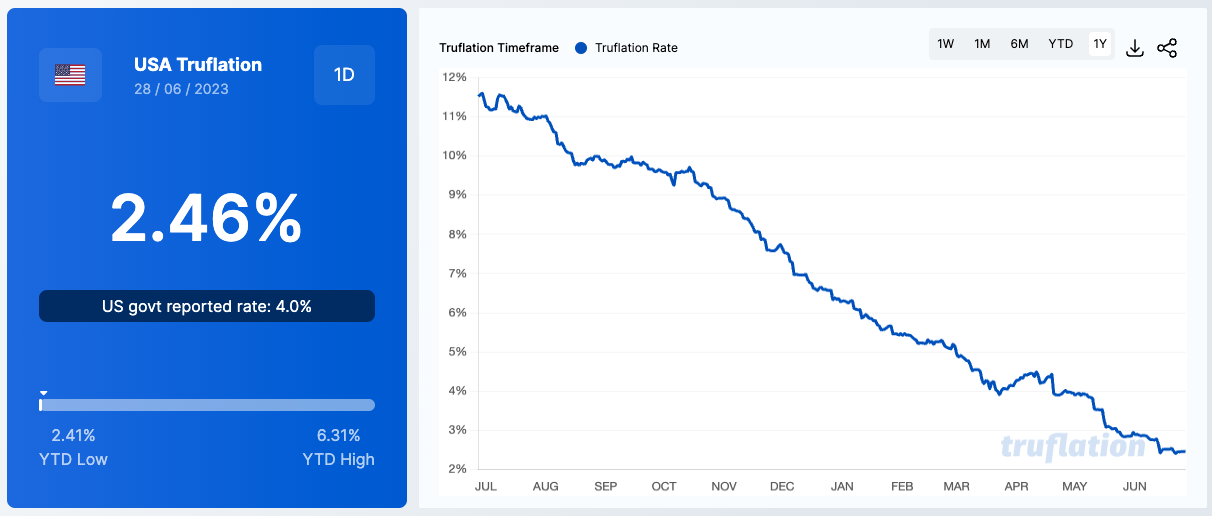

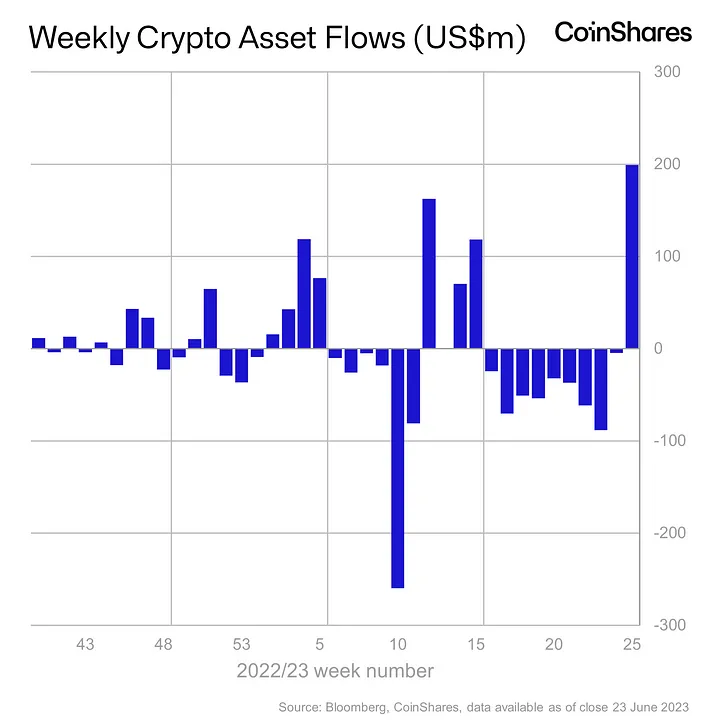

不少人已經在期待牛市的迴歸。利率水平看起來已經不會再超預期;通脹已經下跌,即將接近美聯儲的2%的既定目標。全球頂尖資管機構的背書則即將爲加密市場帶來新的流動性,而監管的影響則使得流動性更集中在 BTC、ETH 等主流加密資產當中,或將推動 BTC、ETH 更早進入“技術性牛市”。

美國實時通脹變動情況,截至2023年6月28日。來源:truflation.com

近一年來加密資管機構周度資金淨流入/流出情況,截至2023年6月28日。來源:Coinshares

然而,“流動性迴歸”似乎是一個值得商榷的問題。從2022年熊市開啓以來,加密市場出現過數次短暫的價格反彈,但隨後便因預期下滑和事件衝擊而下滑至更低的價格水平。那麼,這次的反彈是否也會像以往的歷次回暖週期一樣,“如流星一般劃過”?

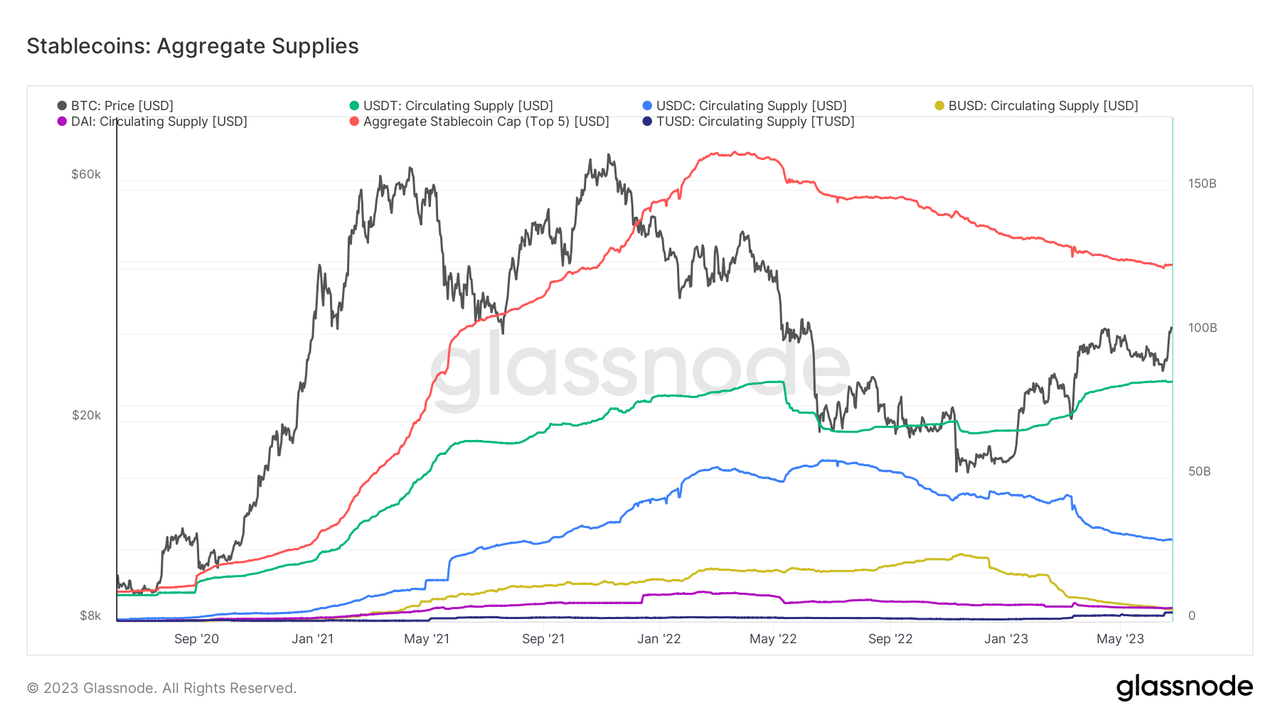

“加密縮表”與流動性再分配

讓我們先來看看加密市場內的穩定幣情況。作爲加密資產與法幣間的兌換媒介,穩定幣被認爲是加密市場內部的“現金”。對於任何一類資產而言,現金流動性都是至關重要的存在:與該資產掛鉤的整體現金規模與資產的價值直接相關,而活躍現金流的變動則會直接影響到資產價格,且其影響力隨着槓桿的使用而被進一步放大。

對於傳統市場而言,現金流動性的統計較爲困難;大多數情況下,我們只能得到一個較爲模糊的估計值。幸運的是,由於區塊鏈的透明性,我們可以相對準確地衡量加密市場中的現金流動性水平。

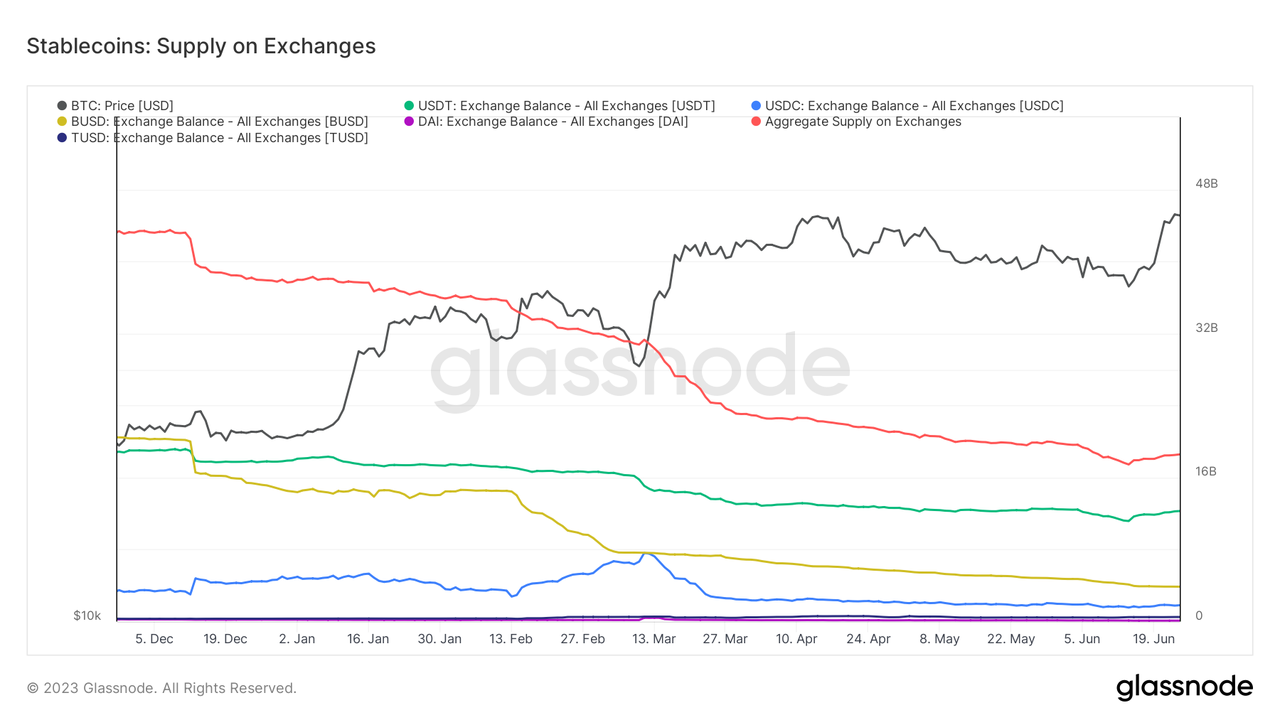

加密市場穩定幣總供應量變動情況,截至2023年6月28日。來源:glassnode

看起來,加密市場整體現金流動性水平圖表所反映的事實與投資者的預期產生了一些偏差。事實上,從2022年4月開始的加密市場現金流動性下降進程(又被稱爲“加密縮表”)並未受到價格的短暫反彈而有所中斷;這意味着當下的價格水平缺乏足夠的流動性支撐,任何衝擊都可能導致獲利回吐。

那麼,本輪的反彈的動力來自於何處?目前來看,來自內部的流動性再分配——而非外部流動性進入——是更可能的動力來源。交易所內的穩定幣儲量向我們透露了這一祕密。通常而言,穩定幣儲量的下降,意味着投資者更傾向於將加密資產換爲現金流動性,從而推動加密資產價格下跌;而穩定幣儲量上升則意味着可能的買入流及價格上升。

6月中旬開始,主要加密交易所內的穩定幣儲量出現了顯著回升,並同時帶來了反彈行情。與3月不同的是,3月避險資金的流入並未影響到加密市場內部流動性的下降趨勢,行情主要由外部資金驅動;而6月的行情則大概率來自於加密市場內部資金驅動,其買入行爲推動了 BTC、ETH 等加密資產價格的上漲。

交易所內穩定幣總供應量變動情況,截至2023年6月28日。來源:glassnode

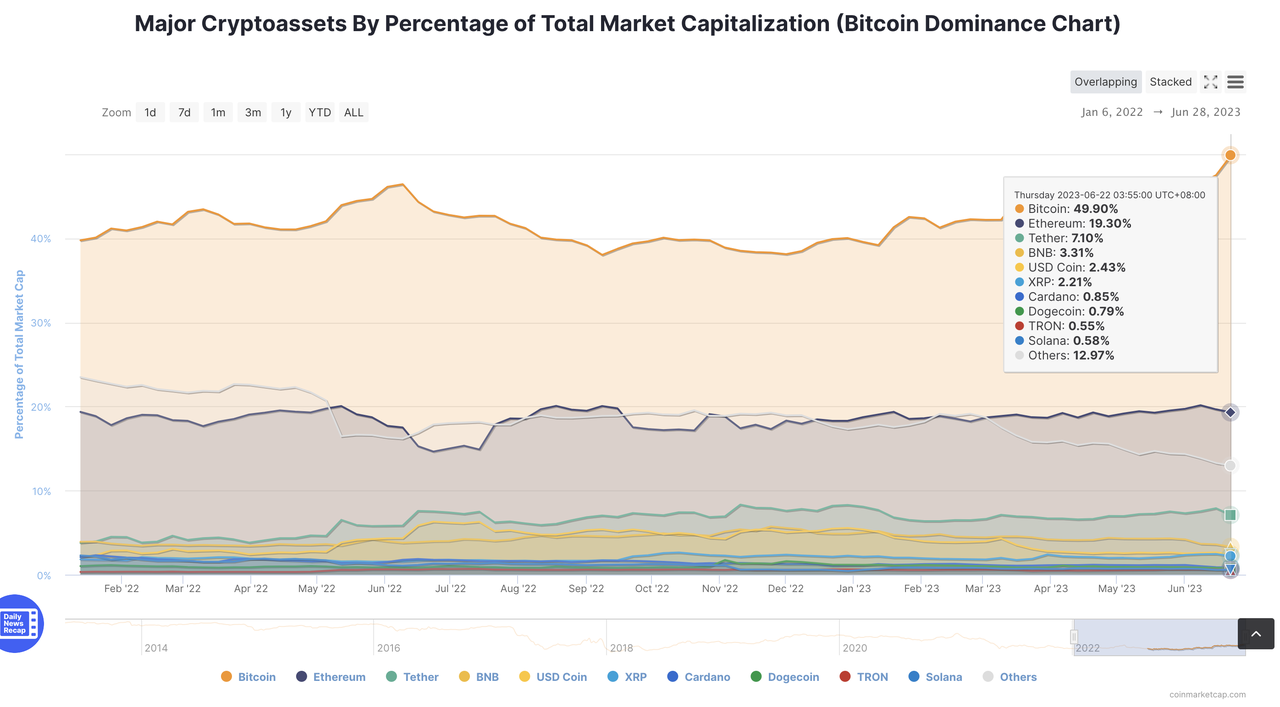

此外,加密市場內部市值佔比的變動亦反映出了流動性分配比例的變動。目前,BTC 佔據加密市場內部市值的比例即將達到50%,而對於其他幣種而言,無論是 ETH、穩定幣還是山寨幣,其佔比均在6月中旬出現了不同程度的下降。考慮到外部流動性尚未成規模迴歸加密市場,而從合規角度看,BTC 無疑相對其他加密資產而言更爲合規,推動了投資者將手中的其他加密資產轉換爲 BTC。

主流加密資產市值佔比變動,截至2023年6月28日。來源:CoinMarketCap

綜上來看,BTC 的上漲是以大多數其他加密資產的流動性被抽離爲代價的。這也從一部分角度解釋了今年年初至今 ETH 乃至許多山寨幣表現均不如 BTC 的原因。

然而,以流動性再分配帶來的反彈,並不是“免費的午餐”;代價是什麼呢?

Pin Risk

短期來看,BTC 的反彈似乎是市場開始好轉的跡象之一。但是,任何一個市場的長期良好表現,離不開足夠的流動性支撐。內部流動性再分配提供的支撐是有限的;在兩個銀行賬戶間來回劃轉資金並不會讓你擁有的總財富變多。不過,考慮到加密市場中的大部分資產都與一種或多種衍生品相關,內部流動性的再分配仍然會帶來風險;它會影響到風險市場的交易行爲。

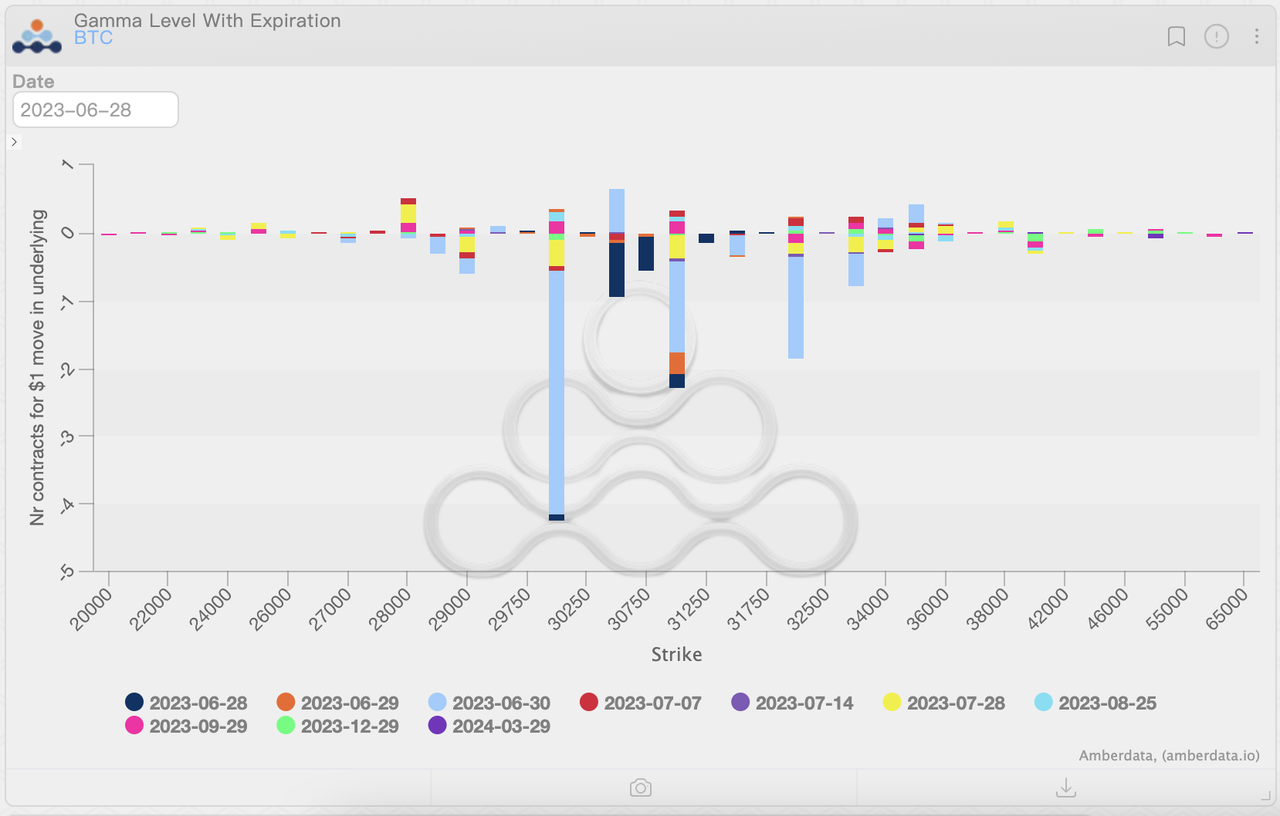

“大頭針風險(Pin-Risk)”就是由流動性再分配帶來的隱含風險之一。期權做市商們在3萬美元附近賣出了大量看漲期權;這些看漲期權已經變爲實值。看起來沒關係,不是嘛?絕大多數做市商都會利用 delta 對衝來控制他們的方向性敞口。

但我們不能忽視的是,delta 變動的快慢——也就是 gamma,同樣也會對做市商的對衝行爲產生顯著影響。回憶一下期權101課程裏面的基礎知識:gamma 是 delta 的變化速度。隨着距離到期日越來越近,gamma 呈非線性增加,這意味着 delta 會隨着期權到期日臨近而變動得越來越快。在 delta 變動較慢時,做市商在一定頻率內的對衝規模相對較小;但在 delta 變動較快時,做市商的對衝頻率及對衝規模均會因此而上升。

在流動性水平較低的情形下,做市商的頻繁買賣會對價格產生顯著影響。當然,做市商並不會坐以待斃;他們會通過合成期貨等策略控制 gamma 敞口不超出風控閾值(事實上他們已經在這麼做了)。但如果出現突然的價格變動(例如加密鯨魚拋售),做市商可能別無選擇;他們只能跟着賣出以降低 gamma 敞口。

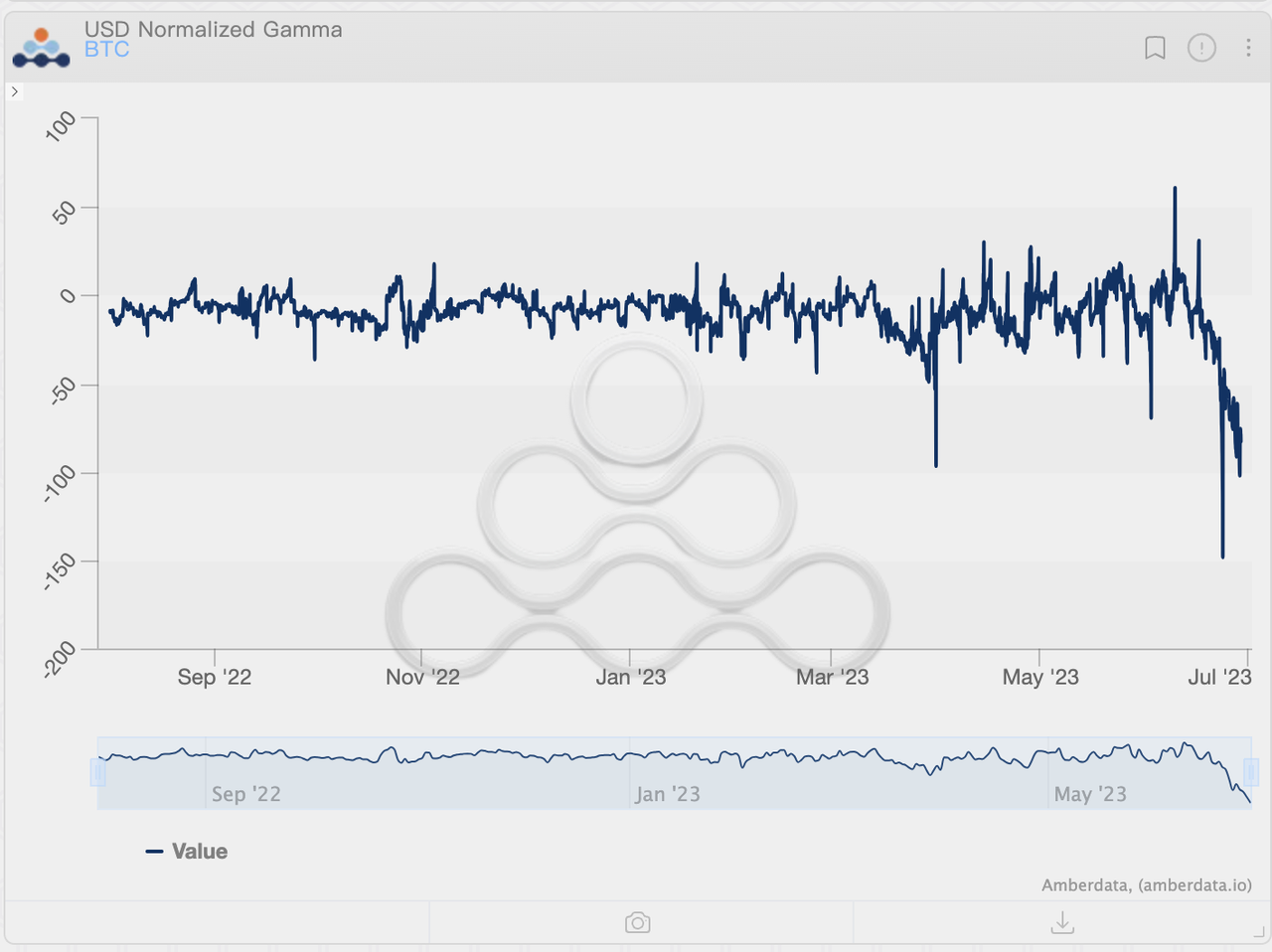

考慮到 gamma 敞口在到期日之前會變得異常巨大,對衝 gamma 風險引發的拋售規模將會十分可觀。6月30日交割的期權即將到期,而目前的 BTC 期權的 dollar gamma 已經達到了1億美元以上,且集中在3萬美元附近。這意味着一旦 BTC 價格下跌至3萬美元以下,價格每向下移動1%,做市商甚至需要增加價值1億美元的空頭,無疑將會給 BTC 的價格表現產生巨大壓力。

BTC 期權 dollar gamma 水平變動,截至2023年6月28日。來源:Amberdata Derivatives

BTC 期權 gamma 敞口分佈情況,截至2023年6月28日。來源:Amberdata Derivatives

幸運的是,“大頭針風險”通常並不會發生。“維持市場在季度交割前的穩定”似乎已經成爲了一種共識。不過,在加密市場並沒有什麼不可能;我們仍需小心對待。

交割之後....

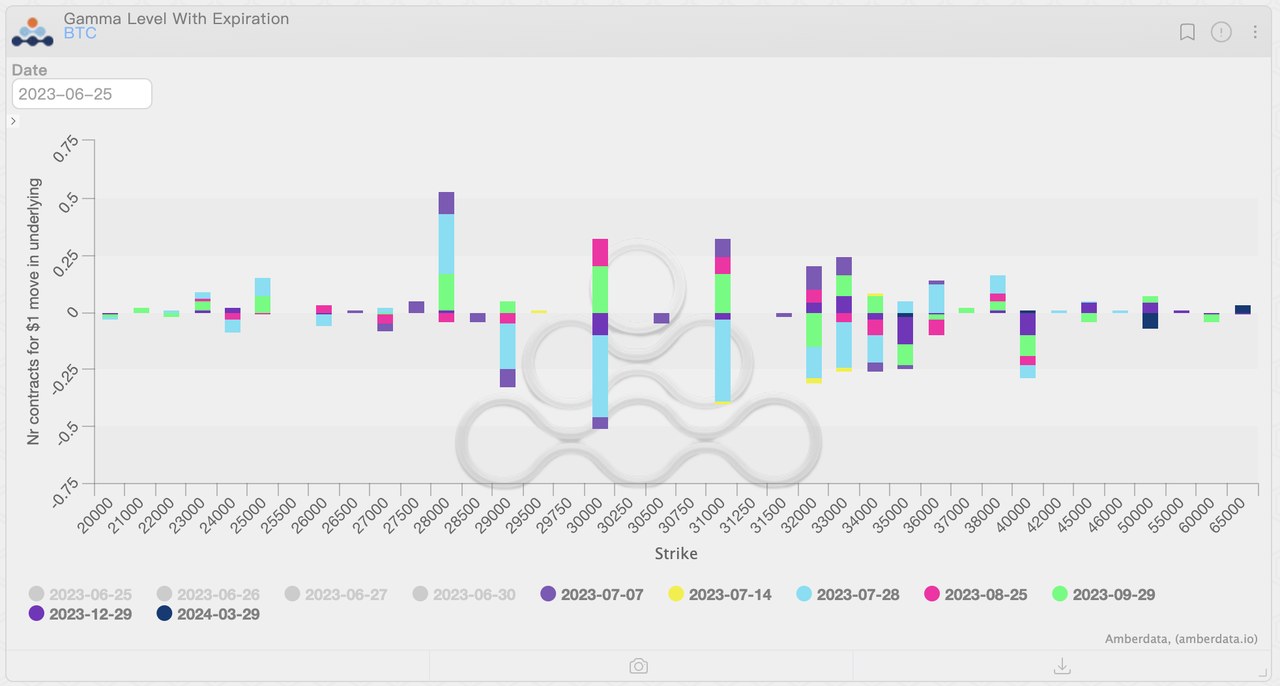

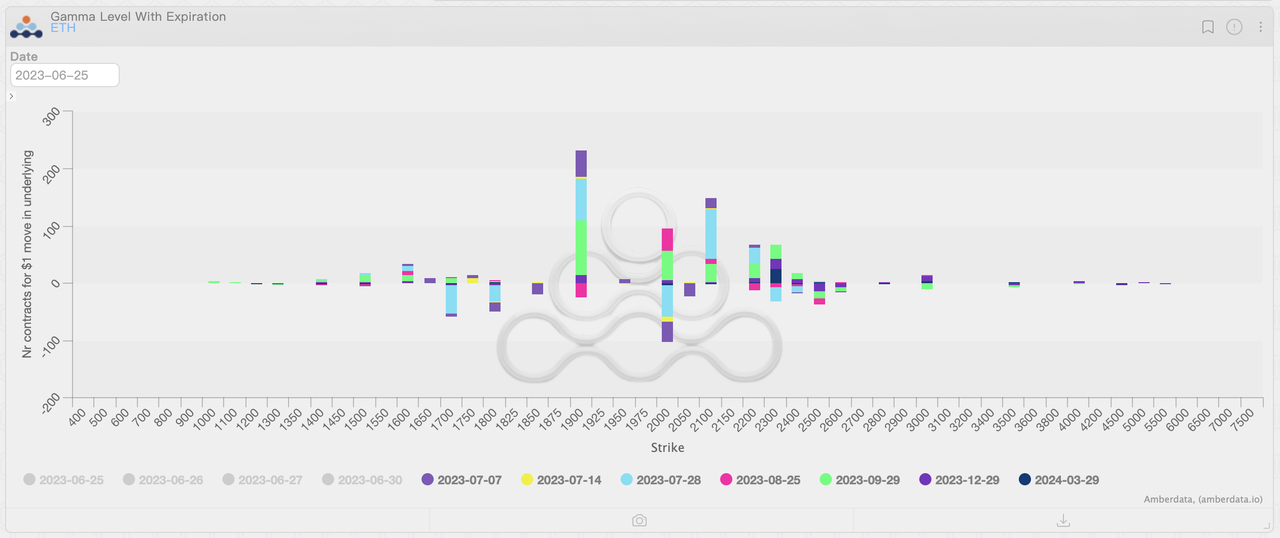

在半年度衍生品交割結束後,2023年下半年的行情將正式開始。從 gamma 敞口的變動來看,期權市場投資者們的持倉反映出了一些有趣的隱含預期:

-

BTC 的價格下跌幅度將較爲有限,跌破 28,000 美元的概率相對較小;而向上的空間則相對較大,甚至有希望反彈至35,000 美元及以上。

-

ETH 的價格表現會相較於5月和6月有所改善,但反彈幅度相較 BTC 或將有限。ETH 的價格更有可能被“粘”在1,900美元附近。即使有所突破,ETH 亦會在2,000 美元以上遇到較大阻力。然而,一旦出現突破性下跌,在到達1,600美元之前,ETH 將難以獲得足夠的價格支撐。

交割後 BTC 期權 gamma 敞口分佈情況,截至2023年6月28日。來源:Amberdata Derivatives

交割後 ETH 期權 gamma 敞口分佈情況,截至2023年6月28日。來源:Amberdata Derivatives

如果進一步解讀上述預期,不難發現,在宏觀因素、監管與機構偏好的影響下,不僅流動性的分配已經出現了實際改變,對於流動性分配的預期亦已經出現了改變。BTC 的合規屬性已經得到了廣泛承認,無論是加密市場內部現有的流動性,還是未來進入加密市場的新流動性,機構和散戶對於 BTC 的青睞或將顯著超越其他加密資產。

然而,在美聯儲重新開始釋放流動性之前,投資者對於 BTC 的青睞意味着對於其他資產將會獲得更少的流動性;而在流動性“零和遊戲”下,一些新敘事的出現亦可能在短期從 BTC 中抽走流動性,並造成 BTC 短期內的低迷表現。

考慮到當前的市場深度水平,流動性的轉移或將帶來類似股市中的“行業輪動”效應。一部分加密資產會在短期內表現喜人,而另一部分加密資產則因爲流動性的抽離而表現不佳。但可以預期的是,每一部分的良好表現都是暫時的——就像流星一樣;這可能是我們將要面對和適應的新市場特徵之一。讓我們一起跟隨流動性的變動,迎接2023年下半年的到來。