隨著市場的回暖,BTC、ETH等相繼創下新高,DeFi中的數據整體上升,但不同平台的表現也出現分化。

Defi Llama數據顯示,截至10月31日,所有智能合約平台上DeFi項目中的總鎖倉量(TVL)為2426.1億美元,其中Ethereum 1636億美元、BSC 193億美元、Solana 125億美元、Terra 99.5億美元、Avalanche 83.8億美元、Fantom 54.9億美元、Polygon 49.7億美元、Arbitrum 24.1億美元。

由於加密貨幣市場整體上漲,所有主要智能合約平台的TVL在過去一個月都有所上升。 Fantom與Avalanche繼續表現出強勢的增長,TVL超過Polygon,而隨著競品後來者居上,Polygon進一步喪失了競爭力。

Avalanche、Fantom、Arbitrum過去一個月TVL的增長幅度均超過100%。 Aave在部署到Avalanche之後,在一個月之內超越生態原生項目Trader Joe和Benqi,成為Avalanche上TVL最高的DeFi協議。 OHM仿盤Wonderland為Avalanche貢獻了較多的增長,過去一個月TVL從1.98億美元增至10.63億美元,但幾乎全部資產都為自身代幣TIME的質押。 Fantom的數據暴增來源於借貸協議Geist Finance帶來的挖礦機會,但隨後Geist Finance中的流動性向其它生態轉移。 Arbitrum則是各種項目資金遷移帶來的機會。

具備擴展性的老牌DeFi項目成為這場爭奪流動性戰爭的贏家,這一點在以太坊二層網絡Arbitrum上表現最為突出,其上TVL前十的項目均早已在以太坊上上線,可直接遷移到包括Arbitrum在內的支持EVM的智能合約平台上。得益於Curve的多鏈策略,Curve已經成為所有DeFi協議中TVL最高的一個,超過200億美元。 Curve的多鏈擴張開始較晚,但發展迅速,除以太坊外,還部署到了Avalanche、Fantom、Polygon、Arbitrum、xDai、Harmony這些智能合約平台上,並迅速佔領穩定幣交易市場。

下面看一下各類DeFi協議中的數據。

算法穩定幣熱度復甦

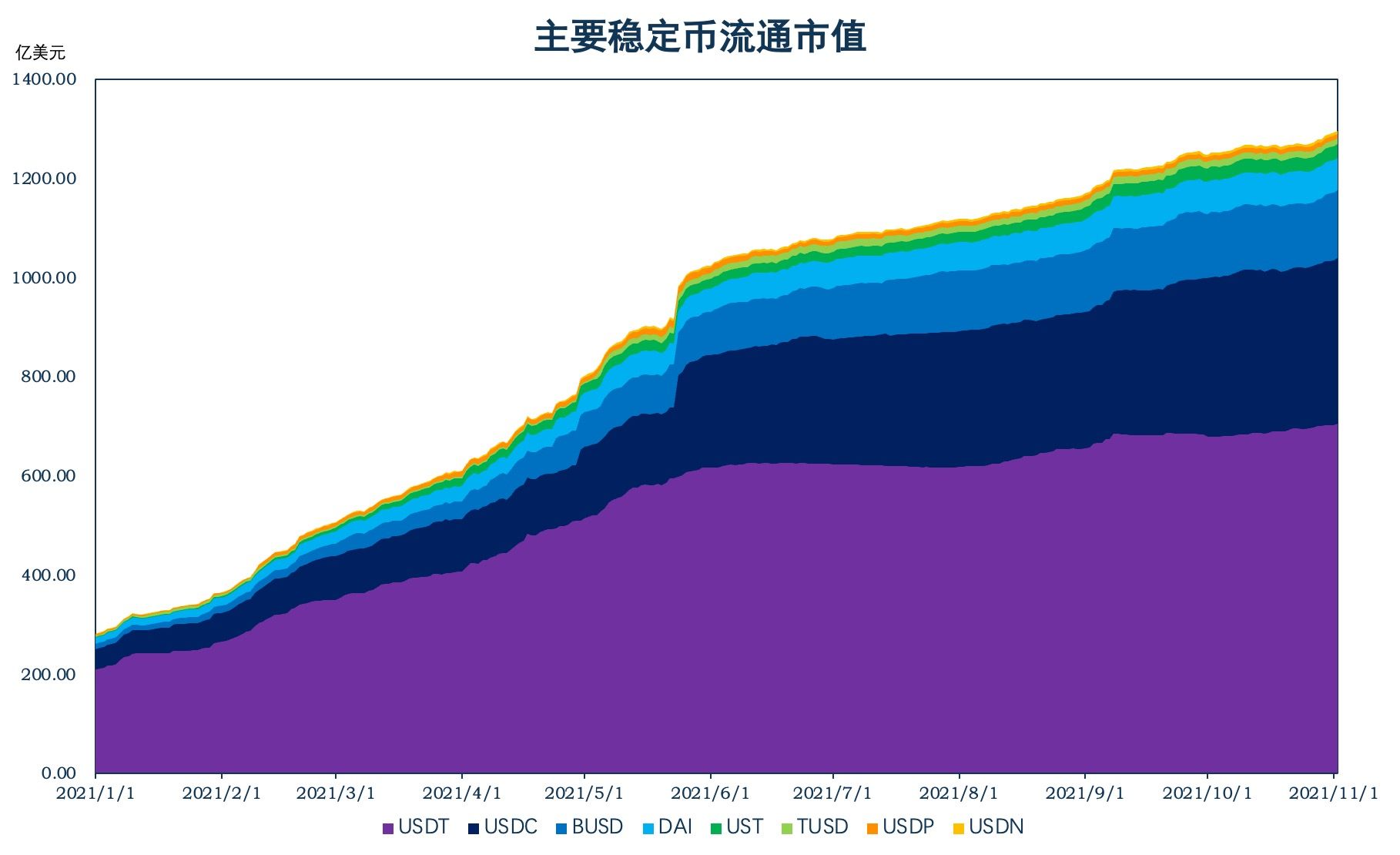

根據CoinMarketCap數據,截至10月31日,主要穩定幣流通市值總計1250億美元,比上月增長41.1億美元。它們分別為USDT 703億美元、USDC 332億美元、BUSD 136億美元、DAI 64.7億美元、UST 27.9億美元、TUSD 11.9億美元、USDP 9.45億美元、USDN 6.05億美元,USDT、USDC、BUSD、UST 、USDN流通量小幅上升,DAI、TUSD、USDP流通量下降。

算法穩定幣概念項目在近期全面復甦,AMPL的市值最近一個月增長250%,且最近半個月均維持通脹,近期最高價超過2美元。 Basis Cash類型的仿盤Tomb Finance在Fantom上TVL超過3億美元,錨定Fantom的平台幣FTM。而最熱門的當屬OlympusDAO,以太坊上OHM市值已維持在40億美元附近;Avalanche上的Wonderland(TIME)市值超過13億美元;Klima DAO在上線幾天內市值曾超過10億美元,現回落至7.8億美元;AnubisDAO更是在上線一天內融資13256 ETH並捲款跑路。

去中心化交易所:交易量持續增長

在排除5月份行情波動的特殊情況後,以太坊上DEX交易量總體呈上升趨勢,仍是以Uniswap、SushiSwap、Curve為主,柴犬幣SHIB相關的ShibaSwap近期每天的交易量也超過1億美元,位於第六位左右,ShibaSwap中的TVL約為5.6億美元,此前允許用戶從其它DEX遷移流動性。

在其它鏈上,PancakeSwap近期每天超的10億美元的交易量遠超BSC生態中的其它交易所,整體僅次於Uniswap;Solana上Raydium、Serum、Saber、Orca的TVL均超過10億美元,其中Raydium的TVL剛好超過20億美元;Avalanche、Fantom、Polygon則分別以Trader Joe、SpookySwap、Quickswap為主。

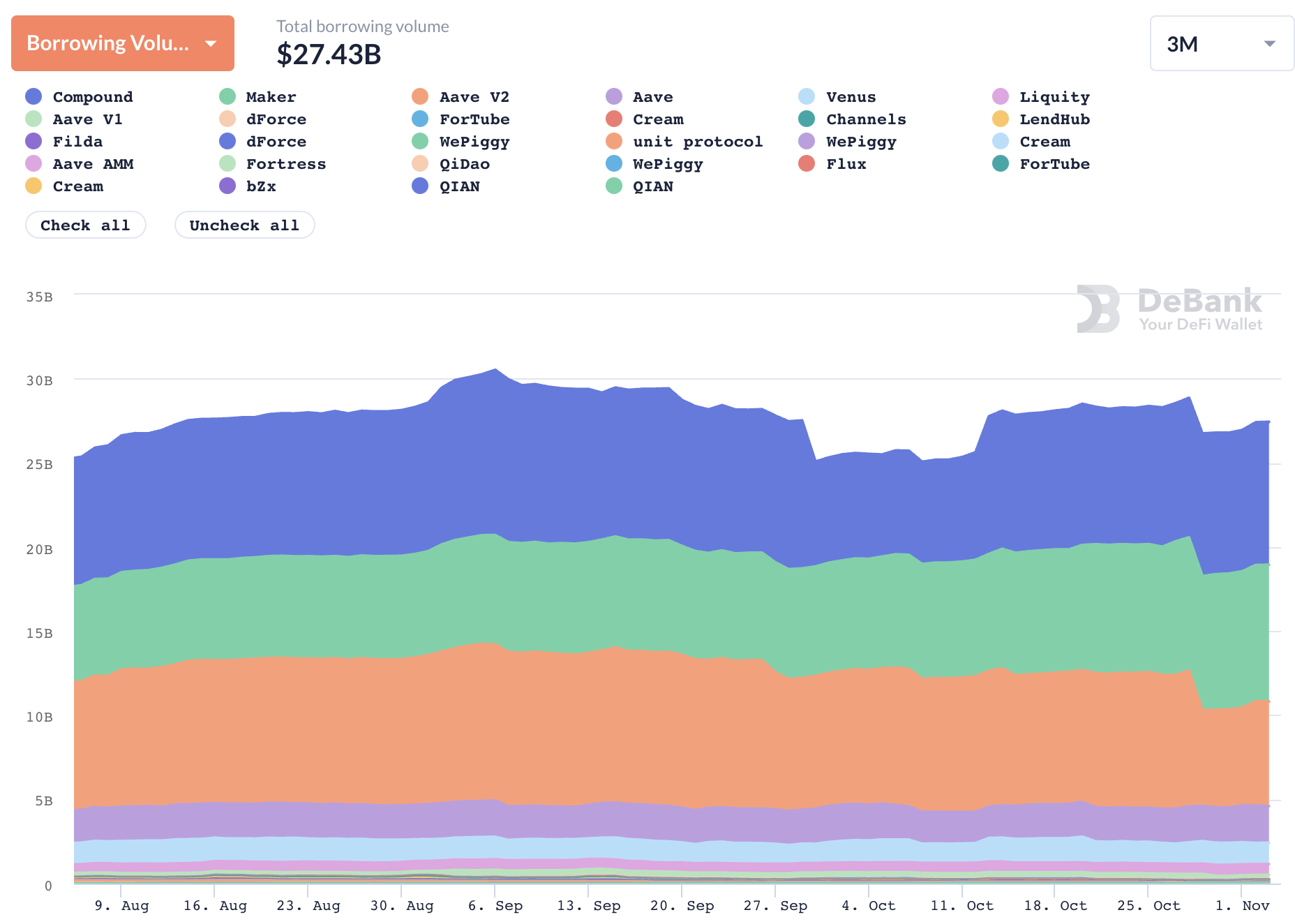

抵押借貸: Aave因孫宇晨提款TVL驟降20%

截至10月31日,DeFi協議中的總借款量為268億美元,在過去一個月上升6.8%。 Compound超過Aave V2,重新成為總借款量最高的借貸協議,MakerDAO位居第二。在Cream被攻擊後,Tron創始人孫宇晨從Aave存款池中提取了約42億美元的存款,使得Aave的TVL在過去7天下降約20%,也從原來第一的位置上跌落。得益於多鏈策略,Aave多個平台的總借款量之和仍然超過Compound和MakerDAO。

以生息資產為抵押品的Abracadabra迎來爆發,過去一個月穩定幣MIM的流通量從8.8億上升至23.6億。在此之前,Curve等平台的LP代幣幾乎沒有作用,而現在卻能從Abracadabra中藉出高達90%的穩定幣MIM,大幅提高資金利用率。

其它平台上,Avalanche和Polygon上均是以Aave為主;Fantom上的Geist Finance上線後迅速積累了資金,在收益率下降後,資金溢出至其它項目。

借貸協議是Solana的短板,但隨著Solend的IDO的推進,這種情況開始逐漸改善。隨著IDO的臨近,Solend的存款與借款數量快速上升,過去7天,Solend的TVL上升超過100%,並成為Solana上最大的借貸協議。

對比Solend與Solana上目前第二大的借貸協議Larix,由於前者當前有大量代幣獎勵,且IDO推高價格預期,流動性挖礦用戶循環存入並藉出同一種資產,縮小存款和借款息差,有利於Solend的數據增長。而Larix的借款量只有8400萬美元,存款約為4.2億美元,資金利用率較低,存在較大的存款和借款息差,由於借款利息過高且挖礦獎勵更低,也就不適合流動性挖礦用戶,這也說明Larix的真實存款比例更高。

比特幣錨定幣: WBTC佔比持續提升

以太坊上的比特幣錨定幣發行量由283960枚增至303933枚,上升7.03%。 WBTC的佔比從72.46%進一步升高至74.82%,而HBTC的佔比從14.05%降至13.08%,後者的發行量也有所下降。

小結

DeFi的底層創新越來越難,但如同Abracadabra這樣利用DeFi的可組合性,建立在現有DeFi基礎設施之上的項目卻很可能得到應用,可能需要更多的關注DeFi的微創新。

而OHM類型的仿盤存在高收益的可能,但風險巨大,甚至可能直接跑路。