在中國政策出台後,火幣宣布將清理中國地區的存量用戶,與此同時,去中心化衍生品交易平台dYdX卻意外走強。 dYdX近期的優秀表現可能和政策有關,部分合約交易由CEX轉向DEX,但也和dYdX交易挖礦的獎勵活動有關。下文將解讀dYdX挖礦規則,並推薦最優挖礦策略。

挖礦規則

回顧dYdX的代幣分配機制,其中50%分配給社區,剩餘部分分配給投資者、基金會成員以及基金會未來成員。社區部分已有7.5%作為空投分發給追溯性挖礦用戶,另有5%作為社區儲備資金。當前可參與的挖礦包括:

交易挖礦用戶分配25%

做市挖礦做市商分配7.5%

USDC流動性質押池用戶分配2.5%

DYDX保險池質押用戶分配2.5%

這些獎勵均在約5年的時間內發放,每個epoch(28天)發放一次。做市挖礦參與的門檻較高,只有專業的做市機構容易獲得此部分獎勵,保險池需要質押DYDX代幣,而USDC流動性池的收益率較低。當前最適合廣大用戶參與的還是交易挖礦部分。

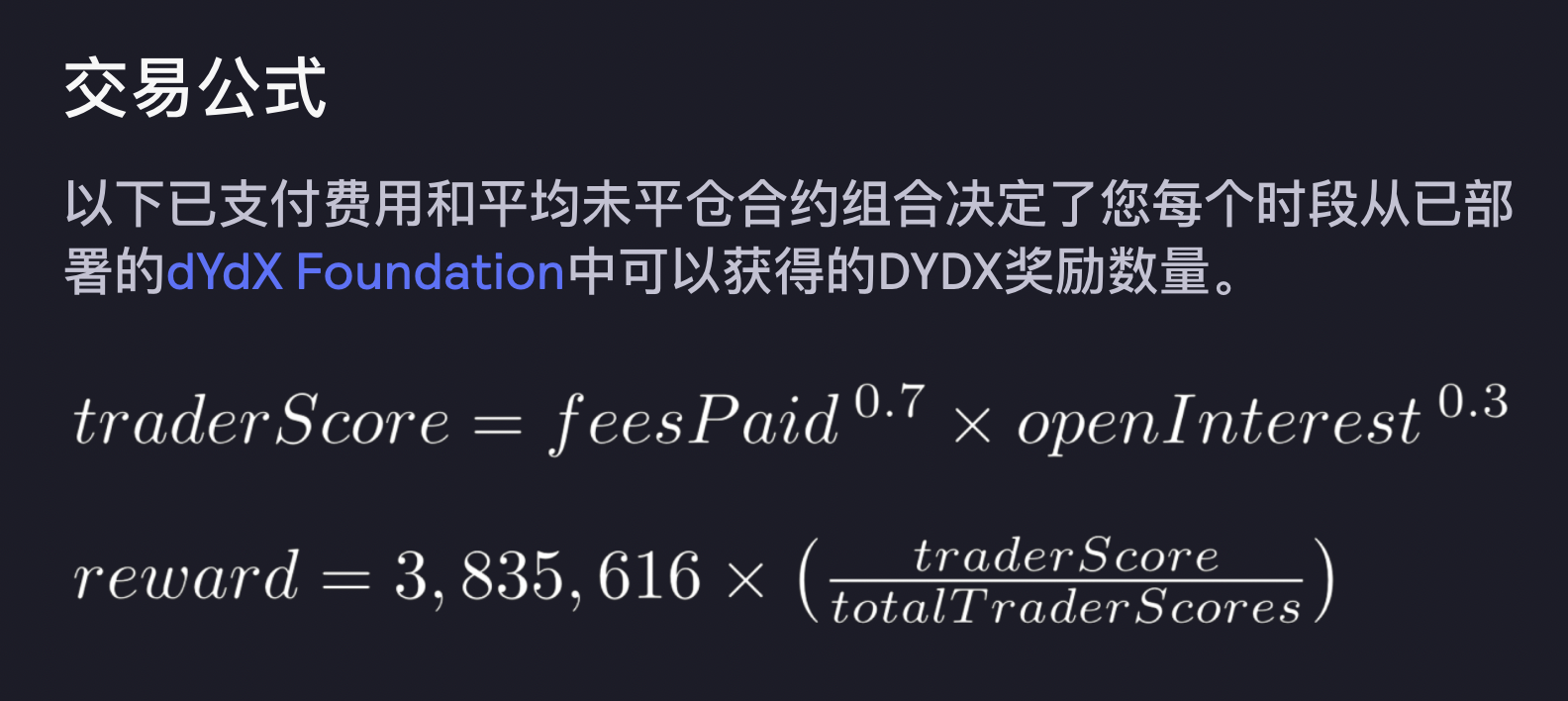

根據交易挖礦規則,用戶按照每個Epoch中的交易分數佔比,分配當前Epoch的交易挖礦獎勵3835616DYDX,而交易分數又由當前Epoch支付的交易費和平均未平倉量決定。

最佳挖礦策略

隨著Epoch1臨近結束,dYdX的交易量激增。截至9月28日下午3點,根據CoinMarketCap的數據,過去24小時dYdX的交易量超過95億美元,是第二名Uniswap V3的8.5倍。類似的情況在Epoch0結束前也發生過,當時dYdX的24小時交易量超過10億美元,小幅超過Uniswap V3,短暫的位列第一。在Epoch0結束後,dYdX的交易量又再次被其它DEX超越。因此,當前大多數用戶都是為了交易挖礦而交易。

根據上述公式可以得知,交易分數由兩部分決定,一個是當前Epoch支付的手續費,一個是平均未平倉量。那麼,以交易挖礦為目的的用戶也可以拆解這兩部分,分別準備,從而最大效率地參與交易挖礦。

平均未平倉量

dYdX中要求的平均未平倉量也就是在這個Epoch中的平均持倉,比如某用戶僅在1天中以1萬美元為保證金,以2.8倍槓桿持有2.8萬美元的ETH多頭頭存,在24小時過去後平倉。那麼,在整個這個Epoch中,該用戶的平均未平倉量約為1000美元。可見,在資金量一定的情況下,交易挖礦應保證盡可能大的持倉量和持倉時間。

如何保證盡最佳的持倉量?我們知道,持倉量越大,意味著槓桿倍數越高,則更可能隨著市場的波動而爆倉。在dYdX的挖礦策略中,我們可以在賬戶中持有兩個方向相反的頭寸,比如以3倍槓桿做多BTC,同時以3倍槓桿做空ETH,總體上可以達到6倍槓桿。即使ETH/BTC匯率上漲20%,也不會爆倉。能夠及時補充保證金的用戶還可以在此基礎上增加槓桿。

雖然ETH相對於BTC的波動較小,該策略已經避免了爆倉風險,但仍然有本金虧損的風險。為了對沖ETH與BTC相對波動產生的風險,我們可以在另一個賬戶中持有和上述賬戶相反方向的頭寸。在這個例子中,另一個賬戶只需以同等本金,持有3倍BTC空頭頭寸和3倍ETH多頭頭寸。這樣可以完全避免價格波動和資金費率的影響。

時間上,由於該策略風險較低,即使是行情波動時,也有足夠的時間增加保證金,因此可以長期持有該頭寸。也就是可以在整個Epoch的28天內維持不變。

交易手續費

由於越接近Epoch的結束,產生一定量的交易手續費越能確定額外獲得的DYDX數量,在Epoch結束前,往往會有很多用戶為了交易挖礦獎勵而增加交易。這也就是當前dYdX的24小時交易量接近100億美元的原因。

根據計算公式可知,最好的方式是同步增加平均未平倉量和交易手續費。但是在Eponch臨近結束時,每個用戶的平均未平倉量已經較難改變,也只能通過增加交易手續費來增加獲得的DYDX獎勵。

而平均未平倉量又限制了交易挖礦的最大綜合收益。根據公式可知,在平均未平倉量一定的情況下,隨著交易手續費的增加,增加同等數量的手續費,帶來的交易分數增加量會下降。

在9月28日17:40分左右,如下圖所示,根據上述公式,

該用戶的交易分數=2189.34^0.7x176722.36^0.3=8173.47,

當前時刻總分數=8173.47x3835616/505.7303=6199萬。

該用戶當前Eponch產生了2189美元的交易手續費,大約可獲得505.7DYDX獎勵。

當產生的手續費為2500美元時,計算可得,交易分數增加為8969,大約可獲得555DYDX。也就是多產生311美元的交易費用,可多獲得49.3枚DYDX代幣。由於當前DYDX價格約20美元,因此該用戶將交易手續費增加都2500美元是合適的。

以此類推,不斷增加交易手續費,獲得的獎勵會越來越多,但手續費比例增加越大,DYDX獎勵增加的比例越小,再代入DYDX價格,最終可以得到一個手續費的最優值。

交易挖礦的影響

由於dYdX中交易挖礦的特殊性,協議的表現也會受到影響。

交易量會隨著Epoch週期性變化,越接近Epoch結束,交易量越大,在每個Epoch結束後斷崖式下跌。

交易挖礦在Epoch臨近結束時激勵交易量的增長,使協議盈利能力增強,這可能也會導致DYDX價格上升,交易挖礦用戶可視為以低價購買DYDX代幣。

以某一天的交易量對dYdX進行估值並不准確,同一Epoch內,每天的交易量可能存在十倍的差異。

Epoch結束後,用戶經過一周的等待期可以拿到DYDX獎勵,由於當前DYDX流通比例較少,代幣的發放可能會對DYDX價格造成影響,交易挖礦用戶也可以提前通過期貨等鎖定收益。

小結

當前的交易挖礦可以看作是以低價購買DYDX代幣,隨著DYDX價格的發現以及衍生品的完善,參與交易挖礦的成本和收益都可以精確計算。而整個交易挖礦會持續5年,有利於項目的啟動。

作為現在最有潛力的去中心化衍生品交易平台,dYdX 10億美元的流通市值還很低,但是按總市值算200億美元已和頭部DeFi協議接近。當前流通量較少,每個Epoch後代幣的發放可能對價格產生影響。