二季度,加密市場完成了風格切換,整體從加速上漲至短期高點轉為橫盤寬幅調整。根據CoinMarketCap的統計,加密貨幣總市值從季度初的約1.89萬億美元上漲至峰值約2.55萬億美元後就開始下降,至季度末已跌至約1.43萬億美元,季度整體漲幅約為-24.34 %,最高漲幅則約34.92%。其中,BTC、DOT、KSM、UNI、LINK等熱門資產的幣價都有較大幅度的回撤,但另一方面,市場上也湧現出了一些表現搶眼的熱門概念板塊,如元宇宙、衍生品、數據分析等。

PAData選取市值排名1-10位(頭部資產)、45-54位(腰部資產)、91-100位(長尾資產)共30種資產,以及(預估)季度交易額最高的10種資產(熱門交易資產)和(預估)季度幣價漲幅最高的五個概念板塊中各前2種資產(熱門概念資產),剔除重複資產及幣價自開盤後持續下跌接近0美元的資產後構成“30+N”觀察列表。

對二季度“30+N”列表資產的市場數據進行分析後,PAData發現:

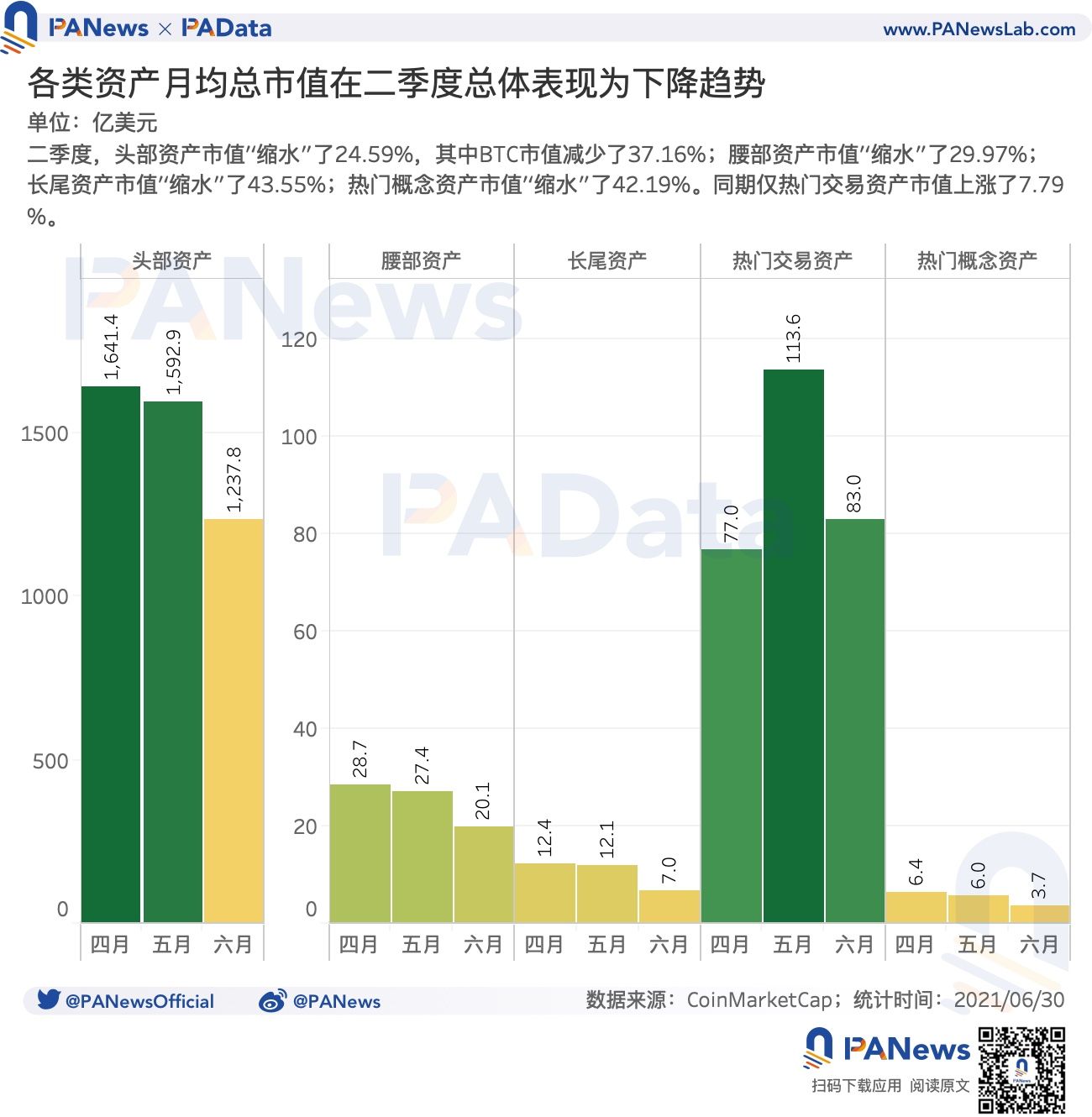

1)二季度,除了熱門交易資產的月均總市值小幅上漲7.79%以外,其他類資產的月均總市值均表現為下降趨勢,降幅依次為長尾資產>熱門概念資產>腰部資產>頭部資產。 “30+N”資產的平均市值漲幅僅7.73%,較一季度平均漲幅717%大幅縮水。

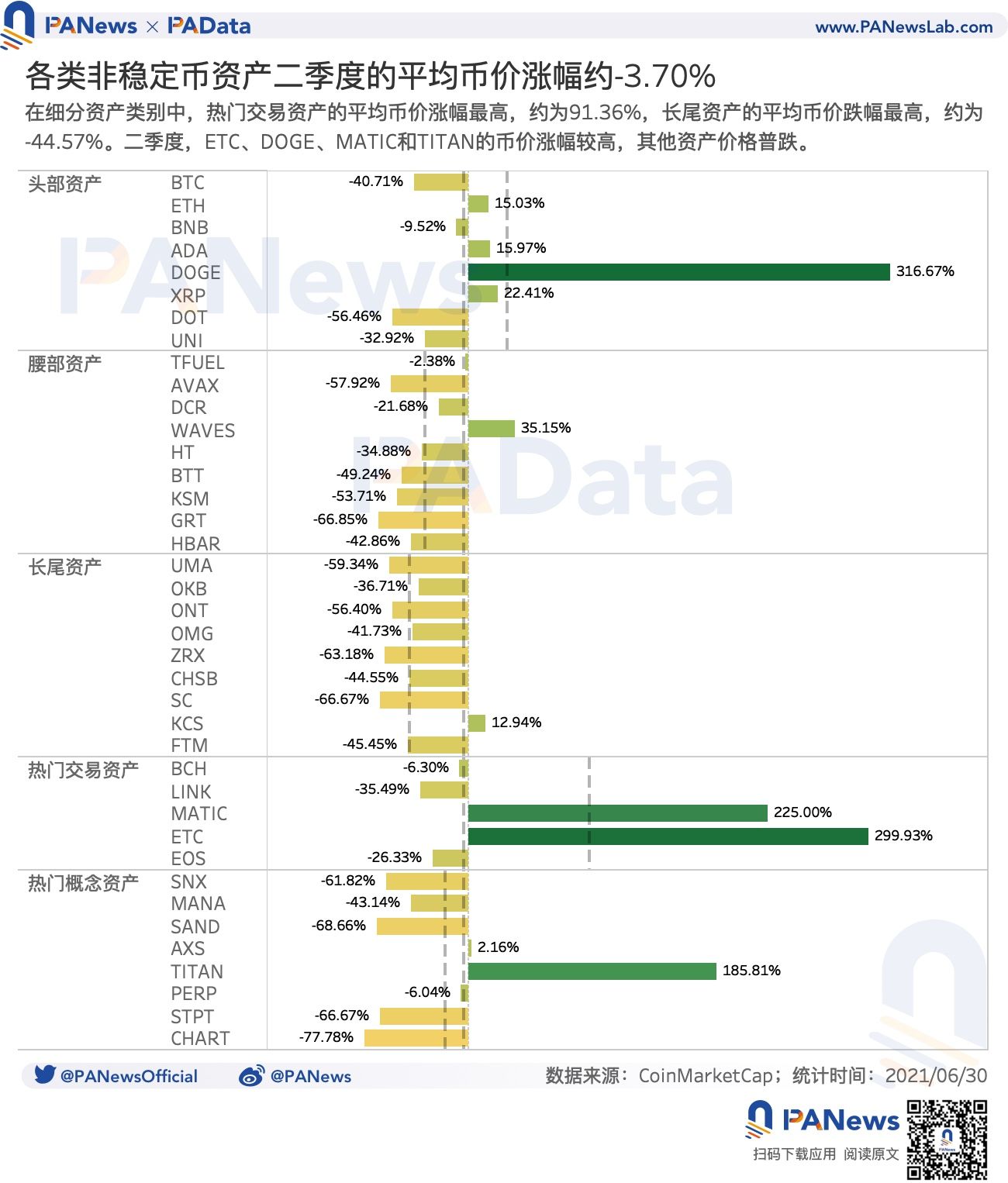

2)與一季度高收益高波動的市場風格不同,二季度,各類資產表現為低收益高波動。 “30+N”資產的平均幣價漲幅為-3.7%,日均振幅上升至17.46%。其中BTC的幣價回撤超40%,日均振幅站上8%,均超去年以來歷次觀察。

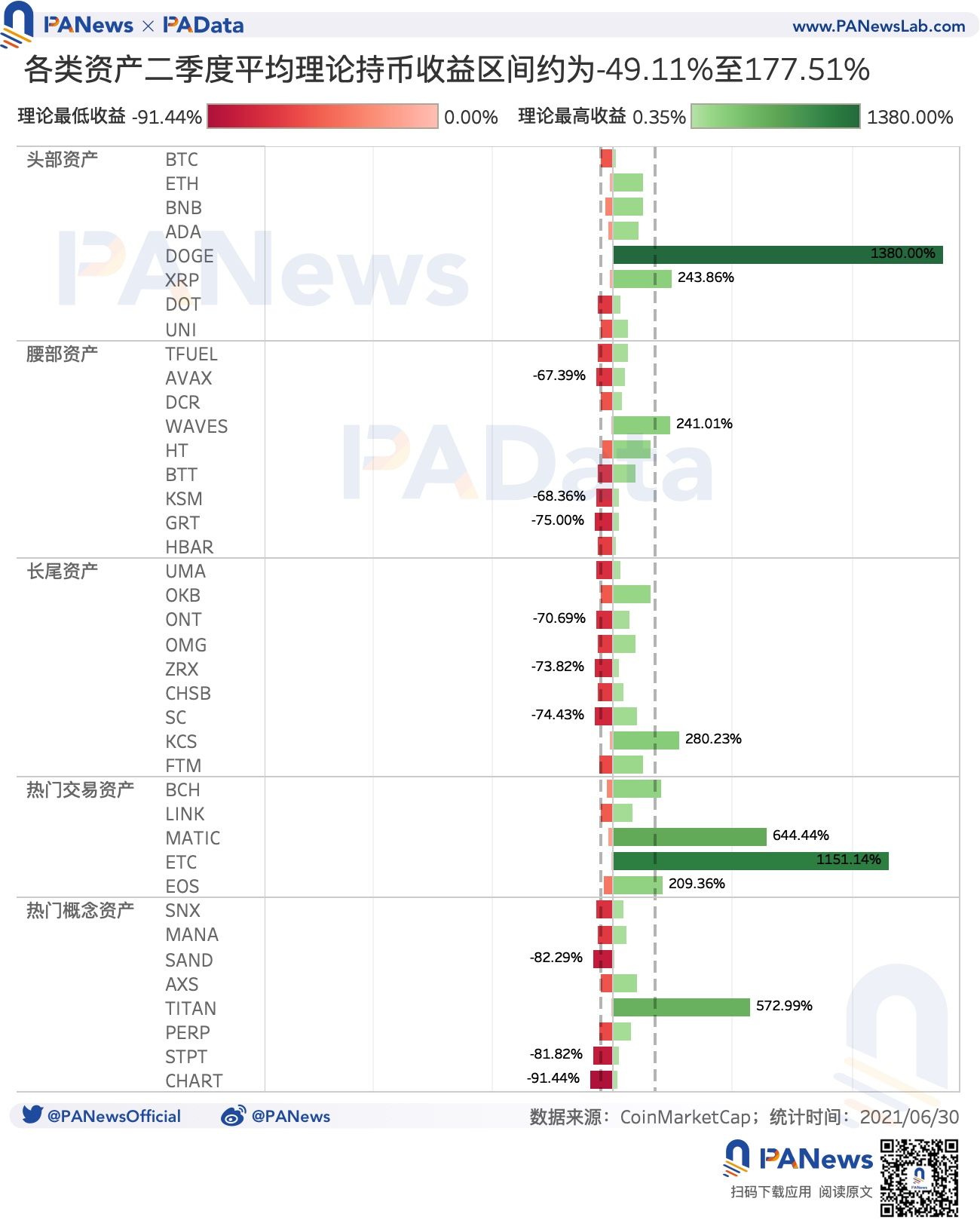

3)二季度,“30+N”資產的的平均理論持幣收益區間約為(-50%,178%),與一季度(-14%,780%)的區間相比,二季度投資者持幣獲利空間大幅減小,且虧損空間有所增加。在各類資產中,熱門交易資產的平均理論持幣收益區間為(-27%,457%),是所有資產中獲利空間最大且虧損空間最小的一類資產。此外,腰部資產、長尾資產和熱門概念資產都是獲利空間相對較小,但虧損空間相對較大的資產。

4)在波動較大的市場環境下,頭部資產的綜合抗風險能力較其他類別的資產更好。不僅平均幣價漲幅達到28.81%,僅次於熱門交易資產,而且日均振幅也僅15.05%,為各類資最低。

5)二季度的熱門概念包括衍生品、合成資產、遊戲/元宇宙、數據分析、借貸。但這些資產中,除了TITIAN和AXS的幣價與市值均呈上漲趨勢外,其他資產實際都處於整體下跌狀態,比如MANA、SAND、SNX等,當前儘管受市場追捧,但幣價較此前仍有較大幅度回撤。

平均市值漲幅不到8%,二季度整體呈下降趨勢

二季度,“30+N”各類資產的月均總市值基本呈下降趨勢,且總體上,市值越大,降幅越小。頭部資產的月均總市值從1641.4億美元下降至1237.8億美元,降幅約為24.59%,而腰部資產和長尾資產的降幅都更高,分別約為29.97%和43.55%。此外,熱門概念資產的月均總市值降幅也超過了40%,但熱門交易資產的月均總市值有小幅上漲,漲幅約為7.79%。

在震盪上行的一季度中,頭部資產的市值漲幅低於腰部資產、長尾資產和熱門概念資產,但在震盪調整的二季度中,頭部資產總體表現出了更強的抗風險性,市值跌幅也遠低於腰部資產、長尾資產和熱門概念資產。

截取季度初(4月1日)和季度末(6月30日)的靜態市值以觀察各資產的市值變化,可以看到,“30+N”資產二季度的平均市值漲幅僅7.73%,遠低於一季度的717%。其中,熱門交易資產的平均市值漲幅最高,約為118.07%,其次是頭部資產,平均漲幅約為39.51%。而另外三種類別的資產二季度平均市值都有不同程度的“縮水”,平均市值降幅最高的是長尾資產,約為43.18%。

從具體資產來看,二季度共抽樣了44種資產,其中僅14種資產的市值處於擴張狀態,佔比約1/3,其中還包括4種穩定幣,分別是USDT、USDC、UST、BUSD 。不過與一季度相比,穩定幣市值的擴張程度也在減弱,比如,USDT二季度市值增長了53.37%,而一季度增長了91.64%。

另外值得關注的還有逆市擴張的ETC、MATIC、DOGE和TITAN,這些非穩定幣資產二季度的市值漲幅都在100%以上,最高的ETC和DOGE甚至上漲超300%。而市值最大的兩種資產BTC和ETH在二季度的市值一跌一漲,前者市值“縮水”41.12%,後者市值微漲8.73%。

日均振幅上漲至17.5%,平均理論最低持幣收益達-50%

近期市場風格切換頻繁。去年四季度,市場風格呈現為低波動高收益的單邊上漲行情,今年一季度,市場風格轉變為高波動高收益的震盪上行行情,而到了今年二季度,市場風格已切換至高波動低收益的震盪盤整行情。

根據統計,二季度,“30+N”資產的平均幣價漲幅僅為-3.70%,較一季度平均約617.20%的漲幅大幅回撤,大部分抽樣資產都在下跌,上漲的資產數僅9種,約佔總量的23%。其中,熱門交易資產的平均幣價漲幅最高,約為91.36%,這種“量價一致”性或說明本次觀察選取的熱門交易資產在二季度的交易方向以賣出為主。

其次,平均幣價漲幅較高的還有頭部資產,約達到28.81%。而另外三種類別的資產的平均幣價漲幅都均為負值,其中平均跌幅最大的是長尾資產,達到了44.57%,腰部資產的跌幅也較大,達到了32.71%。

從具體資產的幣價表現來看,季度漲幅較高的有DOGE、ETC、MATIC和TITAN,均在100%以上,最高的DOGE甚至達到了316.67%,這主要受到特斯拉CEO馬斯克多次在推特“帶貨”的影響。相反,跌幅較高的資產有CHART、STPT、SAND、SNX、SC、ZRX、GTR,季度跌幅都在60%以上,最高的CHART甚至達到了77.78%。另外需要關注的還有BTC,其幣價在二季度大幅“跳水”40.71%,這是PAData自去年以來錄得的最大單季度跌幅。

二季度各資產普跌還伴隨著高日均波動。根據統計,“30+N”資產二季度的日均最大振幅達到了17.46%,較一季度上升2.3個百分點。整體上,各類資產的振幅隨著市值降低而擴大,頭部資產、腰部資產和長尾資產的日均振幅分別為15.05%、16.46%和17.91%。此外,熱門交易資產和熱門概念資產的日均振幅則更高,分別達到了18.17%和20.04%。

從單一資產的日均最大振幅來看,BTC是非穩定幣資產中波動性最小的,但日均最大振幅也達到了8.14%,這同樣是PAData自去年以來錄得的最大日均振幅,要知道,去年BTC的最大日均振幅基本保持在3%至5%之間。 ETH和DCR的最大日均振幅也較低,均在11%左右。另外,二季度日均最大振幅較大的資產有TITAN、CHART、DOGE、FTM、MATIC和AXS,均超過了20%,其中TITIAN和CHART均超過了25%。

在這樣高波動低收益的震盪盤整行情下,投資者理論持幣收益空間也受到了擠壓。根據統計,二季度,30+N”資產的的平均理論持幣收益區間(理論持幣收益區間由最低理論收益與最高理論收益構成,其中最低理論收益是指季度初4月1日的開盤價距季度內最低價的漲幅,最高理論收益是指季度初4月1日的開盤價距季度內最高價的漲幅)約為(-50%,178%),與一季度(-14%,780 %)的區間相比,二季度投資者持幣獲利空間大幅減小,且虧損空間有所增加。

二季度,在各類資產中,熱門交易資產的平均理論持幣收益區間為(-27%,457%),是所有資產中獲利空間最大且虧損空間最小的一類資產。尤其是其中的ETC和MATIC,理論最大持幣收益分別達到1151.14%和644.44%,而理論最小持幣收益則僅分別為-3.62%和-16.67%

其次,頭部資產的理論持幣獲利預期也較好,平均收益區間約為(-30%,261%),其中,二季度DOGE不存在持幣虧損的可能,最高理論收益則高達1380% 。另外BTC的虧損空間更大,最低理論收益約為-50.97%,最高理論收益僅10.07%。

此外,腰部資產、長尾資產和熱門概念資產都表現為獲利空間相對較小,但虧損空間相對較大,平均收益區間分別為(-56%,78%)、(-60%,104% )和(-63%,113%)。

二季度熱門資產簡介

在二季度綜合數據表現較好的資產中,有10種市場聲量較小的新資產值得關注,分別是PERP、SNX、TITAN、STPT、CHART、GRT、SAND、MANA、AXS。這些資產分屬衍生品、合成資產、遊戲/元宇宙、數據分析、借貸這五大概念板塊。

Perpetual Protocol(PERP)

Perpetual Protocol是一種Virtual AMMs (vAMMs,虛擬自動化做市商),支持投資者使用最高10倍槓桿在AMM DEX中交易,支持區塊鏈資產以及例如黃金、原油等鏈外資產。 PERP是其治理代幣,可用於投票治理提案。

TitanSwap(TITAN)

TITAN是一個DEX,不僅初步實現了以太坊上不同流動性池的自動路由,可以自動選擇最優的路徑,實現最優價格和最低滑點,而且支持訂單薄模式,用戶可以委託智能合約跟踪價格並自動執行用戶的限價單。

Synthetix(SNX)

Synthetix是基於以太坊的去中心化合成資產發行協議。這些合成資產由SNX擔保以發行合成資產(Synths)。這種合用抵押品模型允許用戶直接使用智能合約交換合成資產,從而避免了對交易對手的需要。這一機制解決了DEX所經歷的流動性和滑點問題。 Synthetix目前支持合成法幣、加密貨幣(多頭和空頭)和大宗商品。 SNX持有者被鼓勵持有代幣,因為他們可以從Synthetix上的活動產生的費用中按比例獲得報酬。

Standard Tokenization Protocol(STPT)

Standard Tokenization Protocol是基於Polkadot的一種跨鏈合成資產,支持錨定多條鏈上的資產組合鑄造合成資產(ST-Assets),方便投資者節省管理多條鏈上資產的風險敞口的跨鏈摩擦。 STPT還允許投資者構建和交易來自其他區塊鏈的ST-Assets代幣指數,通過使用槓桿或任何其他不斷增加的工具,這些指數可以通過各種交易策略與其他分散協議(包括AMM和貸款協議)交互。

ChartEx(CHART)

ChartEx提供數據分析產品,包括一個交互式圖表網站,以及在Telegram和Twitter上運行的機器人。這些工具允許用戶以簡單的方式查詢交易數據以建立個人交易策略,如允許用戶通過超賣、接近趨勢線或支撐線、跨越MAs或價格突破布林帶等指標快速過濾交易對。原生代幣CHART可作為一種支付手段購買數據服務,也可作為一種治理代幣參與治理決策。

The Graph(GRT)

Graph是一種查詢以太坊和IPFS等網絡的數據索引協議。任何人都可以構建和發布開放API(稱為子圖)使數據易於訪問。數據策展人(API建立者)將原生代幣GRT質押在他們認為能提供最大效用、最高完整性和最有可能為應用程序提供可持續性的子圖上,用戶也需要支付GRT來購買數據服務。但數據策展人的分成比例只有10%,且需要通過燒掉一部分質押的GRT來支付少量的策展稅。

The Sandbox(SAND)

The Sandbox是一個基於區塊鏈的虛擬世界,結合DAO和NFT,允許用戶以遊戲的形式創建、構建、購買和出售數字資產。近期,The Sandbox上的虛擬土地被高價出售的消息引起了市場的關注。 7月,The Sandbox上面積逾530萬平方米(24*24)的虛擬土地被以近88萬美元的價格拍下。隨著越來越多的加密愛好者和投資者大手筆買買買,虛擬土地也迸發出開發和建設的更多可能性,包括時裝展、美術館、演唱會、博物館和電影院等商業化活動開始在虛擬世界出現。

Decentraland(MANA)

Decentraland 是一個基於區塊鏈的虛擬世界,在這裡,用戶可以與其他人互動,還可以通過基於區塊鏈的土地賬本宣稱對虛擬領地的所有權,其所有者可以決定領地上發布的內容。領地可用原生代幣MANA購買,此外,MANA還可以用來購買虛擬世界中的其他數字商品和服務。世界頂級拍賣行蘇富比在Decentraland推出線上虛擬畫廊、《吃豆人》開發公司雅達利將在Decentraland建設鏈上拉斯維加斯、英國藝術家Philip Colbert將在Decentraland上推出NFT藝術展和音樂表演、TO THE MOON音樂節將舉辦虛擬現場音樂節等。過去30天,Decentraland交易額就超過了166萬美元。

Axie Infinity(AXS)

Axie Infinity是一款競技類游戲,玩家可以在Axie的世界裡繁殖、飼養交易被稱之為Axies的幻想生物,通過和其他玩家的戰鬥和完成特定任務來獲取治理代幣AXS。 AXS主要有四大功能:一是治理,AXS代幣持有者將被允許抵押貸幣以參加平台治理投票;二是激勵,用戶可以通過質押AXS代幣獲得對應的每週獎勵;三是支付,玩家可以利用AXS代幣進行各類游戲內的支付;四是交易,AXS可以在二級市場進行自由買賣。 Axie Inifinity領銜開啟了Play to Earn(玩賺)熱潮。