原標題:鏈上數據詳解丨比特幣牛市或進入後期階段,鯨魚地址已減持約30.7萬BTC

來源:巴比特

隨著傳統金融巨頭摩根士丹利(Morgan Stanley)和Visa宣布進一步採用比特幣的消息,比特幣的價格繼續在5.36萬美元—6.15萬美元之間盤整。據悉,摩根士丹利已推出三種比特幣投資工具,可為高淨值客戶和投資公司提供服務,而Visa則跟隨了萬事達卡的步伐,將支持通過Visa網絡購買比特幣。

顯而易見,比特幣對全球投資者的影響越來越難以忽視。

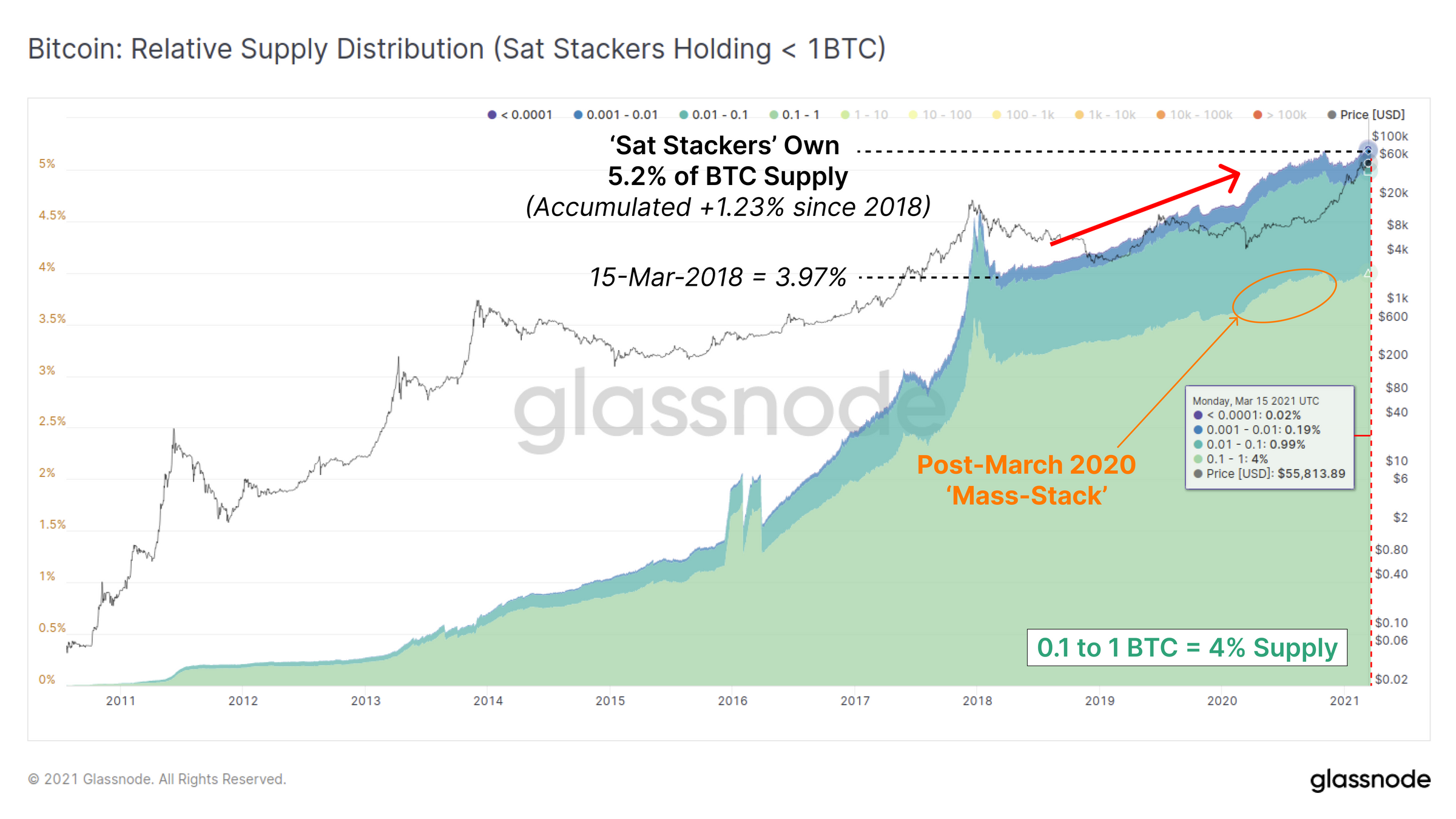

散戶在累積比特幣

自2018年3月份以來,持有BTC數量不超過1 BTC地址越來越多,而這些地址累積的BTC數量佔總量的百分比也越來越高。三年前,這類地址持有的BTC數量占到總供應量的3.97%,而目前則占到了5.2% 。

散戶的持續積累表明,參與者的HODL意願很強。在2020年3月12日經歷黑色星期四之後,我們立即觀察到了持有0.1BTC -1 BTC的地址數量出現大幅增長。

儘管在比特幣價格上漲到4.2萬美元後,這類地址的BTC總數出現了小幅度下降,但目前的持倉量又上升到了歷史最高位。

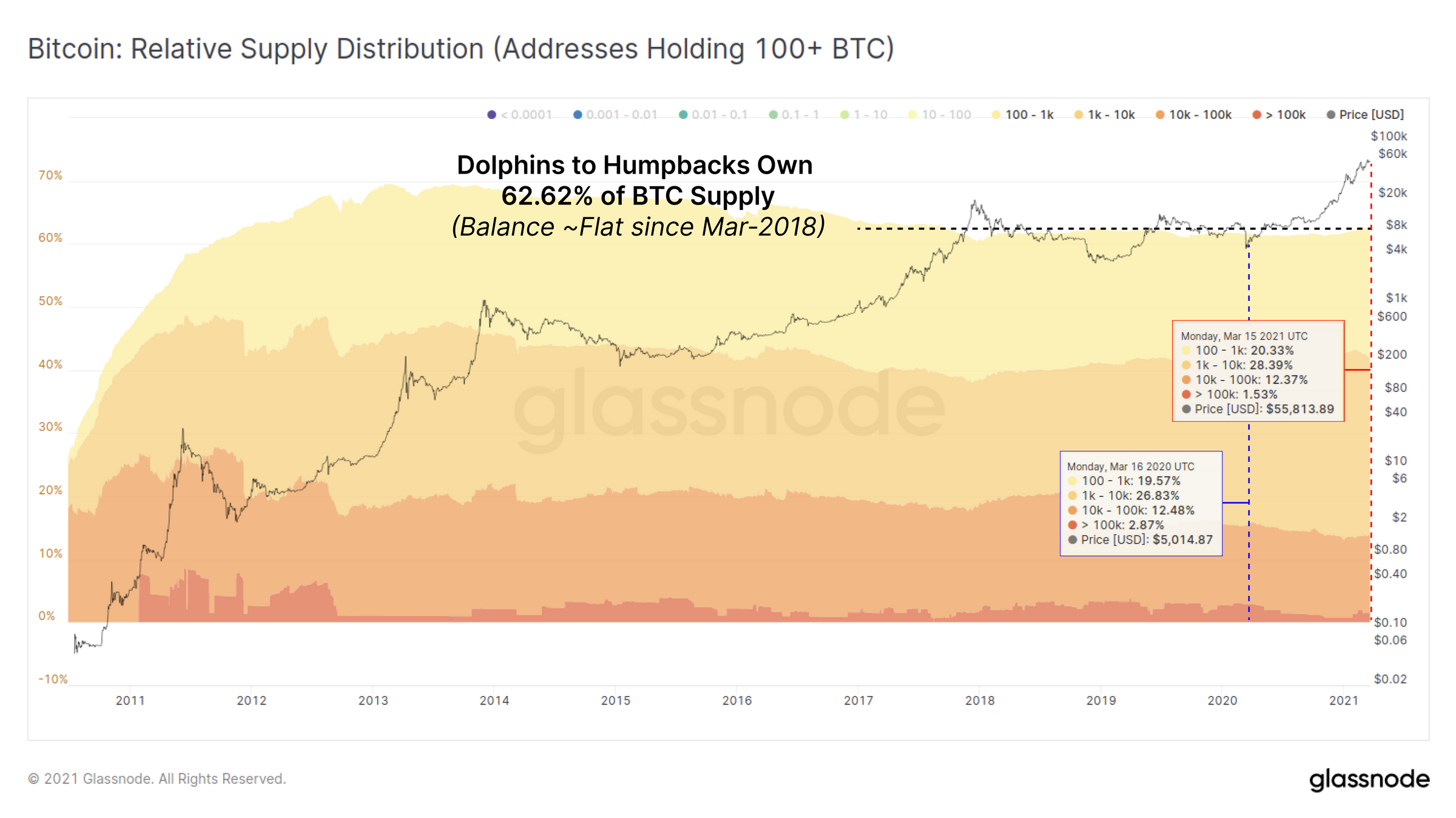

鯨魚BTC錢包地址相對沒有變化

有趣的是,儘管我們繼續看到散戶在積累BTC,但在過去三年中,大錢包(>100BTC)的持倉量相對沒有太多變化,下圖顯示了余額在100 BTC及以上地址的比特幣持有供應,這類錢包地址目前總共持有的BTC數量占到了總供應量的62.62%,並且在過去12個月內增加了0.87%的百分比。

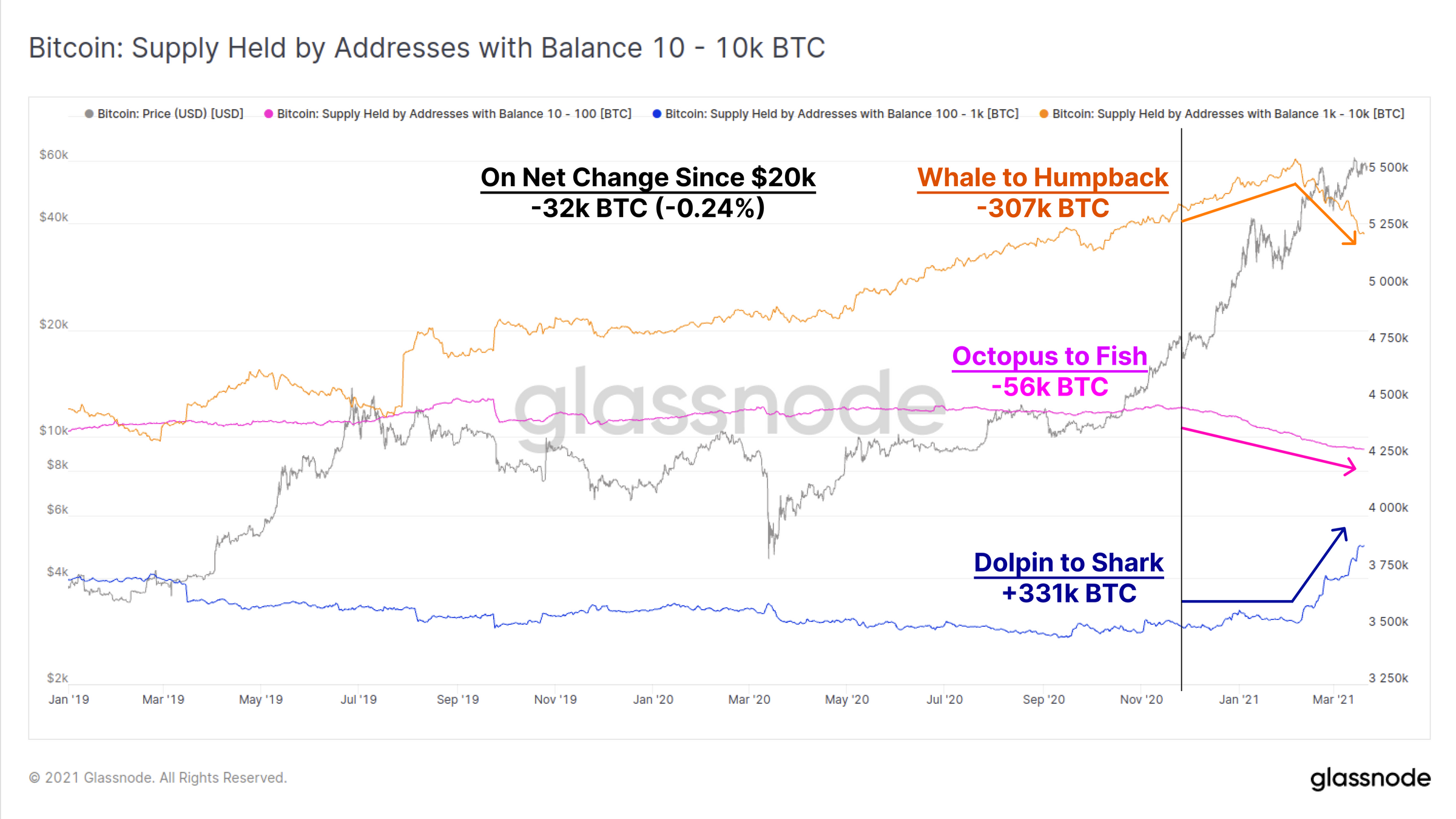

這些大錢包的錢包餘額也發生了洗牌,這可能是因為冷存儲或託管安排的原因。自2020年12月BTC突破2萬美元以來,我們看到大錢包的持有者余額具有大致相同和相反的變化:

- 章魚和小魚(10 BTC-100 BTC)的比特幣持有量減少了5.6萬BTC;

- 海豚和鯊魚(100BTC——1000 BTC)的比特幣持有量增加了33.1萬BTC;

- 鯨魚和座頭鯨(1000 BTC - 10000 BTC)的比特幣持有量減少了30.7萬BTC;

從這些持有者的BTC淨額來看,我們看到大概減少了3.2 萬BTC,僅佔這類地址總額的0.24%。

與此同時,散戶持幣者在同一時間累積了大約2.98萬BTC,這表明BTC財富正在逐步發生轉移。

HODLer週期行為

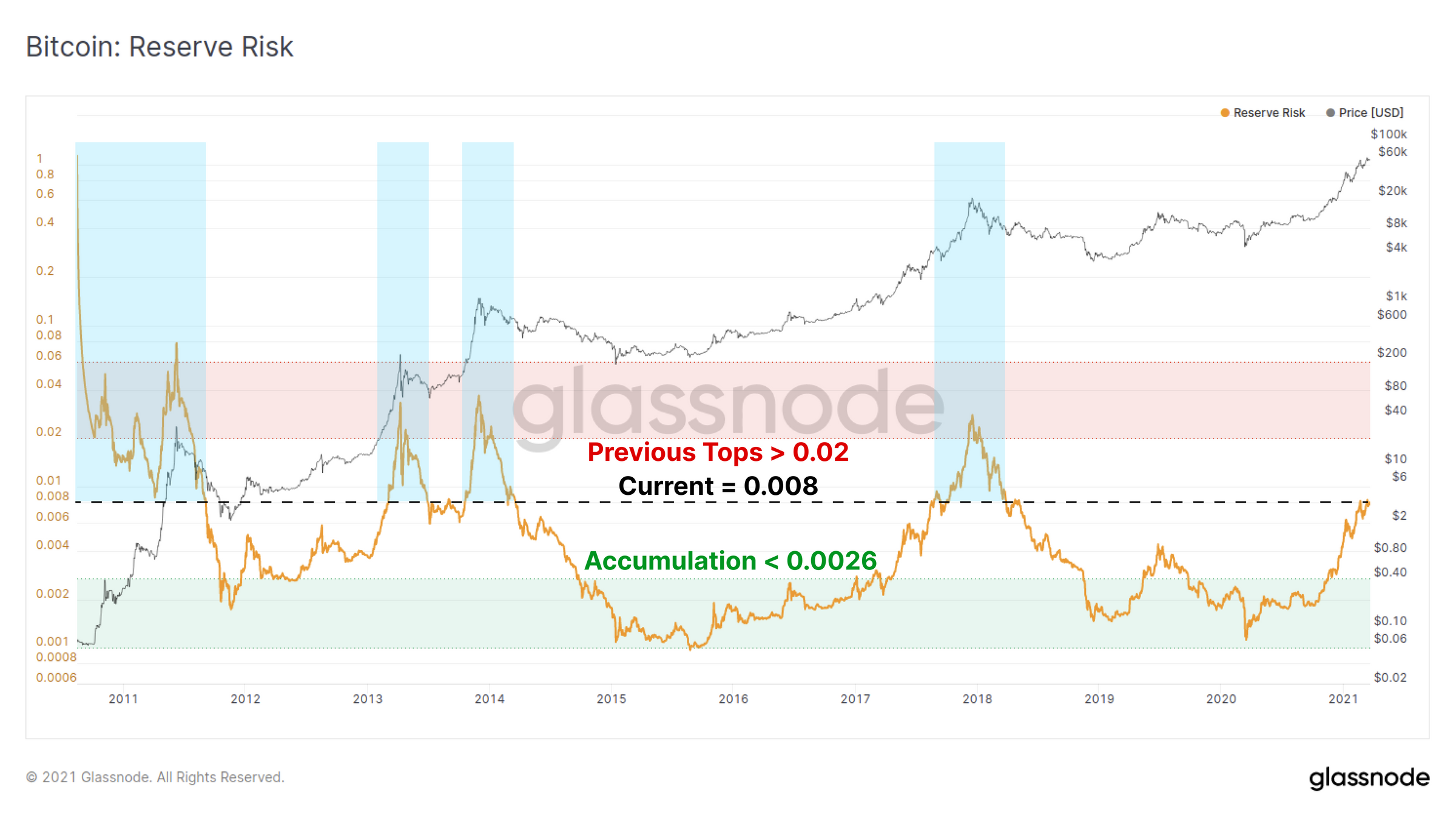

儲備金風險指標是一個先進的周期性指標,它可以在我們經歷週期時跟踪HODLer的信念。儲備金風險指標的一般原則如下:

- 每一枚未被使用的幣都會累積幣天,以衡量它休眠了多長時間,這是一個衡量HODLer信念的好工具。

- 隨著幣價上漲,出售和變現這些利潤的動機也會隨之增加。因此我們通常會看到,隨著牛市的發展,HODLer也會賣出一部分比特幣。

- 更堅定的持有者會抵制出售的誘惑,這種集體行動將形成“機會成本”,每一天,HODLer們積極決定不出售會增加累積未使用的“機會成本”(稱為HODL銀行)。

- 儲備金風險是指當前價格(出售激勵)與累積“機會成本”(HODL銀行)之間的比率。換言之,儲備金風險將賣出的動機與抵制誘惑的HODLer強度進行比較。

下表顯示了儲備金風險振盪值,其當前的值為0.008,而過去的周期峰值,通常出現在值大於0.02的時候。

隨著幣價上漲,以及更多HODLer花掉他們的比特幣,儲備金風險將會增加。這代表著BTC從長期持有者轉向新參與者。

比特幣財富轉移

我們還可以看看長期持幣者(LTH,藍色),短期持幣者(STH,紅色)擁有的供應量的相對比例,並根據幣最後一次移動的時間,將其分類為盈利(深色)或虧損(淺色)。請注意,以下圖表顯示的是處於損益中的流通供應的比例,而不是PnL的大小。

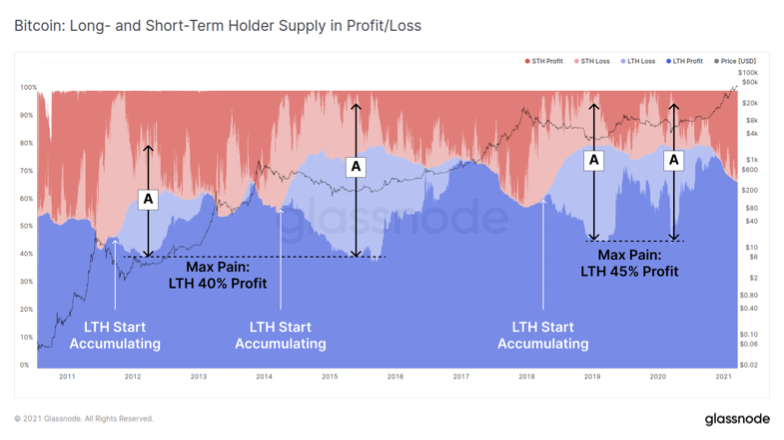

牛市通常在三個不同階段遵循類似的“財富轉移”路徑。我們可以使用這些分形來估計我們在這個週期中的位置,並將其和儲備金風險指標配合使用。

階段A-最痛苦的階段:這個時期處於熊市最慘的階段,BTC持有者的最大橫截面處於虧損狀態(最厚的淺色區域)。從逐漸增加的淺藍色區域可以看出,短期持幣者在熊市一半左右的階段開始累積比特幣。

在投降階段,只有40%-45%的短期幣處於盈利狀態,這代表了最大痛苦的時期,並且這些時間段在迄今為止的所有比特幣週期中都處於底部。

階段B:HODL達到峰值,隨著牛市的進展,更高的幣價會為HODLer創造更大的誘惑,使得他們賣掉一部分幣。在某個階段,我們就會達到“HODL峰值”,這代表著一個拐點,在這個拐點時,大部分短期持幣者處於盈利狀態,一般而言,這與突破前一個週期的歷史最高價相對應。

隨著每一個新的周期,我們已經看到更多的供應會流向短期持幣者,這既反映了市場力量、信念的提高、資產類別的成熟、獲取流動性的可用工具,當然也反映了指數級價格上漲以及財富的產生。

- 2011年HODL峰值= 供應量的55%。

- 2013年HODL峰值= 供應量的65%(出現了2次)

- 2021年潛在HODL峰值= 供應量的75%

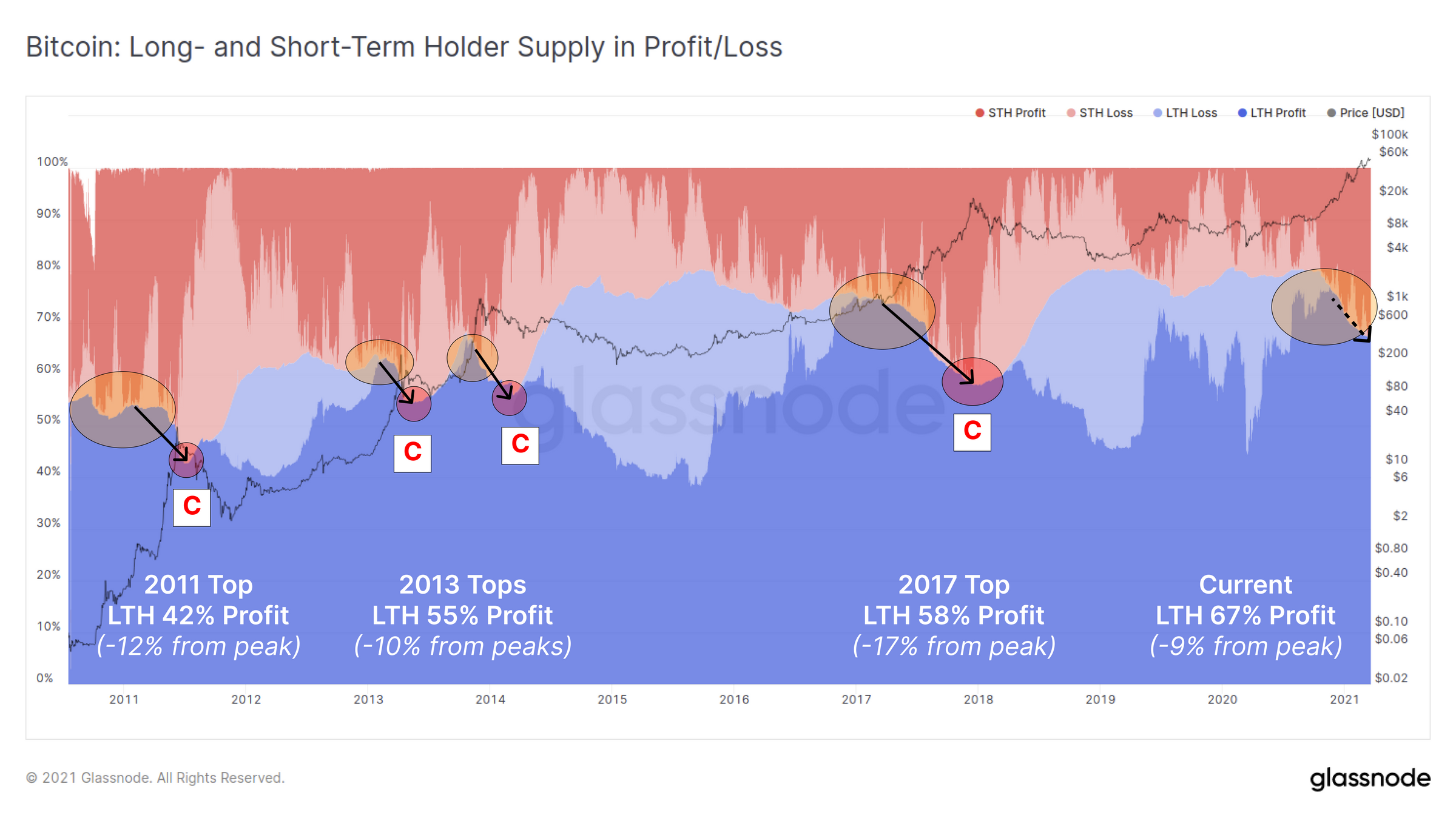

階段C:週期頂部,隨著更多的短期持幣者在HODL峰值點之後賣掉他們的幣,最終市場會達到一個令人狂喜的頂部位置。這代表了比特幣的“財富轉移”,從短期持有者轉向新的投機者,並重新激活休眠供應回到流動供應。

我們可以通過取HODL峰值和在放量頂部測量的相同指標之間的差值來估計短期持幣者在牛市最後一段時間內消耗的供應比例。

這可被視為創造頂部所需的重激活供應量:

- 2011年頂部:短期持幣者重激活大約12%的供應量;

- 2013年頂部:在兩次峰值時,短期持幣者重新激活了約10%的供應;

- 2017年頂部:短期持幣者重激活大約17%的供應;

- 2021年:截至目前,短期持幣者已重新激活大約9%的供應量;

與儲備金風險指標類似,這些研究表明,當前週期的牛市正處於下半場或後期階段,自出現(假定)的HODL峰值點以來,短期持幣者僅賣出了9%的供應量,目前仍然有較大的相對供應部分。

2017年的峰值達到了17%,這反映了巨大的新興趣和受眾的增加。這種BTC“財富轉移”是另一個值得關注的有趣分形,因為比特幣的曝光率和採用率在不斷增長,關於超級週期的爭論也仍在繼續。

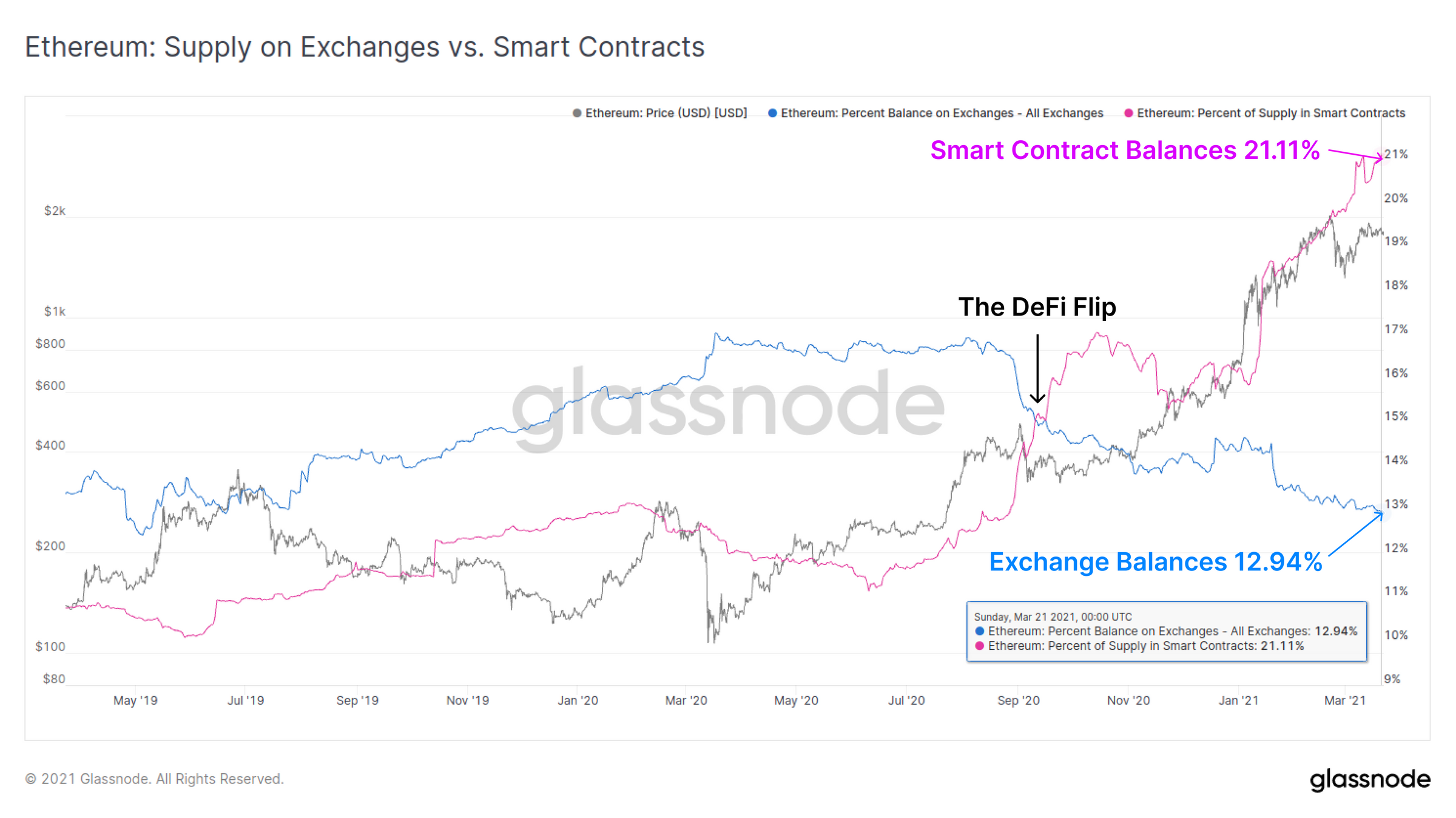

以太坊供應動態

散戶的累積,不僅限於比特幣持有者,自2020年3月份以來,餘額少於10ETH的以太坊地址已累積了額外1.41%的流通供應,這些地址目前持有的ETH占到了流通供應的4.58 %,並且繼續呈向上的趨勢。

我們也看到更多長期休眠的ETH開始逐漸甦醒,下圖顯示,自2020年5月以來,持有時間在6個月以上的ETH供應量一直在穩步下降。除了一些獲利回吐之外,一些供應可能已經被部署到DeFi智能合約,甚至是以太坊2.0 staking合約(從2020年底開始就出現大幅下降的趨勢)。

與此同時,智能合約保管的ETH餘額在2020年9月份正式超過了中心化交易所的餘額。截至今日,交易所持有的ETH占到了總量的12.94%,而智能合約目前保管的ETH占到了總量的5分1以上(約為21.11%),這表明產品市場符合2020年開始的趨勢,自那時起,火熱的DeFi便鎖定了大量ETH供應。