2020年,區塊鏈行業欣欣向榮。 BTC和ETH的幣價分別上漲了302%和464%,帶領數字貨幣市場全面走向牛市,加密貨幣市場總市值規模從約1918.63億美元擴大至約7600.56億美元,相當於翻了近4倍。受資產大幅溢價影響,這兩大主流數字貨幣的礦業規模也擴大至約76億美元,礦工獲得超額利潤的可能增大。

在如此火熱的行情之下,區塊鏈領域也湧現出了不少新的行業熱點,其中,DeFi在2020年吸引了最多的目光。根據Arcane Research的統計,DeFi的鎖倉規模全年增長了約2100%,獨立地址全年翻了10倍。

行業的繁榮促進了投融資市場的發展。 2020年,全球泛區塊鏈領域的投融資保持了高速增長,全年披露的投融資總額達到35.66億美元(不含收購)。 PAData將通過公開數據整理,對2020年全球泛區塊鏈領域的投融資基本面、重點賽道和活躍投資機構進行分析,尤其將關注DeFi、交易所和公鍊等行業主流業態的動向。

全年407個項目累計融資35.66億美元

四季度投融市場最活躍

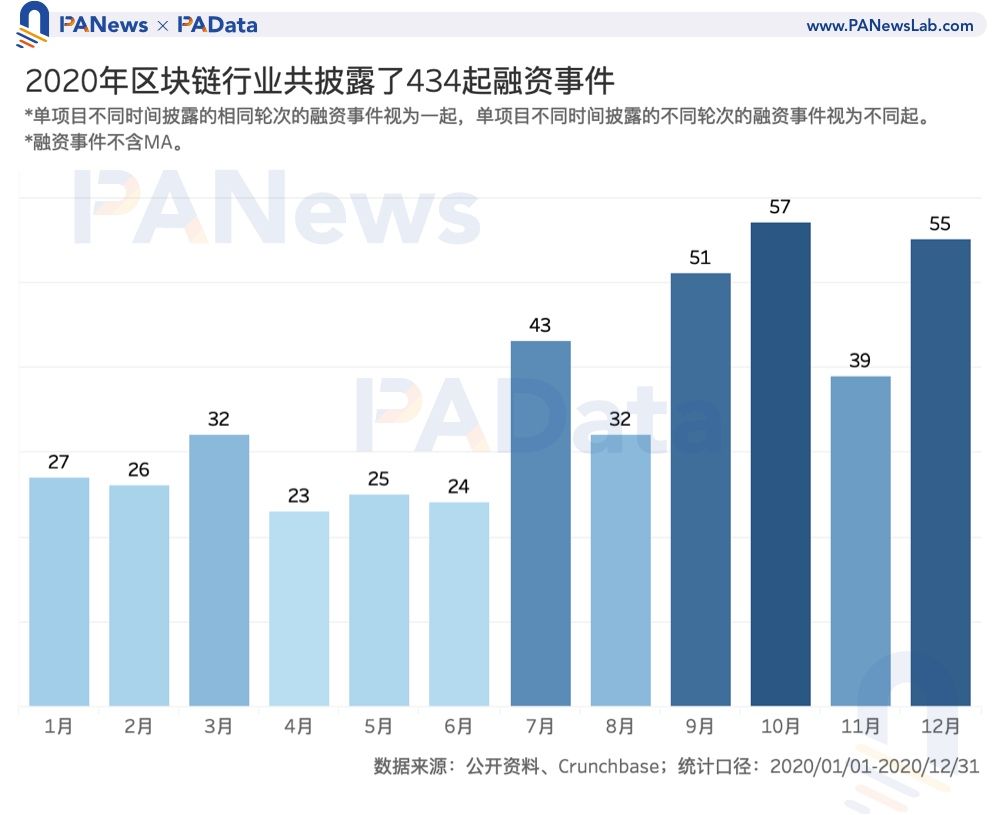

2020年全年,全球泛區塊鏈領域共有407個項目披露融資信息(不含收購),共計發生投融資事件434起,多個項目在年內完成多輪融資。

從投融資披露的時間來看,四季度是全年投融資事件最多的時候,季度披露的投融資事件總數約為151起,三季度披露的投融資事件總數為126起,二季度為72起,一季度為85起。這與市場整體的行情走勢基本一致,全年投融資事件數量隨時間推移穩步上升。

在434起投融資事件中,共有306起同時披露了投融資金額,涉及293個項目,累計披露投融資總額約為35.66億美元。

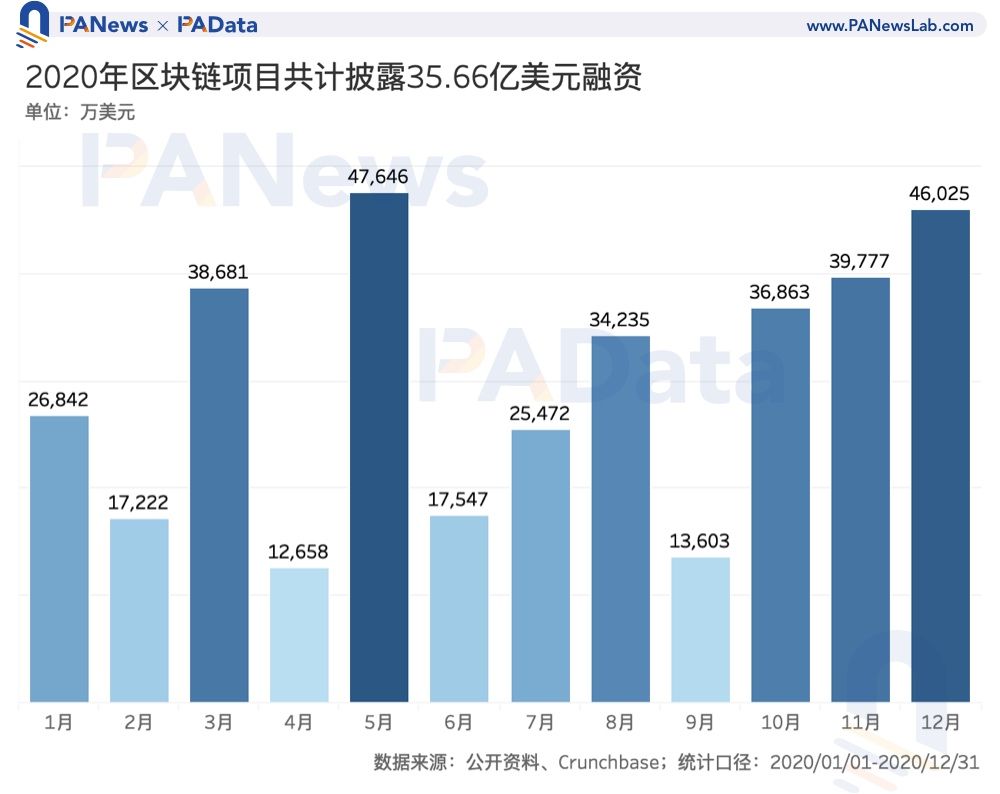

從投融資金額的月度分佈來看,同樣是四季度披露的投融資總額最多,當季度披露的投融資總額約為12.27億美元,佔全年總金額的34.41%。而其他三季度披露的投融資總額基本接近,一季度共披露了8.27億美元,二季度共披露了7.79億美元,三季度共披露了7.33億美元。其中,5月和12月是全年單月披露投融資總額最多的月份,分別達到了4.76億美元和4.60億美元。交易所平均融資額最高DeFi融資數量多但額度最低

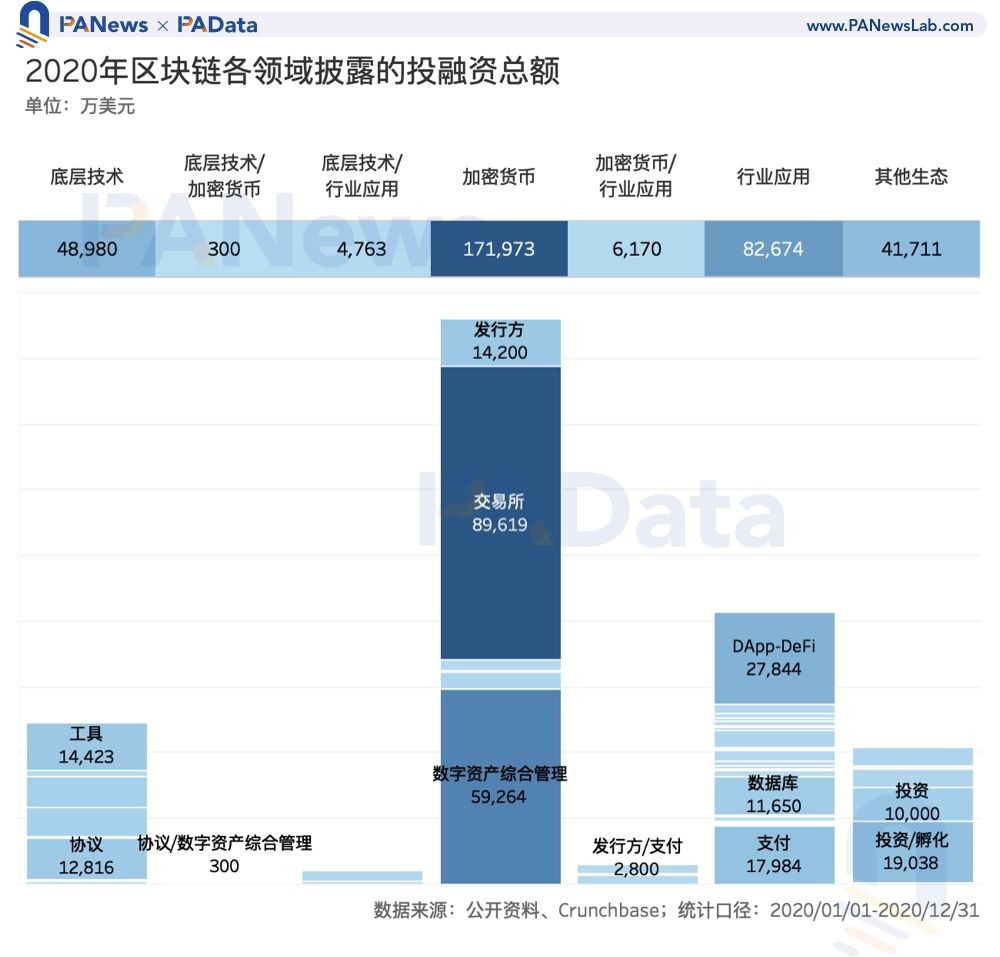

從行業內各領域的投融資總額來看,2020年,加密貨幣類的項目仍然最受資本青睞,全年累計披露的投融資總額達到了約17.20億美元,佔全年總金額的48.37%,接近一半。其次,行業應用領域全年披露的投融資金額約為8.27億美元,居次席。而底層技術和其他生態全年披露的投融資總額都不超過5億美元,分別約為4.90億美元和4.17億美元。而其他跨領域項目的投融資金額則更少,累計不超過1億美元。

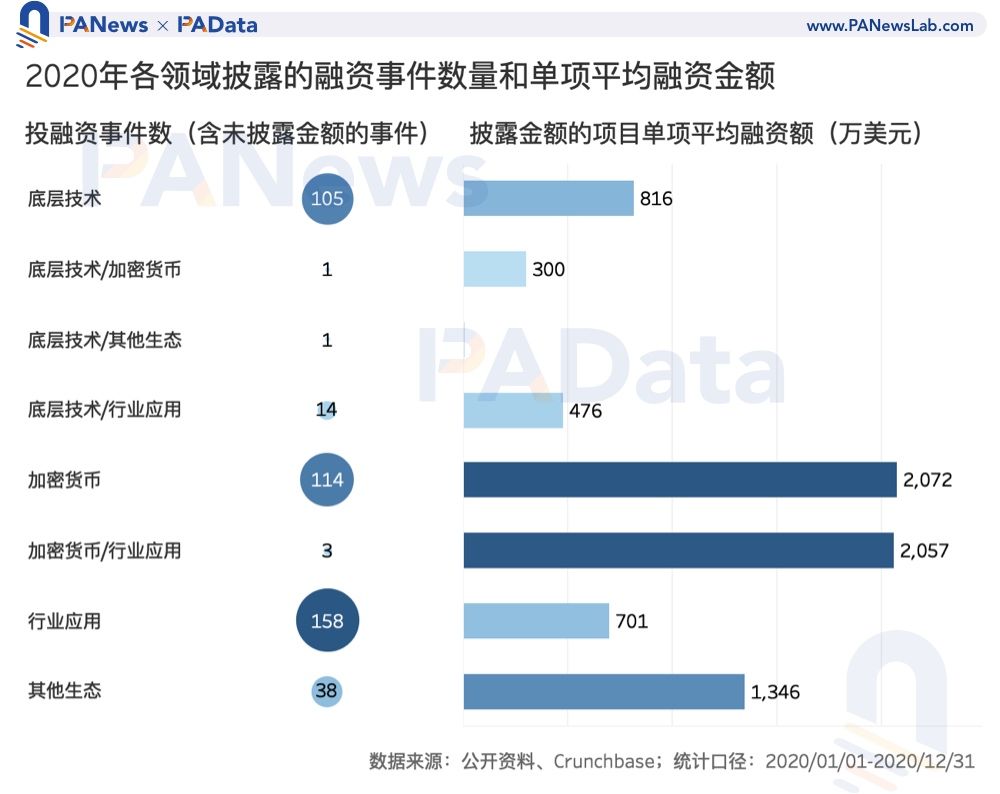

*數據說明:“/”表示該項目包括兩個細分領域,如“工具/協議”表示該項目產品包含工具和協議兩個細分領域,下同。如果將視線聚焦到更小的細分賽道中,可以發現,交易所、數字資產綜合管理和DeFi類項目是2020年披露投融資總額最多的三類項目。其中,交易所全年披露的投融資總額高達8.96億美元,佔加密貨幣領域總投融資金額的52.09%,占區塊鏈行業總投融資金額的25.13%。與之密切相關的數字資產綜合管理類項目在近年來也一直備受市場關注,2020年全年披露了5.93億美元的投融資金額,成為僅次於交易所的“吸金”賽道。而與交易所相對的DeFi類項目在2020年迎來突破式增長,累計披露的投融資總額也達到了約2.78億美元,約佔行業應用領域總投融資金額的33.62%,占區塊鏈行業總投融資金額的7.80%。除此之外,工具、協議、穩定幣發行方、數據庫、支付、投資、“投資/孵化”類項目披露的年度投融資總額也都超過了1億美元。不同領域的項目呈現出不同的融資能力。 2020年行業應用類項目披露的投融資事件最多,共有158個項目披露了投融資事件,在披露融資金額的項目中,平均每個單項獲得的融資總額約為701萬美元,單項融資能力並不高。底層技術類項目的融資能力也比較類似,雖然有105個相關項目披露了投融資事件,但披露融資金額的項目單項融資均值也僅約為816萬美元。相反,加密貨幣類項目和“加密貨幣/行業應用”類項目的單項融資能力最強,2020年114個加密貨幣類項目披露了投融資事件,披露融資金額的項目單項融資均值約為2072萬美元,3個“加密貨幣/行業應用”類項目披露投融資事件,單項平均融資額約為2057萬美元。

從細分賽道的融資能力來看,“投資/孵化類”的項目單項融資能力最強,平均達到了3808萬美元,其中,Pantera Capital在8月完成了1.65億美元的募資,Bloccelerate在12月完成了1.20億美元的募資。

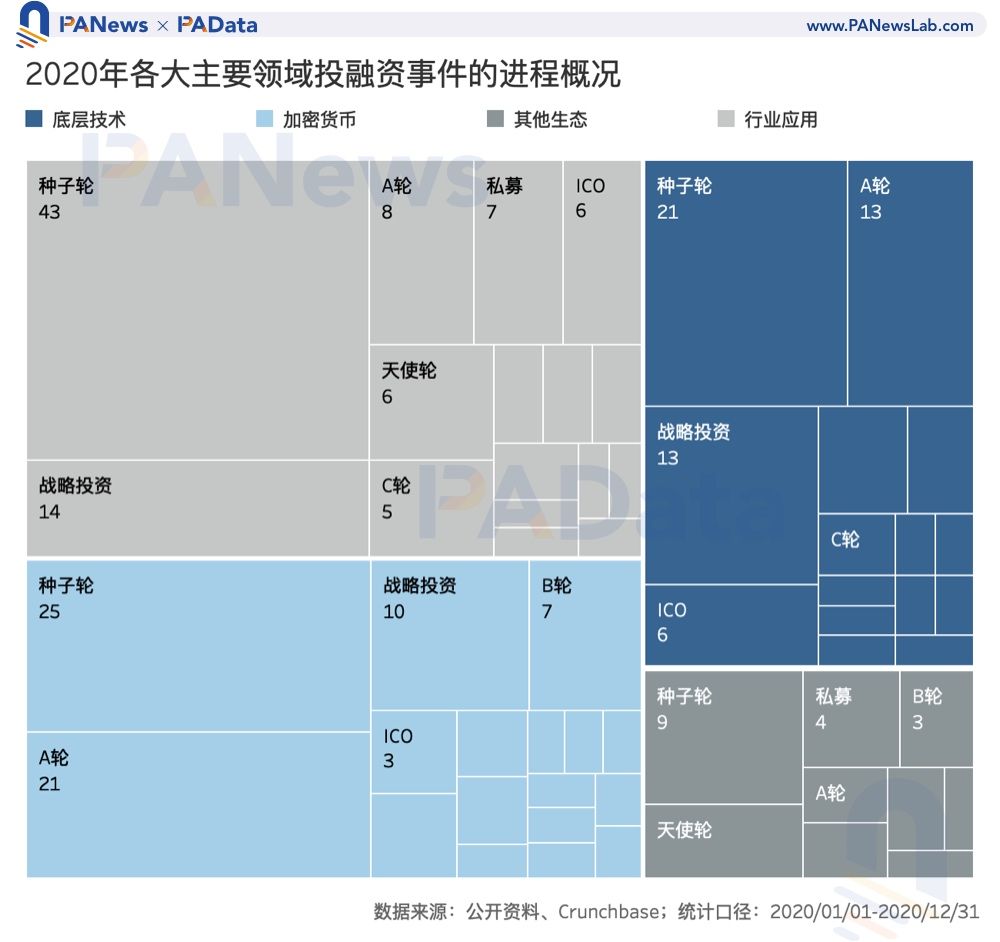

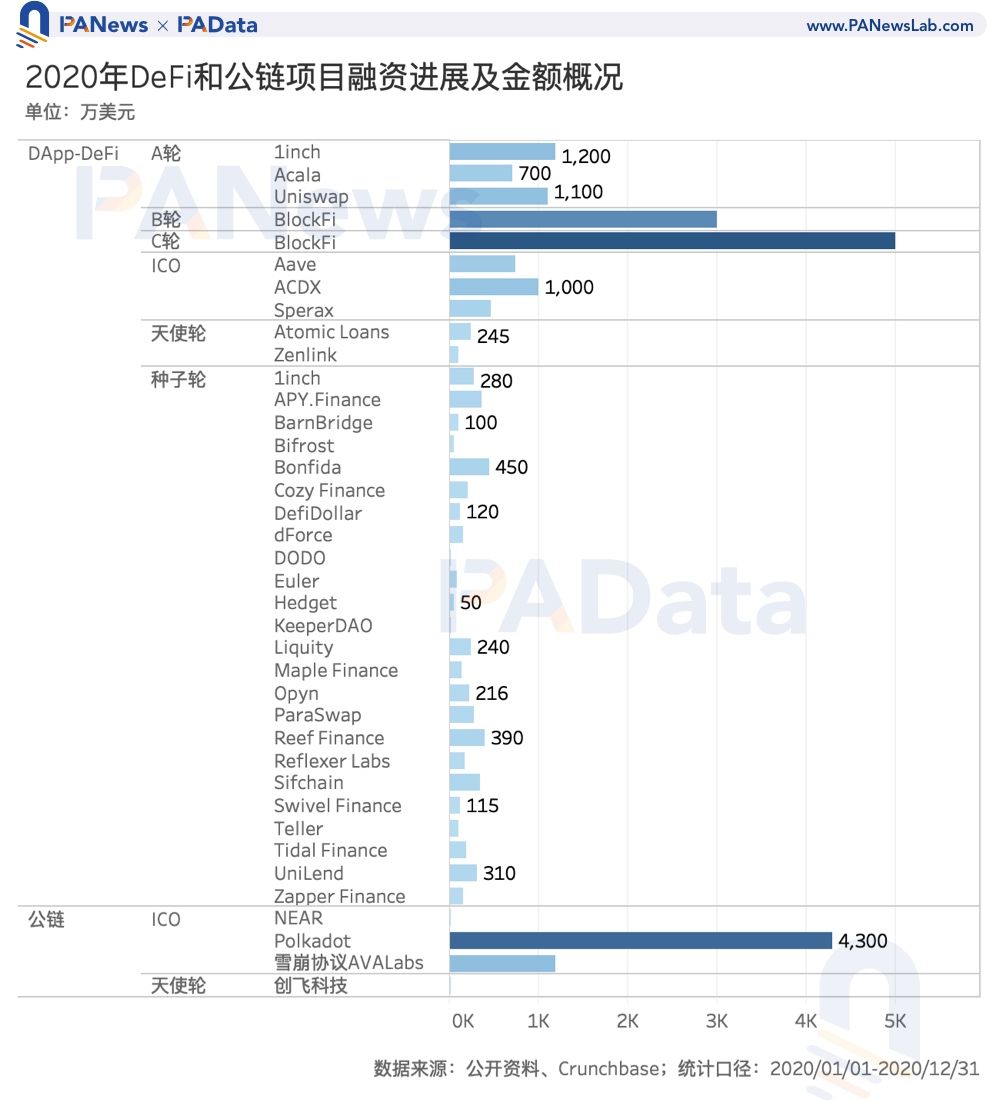

此外融資能力較強的細分賽道還包括數據庫、交易所和數字資產綜合管理,單項融資均值都超過了2000萬美元。但是DeFi類項目的單項融資均值只有480萬美元,是所有細分賽道中融資能力最弱的一條賽道。其中,加密貨幣借貸公司BlockFi於8月宣布完成的5000萬美元融資是全年DeFi單項融資總額最高的一起投融資事件。全年投融進展仍以早期為主25個DeFi項目種子輪融資2020年全球泛區塊鏈領域的投資仍然以早期投資為主。 434起投融資事件中,披露投融資進展的有296起,其中,種子輪共有98起,A輪共有44起,戰略投資共有38起,三者合計180起,佔比60.81%。從主要領域來看,行業應用類項目披露的投融資進展以種子輪和戰略投資為主,合計57起。另外,還有5起C輪融資進展,包括數據服務商Digital Asset和Chainalysis等。底層技術類和加密貨幣類的項目則主要以種子輪、A輪和戰略投資為主,其中加密貨幣類的項目中還出現了C輪、D輪和F輪等靠後輪次的投融資事件各1起,分別涉及到穩定幣發行方Paxos、數字銀行N26和交易所Robinhood,融資金額都在1億美元以上。

從各種形式披露的融資金額來看,2020年全年,B輪、C輪和A輪的融資總額最高,都超過了3.5億美元,其中B輪累計達到了約4.66億美元。涉及ICO的融資總額也超過了2.25億美元,ICO仍然是區塊鏈行業內非常重要的一種融資形式。另外,涉及STO的融資總額則比較低,僅約為1980萬美元。唯一一起IPO事件交易所INX 在9月披露了750萬美元的IPO信息,礦業公司Hut8則在7月披露了Post-IPO信息。

按照不同輪次中單項融資能力來看,F輪、C輪、D輪和B輪的項目融資能力較強,單項融資規模都超過了4000萬美元。其中,F輪單項融資能力最強,平均單項融資額為2.8億美元,其他三個輪次的平均單項融資金額也都超過了4000萬美元。另外,值得關注的是ICO,其單項融資規模也不小,約為1337萬美元。 STO的單項融資規模則比較小,只有不到1000萬美元。在2020年發展勢頭最強勁的DeFi領域中,共有25個項目披露了種子輪融資進展,另外還有10個項目披露了其他輪次的投融資進展,單項平均融資金額約為559萬美元,這主要受到A輪、B輪和C輪融資項目的影響,拉高了平均值水平,如果僅算種子輪單項融資均值的話,只有約212萬美元。

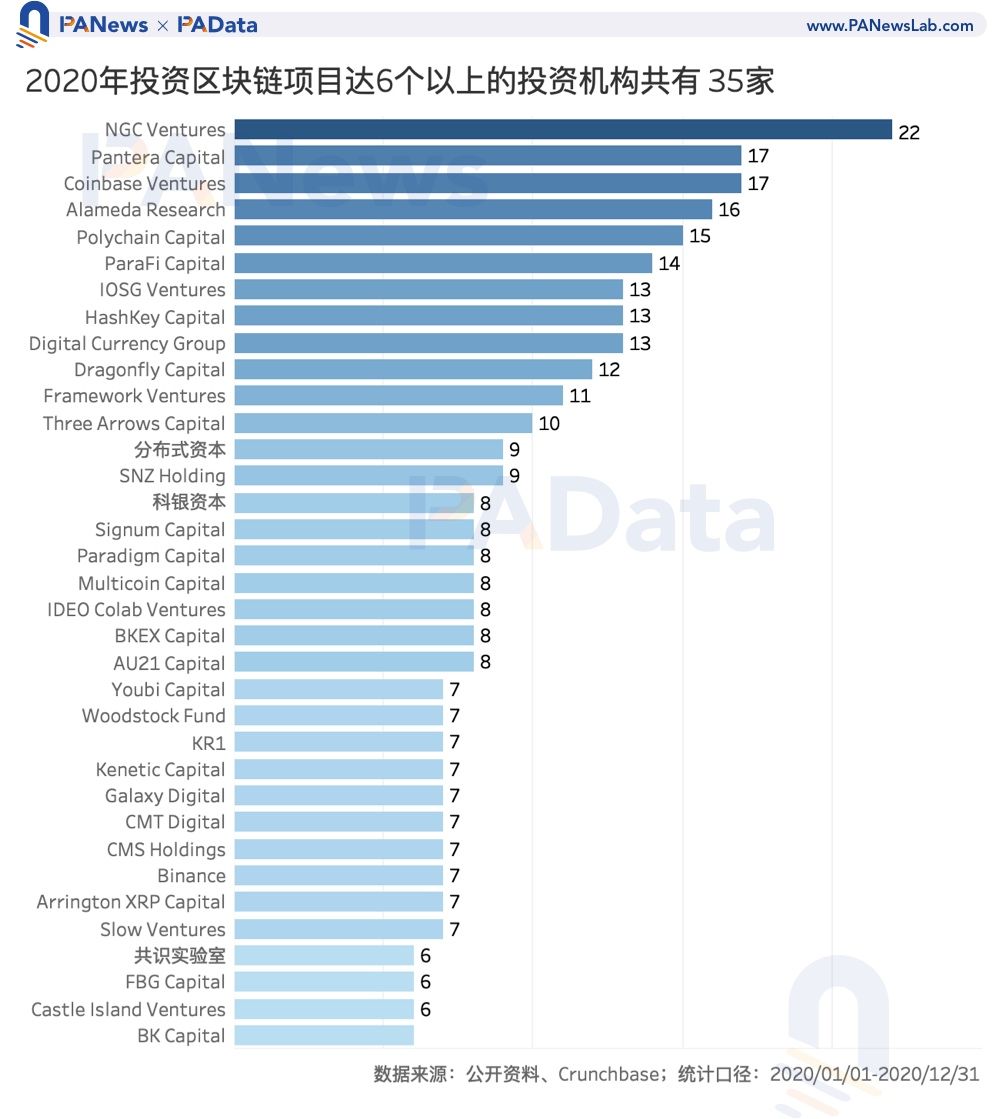

與DeFi不同的是,在2020年披露投融資進展的公鏈項目中,ICO和戰略投資是主要融資形式,各涉及3個項目。其中,最引人關注的是Polkadot通過ICO募集了約4300萬美元的資金。 35家投資機構“出手”6次以上傳統VC投資佈局更為均衡2020年全年共有705家機構(含個人)參與了區塊鏈項目投資,其中投資6個項目以上的機構共有35家。 “出手”最頻繁的是NGC Ventures,一共參投了22個項目,包括ForTube、Linear Finance、麥子錢包等。另外,Pantera Capital、Coinbase Ventures、Alameda Research和Polychain Capital投資的區塊鏈項目數量都在15個以上。 ParaFi Capital、HashKey Capital、IOSG Ventures、Digital Currency Group、Dragonfly Capital、Framework Ventures和Three Arrows Capital投資的項目數量則都在10個以上。這12家投資機構是2020年投資活動最活躍的機構。

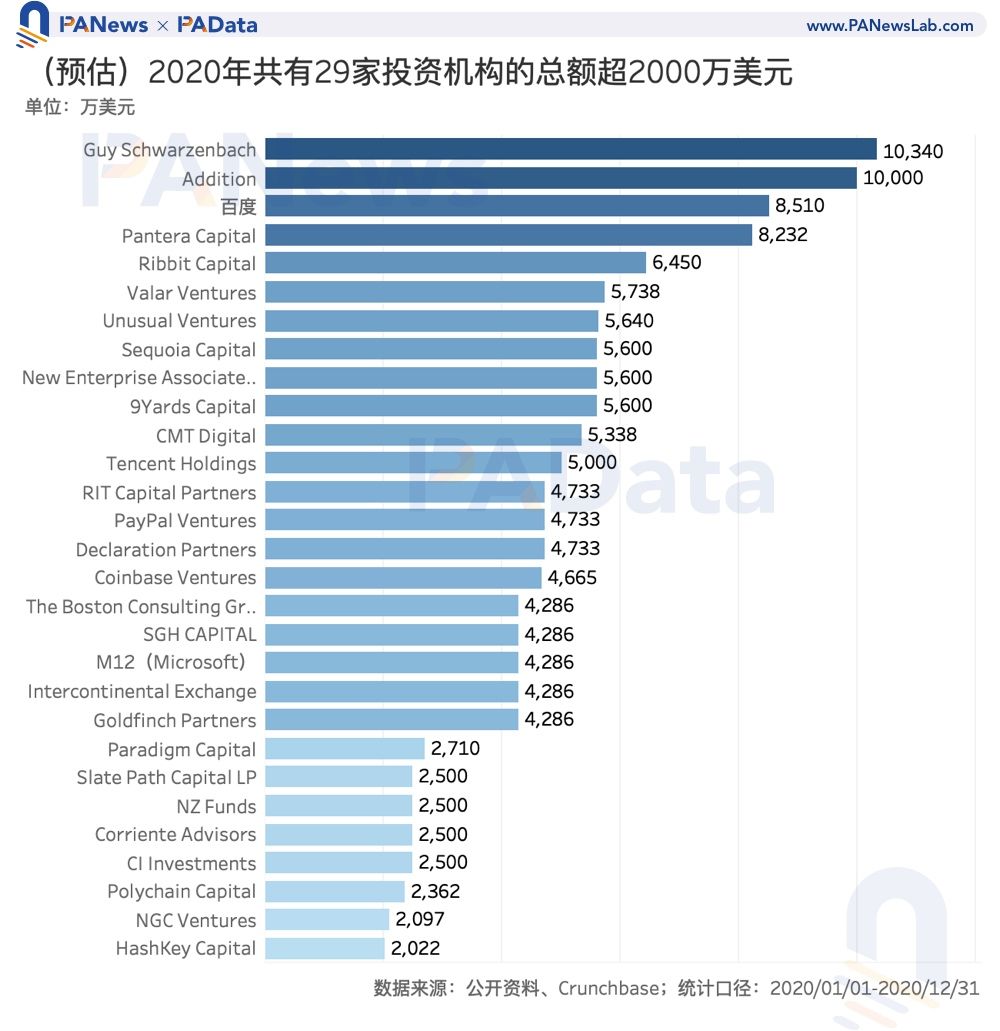

在不考慮領投與跟投等投資行為差異的情況下,以融資總額/投資方數量估算每個投資方單項平均投資額來預估每個投資方的投資金額。這只是一個估計值,由於忽略了差異,估算結果只能為了解投資方的投資行為提供有限的參考。根據統計,2020年共有29家投資機構在泛區塊鏈領域的投資總額超過2000萬美元,其中,Guy Schwarzenbach和Addition的投資總額超過了1億美元。根據公開資料顯示,Guy Schwarzenbach與2020年1月向瑞士加密銀行SEBA投資了1.034億美元,而Addition則在12月參與了數據服務商Chainalysis,按照均值預估,投資額可能在1億美元左右。

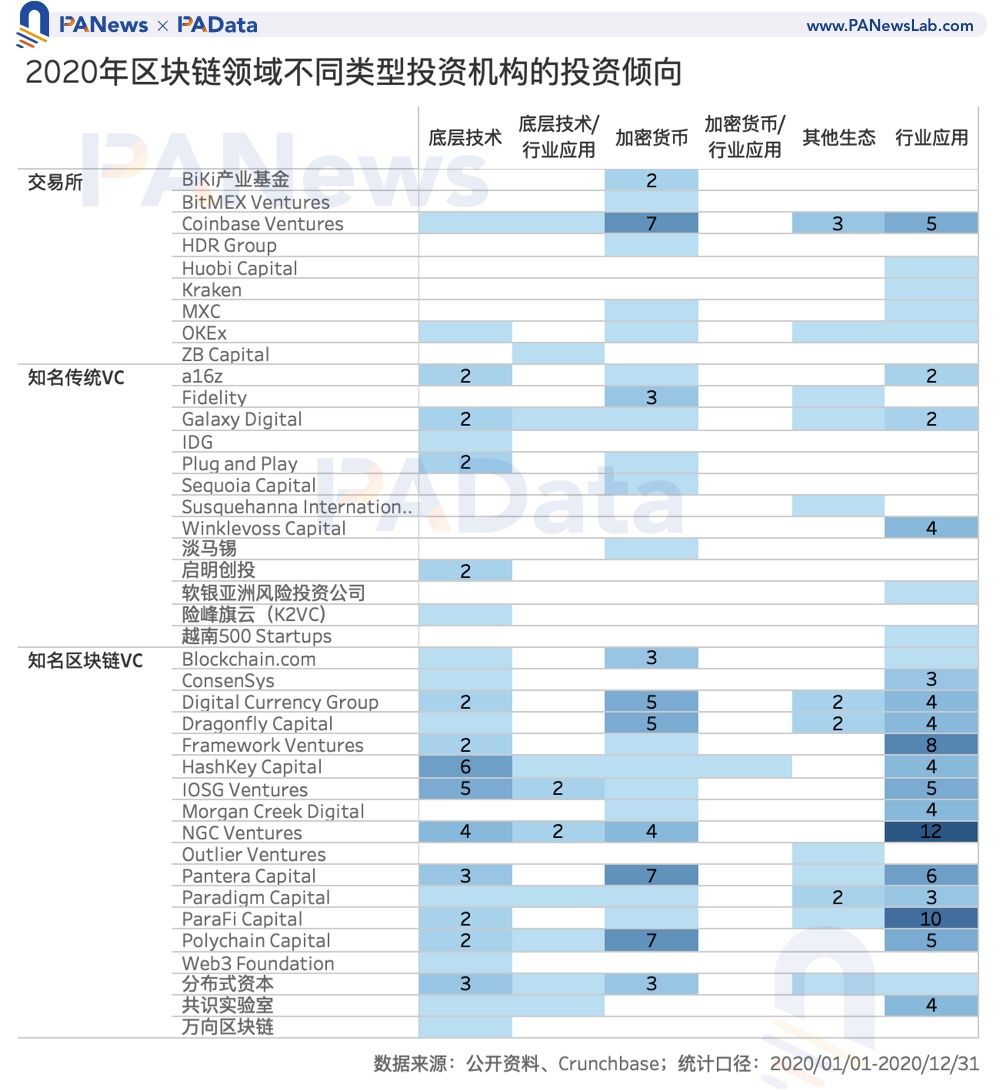

另外,百度、Pantera Capital和Ribbit Capital在2020年的投融資總額都超過了6000萬美元。其中,互聯網巨頭之一的百度在1月向宇信科技投資了8510萬美元,Pantera Capital和Ribbit Capital則分散投資了更多項目。比如Pantera Capital投資了Acala、Amber Group、Balancer、DODO、Wyre等,Ribbit Capital投資了Chainalysis、Lightning Labs和Robinhood。不同背景的投資方有著不同的投資邏輯和投資偏好,根據對投資方性質的簡單分類,可以看到,交易所更加密集地投資了與自身業務相關的加密貨幣類項目,全年各交易所累計投資了13個加密貨幣類項目。

知名區塊鏈VC尤其偏向行業應用類項目,尤其是其中的DeFi類項目,全年累計投資了57個相關項目,另外他們還熱衷投資交易所和協議類項目,全年分別累計投資了24個和11個相關項目。相比之下,知名傳統VC的投資佈局則更加平衡,全年共投資了10個底層技術類項目、10個行業應用類項目和8個加密貨幣類項目。

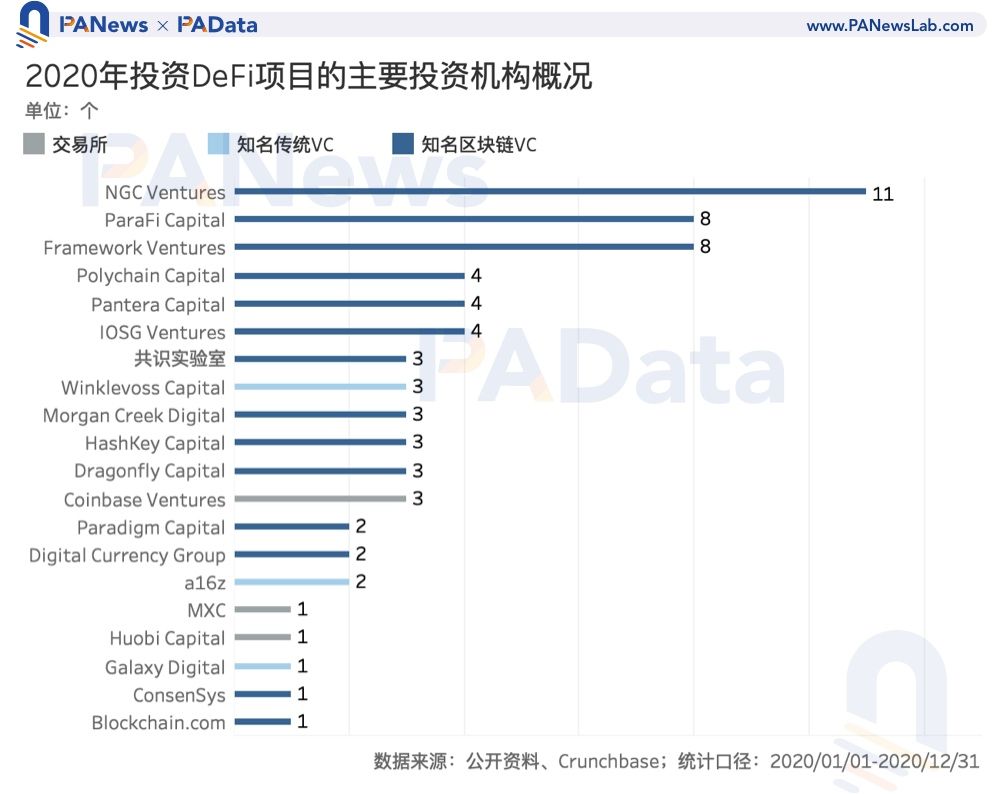

縱觀DeFi領域的投資,NGC Ventures投資的項目數量最多,共有11個,其次是ParaFi Capital和Framework Ventures,共投資了8個項目。偏傳統背景的投資機構中僅Winklevoss Capital、a16z和Galaxy Digital投資了DeFi項目,交易所中,Coinbase、MXC抹茶和Huobi都佈局了DeFi項目。