PANews官方

|2020-03-18 10:16

突如其來的行情瀑布下,二級市場“血流成河”,24小時合約爆倉超過38億美元,高達270億元。

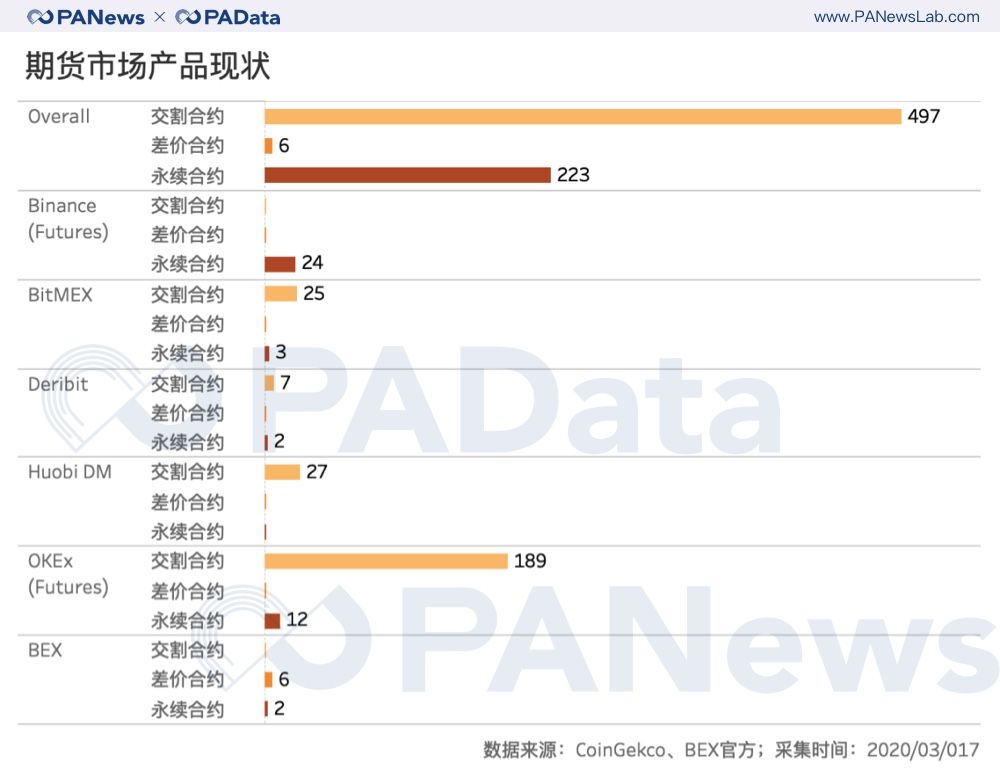

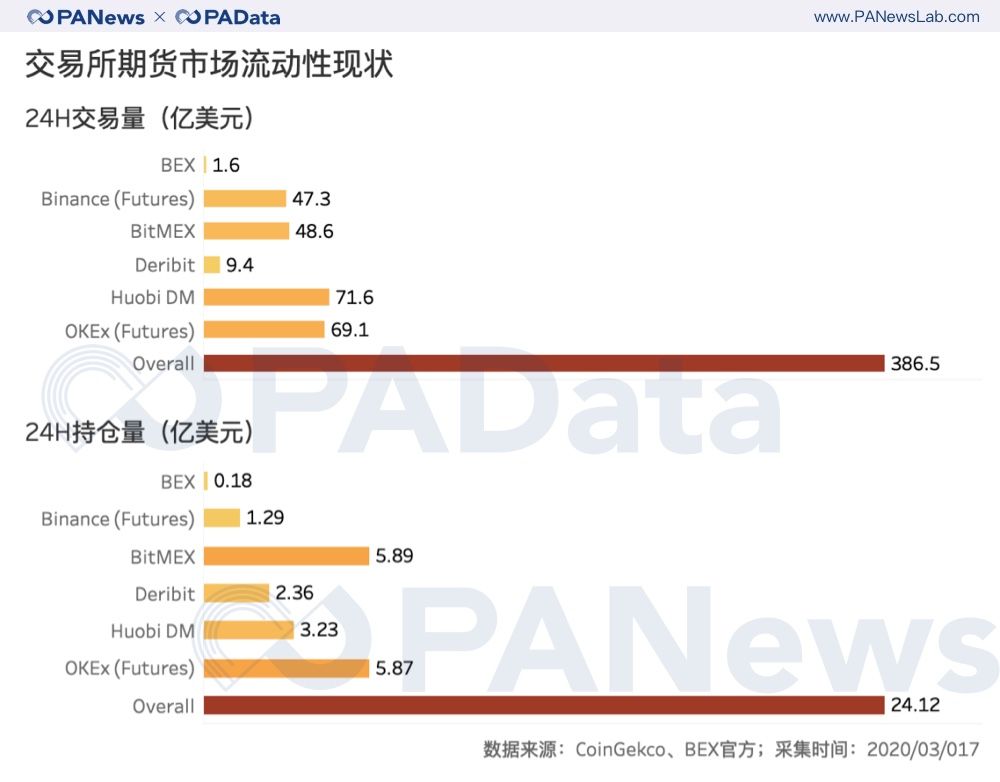

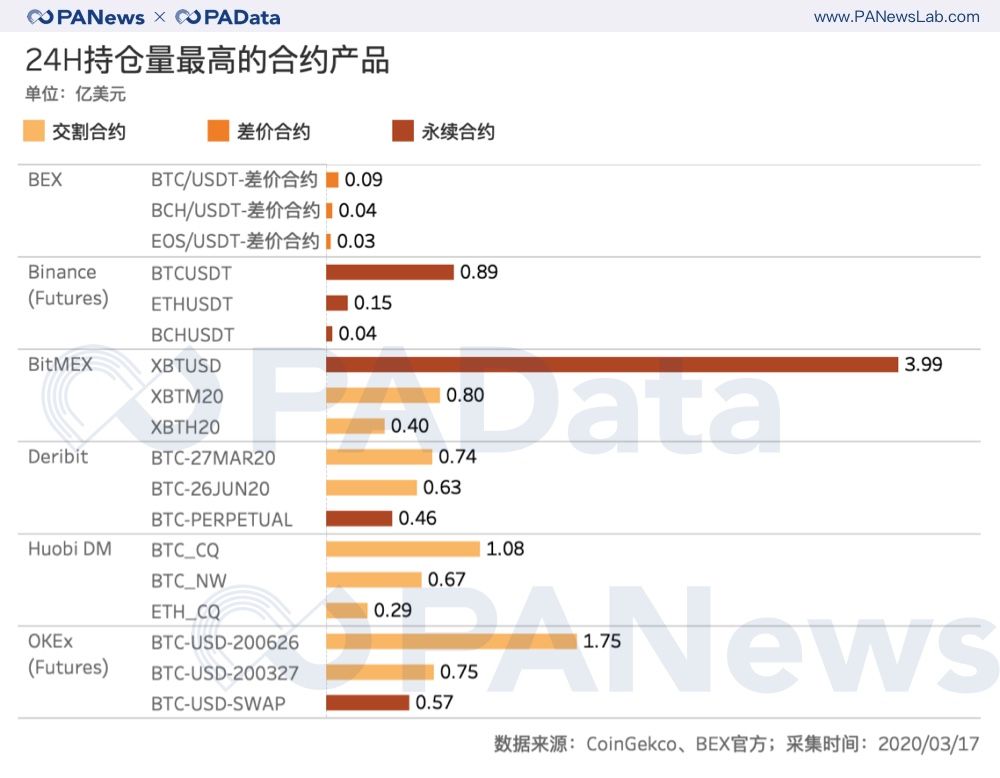

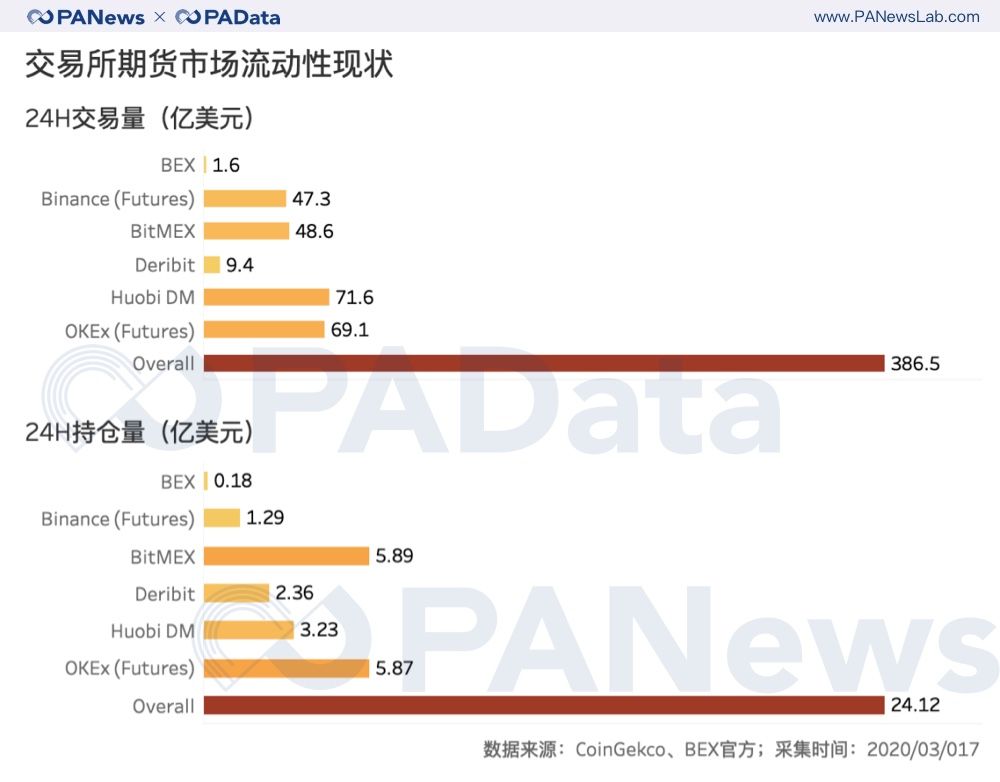

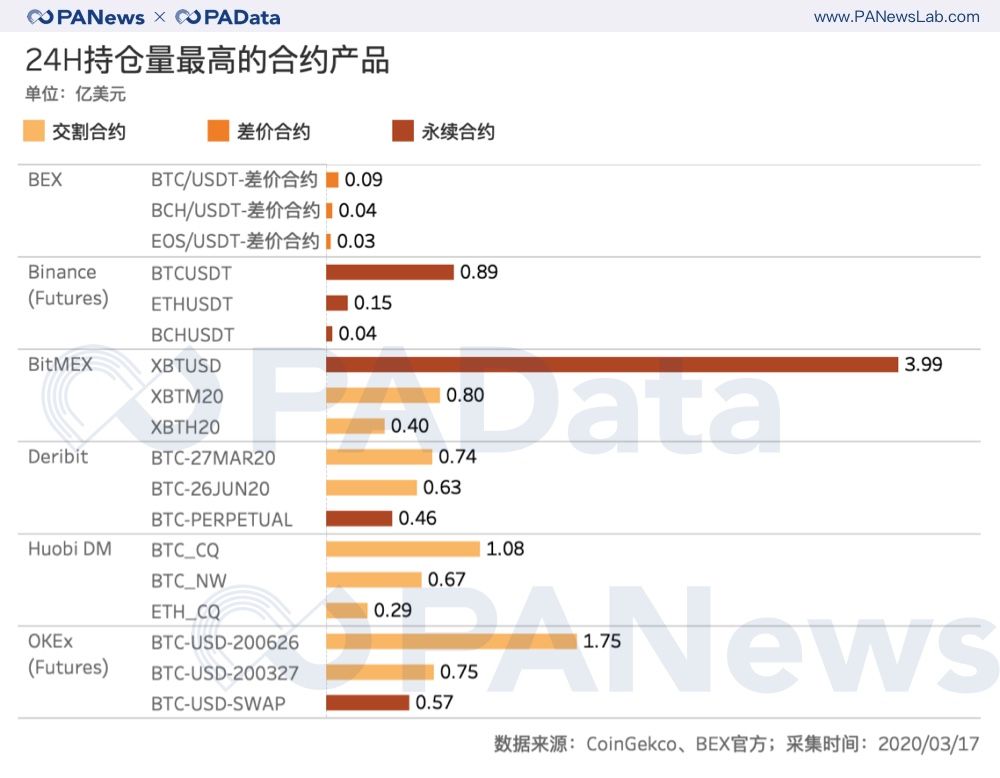

全球金融市場受疫情蔓延影響紛紛下挫,比特幣上演瀑布式下跌。 3月12日晚間30分鐘內狂洩2000美元,從7343美元跌至5500美元,次日最低跌至3950美元。突如其來的行情瀑布下,二級市場“血流成河”,24小時合約爆倉超過38億美元,高達270億元。 雖然期貨市場風險巨大,但加密市場向來不缺有冒險精神的投資者。根據PAData的統計,2月12月CoinGekco收錄的期貨市場單日名義交易總額突破了275.33億美元。一個月後的3月17日,該網站收錄期貨市場的單日名義交易總額已經高達386.49億美元,增長率高達40.37%。 從去年下半年開始,頭部 交易所相繼持續發力期貨產品 。從屢創新高的交易量和高速的產品迭代來看,這一市場已經成為了交易所角力的主戰場,而且還吸引了越來越多的交易所入局。 PAData分析了6家提供期貨交易的平台共135個合約,其中部分是傳統大平台,部分是新興專業衍生品交易平台。發現過去一個月內, 交易量上漲了40% ,但受制於幣價下跌, 持倉量下跌62.59% 。 交易量上漲40% BTC持倉量超75% 目前的期貨市場主要以交割合約和永續合約為主。根據3月17月CoinGekco的截面靜態數據,28家提供期貨交易的交易所一共上線了497種交割合約,223種永續合約和6種差價合約。其中,OKEx上線的交割合約最多,共有180種,Binance上線的永續合約最多,共有24種,唯一上線差價合約的BEX共推出了6種差價合約。 在當前的期貨市場中,各家交易所都有了不同的主打產品,例如 OKEx的交割合約和BEX的差價合約 。 從流動性來看, 期貨市場近一個月的交易量有了很大的躍進 。根據3月17月CoinGekco的截面靜態數據,28家交易所24小時交易總量突破了386.5億美元,而2月12日這一數值只有275.33億美元,漲幅高達40%。其中,Huobi DM和OKEx的24小時交易量都突破了50億美元,BEX也達到了1.6億美元。 雖然交易量上漲了,但是近一個月受比特幣突然下跌影響, 持倉總額反而下跌 了。 3月17日的數據顯示,28家交易所24小時未平倉頭寸累計約24.12億美元,而2月12日這一數值約為64.47億美元,跌幅約為62.59%。其中BitMEX和OKEx的持倉量超過5億美元,Binance和Deribit的持倉量均跌至3億美元以下,BEX的持倉量約為1800萬美元。 從期貨市場的標的資產來看,6家交易所一共開通了25種資產的合約,其中Binance開通的資產種類最多,共涉及24種,其他交易所開通的資產種類大約在10種左右。 其中, BTC是持倉量最大的資產 ,大約占到 6 家交易所總持倉量的 75.17% ,其次是 ETH ,持倉量約佔 5 家交易所總持倉量的 11.84% , EOS 、 BCH 、 LTC 、 XRP 、 BSV 和 ETC 的持倉量佔比則介於 1%-3% 之間,而剩餘 17 種資產的持倉量佔比都低於 1% 。 從6家交易所持倉量最高的3種合約的持倉量來看,在交割合約中, 季度合約的持倉量要高於周和月度合約 ,尤其是當季合約和次季合約。 比如BitMEX上的XBTM20(6月到期,相當於次季合約)是BitMEX上持倉量僅次於BTC永續合約的產品,當前持倉量約為0.8億美元,XBTH20(3月到期,相當於當季合約)的持倉量也較高,達到了0.4億美元。次季合約BTC-USD-200626是OKEx上的持倉量最高的產品,達到了1.75億美元,當季合約BTC-USD-200327次之,持倉量大約為0.75億美元。而在永續合約中,只有BTC永續合約的持倉量進入前5,市場對其他資產的永續合約消化一般。 BEX目前的差價合約總持倉量已經突破了1778萬美元,其中BTC的差價合約持倉量最高,約為900萬美元。 期貨市場“血流成河” 差價合約推陳出新 期貨的風險偏好較高,加上加密貨幣幣價波動大,這使得加密貨幣期貨的風險較傳統期貨更高。如果遇到幣價在短時間內大幅度波動的情況,那麼爆倉的金額和單數也會隨之迅速攀升。 根據合約帝統計的爆倉數據,3月12日和13日兩日, 全網爆倉總額連續超過20億美元 ,其中BitMEX的BTC永續合約爆倉佔大多數。 為了改善永續合約的用戶體驗,降低永續合約的風險,BEX交易所推出了差價合約。根據路透金融詞典的定義,差價合約泛指不涉及實物商品或證券的交換、僅以結算價與合約價的差額作結算的包含高槓桿效應的交易方式。 差價合約與永續合約有很多相似之處,比如都是虛擬結算產品,都沒有交割日期。但BEX推出的差價合約在 保證高槓桿效應的同時還改進了一般永續合約的交易體驗 。 據BEX交易所的CEO Charlie Meraud介紹,“BEX對交易用戶最友好的一點,就是沒有點差。我們的差價合約價格是和現貨價格掛鉤的,現貨是多少,我們就是多少。而其它合約平台的期貨都有滑點。我們的差價合約真正做到了無針,除非現貨也出現了打針行情。”另外BEX的差價合約也沒有分攤,因行情劇烈波動導致的用戶穿倉損失,將由平台承擔,永久 零穿倉分攤 。 目前,BEX已經上線6種差價合約,資產標的包括BTC、ETH、BCH、EOS、LTC和XRP。 截至3月17日當天,BEX差價合約的24小時交易額已經超過了1.38億美元,24小時持倉量將近2000萬美元。其中,BTC/USDT差價合約的24小時交易額超過了8000萬美元,持倉量約為890萬美元。其次,BCH/USDT的24小時交易額也超過了2000萬美元,持倉量約為386萬美元。另外EOS/USDT和LTC/USDT的24小時交易額也都超過了1500萬美元。 指數期貨和利率期貨未來可期 目前的加密貨幣金融衍生品市場以商品期貨為主,其中又以交割合約和永續合約為主。交易所為了在金融衍生品市場的競爭中脫穎而出,正在不斷推出新的期貨產品,比如 期權合約和指數合約 。 期權是在未來某個時間可以行使的一種權利,買入期權後,若到期日行使權利對買方有利,買方將通過行權獲得相應收入,賣方需要配合買方行權做出相應支出。若到期日行使權利對買方不利,買方可選擇不行權,賣方也無需配合行權做出相應支出。比如參考美式期權的OKEx期權合約是以代幣進行結算的期權合約產品,期權合約到期前,期權交易雙方都可提前平倉,提前解除自己的權利或義務,目前已經上線了BTC看漲期權 和看跌期權 。 除了期權合約以外,指數合約來源於傳統金融領域的股票價格指數期貨,是指以股價指數為標的的標準化期貨合約,雙方約定在未來的某個特定日期,可以按照事先確定的股價指數的大小,進行標的指數的買賣,到期後通過現金結算差價來進行交割。加密貨幣領域的指數期貨是指以加密貨幣指數為標的的期貨合約,比如有衍生品交易平台推出的神龍指數合約、平台幣指數合約、匿名幣指數合約等。 可以看到,目前加密貨幣領域的期貨產品創新主要以商品期貨為主,即期貨的資產標的為代幣,而金融期貨較少。這與加密貨幣市場缺少規範的,專業的,有背書的指數有關。隨著未來衍生品市場進一步成熟,金融期貨的開發還有很大空間,比如 指數差價合約 。另一方面,隨著存幣生息和抵押借貸產品的持續發展, 利率期貨 也值得期待。

作者 :PANews官方