撰文:angelilu,Foresight News

2023 年即將過去,Web3 產業這一年在承襲了來自2022 年諸多暴雷影響的同時,仍展現出頑強的生命力,湧現出許多創新和熱潮。

「以史為鑑」,回顧2023 年Web3 產業發生的重大事件,不僅能定義過去一年的發展軌跡,也預示著未來可能的發展方向。 2023 年首先在「平淡」中迎來了BLUR 和ARB 的空投;4 月,以太坊成功進行了上海昇級;年中好消息不斷,香港正式實施加密友好的政策,金融巨頭們接連申請比特幣現貨ETF,Ripple 和灰度在訴訟中兩次戰勝美國證券交易委員會;10 月和11 月,FTX 案件審判和幣安的巨額罰款讓加密交易所成焦點,而年終關注點轉向了銘文和Meme。

以下為2023 十大事件全回顧:

一、BLUR 掀起2023 首個空投潮

2023 年的加密貨幣領域首個重大事件發生在2 月15 日。這一天,Blur 平台向其社群成員分發了首批空投,共3.6 億枚Blur 代幣。由於參與用戶眾多,Blur 的官方網站在空投領取頁面一度因流量過大而癱瘓,導致用戶無法正常訪問並領取空投。在上線後的半小時以上時間裡,這一問題才得到解決。同時,以太坊網路的Gas 費用也因此激增,達到約1000Gwei。根據當時ultrasound.money 網站的數據,領取Blur 空投的合約作業導致逾980 ETH 的銷毀,這在全網中位列第一。但上線10 個月,代幣BLUR 的表現卻不如預期,2 月上線時的價格是0.65 美元,截止發文BLUR 的價格為0.51 美元。

Blur 平台自2022 年中旬的NFT 熱潮中崛起,迅速從許多NFT 市場中脫穎而出,甚至超越了長期佔據市場領先地位的OpenSea。因此,人們對2024 年能否出現新的NFT 市場領導者充滿期待。例如,最近由於銘文熱潮,OKX NFT Marketplace 的交易量一度超過了OpenSea 和Blur。

二、ARB 空投上線

Arbitrum 於3 月23 日發放代幣空投,是加密產業在3 月最受矚目的事件之一。但只有三分之一的空投比例使ARB 空投成為了「最卷空投」之一,Arbitrum 作為以太坊最主要的Layer2 之一,不少用戶將ARB 和OP 進行對比,ARB 上線的價格為1.35美元,和OP 去年上線時的1.4 美元相近,但截止撰文OP 的價格為3.52 美元,代幣價格表現優於ARB 的1.38 美元。

三、以太坊上海昇級

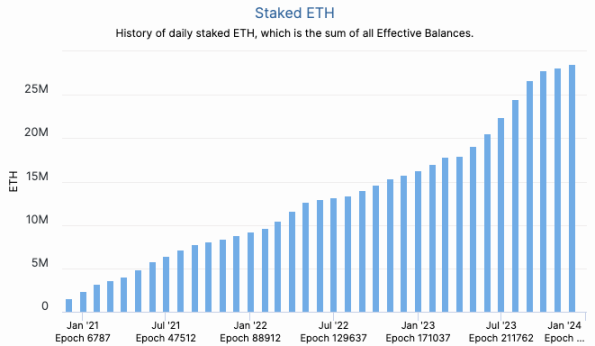

4 月12 日進行的以太坊上海昇級標誌著自2022 年9 月以太坊合併後的另一個里程碑。以太坊合併是網路向權益證明(PoS)共識機制過渡的關鍵步驟而上海昇級的重點之一就是讓質押在以太坊信標鏈(Beacon Chain) 智能合約的ETH 可以開放提取,距離在信標鏈上線質押以來已經有兩年之久。

在上海昇級之前,市場普遍對開放質押後可能出現的ETH 拋售行情感到憂慮。實際上,升級後的第一天是ETH 質押單日流出量最高的,共有14249 個驗證者進行了提取,升級後一個月,共有48341 個驗證者退出,提取金額為155 萬枚ETH(當時價值29.3 億美元),但沒有對市場價格產生重大影響,並且由於以太坊質押的高需求,至今質押池的淨流入仍為正值。

下一步,以太坊最受關注的技術進展將是分片。

四、香港實行虛擬交易平台發牌制度

香港特區政府自去年10 月31 日發布虛擬資產政策宣言以來,一直在大力發展Web3.0,並在去年12 月通過了《2022 年打擊洗錢及恐怖分子資金籌集(修訂)條例草案》,條例中規定虛擬資產服務提供者發牌制度從今年6 月1 日正式生效。此舉意味著香港正式將虛擬資產交易平台納入監管範圍,且要在香港提供該服務的平台必須申請相關執照。

至今為止已有13 個虛擬資產交易平台向香港證券及期貨事務監察委員會提交了申請,2 個交易平台,分別為HashKey Exchane 和OSL Exchange 獲得牌照,此外1 個被駁回,10 個仍在申請中。雖然出現了無牌交易所的JPEX 的詐騙風波,涉款逾10 億港元。

此外,香港今年也上線了首個亞洲虛擬貨幣期貨ETF,並正在探索「數碼港元」,代幣化資產也在香港潛在發展方向中,在11 月的香港金融科技週落幕後,香港Web 3.0的三大關鍵方向為散戶、數碼港元及數位人民幣、穩定幣。

五、貝萊德申請比特幣現貨ETF

美國金融巨頭們與監管機構間就比特幣現貨ETF 申請已經反覆博弈了數年,但貝萊德(Blackrock)作為全球最大的資產管理公司,管理著約9 兆美元的資產,其於6 月15 日提交的比特幣現貨ETF 申請被認為是「機構再度入局加密市場」的證明,推動比特幣價格從2.5 萬美元到3 萬美元。

在貝萊德之後,WisdomTree、Invesco、富達等資管公司紛紛再次提交比特幣現貨ETF 申請,美國證券交易委員會(SEC)再次像此前一樣反复推遲決議,但隨著SEC 和灰度訴訟中的敗訴以及其自身態度的鬆動,目前在申的13 家申請機構已經和SEC 進行了24 次會議討論ETF 細節,明年1 月5 日至10 日就是SEC 做出批准與否的最後期限。華爾街人士預測,為了維護市場公平,很有可能同時批准多支ETF。

六、Ripple 在SEC 訴訟中贏得階段性勝利

Ripple 於今年7 月13 日在和美國證券交易委員會(SEC)的訴訟中取得了階段性勝利,該訴訟始於2020 年12 月,訴訟的關鍵是判斷Ripple出售的13 億美元XRP到底是不是證券,因此該訴訟對於加密行業本就具有劃時代的意義,經過三年的鏖戰,直到今年的7 月13 日,美國聯邦法官才裁定了Ripple 出售XRP 代幣並未違反聯邦證券法,認為XRP 在許多方面未達證券標準。這是美國法官首次做出有利於Ripple 的裁決,並且可能為未來的代幣分類案件樹立先例,加密社區因此沸騰。

XRP價格也從0.47 美元漲至0.82 美元,創下了2018 年1 月以來新高。受判決影響,先前在SEC 訴Coinbase 案件中被SEC 認定為是證券的幾種代幣都在該事件中有所上漲,如SOL、MATIC、ADA、XLM 等漲幅都達兩位數。

但該判決僅可視為Ripple 的階段性勝利,美SEC 提出上訴,雖其上訴被駁回,但SEC 仍可能嘗試上訴整個案件。

七、灰度贏得對SEC 訴訟

美SEC 在敗給Ripple 一個多月後,在和灰度的訴訟中再遭敗績。灰階的比特幣信託基金GBTC已成為全球最大的比特幣投資信託基金,擁有的比特幣數量超過40.85 萬枚,將近比特幣總量的2%。因此灰階的勝利對於加密產業來說意義重大。

8 月29 日,美國聯邦法院的一項裁決讓灰階(Grayscale Investments LLC)在針對美國證券交易委員會(SEC) 拒絕申請比特幣現貨ETF 的訴訟中獲勝。該案源自於2021 年10 月,灰階首次申請將其封閉式的比特幣信託基金GBTC 轉換為比特幣現貨ETF,但遭到了SEC 的拒絕。

法官判決,SEC 最初拒絕灰度的ETF 申請是“任意和反复無常的”,行政機關對作出的行政行為必須一視同仁,比特幣期貨ETF 批准的邏輯應該等於比特幣現貨ETF 批准的邏輯,否則所有比特幣期貨ETF 的申請都應該被撤銷,SEC 曾在2021 年首次允許比特幣期貨ETF 的交易,並表示,期貨產品更難被操縱,但比特幣現貨ETF 一直未通過。因為比特幣是唯一被SEC 明確認定為非證券的加密資產,而且ETF 又是監管合規的金融產品,那麼比特幣ETF 不應該有申請的障礙。

如果貝萊德的比特幣現貨ETF 申請是為該申請開了個好頭,那麼灰度的勝訴則可以認為是加速了SEC 的批准熱潮。比特幣也應聲上漲,突破了27,000 美元和28,000 美元的大關。而在此之前,比特幣多次跌破26,000 美元的大關,比特幣市值更是跌破5,000 億美元。但這波行情沒有持續太長時間,因SEC 在該判決48 小時內推遲了幾支比特幣現貨ETF 批復時間。

八、FTX 破產案:SBF 被判七項罪名

2022 年末,加密貨幣交易所FTX 宣布申請破產,引發加密市場震盪。 BlockFi、Genesis 等多家加密公司接連破產,加密市場整體市值大幅下跌。隨著案件的審理,FTX 內部的更多細節被曝光。在SBF 審判之前,FTX 的其他高階主管接連認罪,並同意與檢方合作。

在這次驚天審判中,SBF 前女友的證詞就爆料十足:稱其受到SBF 指使犯罪,挪用FTX 客戶資金約140 億美元;Alameda 曾賄賂中國官員以解鎖帳戶;在SBF 的指示下多次偽造Alameda的資產負債表,FTX 聯合創辦人Gary Wang 稱Alameda 欠FTX 的債務至少為80 億美元,Alameda 的大部分投資均由FTX 用戶資金支付。 SBF 也稱曾意識到Alameda 的危險處境,他在FTX 暴雷前兩個月就曾試圖關閉Alameda。

一場警醒整個加密世界的審判以SBF 被判七項罪名而結束,面臨最高115 年的監禁,當然該審判並不是最終後果,SBF 的第二次審判目前定於明年3 月11 日進行,量刑定於2024 年3 月28 日進行。

九、幣安風波:監管重錘落下,產業洗牌加速

今年6 月,美國證券交易委員會就已將鐵拳揮向了幣安和其創始人趙長鵬,並提出13 項指控,使幣安陷入輿論漩渦的中心,但數據顯示幣安比特幣錢包餘額7 天並未有巨大變化。

11 月22 日,美國司法部對幣安的刑事調查終於塵埃落定,幣安將向美國財政部支付高達43 億美元的罰款,創下史上最高和解金額。同時,趙長鵬卸任幣安CEO。加密市場聞聲下跌,比特幣一度跌破36,000 美元。但在這次事件中,幣安的資金流出低於預期,新任CEO Richard Teng 也表示,幣安此後將走上穩定、成長、合規的道路。

FTX 倒閉後幣安又迎風波後,加密貨幣產業將面臨新的挑戰和機遇,監管壓力的加大將倒逼加密貨幣產業參與者加強合規意識和自身建設。同時,加密貨幣產業的洗牌也將加速產業的集中度,並為頭部企業帶來新的成長機會。 Coinbase 或許是受益最大的加密交易所,已成為了貝萊德加密ETF 的託管商,若明年的比特幣現貨ETF 獲批通過,將為其帶來許多好處。

十、銘文和Meme 熱潮開啟

2023 年末,銘文和Meme 熱潮席捲了整個加密貨幣市場。

銘文(Inscriptions)是一種將任意內容刻錄到比特幣(BTC)上的技術,它最早出現在2023 年3 月,當時開發者在其基礎上模仿ERC20 創造了BRC20,為Ordinals 帶來了發行同質化資產的能力。銘文在最初不溫不火,因為當時比特幣銘文銘刻還是有一些鑄造門檻,但隨著Unisat 等平台推出代打工具,降低了鑄造門檻,加速了更多用戶入場,直到今年11 月ORDI 的價格漲勢驚人,帶來了所謂的「銘文之夏」。

轉折發生在今年12 月6 日,Bitcoin Core 開發人員Luke Dashjr 表示銘文(Inscriptions)」正在利用比特幣核心客戶端Bitcoin Core 的一個漏洞向區塊鏈發送垃圾訊息,並表示將在新版本中修復該漏洞。此舉意味著ORDI 等銘文或將在新版本中被修復而不存在,社區中分為了支持和反對銘文兩個對立面,但也確實給ORDI 帶來了新一波熱度,ORDI 價格一度突破68美元的新高。在12 月下旬,由於大量Ordinals 交易,比特幣網路單日交易費用甚至超過以太坊。

而隨著比特幣銘文的爆火,各個公鏈上也都逐漸掀起了銘文浪潮,推動各公鏈代幣上漲。其中SOL 更是一馬當先,突破了110 美元,30 天漲幅近100%。此外,憑藉低Gas 有事和活躍社區的傳播,Solana生態的Meme 熱潮開啟,Meme 作為今年年末推動行情上漲不可或缺的板塊之一,各種動物幣層出不窮,WIF、LEIA、SILLY 等市值都在短期漲近十倍。

結尾

2023 年是Web3 回升的一年,在監管、技術、應用等方面有所進展。年末比特幣、以太幣等主流加密貨幣價格大幅上漲,為Web3er 交上了一份滿意的答案卷,也為2024 年的進一步發展奠定了基礎。

正如比爾蓋茲的年度展望所說的那樣,「未來之路將在2024 年迎來轉折點。」