正文

公司发布2023年中期业绩。公司发布2023年中报,公司实现营业收入1918.3亿元,同比增加8.8%。其中,主营业务收入1710.45亿元,比去年同期上升6.3%。EBITDA 535.45亿元,同比增加4.1%。净利润123.91亿元,同比增加13.1%,净利润连续7年双位数增长。公司宣布港股派发中期股息每股0.203元,同比增加23%。

C端业务发展稳中向好,打造公司坚实现金流。2023年上半年,中国联通大连接用户规模达9.28亿,今年上半年净增6618万,为基础业务在新时期的发展打开了全新空间。上半年实现移动出账用户达到3.28亿户,其中5G套餐用户同比净增4753万户达到23245万户,5G套餐渗透率达到70.86%,用户结构进一步优化。移动用户ARPU为人民币44.8元,同比增加0.4元。固网业务延续高增长,宽带用户数达10780万户,同比提升8.41%,融合连接渗透率达75%,FTTR用户同比提升1125%。

产业互联网增速高企,打开全新增长曲线。2023年上半年,公司产业互联网实现收入人民币430亿元,较去年同期上涨16.3%,占服务收入占比达到25%创4年新高。其中“联通云”收入达人民币255亿元,同比增长36%,2023年目标收入500亿元以上,联通云池覆盖200多个城市,IDC机架规模超过38万架,骨干网平均时延保持行业领先水平。

发展与股东回报并行,资本支出加速投放同时股息大幅提升。面对国家“东数西算”工程和“双千兆”网络建设的窗口期,叠加数据要素政策春风频吹,公司适度加大投入,坚定不移提升核心竞争力和可持续发展能力,上半年资本支出达到人民币276亿元,其中33%投向承载网等基础设施,28%投向移动网络打造5G精品网。在进一步加快资源投入同时,公司努力控制费用,增厚利润,资产负债率维持在46.4%的合理水平。在此基础上,公司努力实现股东回报,公司宣布港股每股派发股息0.203元,同比增加23%。

“三位一体”,运营商率先受益AI“时代红利”。在AI大时代,运营商拥有强大的算力底座、模型能力和数据储备、传输能力。算力方面,运营商使用自有算力支撑AI发展,或通过出租算力获取现金流,模型方面,除了运营商自研模型外,大模型也有望赋能运营商传统业务如运维、客服、智慧城市等,数据方面,无论是数据产生、流通环节,或是利用自有数据助力AI模型训练,运营商都将是中国数据要素产业的重要推动者。

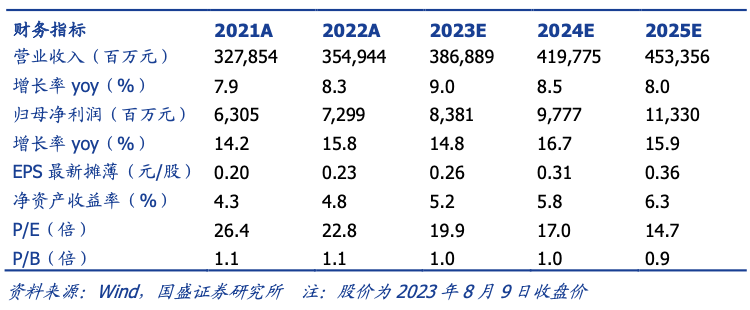

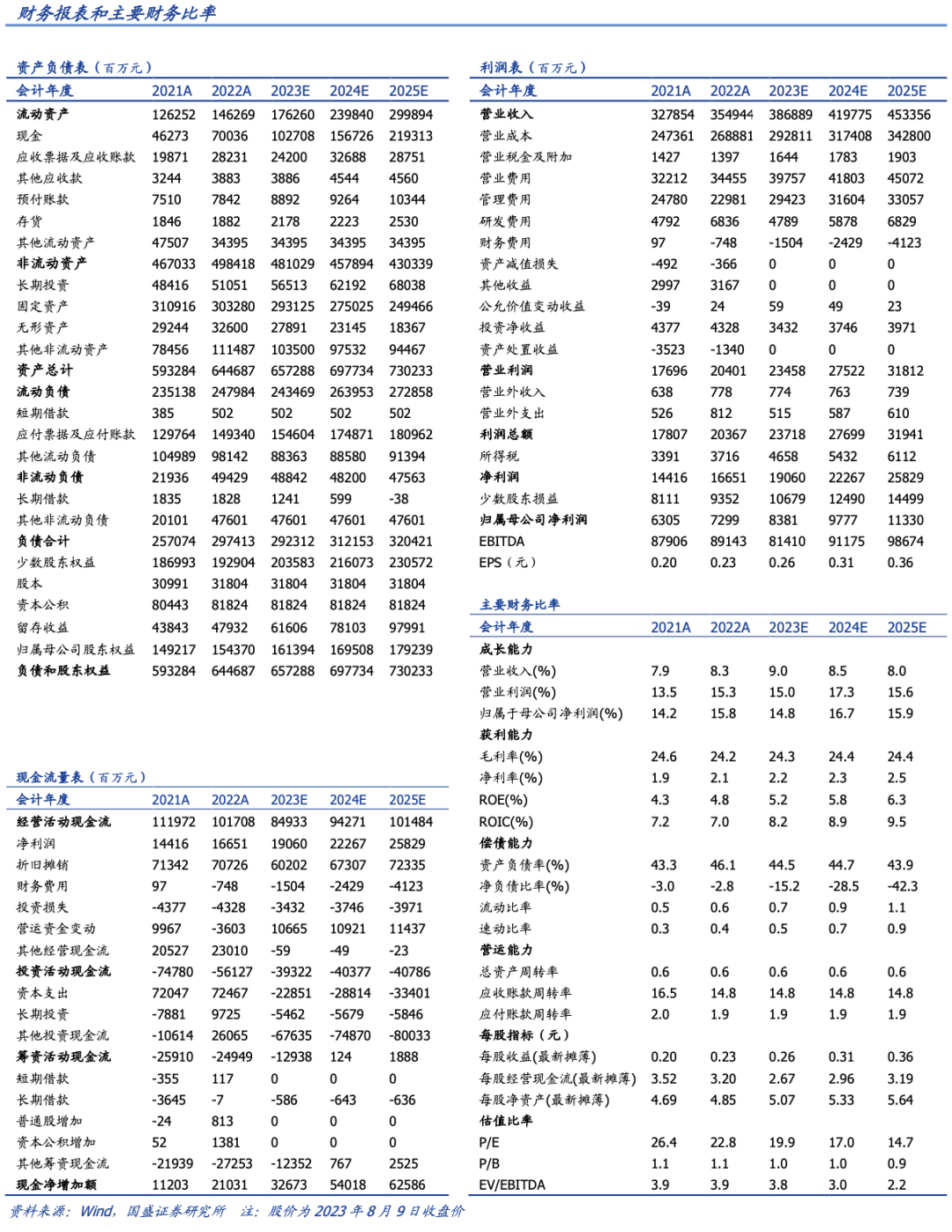

投资建议:我们预计公司2023-2025年归母净利润分别为83.81/97.77/113.30亿元,YoY +14.8%/+16.7%/+15.9%,对应2023-2025年EPS 0.26/0.31/0.36元。考虑到公司动能转换成果显现,叠加公司有望深度参与数字中国建设进程,维持“买入”评级。

风险提示:B端业务竞争加大,算力建设不及预期。

本文节选自国盛证券研究所已于2023年8月10日发布的报告《国盛通信 | 中国联通:业绩符合预期,持续深化高质量发展》,具体内容请详见相关报告。

| 宋嘉吉 | S0680519010002 | songjiaji@gszq.com |

| 黄瀚 | S0680519050002 | huanghan@gszq.com |

| 邵帅 | S0680522120003 | shaoshuai@gszq.com |

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券通信团队设立的。本订阅号不是国盛通信团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。