作者:Carol,PANews

1月11日,拉锯十年之久的比特币现货ETF终于尘埃落定,美国证券交易委员会(SEC)正式批准了包括iShares Bitcoin Trust、Fidelity Wise Origin Bitcoin Fund、Bitwise Bitcoin ETF等在内的11只比特币现货ETF。

市场主流观点认为,比特币现货ETF的上市有望打开机构通道,吸引更多资金,促进加密经济快速扩张。简单地说,比特币现货ETF被寄予了带动比特币价格上涨和全面牛市回归的厚望。不过,在比特币现货ETF开盘后一周内(截至1月19日),这些理想图景还未出现,比特币价格重新跌回4.1万美元左右。

比特币现货ETF的基本情况是怎样的?上市交易的首周有着怎样的表现?对比特币有着怎样的影响?PANews旗下数据专栏PAData通过分析各ETF的基本情况与交易情况后,发现:

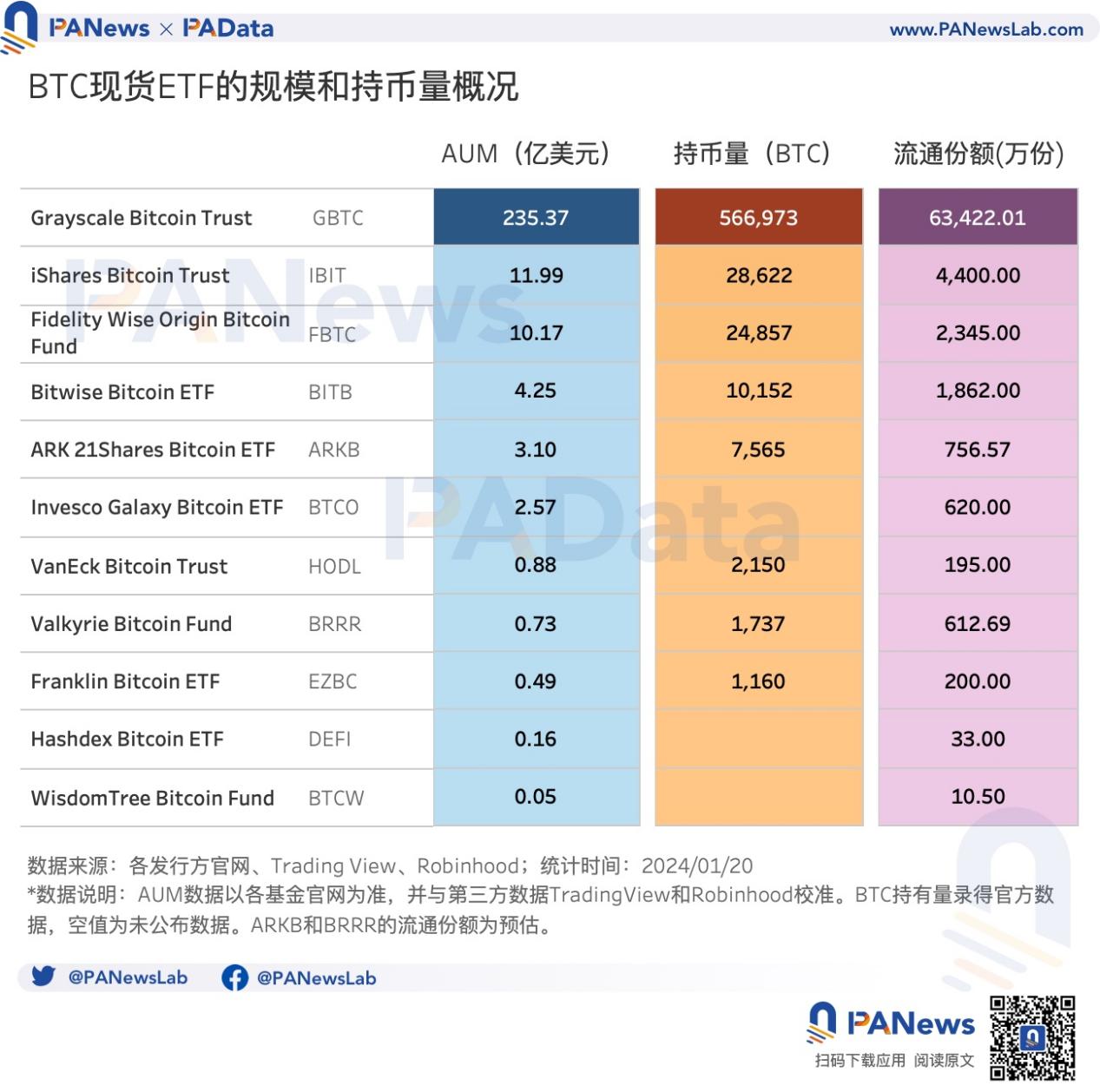

- 截至1月19日,11只比特币现货ETF的总资管规模(AUM)约为269.75亿美元。排名前三的是灰度(Grayscale),235.37亿美元;iShares Bitcoin Trust,11.99亿美元;Fidelity Wise Origin Bitcoin Fund,10.17亿美元。11日至19日期间,11只比特币现货ETF的AUM下降了8.41%。

- 截至1月19日,8只公布持币数量的ETF共计持有63.57万BTC,其中灰度持有约56.70万BTC。其次,iShares Bitcoin Trust、Fidelity Wise Origin Bitcoin Fund和Bitwise Bitcoin ETF的持有量也较高,分别约为2.86万BTC、2.49万BTC和1.02万BTC。

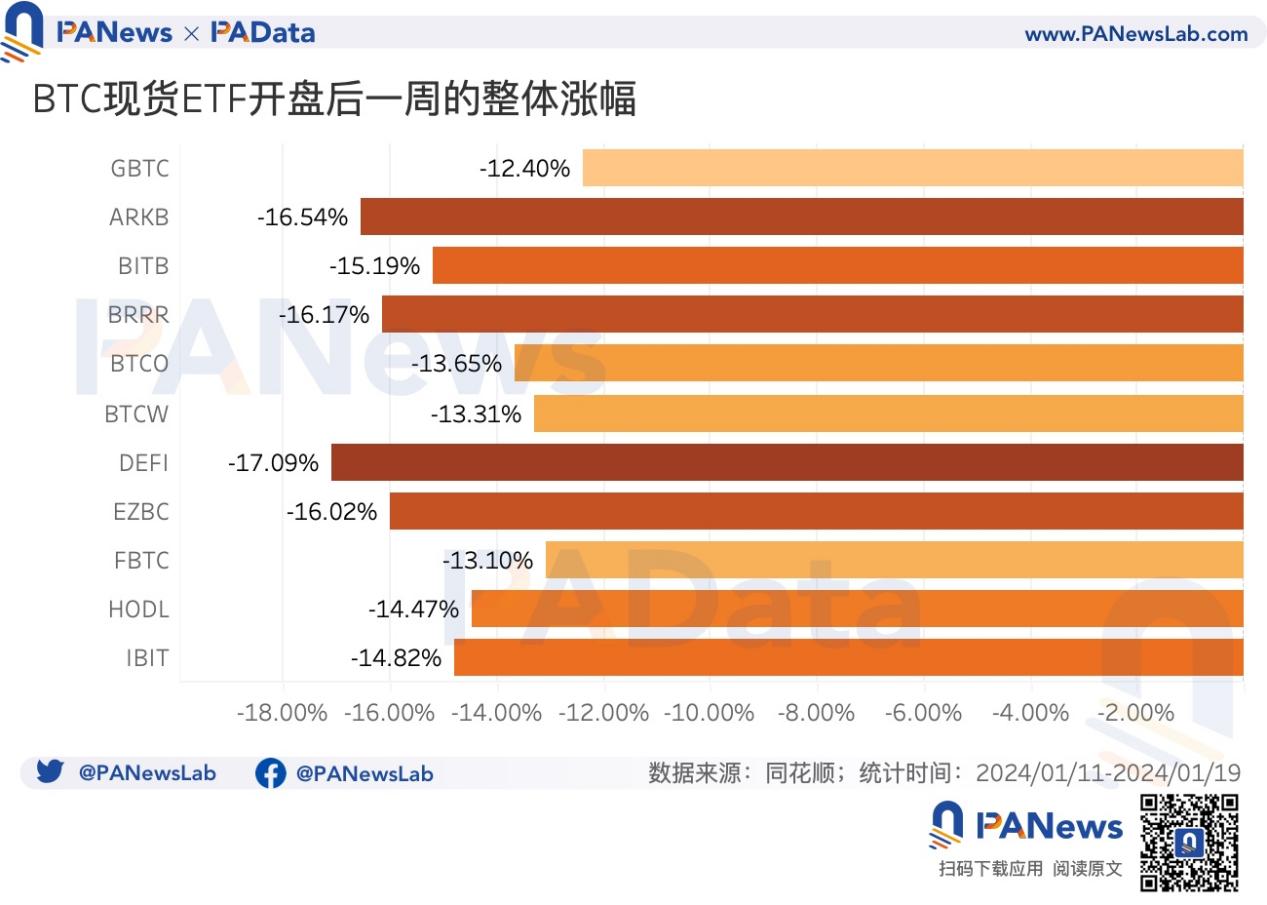

- 比特币现货ETF开盘后至今出现普跌局面,以19日收盘价较11日开盘价的涨幅为计,11只ETF的市场价格平均下跌了14.80%。

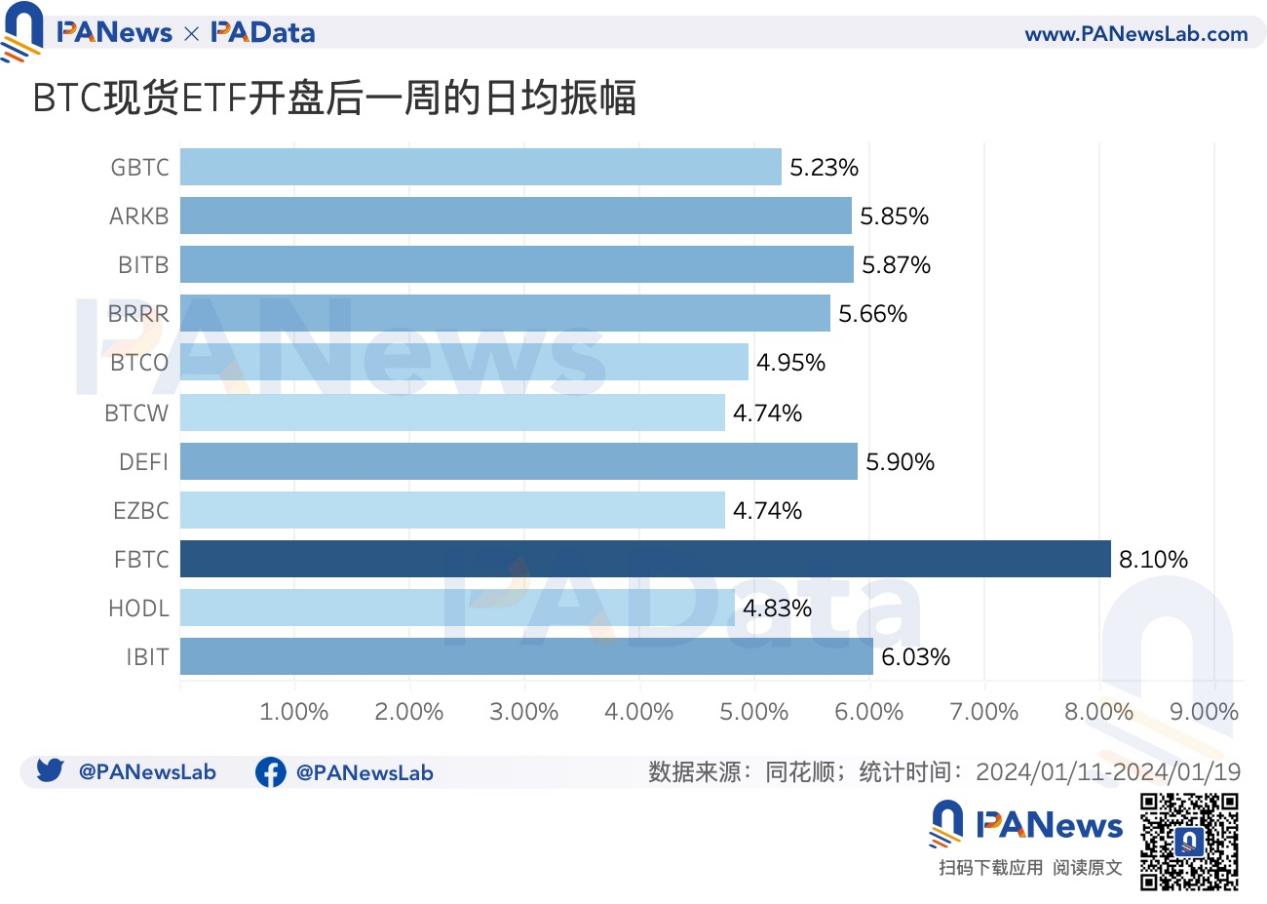

- 比特币现货ETF的价格波动比较明显。11只ETF市场价格日均振幅的均值约为5.63%。高于同期比特币的4.78%。

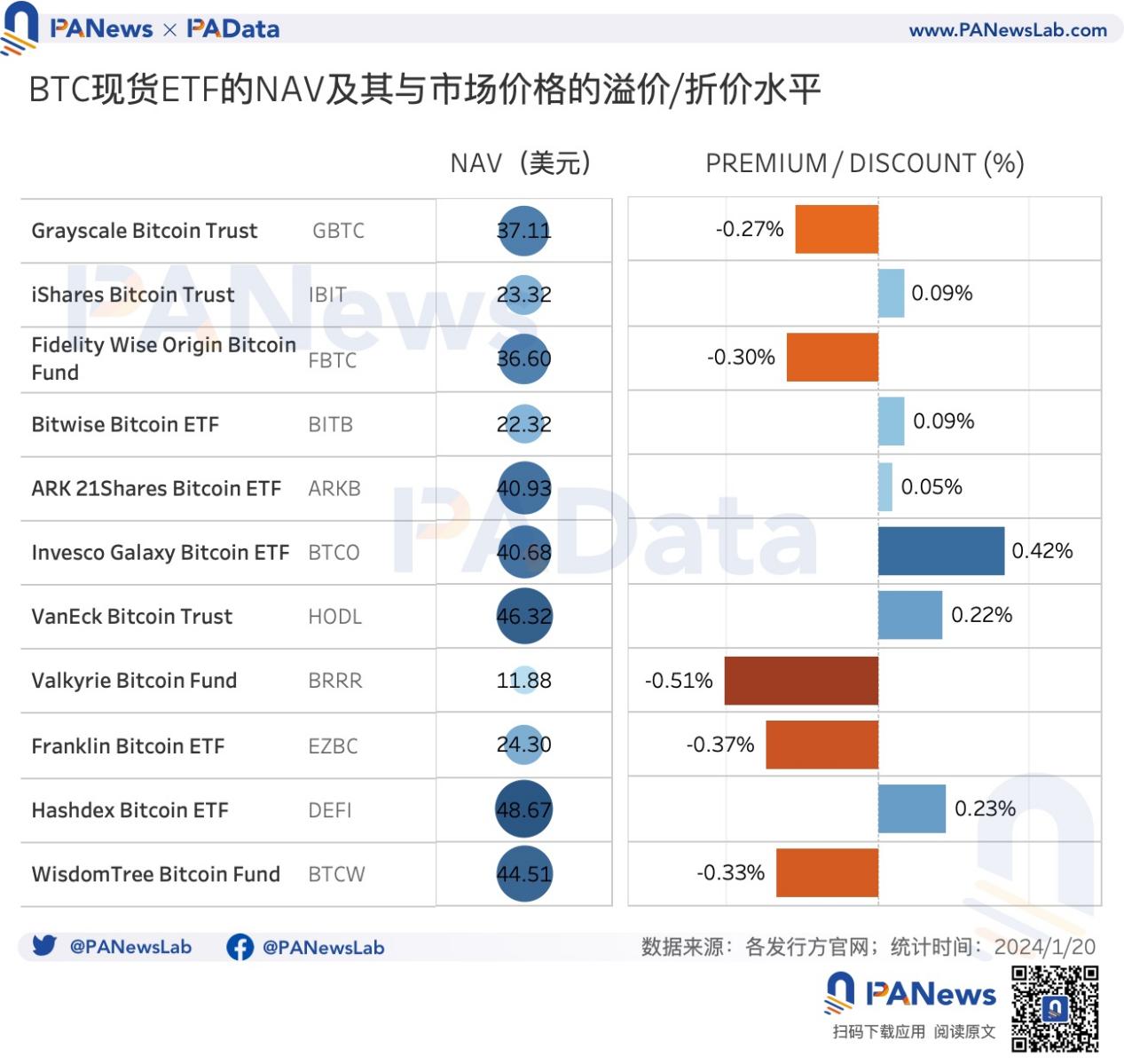

- 11只比特币现货ETF中有5只处于折价状态,折价水平最高的是BRRR,折价率为0.51%;最低的是GBTC,折价率约为0.27%。基于GBTC折价率的套利活动空间已经进一步减小,预计未来这些套利活动对市场抛压的影响将是有限的。

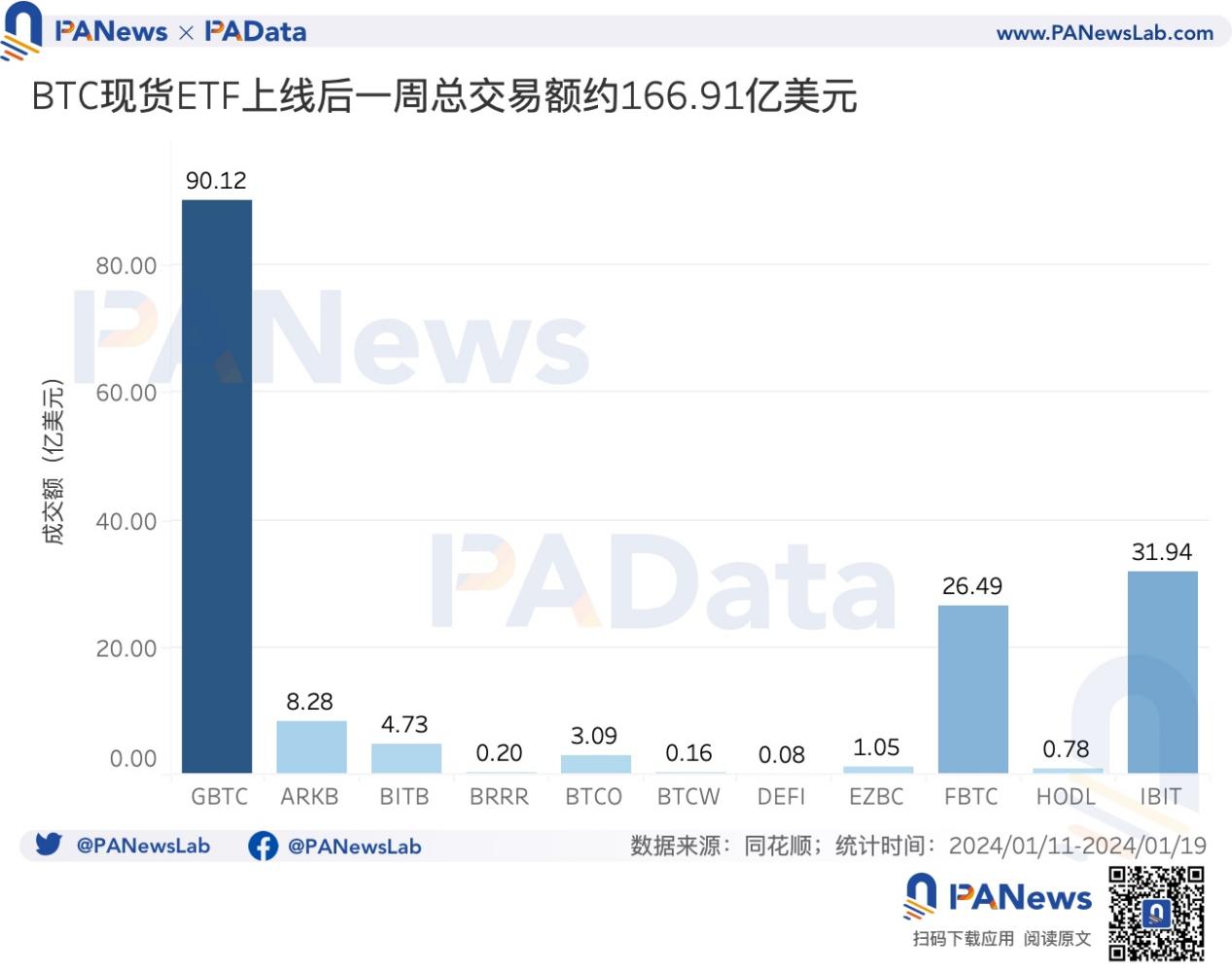

- 比特币现货ETF上市后6天内的总交易额约为166.91亿美元。其中,GBTC是交易规模最大的一只ETF,6天总交易额达到了90.12亿美元,其次是IBIT和FBTC,分别达到了31.94亿美元和26.49亿美元。

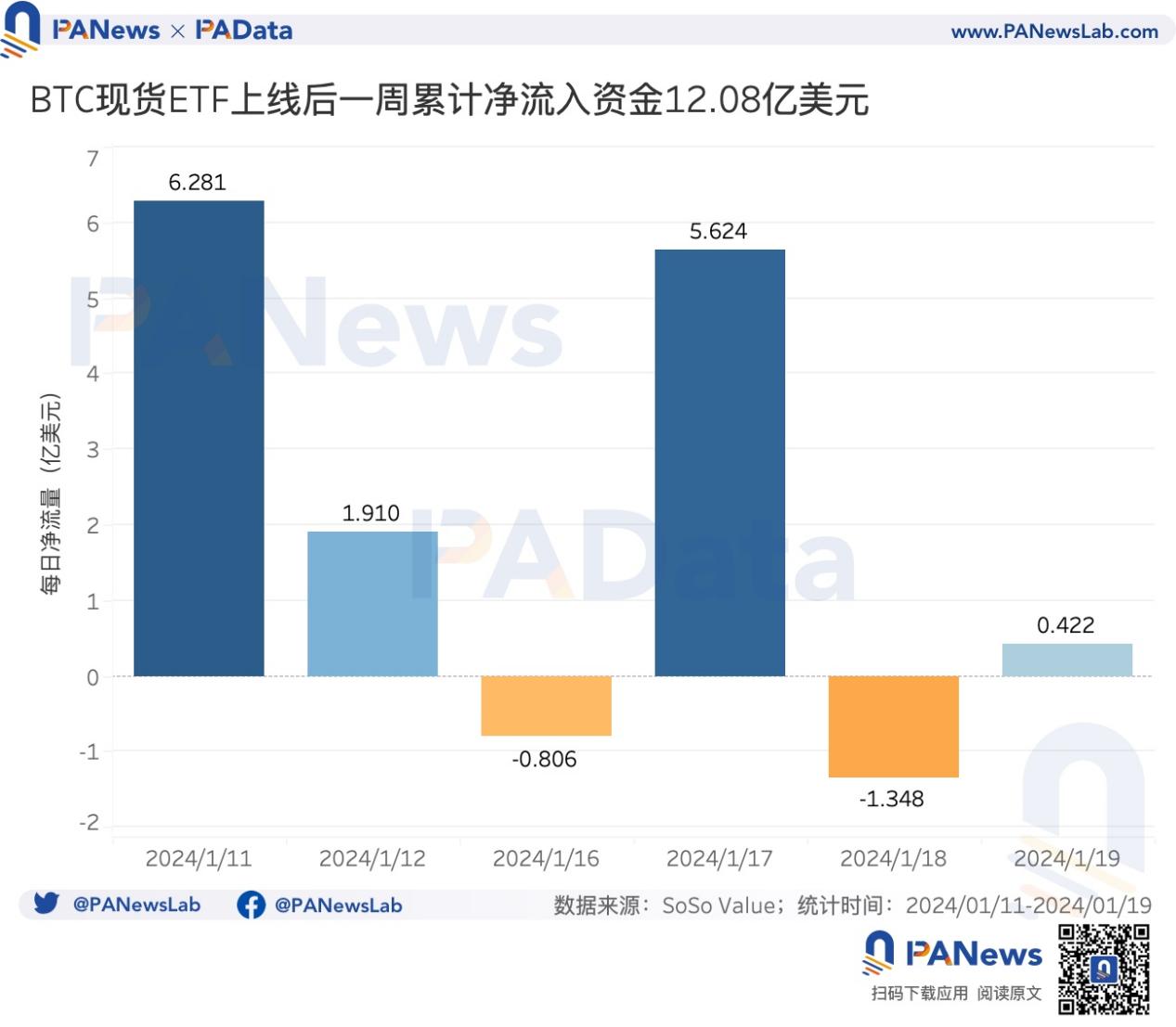

- 比特币现货ETF上市后6天累计净流入资金约12.08亿美元。其中,首日净流入6.28亿美元。现货ETF尽管为加密市场注入了新的资金,但离推动新一轮“机构牛”仍然有距离。

- 美国地区的投资者对比特币现货ETF的通过和上市十分乐观,但相比之下,亚洲地区的投资者则相反。

- 比特币市场近期表现出了一些积极的特征。一是市场购买力增强;二是比特币链上交易活跃度提高;三是更多比特币正在被积累。

01、总资管规模超269亿美元,8只ETF共披露持有63.57万BTC

根据11家发行方的官网数据,并结合Trading View和Robinhood第三方数据的交叉验证,截至1月19日,11只比特币现货ETF的总资管规模(AUM)约为269.75亿美元。其中,仅灰度(Grayscale)一家的AUM就达到了235.37亿美元,占总量的87.25%。其次,AUM超过10亿美元的还有iShares Bitcoin Trust和Fidelity Wise Origin Bitcoin Fund,而其他现货ETF的AUM目前还较小,都不足5亿美元,有的还不足1亿美元。

根据SoSo Value统计的AUM数据,1月11日当天的AUM约为293.80亿美元,而到1月19日已下降至269.10亿美元,整体降幅约为8.41%。

11家比特币现货ETF的发行方中有8家公布了比特币持有量数量,截至1月19日,这8只ETF共计持有63.57万BTC,其中灰度持有约56.70万BTC,约占总量的89.20%。其次,iShares Bitcoin Trust、Fidelity Wise Origin Bitcoin Fund和Bitwise Bitcoin ETF的持有量也较高,分别约为2.86万BTC、2.49万BTC和1.02万BTC。

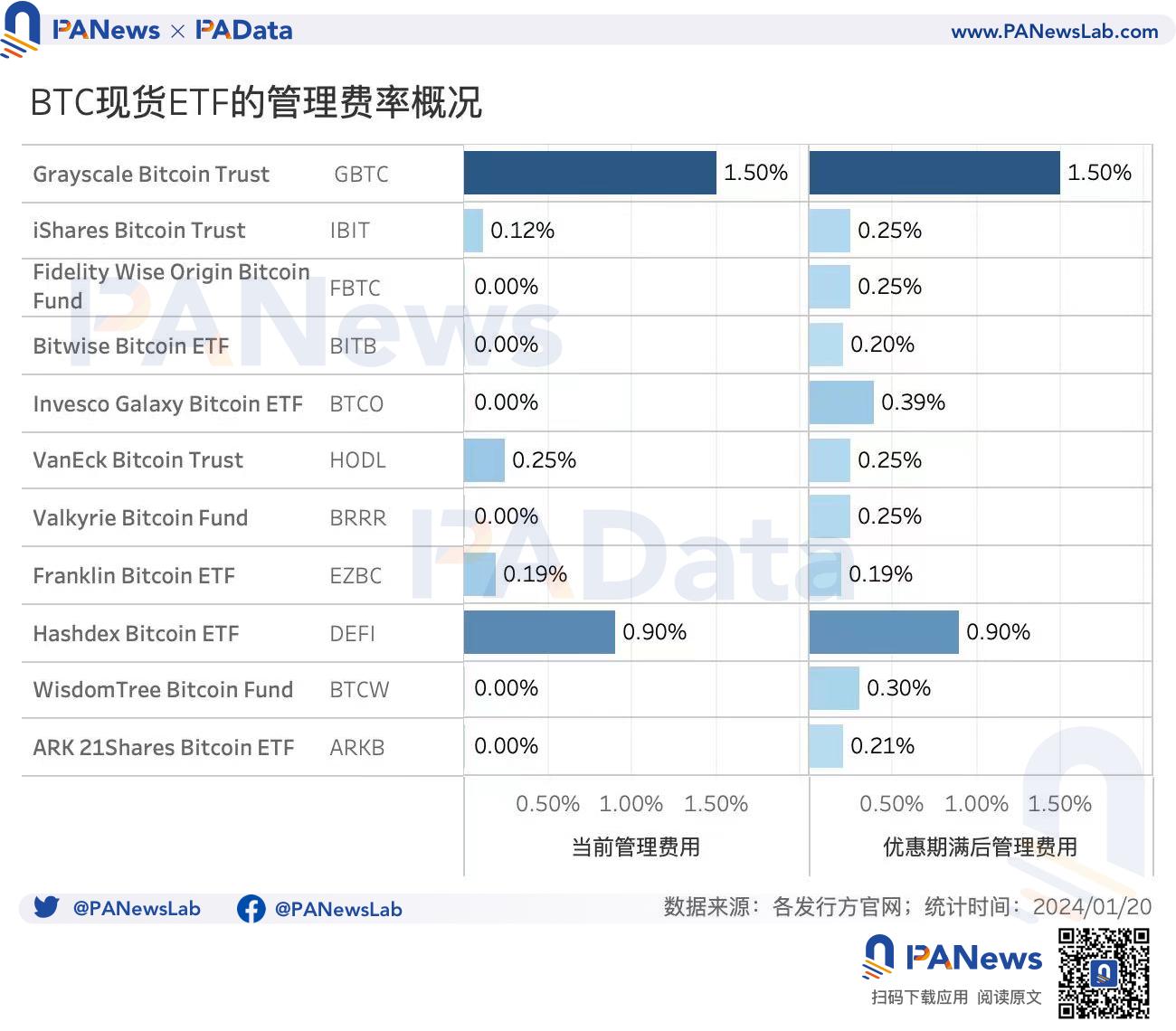

面对同时上市11只比特币现货ETF的激烈局面,各家机构纷纷采取了降低管理费率(Total Expense Ratio,TER)的策略来争夺市场资金。目前,包括FBTC、BITB、BTCO等在内的6只比特币现货ETF都执行0%的管理费率,但在优惠期满后,这些ETF的管理费率将普遍上升至0.2%-0.3%左右,这是一个低于行业平均管理费率的水平。但与这些ETF不同的是,规模最大的灰度仍然采取了1.5%的超高管理费率,另外,Hashdex Bitcoin ETF的费率也较高,达到了0.9%。

公开报道称,VanEck和Bitwise分别有意将ETF利润的5%和10%捐赠给比特币核心开发者。按照两只ETF优惠期满后的管理费率和当前资管规模来粗略估计,这两笔捐款合计约为9.61万美元。如果比特币现货ETF发展顺利的话,那么这两只ETF的资管规模还会大幅增长,届时捐款额也会水涨船高。

02、开盘后6天总交易额超166亿美元,累计净流入资金超12亿美元

比特币现货ETF开盘后至今出现普跌局面,以19日收盘价较11日开盘价的涨幅为计,11只ETF的市场价格平均下跌了14.80%。其中,DEFI的市场价格下跌最多,跌幅超过17%,GBTC的市场价格下跌最少,跌幅约为12%。

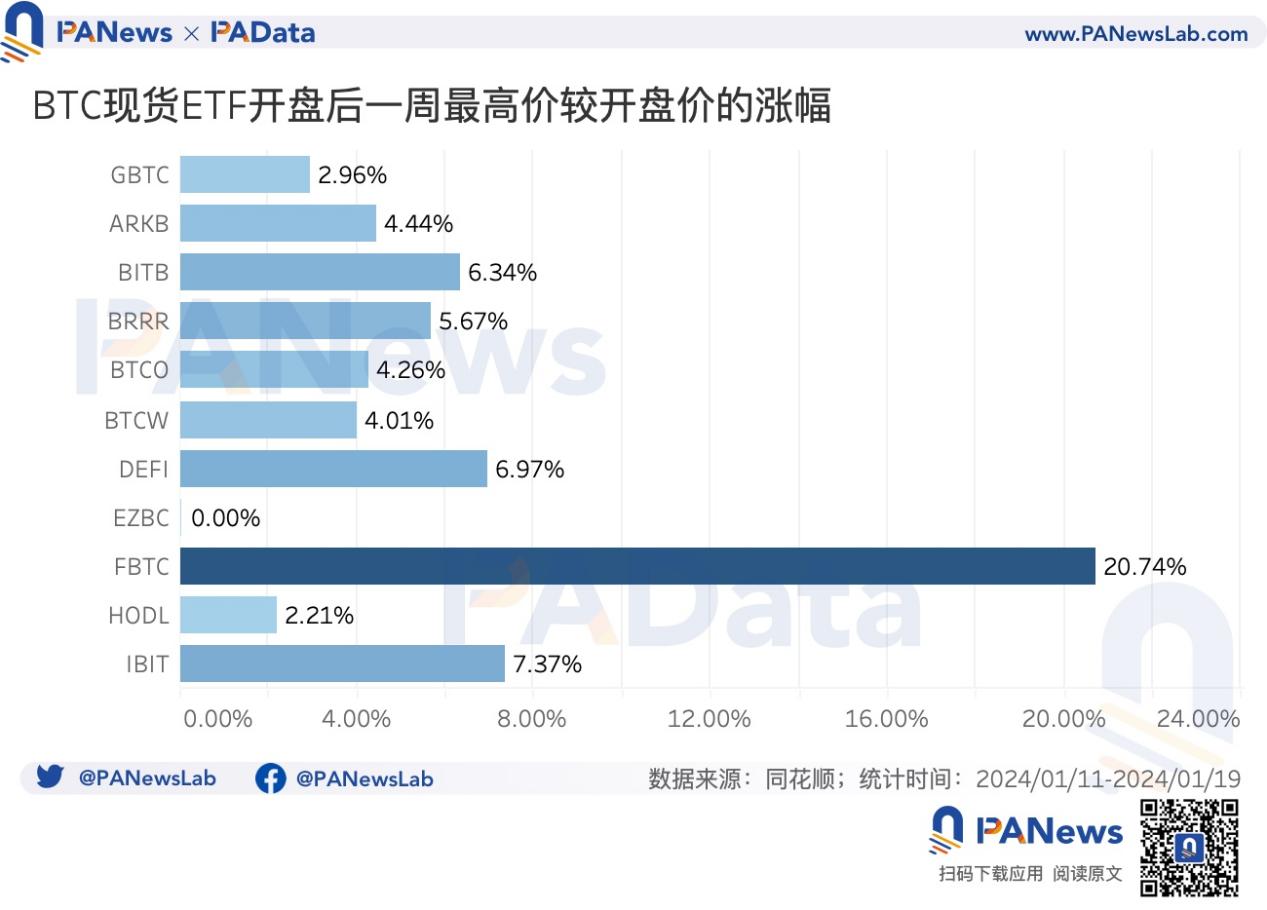

除了富兰克林的EZBC一路下跌,开盘价即为最高价以外,投资者在比特币现货ETF开盘后买入仍然有机会获利。以开盘后最高价较11日开盘价的理论最高涨幅为计,11只ETF的平均最高涨幅约为5.91%。其中,富达的FBTC的最高涨幅超过20%,远远高于其他ETF。其次是贝莱德的IBIT,最高涨幅超过了7%。

刚刚上市的比特币现货ETF,价格波动还比较明显。以每日最高价较最低价的涨幅为计,11只ETF市场价格日均振幅的均值约为5.63%。根据CoinMarketCap收录的数据,同期比特币的日均振幅约为4.78%,低于ETF的价格波动水平。

在这些ETF中,富达的FBTC日均振幅最高,达到了8.10%。其他大多数ETF,包括GBTC、BITB、IBIT等的日均振幅基本在5%-6%的水平。仅BTCW和EZBC两只ETF的日均振幅低于同期比特币的日均振幅。

以1月19日ETF的NAV(Net Asset Value,单位净资产)为基准,与当日的收盘价相比较,可以看到,11只比特币现货ETF中有5只处于折价状态,即当前市场价格低于NAV。其中折价水平最高的是BRRR,折价率为0.51%。FBTC、EZBC和BTCW的折价率相当,都超过了0.3%。GBTC的折价率最低,约为0.27%。

有观点认为部分投资者购买折价的GBTC,同时场外卖空BTC的套利活动是造成GBTC高抛压的原因之一。按照目前的折价率来看,这种套利活动的空间已经进一步缩小,预计未来对市场抛压的影响将是有限的。

另外还有6只ETF当前处于溢价水平,其中BTCO的溢价率最高,达到了0.42%。HODL和DEFI的溢价率都在0.2%左右,IBIT、BITB和ARKB的溢价率则都不到0.1%。

从交易额上看,比特币现货ETF上市后6天内的总交易额约为166.91亿美元,日均交易额约为27.82亿美元。其中,GBTC是交易规模最大的一只ETF,6天总交易额达到了90.12亿美元,其次是IBIT和FBTC,分别达到了31.94亿美元和26.49亿美元。另外有4只ETF的交易额还不足1亿美元,包括BRRR、BTCW、DEFI和HODL。

需要强调的是,比特币现货ETF的交易额不等于比特币交易市场的资金流量,只有真正流入比特币交易市场的资金才会对加密市场产生直接影响。

根据SoSo Value的数据,按照各ETF每日流通份额的变化与当前NAV的乘积来测算(Today’s Shares-Yesterday’s shares) x Current NAV),比特币现货ETF上市后6天累计净流入资金约12.08亿美元。其中,首日净流入6.28亿美元,17日净流入5.62亿美元。总的来说,比特币现货ETF的发行为加密市场注入了新的资金,但离推动新一轮“机构牛”仍然有距离。

03、BTC价格跌回4.1万美元左右,链上流通速度加快,积累趋势增加

比特币现货ETF上市后,比特币交易市场和链上表现有哪些反应?这些反应意味着怎样的未来趋势?

从最直观的币价表现来看,比特币在现货ETF通过前两天(1月9日)达到近期峰值46936美元,此后便开始回调。通过当天(1月11日)的价格为46632美元,而到1月19日,利好出尽后,比特币的价格已经回落至41261美元,较近期峰值下跌了12.09%,跌幅明显。

如果把比特币价格变化具体划分到不同地区的工作时间,可以看到,在美国和亚洲(以中国为主)工作时间内,比特币价格表现差异明显。

在美国工作时间(即美国东部时间上午8点至晚上8点期间),比特币现货ETF上市前(含11日当日),比特币每日价格较30天前的都有3000-4500美元的明显涨幅,即使在ETF上市后的5天内(16号以前),比特币每日的价格较30天前的都仍然处于上涨状态,只是涨幅回落到1000美元左右。

总的来说,美国地区的投资者对比特币现货ETF的通过和上市十分乐观,但相比之下,亚洲地区的投资者则相反。

亚洲工作时间(即中国标准时间上午8点至晚上8点之间),在比特币现货ETF上市前后,比特币每日价格较30天前的基本都有所下跌。在ETF上市前(含11日当日),比特币每日价格较30天前的几乎都要下跌1000美元以上,上市后这一跌幅明显收窄至1000美元以内。

从其他市场指标来看,比特币市场近期表现出了一些积极的特征。

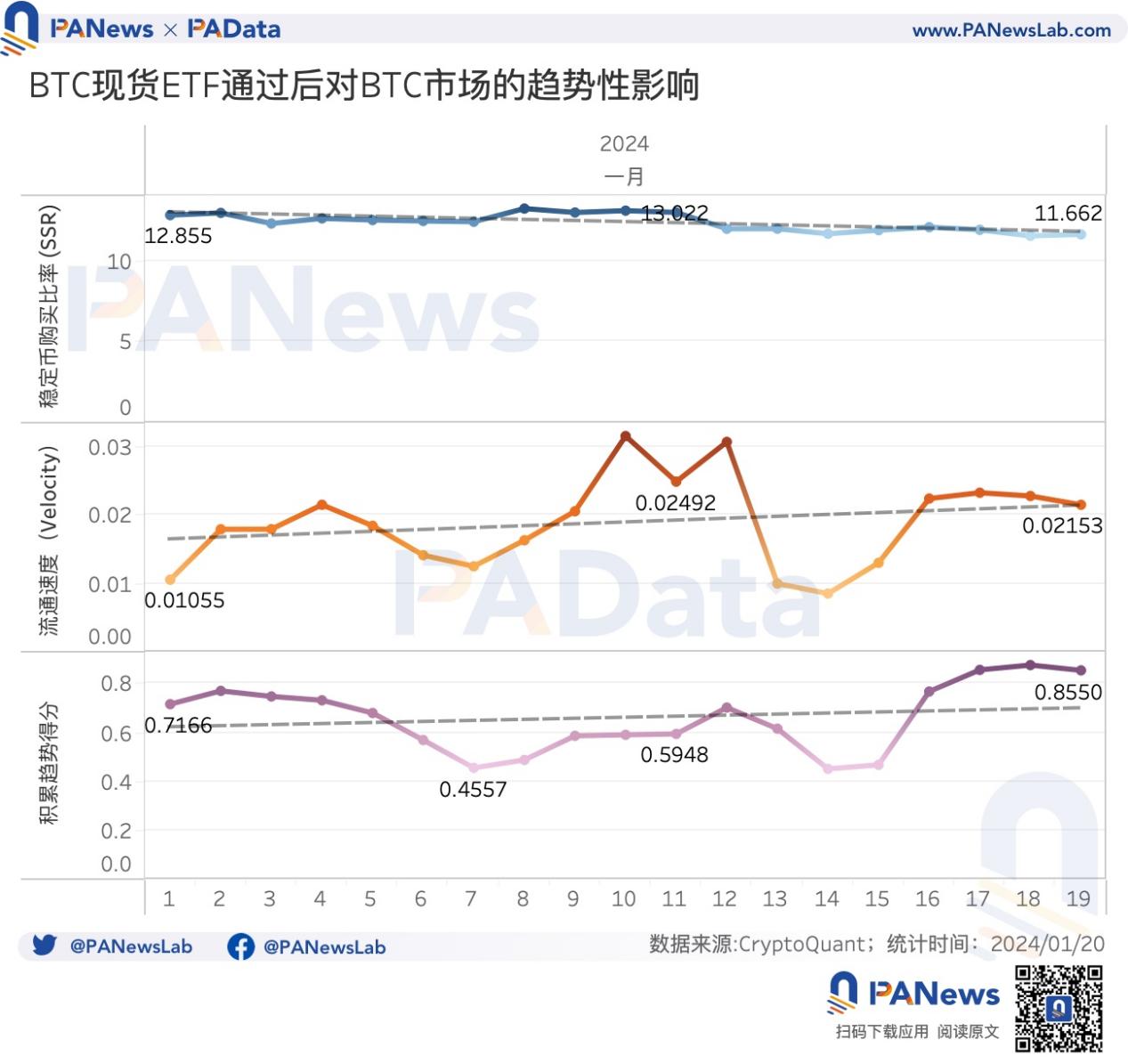

一是市场购买力增强。稳定币供应比率(SSR)是比特币市值与稳定币市值比率,当SSR降低时,意味着当前稳定币供应有更多的“购买力”来购买BTC。在比特币现货ETF上市后,SSR从13.022下降至11.662,降幅约为10.44%,市场的“购买力”有所增加,这有利于消化GBTC带来的抛压。

二是比特币链上交易活跃度提高。Velocity是衡量单位在网络中流通速度的指标,该值越高表明比特币链上流转速度越快,交易活跃度越高。今年以来,Velocity从0.011上升到了0.022,在比特币现货ETF上市前一天(1月10日)达到近期峰值0.032,整体活跃度增强的趋势较明显。

三是更多比特币正在被积累。积累趋势得分(The Accumulation Trend Score)越接近1,表示总体上有较多市场参与者在积累代币。今年以来,比特币的积累趋势从0.72上升至了0.86,总体上,参与者积累代币的倾向明显。尽管在比特币现货ETF上市前,该趋势一度跌破了0.5,可能是参与者在高位获利了结导致的,但近期该趋势已经恢复上升趋势。

总的来说,比特币交易市场和链上数据的积极信号都展示了市场对未来价格走势的信心。另外,比特币今年还预计在4月22日迎来的第四次减产,按照前三次减产后的价格变化规律,市场对此次减产后的价格上涨抱有强烈期待。届时比特币价格与比特币现货ETF之间能否形成良性循环互动值得进一步观察。