작성자: Carol, PANews

10년 동안 논쟁을 벌여온 비트코인 현물 ETF가 지난 1월 11일, 미국 증권거래위원회(SEC)가 아이셰어즈 비트코인 트러스트(iShares Bitcoin Trust), 피델리티 와이즈 오리진 비트코인 펀드(Fidelity Wise Origin Bitcoin Fund), 비트와이즈 비트코인 ETF(Bitwise Bitcoin ETF) 등 11개를 공식 승인했다. 비트코인 현물 ETF.

시장에서는 비트코인 현물 ETF 상장이 기관 채널을 열고 더 많은 자금을 유치하며 암호화폐 경제의 급속한 확장을 촉진할 것으로 예상된다는 것이 주류다. 간단히 말해서, 비트코인 현물 ETF는 비트코인 가격을 끌어올리고 본격적인 강세장으로 돌아갈 것이라는 높은 희망을 가지고 있습니다. 그러나 비트코인 현물 ETF가 개장한 지 일주일도 지나지 않아(1월 19일 현재) 이런 이상적인 모습은 아직 나타나지 않았고, 비트코인 가격은 다시 41,000달러 선으로 떨어졌습니다.

비트코인 현물 ETF의 기본 상황은 무엇입니까? 거래 첫 주에 어떤 성과를 거두었나요? 비트코인에 어떤 영향을 미치나요? PANews의 데이터 칼럼인 PAData는 각 ETF의 기본 상황과 거래 상황을 분석한 결과 다음과 같은 사실을 발견했습니다.

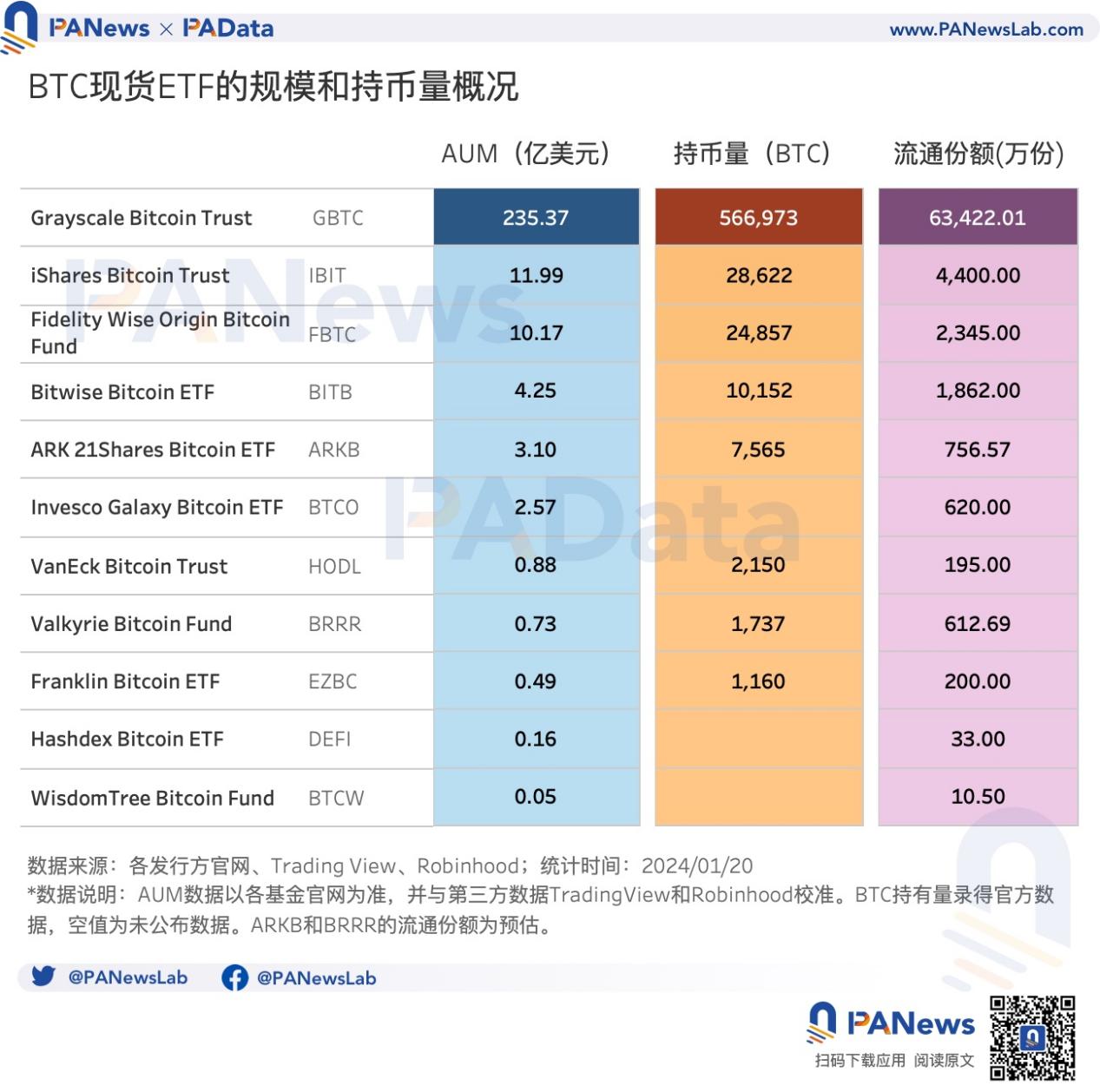

- 1월 19일 현재, 11개 비트코인 현물 ETF의 총 관리 자산(AUM)은 약 269억 7,500만 달러였습니다. 상위 3위는 235억 3700만 달러의 그레이스케일, 11억 9900만 달러의 iShares Bitcoin Trust, 10억 1700만 달러의 Fidelity Wise Origin Bitcoin Fund입니다. 11일부터 19일까지 11개 비트코인 현물 ETF AUM은 8.41% 감소했다.

- 1월 19일 기준으로 통화 보유량을 공시한 8개 ETF는 총 635,700BTC를 보유하고 있으며, 이 중 그레이스케일은 약 567,000BTC를 보유하고 있다. 둘째, iShares Bitcoin Trust, Fidelity Wise Origin Bitcoin Fund 및 Bitwise Bitcoin ETF도 각각 약 28,600 BTC, 24,900 BTC 및 10,200 BTC로 비교적 높은 보유량을 보유하고 있습니다.

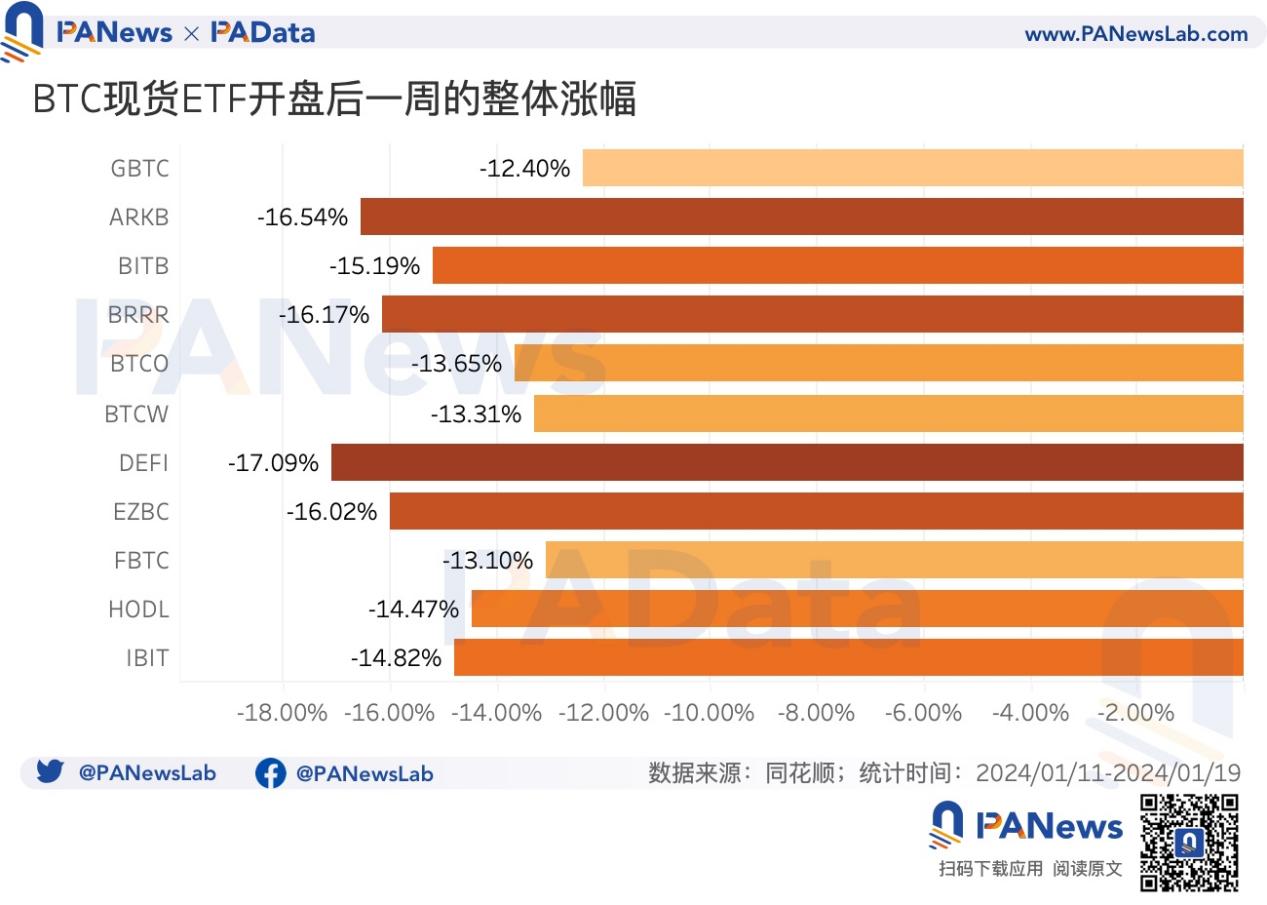

- 비트코인 현물 ETF는 11일 개장가 대비 19일 종가 상승세를 반영해 11개 ETF의 시가가 개장 이후 전반적으로 하락세를 보였다.

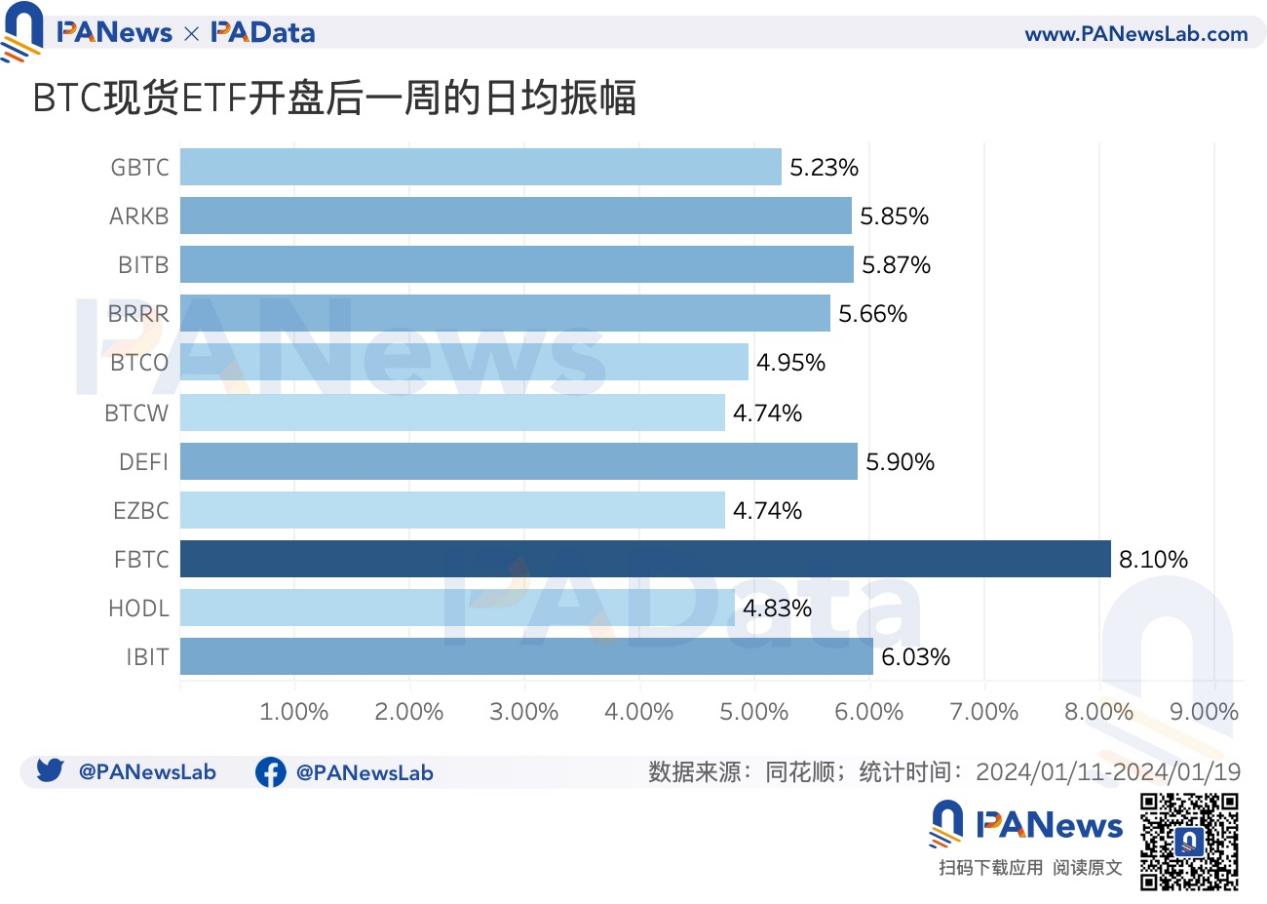

- 비트코인 현물 ETF의 가격 변동은 상대적으로 분명합니다. 11개 ETF 시장가격의 일평균 진폭은 약 5.63%이다. 이는 같은 기간 비트코인의 4.78%보다 높다.

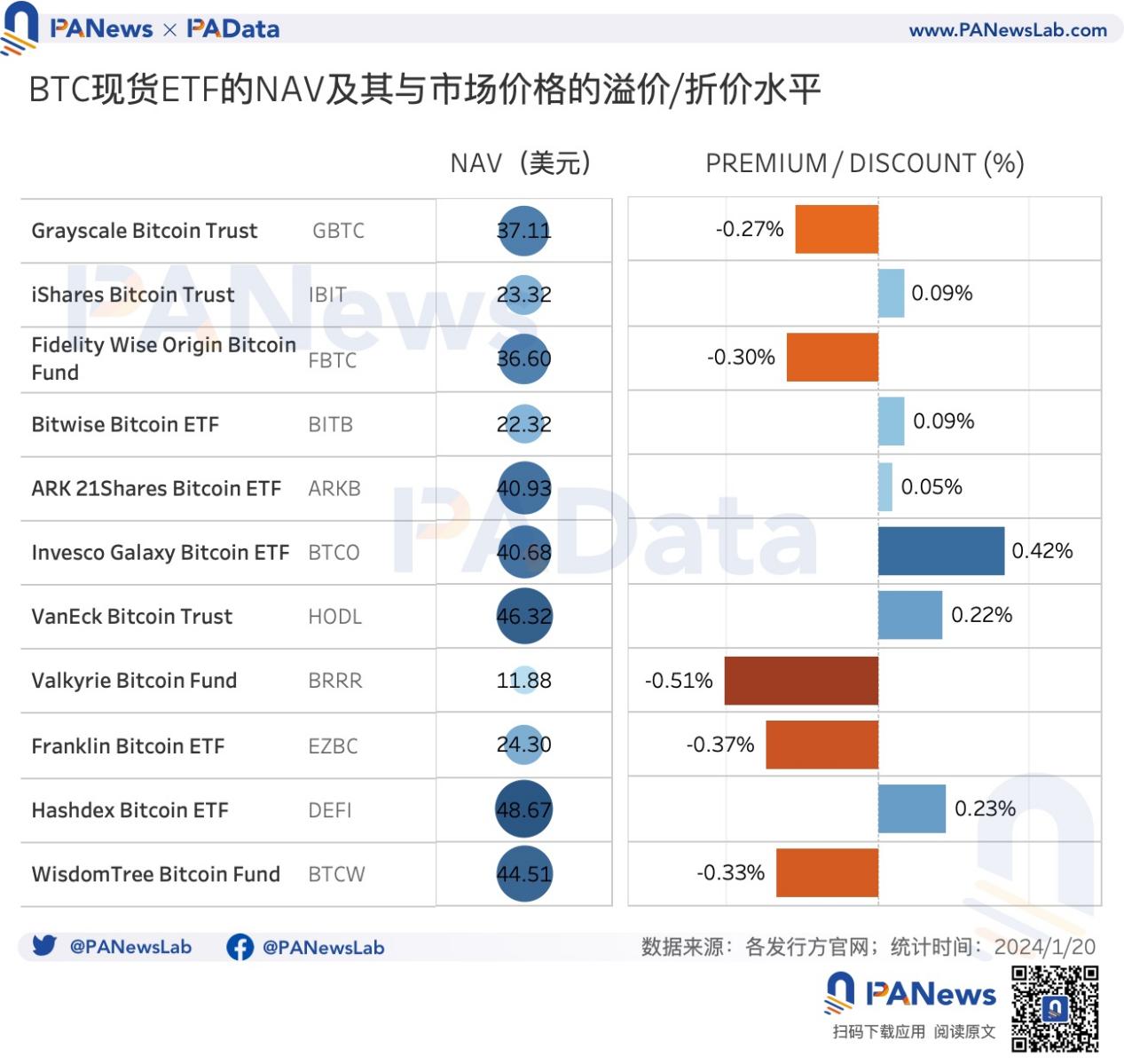

- 11개의 비트코인 현물 ETF 중 5개는 할인율이 가장 높은 BRRR이며 할인율은 0.51%이고, 가장 낮은 할인율은 GBTC로 약 0.27%입니다. GBTC 할인율에 따른 차익거래 공간은 더욱 줄어들었으며, 이러한 차익거래 활동이 시장 매도 압력에 미치는 영향은 앞으로도 제한될 것으로 예상됩니다.

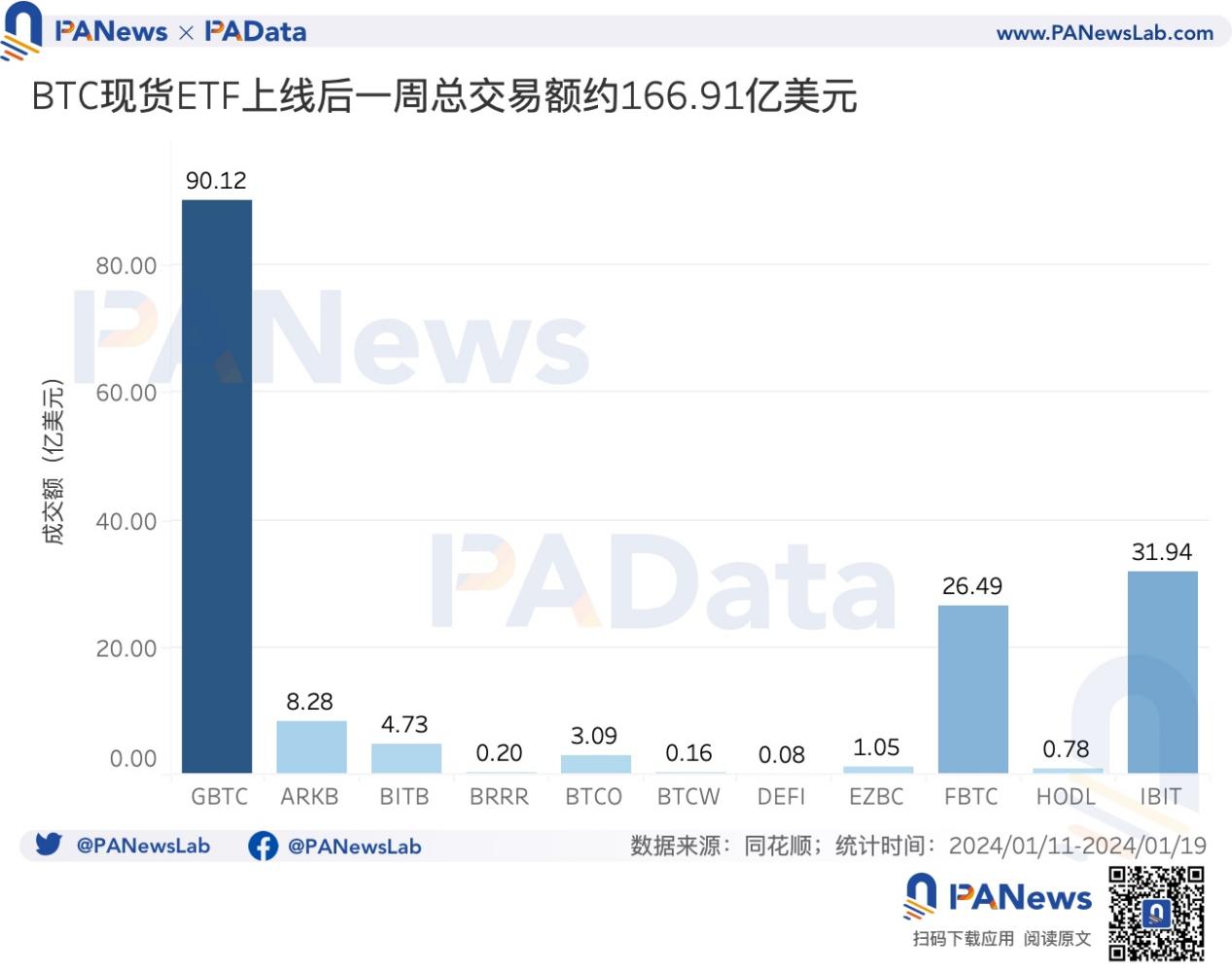

- 상장 후 6일 이내 비트코인 현물 ETF의 총 거래량은 약 166억9100만 달러였다. 그 중 GBTC는 6일 동안 총 거래량이 90억 1200만 달러로 거래량이 가장 많은 ETF이며, IBIT와 FBTC가 각각 31억 9400만 달러와 26억 4900만 달러에 달했습니다.

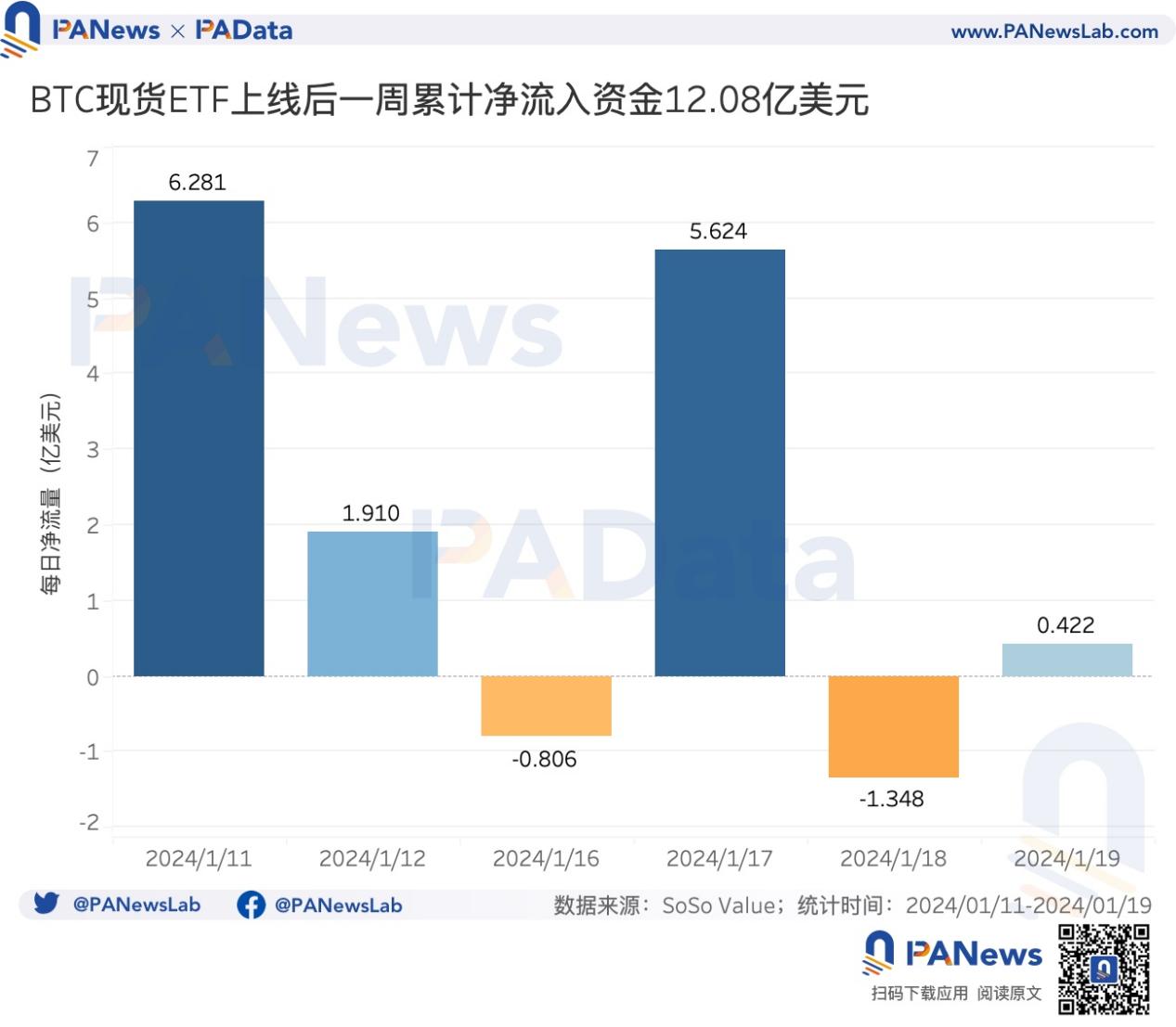

- 비트코인 현물 ETF 상장 후 6일 동안 누적 순유입액은 약 12억 8천만 달러였습니다. 이 중 첫날 순유입액은 6억2800만달러였다. 현물 ETF가 암호화폐 시장에 새로운 자금을 투입했지만, 여전히 새로운 "기관 강세"를 촉진하는 것과는 거리가 멀습니다.

- 미국 투자자들은 비트코인 현물 ETF의 채택과 상장에 대해 매우 낙관적이지만, 아시아 투자자들은 그 반대 입장입니다.

- 최근 비트코인 시장은 몇 가지 긍정적인 특성을 보여왔습니다. 첫째, 시장의 구매력이 증가했습니다. 둘째, 비트코인 체인의 거래 활동이 증가했으며, 셋째, 더 많은 비트코인이 축적되었습니다.

01. 총 자산운용 규모는 269억 달러를 돌파, 8개 ETF가 총 635,700 BTC 보유 공개

11개 발행사의 공식 웹사이트 데이터에 따르면 Trading View와 Robinhood 제3자 데이터의 교차 검증을 결합하여 1월 19일 현재 11개 비트코인 현물 ETF의 총 자산 관리 규모(AUM)는 약 269억 7,500만 달러였습니다. 이 중 그레이스케일의 AUM만 235억3700만 달러로 전체의 87.25%를 차지했다. 둘째, iShares Bitcoin Trust 및 Fidelity Wise Origin Bitcoin Fund의 AUM은 미화 10억 달러를 초과하는 반면, 기타 현물 ETF의 AUM은 현재 미화 5억 달러 미만이며 일부는 미화 1억 달러 미만입니다.

SoSo Value가 수집한 AUM 데이터에 따르면, 1월 11일 AUM은 약 293억 8천만 달러였으며, 1월 19일에는 269억 1천만 달러로 감소하여 전체적으로 약 8.41% 감소했습니다.

비트코인 현물 ETF 11개 발행사 중 8개 ETF가 1월 19일 현재 총 635,700 BTC를 보유하고 있으며, 이 중 그레이스케일은 약 567,000 BTC를 보유하고 있으며 전체의 약 89.20%를 차지합니다. . 둘째, iShares Bitcoin Trust, Fidelity Wise Origin Bitcoin Fund 및 Bitwise Bitcoin ETF도 각각 약 28,600 BTC, 24,900 BTC 및 10,200 BTC로 비교적 높은 보유량을 보유하고 있습니다.

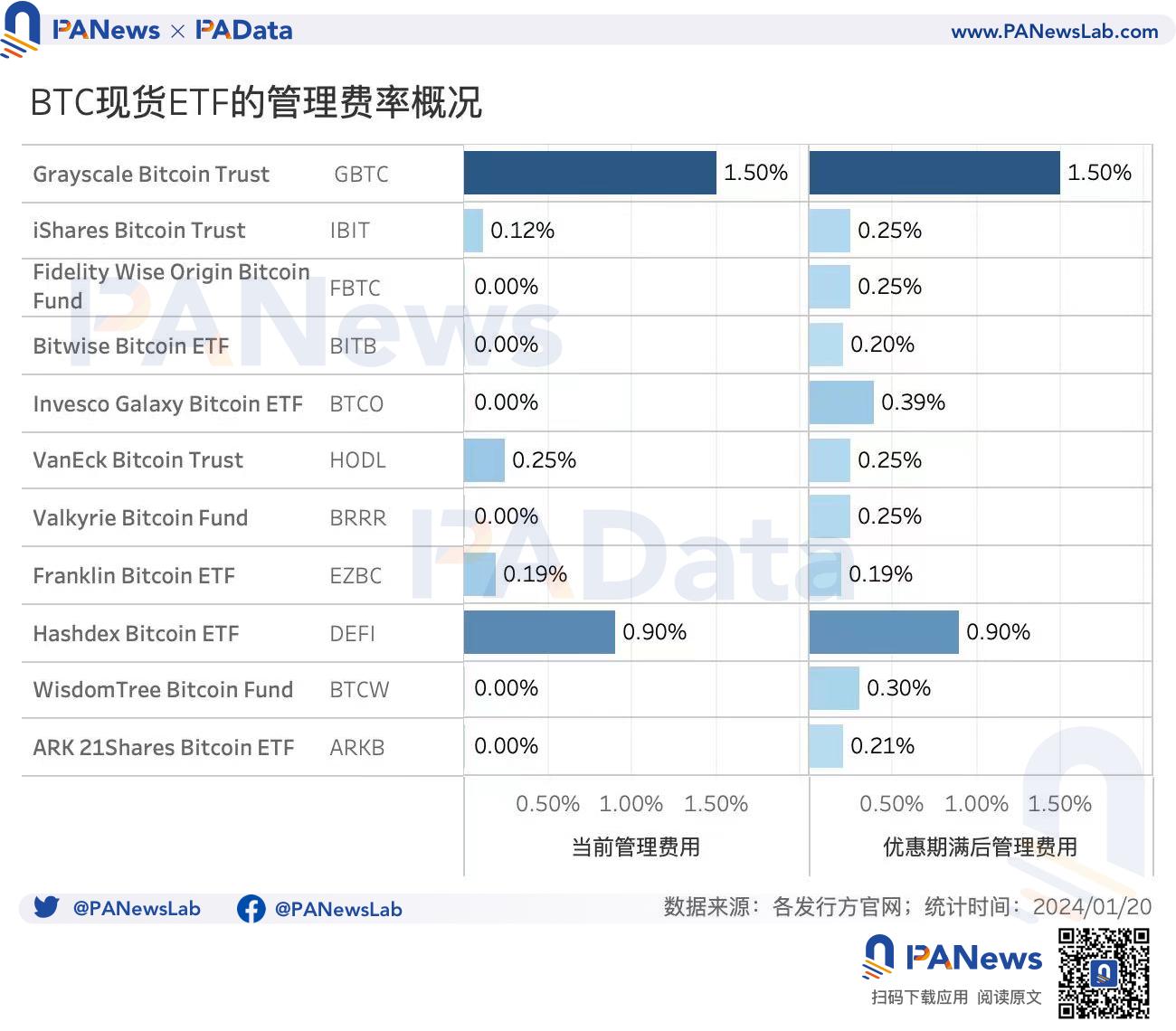

11개의 비트코인 현물 ETF를 동시에 상장해야 하는 치열한 상황에 직면한 여러 기관에서는 시장 자금 경쟁을 위해 관리 수수료(TER)를 줄이는 전략을 채택했습니다. 현재 FBTC, BITB, BTCO 등 6개 비트코인 현물 ETF는 모두 0% 관리율을 시행하고 있지만, 우대 기간이 만료된 후 이들 ETF의 관리율은 일반적으로 0.2%~0.3% 정도로 상승한다. 이는 업계 평균 관리율보다 낮은 수준이다. 그러나 이러한 ETF와는 달리 가장 큰 그레이스케일은 여전히 1.5%의 초고수준의 관리 수수료를 채택하고 있으며, Hashdex Bitcoin ETF의 수수료도 더 높아 0.9%에 달합니다.

공개 보고서에 따르면 VanEck와 Bitwise는 ETF 수익의 5%와 10%를 비트코인 코어 개발자에게 각각 기부할 계획입니다. 두 ETF의 우대기간 종료 후 운용수수료와 현재 자산운용규모를 기준으로 대략적으로 추산한 금액은 총 96,100달러 규모이다. 비트코인 현물ETF가 순조롭게 발전하게 된다면 이 두 ETF의 자산운용 규모도 크게 늘어나고, 기부금액도 늘어나게 될 것입니다.

02. 개장 6일 만에 전체 거래량이 166억 달러를 넘어섰고, 누적 자금 유입액도 12억 달러를 넘어섰다.

비트코인 현물 ETF는 11일 개장가 대비 19일 종가 상승세를 반영해 11개 ETF의 시가가 개장 이후 전반적으로 하락세를 보였다. 이 중 DEFI의 시장 가격은 17% 이상 하락해 가장 많이 하락했고, GBTC의 시장 가격은 약 12% 하락해 가장 적게 하락했다.

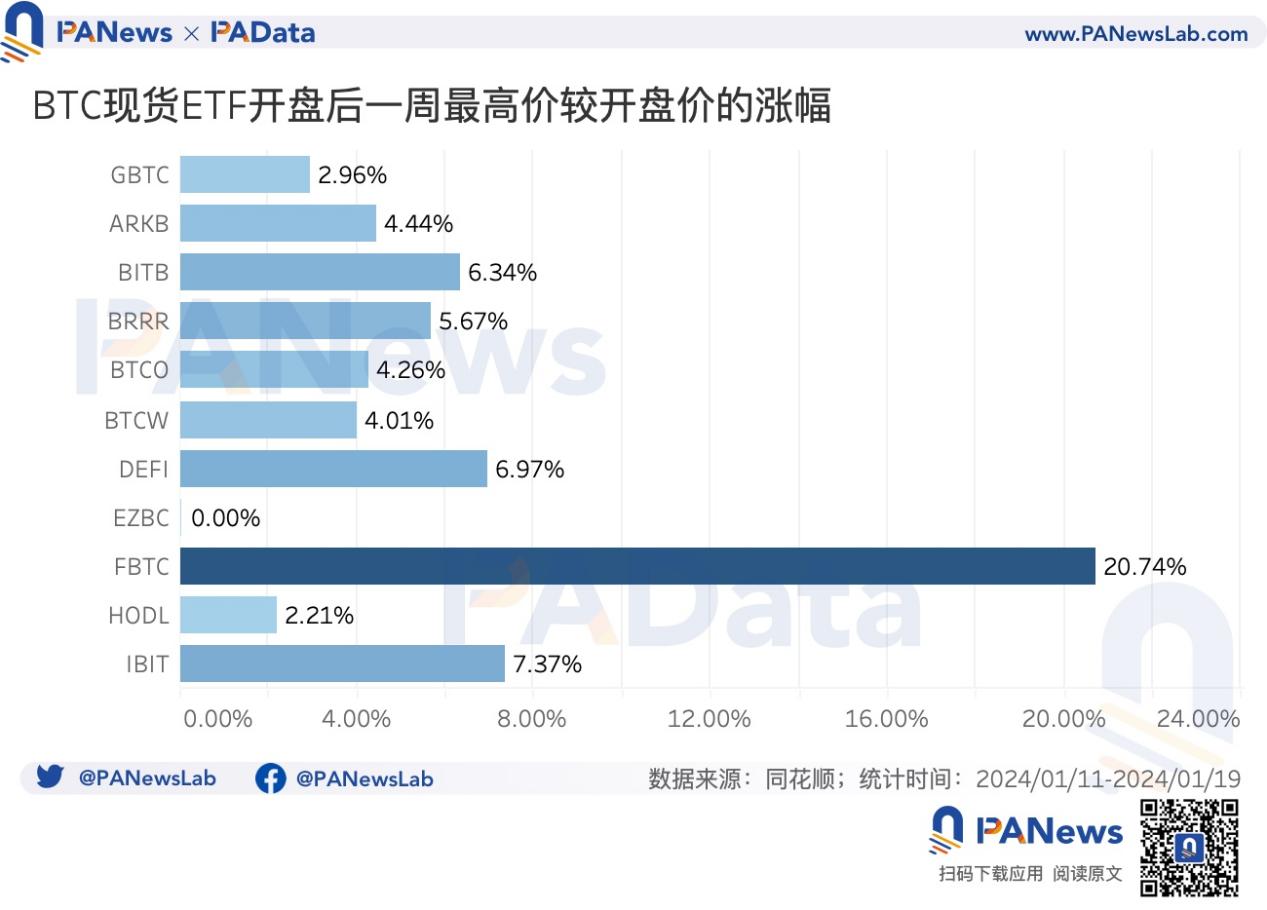

프랭클린의 EZBC가 완전히 하락하고 개장 가격이 최고가인 것 외에도 투자자들은 비트코인 현물 ETF가 개장된 후 매수하여 수익을 낼 수 있는 기회가 여전히 있습니다. 개장 후 최고가부터 11일 개장가까지 이론적 최대 상승폭을 기준으로 했을 때, 11개 ETF의 평균 최대 상승률은 약 5.91%이다. 이 중 피델리티의 FBTC는 최대 상승폭이 20% 이상으로 다른 ETF에 비해 월등히 높다. 이어 블랙록(BlackRock)의 IBIT가 7% 이상 가장 높은 증가율을 기록했다.

새로 출시된 비트코인 현물 ETF의 가격 변동은 여전히 상대적으로 분명합니다. 일일 최고가와 최저가의 상승폭을 기준으로 11개 ETF 시장가격의 일일 평균 진폭은 약 5.63%이다. 코인마켓캡이 수집한 데이터에 따르면 같은 기간 비트코인의 일평균 진폭은 약 4.78%로 ETF의 가격 변동 수준보다 낮았다.

이들 ETF 중 피델리티의 FBTC는 일일 평균 진폭이 8.10%로 가장 높습니다. GBTC, BITB, IBIT 등 대부분의 ETF 일평균 진폭은 기본적으로 5~6% 수준이다. BTCW와 EZBC라는 두 개의 ETF만이 같은 기간 동안 비트코인의 일일 평균 진폭보다 낮은 일일 평균 진폭을 보였습니다.

해당 ETF의 1월 19일 NAV(순자산가치)를 당일 종가와 비교하면 비트코인 현물 ETF 11개 중 5개가 할인된 모습을 알 수 있는데, 이는 현재 시장 가격 NAV 이하이다. . 그 중 BRRR은 할인율이 0.51%로 가장 높은 할인율을 가지고 있습니다. FBTC, EZBC, BTCW의 할인율은 비슷하며 모두 0.3%를 넘었다. GBTC의 할인율은 약 0.27%로 가장 낮습니다.

어떤 사람들은 일부 투자자들이 할인된 GBTC를 매수하고 시장에서 BTC를 매도하는 차익거래 활동이 GBTC에 대한 매도 압력이 높은 이유 중 하나라고 믿습니다. 현재 할인율로 볼 때 이러한 차익거래 공간은 더욱 줄어들었으며, 앞으로도 시장 매도 압력에 미치는 영향은 제한적일 것으로 예상됩니다.

또한 현재 프리미엄 수준에 있는 6개의 ETF가 있으며, 그 중 BTCO가 0.42%에 도달하여 가장 높은 프리미엄 비율을 가지고 있습니다. HODL과 DEFI의 프리미엄 요율은 모두 약 0.2%인 반면, IBIT, BITB, ARKB의 프리미엄 요율은 모두 0.1% 미만입니다.

거래량 기준으로 보면, 비트코인 현물 ETF 상장 후 6일 이내 총 거래량은 약 166억9100만달러, 일평균 거래량은 약 27억8200만달러를 기록했다. 그 중 GBTC는 6일 동안 총 거래량이 90억 1200만 달러로 거래량이 가장 많은 ETF이며, IBIT와 FBTC가 각각 31억 9400만 달러와 26억 4900만 달러에 달했습니다. BRRR, BTCW, DEFI 및 HODL을 포함하여 거래량이 1억 달러 미만인 4개의 ETF도 있습니다.

비트코인 현물 ETF의 거래량은 비트코인 거래 시장의 자본 흐름과 동일하지 않다는 점을 강조해야 합니다. 실제로 비트코인 거래 시장에 유입되는 자금만이 암호화폐 시장에 직접적인 영향을 미칩니다.

SoSo Value의 데이터에 따르면, 각 ETF의 일일 유통 점유율 변동과 현재 NAV(오늘 주식-어제 주식) x 현재 NAV)를 곱하여 계산되며, 이후 6일 동안의 비트코인 현물 ETF 누적 순유입량은 다음과 같습니다. 상장 규모는 약 12억 8천만 달러였습니다. 이 가운데 첫날 6억2800만달러 순유입, 17일 5억6200만달러 순유입이 이뤄졌다. 일반적으로 비트코인 현물 ETF 발행으로 암호화폐 시장에 새로운 자금이 투입됐지만, 여전히 새로운 '기관 상승세'를 촉진하는 것과는 거리가 멀습니다.

03. BTC의 가격은 US$41,000 내외로 하락했고, 체인의 유통 속도는 빨라졌으며, 축적 추세는 증가했습니다.

비트코인 현물 ETF 출시 후, 비트코인 거래 시장과 온체인 실적의 반응은 어땠나요? 이러한 반응은 어떤 미래 추세를 의미합니까?

가장 직관적인 통화 가격 성과로 판단할 때, 비트코인은 현물 ETF 채택(1월 9일) 이틀 전 최근 최고치인 46,936달러에 도달한 후 조정을 시작했습니다. 그날(1월 11일) 가격은 US$46,632였습니다. 모든 좋은 소식이 있은 후 1월 19일까지 비트코인 가격은 최근 최고치보다 12.09% 크게 하락한 US$41,261로 떨어졌습니다.

비트코인 가격의 변동을 구체적으로 지역별 근무 시간으로 나누어 보면 미국과 아시아(주로 중국)의 근무 시간 중 비트코인 가격 성과에 뚜렷한 차이가 있음을 알 수 있습니다.

비트코인 현물ETF 상장 전(11일 포함) 미국 영업시간(즉, 오전 8시~오후 8시) 동안 비트코인 일일 가격은 30일 전보다 3,000~4,500달러 크게 올랐다. ETF 상장 후 5일 이내(16일 이전)에도 비트코인 일일 가격은 30일 전과 비교해 여전히 상승세를 보였지만 상승폭은 다시 1000달러 안팎으로 떨어졌다.

일반적으로 미국 투자자들은 비트코인 현물 ETF의 채택과 상장에 대해 매우 낙관적이지만, 아시아 투자자들은 그 반대 입장입니다.

아시아 근무시간(즉, 중국 표준시 오전 8시부터 오후 8시 사이)에는 비트코인 현물 ETF 상장 전후로 비트코인 일일 가격이 30일 전과 비교해 기본적으로 하락했다. ETF가 상장되기 전(11일 포함)에는 비트코인 일일 가격이 30일 전보다 1,000달러 이상 하락할 뻔했으나 상장 이후에는 하락 폭이 1,000달러 미만으로 크게 축소되었습니다.

다른 시장 지표를 살펴보면 최근 비트코인 시장은 긍정적인 특성을 보이고 있습니다.

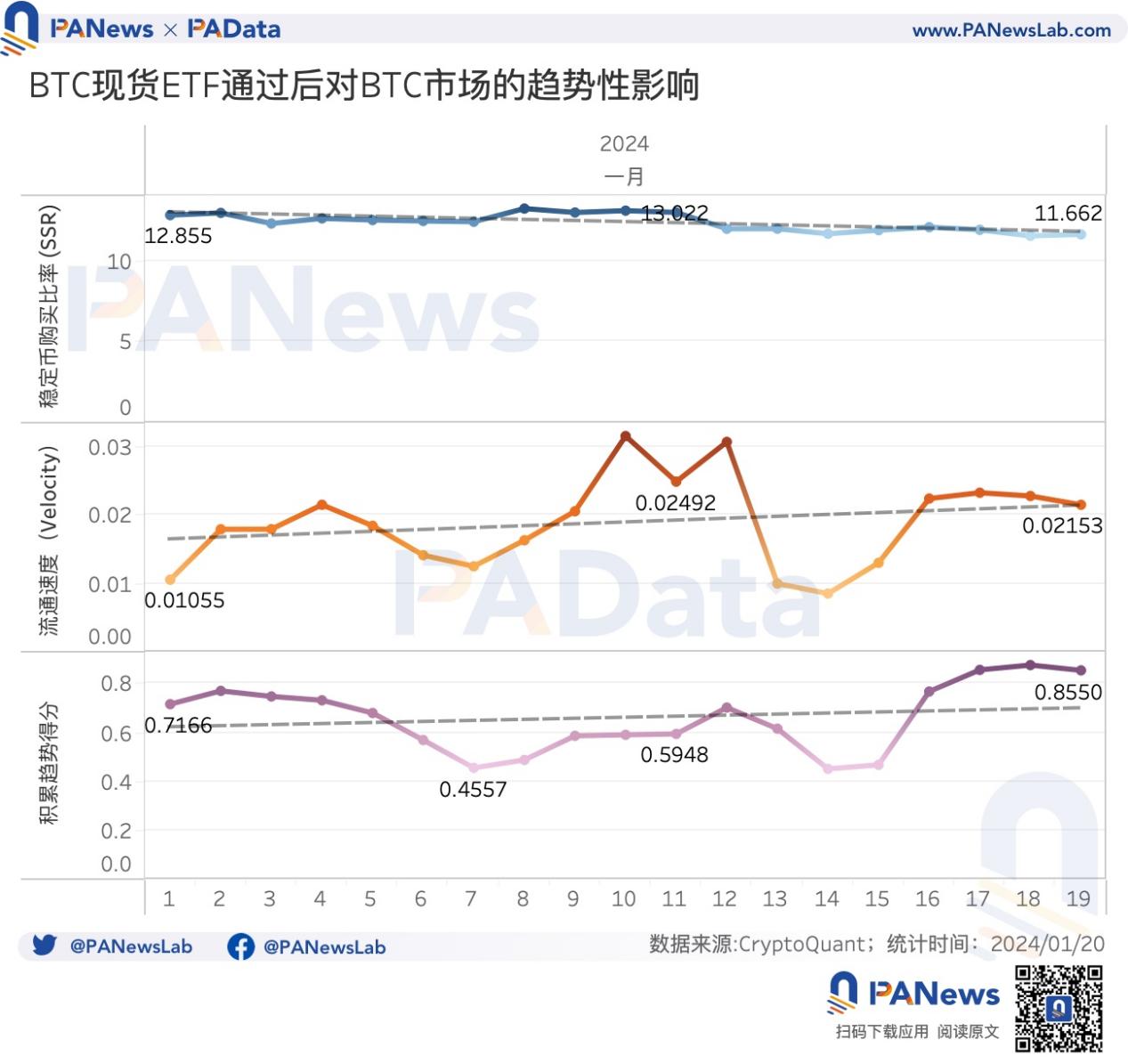

첫째, 시장의 구매력이 높아졌다. 스테이블코인 공급비율(SSR)은 스테이블코인 시가총액에 대한 비트코인 시가총액의 비율을 의미하며, SSR이 감소한다는 것은 현재 스테이블코인 공급량이 BTC를 구매할 수 있는 '구매력'을 더 갖는다는 것을 의미합니다. 비트코인 현물 ETF 상장 후 SSR은 13.022에서 11.662로 하락해 약 10.44% 감소했으며, 이는 GBTC가 가져온 매도 압력을 소화하는 데 도움이 됩니다.

둘째, 비트코인 체인의 거래 활동이 증가했습니다. 속도(Velocity)는 네트워크 내 단위의 순환 속도를 측정하는 지표로, 값이 높을수록 비트코인 체인의 순환 속도가 빨라지고 거래 활동도 높아집니다. 올해 초부터 Velocity는 0.011에서 0.022로 증가하여 비트코인 현물 ETF 상장(1월 10일) 하루 전 최근 최고치인 0.032에 도달했습니다. 전반적인 활동이 증가하는 추세는 분명합니다.

셋째, 더 많은 비트코인이 축적되고 있습니다. 누적 추세 점수가 1에 가까울수록 전체적으로 더 많은 시장 참여자가 토큰을 축적하고 있음을 의미합니다. 올해부터 비트코인의 축적 추세는 0.72에서 0.86으로 증가했습니다. 일반적으로 참가자들은 토큰을 축적하는 경향이 분명합니다. 비트코인 현물ETF 상장 전 한때 추세가 0.5 이하로 떨어졌던 것은 참가자들이 높은 수준에서 차익을 얻었기 때문일 수도 있지만, 최근 추세가 다시 상승세를 보이고 있다.

전반적으로 비트코인 거래 시장과 온체인 데이터의 긍정적인 신호는 향후 가격 변동에 대한 시장의 확신을 보여줍니다. 또한, 비트코인은 4월 22일 올해 4차 감산을 예고할 예정이다. 지난 3차례 감산 이후 가격 변동에 따르면 이번 감산 이후 가격 상승에 대한 시장의 기대가 크다. 비트코인 가격과 비트코인 현물 ETF 간의 선순환 상호 작용이 그때까지 형성될 수 있는지 여부는 추가 관찰이 필요합니다.