著者:チェイナリシス

編集者: Felix、PANews

暗号通貨はここ数年で主流の資産クラスとなり、機関投資が暗号通貨の世界的な普及を促進する要因となっています。 2024 年、いくつかの注目すべき発展により、従来の金融 (TradFi) における仮想通貨の地位が確固たるものになりました。ブラックロック、フィデリティ、グレースケールなどの機関は、個人投資家や機関投資家にこれらのデジタル資産を取得する簡単な方法を提供するために、ビットコインやイーサリアムETPを立ち上げました。これらの金融商品は、従来の証券と比較した仮想通貨の投資価値を理解することに注目を集めています。

さらに、債券や不動産などの現実世界の資産のトークン化の人気が高まっており、金融市場の流動性とアクセスしやすさが向上しています。シーメンスは3億3000万ドルのデジタルボンドを発行し、従来の金融機関(FI)が業務効率を向上させるためにブロックチェーンを導入していることを実証した。多くの同様の機関がサービス内容に暗号化を組み込み始めていますが、まだ評価段階にある機関もあります。

この記事では、金融機関が規制やコンプライアンスの要件に対処しながら、仮想通貨商品の発売に関する考慮事項を概説することで、市場機会を評価できるようにします。

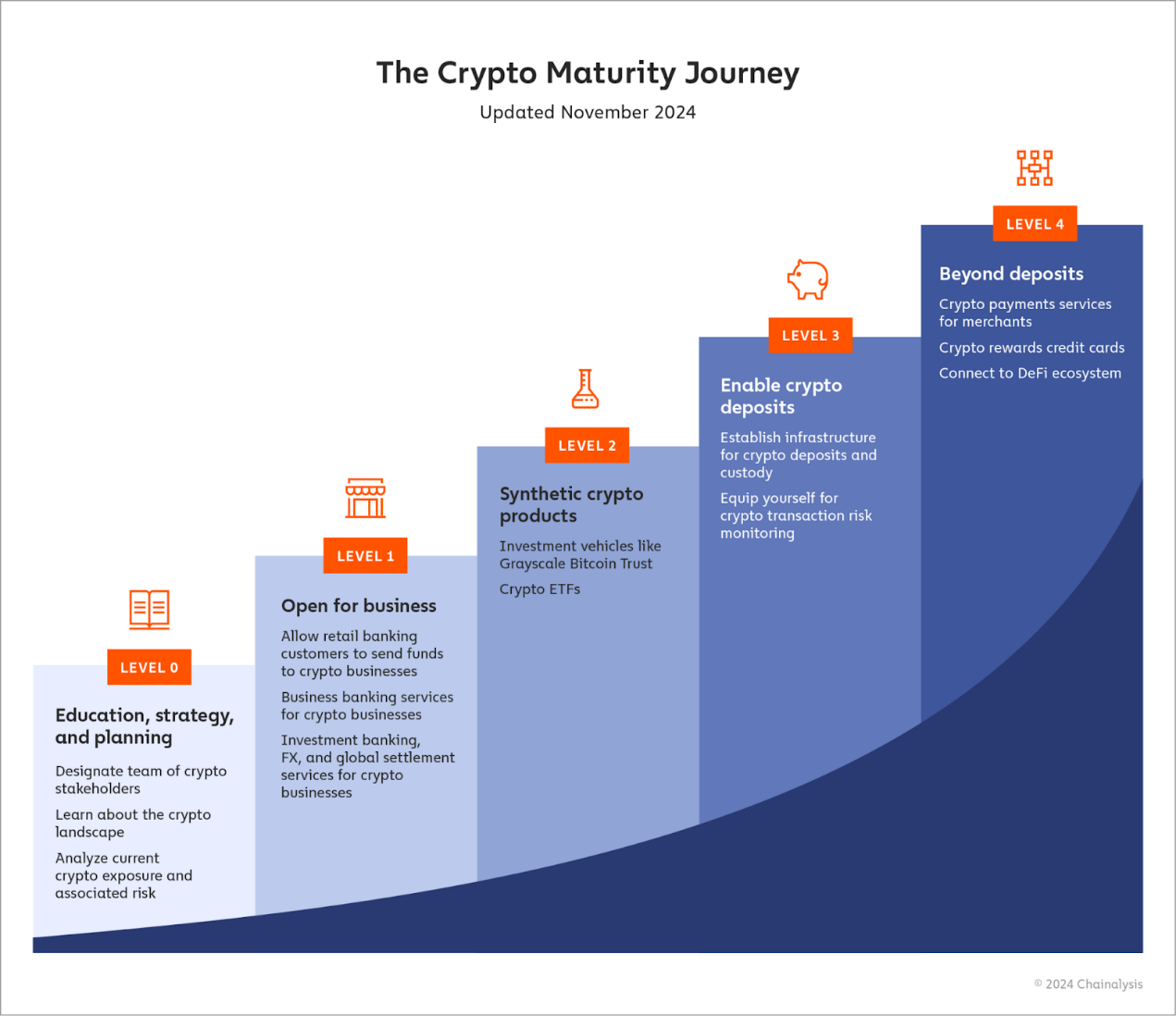

この記事では、金融機関による仮想通貨導入の典型的な 5 つのレベルについて説明します。

- レベル 0: 教育、戦略、計画

- レベル 1: オープン ビジネス

- レベル 2: 合成暗号通貨製品

- レベル 3: 暗号通貨の入金を有効にする

- レベル 4: 複雑な製品、DeFi など。

レベル0 : 教育、戦略、計画

暗号通貨分野への参入を検討する場合、多くの場合、複数の部門にわたる主要な関係者と、その取り組みを主導する人物を特定することから始まります。この人物は仮想通貨業界から雇用される可能性が高いが、企業が仮想通貨をサポートする方法や仮想通貨への取り組みを開始する方法を検討しているビジネスがオープンするまで外部からの雇用を待つことも可能だ。一般に、指定された利害関係者は次の 2 つのカテゴリに分類できます。

投資銀行家、商業銀行家、トレーダー、企業融資業者、資産管理者など、暗号通貨または暗号ビジネスに直接取り組む人々。

企業リスクの専門家。市場リスク、KYC、マネーロンダリング防止/テロ資金供与対策 (AML/CFT)、制裁、金融犯罪と詐欺、コンプライアンスを専門とする専門家など、どの暗号商品が実行可能であるかを判断します。

上記は単なるリストですが、これら 2 つのグループがあらゆる暗号商品を立ち上げる最大のプレーヤーとなるでしょう。ただし、これらの製品が現実になると、おそらく全社的な調整と賛同、さらには経営陣の賛同と関与が必要となるでしょう。

最初の仮想通貨チームが設立されたら、そのチームを集めて、仮想通貨への参入が機関のリスク選好にどのように適合するかを把握し、コンプライアンス リスクを含むあらゆる仮想通貨の機会のリスクを適切に評価するために埋めなければならない学習ギャップを特定します。この部分には、ブロックチェーン分析ツールを使用するためのチームのトレーニングが含まれます。

レベル 0 の銀行は、現在の仮想通貨エクスポージャーから開始して、その結果生じるリスクを測定することもできます。現在の導入レベルを考慮すると、多くの銀行は、リテール バンキング プログラム、多国籍金融サービス、企業融資プログラムなどを通じて、仮想通貨業界と何らかの金銭的つながりを持っています。その過程で、銀行は自社または顧客が取引する特定の暗号通貨ビジネスを理解し、業界インテリジェンスツールを使用してそれらをスクリーニングすることを検討する必要があるかもしれません。

最後に、暗号通貨分野への参入に興味のある金融機関は、まず業界についてできる限り学ぶことから始めるべきです。利用できるリソースはたくさんあります。

- 教育コンテンツ: 業界リーダーは、機関が暗号通貨エコシステムにおける機会とリスクをより深く理解するのに役立つコンテンツを定期的に公開しています。

- ソーシャルメディア: 仮想通貨業界はソーシャルメディアで最も活発な業界の 1 つであり、Crypto X が注目を集めています。たとえば、Vitalik は業界の最新動向に関する自身の見解を、洞察力のあるオンライン ジャーナリスト、コメンテーター、一般調査員のネットワークに定期的に公開しています。

- コミュニティ: ほぼすべてのプロジェクトには、ユーザーが集まってチャットできる独自の Discord または Telegram チャネルがあるため、暗号コミュニティでは広範囲にわたるリアルタイムの会話も可能になります。アクティブなチャンネルでは、1 時間が数時間のリサーチに相当する場合があります。さらに、これらのチャットは、多くの場合、直接会って交流する機会を提供します。

- 個別のコンサルティング: これらのツールをより効果的に使用する方法を学び、より多くの業界情報を得るために、専門家との面談を予約できます。

レベル1 : オープンビジネス

金融機関が主要な利害関係者を指定し、暗号通貨エコシステムについて教育し、リスク選好とコンプライアンスの手順を確立したら、顧客について考え始めることができます。最初のステップは、他のビジネスと同じように、暗号通貨ビジネスのサポートと交流を開始することです。

リテールバンキング側では、これは顧客がリスク選好に合った暗号通貨ビジネスと取引できることを意味します。これまで、金融機関はリテール バンキング業務を正確に評価できませんでした。

標準化された規制枠組み、信頼できるデータソース、仮想通貨市場活動の透明性の欠如により、顧客や他の仮想通貨取引相手のリスクエクスポージャーが減少し、リスクを効果的に評価する際に課題が生じています。しかし、多くの銀行は、暗号通貨コンプライアンス ソリューションのようなツールを使用して、プロセスを変更して、個々の暗号通貨ビジネスのリスクを適切に評価し、安全かつ規制された方法で業界へのエクスポージャを拡大することに成功しています。

暗号通貨に優しい銀行は、暗号通貨ビジネスを顧客として受け入れ始めることもできます。特に、米国で最も古い銀行の 1 つである BankProl (旧 Provident Bank) は、現在、米ドル建て口座や仮想通貨から法定通貨への交換など、仮想通貨に特化したサービスを提供しています。 AllyBank や Monzo などの銀行は、顧客が自分のアカウントを外部の仮想通貨取引所に接続できるようにすることで、仮想通貨と TradFi の間の摩擦を軽減し、ユーザーが従来の資産だけでなく仮想通貨も管理しやすくします。

銀行は仮想通貨の顧客にさらに多くのサービスを提供できます。たとえば、2018年にJPモルガン・チェースUPMCとゴールドマン・サックスは、コインベースに直接上場を通じて上場することを推奨した。ごく最近、コインベースは、アーキテクトと仮想通貨投資銀行エマージェントの合併に続き、デリバティブ取引所フェアXを買収するため、M&A専門会社アーキテクト・パートナーズにアドバイザリー・サービスを求めた。多くの暗号通貨ビジネスは現在、グローバルな事業に成長しており、外国為替 (FX) サービスとより堅牢なグローバル決済メカニズムを必要としています。

Architect による Emergent の買収は、もう 1 つの重要なニーズを浮き彫りにしています。それは、Architect が暗号化分野に拡大するために必要な暗号化の専門知識です。幸いなことに、これは完全な買収ではなく、的を絞った採用を通じて実現できます。デジタル資産チームを編成するということは、コンプライアンス、セキュリティ、および会社が提供したいと考えているその他の特定のサービスなどの主要分野で、経験豊富な暗号通貨の専門家を採用することを意味します。

レベル2 : 合成暗号通貨製品

銀行が仮想通貨ビジネスとの連携に慣れてきたら、個人顧客や機関投資家が仮想通貨市場に参入できるよう支援したいと思うかもしれません。ただし、これは、顧客に代わって暗号通貨の入金を受け入れたり、暗号通貨を保持したりしなければならないという意味ではありません。代わりに、金融機関は仮想通貨に基づく合成投資商品を提供し、顧客が実際に仮想通貨の入金を受け入れずに仮想通貨のアップサイドの一部を獲得できるようにすることができます。

2024 年には、ビットコイン ETP が暗号通貨へのエクスポージャーを提供する画期的な手段になります。最も有名なETPの中には、ブラックロックのiシェアーズ・ビットコイン・トラスト(lBlT)とフィデリティのワイズ・オリジン・ビットコインETP(FBTC)があり、どちらもビットコインを保有しています。同様に、イーサリアムETPも勢いを増しています。 2024年に立ち上げられたVanEckやArkInvestのイーサリアムETPなどの大手ファンドでは、投資家がイーサリアムネットワークのネイティブトークンであるイーサを間接的に保有できるようになっている。イーサリアムとスマート コントラクトが DeFi で果たす重要な役割を考慮すると、これらの ETP はブロックチェーン開発に投資する簡単な方法を提供します。

将来的には、Solana などの他のブロックチェーンに ETP が登場する可能性もあります。 Solana などの ETP はまだ承認されていませんが、投資家はすでに Grayscale の SolanaTrust (GSOL) などの商品を通じて投資できます。 Solana ブロックチェーン エコシステムが拡大し続けるにつれて、増大する投資家の需要を満たすためにさらに多くの ETP が登場する可能性があります。

レベル3 : 暗号通貨デポジットを有効にする

レベル 3 では、銀行は顧客に暗号通貨市場への直接アクセスを提供し、デジタル資産の預け入れ、場合によっては顧客に代わってこれらの資産を保管することも可能にします。 2024年に主導権を握るのは少数の伝統的な金融機関だけですが、個人顧客や機関顧客からの関心の高まりにより、より多くの銀行が暗号通貨預金をサポートするようになっています。

同様に、バンク・オブ・ニューヨークは取引監視ツールを一から構築するのではなく、連鎖解析ソフトウェアを統合して当社の製品スイートをリアルタイム取引監視に使用し、顧客がやり取りする可能性のある仮想通貨会社に関するリアルタイムのリスク情報を表示し、不審なアクティビティを調査します。これにより、暗号ネイティブの専門知識を活用しながら、事前に少ないリソースで暗号ソリューションをより迅速に展開できるようになります。

幸いなことに、金融機関は単独でこの分野を模索しているわけではありません。暗号ネイティブ企業と提携することで、銀行はデジタル資産の保有に伴う技術的な複雑さをアウトソーシングできるようになります。 BNYメロンは2022年に独自のデジタル資産保管ソリューションを開始した。 BNY メロンはプラットフォーム全体を自社で構築するのではなく、デジタル資産セキュリティ会社 Fireblocks と提携して、必要なインフラストラクチャを入手しました。

レベル4 : 複雑な製品、 DeFiなど

仮想通貨の導入に関して言えば、預金の受け入れ以外の商品を提供している金融機関はほとんどありませんが、それは前例がないという意味ではありません。たとえば、フィデリティは機関顧客がDeFiベースのローンの担保としてビットコインを差し入れることができるようにカストディサービスを拡大し、一方SEBA銀行は仮想通貨の最大手となる可能性があるDeFiテクノロジーズのようなDeFiネイティブ企業との提携を続けている。成長しつつある最もエキサイティングなエリア。

決済も暗号通貨の導入が進んでいる分野です。 Visaは引き続きこの分野をリードしており、最近ではステーブルコイン決済機能を拡張し、USDCを加盟店アクワイアラーと取引できるようにしています。同様に、PMC の IP コインは引き続き商取引の支払いをサポートし、ブロックチェーンを従来の銀行にさらに統合します。

結論

仮想通貨がますます主流になるにつれ、銀行は収益を促進しながら顧客を支援できる方法を認識し、仮想通貨をより大きな戦略に組み込もうとしています。最初は気が遠くなるように思えるかもしれませんが、銀行は構造化された漸進的な方法で暗号通貨を導入し、あらゆる段階で製品をテストし、改善することができます。

重要なのは、あらゆる段階を構築するために適切な種類の製品とサービスを特定することですが、暗号通貨に固有の透明性により、これが容易になります。適切なツールを使用すると、金融機関はブロックチェーンベースの取引データを独自の記録とやり取りし、さまざまな種類のウォレットやサービス間で資金がどのように移動するかを観察し、このデータをビジネス上の意思決定に使用することができます。また、どの暗号化サービスが自社に最適であるかを判断することもできます。望ましい顧客層。そこからは、新しい仮想通貨製品に必要なインフラストラクチャとコンプライアンス ツールを構築するために、適切な人材を雇用するか、適切な仮想通貨ネイティブ ビジネスと提携するかが問題になります。