作者: @Web3Mario

要約: 「噂を買ってニュースを売る」ということわざがあることを私たちは知っています。10 月の前回の選挙の前に、著者は「DOGE の新しい価値サイクル: 政治交通の可能性とマスクの「政府効率省」(DOGE)」を発表しました。 『Political Career』は良い反響と期待された結果をもたらし、著者も比較的寛大な投資収益率を得ることができました。また、皆様の励ましと支援に感謝いたします。個人的には、トランプ大統領が正式に政権を握るまでの期間中に同様の取引機会が多数あると考えており、そのため著者は注目の銘柄を発見し分析するためのシリーズ記事「噂を買うシリーズ」を開始することにした。現在市場で投機されているスポットで、いくつかの取引機会を調整します。

先週、非常に注目すべき現象があり、トランプ大統領の力強い復帰を受けて、市場ではゲーリー・ゲンスラー米国証券取引委員会委員長の辞任の可能性についての憶測が広がり始めた。ほとんどの主流メディアで後継者候補に関する分析記事を目にすることができます。そこでこの記事では、規制環境が改善すると予想される中で、どの仮想通貨が最も直接的な利益をもたらすのかを分析します。結論から始めましょう。ETHステーキングセクターは、主導的なプロジェクトとして、現在の価格のジレンマを解消する可能性が最も大きいセクターになると思います。

リドが直面した規制上のジレンマを確認する: サミュエルズ対リド DAO 訴訟

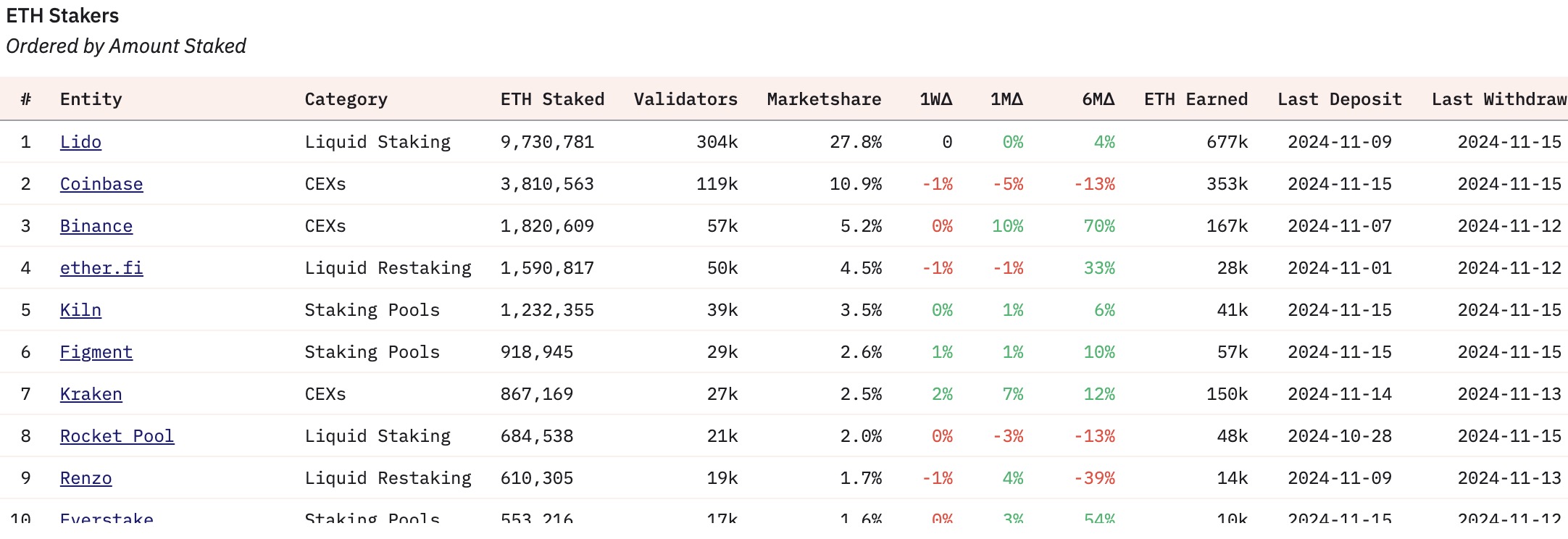

まず、いくつかの基本情報を追加します。Lido は、非保管技術サービスを提供することで、ユーザーがイーサリアム PoS に参加して収入を得るのに役立ち、プロセス全体の技術的敷居を下げます。およびイーサリアムネイティブステーキングの利点 32 ETH の資金調達しきい値。このプロジェクトは 3 回の資金調達を経て、合計 1 億 7,000 万米ドルを集めました。 2022 年にオンライン化して以降、先行者利益に頼って、これまでのところ、Dune のデータによると、Lido の市場シェアは年間を通じて約 30% を維持しており、明らかな市場シェアはありません。この減少傾向は、リドがビジネス需要の点で依然として比較的強いことを示しています。

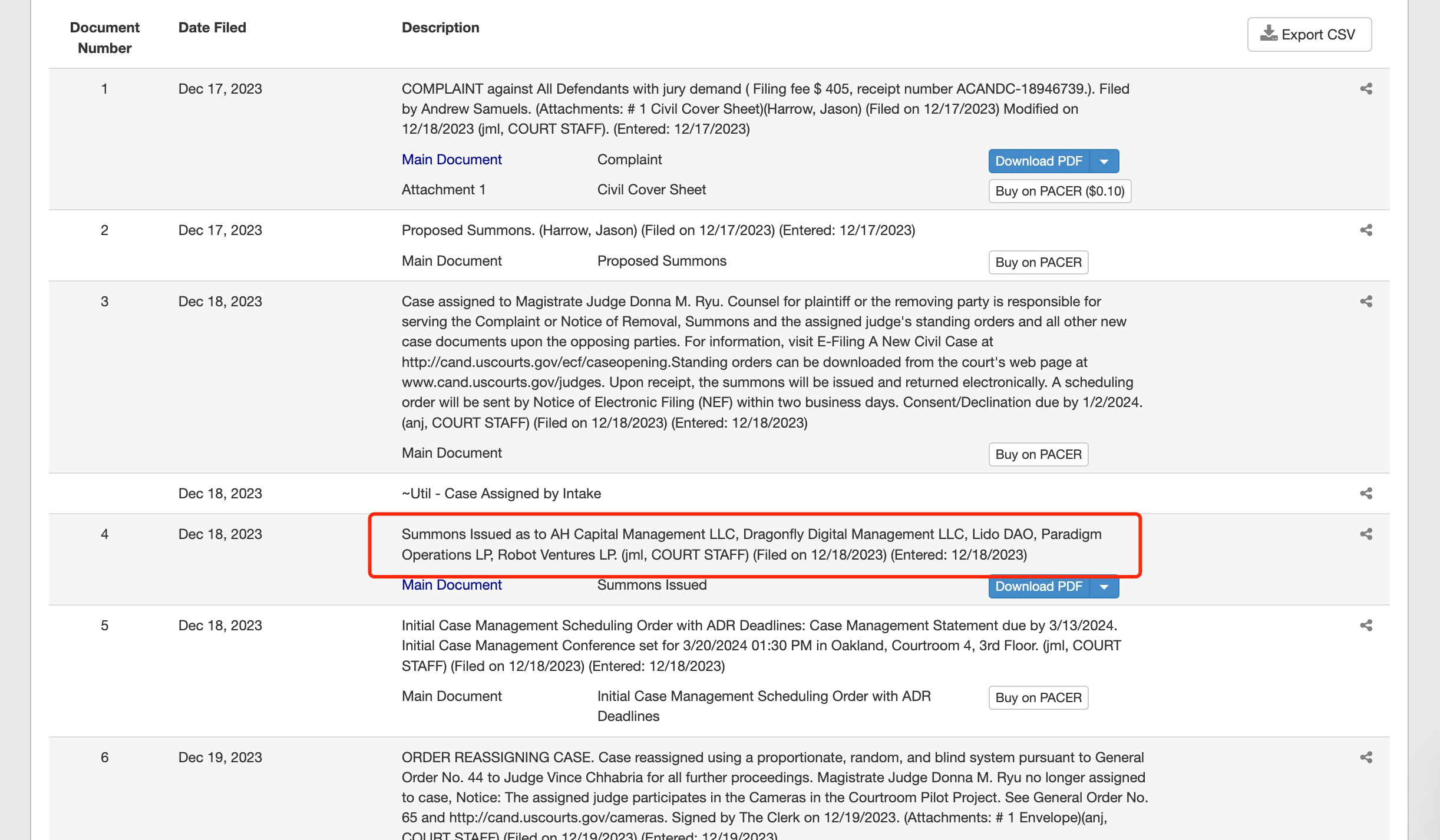

Lido の現在の価格下落の理由は、2023 年末まで遡ることができます。当時、そのガバナンス トークン LDO の価格も史上最高値に達し、現時点での市場価値は 40 億米ドルに達しました。この訴訟は価格動向全体を変えました。これはサミュエルズ対リド DAO 訴訟、事件番号 3:23-cv-06492 で、2023 年 12 月 17 日にアンドリュー・サミュエルズという個人がリドに対して訴訟を起こしました。 DAOはカリフォルニア北部地区連邦地方裁判所で訴訟を起こし、その主な内容は、LDOトークンを一般に販売したことで1933年証券法に違反したとして被告のLido DAOとその協力ベンチャーキャピタル会社を告発することである。未登録の方法で。さらに、Lido DAO は、ユーザーのイーサリアム資産をプレッジ用にプールすることで、収益性の高いビジネス モデルを構築しましたが、必要に応じて LDO トークンを米国証券取引委員会 (SEC) に登録していませんでした。原告のアンドリュー・サミュエルズ氏と他の投資家は、ビジネスモデルの可能性を信じてLDOトークンを購入し、最終的に経済的損失を被ったため、法的補償を求めている。

この訴訟にはLido DAOだけでなく、AH Capital Management LLC、Dragonfly Digital Management LLC、Lido DAO、Paradigm Operations LP、Robot Ventures LPなどを含む主要投資家に対する告発も含まれている。事件全体の経過に関する情報によると、LDO価格が最高値となった2024年1月に、これらの機関は裁判所からの召喚状を相次いで受け取った。それ以来、両当事者間の法的手続きは投資機関の弁護士とアンドリュー・サミュエルズ弁護士に限定されており、関連する影響は広がっていない。

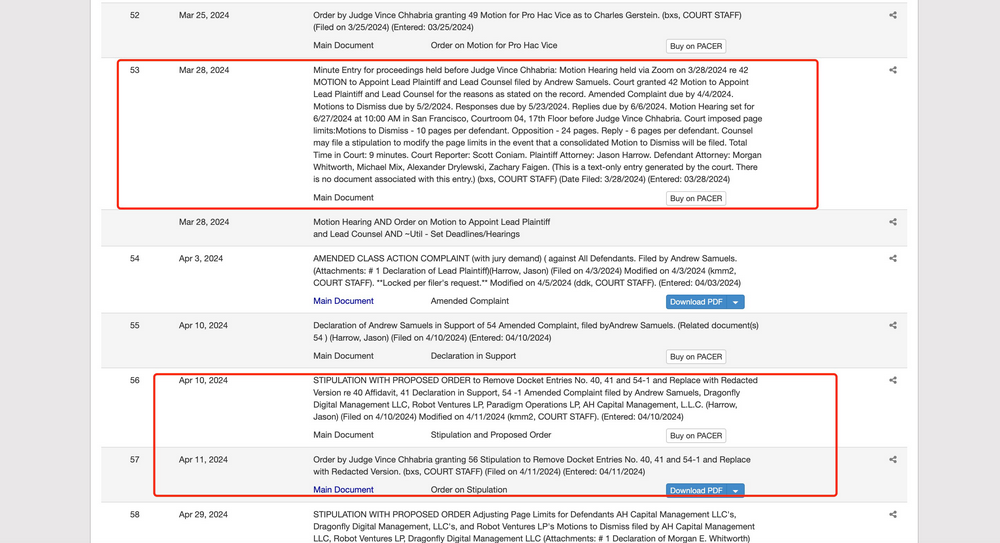

2024年3月28日の最初の申し立て審理までは、審問の評決は2024年4月10日に決定されました。いくつかの関連規定を修正した後、訴訟は事実上受理されました。

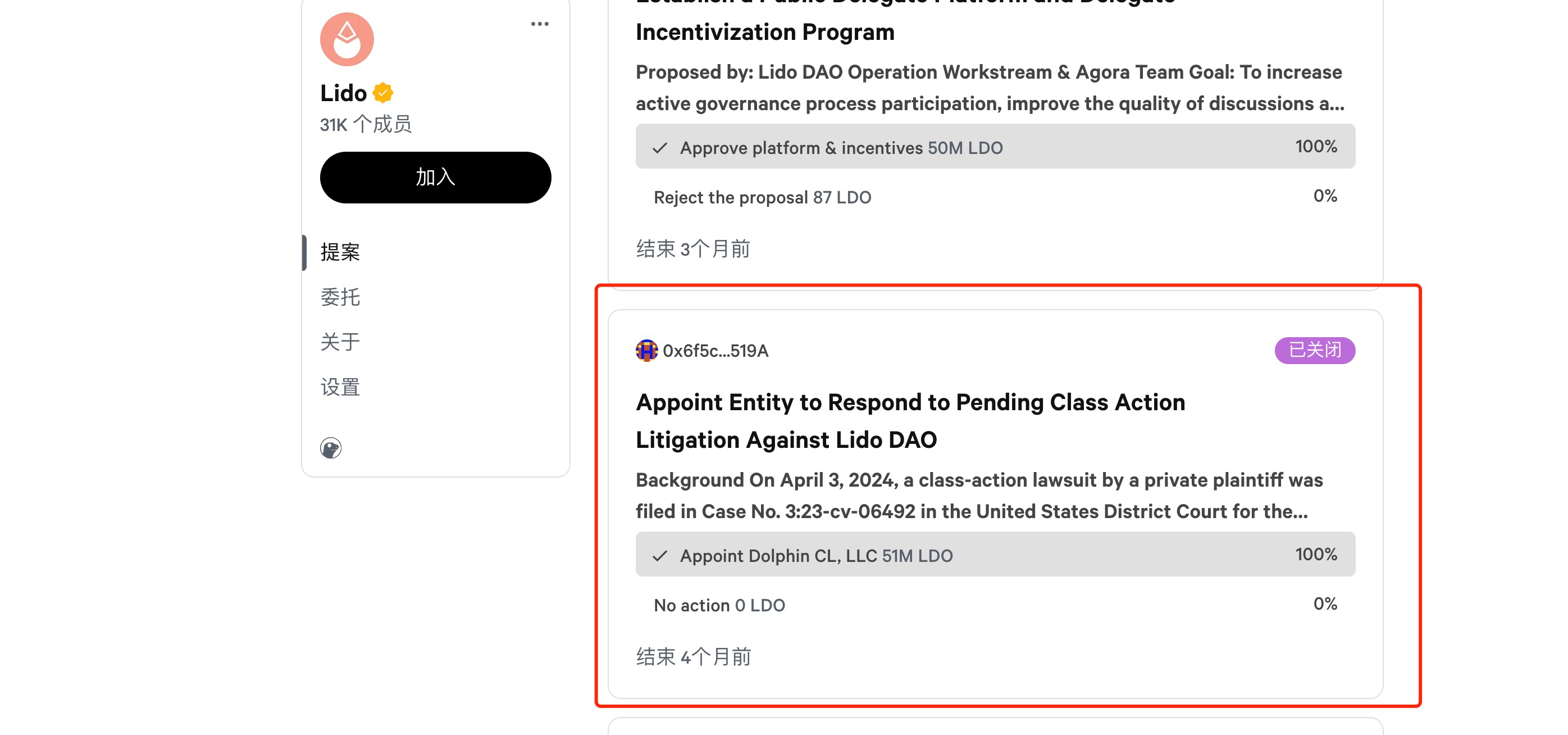

その後、2024年5月28日、アンドリュー・サミュエルズの弁護団はリド・ダオの欠席を宣言する動議を一方的に発表した。この運営の理由は、Lido DAO が会社の形態で運営していないと考えているためであり、最終的に欠席が宣言された場合、Lido は訴訟を起こさないなど、不利な判決に直面することになる。自分自身を弁護するなど、過去の同様のOoki DAO事件に頼ったが、結果は欠席側に不利なものとなった。この申し立ては6月27日に可決され、裁判所はLido DAOに対し14日以内の返答を求める判決を下し、その後、Lido DAOは2024年7月2日にネバダ州でDolphin CLを雇用するコミュニティ提案を開始しなければならなかった。LLCが代理人を務めた。弁護人となり、関連資金として20万DAIを申請した。この時点で、この事件はコミュニティに広く知られるようになりました。双方の数回の弁論を経て、この件は9月以降冷却期間に入ったようだ。

同時に、別の訴訟もリドに重大な影響を与えました。つまり、SEC は、リド DAO が違法行為であるとの判決を下しました。運営組織は、判決が言い渡された翌日に行われた訴訟手続きについて十分に知らされていました。 SECは訴訟の中で、Consensys Software Inc.がメタマスク・ステーキングと呼ばれるサービスを通じて無登録の有価証券の募集および販売に従事し、メタマスク・ステーキングおよびメタマスク・スワップと呼ばれる別のサービスを通じて無登録ブローカーとして運営されていたと主張した。

SECの訴状によると、2023年1月以来、コンセンシスは、流動性ステーキング・プログラム・プロバイダーであるLidoとRocket Poolに代わって、数万件の未登録証券を提供および販売してきた。この2社は、流動性ステーキング・トークン(stETHおよびrETHと呼ばれる)を作成および発行する企業である。担保された資産について。ステーキング トークンは通常ロックされており、ステーキング期間中は取引したり使用したりすることができませんが、リキッド ステーキング トークンはその名前が示すように、自由に売買できます。これらのステーキング プログラムの投資家は、流動性トークンと引き換えに Lido と Rocket Pool に資金を提供します。 SECの訴状では、コンセンシスが質権プログラムの配布に参加し、それらの取引において無登録のブローカーとして活動することにより、無登録の証券の募集および販売に関与したと主張している。

この訴訟では、Lido が参加ユーザーに発行した stETH 証明書が証券であると SEC によって明確に説明されました。現時点で、リドは規制の圧力により正式に低迷期に入りました。前の説明では、事件の進行の時間リズムは、価格の傾向を反映することを期待して整理されました。言い換えれば、実際には、LDO 価格を抑制する中心的な要因は、規制圧力の増大によってもたらされる訴訟の影響であり、これが機関投資家や個人投資家のリスク回避のきっかけとなるのです。なぜなら、判決が不利であれば、それは Lido DAO が不利であることを意味するからです。多額の罰金が科されることになり、LDOの価格に大きな影響を与えることは必至だ。

stETHは証券ですか、そしてLidoのその後の開発が最も注目される理由

上記の分析の後、現在のLDO価格下落の理由は、ビジネスが予想ほど良くないためではなく、規制圧力による不確実性によるものであることがすでに特定できます。上記 2 つのケースの核心は、stETH が有価証券であるかどうかを判断することであることがわかっています。通常の状況では、特定の資産が有価証券として認識されるかどうかは、いわゆる「Howey テスト」を通過する必要があります。簡単に言えば、いわゆる Howey テストは、特定の取引または商品であるかどうかを判断するために米国の法律で使用される基準です。担保を構成します。これは、1946 年の SEC 対 WJ Howey Co. 訴訟における米国最高裁判所の判決に由来しています。このテストは、特に暗号通貨やブロックチェーンの分野において、証券の定義にとって重要であり、トークンやその他のデジタル資産が米国証券法の対象となるかどうかを評価するためによく使用されます。

Howey テストは主に次の 4 つの基準に基づいています。

- 投資ファンド: 金銭またはその他の価値の投資が含まれるかどうか。

- 共同企業: 投資が共通の企業またはプロジェクトに対するものであるかどうか。

- 期待利益: 投資家が他者の努力から利益を得るという合理的な期待を持っているかどうか。

- 他者の努力: 利益の源泉が主にプロジェクト開発者の管理運営に依存しているか、それとも第三者に依存しているか。

取引または商品が上記の条件をすべて満たす場合、それは有価証券とみなされ、米国証券取引委員会 (SEC) による規制の対象となる場合があります。仮想通貨にとって不利な現在の規制環境では、stETH は有価証券として認識されています。しかし、仮想通貨コミュニティは反対の見解を持っています。たとえば、Coinbase は、ETH ステーキング ビジネスは Howey テストの 4 つの要素を満たしていないため、有価証券取引とみなされるべきではないと考えています。

- 金銭による投資は不要: ステーキングプロセス中、ユーザーは管理のために資金を第三者に渡すのではなく、常に自分の資産の完全な所有権を保持するため、投資行為は行われません。

- 共同事業なし: ステーキングプロセスは分散型ネットワークとスマートコントラクトを通じて完了し、サービスプロバイダーはユーザーとの共同事業ではありません。

- 合理的な利益の期待がない: ステーキングの報酬は、投資から期待される収益ではなく、給与報酬に似たブロックチェーンバリデーターの労働収入です。

- 他者の努力に依存しない: ステーキング サービスを提供する機関は、検証を実行するために公開ソフトウェアとコンピューティング リソースを実行するだけであり、経営行為ではなく、報酬は経営努力に基づくものではありません。

このことから、ETH ステーキングに関連する証明書資産が有価証券として認識されるかどうかについては、実際には議論の余地があり、SEC 全体の主観的な判断に大きく影響されることがわかります。最後に、私がリドのその後の展開が最も注目に値すると言える理由をまとめておきます。

- 価格抑制の中心要因は規制圧力である 規制圧力という主観的要因が高い割合を占めており、現在の価格は技術的に低い。

- ETH は商品として定義されているため、SOL などの他の分野に比べて、関連する見解について議論する余地がより多くあります。

- ETH ETF は承認されており、動員された関連するトップのリソースは ETF の販売促進に役立つはずです。トレンドを追っている情報のこの部分はすでに広まっているため、ここで少し詳しく説明しましょう。現在のETH ETFはBTCやETHと比較して常に劣悪な資金流入状況にあると考えていますが、その理由はほとんどの伝統的なファンドにとって、仮想通貨トラック全体の基準としてBTCが比較的理解しやすいことです。 ETH ETF の場合 ETH が許可される場合、その魅力はそれほど大きくありません。 ETF は購入者に間接的なステーキングのメリットを提供し、魅力を大幅に高めます。

- 関連する訴訟の解決にかかる訴訟費用は比較的少額であることがわかっています。サミュエルズ対リド DAO 事件では、原告は SEC ではなく個人でした。したがって、却下判決によって生じる訴訟費用は訴訟と比較されます。 SEC が直接訴訟を起こした訴訟では、影響は比較的小さい。

要約すると、このウィンドウ期間中、規制環境の変化の可能性が高まる中、Lido のその後の展開は注目に値すると思います。