美國證券交易委員會(SEC)對Binance 及其CEO 趙長鵬(CZ)以及其他兩家子公司BAM Trading Services("BAM Trading")、BAM Management US Holdings Inc.("BAM Management")進行起訴,指控上述被告違反美國證券交易規則。

起訴文件長達136 頁,內容涉及多維角度,並有一些乍看之下難以理解的部分,本文,Odaily星球日報將對全文中的重要部分和一些易被錯過的要點進行深度解讀,並試圖分析文字背後的信息和SEC 對幣安和加密行業的理解,與本次監管行動的真實意圖。

速覽重點:(如此前已看過監管文件要點可跳過閱讀本文前兩部分)

美SEC於美國當地時間6月5日起訴幣安及其CEO趙長鵬,聲稱其“處理客戶資金方式不當”及“欺騙監管者和投資者”

此外,SEC聲稱幣安混合“數十億美元”客戶資金,並秘密將其轉至一家名為Merit Peak Limited的獨立公司,該公司由幣安創始人趙長鵬控制。

訴訟文件中提到,被列為證券的加密貨幣包括但不限於BNB、BUSD以及以下各種加密資產:SOL、ADA、MATIC、FIL、ATOM、SAND、MANA、ALGO、AXS和COTI。

Odaily曾報導的SEC對幣安違法行為的總結:

幣安無視聯邦證券法律和其對投資者的保護。

幣安提供未經註冊的證券銷售。

幣安欺騙投資者,具有操縱性交易的特徵。

幣安逃避美國監管,引用幣安COO的話說,“我們永遠也不想要幣安被監管。”

幣安和趙長鵬聲稱BAM Trading獨立控制Binance.US平台,但實際上在背後操控。

幣安聲稱幣安主體不會對美國客戶服務,但是卻背後幫助高淨值美國客戶繞開地理限制(3月的起訴案件也是基於這一原因)。

幣安將數十億美元的客戶資金混合,並秘密將其轉至一家名為Merit Peak Limited的獨立公司,該公司由幣安創始人趙長鵬控制。這是受監管的美國交易所無法做到的。

幣安利用洗牌交易(又稱虛擬交易,Wash Trading)故意拉高Binance.US的平台交易量。

幣安未根據證券法進行相關資產的披露。

速覽證監會的訴求:

證監會尋求的最終判決如下:

(a)永久禁止被告繼續違反被指控違反的聯邦證券法;

(b)命令被告償還其非法所得,並附加預判利息;

(c)永久禁止被告及其控制的任何實體直接或間接地利用跨州商業工具或手段:

(i)參與任何未經註冊交易的證券發行、購買、報價或銷售,包括任何加密資產證券;

(ii)以非註冊交易所身份從事任何證券交易,包括任何加密資產證券;

(iii)以非註冊經紀人或交易商身份從事任何證券交易,包括任何加密資產證券;以及

(iv)以非註冊清算機構身份從事任何證券交易,包括任何加密資產證券;

(d)對被告處以民事罰款;以及

(e)根據需要為投資者的利益採取適當或必要的衡平救濟措施。

證監會理解不了中文中的“打太極”,從而聲稱趙長鵬面對監管實行了“太極計劃”

證監會在訴訟文件中列出了數條趙長鵬和幣安逃避美國監管的證據。其中,證監會提到Binance.US的建立是為了隔離幣安主體遭受美國監管的風險,並聲稱這是趙長鵬和幣安顧問的“太極計劃”(The Tai Chi Plan)。據筆者猜測,這很可能是證監會從某些中文信源中無法理解中文語境下的“打太極”是什麼意思,從而錯誤地理解這一主體隔離計劃的名字叫做“太極”。

證監會還提到,幣安顧問希望這一“太極實體”建立後應該“發布一份長而詳細的Howey測試(確定資產是否為證券的測試)資產評估框架……以展示Howey測試的複雜性”,然後與SEC展開對話,討論“成立或收購經紀/交易商或替代交易系統(ATS),並不期望成功,僅僅是為了暫停潛在的執法行動。”

證監會在訴訟文件中甚至加粗引用了幣安CCO的非正式原話,“老弟,我們就是在美國運營一家的TM的未註冊交易所啊。”

同時,在美國實體Binance.US成立後,SEC聲稱趙長鵬和幣安仍舊在指導高淨值的美國客戶通過各種方式繞開地理限制和KYC限制,從而讓他們能夠使用流動性更強的幣安主體進行交易。 SEC同樣援引了趙長鵬的話:“我們確實需要讓用戶知道他們可以在Binance.com上更改他們的KYC信息並繼續使用平台。但是,這條信息需要非常謹慎地撰寫,因為我們發送的任何內容都將是公開的。我們對此不承擔責任。”這一原因同樣是三月份幣安受CFTC起訴的原因,即幣安主體不應該對美國客戶提供服務。

證監會認為BAM Trading不應受幣安主體和趙長鵬的影響–買公司衛衣的預算審核也不行

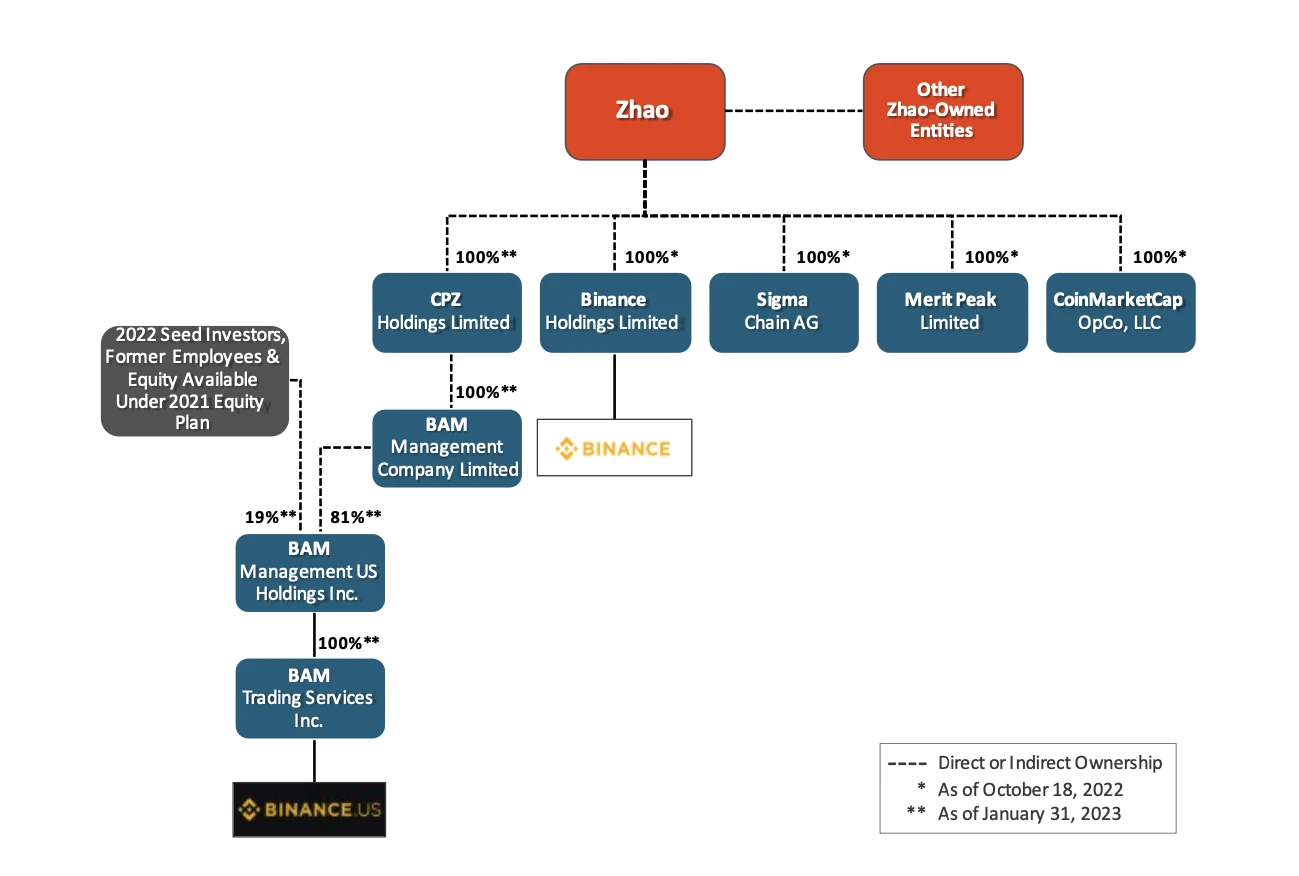

證監會文件顯示,趙長鵬本人通過多種直接或間接的股權結構控制幣安和Binance.US平台,儘管該平台聲稱具有相當的獨立性。圖示如下:

證監會說,至少在2021年的大部分時間裡,BAM Trading的員工未經趙長鵬的個人批准無法獲取Binance.US平台的某些實時交易數據。而且,趙長鵬和幣安控制了BAM Trading的銀行賬戶和財務狀況。至少到2020年12月,BAM Trading的員工無法控制BAM Trading的銀行賬戶,包括用於存放和轉移幣安美國平台用戶存款的賬戶。

同時,趙長鵬也負責批准各種BAM Trading的日常商務支出。證監會在文件裡描述,至少在2020年1月30日之前,所有超過30,000美元的BAM Trading支出都需要趙長鵬的批准。 BAM Trading定期徵求趙長鵬和幣安對日常業務支出的批准,包括租金、特許稅、法律費用、亞馬遜網絡服務(AWS)託管幣安美國平台客戶數據的費用,甚至包括一筆11,000美元購買幣安品牌帽衫的支出。

證監會說,從2020年12月左右開始,幣安允許BAM Trading的人員接管了BAM Trading的某些銀行賬戶的控制權,但截至2023年5月,趙長鵬仍然擁有對託管幣安美國平台客戶資金的BAM Trading賬戶的簽字權。

證監會在這份訴訟文件內認為,儘管趙長鵬成立了BAM Trading,他仍然不應該對其管理施加影響。

關於Sigma Chain和Merit Peak:在沒有證據的情況下暗示挪用資金

證監會聲稱,從幣安美國平台的早期開始,趙長鵬指示BAM Trading接納他所擁有和控制的兩家做市商:Sigma Chain和Merit Peak。這兩個實體由幾名在趙長鵬指示下工作的幣安員工經營,其中包括幣安後勤經理,至少在2020年12月之前,後勤經理還擁有對BAM Trading的美元賬戶的簽字權。

Merit Peak至少從2019年11月15日到2021年6月10日期間在該平台上進行交易。直至2022年4月,Sigma Chain是幣安美國平台上的頻繁現貨交易商,它還繼續作為某些場外交易和幣安美國平台上的Convert和OCBS服務的交易對手。證監會聲稱,Sigma Chain和Merit Peak在幣安美國平台上的活動以及它們與趙長鵬和幣安的未公開關係,涉及趙長鵬的財務利益與幣安美國平台客戶的利益之間的衝突。

例如,到2021年,至少有1.45億美元從BAM Trading轉賬到Sigma Chain的賬戶,另外還有4,500萬美元的資金從BAM Trading的Trust Company B賬戶轉移到了Sigma Chain的賬戶。從該賬戶中,Sigma Chain花費了1,100萬美元購買了一艘遊艇。

證監會在此處的描述似乎是在隱晦暗示這艘遊艇是通過挪用幣安美國的用戶資金購買的,雖然其沒有提供任何實質性證據。

證監會聲稱Binance US和幣安主體存在拉鋸,幣安回應

根據證監會在此份文件內的說法,2020年1月,BAM Trading的員工開始編制一份“桎梏”清單,即需要“Binance人員回答、訪問、批准、資助”的功能,這表明BAM Trading對平台運營的獨立性和了解不足。他們指出,例如,BAM Trading的合規團隊在亞洲和美國團隊之間存在“缺乏尊重和透明度”;BAM Trading“不被允許在美國國內擴展金融團隊”;BAM Trading的法律部門需要對BAM Trading的“內部控制/IT基礎設施”有“更好的理解”。

文件內說,BAM Trading首席執行官A在文章發布後不久向Binance首席財務官解釋,BAM Trading員工“整個團隊覺得自己成為了傀儡”。

證監會文件表示,2020年12月3日,BAM Trading首席執行官A向Binance首席財務官報告稱,BAM Trading的“每日戰鬥”是要求Binance的結算人員“告訴我們他們的日常工作和權限” ,但是Binance後台辦公室經理和另一名Binance員工“不願意分享他們的屏幕,他們說你們不需要知道我們的日常工作”。

文件內還說,在2021年3月左右,趙長鵬決定用BAM Trading首席執行官B取代BAM Trading首席執行官A,並於2021年5月正式就職。在入職時,BAM Trading首席執行官B意識到“Binance和BAM Trading之間的關係存在問題,並且他接受這個角色的條件是能夠在趙長鵬和Binance的控制之外獨立運營BAM Trading。”BAM Trading首席執行官B發表了幾份公開聲明,稱BAM Trading“並非Binance的替身”。

證監會在文件裡聲稱,當BAM Trading首席執行官B擔任首席執行官職務後,他很快發現Binance實際上對BAM Trading和Binance.US平台的運營施加了相當大的控制,並且不願放棄這種控制。正如他在宣誓證詞中所述,BAM Trading首席執行官B“對[Binance]實體管理[Binance.US平台的]服務器的具體情況沒有任何第一手知識”,但他知道“不是[BAM Trading] ”。同樣,他還證明匹配引擎“可能由[Binance]的某個實體擁有和管理,但我不知道是哪個實體,還有其他服務器承擔其他功能。”進而得出結論說,這家公司面臨的“最大風險是我們在很大程度上依賴於在亞洲的一堆技術”。

(據Odaily星球日報分析,A 和B 分別是Catherine Coley 和Brian Brooks,Catherine Coley 在2020 年擔任Binance.US 首席執行官職務,Brian Brooks在2021 年中期擔任Binance.US 首席執行官職務,並曾是美國國家銀行監察長。)

幣安對這一說法表示了強烈反對。其在就本次訴訟文件的聲明中說,“SEC在此處的行動似乎是為了匆忙從其他監管機構那裡獲取管轄權,而投資者似乎並不是SEC的優先考慮對象。由於我們的規模和全球知名度,Binance現在成為了一個容易受到攻擊的目標,陷入了美國監管機構之間的拉鋸戰。

看起來SEC在這裡的目標從來不是保護投資者;如果真是這樣,員工們本應就事實進行深入的交流,並在我們展示Binance.US平台的安全性方面進行努力。相反,SEC在這裡的真實意圖似乎是為了上頭條新聞。 ”

關於未經註冊的證券(unregistered securities),擴大了管轄範圍卻疑點叢生

關於美國交易所提供未經註冊的證券,或加密資產是否算做證券這一說法已經在以往的加密相關案件中被數次提及。但是在本次法律文件中,證監會似乎擴大了對於證券這一概念的認定。

在訴訟文件中,證監會認為BNB和BUSD的發布均屬於證券範疇,利用預期回報等概念吸引投資者。證監會花費了大量篇幅在文件內解釋BNB和BUSD的概念,以及如何從Binance Whitepaper中認定相關的預期回報。基於這一邏輯,證監會認為幣安的“Simple Earn”和“BNB Vault”等相關質押概念和產品也屬於證券範疇。

同時,與之前訴訟不同的是,證監會認為另外十種代幣SOL、ADA、MATIC、FIL、ATOM、SAND、MANA、ALGO、AXS和COTI也屬於證券範疇,並花費了相當長的篇幅來講述每種代幣應當被認定為證券的原因。

特別值得一提的是,證監會並未將ETH列為一種證券。在2018年,Gary Gensler本人曾說SEC認為以太坊並不是一種證券。在4月份的聽證會中,Gary Gensler也拒絕回答以太坊是否是一種證券的問題。儘管基於相同的邏輯,這份訴訟文件認定公鏈代幣Solana是一種證券,這一前後矛盾的邏輯讓Twitter上的不少人認為是雙重標準。

此外值得一提的是,FTX在崩盤之前似乎從未從美國證監會收到過關於提供未經註冊的證券這一指控。而如今,幣安面對的指控讓市場上有一些聲音懷疑,基於SBF和Gary Gensler的關係,在Gary Gensler領導下的美證監會此舉或許是在向幣安在FTX崩盤事件中的推波助瀾而報仇。

文件之外的真實訴求:管轄權爭奪還是立威?

一些觀察人士認為SEC可能出於與美國商品期貨交易委員會(CFTC)爭奪加密資產管轄權的目的而對幣安進行起訴。值得注意的是,CFTC在今年3月也對幣安提起了訴訟,並提出了類似的指控。 SEC訴訟中的許多指控與CFTC的控訴相似,這可能表明兩個機構之間存在重疊的關注領域。

加密資產領域的監管責任和管轄權一直是一個複雜的問題,不同機構之間可能會產生競爭和重疊。因此,一些觀察人士認為,SEC對幣安的起訴可能是為了鞏固其在加密資產監管方面的地位,並與CFTC爭奪這一領域的管轄權。

幣安的官方回應則認為,因為幣安的全球知名度和品牌影響力,幣安成為了一個容易受到攻擊的目標,可能會陷入了美國監管機構之間的拉鋸戰,因為這一訴訟可能帶有立威的目的。幣安在官方回應中寫道,“儘管如此,我們與美國數字資產市場參與者站在一起,反對SEC的過度行為,並準備全力以赴與之抗爭。“