12月9日,原算法穩定幣項目Ampleforth推出了一種抗通脹的價值存儲工具——SPOT。 AMPL此前作為算法穩定幣的代表之一,以1美元為目標,後轉為以2019年以來CPI調整後的1美元(CPI adjusted 2019 USD)為目標。現在AMPL的目標價格會根據CPI隨著時間的推移逐漸上升,閾值仍為5%,當價格超過CPI調整後的美元5%時進行通脹,低於5%則進行通縮。截至12月16日, Ampleforth官網顯示,AMPL的目標價格為1.137美元,預言機顯示價格為1.239美元。

SPOT的實現借助了Ampleforth生態中已有的工具:以AMPL為資產、以Buttonwood Tranche為結構化工具、以FORTH為治理代幣。簡單的說,SPOT代表的是鏈上一攬子資產的贖回權,比如持有總量1%的SPOT即可贖回抵押品的1%。這也滿足Vitalik在Terra/Luna崩盤後提出的算法穩定幣需要“能夠安全地減少到零用戶”的想法,避免其它穩定幣可能遇到的擠兌問題。

Ampleforth的創始人Evan Kuo稱,SPOT反映了他們過去4年在穩定幣設計方面的工作。要作為一種抗通脹的價值存儲工具,SPOT至少需要具備兩個特徵:價格相對穩定且會隨著時間的推移而上漲。如果能夠排除AMPL的數量變化,SPOT確實可以實現它的目標,那麼SPOT是怎麼做的呢?

Buttonwood Tranche

SPOT作為Ampleforth的一部分,理應使用AMPL為抵押品。但AMPL會在目標價以上通脹,目標價以下通縮,實際使用中經常面臨螺旋上升和下跌的情況,波動性過大。首先需要藉助Buttonwood的Tranche來解決AMPL的高波動性問題。

Buttonwood包含一套用於構建去中心化金融的工具,Buttonwood認為,大多數金融產品實際上只是某種形式的tranche或tranche的組合。基於Buttonwood的兩個基本協議Buttonwood Tranche和Button Tokens可以構建多種工具,如動態可轉換債券Hourgalss 、免清算債券Zero 、雙向拍賣Auctions 。

Tranche原本是一個法語單詞,意為“切片”或“部分”,在投資中,指被分割售賣給投資者的小額證券。例如MBS(抵押支持債券),就經常被打包成不同的Tranche。 MBS的發行人購買按揭貸款後,用按揭池的未來現金流來作為發放給投資者的回報。穩健型的投資者希望能盡快收回本金,激進型投資者希望能夠獲得更高收益。對應的,高級的Tranche每個月可以得到固定的利息和本金返還,而初級的Tranche前期只能獲得利息,需要在高級的Tranche獲得全部本金後能開始獲得本金返還。

回到Buttonwood中的Tranche,它也具備類似的功能,可以對加密資產的風險進行分級。 Buttonwood Tranche允許用戶存入一項資產,換取多項Tranche資產,每種資產代表不同的風險水平。高級資產更為安全,波動性更低;初級資產則相當於標的資產的槓桿頭寸。

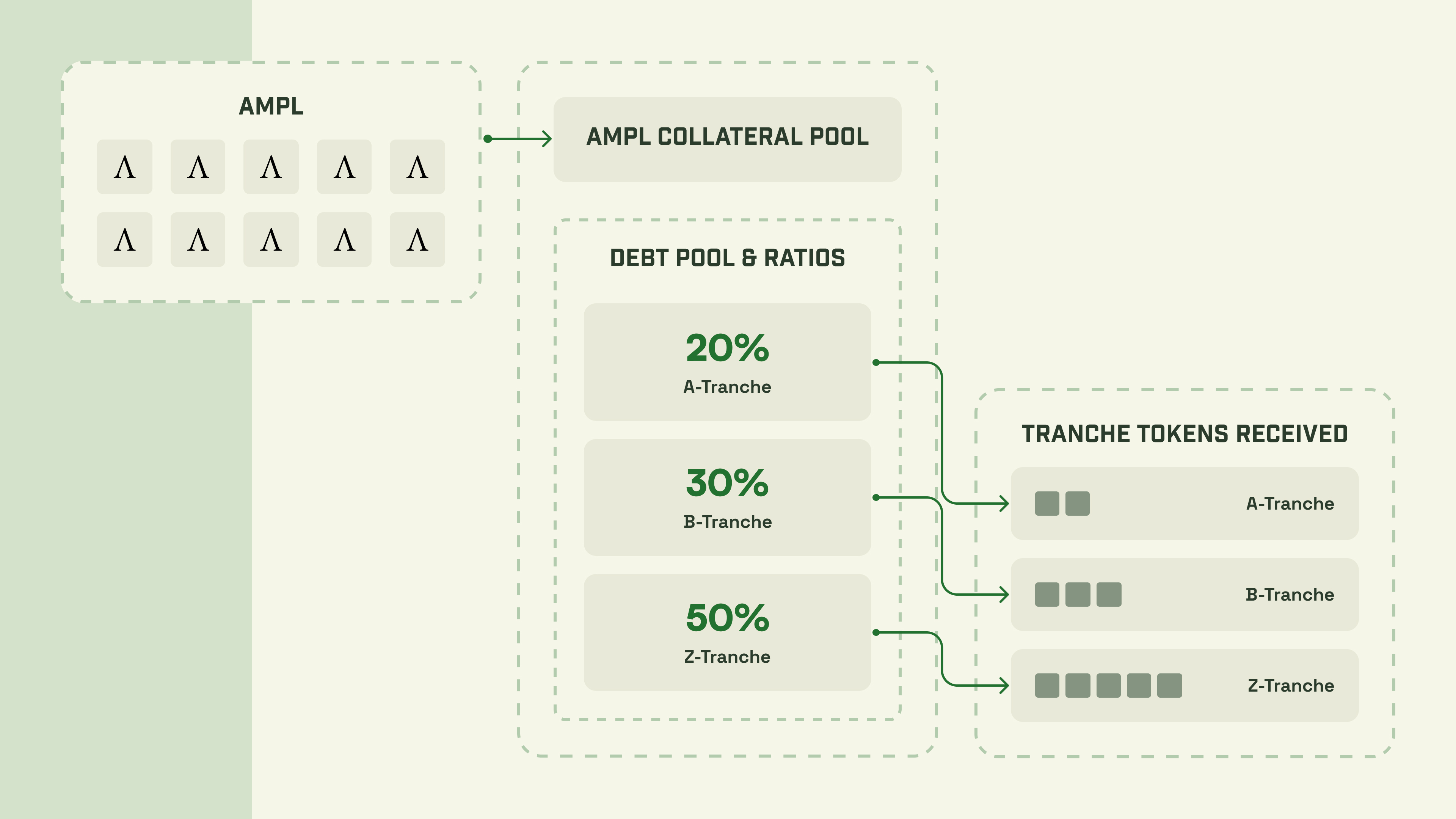

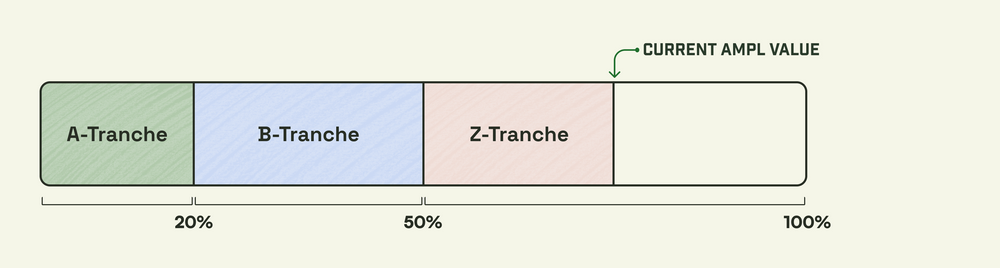

和傳統金融中一樣,Tranche的本質是將資產分為不同“部分”的債券,具備“到期日”和“比例”兩個關鍵指標。如下圖所示,用戶存款1000 AMPL,該池分為3個Tranche,比例分別為20%、30%、50%。 A-Tranche的安全等級最高、B-Tranche次之、Z-Tranche則代表了未來的上漲空間。

如果到期後,AMPL因為通縮,數量下降至原來的75%。 A-Tranche和B-Tranche的持有人均可以按1 AMPL全額償還,而每個Z-Tranche則只能獲得0.5 AMPL。反之,若AMPL的數量上升,A-Tranche和B-Tranche的持有人也只能按1 AMPL全額償還,Z-Tranche的持有人在全額償還其它債務的基礎上可以獲得剩下的收益。

這樣就可以將AMPL的價格波動和數量波動分開,通常情況下,A-Tranche只與AMPL的價格有關。而AMPL的價格以2019年1美元的購買力為目標,會圍繞目標價格上下波動,從而滿足作為抵押品的條件。

若SPOT的抵押品中僅有一種資產,波動性仍然偏大,將抵押品換成一攬子不同到期日的A-Tranche可以進一步降低抵押品的波動性。

SPOT的鑄造、贖回與輪換

由於存入Tranche後,能夠用於SPOT抵押品的A-Tranche僅佔很小一部分比例,且這些抵押品需要保證A-Tranche在到期時能夠優先受償,因此也可以將SPOT簡化理解為是用這些資產超額抵押鑄造的。 SPOT包含以下關鍵特徵:

- 由AMPL支持的衍生品完全抵押。

- 不會進行rebase,持有者不會經歷供應量的變化。

- 價格將接近於AMPL(CPI調整後的2019年的1美元)

- 仍然由Ampleforth的治理代幣FORTH管理。

通過官網上Mint(鑄造)、Redeem(贖回)、Rotate(輪換)這三個功能,即可保證SPOT的正常運行。

Mint:存入AMPL,鑄造SPOT。在智能合約中,這個過程包含了兩步,先將AMPL存入Tranche得到高級的A-Tranche和初級的Z-Tranche(目前鑄造SPOT的Tranche只會生成A-Tranche和Z-Tranche兩種),再將A-Tranche 1:1地鑄造為SPOT。因此,參與Mint的用戶以AMPL為本金,得到SPOT和Z-Tranche。同一個Tranche中,A-Tranche加上Z-Tranche的價值理論上始終等於參與鑄幣的AMPL rebase後的價值。

Redeem:將SPOT按比例贖回為一攬子抵押品,當抵押品有很多種時,會同時按比例贖回為多種抵押品。這一過程不需要考慮資產的價格,僅需按比例執行,所以SPOT敢保證能夠讓所有用戶贖回,不會發生擠兌。

Rotate的:將快要到期的A-Tranche換成遠期的A-Tranche,類似於期貨中的展期(Rollover)。如果不進行展期,A-Tranche在到期後就等於AMPL,在SPOT的抵押品中保留會進行rebase的AMPL會讓這個產品失去意義。

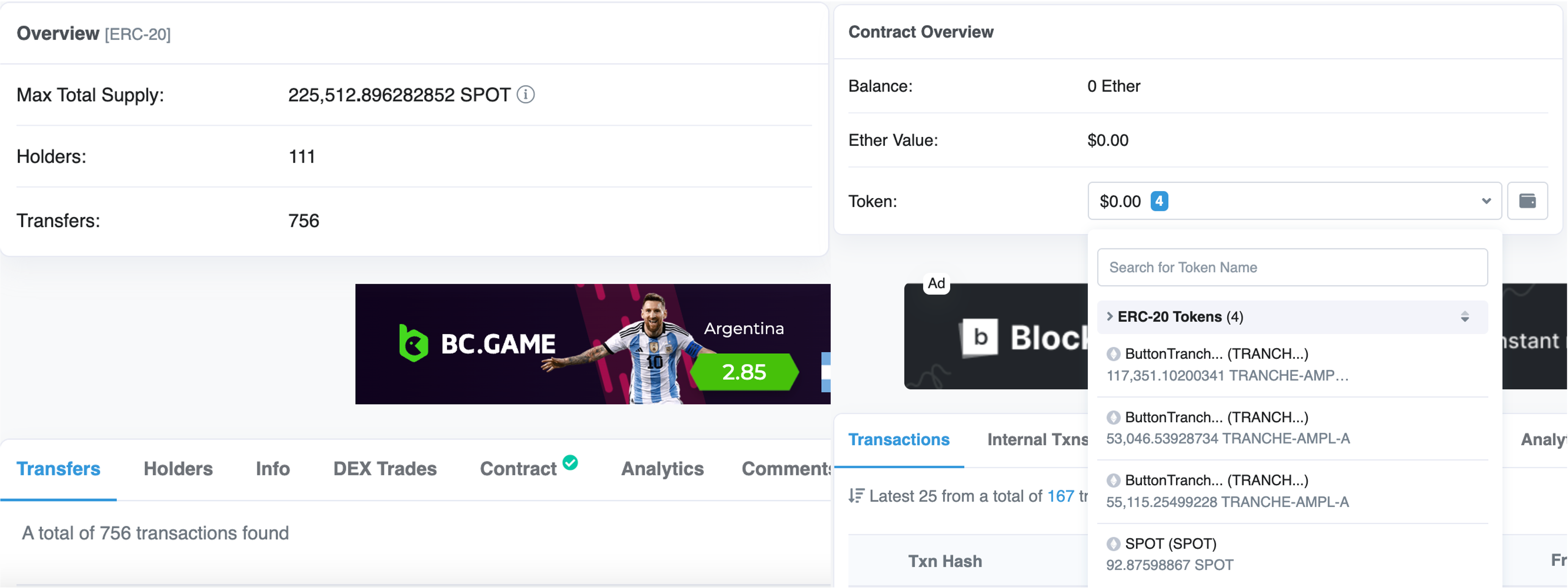

從區塊鏈瀏覽器上的數據看,SPOT和A-Tranche的數量是對應的,每存入1 A-Tranche即可鑄造1 SPOT。截至12月16日,SPOT的發行量為225512枚,抵押品包含3種類型的A-Tranche。那麼用戶贖回時,也會同時得到這3種抵押品。

按照Fragments(Ampleforth背後的開發公司)聯合創始人Brandon在Discord中的說法,目前Tranche的到期時間設置為4週,當距離到期不足一周時,會進行展期。

SPOT中的問題

SPOT的機制已經具備較好的創新性,但因為AMPL的性質過於特殊,要想將AMPL用於SPOT的抵押品,也會面臨諸多限制。

風險與資金利用率的權衡

SPOT稱自己是完全抵押的,由於鑄造之後不會發生清算過程,要想避免A-Tranche到期無法贖回的問題,只能減少SPOT的鑄造比例,這麼做又會造成資金利用率的低下。截至12月16日,官網給出的三種A-Tranche抵押品的CDR分別為628%、624%、505%,CDR也代表著用於Mint的AMPL與得到的SPOT的數量比例。如現在鑄幣會經過最新的第三種Tranche,每有5.05 AMPL進行Mint,才能得到1 SPOT。 AMPL的資金利用率很低。

Tranche資產的流動性

根據Tranche的機制,在使用AMPL進行Mint後,只有少量的A-Tranche能夠作為抵押品鑄造SPOT,大多數AMPL的價值仍以Z-Tranche的形式返還。如果Z-Tranche(或A-Tranche)有足夠的流動性,才能方便地將AMPL全部轉換為SPOT,也能方便A-Tranche、Z-Tranche、AMPL、SPOT之間的套利過程。

SPOT的價格和波動率

要想作為一種價值儲備工具,SPOT的價格應當足夠穩定,它的價格可以看成是抵押品中多個到期日的A-Tranche的加權平均。從上線後這段時間的觀察結果看,SPOT的價格還是不夠穩定,一天的波動可能達到10%,但波動率已經遠低於AMPL。

SPOT不能足額贖回的風險

由於鑄造SPOT後不會發生清算,若AMPL價格大幅持續低於1美元,理論上也有到期的A-Tranche不能足額贖回為AMPL的問題。但根據現在的CDR,出現這種情況的概率極低。

A-Tranche的展期

關於展期目前並沒有太多資料,第一次需要展期的時間節點還未到來。理論上兩個不同到期日的債券的價格並不完全相同。目前SPOT發行量和抵押品中的A-Tranche數量之和完全相等,而在展期後情況可能因為遠期合約的折價或溢價而變化。

小結

在採用Tranche排除掉AMPL數量的波動後,確實可以將SPOT維持在AMPL價格,也就是CPI調整後的2019年的1美元附近。整體上,這套機制有很強的創新,將AMPL這個投機工具轉變為價值存儲工具SPOT的抵押品,可能刺激AMPL的使用。

但目前的資金利用率還比較低,各種Tranche資產也缺乏流動性,產品中也還有一些細節尚不清楚。