作者:PSE Trading Analyst @Daniel 花

區塊鏈發展至今,DeFi 板塊發展的最成熟,而其中藉貸便是其核心之一。在多頭市場中,借貸往往是開啟行情的發動機投資者往往會抵押BTC,借出USDT,在去購買BTC,推動行情上漲的同時也能獲得更多超額收益,但隨著加密貨幣市場熱潮的褪去, BTC 價格的下跌也往往導致連續清算,BTC 價格跌入冰點。為了達到「永恆牛市」的目標,市場上推出了許多「無清算」的協議,讓投資者享受超額收益的同時,不會面臨「清算」風險,本文將會對市場上幾種常見的「無清算」協議進行梳理,先說結論,所謂的無清算本質上是將風險轉移,但羊毛出在羊身上投資者獲利的同時,就得有人去承擔風險。

1.無清算協議的區別

1.1 用其他抵押資產提前「清算」

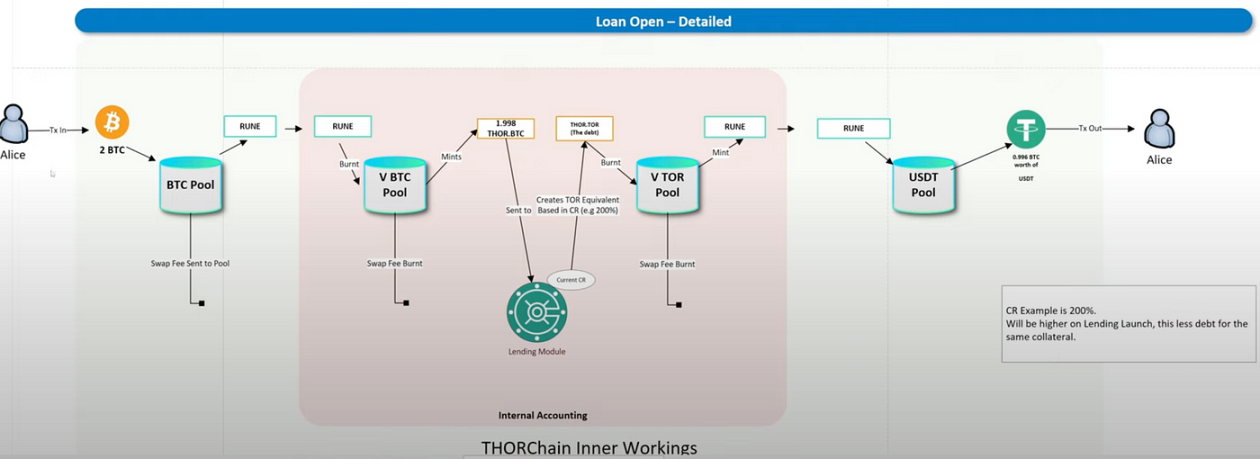

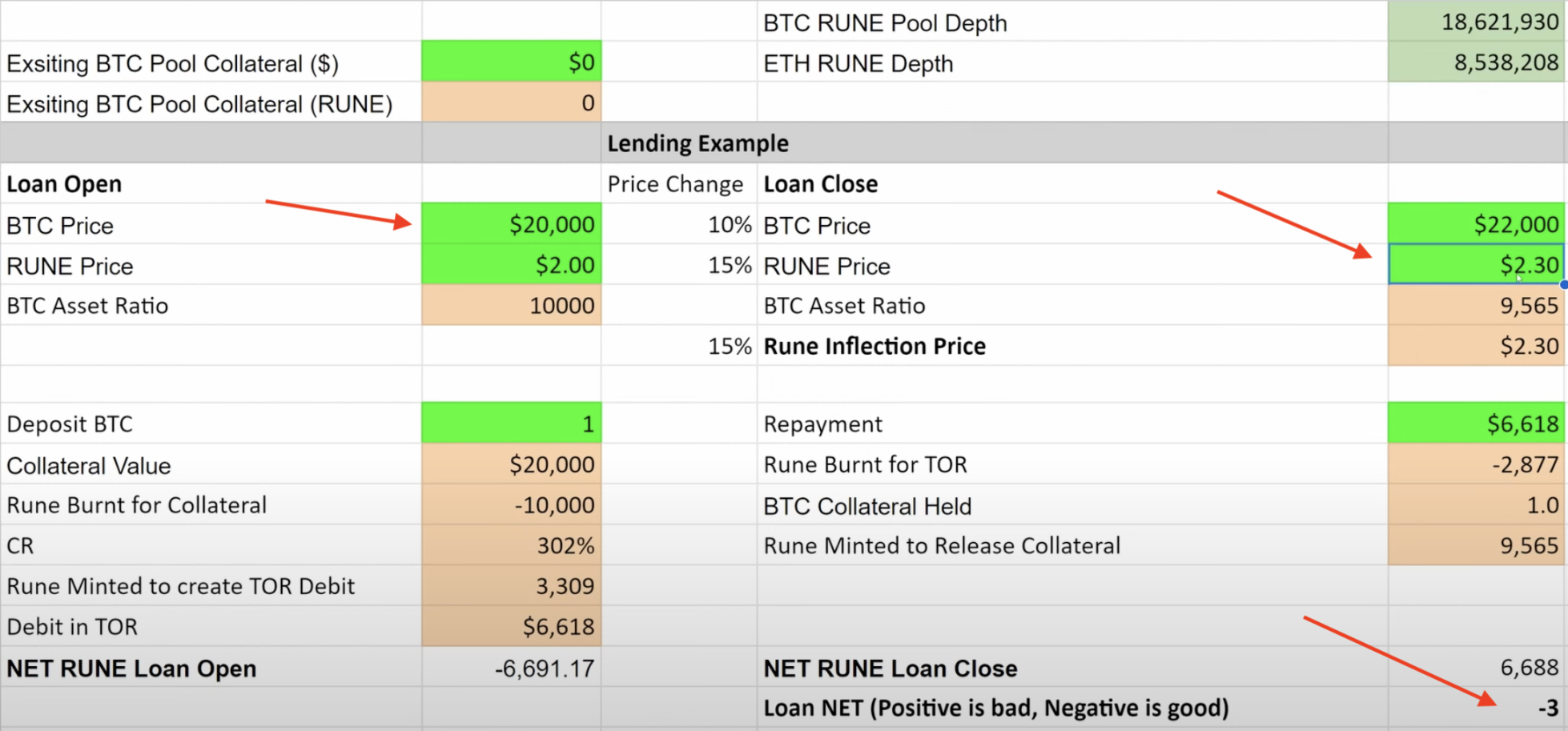

Thorchain 為其中的一個典型代表,Thorchain 是一個跨鏈協議,會在各條鏈上建立各種資產池子如BTC/RUNE(Rune 為平台幣)等,當用戶需要跨資產時,需要將Arb 鏈的BTC 換成Rune, 再將Rune 換成OP 鏈的ETH。在藉貸過程中,需要將BTC 換成Rune > Rune 燃燒生成Thor BTC(合成資產) > Thor BTC 換成Thor TOR(官方穩定幣)在燃燒Mint 成Rune > Rune 最後在換成USDT。在此過程中,Rune 最終會通縮,因為燃燒生成USDT,且用戶需要支付每一次的Swap 費用給LP,因此借貸不收取利息,另外不同於傳統的借貸協議,最終用戶是「抵押」 USDT 借出USDT,所以不需要在意BTC 的漲幅,永不「清算」,或者說已經提前進行了「清算」。

如果協議無「清算」且無利息,貸款人可以永不還錢,但也出現一個極端情況,當牛市行情來臨時,貸款人會因為BTC 價格的上漲而想去還款,拿回更多收益的BTC。流程如下:USDT 換成Rune > Rune 燃燒Mint 成Thor TOR,Thor TOR 換成Thor BTC 後燃燒產生Rune,最後再將Rune swap 成BTC 還給客戶。在這個流程中,會發現Rune 成為最大的變量,Mint Rune 去拿回抵押的BTC,如果還款的人數過多,就會鑄造出“無限量”的Rune,最終導致崩盤。

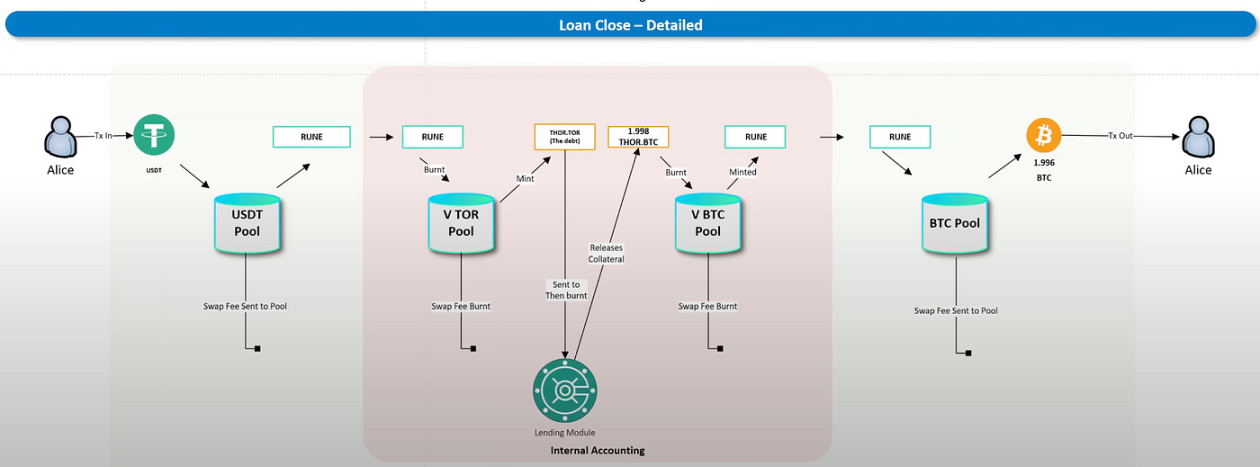

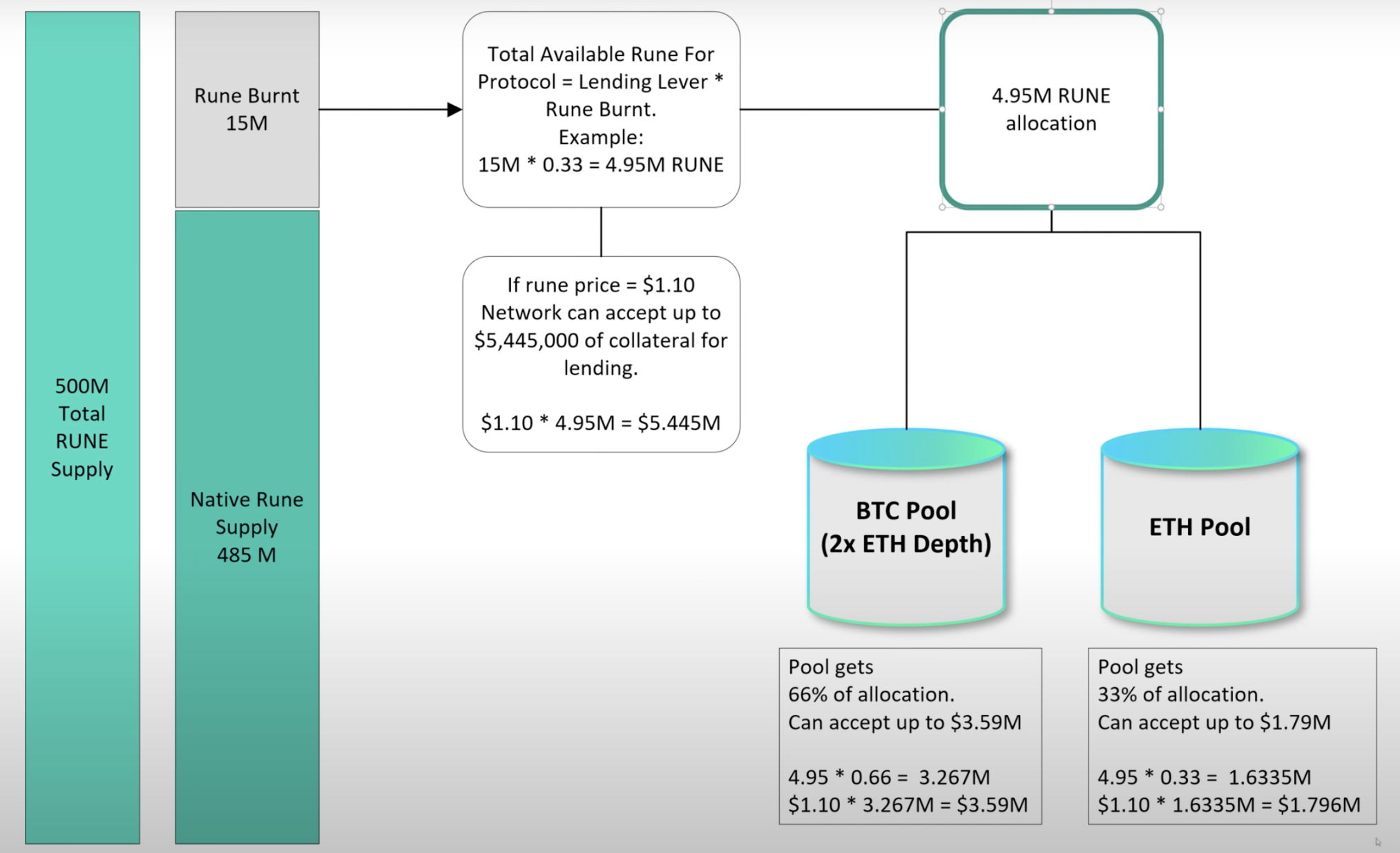

因此Thorchain 設定了最多Mint 的數量,也就是債務上限,目前上限是500M,原生的Rune 為485M,也就是做多能Mint 15M 數量的Rune。 Thorchain 會設定Lending Level 的數值最終相乘等於能被燃燒掉Rune 的數量,根據目前Rune 的價格,可以得到能被貸款的USDT 價值。

另外,Rune 價格比上BTC 的價格也是協議能否成功的關鍵,下面兩張圖可以看出,當BTC 和Rune 的價格同時上漲20% 的時候,用戶還款會多Mint 出301 個Rune,相比於貸款時燃燒掉的Rune,但當Rune 的價格上漲30% 的時候,還款時反而不會Mint 出Rune,協議還是處於盡通縮的狀態,相反,如果BTC 的價格上漲遠超過Rune 的上漲價格,協議就會Mint 出更多的Rune,從而導致機制崩盤,一但Mint 的數量將要達到上線,協議會提高Collateral ratio 到最高500%,迫使用戶不在藉出更多USDT,假設達到500M Rune 的上線,協議也會終止一切貸款還款行為,直到BTC 價格回落,不用鑄造出更多Rune 為止。

不難看出,只有當協議一直藉款時,對於協議本身才是利好(Rune 的通縮),但也經不起大規模還款(Rune 的通膨),所以Thorchain 這種模式本事就注定做不大,如果要規模那就是Luna 2.0 的悲劇。其次,因為也透過collateral ratio 來控制貸款數量,所以平台的CR 為200%-500%,遠高於AAVE 等傳統借貸平台的120-150%,資金利用率過低,也不利於成熟市場的借貸需求。

1.2 將清算風險轉嫁給Lender

Cruise.Fi 是一家抵押借貸平台,其抵押物為stETH,透過把清算線外包給其他Lenders 去承受,只要一直有用戶「接盤」,理論上不會爆倉,對於貸款用戶來說:爆倉風險減少,可以扛單的空間變多,對於「接盤」用戶可以獲得更多收益(基本借貸收益+ETH 額外獎勵)。

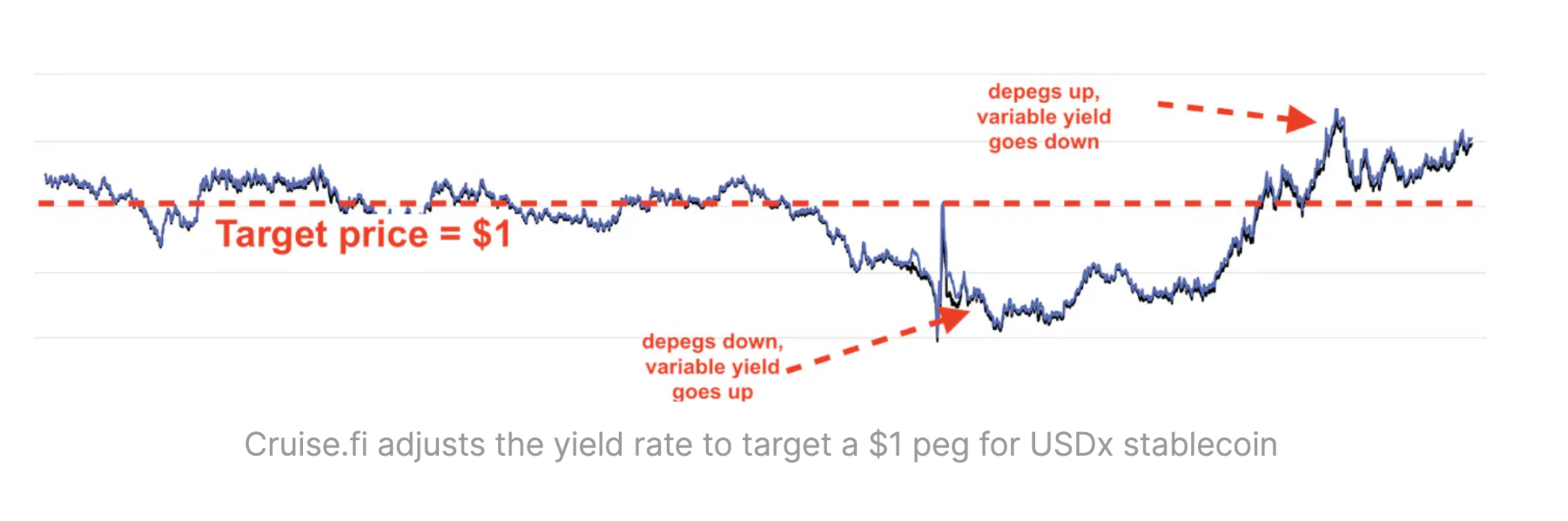

借款流程:當使用者抵押stETH 後,會產生USDx,使用者可以拿USDx 去Curve 池最終換成USDC,而stETH 產生的利息最終會給到Lender。有兩種方法可以維持住USDx 的價格

1: 當USDx 價格過高時,會把stETH 一部分的收益給到Borrower,補貼他們借貸成本過高2: 當USDx 價格過低時,會把一部分stETH 轉換為借入成本,補貼給Lender。

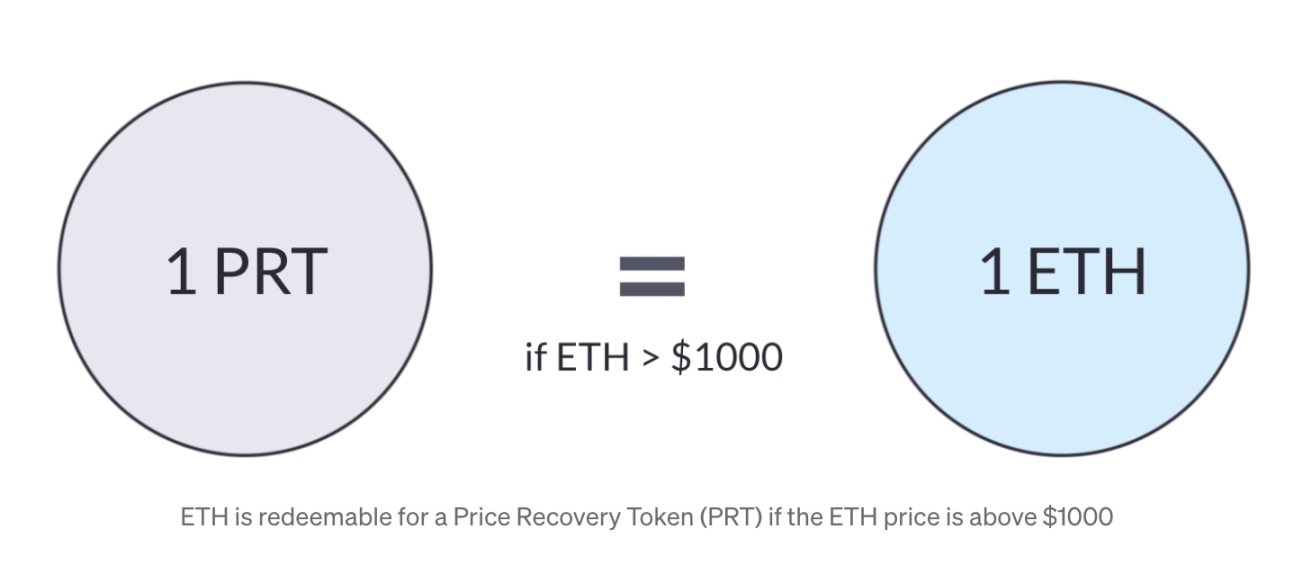

那麼專案要如何達成不清算呢?這裡假設抵押的ETH 為1500 美元,清算價格為1000 美元。當清算發生時,平台首先會把抵押物(stETH)鎖定, 然後將stETH 的質押收益給到Borrower,通過stETH 的質押收益去保留一部分原本的倉位,超過stETH 收益部分的倉位會被暫停,但這麼做的壞處是ETH 質押率上去後,會影響stETH 的收益,導致可保留的部位變小。

關於原本要被清算的部位,平台會產生Price Recovery Token,當ETH 重新回到清算線以上的時候,Lender 可以拿著這部分PRT 1:1 兌換成ETH,這樣相比於傳統的借貸平台,多了一層ETH 的超額收益,而不僅僅是藉貸利息。當然如果說Lender 不認為ETH 將會上漲到1000 美元以上,Lender 也可以在二級市場去銷售PRT,該項目還處於早期階段,很多數據以及二級市場還未完善,作者也做一個大膽的預測,如果說Lender 將PRT 放到二級市場銷售,那Borrower 也可以已更低的價格「接回」自己倉位的同時(相比於補倉),還能獲得ETH 未來的超額收益。

但該計畫也有一個弊端,計畫只能在牛市中發展(即使大回調發生,也會有「信仰」 ETH 的holder 來提供流通性),倘若熊市來臨,市場情緒降至冰點,流動性就會枯竭,對於平台也會造成不小的威脅,而願意來平台當Lender 的用戶或許不會很多,因為本身該協議就是將風險全部轉移到Lender 身上。

1.3 利息覆蓋借款利率

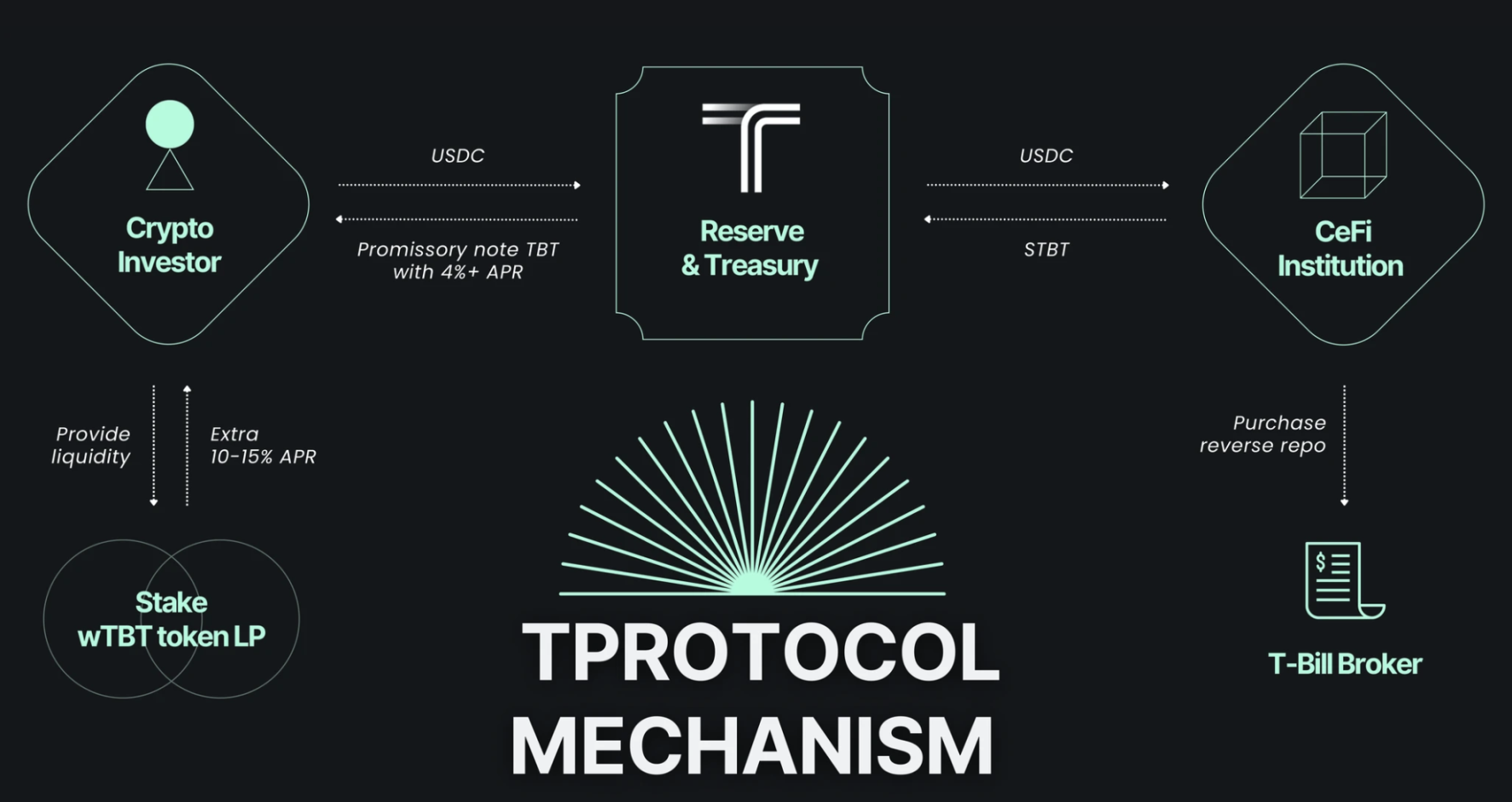

聯準會的升息浪潮也帶領了一批RWA 「無清算」協議,最值得關注也是規模最大是T Protocol,STBT 為MatrixDock 美國機構發行的美債封裝代幣,和美債收益率1:1 鉚釘,TBT則為T Protocol 發行的STBT 封裝版本,採用rebase 方式發放美債收益給平台用戶用戶僅需打入USDC 便可以鑄造TBT 從而享受美債收益。

最大亮點是平台收取的利息始終小於美債收益率,假設美債收益率為5%,那平台收取利息約為4.5% 發放給Lender,其中的0.5% 作為手續費,這樣MatrixDock 可以抵押美債封裝代幣無息借款,但是要怎麼解決不清算的問題呢?本質上該平台也採用抵押美元借出美元的邏輯,不受BTC 等資產的影響。目前LTV 為100%,當MatrixDock 抵押一百萬美元的美債時,可以藉出一百萬美元的穩定幣,當用戶想要回自己的穩定幣時,MatrixDock 則會清算掉自己擁有的美債,等額支付給用戶,大額用戶需要等待三個工作天完成對付。

但也存在危險點,當MatrixDock 拿到借款後,如果進行高風險投資等行為,用戶是存在不能剛兌美債的風險的,所有的信任都依靠平台和美債機構,存在監管盲點和不透明性,也因此T Protocol 尋求其他美債機構合作的進程也變的異常緩慢,天花板是有限制的。其次,伴隨著未來宏觀貨幣政策寬鬆,美債殖利率會開始下降,利息變少時,用戶也就沒必要在該平台存款,轉向其他借貸平台。

2.總結與思考

作者認為目前為止,大部分無清算協議都是「偽無清算」,其實就是把風險從Borrower 身上轉移到別處,例如Thorchain 把風險轉移到協議本身和持有Rune 代幣者,Cruise.Fi 將風險轉移到了Lender,T Protocol 把風險轉移到了不透明的監管上。不難看出,這幾種協議都存在一個痛點:很難達到規模效應,因為借款的本身就是對某一方不公平的,而這種不公平所帶來的短期「高額」收益卻又很難持續,對於使用者來說不穩定。用戶最終還是會使用AAVE 這樣的傳統借貸平台,接受清算的同時擁抱公平。清算的本質是資不抵債,任何資產都會有波動的時候,世界上根本就不存在無風險投資,只要有波動,就存在資不抵債的時刻,傳統金融從誕生發展到至今沒有“設計”出完美的無風險投資,加密貨幣世界的高波動屬性更不會有。 「無清算」協議或許會以相對「穩定」的方式再次出現大眾視野中,但羊毛出在羊身上,最終的某一方會接受慘痛的代價。