作者:NAT ELIASON

編譯:翻譯公會Usopp

代幣經濟學101 提供瞭如何評估一個項目代幣的概要總結。在這篇文章中,我將深入探討供給方面:代幣的數量和這個數量自然或人為變化的各種方式,如何影響一個項目的感知健康?

乍眼一看,這因素似乎微不足道。但是,了解代幣的供給量和其隨時間的變化,是在你能力範圍之內,最有可能讓你從投資一個項目中獲得良好回報的因素之一。並且,除非你知道在哪里和如何查看,否則很容易對項目的供應量產生錯誤的認知。

即使是簡單的指標如市值,也會出其不意地誤導或操控你。因此,讓我們逐步了解評估一個代幣供給量時所需要了解的所有事情,以便在下次投資之前獲得更多的信息。

對於供給量我們需要關注什麼?

最重要的不是代幣總量。而是代幣的當前供給量是多少,未來代幣供給量達到多少,以及多快會達到。

讓我們從經典的比特幣開始。目前,比特幣的流通供給量是18,973,506 枚,並且永遠只有21,000,000 枚。

比特幣的流通供給量,總供給量和最大供給量

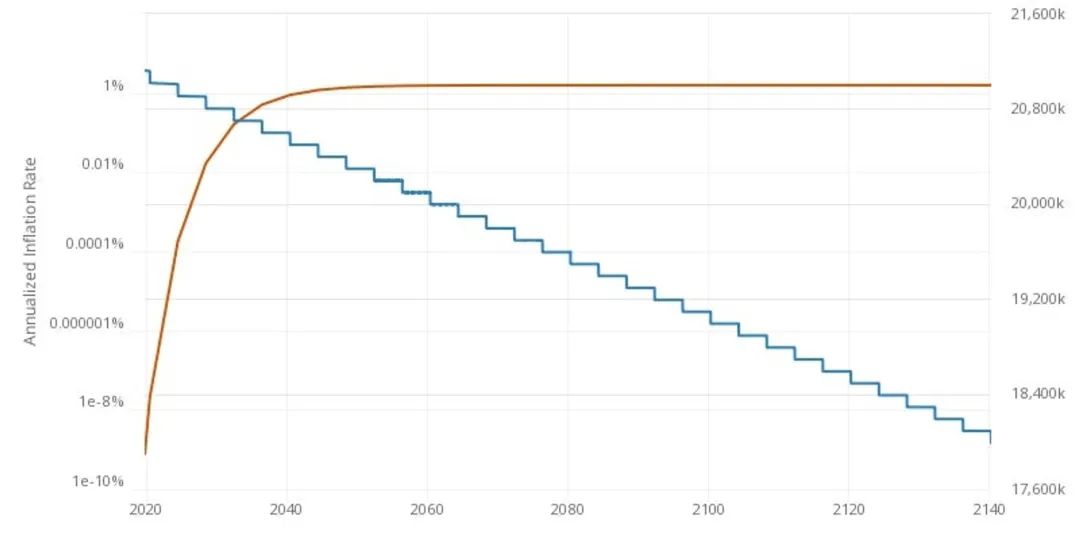

一直到2140 年,比特幣供給量最後的9.6% 才會被完全釋放,所以這需要相當長時間才能達到。並且,我們可以隨時看到比特幣目前的通脹率是多少,整個過程不會被任何意外影響。它是固定不變的。

比特幣年化通脹率和供給量

比特幣是簡單的,因為沒有任何投資者解鎖他們的資產,沒有團隊金庫,沒有臨界條件,沒有歸屬期,也沒有其它任何可能的變數。

然而,大多數加密貨幣沒有比特幣簡單。所以,對於比特幣來說,我們只需觀察流通供給量,最大供給量,和通脹表,就可以知道它現在的行情,想要知道其他大多數代幣的行情會更困難些。

我們要弄清楚以下問題:

- 現在的供給量是多少?

- 未來的供給量是多少?

- 達到未來的供給量需要多久?

- 未來的供給量是如何達到的?

讓我們來看看可能影響這些問題的各種因素,然後分析一些案例。

市值& 完全稀釋的市值

市值和完全稀釋的市值(FDV)是評估加密貨幣或代幣價值的兩個簡單的初始指標。

市值等於流通供給量乘以代幣的價格。如果所有代幣都在流通,那麼完全稀釋的市值(FDV)等於現在的價格乘以最大供給量。

因此,假設一個代幣的價格是$10,流通供給量是10,000,000 枚,和最大供給量是100,000,000 枚,那麼市值就會是$100,000,000,完全稀釋的市值(FDV)會是$1,000,000,000。

這兩個指標與我們將要提及的其他特徵結合使用才會發揮作用。因為,他們可以讓你了解當今市場如何對項目估值,以及項目未來需要如何發展,來達到滿足買方心理預期的價格。

如果你看到市值和完全稀釋的市值(FDV)之間差異很大,這意味著有許多代幣被鎖倉了,正等待進入市場。如果你認為當前的價格是符合預期的,那麼你應該調查他們是如何進入市場的(3 & 4)。

如果市值是完全稀釋的市值(FDV)的10% ,並且所有代幣都將在下一年裡釋放,那麼,項目需要在1 年裡增長10 倍,或1000%,才能維持現在的價格。

但是,如果市值是完全稀釋的市值(FDV)的25% ,並且所有代幣都將在4 年裡釋放,那麼,項目只需要在4 年裡增長4 倍,或每年增長大約40%。

因此,市場vs 完全稀釋的市值(FDV)率是你首先要檢查的事情之一,以便能了解到一些關於供給量的線索。並且,一旦你這麼做了,你就會渴望深入了解流通供給量和最大供給量的真正含義。

流通供給量& 最大供給量

流通供給量和最大供給量可以回答問題1 (現在的供給量是多少)& 2(未來的供給量是多少)。並且,它們也能幫助我們理解市值和完全稀釋的市值(FDV)。

最大供給量是相當容易獲得的數據。這個代幣最大的潛在供給量是多少?對於比特幣,它是21,000,000 枚。以太坊沒有最大供給量。對於Crypto Raiders,我們將其設置為100,000,000 枚。 Yearn 是36,666 枚。

流通供給量的獲取會更加棘手。有多少給定的代幣在流通?對於比特幣來說,很簡單,只要從最大供給量,減去沒有釋放的數量,就可以得到你的數量。其他底層區塊鏈(L1s)像以太坊和Solana,會提供自我報告,或被應用程序接口(API)監測。

研究項目代幣時,這個數據的獲取很快就會變得複雜起來。這裡有個簡單的例子。對於Crypto Raiders,我們已經釋放100,000,000 枚總供給量中的大約16,000,000 枚。但是,如果你查看Coingecko,它說我們的流通供給量只有6,723,611 枚。剩下的在哪裡呢?

Coingecko 和其他應用程序接口(API)會嘗試從流通供給量中,減去“不活躍”的代幣,即使這些代幣之前已經被釋放到了市場中。在我們的例子中,人們在我們的質押合約中,將950 萬枚代幣,鎖倉了3-12 個月。所以, Coingecko 從供給量中減去了它們:

Coingecko 中Crypto Raiders 項目界面

我覺得這有些荒唐。是人們選擇鎖倉950 萬枚代幣,並不是我們沒有釋放它們。但是從技術的角度來看,它們是不在流通的代幣。

這表明深入研究流通供給量是多麼的重要。乍看之下,我們的代幣似乎只有6% 已經被釋放,這意味著項目為了維持它現在的價格,需要增長約20 倍。但是實際上,代幣的16% 已經解鎖,所以它需要增長6.25 倍就差不多了。

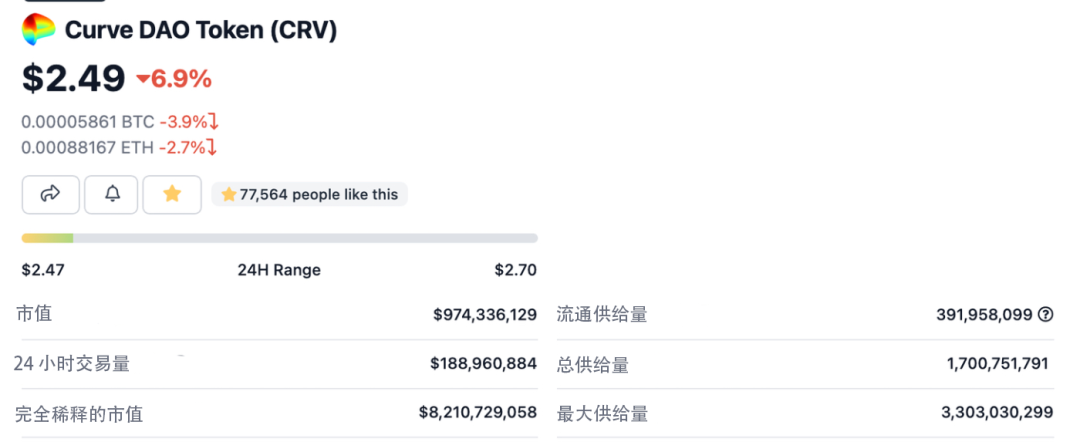

Curve 是另一個很好的例子。

Coingecko 中Curve 項目界面

他們的完全稀釋的市值(FDV)大約是他們市值的9 倍。並且,這看起來他們的代幣只有11% 在流通。但是,他們在這裡給你了一條線索:總供給量。當我們深入研究流通供給量時,我們可以看到,有大量的代幣被鎖倉在各種各樣的合約中:

Coingecko 中Curve 項目合約鎖倉詳情界面

引人注目的是“創始人”似乎擁有572m 枚代幣,並且投票鎖定的CRV 僅有440m 枚(在Curve Wars 文章中報導)。大量的代幣為創始人所有!

但是,當我們深入研究它的合約時,顯示它涉及到多個人,所以它不只擁有一位創始人。並且如果你查閱真實的合約,你會看到歸屬期是4 年。所以這些代幣需要花費一段時間才能解鎖。

值得了解這些細節的原因是,它可以幫助你衡量究竟有多少代幣被投放到了市場。對於我來說,我認為投票鎖倉的CRV 應算作市值的一部分,這讓市值更接近2120 百萬, 而不是974 百萬。這讓它非常接近完全稀釋的市值(FDV),並表明它不需要為了滿足市場偏好的價格去做增長。

但是,流通量vs 最大供給量只是我們了解供給量的一部分。如果代幣的供給量在4 個月或4 年裡增長4 倍,你的感受將會大不相同。這就是為什麼我們還需要查看釋放時間表。

釋放時間表

記住我們要弄清楚的主要問題:

- 現在的供給量是多少?

- 未來的供給量是多少?

- 達到未來的供給量需要多久?

- 未來的供給量是如何釋放的?

流通供給量vs 最大供給量解答了問題1 & 2。釋放時間表解答了問題3 & 4 :如何以及什麼時候達到供給量。

通常在需要深入研究一個項目文檔的時候,我們要查看釋放時間表。這在Coingecko 沒有,所以你必須做一些調查才能弄清楚。

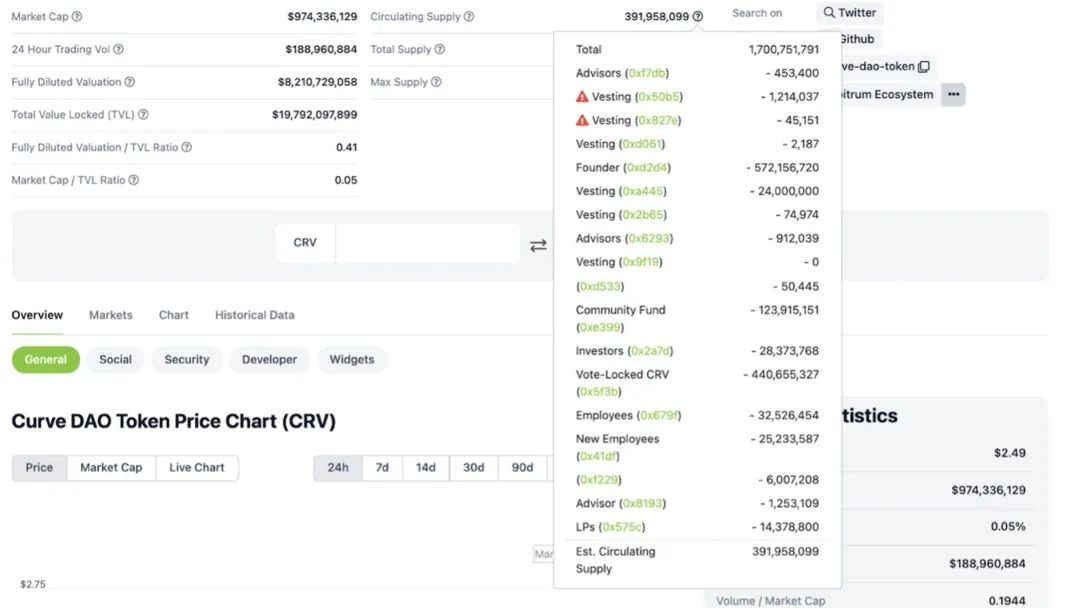

在我最近的JonesDAO 文章中,我整理了一張圖表,顯示了它們的代幣隨時間變化的釋放量:

Jones 釋放時間表

首先應該注意的是,他們有一個增長緩慢的初始釋放期,然後將會有一個從2022 年4 月30 日到2022 年10 月30 日的加速釋放期。那是私人投資者的解鎖時期,在6 個月裡線性解鎖。

在那6 個月期間,每個月將有大約3 % 的JONES 供給量被釋放。但是從現在到4 月30 日,每個月僅有1.36% 的JONES 供給量被釋放。

所以,在這6 個月期間,通脹率將增加一倍以上。而進入市場的新代幣將完全歸於那些以大幅折扣價格進入市場的人,即使在此期間價格沒有變化,他們也有更大的經濟動力去出售代幣。

這不是說投資者是惡意的,或者他們有意為之,只是他們有這麼做的自由。在購買這種代幣之前,你應該預想到會有這種影響未來供應量的變化。

你可能會看到,另一種基於平台表現的釋放方式。 Convex 是一個很好的例子,大部分的CVX 代幣釋放是基於他們的池子賺取CRV 代幣的數量:

單位CRV 盈利中CVX 的鑄造量- CVX 鑄造中比例隨時間減少的過程

這讓你了解到CVX 的通脹率一直在下降,因為CVX 的鑄造比率的變化是:CRV 的鑄造量在一直減少,直到在流通中達到100m 枚CVX 。

初始流動性如何影響釋放率

還有一點需要在釋放時間表上關注的是,百分比變化的影響。即使是一個4 年逐漸釋放的時間表,如果代幣從非常小的比例開始解鎖,這會對早期的購買者造成傷害。

例如,讓我們看一個剛剛發布代幣的新項目:JPEG'd。他們在公開拍賣中銷售了代幣的30%,並且用籌集資金的一部分增加了代幣的流動性。

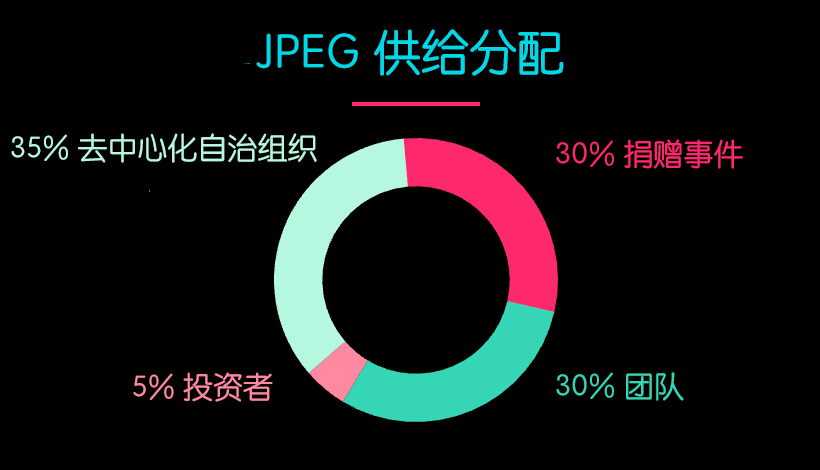

他們的整體分配一目了然:

JPEG 的供給量分配方案

代幣的35% 被分配給團隊和顧問,其歸屬期限為2 年,初始臨界期為6 個月。所以,先解鎖了代幣的30%。 6 個月之後,在為其18 個月的時間裡將代幣的35% 釋放到市場。因此在此期間,每月大約有2% 的供給量持續進入市場,之後通貨膨脹停止。

當30%+ 已經在流通時,2% 進入市場是一個相對較小的增長。代幣供給量將在15 個月裡翻倍,但這有足夠的時間,讓項目的估值趕上代幣價格。

相比之下,如果最初只釋放了10% 的代幣。那麼,代幣供給量將在5 個月裡翻倍,而不是15 個月!早期購買者受到解鎖的影響更大,代幣價格將很難跟上新的通脹。

好的,我們已經介紹了大部分重要的考慮因素。剩下只有最後幾個因素需要考慮。

初始分佈& 挖礦

大多數協議會將相當一部分代幣釋放給流動性池子(LP )獎勵。如果你為協議提供了流動性,你可以質押該流動性,可以穩賺一筆代幣。

從表面上看非常以社區為導向,因為任何人都可以購買代幣,創造流動性,並且質押它賺得更多的代幣。但是取決於這個流程是如何運作的, 初始團隊或者內部人員可能可以鑽這個空子,大幅度增加其代幣份額。

最近的一個典型案例是LooksRare。正如Cobie 在他的文章中就該主題解釋的那樣,一半的挖礦獎勵流入了早期鎖倉的投資者。因此,雖然散戶投資者可能覺得他們賺取了平台的大部分費用,但實際上這些費用進了早期的投資者們的腰包裡。

這種案例的另一種表現形式是,團隊或投資者的大部分代幣突然就被解鎖了,因為他們可以用這些代幣進行流動性挖礦。而你設想的是團隊和投資者至少有3 到6 個月的鎖定期,之後可以線性時間慢慢取回代幣。

解鎖

最後需要注意的是會解鎖大量代幣的時機。一些協議像Convex 有鎖倉機制,如果用戶想通過鎖倉獲得代幣獎勵,就必須參與這個協議。

當Convex 首次發布這個功能時,大量的CVX 持有者在第一個星期裡,將他們的代幣鎖倉了。這意味著17 個星期後,所有這些代幣都會被解鎖。該機制在9 月初引入,這些代幣在1 月初開始解鎖。注意到什麼了嗎?

Convex Finance (CVX)價格走勢圖

同時還有其他市場動向,但還是很難忽視鎖倉和解鎖代幣所造成的影響。所以,如果你購買像veCRV 風格的鎖倉代幣,或者任何其他鎖倉機制的代幣,最好能意識到會有大量的流通供應量解鎖的時機。

回顧

當你深入研究項目的代幣時,充分了解供給量和其隨時間如何變化,將使你更好地了解現在是否是一個投資的好時機。

你可以從像Coingecko 這樣的公共儀錶盤中獲取大量的信息,但深入研究項目文檔中的細節可以幫助你發掘出一些不易察覺的細節,如釋放時間表是如何隨時間變化,代幣的流向,以及未來可能解鎖什麼代幣。

不過,供給量顯然只是代幣經濟學難題的一部分。因此,在本系列的未來作品中,我們還將深入挖掘需求、博弈論、投資回報率(ROI),以及在投資或啟動自己項目之前值得了解的其它優質的代幣經濟學的知識。

PS 如果你想為你的項目設計代幣經濟學,請在Twitter 上聯繫。特別如果是一個遊戲。

作者:NAT ELIASON

翻譯:Usopp

校對:jomosis1997

排版:Bo

審核: Suannai