作者:0xEdwardyw

介紹

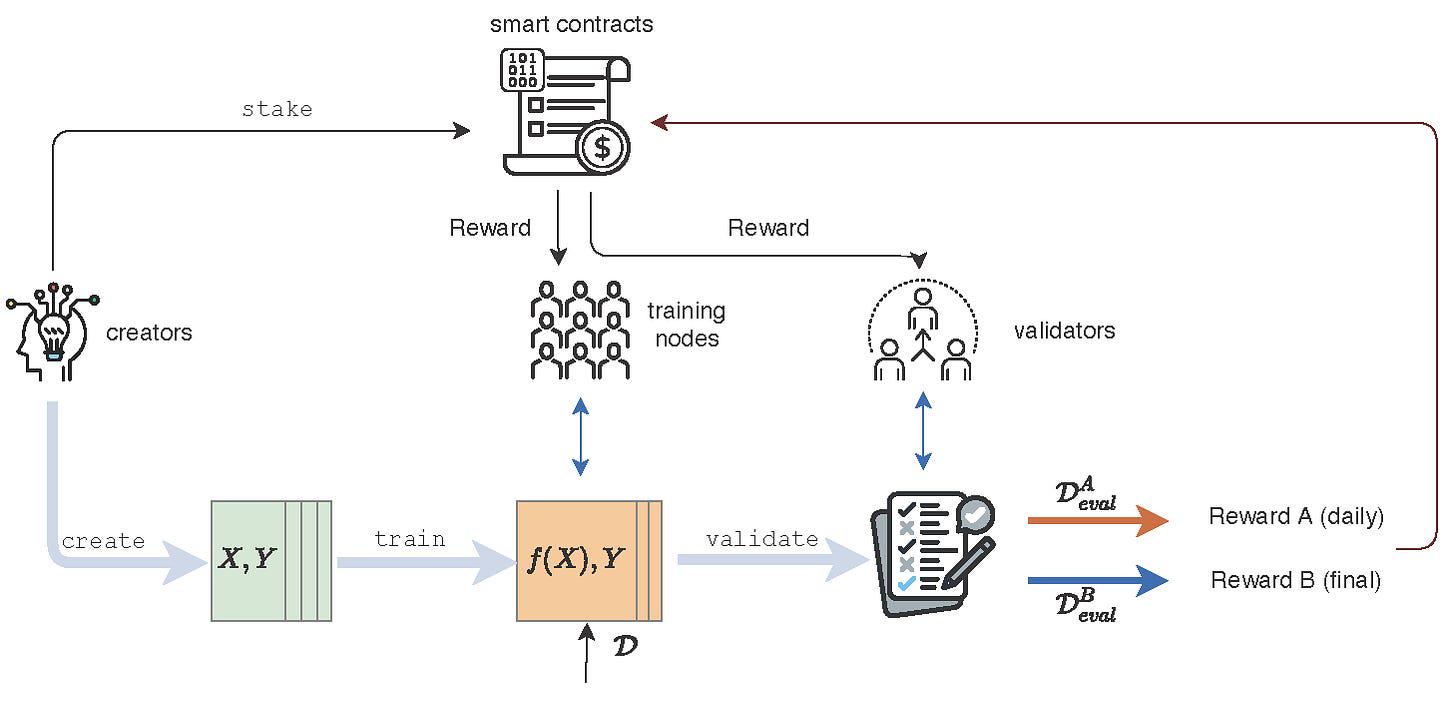

EigenLayer 是一個構建在以太坊區塊鏈上的創新協議,它引入了「再質押」 (Restaking) 的概念,允許用戶利用他們已質押的以太坊(ETH)同時為多個去中心化應用程式( dApps)提供安全保障。透過這種機制,EigenLayer 不僅增強了以太坊的安全性和可擴展性,還讓質押者在優化資本利用的同時賺取額外的獎勵。

EigenLayer 作為一種中間件解決方案,促進了一個市場,用戶可以在不同的應用程式上再質押他們的ETH 或流動質押代幣(LSTs)。這種機制使各個協議能夠借助以太坊強大的安全基礎設施,而無需自己建立驗證者集群,大大降低了新項目的成本和門檻。

- 再質押機制:使用者可以選擇再質押他們的已質押ETH 或LSTs(如stETH 和rETH),從而將加密經濟安全擴展到EigenLayer 網路上的多個應用程式。這個過程類似於資產再抵押,但仍保持用戶對資產的控制。

- 活躍驗證服務(AVS):EigenLayer 支援AVS,這些服務利用再質押者提供的共享安全性,創造了一個動態環境。各個協議可以決定提供多少收益,而驗證者則可以根據風險和回報選擇支援哪些服務。

代幣模型

主觀性質押(Intersubjective Staking)

EigenLayer 引入的EIGEN 代幣作為一種通用的「主觀工作代幣」,旨在增強以太坊生態系統內去中心化應用程式(dApps)的安全性和功能性。 EIGEN 代幣引入了一種新穎的機制,稱為“主觀性質押”,允許在發生無法輕易通過鏈上識別的主觀性不當行為時實施懲罰(或“削減”)。這種機制透過提供主觀錯誤檢測,幫助維持網路的完整性,而無需對以太坊本身進行分叉。

簡單來說,「主觀性(Intersubjective)」指的是一群人共同同意或理解的某件事,而不是機器或程式碼可以客觀衡量的事物。就像當兩個人或更多人達成一致,認為什麼是公平或真實,即使沒有嚴格的規則或公式可以證明這一點。

在EigenLayer 的上下文中,「主觀錯誤」是指那些沒有被區塊鏈規則明確捕捉到的行為,但仍然顯然是錯誤的或對系統有害的。當這些錯誤發生時,一群參與者(驗證者或社群成員)可以達成一致,認為應該採取行動,例如懲罰不良行為者。透過這種方式,人的共識可以幫助做出演算法無法獨自完成的決策。

主觀錯誤解決機制:EIGEN 透過社群共識解決爭議,採用分叉機制來懲罰惡意行為者,削減他們的質押。這個過程稱為「透過分叉削減」(slashing-by-forking),當大多數質押者行為惡意時,會創建分叉,用戶可以選擇支援哪個版本的代幣。

雙代幣模型:EIGEN 採用兩種不同的代幣運行:

- EIGEN:這是主要用於DeFi 應用的代幣,它與分叉無關,能夠在長期持倉中不受影響。

- bEIGEN:用於質押的代幣,可能會涉及分叉。它管理EigenLayer 的規範狀態,並負責在各種活躍驗證服務(AVS)中處理爭議解決。

質押機制

EIGEN 代幣可以被質押以保障各種活躍驗證服務(AVS),透過懲罰那些犯下主觀錯誤的操作員來提供加密經濟安全性。此質押機制補充了主要針對客觀錯誤的ETH 再質押。

透過再質押ETH 和質押EIGEN 保障的AVS

EigenLayer 的AVS 可以同時由再質押的ETH 和質押的EIGEN 代幣提供保障。 EigenLayer 引入了雙重質押模型,像EigenDA(資料可用性層)這樣的AVS 可以利用以太坊原生的安全性(透過再質押的ETH)以及由質押的EIGEN 代幣提供的額外安全保障。

再質押的ETH 來自以太坊驗證者,他們「重用」其質押的ETH,不僅為以太坊提供安全保障,還保護EigenLayer 上的其他協議。這個共享安全模型透過以太坊強大的驗證者網路增強了AVS 的安全性。此外,EIGEN 代幣透過主觀性質押增加了一層治理和容錯能力,允許對代碼難以檢測到的不當行為進行懲罰。

簡而言之,透過利用再質押的ETH 和EIGEN 代幣,AVS 獲得了更全面的安全機制,結合了以太坊的客觀削減和EigenLayer 更細緻的治理和錯誤解決系統。

代幣分配、解鎖計畫和通膨機制

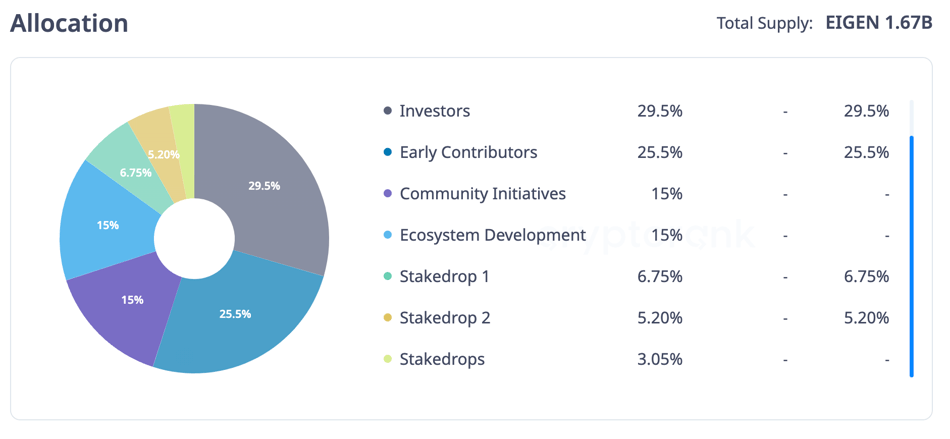

EIGEN 代幣的初始總供應量為16.7 億枚。然而,EIGEN 是一種通膨代幣,這意味著這一數字並不是其最大供應量。雖然確切的通膨率尚未確定,但預計將保持在低單位數的水平。

在啟動時,Statedrop 1 (6.75%) 和Statedrop 2 (5.2%) 的代幣已解鎖,使初始流通供應量達到2 億枚EIGEN 代幣,約佔總供應量的11.95%。另外3.05% 的質押獎勵代幣將在不久的將來分發。

來源:Cryptorank

社區分配(總共45%)

- 質押獎勵(15%):此部分用於獎勵在EigenLayer 上質押以太坊(ETH) 的用戶。

- 社區倡議(15%):為各種社區驅動的計畫和倡議預留。

- 生態系發展(15%):用於支持EigenLayer 周圍的生態系發展。

貢獻者和投資者(總共55%)

- 早期貢獻者(25.5%):包括協議的開發者和早期支持者。

- 投資者(29.5%):分配給為專案提供資金支持的投資者。

解鎖計劃

生態系發展生態系發展的總分配為EIGEN 代幣總供應量的15%。然而,EigenLayer 尚未披露該類別的詳細解鎖計劃。

社區倡議社區倡議獲得了EIGEN 代幣總供應量的15% 分配。其中,4% 被指定用於「Programmatic Incentives v1」(程式激勵v1),該部分將在一年內線性解鎖。剩餘11% 的解鎖計劃尚未公佈。

貢獻者和投資者分配給投資者和核心貢獻者的所有代幣將在代幣首次對社區可轉移之日後完全鎖定1 年。 在此日期之後,分配給投資者和核心貢獻者的EIGEN 每月解鎖4%。這意味著,投資者和核心貢獻者持有的EIGEN 將在首次可轉移之日起3 年後才能完全解鎖。

未來通膨

EigenLayer 的設計類似於以太坊,擁有動態代幣供應,預計在早期會經歷通膨階段。具體的發行計劃尚未確定。 根據該計畫的設計,通膨旨在優先考慮生態系統的平衡,將EIGEN 代幣分配給各種參與者,如業者、ETH 再質押者和開發者。這與典型的權益證明系統不同,後者的獎勵通常主要傾向於現有的代幣持有者。

價格和估值分析

創投成本

EigenLayer 在創投領域引起了廣泛關注,該專案透過三輪融資總共籌集了1.645 億美元。根據公佈的A 輪融資數據,EigenLayer 的估值為50 億美元,B 輪投資之後估值可能會更高。 A 輪融資的成本約為每個EIGEN 代幣$0.3。 A 輪融資的投資者通常預期10 倍至15 倍的回報。

B 輪融資:a16z 1 億美元投資

- 於2024 年2 月22 日宣布,這筆1 億美元的投資是EigenLayer B 輪融資的一部分,由Andreessen Horowitz(a16z)獨家投資,融資估值未對外公佈。

A 輪融資:5 千萬美元

- 在B 輪融資之前,EigenLayer 於2023 年3 月籌集了5,000 萬美元,由Blockchain Capital 領投。這一輪融資幫助EigenLayer 在當時確立了50 億美元的估值。

目前估值

在2024 年10 月1 日上線後,EigenLayer 的EIGEN 代幣經歷了顯著的市場波動,起始價格為$3.90,完全稀釋估值(FDV)為65 億美元。代幣價格迅速上漲,在交易的最初幾個小時內達到了$4.47 的高點。

上線後的幾天裡,EIGEN 的價格波動較大,主要原因是一些大戶的操作,如Tron 創始人孫宇晨出售了大量空投的EIGEN 代幣。儘管有這些波動,EIGEN 目前的價格穩定在$3.5 左右,使其FDV 超過60 億美元。目前的價格大約是A 輪創投成本的10 倍。

EIGEN 是流通量低、FDV 高的代幣。由於投資者(29.5%)和核心貢獻者(25.5%)分配的比例較大,這意味著在1 年鎖倉期結束後,代幣可能會面臨較大的拋售壓力。

低流通、高FDV 模式對市場有幾個影響。起初,由於可供交易的供應量有限,可能導致價格快速上漲。然而,隨著更多的代幣解鎖並進入流通市場,可能會產生巨大的拋售壓力。這種動態引發了關於此類代幣長期可持續性的擔憂,以及其對散戶投資者的潛在影響。批評者認為,這種結構在代幣生成事件(TGE)後留給投資者的上升空間較小,因為大部分潛在價值已經被早期的私人投資者和風險資本家捕獲。

EIGEN 代幣的未來潛力在於其在EigenLayer 生態系統中的需求。隨著1 年鎖倉期結束後流通供應量的增加,更多的活躍驗證服務(AVS)將上線,EIGEN 代幣將用於質押,以增強這些服務的安全性。這些因素預計將保持對代幣的健康需求,並有助於緩解解鎖代幣後的拋售壓力。