作者:Alex Pack、Alex Botte,Hack VC 合夥人

編輯:Yangz,Techub News

摘要

- 以太坊這輪週期的表現不如比特幣和Solana 等主流幣。至少在反對者看來,罪魁禍首是以太坊模組化的策略決策。但這是真的嗎?

- 從短期來看,答案是肯定的。我們發現,由於費用降低及代幣消耗減少,以太坊向模組化架構的轉變對ETH 的價格產生了影響。

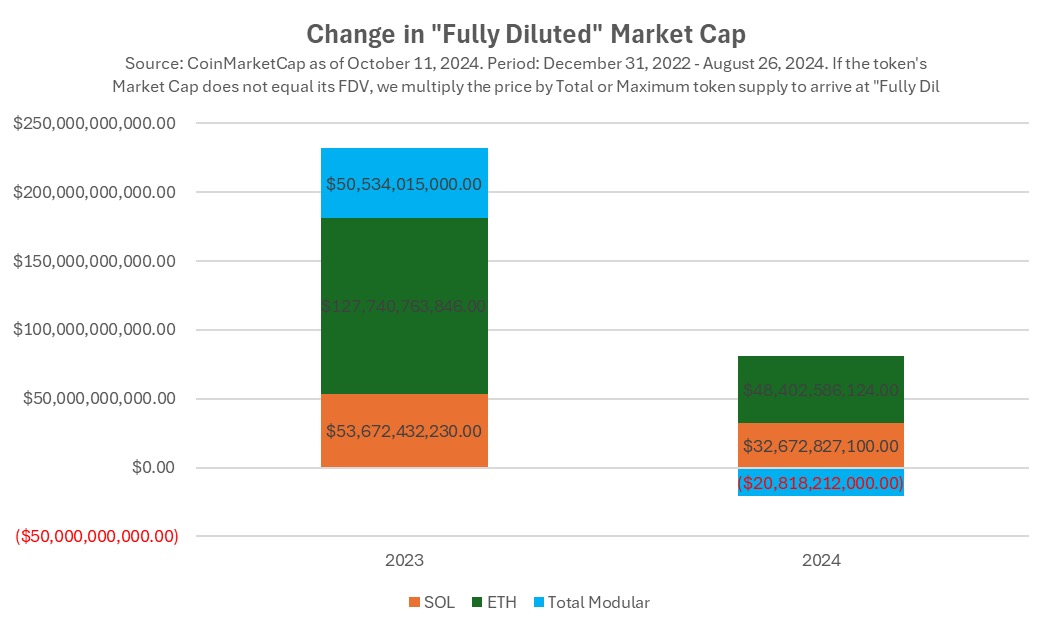

- 如果把以太坊及其模組化生態的市值加在一起看,情況就會改變。 2023 年,以太坊模組化基礎設施代幣產生的價值與整個Solana 的價值差不多,都是500 億美元。但在2024 年,這些代幣的整體表現不如Solana。此外,這些代幣的收益主要歸團隊和早期投資者所有,而非ETH 代幣持有者。

- 從商業策略的角度來看,以太坊的模組化轉變是保持生態主導地位的合理方式。區塊鏈的價值取決於其生態的規模,雖然以太坊的市場份額在九年內從100% 下降到75%,但這一份額仍然是不低的。我們將其與Web2 雲端運算公司Amazon Web Services 進行了比較,後者的份額在同一時期從近100% 下降到了35%。

- 從更長遠的角度來看,以太坊模組化方法的最大好處是使網路在未來能抵禦可能使其過時的技術進步。透過L2,以太坊成功地渡過了L1 的第一次重大「滅頂之災」,為自身的長期彈性奠定了良好的基礎(儘管有所取捨)。

出了什麼問題?

與比特幣和Solana 等相比,以太幣在本輪行情中表現不佳。以太幣自2023 年以來上漲了121%,而比特幣和SOL 分別上漲了290% 和1452%。對於這一現象,我們聽到很多說法,稱市場是非理性的,技術路線圖和用戶體驗跟不上同行,以太坊生態的市場份額正在被Solana 等競爭對手奪走。那麼,以太坊注定會成為加密貨幣領域的美國線上(AOL)或雅虎嗎?

造成以太坊表現不佳的罪魁禍首其實是以太坊在近五年前做出的一個非常有意的戰略決策,即轉向模組化架構,並隨之去中心化和拆分其基礎設施路線圖。

在本文中,我們將探討以太坊的模組化方法,利用數據驅動的分析來評估這項策略如何影響ETH 的短期表現、以太坊的市場地位及其長期前景。

以太坊向模組化架構的策略轉變:有多瘋狂?

2020 年,Vitalik 和以太坊基金會(EF)發出了一個大膽而又充滿爭議的呼籲:將以太坊基礎設施堆疊的各個部分分開。以太坊不再處理平台的所有面向(執行、結算、資料可用性、排序等),而是有意讓其他項目以可組合的方式提供這些服務。一開始,他們鼓勵新的Rollup 協議作為以太坊L2 來處理執行問題(參見Vitalik 2020 年的文章《以Rollup 為中心的以太坊路線圖》),但現在有數百種不同的基礎設施協議在競相提供曾被認為是L1 獨家壟斷的技術服務。

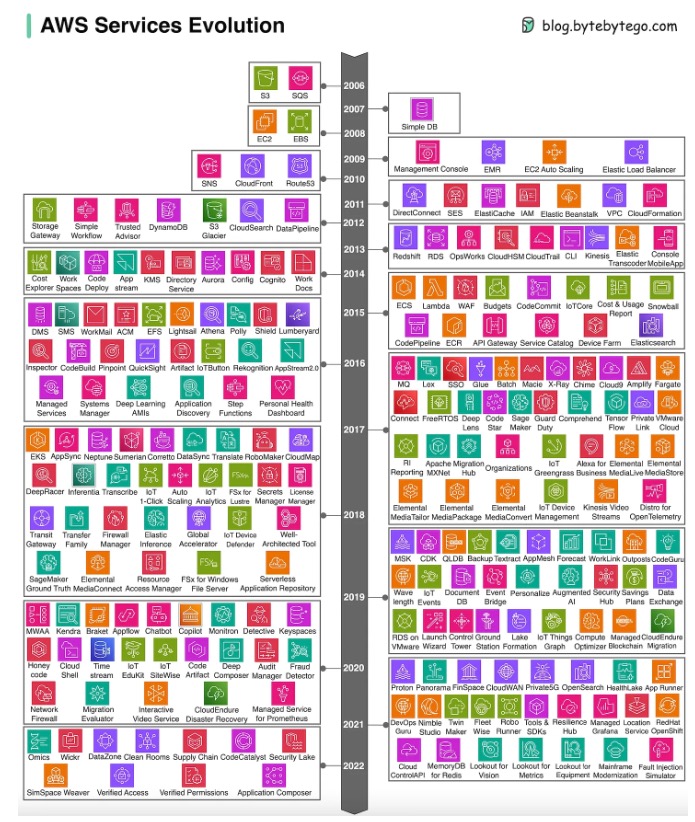

為了更好地理解這個想法有多激進,可以想像一下Web2 中的情況。與以太坊相似的Web2 服務是亞馬遜網路服務(AWS),它是用於建立中心化應用的領先雲端基礎設施平台。試想一下,如果20 年前AWS 剛推出時,決定只專注於其旗艦產品,如儲存(S3)和運算(EC2),而不是現在提供的數十種不同的服務,AWS 將錯過絕佳的創收機會,無法向客戶推銷其不斷擴大的服務套件。有了全套的產品服務,AWS 可能會創建一個「圍牆花園」,使其客戶難以與其他基礎設施提供者集成,從而將其客戶鎖定。當然,事實就是如此。 AWS 現在提供數十種服務,客戶很難脫離其生態,營收成長速度也十分驚人(從早期的數億美元成長到現在的約1000 億美元年收入)。

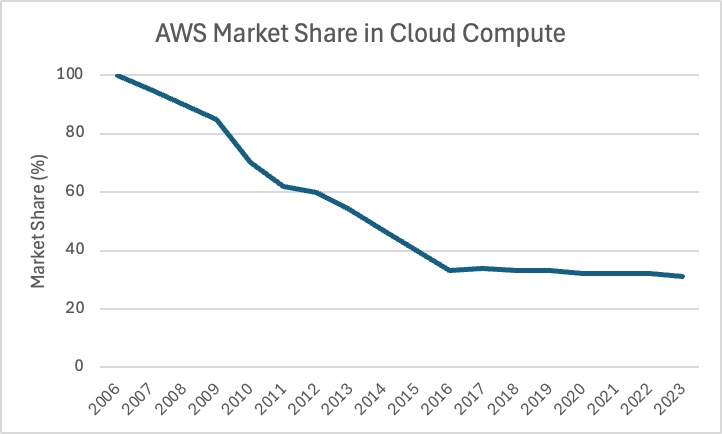

然而,就市場份額來說,隨著時間的推移,AWS 的市場份額逐漸被其他雲端運算供應商奪走,微軟Azure 和谷歌雲等競爭對手每年都在穩步擴大市場佔比,AWS 的市場佔比已從最初的100% 下降到了現在的35% 左右。

如果AWS 採取不同的方法呢?如果AWS 承認其他團隊可能會更好地建立某些服務,並開放其API、優先考慮可組合性並鼓勵互通性,而不是製造封鎖的環境,那會怎麼樣? AWS 本可以讓開發者和新創公司的生態建構互補的基礎設施,從而產生更好、更專業的基礎設施,打造對開發者更友善的生態和更好的整體體驗。這不會在短期內為AWS 帶來更多的收入,但卻可以使AWS 比其競爭對手擁有更大的市場份額和更有活力的生態。

儘管如此,這對亞馬遜來說可能不值得。因為它是一家上市公司,需要優化的是收入,而不是「更有活力的生態」。對亞馬遜而言,拆分和模組化也許並不合理。但對以太坊來說,或許是合理的,因為以太坊是去中心化的協議,而不是一家公司。

去中心化協議,而非公司

與公司一樣,去中心化協議也有使用費用,或在某種程度上可稱之為「收入」。但這是否意味著協議的價值應該只是基於這些收入?不,情況並非如此。

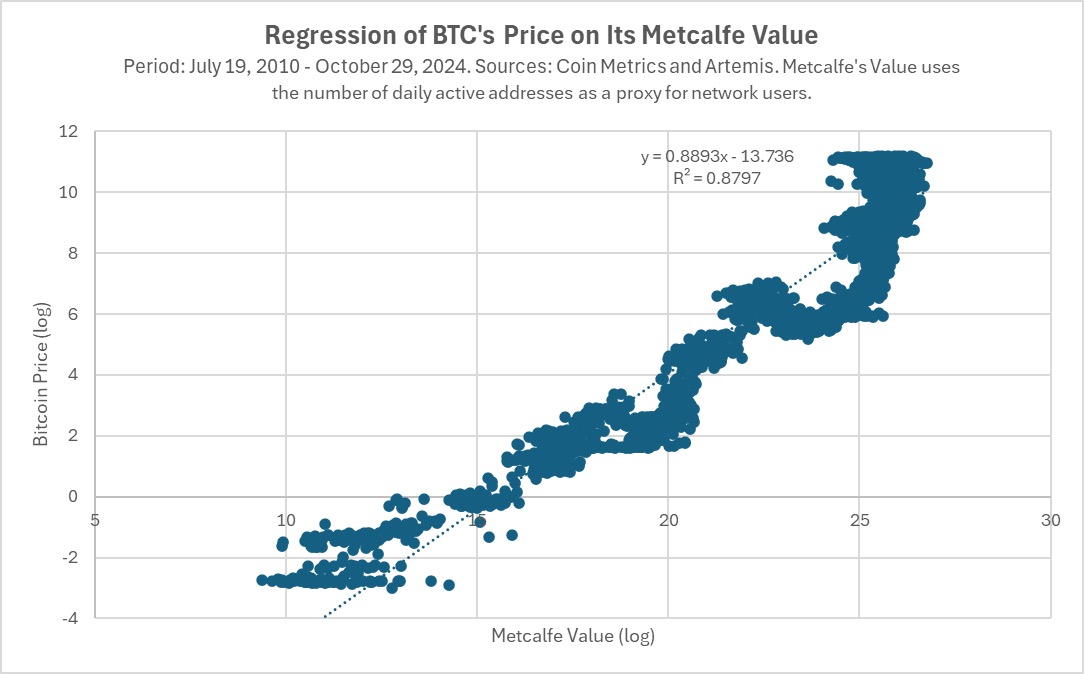

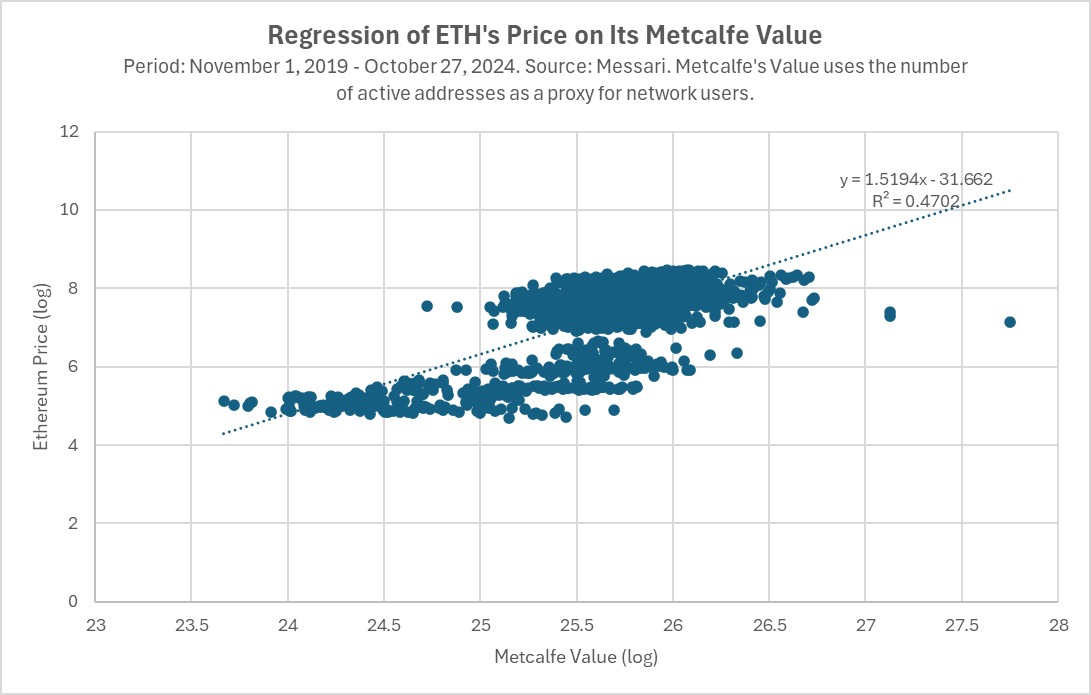

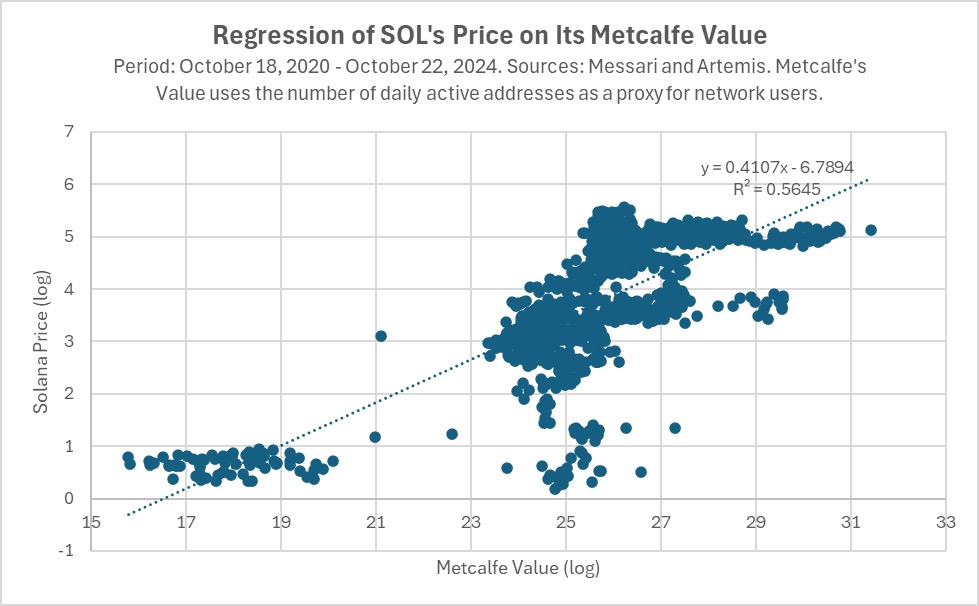

在Web3 中,協議的價值取決於其平台上的整體活動量,取決於擁有最活躍的建構者和使用者生態。以下是我們對比特幣、以太坊和Solana 的代幣價格與梅特卡夫值(衡量網路中用戶數量的指標)之間關係的分析。在所有情況下,代幣價格都與梅特卡夫價值高度相關,這種關係持續了數年,而就比特幣而言,這種關係已經持續了十多年。

為什麼市場在為這些代幣定價時如此關註生態活動?股票是根據成長和獲利來定價的。而目前,關於區塊鏈如何為其代幣累積價值的理論還很稚嫩,在現實世界中幾乎沒有解釋力。因此,根據網路的實力(如用戶數量、資產、活躍度等)對其進行估值才是合理的。

更具體地說,代幣價格實際上應該反映其網路的未來價值(就像股票價格反映的是公司的未來價值,而不是現在的價值一樣)。這就引出了以太坊可能想要模組化的第二個原因,即將模組化作為一種「未來保障」,增加以太坊長期保持主導地位的可能性。

2020 年,當Vitalik 寫下《以Rollup 為中心的路線圖》一文時,以太坊正處於1.0 階段。以太坊是有史以來第一個智慧合約區塊鏈,但很明顯,在區塊鏈的可擴展性、成本和安全性等方面未來會有幾個數量級(OOM)的改進。先行者的最大風險在於,他們對新技術範式轉變的適應速度較慢,從而錯過了下一個OOM 飛躍。就以太坊而言,這就是從PoW 到PoS 的轉變,以及向可擴展性提高100 倍的區塊鏈的轉變。以太坊需要培育一個能夠擴展並取得重大技術進步的生態,否則就有可能成為那個時代的雅虎或美國線上。

在Web3 的世界裡,去中心化協議取代了公司的地位,以太坊認為,從長遠來看,培育一個強大的模組化生態比掌握所有基礎設施更有價值,即使這意味著放棄對基礎設施路線圖的控制和核心服務的收入。

下面,讓我們來看看這個模組化的決定是如何透過數據實現的。

以太坊模組化生態及其對ETH 的影響

我們從以下四個面向來看模組化對以太坊的影響:

- 短期價格(不利)

- 市值(某種程度上是有利的)

- 市佔率(有利)

- 未來技術路線圖(有待商榷)

費用和價格:不利

在短期內,以太坊的決定對ETH 的價格產生了明顯的影響。雖然從低谷開始,以太坊的價格仍在大幅上漲,但在某些時段,以太坊的表現不如比特幣、SOL 等許多競爭對手,甚至不如納斯達克綜合指數。

這在很大程度上無疑是其模組化策略導致的。

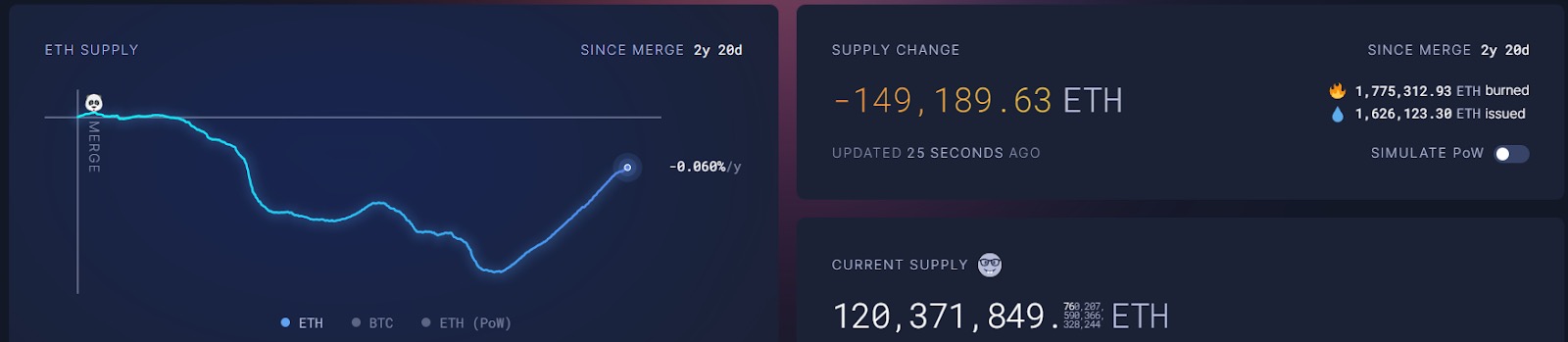

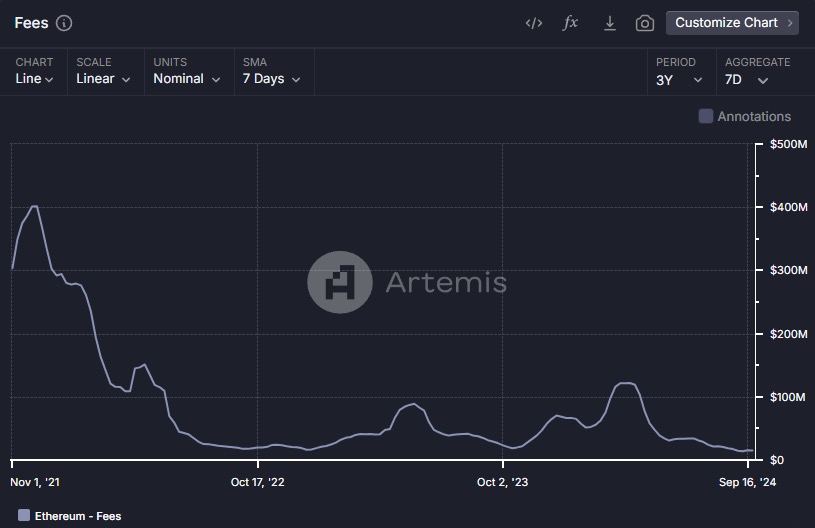

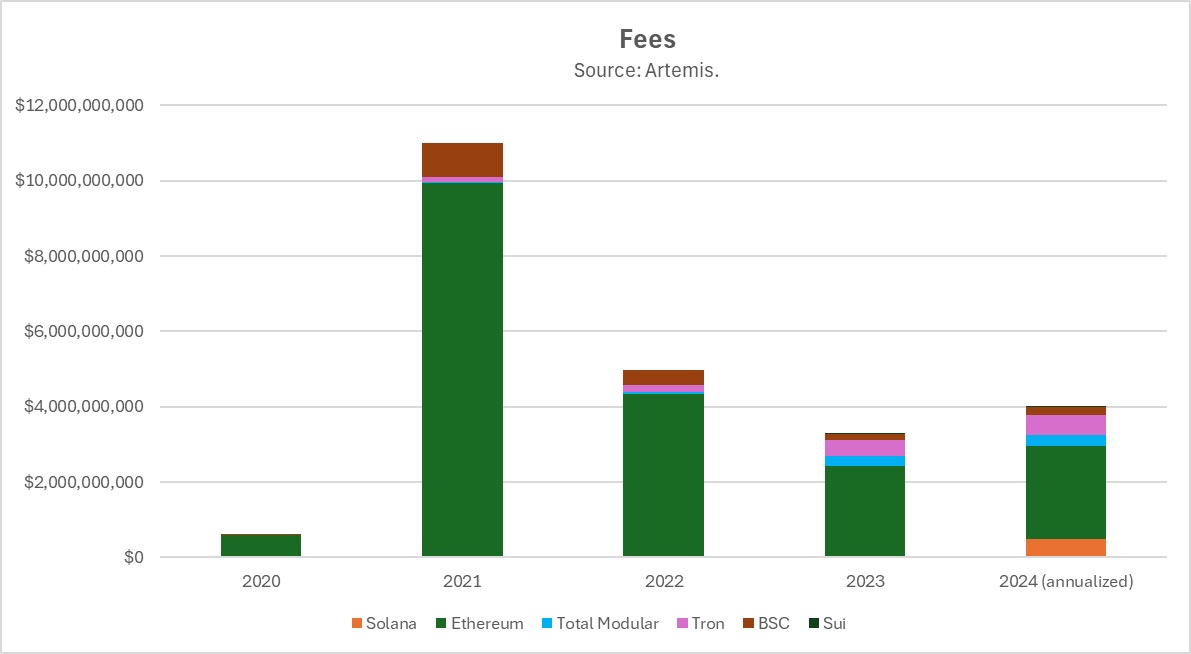

以太坊的模組化策略影響ETH 價格的第一種方式是降低費用。 2021 年8 月,以太坊推出了EIP-1559,即向網路支付的超額費用會導致ETH 被銷毀,從而限制供應。這在某種程度上相當於公開股票市場的股票回購,會對價格產生正面壓力。事實上,它確實起到了一段時間的作用。

但隨著用於執行的L2,甚至像Celestia 這樣的替代數據可用性(DA)層的推出和發展,以太坊的費用已經下降。透過放棄核心創收服務,以太坊的費用和收入都有所下降。這對ETH 的價格產生了很大的影響。

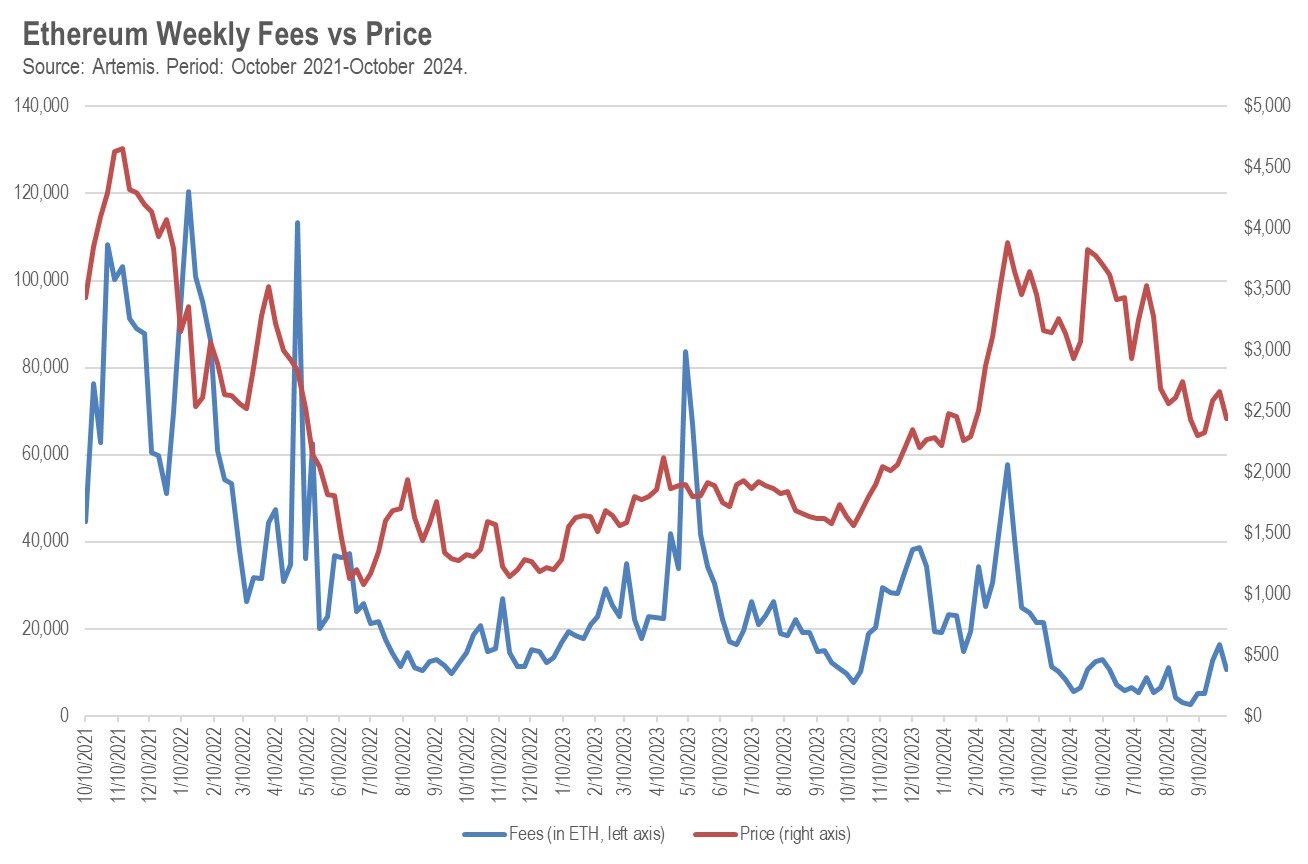

在過去三年中,以太坊費用(以ETH 為單位)與ETH 價格之間的關係在統計上非常顯著,每週的相關性為+48%。如果以太坊產生的費用在一周內下降1000 ETH,那麼ETH 價格平均貶值17 美元。

當然了,這些費用並不是無處可去,它們流向了新的區塊鏈協議,包括L2 和DA 層等等。而這也引出了模組化策略可能會損害ETH 價格的第二個原因,即這些新的區塊鏈協議大多都有自己的原生代幣。以前,投資者只需購買一種基礎設施代幣,就能接觸到以太坊生態中發生的所有令人興奮的增長,而現在,他們必須從許多不同的代幣中進行選擇(CoinMarketCap在其“模組化」類別中列出了15 種代幣,還有數十種代幣正在私人市場上接受創投)。

模組化基礎設施代幣這個新類別可能在兩個方面損害了ETH 的價格。首先,如果把區塊鏈看作是公司,那麼它應該是完全負增值的,所有「模組化代幣」的市值總和將變成ETH 的市值。股票世界通常就是這樣。當公司拆分時,舊公司的市值通常會隨著新公司市值的增加而減少。

但對ETH 來說,情況可能比這更糟。大多數加密貨幣交易者都不是特別成熟的投資者,當他們面對必須購買幾十個代幣才能獲得「以太坊上將出現的所有酷炫增長」而不是一個代幣的情景時,他們可能會不知所措,乾脆不買任何代幣。這種心理開銷以及購買一籃子代幣而不是只買一個代幣的交易成本可能會損害以太坊和模組化代幣的價格。

市值:有利(某種程度上)

估算以太坊模組化路線圖對其成功的影響的另一種方法是查看其絕對市值隨時間的變化。 2023 年,以太坊的市值增加了1,280 億美元。相比之下,Solana 的市值成長了540 億美元。雖然絕對數字更高,但Solana 的成長基數要低得多,這就是為什麼其價格增長了919%,而ETH 僅為91%。

然而,如果考慮到以太坊模組化策略帶來的所有新「模組化」代幣的市值,情況就會改變。 2023 年,這一數字成長了510 億美元,與Solana 的市值成長基本持平。

這說明了什麼?一種解釋是,隨著模組化策略的轉變,以太坊基金會為與以太坊一致的模組化基礎設施生態創造了與Solana 相同的價值。更不用說它為自己創造的1280 億美元的市值價值了。試想一下,微軟或蘋果花費數年時間和數十億美元試圖圍繞其產品建立自己的開發者生態,他們會對以太坊的這一成績感到多麼的羨慕。

然而,2024 年的情況並非如此。 SOL 和ETH 持續成長(儘管成長幅度不大),而模組化區塊鏈的市值卻整體下降。這可能是市場在2024 年對以太坊模組化策略的價值失去了信心,也可能是來自代幣解鎖的壓力,當然,也可能是市場對購買一籃子代幣做多以太坊相關基礎設施的心理成本不堪重負,相較之下,他們只需購買代幣就可以做多Solana 技術生態。

讓我們從價格走勢和市場告訴我們的訊息轉到實際基本面本身。 也許2024 年的市場是錯的,而2023 年的市場是對的。以太坊的模組化策略究竟是幫助還是阻礙了它成為領頭的區塊鏈生態和加密貨幣?

以太坊生態和ETH 的主導地位:有利

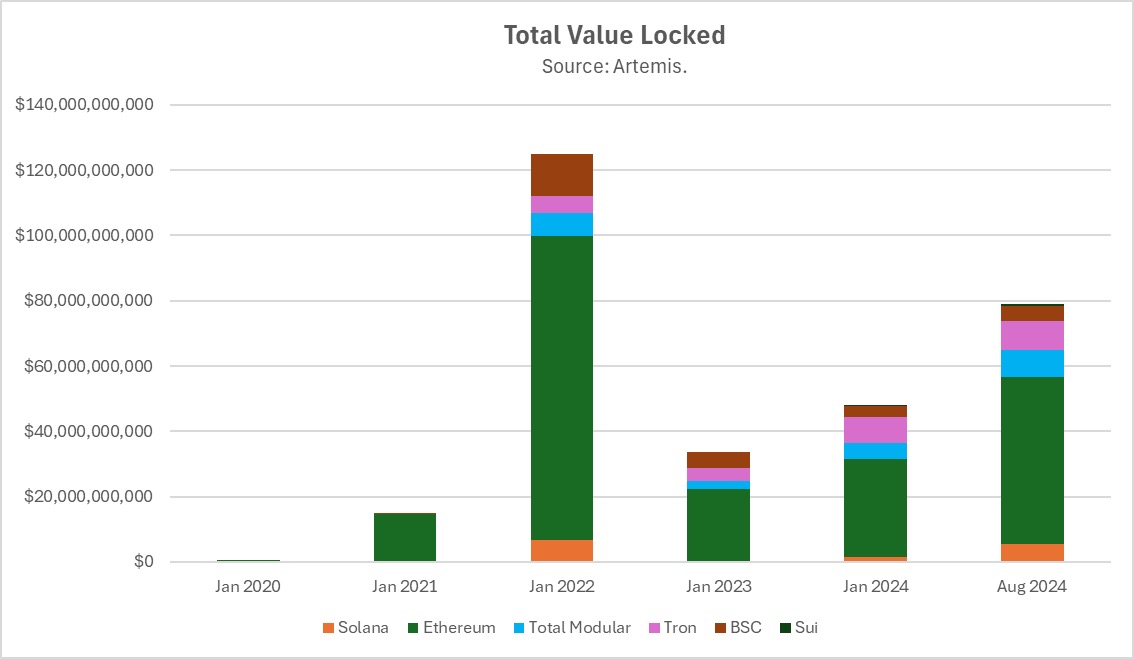

就基本面和使用情況而言,與以太坊一致的基礎設施表現異常出色。在同類產品中,以太坊及其L2s 的總鎖定價值(TVL)和費用都是最高的,是Solana 的11.5 倍,且僅L2 就比Solana 高出53%。

如果從TVL 市場份額的角度來考慮,當以太坊於2015 年推出時,它擁有100% 的市場份額。儘管有數以百計的L1 競爭者,但以太坊及其模組化生態至今仍保持著約75% 的市場份額。

9 年的時間,市佔率從100% 降到75%,這已經很不錯了!要知道,AWS 在大約同一時期的市佔率從100% 降至約35%。

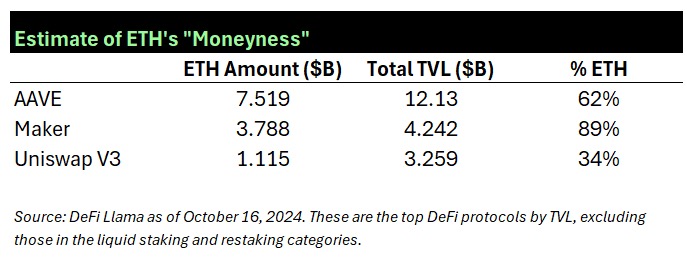

但是,ETH 是否真的受益於「以太坊生態」的主導地位嗎?或者說,以太坊及其模組化部分正在蓬勃發展,但並沒有將ETH 本身作為一種資產?事實證明,ETH 是更廣泛的以太坊生態中無處不在的一部分。當以太坊擴展到L2 時,ETH 也是如此。大多數L2 使用ETH 支付gas,而且大多數L2 TVL 中的ETH 至少是其他代幣的10 倍。觀察下表,就可以了解以太坊生態中三個最大的DeFi 應用在其主網和L2 實例中ETH 資產的主導地位。

技術層面:有待商榷

從技術路線圖的角度來看,以太坊將L1 鏈模組化為獨立組件的決定允許專案在其特定領域內進行專業化和優化。只要這些元件保持可組合性,DApp 開發者就可以使用現有的最佳基礎設施進行構建,從而確保效率和可擴展性。

模組化的另一個更大的好處是使協議有「未來保障」。試想一下,如果一項新的技術創新改變了遊戲規則,那麼只有採用這項創新的協議才能存活下來。這種情況在科技史上經常發生,例如美國線上就因錯過了從撥接上網到高速寬頻網路的轉變,估值從2,000 億美元跌至45 億美元。而雅虎因採用新搜尋演算法(如Google的PageRank)的速度較慢,錯過了向行動互聯網的轉變,估值從1,250 億美元跌至50 億美元。

但是,如果你的技術路線圖是模組化的,那麼作為L1 的你就不必抓住每一次新的技術革新浪潮,你的模組化基礎設施合作夥伴可以為你抓住它。

那麼,以太坊的這種策略奏效了嗎?讓我們來看看已經實際建成的與以太坊相匹配的基礎設施:

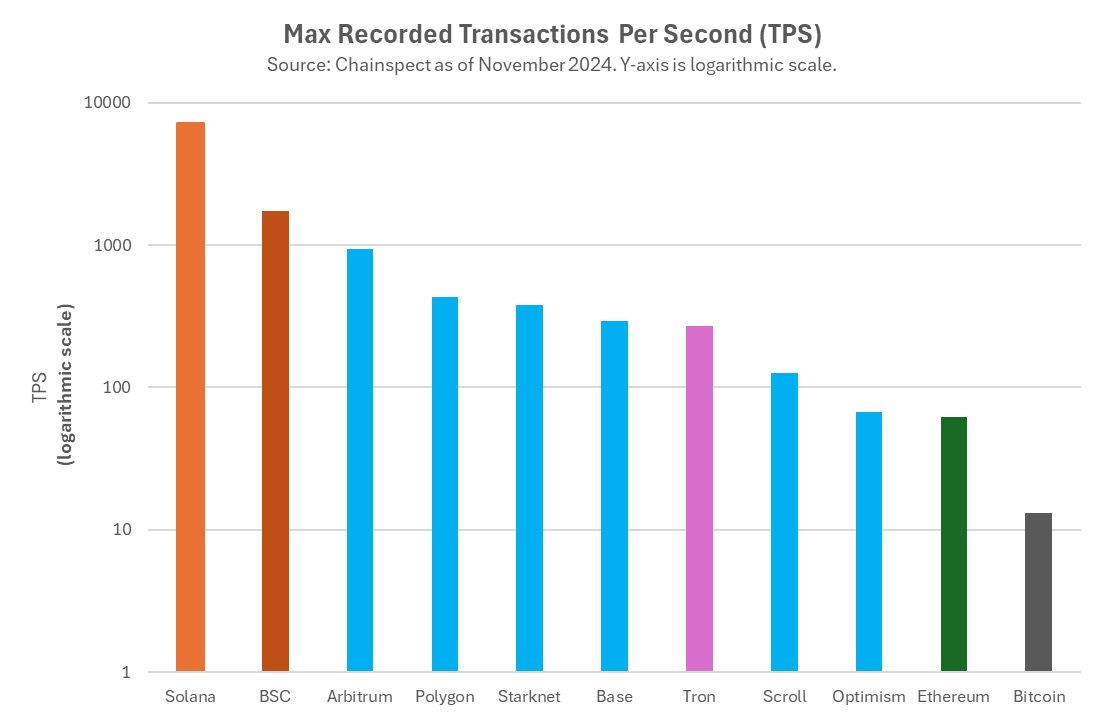

具有同類最佳可擴展性和執行成本的L2。至少有兩種新穎的技術方法在此取得了成功,即以Arbitrum 和Optimism 為代表的optimistic Rollup,以及以ZKSync、Scroll、Linea 和StarkNet 為代表的基於零知識證明的Rollup。此外,還有更多高吞吐量、低成本的L2。培育兩種為以太坊帶來可擴展性OOM 改進的區塊鏈技術絕非易事。在以太坊之後推出的數十種(如果不是數百種的話)L1,至今仍未能推出具有百倍級可擴展性和成本改進的2.0 版本。有了這些L2,以太坊已經度過了區塊鏈的「第一次大規模滅絕事件」,成功擴展到了每秒百倍級的交易量(TPS)。

- 新的區塊鏈安全模式。區塊鏈安全方面的創新對於一個協議的生存至關重要,看看今天每個主流L1 是如何使用PoS 而不是PoW 的就知道了。 EigenLayer 首創的「共享安全」模式或許是下一個重大轉變。雖然其他生態也推出了其他共享安全協議,如比特幣的Babylon 和Solana 的Solayer,但以太坊的EigenLayer 是先驅。

- 新的虛擬機器(VM)和程式語言。對以太坊最大的批評之一是以太坊虛擬機器(EVM)及其程式語言Solidity。 Solidity 是一種低抽象的程式語言,雖然易於編碼,但容易出現漏洞且難以審計,這也是基於以太坊的智能合約遭到駭客攻擊的原因之一。對於非模組化區塊鏈來說,幾乎不可能嘗試使用多個虛擬機器或將初始虛擬機替換另一個虛擬機,但對於以太坊來說並非如此。新一波替代虛擬機正在以L2 的形式構建,允許開發人員使用替代語言編碼,不使用EVM,但仍可在以太坊生態中構建。這方面的例子包括Movement Labs,實驗室正在採用由Meta 建構並由Sui 和Aptos 推廣的Move VM;zk-VM,如RiscZero、Succinct,以及a16z 研究團隊建構的實作;以及將Rust 和Solana VM 引入以太坊的團隊,如Eclipse。

- 新的可擴展性方法。與其他網路基礎設施或人工智慧一樣,我們可以預期每隔幾年就會出現一次OOM 可擴展性改進。即使是現在,Solana 也已經等待了數年才迎來下一個重大改進,名為Firedancer,由一個團隊(Jump Trading)打造。此外,還有一些新的超可擴展性技術正在開發中,例如來自Monad、Sei 和Pharos 等L1 團隊的平行化架構。如果Solana 無法跟上,這些技術可能會對其生存構成威脅,但以太坊不會,它只需透過新的L2 將這些技術進步納入其中即可。這正是MegaETH、Rise 等新專案正在嘗試的方法。

這些模組化基礎設施合作夥伴幫助以太坊將加密貨幣最大的技術創新融入自己的生態,避免了滅頂之災,並與其競爭對手共同創新。

但是,這也是有代價的。正如Composability Kyle 所說,以太坊在採用模組化架構時,為使用者體驗增加了許多複雜性。一般使用者會更容易上手Solana 這樣的單片鏈,因為他們不必處理跨鍊和互通性等問題。

總結

那麼,總結來說,以太坊的模組化策略帶來了什麼?

- 模組化生態發出了強烈的「意見」。 2023 年,市場給予與以太坊一致的模組化基礎設施代幣的成長與給予Solana 的成長相同,但2024 年的情況並非如此。

- 至少在短期內,模組化策略因其導致的更少的費用損害了ETH 的價格。

- 但如果從商業策略的角度考慮模組化方法,事情就開始變得更有意義了。以太坊成立9 年來,市佔率從100% 降至75%,而Web2 的競爭對手AWS 同期的市佔率則下降至35% 左右。在去中心化協議的世界裡,生態的規模和代幣的主導地位比費用更重要。

- 如果從長遠角度考慮模組化策略,以及以太坊需要在未來抵禦可能導致其成為加密貨幣領域的AOL 或雅虎的OOM 技術改進,那麼以太坊的表現也相當不錯。憑藉L2,以太坊已經度過了L1 鏈的第一次「大滅絕事件」。

當然,這一切都是有代價的。以太坊模組化後的可組合性比捆綁在一起的單鏈要差,損害了用戶體驗。

至於涉及實際的ETH 價格時,模組化帶來的好處何時(如果有的話)才能抵消費用損失以及與模組化以太坊一致的基礎設施代幣的競爭,目前還不清楚。當然,這對這些新模組化代幣背後的早期投資者和團隊來說是件好事,因為他們可以從以太坊市值中分一杯羹,但事實上,在許多情況下,模組化代幣都是以獨角獸估值推出的,這意味著這些經濟收益的分配是不均衡的。

從長遠來看,以太坊可能會因投資培育更廣泛的生態而成為更強大的參與者。它不會像AWS 在雲端運算市場那樣失去陣地,也不會像雅虎和AOL 在網路平台大戰中那樣失去一切,它正在為下一波區塊鏈創新浪潮奠定適應、擴展和繁榮的基礎。在一個由網路效應驅動成功的行業中,以太坊的模組化策略可能是保持智慧合約平台主導地位的關鍵。