原文作者: Sohrab Khawas

編譯:Zen,PANews

2023年第三季度,加密貨幣和區塊鏈領域的一級市場發生急劇下滑,僅獲得19.75億美元的投資。這一數字不僅創下了自2020年第四季以來的最低值,也標誌著該行業進入了新的低谷。在2022年第一季達到120億美元的巔峰之後,加密領域的投融資已經連續下滑一年半之久。

隨著資金流向與規模的變化,我們需要對Web3、區塊鏈和加密貨幣領域目前的資金狀況進行更深入的研究。本篇分析旨在揭示Web3融資領域的複雜和細微之處,為當前的資金分佈提供清晰的思路。

回顧Web3一級市場投融資狀況

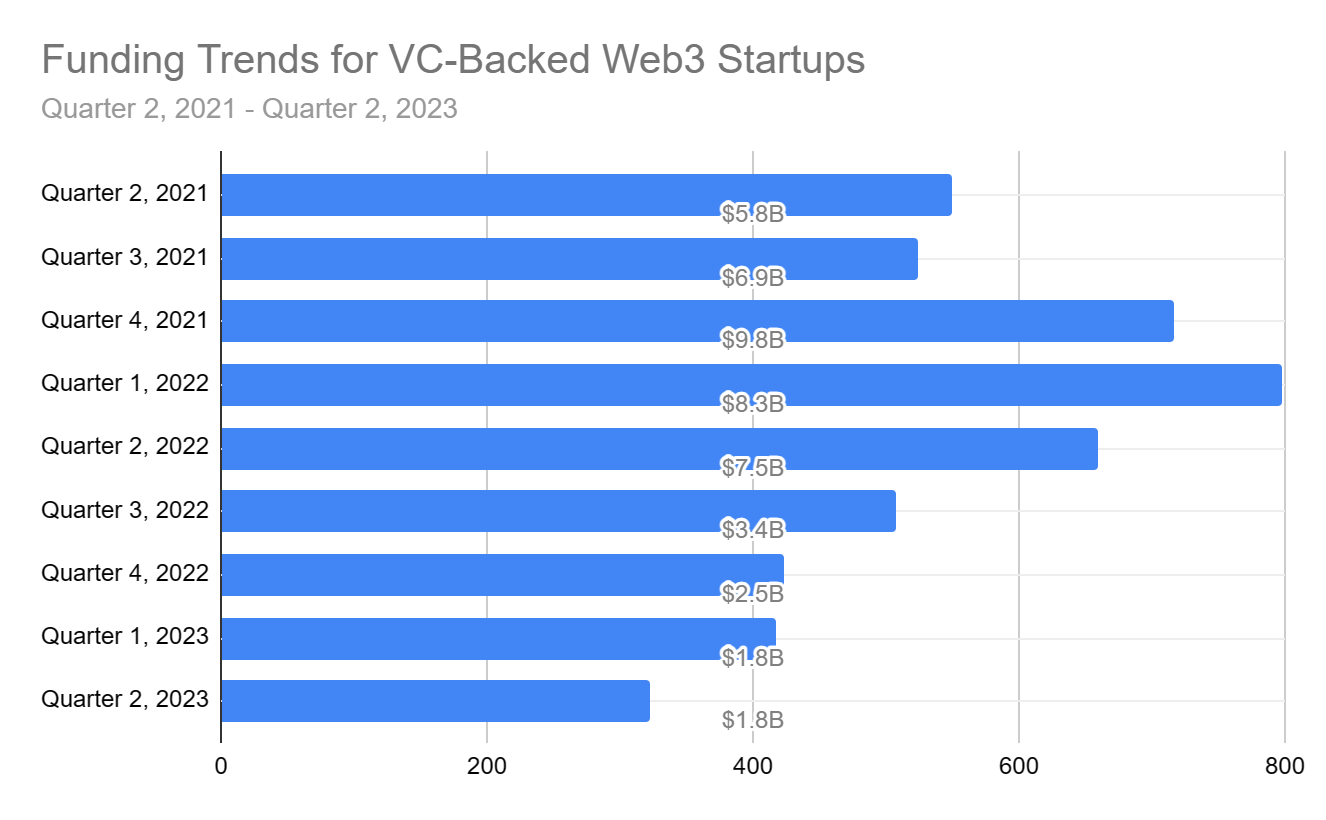

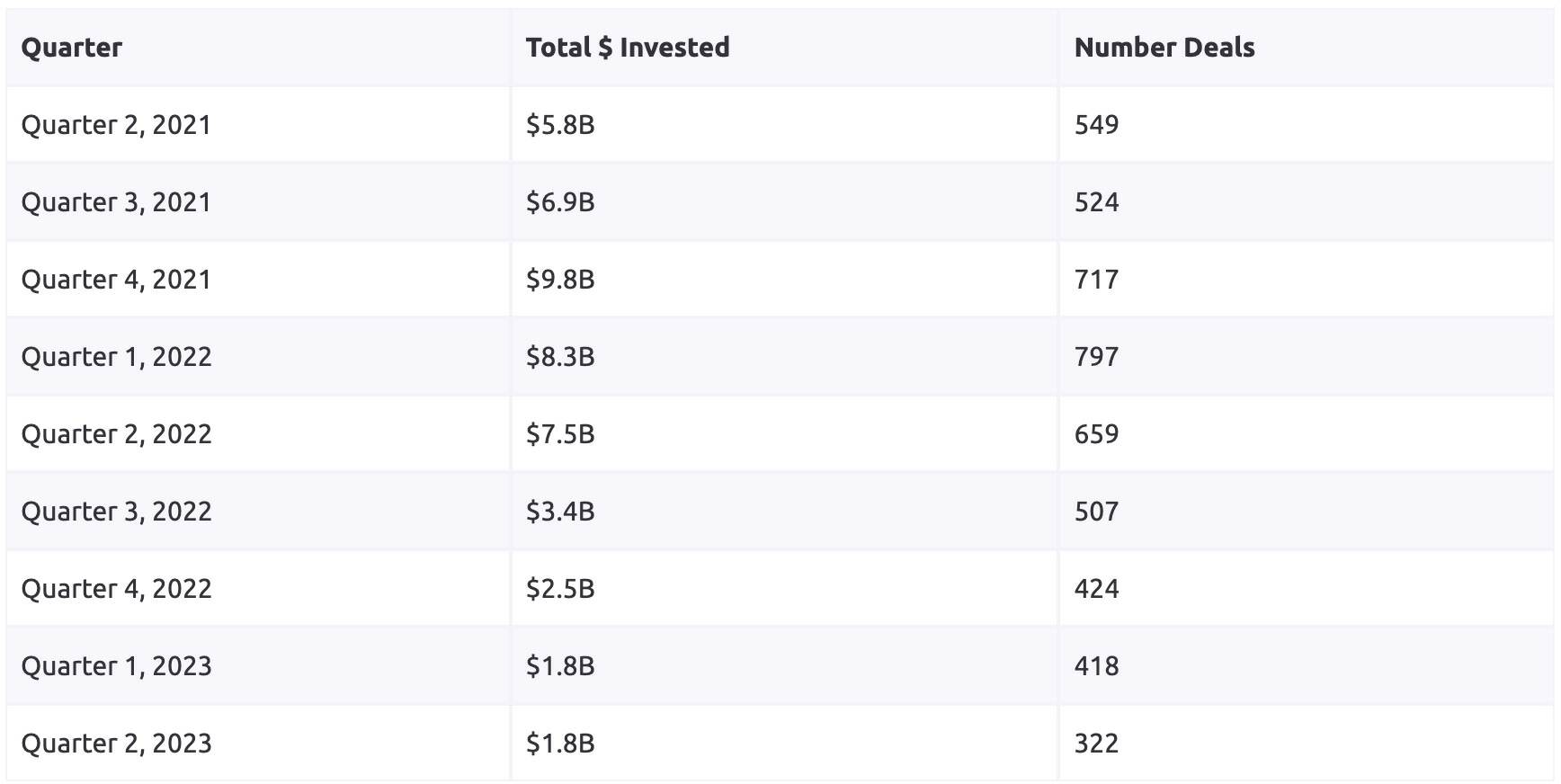

2021年初,市場表現強勁,但到了2022 年下半年和2023 年初,這表明市場正在經歷鞏固和整合的過程,可能形成更穩定的態勢。這段期間雖然資金規模有所波動,但完成融資的專案數量卻保持穩定。

Web3產業在2021年表現出強勁成長,這一正面的趨勢一直延續到年末:Q2共有54.8億美元投資涉及549筆融資;Q3達到了69億美元涉及524筆融資;Q4則出現了更為顯著的成長,達到了98億美元,完成717筆融資。

到了2022年初,Q1融資規模則出現了輕微的下滑,為83億美元,但融資數量的增加顯示市場仍在擴張。 2022年Q2,融資金額再次減少到75億美元,但維持了相對穩定的融資交易數量,可能表示市場正在鞏固。

然而,2022年下半年出現的下滑確實令人擔憂,Q3和Q4的投資分別下降到34億美元和25億美元。這種下行趨勢延續到了2023年,顯示產業所面臨的挑戰性階段。

以半年為單位來看,2021年的後半年表現出強勁的成長態勢,融資金額達到167億美元,交易次數為1241次。這樂觀的情緒延續到了2022年上半年,融資金額達到158億美元。然而,2022年的下半年急轉直下,降至59億美元,顯示可能發生了市場的調整。這一趨勢在2023年上半年進一步加劇,進一步顯示市場在經歷顯著的收縮。

加密對沖基金

根據《第五屆全球加密對沖基金年度報告》,投資加密資產的避險基金下降,從2022年的37%下降到2023年的29%。這一轉變表明,人們需要重新評估投資組合中加密資產的風險和潛力。

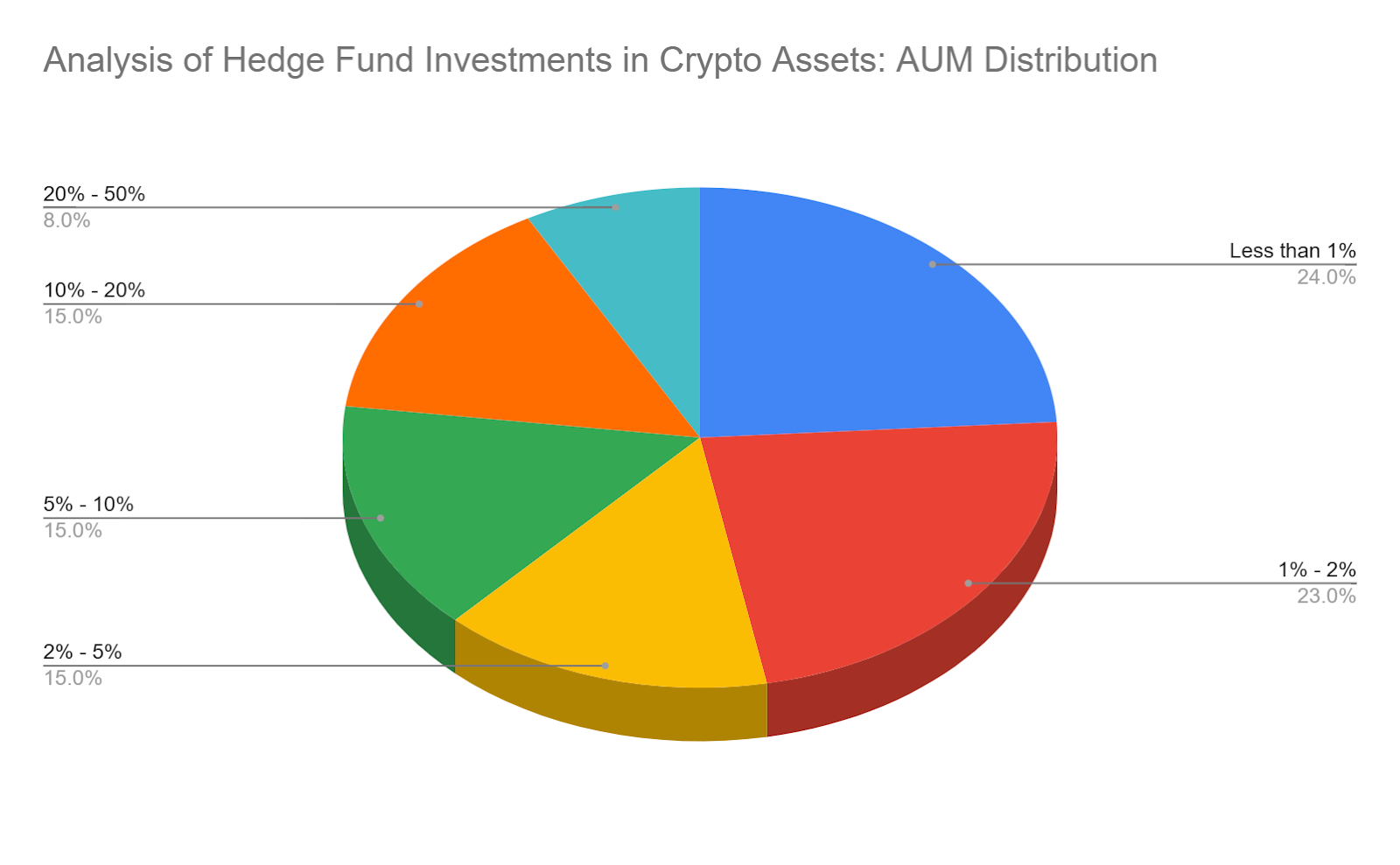

對沖基金的加密資產投資

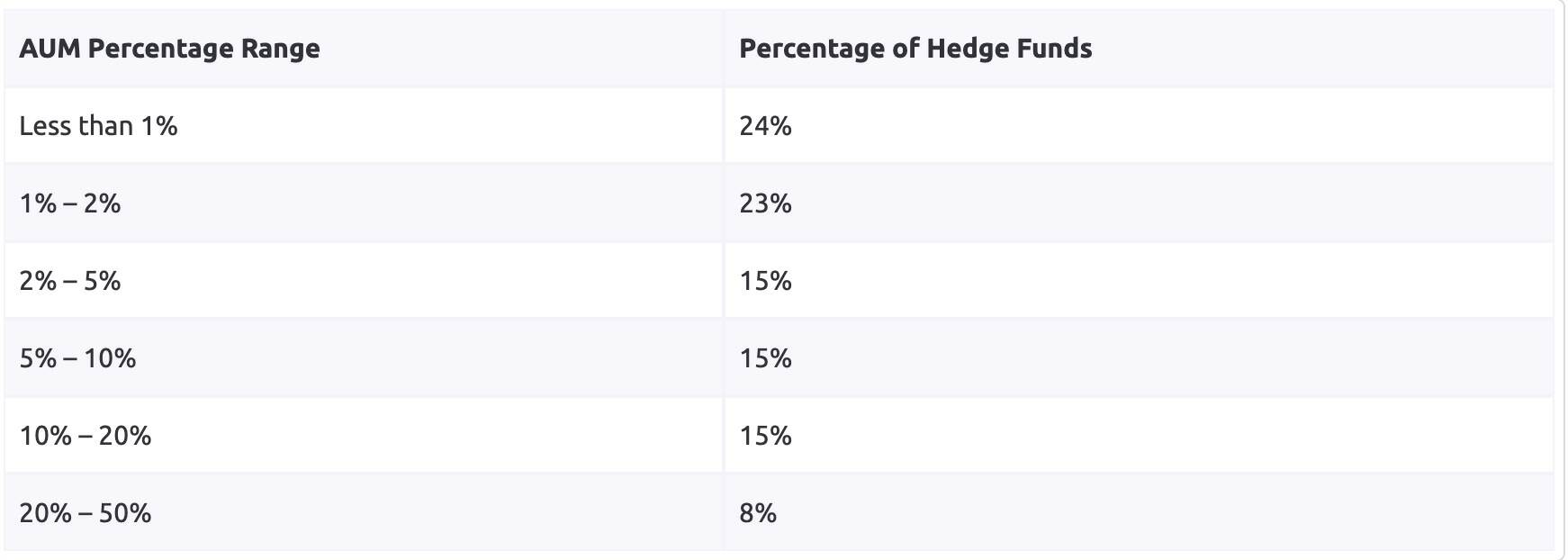

以上圖表顯示了對沖基金在其總資產管理(AUM)中對加密資產的分配。相當一部分對沖基金(24%)採取保守的態度,加密投資不到其AUM的1%,這種謹慎的立場與加密市場的整體波動性和風險相符。有趣的是,約有一半參與加密資產投資的避險基金採取「試水」策略,投入的資金不到其資產管理總量的2%。其中63% 的基金擁有超過10 億美元的資產管理規模,顯示知名基金也在加密貨幣領域謹慎試水。

相反,38% 積極參與加密資產的對沖基金表現出高風險偏好,其加密資產管理規模佔超過5%。這與去年的20% 相比有了顯著成長,顯示人們對加密市場的信心或意願不斷增強,願意在加密市場中持有更多的部位。

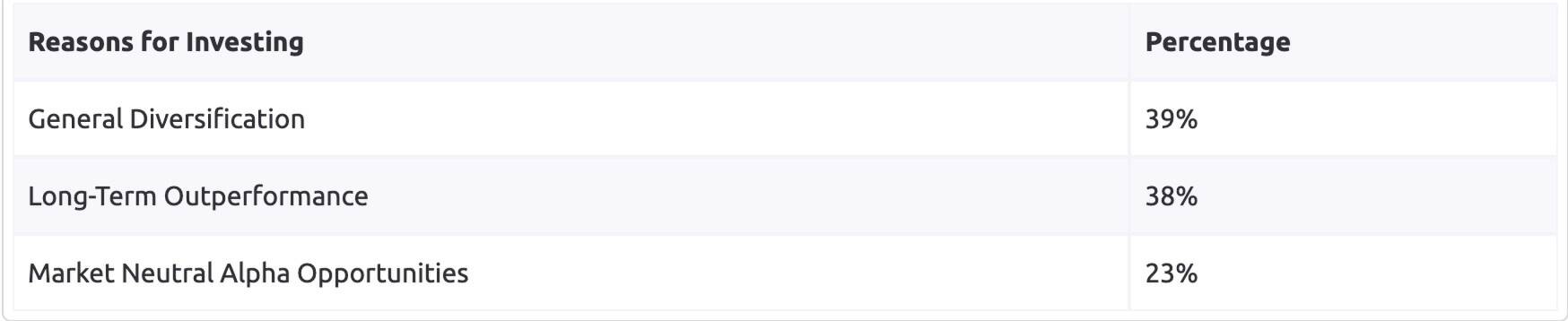

對沖基金投資加密的主要原因

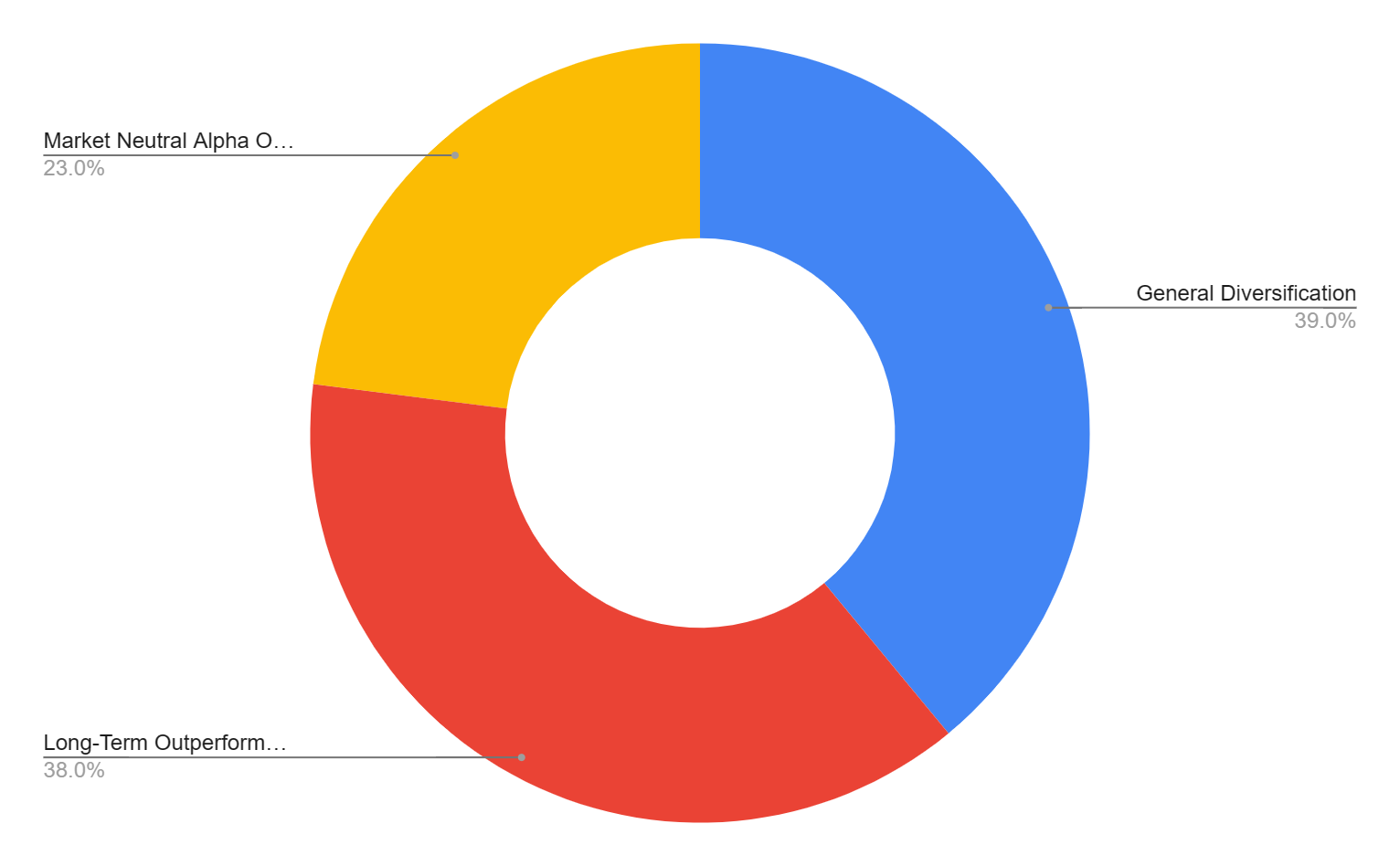

大多數對沖基金(39%)優先考慮整體多樣化,利用加密貨幣分散投資組合的風險。另一個重要因素是追求長期超額收益,有38% 的對沖基金希望從加密貨幣投資中獲得持續成長。此外,23% 的人被市場中立的阿爾法投資機會所吸引,這表明他們有興趣在整體市場趨勢不明確時利用潛在回報。這些動機共同凸顯了加密資產在增強對沖基金投資組合策略中的多方面作用。

基於資產管理規模的動機洞察

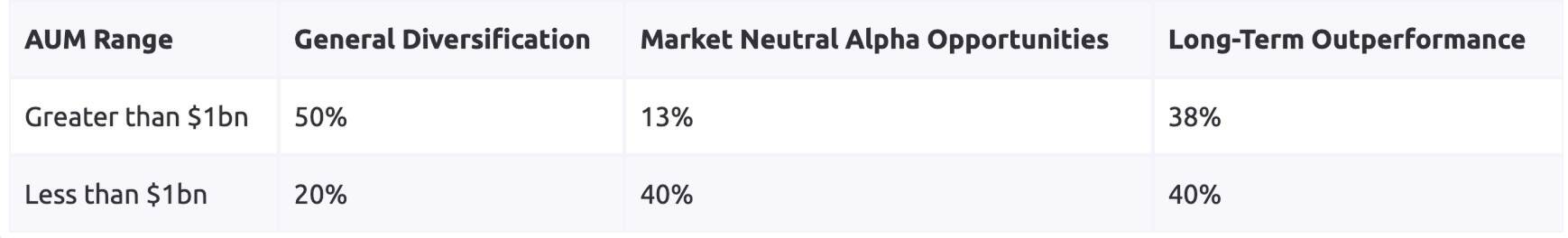

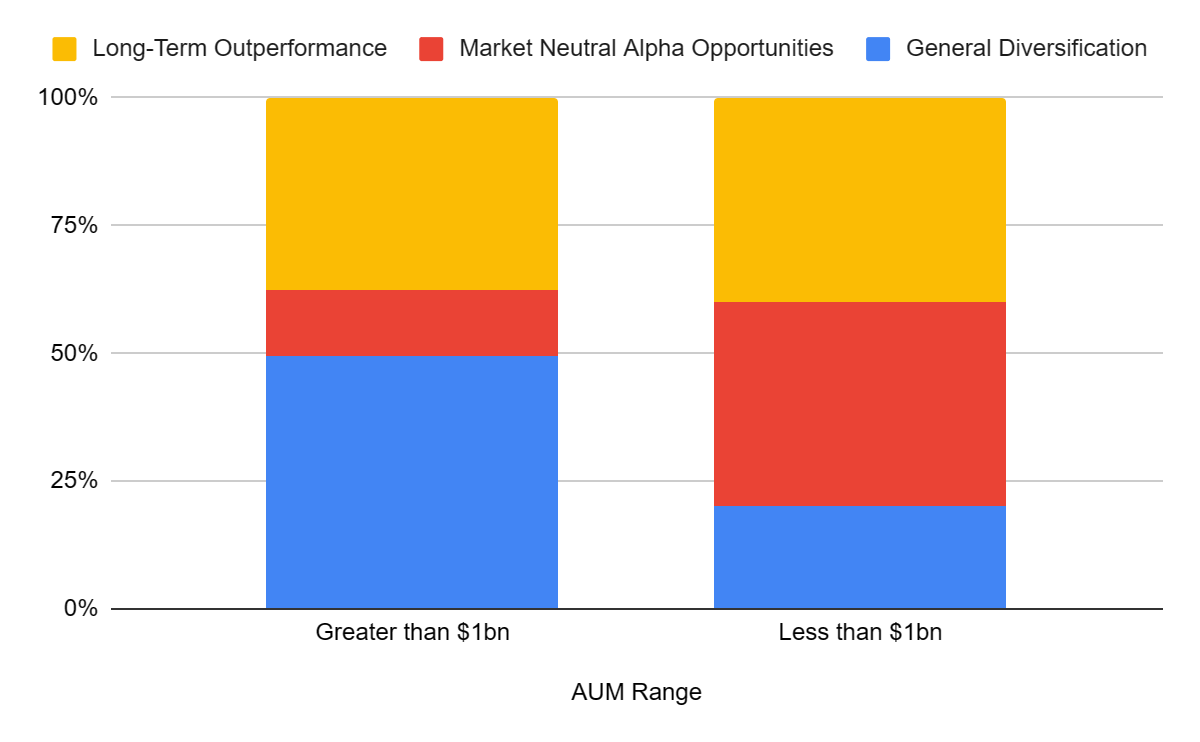

根據對沖基金的資產管理規模(AUM),對沖基金在投資加密資產方面表現出不同的偏好。管理資產超過10 億美元的對沖基金偏好一般多樣化(50%)和長期超額收益(38%)。與此相反,資金規模在10 億美元以下的基金則強調市場中性阿爾法機會(40%)以及長期超額收益(40%)。

對沖基金對加密資產的偏好

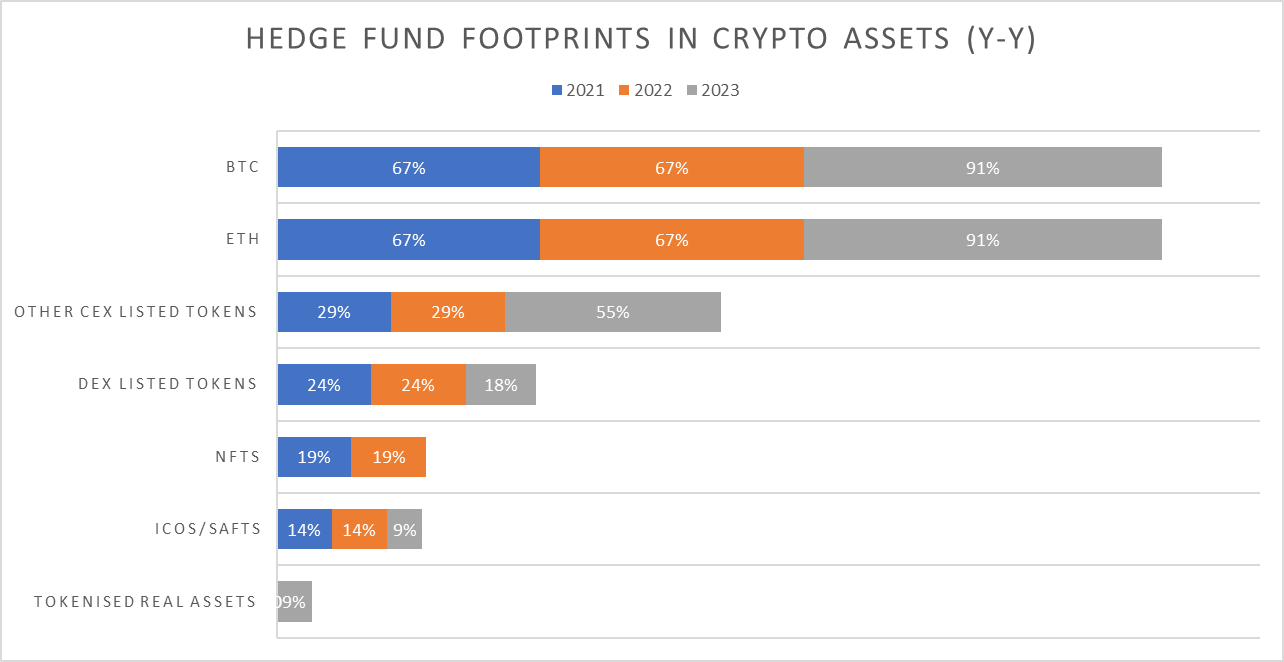

數據顯示,從2021 年到2023 年,對沖基金對各種加密資產的投資發生了有趣的變化。值得注意的是,以太坊(ETH)和比特幣(BTC)的配置比例大幅上升,從2021 年的67% 上升到2023 年的91%,這可能是受其市場主導地位和作為價值儲存資產的認可所驅動。與此相反,NFT 的分配大幅下降,而對其他在CEX上市的代幣的投資則明顯激增,從2022年的29%猛增到2023年的55%。

2023 年區塊鏈融資趨勢

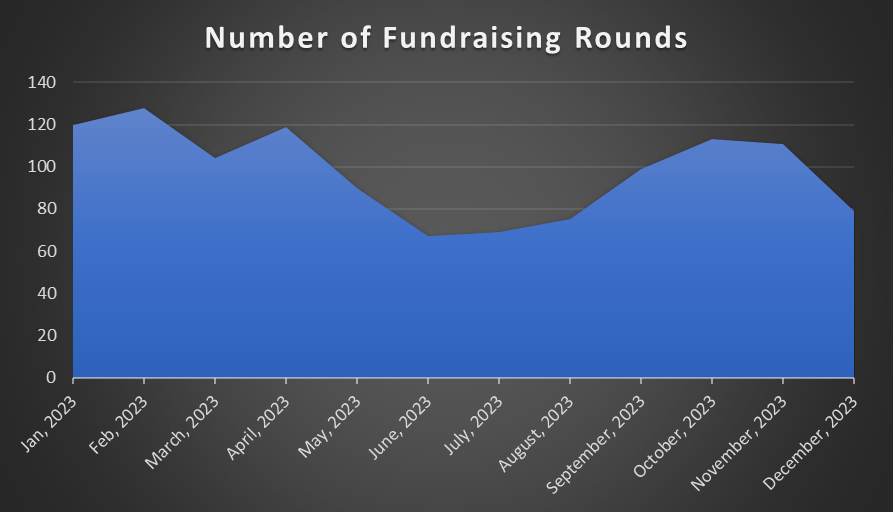

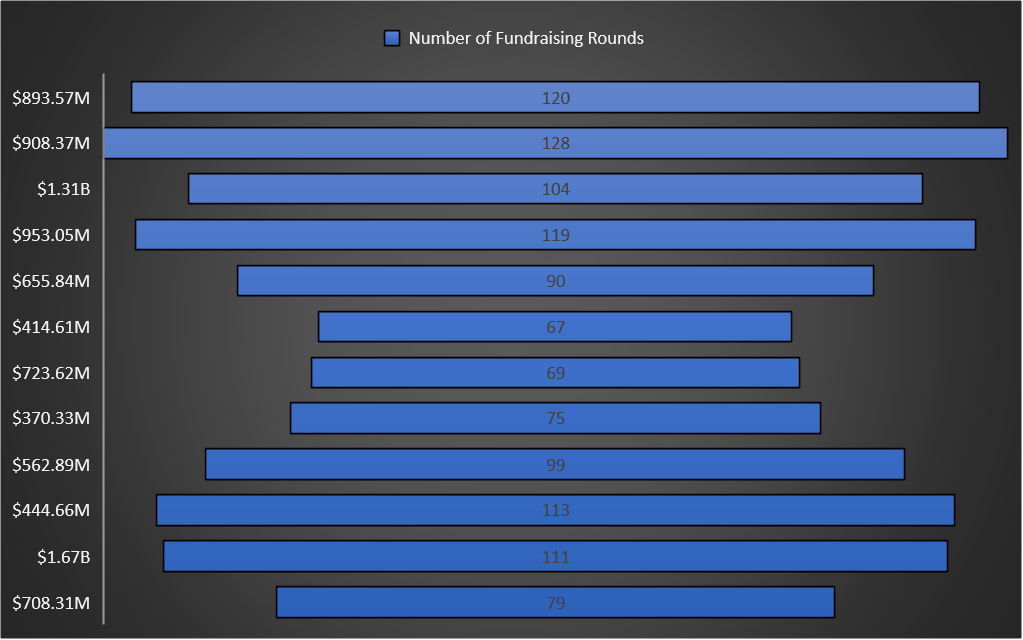

2023 年,區塊鏈募款趨勢呈現動態軌跡,「融資總額」和「融資數量」均發生波動,具體表現為:

- 開局良好:這一年的開局高歌猛進,並3月份達到小高峰,該月發生的104輪融資共籌集了13.1億美元。

- 年中下滑: 6月份的融資規模最低,為4.1461億美元,產業在年中出現了低潮。

- 年末激增: 11 月出現劇烈猛增,該月發生的111輪融資共籌得16.7 億美元。

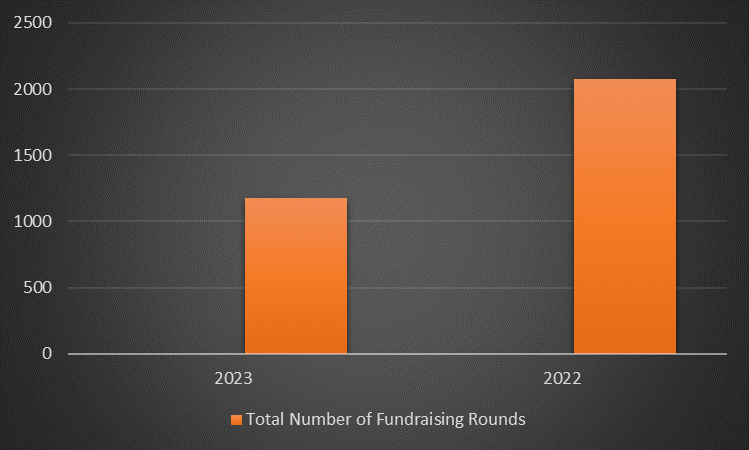

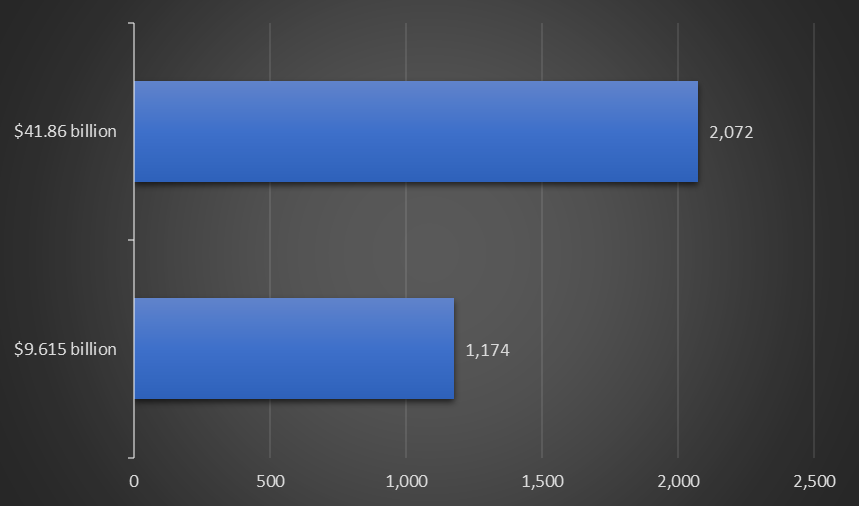

2023 年的加密融資總額達96.15 億美元,融資數量為1,174筆。相較之下,2022年的總額更高,達到418.6 億美元,融資數量為2,072筆。雖然2023 年的融資總額有所下降,但融資數量保持相對穩定。這表明,市場正在走向多元化,融資活動更加頻繁並轉向規模相對較小的項目。

針對不同賽道進行分析

區塊鏈基礎設施和服務一直備受關注。一月初,它們分別進行了6和39輪次的融資,二月則出現了8和48輪的顯著增長。這一趨勢表明,人們對基礎技術和相關服務的興趣與日俱增,並強調了業界對增強區塊鏈能力的關注。

去中心化金融(DeFi)成為一個突出的領域,1 月有22 筆融資,10 月有40 筆融資,維持了持續的競爭優勢。 DeFi領域經歷了實質的成長,反映了業界對致力於去中心化金融解決方案的承諾。

GameFi計畫在2 月完成22筆融資,達到峰值,但也經歷了周期性波動,7 月、10 月分別只有8和10筆。

NFT在全年都受到了關注,1 月和3 月達到了峰值,分別完成了10和8筆融資。這表明數位資產的獨特吸引力在各種應用中依然存在。

Web3社交類則表現出了韌性,尤其是在4 月、8 月和11 月,均獲得14筆融資。這顯示人們對整合區塊鏈與社交互動的平台持續保持興趣。

值得注意的是,穩定幣和傳統貨幣在這一年中沒有重大融資活動。這可能意味著人們的關注點從傳統的法定貨幣支持的數位資產轉移到了其他領域,這可能是出於監管方面的考慮,也可能是由於人們對更具創新性的加密解決方案的需求增加。

2023 VS 2022

對2023 年和2022 年的趨勢進行比較,可以對市場不斷變化的格局提供有價值的見解。

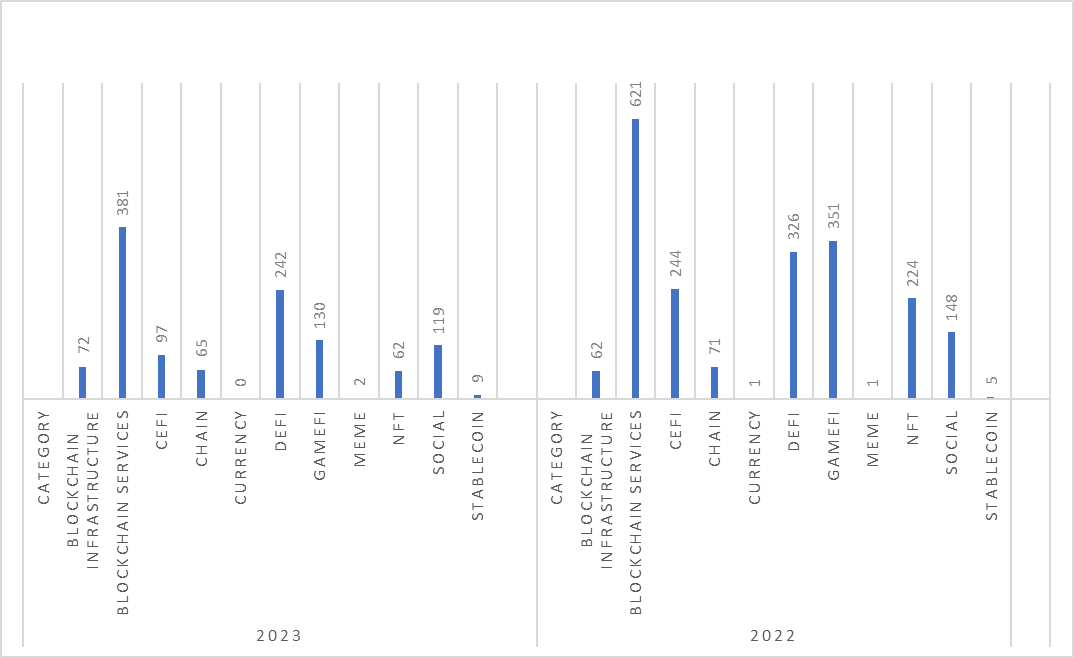

2023 年,區塊鏈基礎設施的融資顯著增加,從62筆上升至72筆,顯示產業對區塊鏈技術基礎要素的興趣和投資日益增長。意味著行業從業者將繼續專注於建立強大的基礎設施,以支援各種區塊鏈項目。另一方面,區塊鏈服務從621個減少到381個,顯示重點可能從服務轉向基礎設施開發。

去中心化金融(DeFi)仍佔據重要地位,從326筆降至242筆,顯示去中心化金融領域正在進行整合或走向成熟。不過,GameFi的融資數目從351筆下降到130筆,顯示業界正在重新評估人們對遊戲相關的加密貨幣專案的興趣。

中心化金融(CeFi)和公鏈類別的融資在2023 年都有所下降,CeFi從244筆下降到97筆,公鏈從71筆下降到65筆。這可能意味著人們對中心化金融服務的興趣正在下降。值得注意的是,Meme的發展動能並不明顯。 NFT 從224筆急遽下降至62筆。

社交類別從148筆降至119筆,這可能表明以社交為導向的加密貨幣項目正在減少,或者該類別的投資方式更具選擇性。

總體而言,投資機構似乎正在將興趣多樣化,強調區塊鏈基礎設施,並調整其在DeFi和GameFi等特定類別中的關注點。

按階段將融資劃分

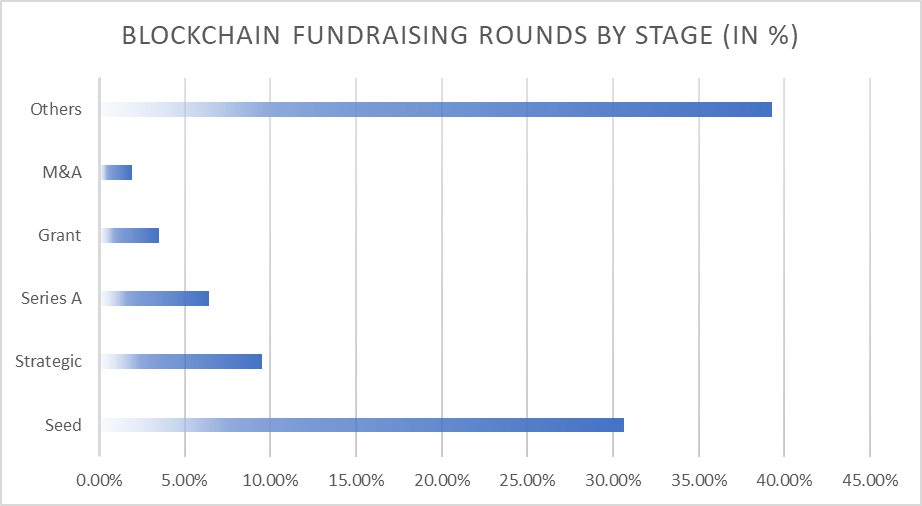

種子輪資金成為主要驅動力,佔了30.62%的份額,顯示對處於早期階段的新興企業的支持。策略性融資緊隨其後,佔9.53%;種子期前和A 輪融資分別佔8.68% 和6.43%;Grant funding(撥款資金)3.49%;併購(M&A)佔1.94%;其他"類別所佔份額最高,為39.3%。這顯示加密產業擁有一個重視早期創新、策略合作夥伴關係和靈活融資方式的融資生態系統,其中很大一部分用於多樣化和不斷發展的融資模式。

區塊鏈專案融資的地域趨勢

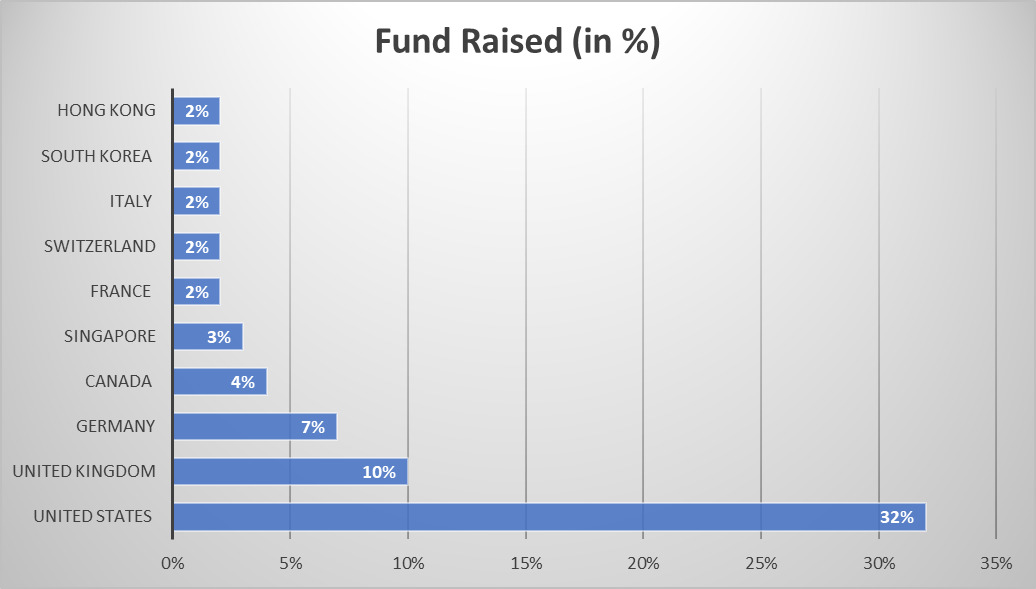

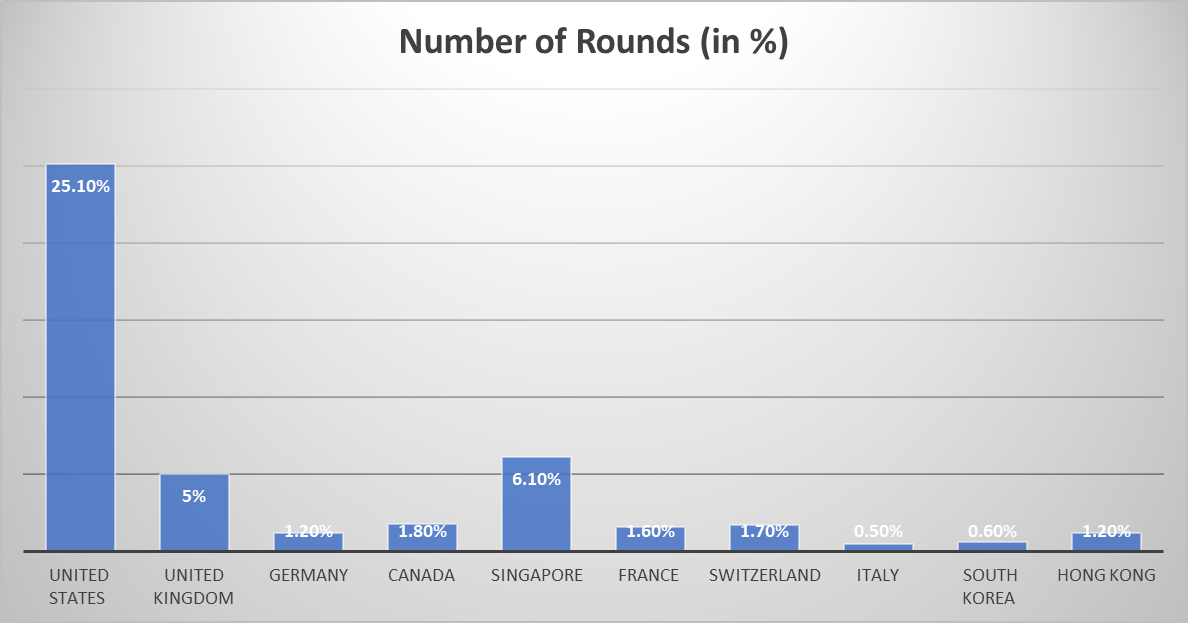

2023 年,加密貨幣籌資的主要中心包括美國、英國、德國、加拿大、新加坡、法國、瑞士、義大利、韓國、香港。

透過全面的區塊鏈專案融資數據分析,可以揭示不同司法管轄區之間地域趨勢。以下圖表分析與強調了區塊鏈創新的全球性,以及不同地區在專案融資方面展現出獨特的優勢和偏好。

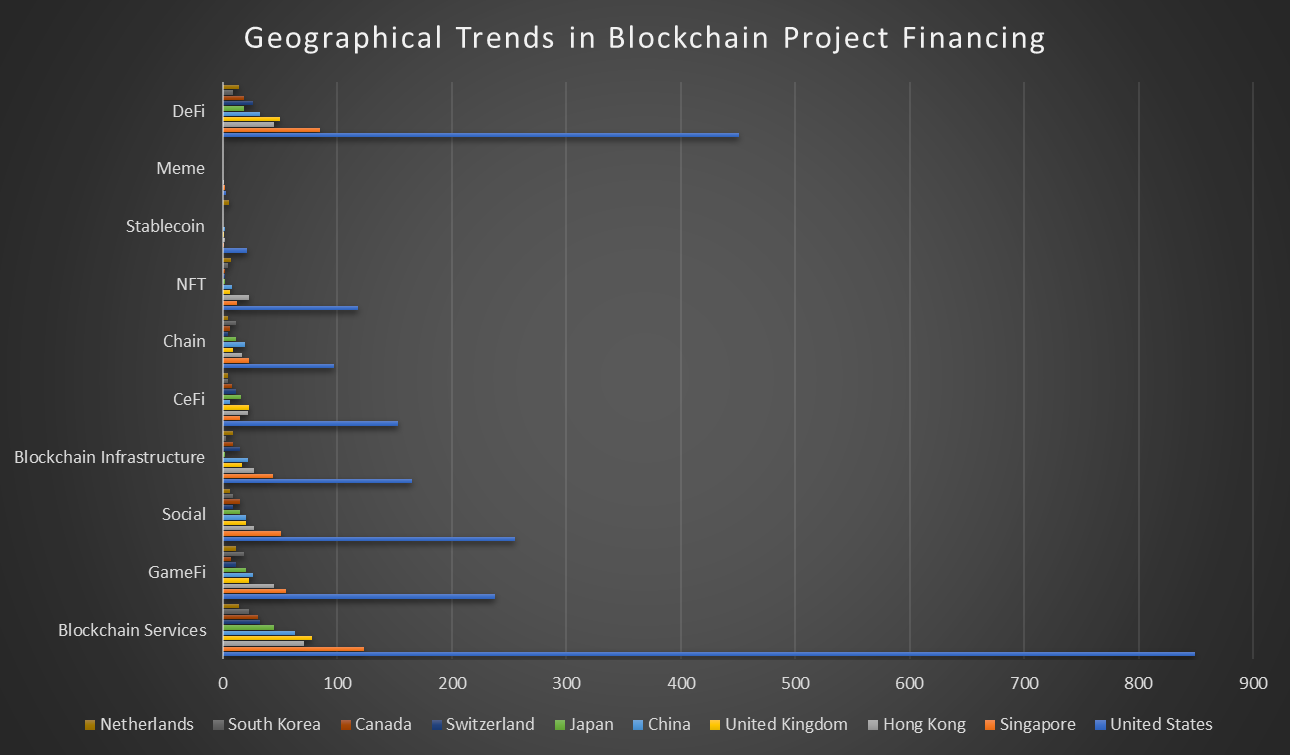

美國成為區塊鏈領域的強勁領導者,其項目種類繁多,涵蓋區塊鏈服務、GameFi、社交、區塊鏈基礎設施、CeFi、公鏈、NFT、穩定幣、Meme 和DeFi。值得注意的是,區塊鏈服務和DeFi的項目最為集中,顯示該地區主要強調基礎區塊鏈產品和去中心化金融解決方案。

新加坡緊追在後,顯示出各類項目組合的均衡性。區塊鏈服務和DeFi在新加坡也占主導地位,這與全球趨勢不謀而合。數據顯示,人們對區塊鏈技術在金融和去中心化應用的興趣明顯。

雖然香港緊跟全球趨勢,對區塊鏈服務和DeFi的興趣與日俱增,但它在GameFi、區塊鏈基礎設施、鏈和NFT類別中表現尤為突出。這表明該地區對遊戲、區塊鏈基礎設施和NFT的偏好,而專案重點的多樣性表明了香港對擁抱區塊鏈技術不同垂直領域的目標。

英國在區塊鏈服務、CeFi 和DeFi 方面表現突出,展現對傳統區塊鏈服務和去中心化金融產業的濃厚興趣。同時,中國作為全球科技領域的重要一員,在多個類別中保持著穩固的地位,其中在區塊鏈服務、DeFi、GameFi 和區塊鏈基礎設施方面佔據了主導地位。

日本採取了一種均衡的方式,其在區塊鏈服務、GameFi、DeFi、CeFi 和鏈項目都很突出;瑞士和加拿大以金融業穩健著稱,集中於區塊鏈服務、區塊鏈基礎設施和DeFi領域,這與其金融創新的策略一致。

韓國重點關注區塊鏈服務、GameFi和公鏈,顯示出對實際應用項目的偏好。最後,荷蘭的專案組合較為均衡,在區塊鏈服務、GameFi、區塊鏈基礎設施、NFT 和DeFi 專案中分佈均勻。

總結

對Web3 和加密貨幣領域來說,2023 年就像坐雲霄飛車一樣。儘管全年融資金額急劇下降,但數據顯示了潛在的韌性和不斷變化的模式。區塊鏈基礎設施和服務仍是重中之重,而DeFi 和GameFi 則持續吸引大量關注。早期融資和策略夥伴關係的興起凸顯了對培育創新和確保長期成功的重視。

展望未來,這些趨勢將如何塑造Web3 和加密貨幣的未來,老牌企業能否重新佔據主導地位,新的先驅者能否崛起重新定義格局,這些都值得期待與關注。