原文:《 「Trend Research by LD Capital」LSD賽道長坡厚雪,穩定性與高增速貫穿整年》

由於上海昇級的臨近,我們認為需要結合最新的數據變化重新判斷LSD 賽道的未來發展以及其對整個鏈上生態帶來的影響。本文從上海昇級後行業整體成長空間、4 種質押解決方案與不同LSD 協議比選、DVT 賽道的定位和LSD 資產對鏈上其他生態的影響4 部分概覽LSD 賽道全景。

摘要

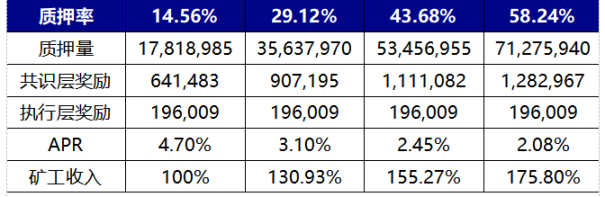

以太坊質押率的提升將帶來LSD 賽道整體協議費用上漲,長期來看LSD 賽道的戴維斯雙擊仍未結束。當前以太坊質押率14.56%,由於其他POS 公鏈質押率大多超過60%,故而對以太坊質押率的提升有較大的增長預期。假設LSD 賽道費用情況保持不變,我們估算當以太坊質押率上升至29%、44%、58% 時,對應LSD 賽道協議費用的上漲幅度分別為1.31 倍、1.55 倍、1.76 倍。從P/F 估值角度來看,當前LSD 賽道龍頭標的LDO 3.89 倍P/F,相較於老牌Defi 協議UNI 7.12 倍、AAVV 10.35 倍等估值水平仍有較大提升空間。

上海昇級之後,LSD 協議的相對市場份額或將發生變化,中期關注賽道龍頭Lido 與以Frax 為代表的高收益率LSD 協議,短期關注Rocket pool Atlas 升級。上海昇級之後,早期節點的退出與用戶質押意願的增強將為LSD 協議的相互競爭提供條件,目前來看Lido 在知名度、資金規模、安全性、收益率、流動性、組合性等多維度久經考驗,龍頭位置不可撼動;但後來者如Frax 通過自持的CVX 與雙幣模型的設計實現了與Curve 生態的組合,使得其擁有了遠高於同類質押產品的質押收益率,順利完成產品的冷啟動與早期增長,未來隨著收益聚合產品的推出普及,Frax 等高收益率產品的增長有望進一步加快。需要指出的是,Frax 的高收益率將隨其TVL 的升高不斷降低,以目前情況估算,當其ETH 質押量達到20 萬枚時,質押收益率將下降至6%;近期Rocket pool 的Atlas升級值得關注,將節點運營商ETH 的最少質押數量由16 枚降低至8 枚,提升協議容量的同時增強了節點激勵,預計會為其TVL 帶來較大增量。

目前以SSV、Obol、Diva 為代表的DVT 產品的定位是以太坊質押的重要基礎設施。 DVT 產品旨在保證以太坊驗證出塊穩定性的同時提升網絡的去中心化程度,可以降低節點運維團隊的運營成本,減少安全風險。 SSV 的發展重在運營商網絡的搭建,其代幣作為網絡的支付手段與治理憑證捕獲協議價值;Obol 的發展重在中間件的適配性,而Diva 的目標在於結合LSD 與DVT 兩種模式打造一站式產品,目前處於開發早期。

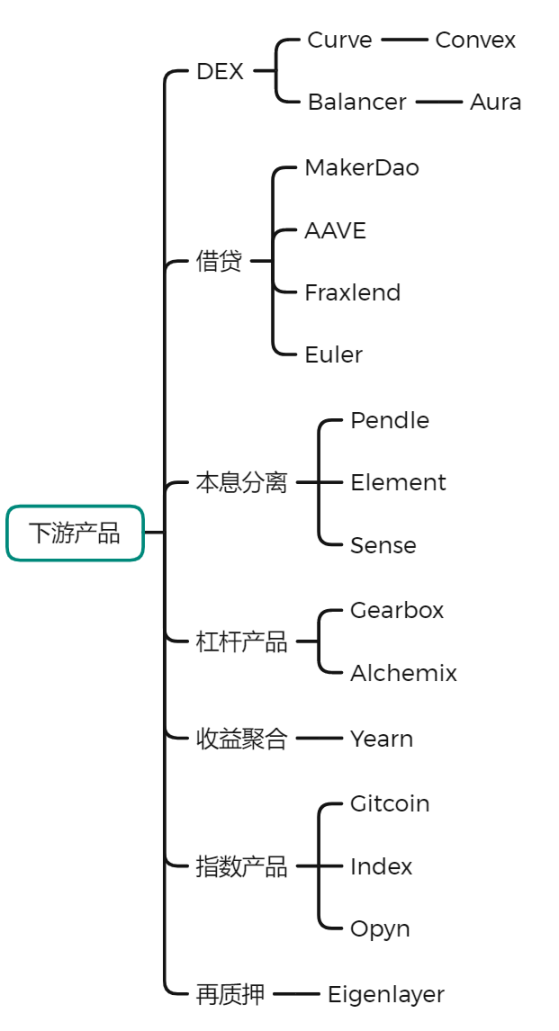

以太坊質押或將催生千億規模的lsdETH,其在重構或衝擊傳統Defi 協議收入結構的同時,圍繞這一新資產類別構建的二層產品或將成為市場中新的α。 lsdETH/ETH 的流動性構建或將為Curve、Balancer 等DEX 帶來新的業務增量,相較於Curve,目前Balancer 的邊際變化更大;但以太坊的質押收益可視為鏈上幣本位的無風險收益率,這一收益率的出現將提高鏈上的流動性成本,對存款池類型的借貸產品形成利空,CDP 模式借貸受影響相對較小。同時未來圍繞這一生息資產構建而起的再質押、收益聚合、本息分離、槓桿協議等產品都將受益於底層資產的龐大規模獲得較高的業務天花板,值得持續的跟踪研究。

風險:

監管風險、宏觀經濟風險、技術升級不及預期風險

1、LSD 賽道整體空間

以太坊質押率增長推動礦工收入提升從而帶來LSD 賽道收入的整體上漲,長期來看賽道收入估值仍處於雙升區間。當前以太坊質押率14.56%,由於其他POS 公鏈質押率大多超過60%,故而對以太坊質押率的提升有較大的增長預期。下圖估算當以太坊質押率翻1 倍、2 倍、3 倍上升至29.12%、43.68%、58.24% 時對應LSD 賽道協議費用的上漲幅度分別為1.31 倍、1.55 倍、1.76 倍。計算方法、假設與過程如下:

執行層獎勵由Priority fee 決定,由於以太坊費用機制的平衡設定,假設執行層獎勵不變(偏保守估計,當網絡Gas 波動時,執行層獎勵會大幅攀升,如3 月10 日USDC 脫錨事件導致鏈上交易激增,以太坊執行層獎勵增長為平時4–6 倍);共識層獎勵由以太坊的區塊獎勵決定,總區塊獎勵與總質押量的平方根成正比,共識層APR 與總質押量的平方根成反比,具體計算公式為base_reward = effective_balance * (base_reward_factor / (base_rewards_per_epoch * sqrt(sum(active_balance))))。以當前14.56% 質押率對應共識層獎勵與執行層獎勵為基準,據上述2 個條件估算質押率達到目前2–4 倍的礦工收入情況。同時假設LSD 協議收費標準不變,則礦工收入隨質押率增長的倍率即為LSD 協議費用增長倍率如下:

圖表1: 礦工收入隨質押率的變化情況

來源:LD Capital

需要注意的是以太坊質押率的提升是一個漸進的過程,上海昇級後的1–2 個月甚至有可能觀察到以太坊質押率下降的情況。由於以太坊驗證者節點准入和退出的限制,可判斷以太坊質押率的變化是一個緩慢的過程。目前以太坊網絡驗證者總數約55.68 萬,每天准入1800 個驗證者節點。上海昇級之後允許驗證者節點退出,每天可退出數量與可進入數量相等,由於早期驗證者的退出,有可能在上海昇級之後的一段時間內觀察到以太坊的質押率輕微下降的情況,判斷依據為:目前信標鏈中約1087 萬枚ETH 通過lsd 協議與中心化交易所參與質押,擁有二級市場流動性,且當前各類lsdeth/eth 基本沒有折價,所以該部分在上海昇級之後通過一級市場基於剛兌或盈利需求的贖回規模不大;剩餘約695 萬枚ETH 採用Staking pool 或單獨質押的方式進行,由於該部分缺乏二級市場流動性,假設上海昇級後有1/2 贖回選擇,每天最多贖回5.76 萬枚。以太坊將在上海昇級之後的60 天內面臨滿負荷贖回的情況;觀測目前進入質押的數據,每天新質押比例一般為最大可進入質押比例的1/3。故如果上海昇級之後新質押比例達不到最大負荷,基於上述假設將出現以太坊質押率在1–2 個月內出現微跌的情況;在基於剛兌與盈利等贖回需求出清之後恢復增長,以太坊質押率可能需要1–2 年的時間才能實現翻倍增長。

來源: https://ethereum.org/zh/developers/docs/consensus-mechanisms/pos/rewards-and-penalties/

2、LSD 賽道全景

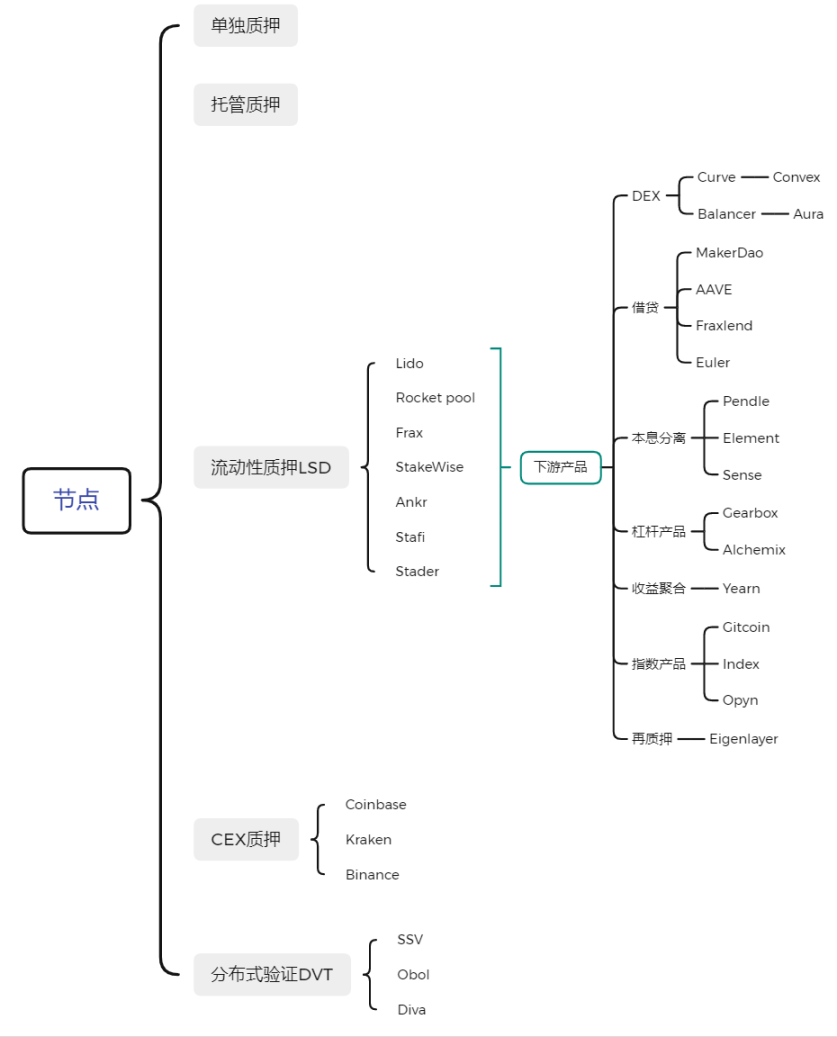

LSD 賽道可拓展為以太坊質押解決方案及其衍生品,包括四種以太坊質押解決方案相互競爭市場份額、DTV 技術保證安全性的同時擴展去中心化以及圍繞LSD 協議質押憑證誕生的二層收益增強產品及槓桿協議與指數產品。

圖表2: LSD 賽道全景

來源:LD Capital

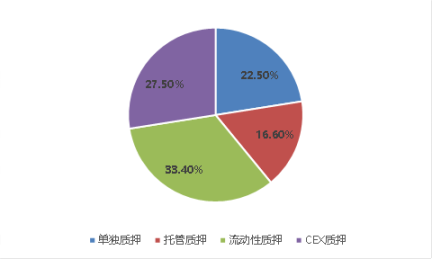

2.1 四種質押解決方案中,LSD 市佔率最高且有望進一步擴大

以太坊質押解決方案分為四種,包括單獨質押、託管質押、流動性質押LSD 與中心化交易所質押。其中LSD 與中心化交易所質押由於解決了小資金參與、不需要硬件基礎設施、通過質押憑證可以重新釋放流動性等優勢目前取得了絕大多數的市場份額。從節點數量的統計口徑上來看目前LSD 市場份額佔比33.4%、CEX 佔比27.5%、託管質押(Staking pool)佔比16.6%,單獨質押佔比22.5%。

圖表3: 目前各種質押解決方案佔比

來源:beaconchain,LD Capital

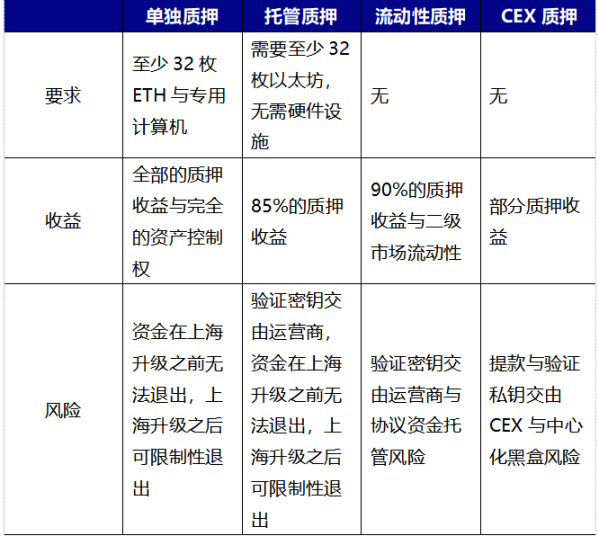

具體來看四種質押解決方案的基本情況:

- 單獨質押:需要至少32 枚以太坊以及一台專用計算機,並且需要具備運營節點的網絡、電力條件與方法;用戶可以獲得全部的質押收益以及完全的資產控制權;資金在上海昇級之前無法退出,上海昇級之後可限制性退出。

- 質押託管:需要至少32 枚以太坊,無需硬件設施,用戶通過把ETH 委託給節點運營商獲取質押收益;該過程中用戶需要上傳簽名密鑰,允許服務商代表用戶進行驗證;資金在上海昇級之前無法退出,上海昇級之後可限制性退出。

- 流動性質押LSD:不需要32 枚以太坊與硬件基礎設施,用戶通過將自定義的以太坊委託於LSD 協議,LSD 協議配對用戶委託的以太坊並選擇節點運營商託管質押以獲取質押收益;用戶通常需要將部分收益分配給LSD 協議與節點運營商;通常資金可以通過lsdETH 的流動性隨時在二級市場上退出或者加槓桿做收益增強;該方案目前中心化程度較高。

- 中心化交易所質押:不需要32 枚以太坊與硬件基礎設施,甚至不需要鏈上錢包,用戶通過Coinbase 等中心化交易所提供的質押服務獲取大部分質押收益,小部分受益被交易所收取,該方案用戶的操作難度最低。通常質押可以及時回退或通過質押憑證於二級市場退出,亦可以通過借貸協議加槓桿做收益增強;該方案目前面臨的監管風險較大;該方案目前中心化程度最高。

圖表4: 4 種質押解決方案對比

來源: LDCapital

然而需要注意的是中心化交易所質押與LSD 質押解決方案面臨美國SEC 的監管問題懸而未決。 Staking 業務是否被認定為證券這件事一直沒有權威解釋,此前Kraken 交易所的Staking 業務被SEC 打擊,但尚未實質性波及到Coinbase 與Lido 等LSD 協議主要原因是Kraken 當時未公開用戶資金去向,系黑箱操作,同時許諾了遠超以太坊質押的高收益率招致監管打擊。但在Howie test 的角度來看,Kraken、Coinbase、Lido 等LSD 協議都是通過託管用戶資金的方式參與Staking,並無本質的區別。故而目前LSD 業務的發展面臨來自美國監管的不確定性。

從產品角度來看,雖然上海昇級之後質押的以太坊可以在一級市場贖回退出,但數量有限,按目前質押規模,每天可退出1800 個節點對應5.76 萬枚ETH。由於LSD 協議的解決小資金參與質押、釋放質押憑證的流動性、協議可組合增強收益率等優勢使得其在上海昇級之後依然會佔據主要的市場份額。有可能出現在上海昇級發生之後不久,由於早期單獨質押或託管質押的ETH 剛兌與獲利退出使得LSD 協議的整體市佔率被動提升。從LSD 協議競爭角度來看,目前影響各個LSD 協議發展的因素包括知名度、收益率、資金安全、錨定情況、去中心化程度與組合性等維度,可結合該維度分析目前市場上主流的LSD協議之間的異同。

Lido 是目前TVL 最大的LSD 協議,是第二名Rocket pool 的13 倍。 Lido 當前通過白名單機制篩選運營商,保證質押節點的良好運行以免影響收益率或造成資金罰沒;同時Lido 通過執行層複利使得其用戶質押年化收益率在抽水10% 之後維持在4.5%-5 % 這一較高水平上,在目前主流的LSD 協議中僅次於Frax,超過Roceket pool、StakeWise、Anrk 等其他協議。需注意的是Lido 將於5 月中旬進行V2 版本的升級,引入質押路由模塊,允許任何人創建質押節點並接入DVT,旨在保證網絡穩定性與安全性的同時提升去中心化程度。

Rocket pool 的獨特性在於質押節點無准入許可,任何人都可以通過創建一個Minipool 成為該網絡中的節點運營者;目前節點運營者需要存入16 ETH(剩餘的16 ETH 來自用戶存款)同時還需要最少質押價值1.6 ETH 的RPL Token 作為罰沒的劣後資金;Rocket pool 目前會向平台上的節點運營者提供RPL 補貼來激勵節點部署。 Rocket pool 將在一個月內進行Atlas 升級,此次升級時Rocket pool 上線以來最重要的一次升級,對其業務發展也將產生重大影響,升級的主要內容為:1、LEB16 — — LEB8:將節點運營者需最少質押16 枚ETH 降低為8 枚,該舉將大大改善目前Rocket pool 拓展性受制於節點端的情況,假設節點運營商的ETH 總量不變,理論上這一改進可以使得協議TVL 翻倍,存款容量翻3 倍,節點端的可拓展性打開以後,動態存款池的存款數量將成為觀察Rocket pool TVL 增長的先行指標; 2、節點激勵進一步增加,排除RPL 激勵,LEB8 的節點獎勵會比LEB16 高25%;3、推出工具使得Solo Staker 不需要退出驗證器完成遷移至Rocket pool 平台;4、優化動態存款池,當minipool 隊列所需ETH 超過5000 個ETH 上限時,存款池的上限也將隨之增高。

Frax Ether 的特點在於其目前的高質押收益率。 sfrxETH 之前的質押收益率維持在7%~10%,原因在於Frax 構建了frxETH 與sfrxETH 的雙幣模型,frxETH 與ETH 在Curve 組LP 利用Frax 本身的CRV 治理資源獲取CRV 收益,而將所有的質押收益都分配給sfrxETH;從整體上來看,Frax Ether 系統區別於其他流動性質押產品的高收益率來源於其多了一層CRV 的獎勵;該CRV 獎勵對於整體系統的收益增厚取決於frxETH/ ETH gauge pool 的佔比、Frax Ether 系統的TVL、CRV/ETH 的比價等因素。按目前情況測算,當Frax Ether 的質押量達到20 萬枚ETH 之時,sfrxETH 的質押收益將下降到6% 左右。

上述三個主流LSD 協議開闢了三種主要的ETH 質押模式,其餘的小型LSD 協議主要針對上述三大協議的一些用戶痛點進行改善與微調。如Stafi 與Stader 針對目前Rocket pool 節點運營商需質押16ETH,資金利用效率低與運營商被迫增加RPL 風險敞口這一問題進行改進,其二者僅要求節點運營商質押4 枚ETH,同時為節點運營商提供不增加協議代幣風險敞口的解決方案。但需要注意的是盲目降低節點運營商質押ETH 的比例有可能會增大用戶資金損失的風險,且與Rocket pool 不同,目前Stafi 面臨用戶資金端的增長壓力。

圖表5: 3 大LSD 協議比較

來源: LDCapital

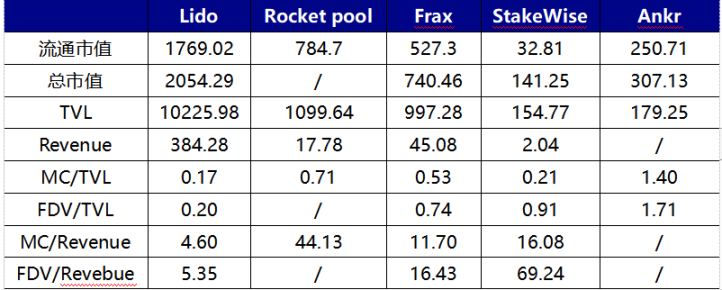

目前從協議估值角度來看,無論是FDV/Revenue 還是FDV/TVL,Lido 都處於一個相對較低的水平,但LDO 目前僅有治理權而RPL 和FXS 都有相應的代幣賦能,應該享受相應的估值溢價。

Frax 目前持有約350 萬枚CVX,是CVXDAO 中最大的持有者

圖表6: 不同LSD 協議的估值對比

來源: LD Capital,Token Terminal

3、DVT 產品將成為以太坊質押的重要基礎設施

去中心化與安全保證是以太坊的精神內核,在此基礎上分佈式驗證技術(DVT)應運而生。當前各種以太坊質押解決方案都面臨去中心化與節點穩定運營的矛盾。以Lido 與Rocket pool 為代表,Lido 為了保證用戶資金不會因為節點掉線、故障等原因招致損失,當前採用白名單的形式篩選合格運營商來保證出塊的有效性、資金的可追溯與安全性,而這使得Lido 目前存在中心化的問題;Rocket pool 通過節點與用戶共同質押的方式綁定兩者利益並通過節點抵押RPL 做罰沒劣後資金的形式進一步保證用戶的資金安全,但這無疑提高了Rocket pool 平台上運營節點的成本。目前Rocket pool 通過使用RPL 激勵節點的方式來平衡,但這無疑增加了協議支出,也限制了協議的可拓展性。

而DVT 產品通過碎片化驗證私鑰與領導節點輪換等技術解決方案使一個運營商與節點從一對一的狀態變為多對一的狀態,從底層網絡架構的角度提升系統的安全性與魯棒性同時允許更高的去中心化程度。

具體原理如下:

DVT 由4 個關鍵部分組成,分佈式密鑰生成DKG、BLS 簽名的Shamir 密鑰共享、多方安全計算和IBFT 共識層,具體如下:

分佈式密鑰生成DKG 是實現DVT 的第一步,其作用是將一份驗證者私碎片化成3n+1 份,多份碎片化私鑰對應多個運營商;DKG 技術是實現DTV 產品的基石。 BLS 簽名的私鑰共享與DKG 互補,其目的是實現多方聚合簽名,即能夠將區塊碎片化的簽名組合成單個簽名,因為DKG 使得私鑰碎片被多方持有,那麼需要簽名時則將多人的簽名聚合為一個簽名,碎片化私鑰與多方聚合簽名構成整個DVT 產品的骨架。多方安全計算(MPC) 的作用是將拆分的密鑰安全地分配到各個節點之間,以執行驗證者職責完成對網絡信息的驗證,而無需在單個設備上重建驗證者密鑰,消除了在計算期間集中私鑰的風險。伊斯坦布爾拜占庭共識IBFT 將在DVT 節點中隨機選擇一個驗證器作為領導節點,負責區塊提議並等工作,如果單個集群中大多數節點同意該塊有效,則將其添加到區塊鏈中;如果領導節點離線,算法將在12 秒內將重新選擇領導節點以保證系統的穩定性。

總結來講,DVT 通過DKG 碎片化驗證密鑰分配給不同運營商,通過BLS 私鑰共享實現多方聚合簽名,同時利用多方安全計算保障數據安全,最後通過IBFT 領導節點輪換保證節點不會惡意出塊或者因掉線影響整體收益,最終做到將一個驗證者節點交由多個運營商運行,而非當前行業標準的單獨運營,從而大大提升整體系統的魯棒性。

3.1 目前市場上的DVT 產品對比:SSV.Network、Obol Labs 與Diva

SSV Network 構建了一個基於DVT 的運營商網絡,是DVT 賽道中開發進展最快的產品,曾獲以太坊基金會18.8 萬美元捐款與Lido 10 萬美元LDO 捐贈。 SSV Network 是目前唯一發幣的標的,其Token SSV 的主要用途為網絡的支付手段與治理憑證。質押者在SSV 網絡參與質押需要向節點運營商支付運營費用,具體費用由各個運營商基於運營成本與市場競爭情況上決定;同時運營商目前需要支付其網絡收入的1/4 給SSV 國庫(收費標準由DAO 決定),上述支付環節均需使用SSV 代幣。 SSV 擬於3 月30 日召開社區會議討論主網上線時間。

Obol Labs 致力於構建一個質押中間件Charon,使得任意節點可以參與到DV 集群的分佈式驗證器運行中。 Obol 同樣曾獲得Lido DAO 提供的10 萬美元LDO 代幣捐贈,並完成了由Pantera Capital 與Archetype 共同領投,Coinbase、Nascent、Block Tower 等機構參投的1250 萬美元A 輪融資。開發進度方面,Obol 目前處於Bia 公共測試網階段,預計今年6 月開啟Circe 測試網,之後完成主網上線;在開發進度上看其稍落後於SSV。

Diva 是DVT 賽道的新產品,目前完成了由A&T Capital 領投,Gnosis、Bankless、OKX 等機構參投的350 萬美元種子輪融資,其將結合LSD 與DVT 兩種模式,打造流動性質押與分佈式驗證一站式產品。

4、LSD 賽道的發展趨勢及其對目前主流賽道的影響

上海昇級之後信標鏈上質押的以太坊可以提款,用戶參與質押的意願增強推動質押率的上升,帶來lsdETH 這一生息資產規模的擴大。故未來除了可能會出現越來越多的流動性質押協議,圍繞lsdETH 這一資產的Defi 產品也將迎來全新的成長曲線。

去中心化交易所:lsdETH 的流動性構建是lsd 協議最重要的一環,lsdETH/ETH 作為類似資產,其構建流動性的最佳選擇當屬Curve 及其類似產品,如未來出現越來越多的lsd 協議,圍繞不同類型lsdETH 流動性構建的問題可能會引發新一輪的Curve war。需要指出的是目前在Balancer 生態構建流動性的成本相較於Curve 更低,同時由於Balancer 的基本盤更小,故從邊際變化的角度來看,lsdETH 的繁榮對Balancer 生態的影響會高於Curve (相關協議Aura、Convex、Balancer、Curve)。

借貸協議:市場對使用lsdETH 加槓桿的需求將會推動基於這一資產類別的借貸業務。目前存在兩種主要的加槓桿需求:一是循環貸做收益增強,該業務目前以AAVE 為代表,抵押stETH 借出ETH,最大LTV90%,不考慮中間費用最大可上10 倍槓桿;但該模式存在ETH 借出利率偏高的問題(上海昇級後AAVE ETH 存款池的利率可能會和ETH Staking 的利率搬平,這將使得AAVE 中ETH 的借款利率高於Staking 利率,使得目前循環貸的需求消失),核心原因在於ETH 的借款利率需要覆蓋存款人的存款成本;未來可能以CDP 的形式鑄造錨定ETH 的穩定幣,通過更高效的流動性成本代替用戶的存款成本,增強協議間可組合性的同時更好的滿足用戶加槓桿增強收益的需求(相關協議AAVE、Compound)。二是抵押lsdETH 借出穩定幣以增加投資組合整體的風險敞口,亦可通過正常藉貸和CDP 兩種模式運行(相關協議Fraxlend、MakerDao)。

本息分離等衍生品:lsdETH 作為一種浮動收益率的生息資產,圍繞其可催生本息分離與利率互換等金融衍生品。本息分離產品可以實現做空未來收益率(賣出利息代幣買入本金代幣,低杠桿倍率,通常用於提前鎖定收益),做多未來收益率(賣出本金代幣買入利息代幣,高槓桿倍率,通常滿足投機需求)與收益增強。在LSD 爆發之前,本息分離等衍生品的底層生息資產主要集中在穩定幣的LP,由於該部分資產規模相較於lsdETH 小,且收益率相較於lsdETH 低,還存在流動性分割的問題,故lsdETH 這一資產的起量將極大程度的推動本息分離產品的業務發展(相關協議Pendle、Element、Sense)。

再質押:再質押的概念由Eigenlayer 提出。 Eigenlayer 是一個在基礎客戶端修改以太坊的協議,允許驗證者重新抵押他們的ETH 權益並行驗證其他協議,例如預言機和數據可用性模塊。需要注意的是,Eigenlayer 賦予staked ETH 第二重收益率但犧牲了部分代幣的流動性同時需要用戶承擔額外的AVS(Actively validated services)安全性,增加了一層Restaked ETH 的罰沒風險。

圖表7: 基於lsdETH 的下游產品一覽

來源: LDCapital