原標題:霸主、黑幕、崩盤:加密交易所13 年興衰史(上)

來源:Foresight News

2014 年,全球最大的加密交易所——門頭溝(MT.Gox)被盜85 萬比特幣破產。

危機爆發當天,比特幣價格暴跌25%,從535 美元跌到了400 美元。

比特幣中國(BTC China)、Coinbase、Bitstamp 等6 家大型機構緊急發表聯合聲明,與門頭溝劃清界限。

在努力挽救行業形象的同時,所有交易所都拼盡全力,瓜分門頭溝喪失的領土。

這場前所未有的危機,也被很多人視為抄底的良機。

抄底的人當中,包括日後全球最大加密交易所的創始人——CZ(趙長鵬)。

這一年,CZ 賣掉了上海的房子,以600 美元的價格梭哈比特幣,之後不到一年的時間裡,上海房價翻了一倍,比特幣價格跌到了原來的三分之一。

當CZ 忙於梭哈比特幣時,大洋彼岸的美國,Brian Armstrong 創立兩年的交易所Coinbase,終於迎來了第100 萬位用戶,一個叫SBF 的年輕人,剛剛從麻省理工畢業,正在華爾街投簡歷。

多年之後,他們將作為三大加密交易所的創始人,齊聚2022 年福布斯加密富豪榜,並且霸占前三位。

當然,這也沒有成為加密交易所行業的終點。

短短一年後,Brian 身價縮水75%,SBF 身陷囹圄,CZ 則面臨美國監管機構的圍追堵截,導致關於CZ 的真假消息滿天飛,「CZ 被FBI 擊斃」一度衝上熱搜。

交易所,無疑是加密行業最賺錢的生意之一,也是爭奪最激烈的生意之一。

從第一個加密交易所誕生至今,交易所行業風雲變幻,興與衰都在轉瞬之間。

平台幣、交易挖礦、交易所聯盟……玩法花樣翻新,期貨、期權、股票……標的層出不窮,盜幣、黑幕、監守自盜……安全合規問題揮之不去。

幾乎每天,我們都能看到有關交易所的負面消息,不幸的是很多負面消息都成了真,加密交易所的江湖,屍骨累累,除了被人們熟知的門頭溝、曇花一現的FCoin、快速崛起又隕落的FTX,還有無數逐漸被人們遺忘的小交易所。

直到今天,儘管幣安、Coinbase 佔據龍頭位置,掌握大部分的市場份額,但是交易所行業依然格局未定。

本文會詳細回顧加密交易所的發展歷史,重點關注玩法、標的、安全合規和形態4 個方面,在回顧這段歷史的同時,思考這些因素如何決定了加密交易所江湖的格局變遷。

一2010-2013:門頭溝時代

比特幣誕生後,很長一段時間裡並沒有交易所,人們主要是在Bitcoin Talk 論壇上交易比特幣。

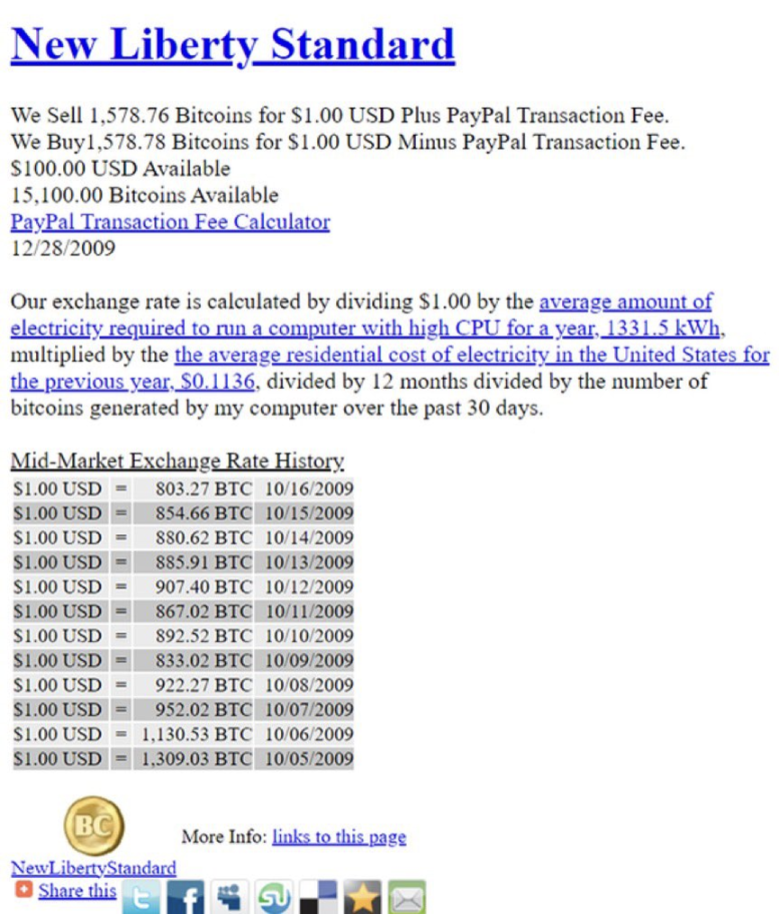

2009 年10 月,New Liberty Standard 開始發布根據耗電量計算的比特幣價格,2009 年10 月5 日的報價是1 美元兌1309.03 個比特幣,相當於每個比特幣的價格是0.00076 美元。

自那之後,一些中心化交易所陸續成立。

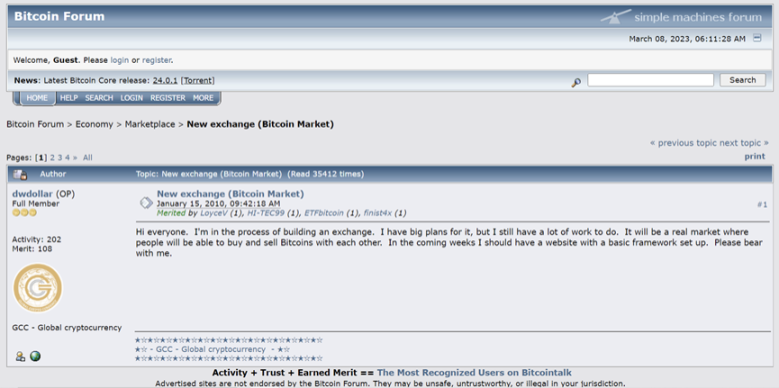

2010 年1 月5 日,比特幣誕生一周年之際,Bitcoin Talk 論壇用戶dwdollar 發帖稱:「我正在做一個交易所,這將是一個真正的交易市場。」

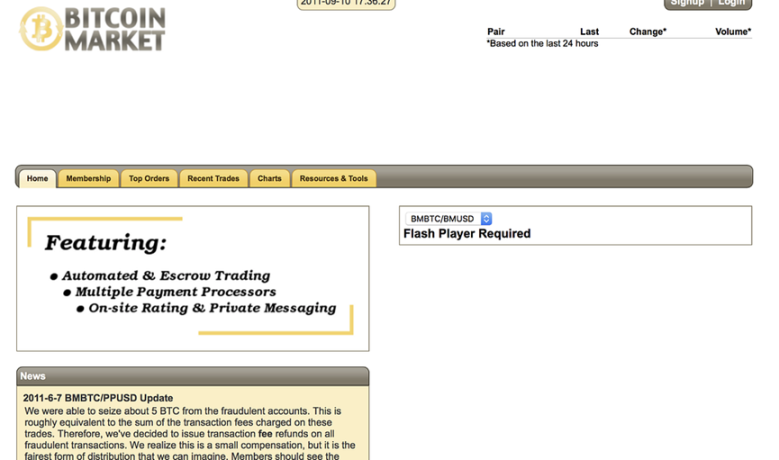

2010 年3 月,Bitcoin Market 誕生。

但在這一時期,比特幣交易市場顯然還處於非常原始的階段,Bitcoin Market 經常需要根據論壇成員的反饋修修補補。

2010 年7 月,著名的電驢之父傑德(Jed McCaleb),創建了日後將稱霸幣圈的門頭溝交易所。

一個偶然的機會,傑德在Bitcoin Talk 論壇上結識了馬克·卡普勒斯(Mark Karpeles)。

卡普勒斯,生於法國,2009 年定居日本,人稱「法胖」。

當時法胖的初創公司業務半死不活,正在四處尋覓新的機會。他隱約覺得,比特幣交易可能是個賺錢的生意。

而傑德也對繼續做比特幣交易所沒有太大興趣,於是在2011 年3 月,法胖買下門頭溝,傑德保留12% 的股份,然後加入了瑞波。

到那時為止,他們應該都沒有想到,門頭溝能達到後來的規模。

2011 年2 月,門頭溝的交易量只有36 萬個比特幣,按當時的價格算只有32.9 萬美元。

接手之後,法胖立刻對門頭溝進行了改造,包括將支持的貨幣,從只有美元變成了支持美元、歐元、澳元等十多種貨幣,並且重新設計了新的網站頁面,這些更新大概花費了4 個月時間。

這段時間裡,暗網黑市絲綢之路的上線,給比特幣提供了使用場景,比特幣價格快速上漲,2 月9 日,比特幣價格達到1 美元,到6 月8 日,門頭溝上比特幣的價格達到了32 美元。

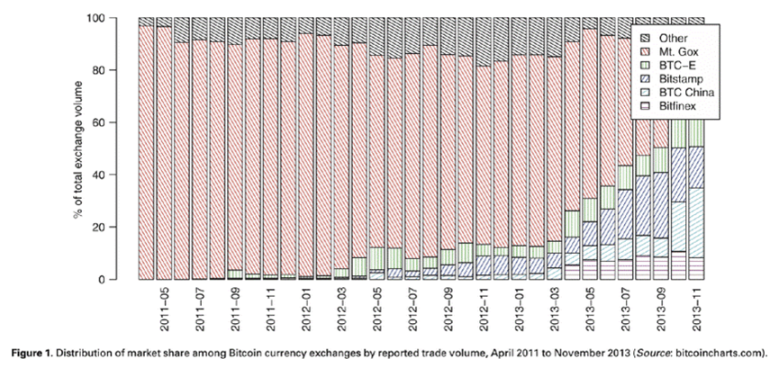

4 個月32 倍的漲幅,吸引了更多的新入場者,門頭溝分到了最大的流量紅利,2011 年4 月,門頭溝佔據了比特幣交易超過9 成的份額。

隨著比特幣價格的暴漲,黑客盯上了包括門頭溝在內的比特幣交易所。

2011 年6 月中,門頭溝上比特幣的價格,短短幾分鐘內從17 美元跌到了1 美分,原因是黑客獲取了門頭溝大量的用戶數據,然後以1 美分的價格拋售他人賬戶中的比特幣,用自己的賬戶「接單」。

發現問題後,法胖慌忙暫停了交易。

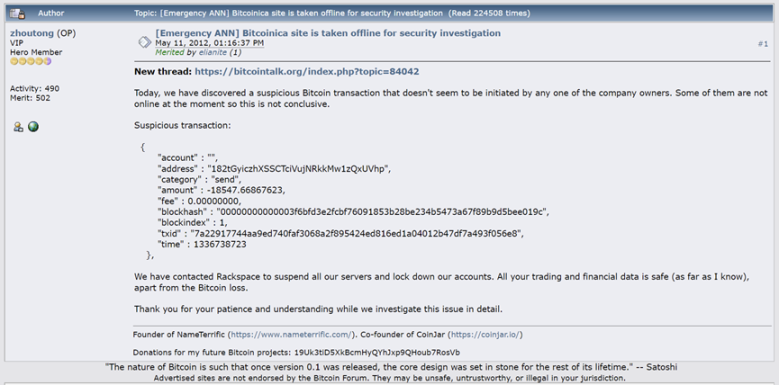

幸運的是,最後門頭溝只損失了2000 個比特幣。相比之下,其他交易所則沒這麼幸運,比如2011 年8 月MyBitcoin 超過7.8 萬比特幣被盜破產,2012 年9 月Bitfloor 被盜2.4 萬比特幣後關閉,Bitcoinica 在2012 年3 月和5月兩次遭遇攻擊後破產。

https://en.bitcoin.it/wiki/File:MyBitCoin08042011.png

https://bitcointalk.org/index.php?topic=81045.0

這次事故後,法胖緊急升級了安全系統,之後直到2013 年都沒有再遭受大規模黑客攻擊。

就在門頭溝被黑這段時間,幾家新的交易所悄悄出現,2011 年6 月,中國第一家交易所比特幣中國成立,7 月,Kraken 成立,8 月,Bitstamp 成立。

這些新成立的小交易所,還不足以威脅到門頭溝的統治地位,接下來的牛市裡,比特幣價格暴漲,門頭溝作為有著數年曆史的「老牌」交易所,憑藉還「不錯」的口碑,成為了牛市的最大受益者。

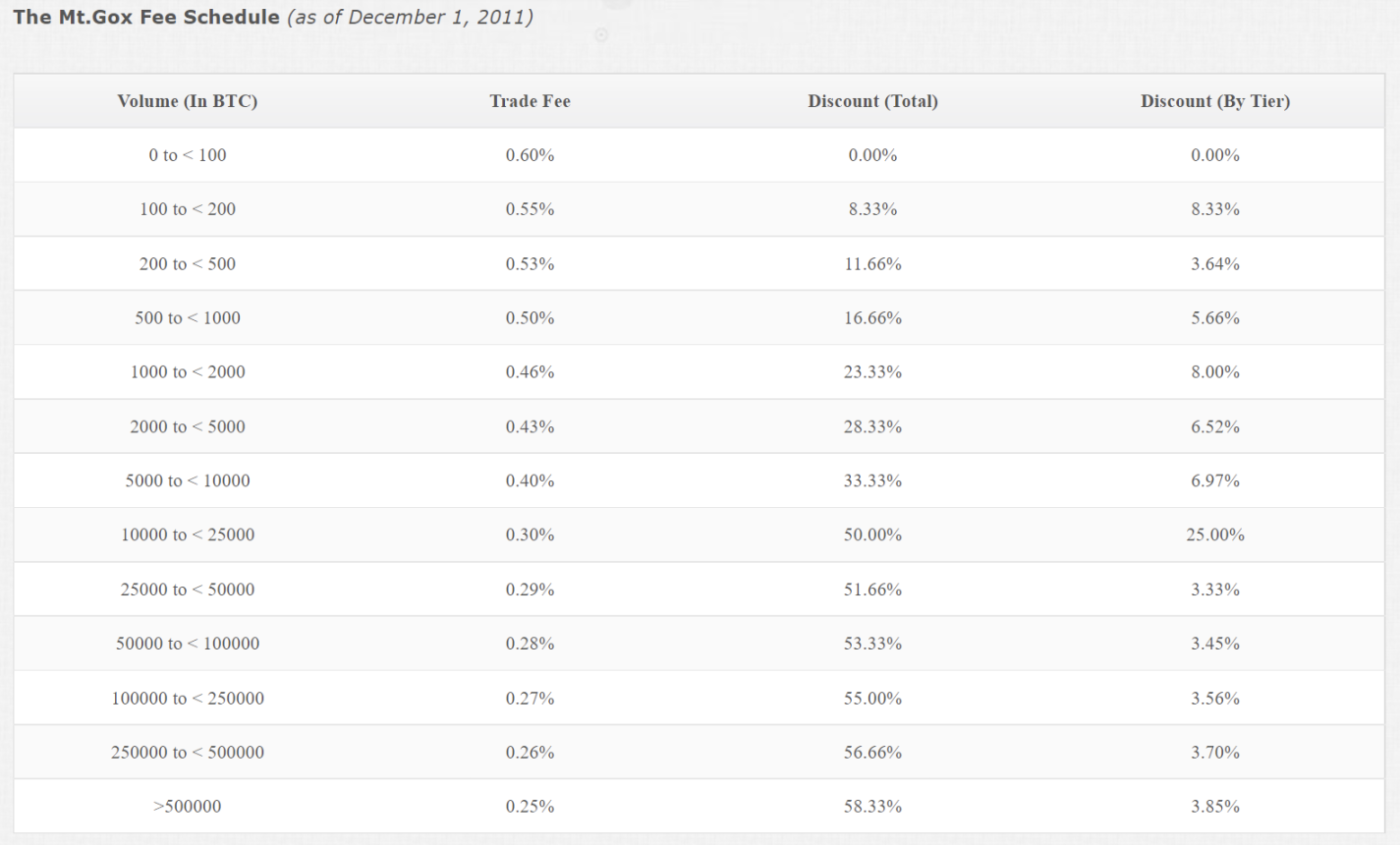

2013 年7 月,門頭溝註冊用戶已經達到了50 萬,通過對每筆交易收取0.6% 至0.25% 不等的手續費,法胖也成了日進斗金的土豪。

到2013 年底,法胖據估計已經賺了800 萬美元加34.5 萬個比特幣,他非常享受人們給他的新稱號:

比特幣之王。

面對媒體,法胖大談特談門頭溝成功的原因:門頭溝是最早的比特幣交易平台之一;遭受黑客攻擊後升級的安全措施目前看起來不錯;一直在謀求交易的合法性;擴大了比特幣的支付範圍。

這樣的場景,很容易讓人聯想到2022 年的「幣圈救世主」——SBF。

諷刺的是,他們頭頂無數光環、假裝代表著行業,結果他們自身才是行業最大的雷。

正是從2013 年開始,門頭溝的業務開始走下坡路。

2013 年5 月,門頭溝的美國合作夥伴CoinLab 指控門頭溝違約,索賠7500 萬美元。

原本雙方達成協議,由CoinLab 負責北美和加拿大的運營,但是門頭溝不知出於何種考慮,一直沒有履約。

而美國國土安全部在5 月到7 月,以門頭溝沒有獲得運營許可為由,扣押門頭溝500 萬美元資金,門頭溝不得不暫停美元提款。

6 月28 日,門頭溝終於拿到美國金融犯罪執法局的牌照,並在7 月4 日宣布全面恢復提款,但是一直到9 月,成功的美元提款寥寥無幾。

https://www.wsj.com/articles/BL-MBB-4101

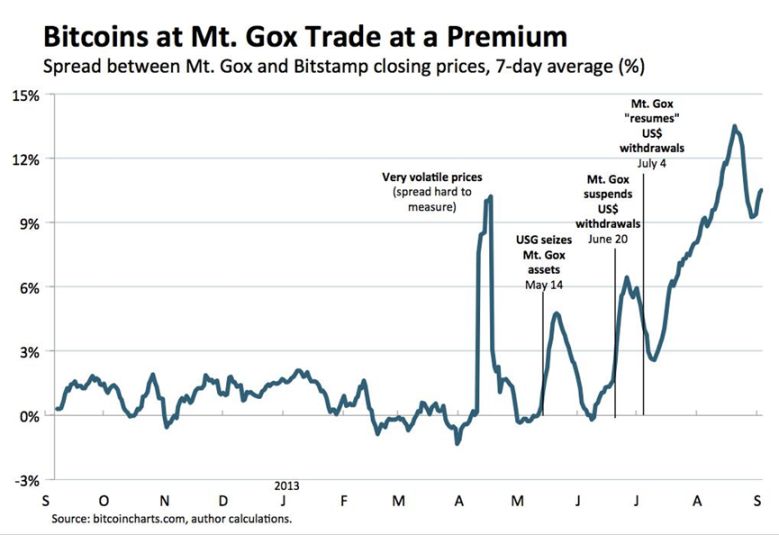

這兩起事件使門頭溝聲名狼藉,由於美元提現困難,用戶開始恐慌出逃。

因為美元無法提現,但是比特幣卻可以自由流通,於是一些人選擇把門頭溝賬戶裡的美元買成比特幣再轉出平台。

這種出逃行為,導致門頭溝的比特幣價格相比其他平台有了高達12% 的溢價,Bitstamp 上比特幣的價格是129 美元,門頭溝上達到145 美元。

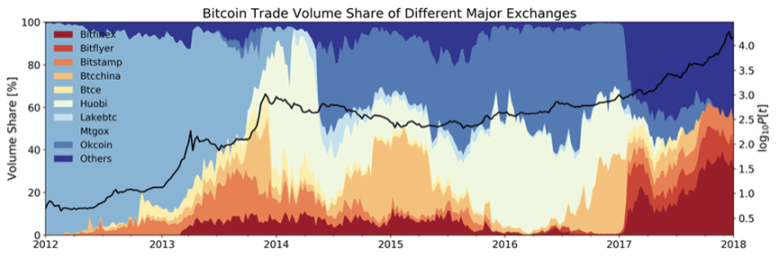

就在門頭溝忙於合規、打官司、改善服務質量時,競爭對手Bitstamp、BTC-E、比特幣中國乘機蠶食它的市場份額。

到2013 年10 月,比特幣中國的市場份額近33%,Bitstamp25%,而門頭溝已經只有23%。

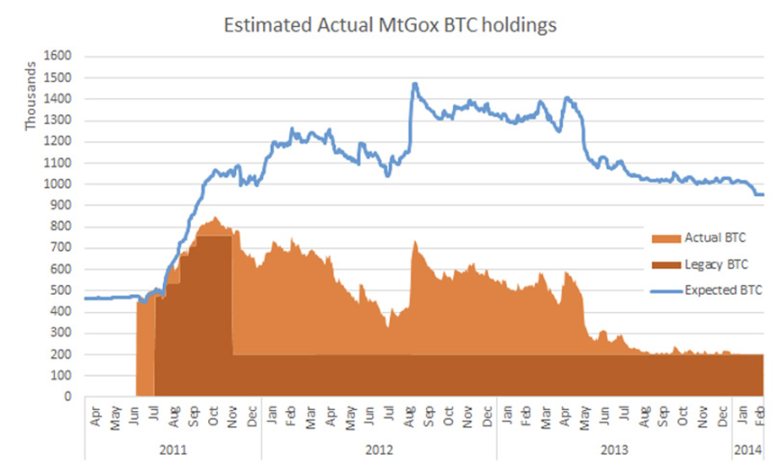

2014 年2 月,85 萬比特幣被盜,給了門頭溝致命一擊。

直到2023 年,這場歷時9 年的門頭溝事才總算要「劇終」了。

法胖僅因虛增資產被判30 個月監禁,緩刑4 年,躲過了牢獄之災。

而門頭溝盜幣事件的受害者,「被動鎖倉」9 年,相比當時的幣價,也能獲得一筆「意外收入」。

而市場則一直在擔憂,門頭溝的14 萬比特幣,到底會對比特幣產生怎樣的衝擊。

事後來看,門頭溝的盜幣事件並非沒有徵兆,早在2011 年3 月法胖剛買下門頭溝時,就有8 萬比特幣的缺口,而門頭溝被黑客大規模攻擊,早在2011 年9 月就已經開始了,只不過積攢到2013 年中,內憂外患之下才徹底爆發。

回顧這一時期,加密交易行業還處於早期,標的集中在比特幣,玩法有限,安全合規是決定交易所生死的關鍵。

合規問題給了門頭溝一記重擊,交易所因黑客盜幣、丟幣等原因破產的事件層出不窮,但是即便爆發如此大規模的危機,類似的事情還將多次上演,不斷威脅著加密交易所,乃至整個行業。

二2014-2016:中國市場

當門頭溝在日本逐漸走向深淵時,中國的比特幣交易所格局也在悄然改變。

最早成立的比特幣中國一家獨大,但是在2013 年火爆的比特幣行情下,越來越多的淘金者聞訊而來。

2013 年6 月,徐明星創辦OKCoin,9 月,李林創辦火幣網。

徐明星和李林,都屬於家長口中「別人家的孩子」,兩個人的經歷也有很多相似之處。

李林畢業於清華大學,徐明星考上人大研究生後,聽了馬雲老師一番激動人心的演講,決定輟學創業,2010 年他們兩人都曾加入「百團大戰」,又在2013 年重聚於區塊鏈世界。

火幣和OKCoin,都是含著金鑰匙出生的。

火幣成立2 個月後得到了真格基金和戴誌康的天使投資,2014 年4 月,又得到了紅杉資本的投資。而OKCoin 上線僅3 個月,就獲得1000 萬美元的A 輪融資。

火幣網一上線就打出了「免交易費」的旗號,吸引了大批用戶,一堆玩不起的交易所因此關門大吉,而OKCoin 在2013 年9 月率先開啟萊特幣交易,扳回一城。

比特幣中國創始人李啟元與萊特幣創始人李啟威雖然是兄弟,但直到2014 年3 月,比特幣中國才上線了萊特幣。

OKCoin 快速擴張的另一個原因是,當時的團隊聚集了眾多日後叱吒幣圈的大佬。

2014 年,CZ 加入OKCoin 擔任CTO,與CEO 徐明星、人稱「幣圈一姐」的何一,共同組成了名震幣圈的「鐵三角」。

事實證明,這個鐵三角並不是很鐵,短短一年後,CZ 出走,日後成為OKCoin 的對頭,而且類似的事情還將多次上演,OKCoin 成了人們口中的「幣圈黃埔軍校」。

就在CZ 成為OKCoin CTO 的同時,火幣收購了張健創建的區塊鏈數據查詢網qukuai.com,張健加入火幣擔任CTO。

此時,這兩位CTO 也沒有料到,他們的經歷正在奠定下一代交易所的風格,他們創建的交易所將成為下一輪週期的主角。

2014 年加密交易的另一個關鍵詞是衍生品。

比特幣期貨早在2012 年就已經出現,但是並未引起太多關注。

2013 年6 月,定位槓桿交易和期貨的796 交易所成立,由於當時比特幣正處於單邊上漲行情,現貨交易受到追捧,期貨還沒有引發廣泛關注,直到2014 年比特幣一路下跌,期貨開始被玩家重視,796 交易所才開始嶄露頭角。

至於中國大陸市場的三巨頭,火幣、OKCoin 均支持「融資融幣」,只有比特幣中國沒有涉足。

較早佈局衍生品的796,加上火幣和OKCoin 成為三大比特幣衍生品交易所,為了爭奪有限的客戶,展開了衍生品領域第一場血腥廝殺。

火幣借助其獨特的平台借貸模式,在2014 年3 月登上霸主位置。

2014 年3 月4 日,火幣比特幣日交易量超35 萬個,交易金額達15 億人民幣,創造了全球比特幣交易平台的最高記錄,佔全球比特幣交易市場50% 的份額。

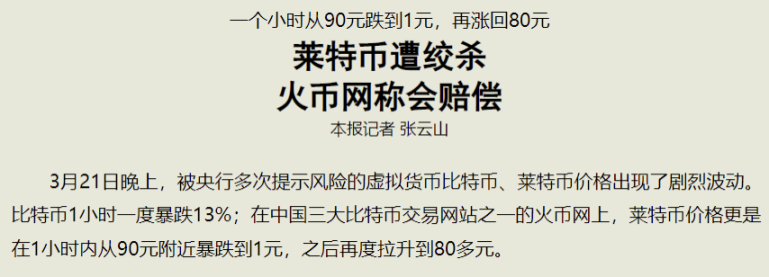

但好景不長,3 月21 日,震驚業界的《火幣網3.21 暴跌1 元錢事件》爆發。

後來者想要登上霸主位置,除了自己努力,有時還得靠同行犯下致命錯誤。

這次事件中,火幣上價格接近100 元人民幣的萊特幣,瞬間自由落體到了不可思議的1 元。

9 年之後的2023 年3 月10 日,相似的一幕重演,更要命的是,這一次是發生在火必的平台幣HT 上,短短半個小時,HT 的價格,從4.7 美元跌到了0.3美元。

火幣爆發「1 元錢事件」時,OKCoin 上萊特幣雖然沒有出現重大問題,但是比特幣的價格從接近3600 元,瞬間跌到2680 左右。

兩個平台上幣價的自由落體,讓無數玩家蒙受了巨大損失,相比之下,796 平台上的價格表現相對穩定,贏得了很多客戶的信賴。

不過隨著風險事件爆發,加上行情的低迷,投資者對交易所做空機制、融資融幣的質疑甚囂塵上。

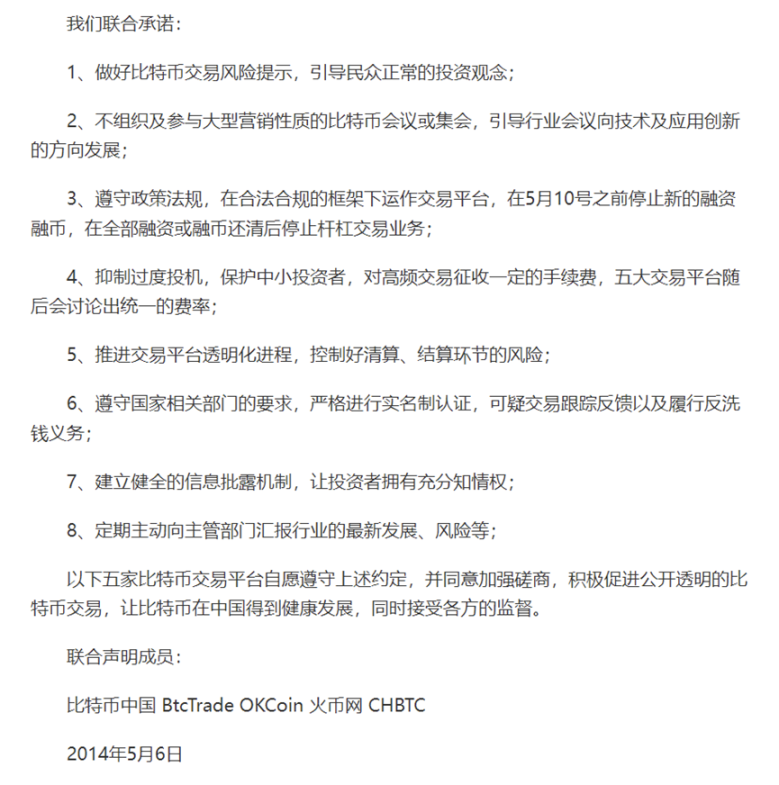

迫於壓力,5 月6 日,比特幣中國、火幣、OKCoin、CHBTC、BtcTrade 五大比特幣交易平台聯合發布自律聲明,宣佈為避免過度投機,不再開展槓桿交易,並統一交易費率。

http://tech.sina.com.cn/i/2014-05-06/15169361845.shtml

但是796 交易所特立獨行,並沒有加入這一聯合聲明。

當其他交易所相繼關閉融資融幣業務後,796 交易所在謾罵和爭議中,一躍成為霸主,其他平台放棄借貸後市場份額則少了很多。

事實證明,在商業競爭和利益面前,自律聲明的保質期,只有一個月。

僅一個月後,火幣、OKCoin 相繼重啟融資融幣業務,並且推出10 倍槓桿的期貨交易,新一輪衍生品大戰就此展開。

三家交易所在手續費上打起了價格戰,796 的合約手續費從0.3% 降到了0.03%,OKCoin 的期貨開倉手續費是0.03%,平倉不收手續費。火幣旗下的BitVC 期貨手續費是0.025%,之後還上線了V 點特權功能,可以進一步降低手續費。

屬於796 的輝煌十分短暫。 796 交易所因其他平台的風險事件登上頂峰,但是很快又因自身的風險事件跌落。 11 月3 日,796 出現無法登陸的情況,逐漸失去客戶信任,火幣趁機赶超,但沒能堅持到最後,OKCoin 成了這一輪期貨大戰中的最大贏家。

2014 年到2016 年,中國大陸市場的崛起,給交易所格局帶來了翻天覆地的變化。火幣、OKCoin、比特幣中國三足鼎立,輪坐頭把交椅,其他交易所的體量遠不能與三巨頭相比。

昔日的行業老大比特幣中國,因堅持不涉足衍生品業務,喪失先發優勢,客戶大量流失,開始佈局礦池業務。

熊市期間靠衍生品嶄露頭角的,還有2014 年在香港成立的BitMEX。

儘管日後BitMEX 將成為衍生品領域不可忽視的玩家,但在當時,還只是一個默默無聞的小交易所。

直到2015 年10 月,BitMEX 將交易槓桿從3 倍增加到100 倍,用戶開始大量湧來,到了2016 年,BitMEX 又推出了永續合約,逐漸在市場中站穩腳跟。

這段時間內,加密貨幣交易所依然頻繁爆發安全問題。

2015 年1 月,Bitstamp 遭到黑客攻擊,被盜1.9 萬比特幣,用戶大量流失。

2015 年5 月,Bitfinex 被盜1200 個比特幣。

不過更大的災難還在後面,2016 年8 月,Bitfinex 遭到黑客攻擊,被盜12 萬比特幣(價值7200 萬美元)。

這成為繼門頭溝被盜案之後,第二大比特幣盜幣案,比特幣當天暴跌20%。

不過相比於已經載入歷史的門頭溝,遭受重創的Bitfinex 至今依然活躍。

被盜事件發生後,Bitfinex 宣布,被盜損失平攤到所有用戶,用戶賬戶資金減少36%,但是會收到相應數量的BFX 代幣,每個BFX 代幣代表1 美元的損失。

用戶可以持有BFX 等待贖回,也可以1:1 轉換為Bitfinex 母公司iFinex 的股票,大約5440 萬個BFX 代幣轉換為股票,傳聞DGroup 創始人趙東就是在那時,成了Bitfinex 的小股東。

到2017 年4 月,Bitfinex 成功贖回了所有BFX 代幣。

而且被盜的12 萬比特幣,有9.4 萬在2022 年2 月被追回,不過目前還躺在美國司法部的地址裡。

再往後看的話,這並不是Bitfinex 唯一一次逢凶化吉,2019 年Bitfinex 8.5 億美元資金遭美國司法部凍結,Bitfinex 故技重施,又一次通過發行LEO 募資10 億美元。

回顧這一階段,加密交易所的玩法和標的均與之前有了很大的不同。

玩法上,火幣入局開始即大打價格戰,迅速崛起,之後的衍生品戰爭裡,價格戰繼續上演。

標的上,OKCoin 最先吃到了上線萊特幣的紅利,之後2017 年的牛市裡,隨著山寨季的到來,圍繞上幣的競爭將會更加激烈。

在當時,隨著市場進入熊市,衍生品開始崛起,比特幣中國錯失了這一波浪潮,喪失了統治地位,796 交易所曇花一現,BitMEX 靠永續合約站穩了腳跟,OKCoin 成了衍生品戰爭的大贏家,在衍生品戰爭中,各家交易所也暴露了不同程度的技術問題,產品質量成了決定勝負的關鍵。

安全合規方面,繼門頭溝被盜之後,Bitfinex 又爆發了史上第二大盜幣案,但是Bitfinex 通過發幣,巧妙化解了危機。

隨著比特幣影響範圍擴大以及門頭溝被盜等案件的爆發,日本開始研究加密貨幣監管問題,中國大陸的銀行被禁止從事加密貨幣業務,泰國、俄羅斯等國家完全禁止了比特幣。

這一時期,中國大陸及香港的交易所主導了加密世界,誕生了包括OKCoin、火幣、BitMEX、Bitfinex 等在內的一大批重量級玩家。

2023 年初,當香港規劃新的加密貨幣政策震動幣圈時,BitMEX 創始人Hayes 評價:

「Deribit 是唯一一個,對加密幣市場做出重大創新的非亞洲地區的交易所。基於美國的中心化交易所,完全沒有給加密幣市場帶來任何創新。」

三2017:幣安崛起

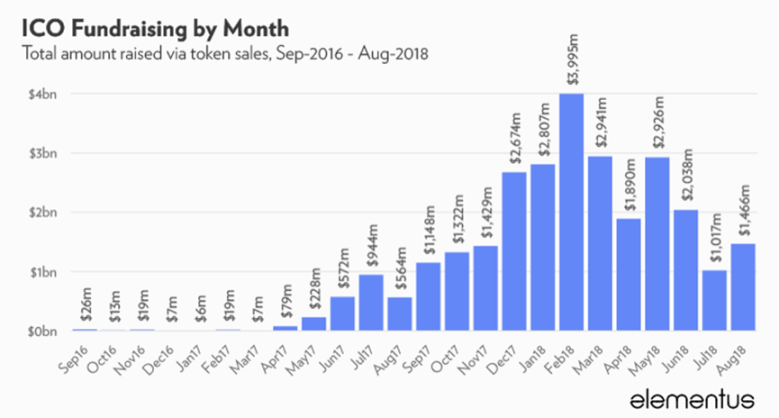

2017 年初,比特幣價格突破上一輪週期高點,市場熱度重新燃起,ICO 募資額連連創下新高。

此時距離CZ 離開OKCoin 已經兩年。

2015 年,CZ 與徐明星不歡而散,兩人之間的互懟成了幣圈的一場大戲,不久後何一也離開了OKCoin。

正是當時這段經歷,為CZ 與何一之後做幣安打下了基礎。

離開OKCoin 之後,CZ 創立了Bijie Tech,為其他交易所提供交易所即服務平台。據CZ 本人透露,當時Bijie 有30 多個客戶,生意很好,但是2017 初因為監管原因,CZ 的客戶全部倒閉。

2017 年6 月14 日,CZ 在一次宴會上第一次聽說了ICO。 3 天內,他用中英文各寫了一份白皮書。

之後的ICO 在一周內完成,出售1 億BNB,募集了1500 萬美元。

接下來,只用了6 個月時間,幣安一躍成為全球最大的交易所。

2018 年1 月,CZ 接受彭博採訪時表示,每週都會增加「幾百萬」用戶。

在這個令人難以置信的速度背後,一方面是CZ 和他的團隊已經從事加密貨幣交易相關業務多年,有了相當的積累,另一方面要歸功於牛市期間的狂熱,以及中國大陸的禁令。

2017 年ICO 大爆發,通過ICO 籌集的資金,幾乎是2016 年的40 倍。

瘋狂催生了亂象,ICO 淪為了很多人的詐騙工具,一半的項目在ICO 之後4 個月內死掉。

在ICO 的浪潮下,加密貨幣交易所之間也展開了上幣競爭,誰能最先最快上最熱門的幣,誰就能獲取更多的流量,獲取到更多的流量,反過來就能讓交易所成為最有吸引力的上幣地點。

這種情況下,交易所、項目方、測評排名網站很容易相互勾結,共同收割散戶,引發風險事件,ICO、加密貨幣交易很快遭到了各國監管部門的打擊。

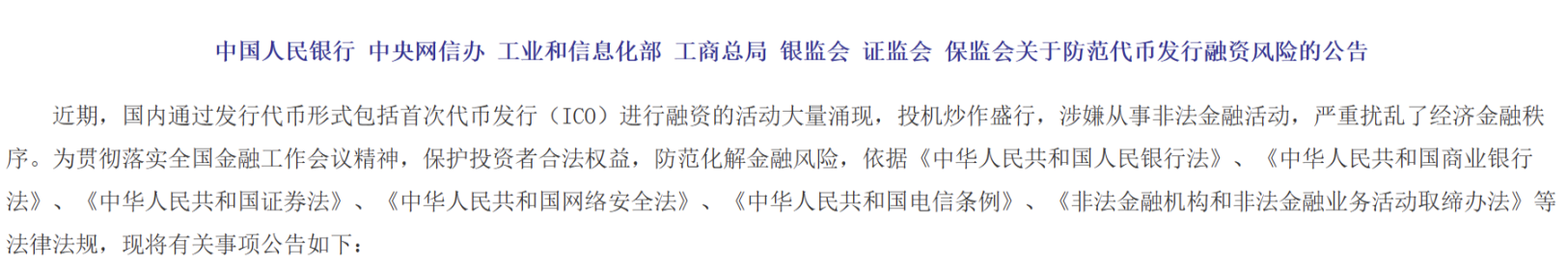

2017 年9 月4 日,中國央行等部門發布《關於防范代幣發行融資風險的公告》,要求停止所有ICO 活動,各地監管部門發布通知,清退加密貨幣交易所。

一時間,加密貨幣市場全面下跌,中國大陸幣圈人心惶惶,交易所紛紛「出海」。

禁令重創行業之際,只提供幣幣交易的幣安趁勢坐大,接收了其他平台流失的客戶。

這場監管風暴過後,比特幣中國沒落,火幣、OKCoin 將服務器遷至海外,分別「變身」為火幣PRO、OKEX,但是依然對中國大陸用戶開放註冊、交易,幣安、OKEX、火幣成為新的「三巨頭」。

從成立開始,幣安就體現了高超的「監管套利」能力,在收穫中國大陸的監管「紅利」之後,幣安曾試圖落地日本,但在日本監管趨緊後又火速撤離,2019 年,幣安又成立專門面向美國用戶的Binance.US,規避美國的監管風險,不過即便如此,多年之後幣安也未能避免美國監管部門的圍追堵截。

除了監管「紅利」,幣安的發展還得益於平台幣BNB 的創新。

當年火幣通過免手續費快速崛起,而幣安發行BNB 並持續賦能,通過減免手續費、回購銷毀、IEO 等一系列措施,與BNB 持有者共享發展紅利。

幣安的迅猛發展,帶動CZ 身價暴漲。

2018 年,福布斯推出了第一份加密貨幣富豪榜,CZ 名列富豪榜第三位。

在此期間,曾經投資火幣的紅杉資本看中了幣安,結果紅杉資本與幣安合作不成反目成仇,將幣安告上了法庭,最終也沒能搭上幣安這趟快車。

2 年後,紅杉資本搭上了另一家當紅加密交易所的黑車,卻以慘虧超過2 億美元收尾。

這場中國大陸的監管風暴,還成就了另一家交易所,2016 年遭到黑客攻擊的Bitfinex。

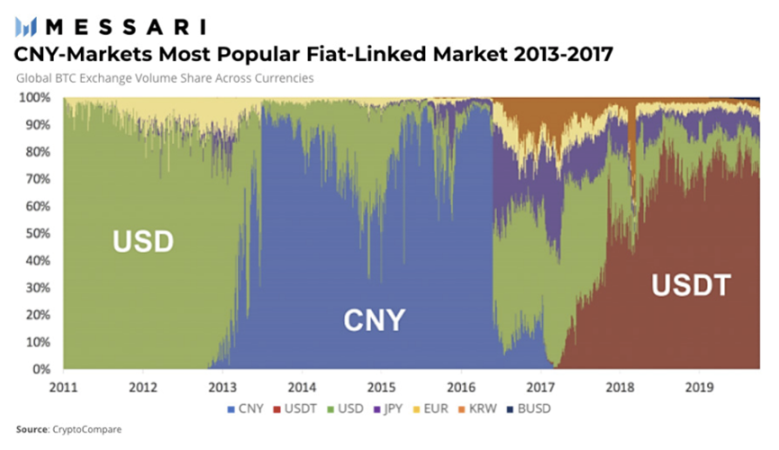

正是從2017 年開始,由於中國大陸的監管,人民幣退出了加密貨幣交易的舞台,取而代之的,正是和Bitfinex 有著千絲萬縷關係的USDT。

2017 年市場的狂熱,也成就了一大批韓國交易所。

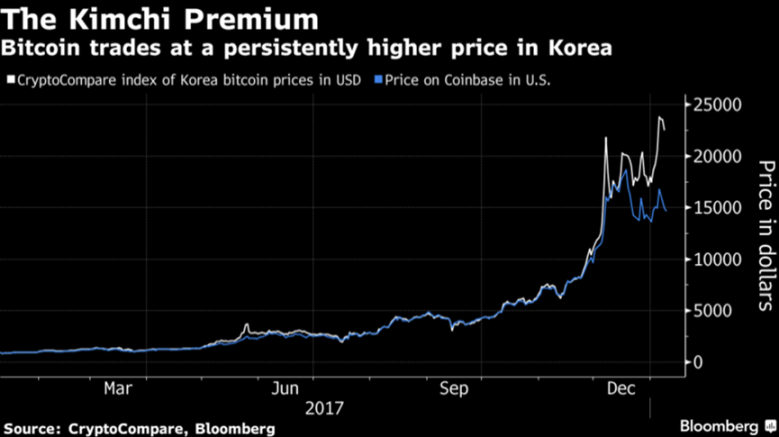

2017 年,韓國加密交易所資金量相比2016 年增長了64 倍,到2018 年初,韓元已經是加密貨幣交易中,僅次於美元的法幣,韓國交易所Upbit 的比特幣交易量也進入了全球前十。

韓國韭菜的瘋狂,加上對炒幣的重重限制,催生了泡菜溢價——韓國交易所的幣價比其他國家往往高出20% 以上。

韓國也因此成了最受喜愛的搬磚地點,套利者們從國際上的交易所買幣,搬到韓國交易所賣出,賺得不亦樂乎。

在2017 年這一套流程已經產業化,甚至出現了一些幫助搬磚者套利的網站,在這些網站上,你可以看到從哪些交易所搬到哪些韓國交易所可以獲利,也能看到搬哪些幣的利潤最豐厚。

在這些套利者當中,就包括SBF。

2017 年10 月,SBF 離開華爾街,創立了加密量化交易公司Alameda,在日本和韓國市場進行套利。

經過這段時間的積累,2 年之後,SBF 將創立日後將成為全球第三大加密交易所的FTX,與幣安一決高下。

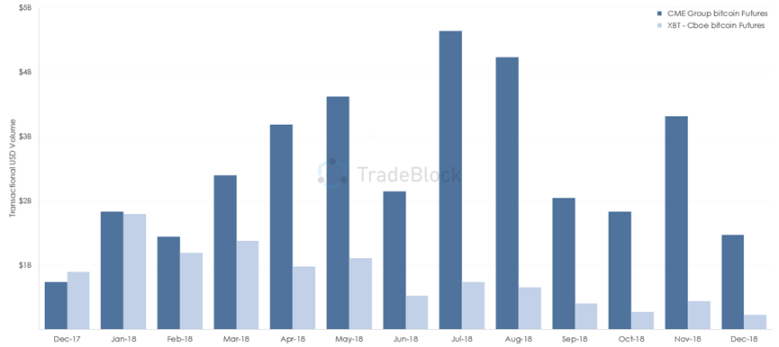

2017 年加密市場的瘋狂,也吸引了傳統金融巨頭的目光,CME 和CBOE 兩大期貨行業巨頭,圍繞比特幣期貨展開了競賽。

2017 年12 月初,CME 宣布將上線比特幣期貨,結果卻被CBOE 搶先一步上線了比特幣期貨,加密市場隨之進入了最狂熱的階段,短短一周的時間裡,比特幣價格從1.2 萬美元飆升到近2 萬美元,隨後進入了長達一年半的熊市。

CBOE 雖然搶先上了比特幣期貨,奈何上線即巔峰,之後交易量不斷下滑,最終在一年後關閉了比特幣期貨交易。

回顧這一階段,幣安無疑是最大的贏家,幣安的成功,離不開中國大陸的監管紅利,Bitfinex 雖然遭受倒閉打擊,但是隨著人民幣的消失和USDT 的崛起,實現了錯位競爭,而另一家我們沒有展開介紹的交易所BTC-e,因為涉嫌洗錢創始人入獄、交易所倒閉。

從加密交易所誕生起一直到今天,監管都是影響加密交易領域格局變動的關鍵因素,之後美國的Coinbase、韓國四大交易所的崛起都將反复證明這一點。

在玩法上面,幣安首創平台幣,將交易所的發展與持有者進行了綁定。

在標的上面,山寨季的到來,使得各家交易所展開了上幣競賽,但是瘋狂的收割並非沒有代價,用戶最終會用腳投票,逼迫交易所認真對待用戶。

隨著市場進入熊市,流量紅利不再,交易所行業也不例外地進入了寒冬,而交易所之間的大戰卻更加激烈。

在這個漫長的冬天裡,加密交易所為了爭奪流量,打響了新一輪衍生品大戰,同時圍繞平台幣、交易挖礦、IEO 等展開競賽,隨著傳統交易所進入加密領域以及去中心化交易所的爆發式增長,中心化交易所迎來了新的危機,而安全和合規問題仍然揮之不去,困擾著整個行業。

這些內容,下期我們繼續與大家共同回顧。