原文:《解讀GMD Protocol:基於GMX,Arbitrum 上的YFI 》

作者:Morty

GMD Protocol 是一個建立在Arbitrum 上的收益率優化和聚合的平台,類似於YFI,它的產品基於衍生品交易平台GMX 的GLP 設計,允許用戶將WBTC、WETH、USDC 存入Delta 中性金庫,同時用這些資產購買GLP,再將基於專業策略運行的GLP 收益分配給質押者。

它的產品設計在很大程度是在幫助投資者進行無償損失對沖,協議本身利用對沖策略來賺取實際收益,並為投資者進行分紅。而投資者在將資產抵押至金庫之後,還將獲得gmdToken 憑證。這類設計也是在為未來更多DeFi 協議對gmdToken 的支持做鋪墊。

除此之外,在今年一月中旬, GMD 聯動Buffer Finance 推出了全新的產品功能:GMD BFR USDC Vault。

Buffer Finance 是一個去中心化的二元期權交易平台。 GMD 用戶可以質押USDC,以從Buffer 二元期權交易中賺取費用,並從交易者虧損中分攤利潤。 GMD BFR USDC Vault 取決於Buffer 的存款上限。

$GMD 是GMD Protocol 的原生Token。 $GMD 質押者在承擔GLP 無常損失風險的同時,也會從GMX 交易者的損失中獲益。同時,$GMD 質押者也將獲得一部分比例的金庫收益。

另外,GMD Protocol 生態中還存在另外一種Token,名為$esGMD。 $esGMD 將被用於GMD Protocol 與其他協議進行合作時OTC 交換的Token,用$esGMD 交換得來的Token 都會回饋給$GMD 質押者。

$esGMD 質押者也將獲得協議收入分紅,且比例更高。在協議的未來規劃中,$esGMD 可能會作為獎勵分配給金庫的存款人,或者被用來參與賄賂治理。如果想要將$esGMD 轉化為GMD,需要等待一年的時間。同時,GMD 協議也將會回購$GMD,並將$GMD 鎖定為$esGMD。

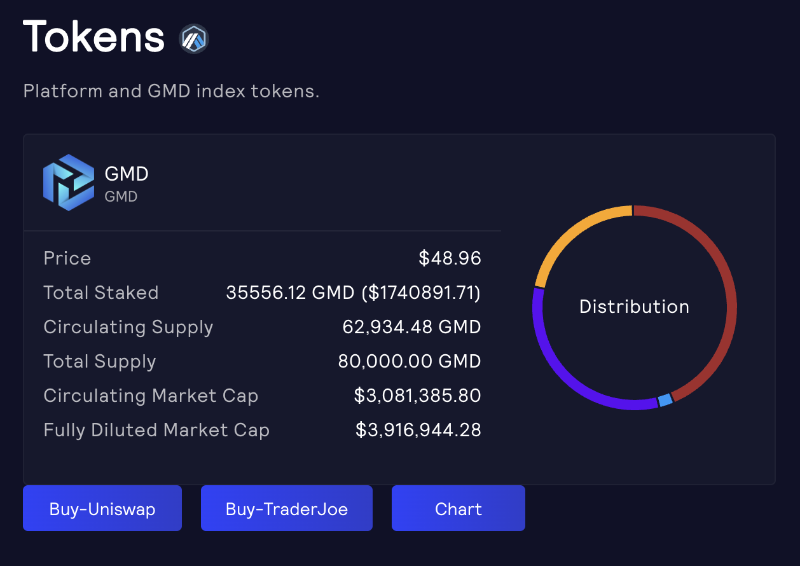

基本數據

接下來,我們再來看一下GMD Protocol 的基本數據:

如今,經歷了兩個月的發展,GMD 協議TVL 達到了589 萬美元左右,其中,GMD 管理著價值403 萬美元的GLP。值得一提的是,BTC、ETH 金庫都處於滿負荷狀態,USDC 金庫總質押量佔保險庫容量的92%,接近滿負荷狀態。

在GMD Token 的分佈數據中,44.45%$GMD 被質押,1.88%$GMD 用作提供流動性,21.33%$GMD 還未分發,32.35%$GMD 未被質押。

未來發展

1 月29 日,GMD Protocol 宣布即將在Avalanche 上線。

建立在Avalanche GLP 之上的Delta 中性金庫將推出4 個金庫:USDC、AVAX、WETH、BTC.b,存款費用為0.5%,初始金庫上限為50 萬。

為了將協議部署在Avalanche 上,GMD 以40 美元的價格出售了2500 枚$esGMD。這10 萬美金中的70%將被作為協議在Avalanche 上的GLP 儲備,30%將被存入Trader Joe,以提供流動性。之後,GMD 團隊還將推出更多的激勵措施。

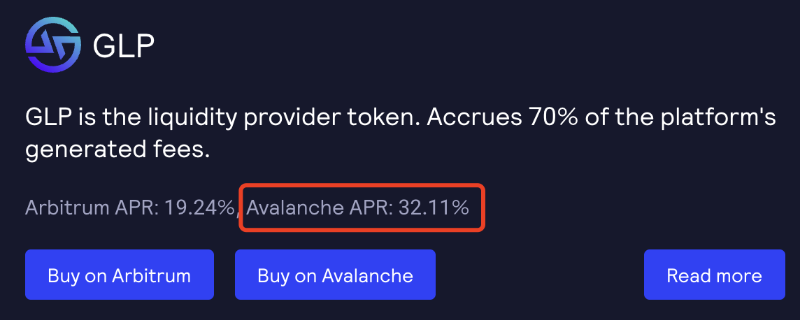

眾所周知,GMX 建立在Avalanche 和Arbitrum 上,因此,專為GLP 服務的GMD Protocol 此次的多鏈拓展行為也就更顯得合理,且協議創造了更深度的業務空間。並且,雖然GMX 在Arbitrum 上廣受歡迎,但Avalanche 上的GLP 收益同樣不容小覷。因此,我們也可以由此推導出GMD Protocol 也將擁有更多發展的潛力。

以及,在此之前, 1 月19 日GMD 宣布了與Avalanche 上最大的Dex Trader Joe 的合作,以將其部分流動性遷移到Avalanche。當然,這只是合作的一部分,GMD 正在積極開發aGMD Token,並希望在Trader Joe 上建立流動性。以及,未來GMD 團隊還將就Trader Joe 推出的Liquidity Book 功能探索構建包裝合約。

以我個人的理解來看,推出aGMD Token 其實是GMD 協議對資本效率的進一步提升。正如上文中所提到的,aGMD Token 很有可能是用戶抵押在金庫中的憑證代幣,這類憑證代幣的邏輯類似於Lido 的stETH,能夠被應用於各類DeFi 場景中。這也是GMD 需要Trader Joe 支持的主要原因——就像stETH 需要Curve 流動性的支持那樣。

除了與Avalanche 的深度合作外, GMD 還提到了即將推出與另一個槓桿交易平台Gains Network 的合作事宜,同樣值得我們期待。以及,GMD 將會發行一個NFT 項目,具體信息未知。

最後

從上文提到的各個角度來看,GMD Protocol 未來增長的潛力來源於以下四個層面:

1、部署在Avalanche 上;

2、和Trader Joe 達成了較為深度的合作;

3、和Buffer Finance 達成了合作,且即將推出更多與其他DeFi 協議的合作,比如Gains Network;

4、GMD 團隊的產品交付能力令人樂觀,之後他們還會推出一個NFT 項目。

但我們也無法忽略鏈上DeFi 協議本身存在的潛在智能合約風險,並且是雙重風險,因此其策略嚴重依賴GMX。

根據公開信息,GMD Protocol 在一月已經完成了第二次智能合約審計。 GMD Protocol 第一次審計由Solidity Finance 完成,第二次審計由獨立審計師pashov 完成。